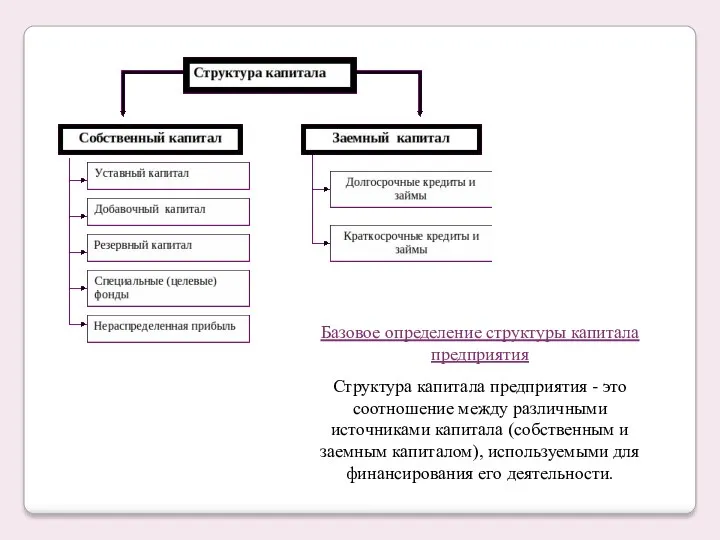

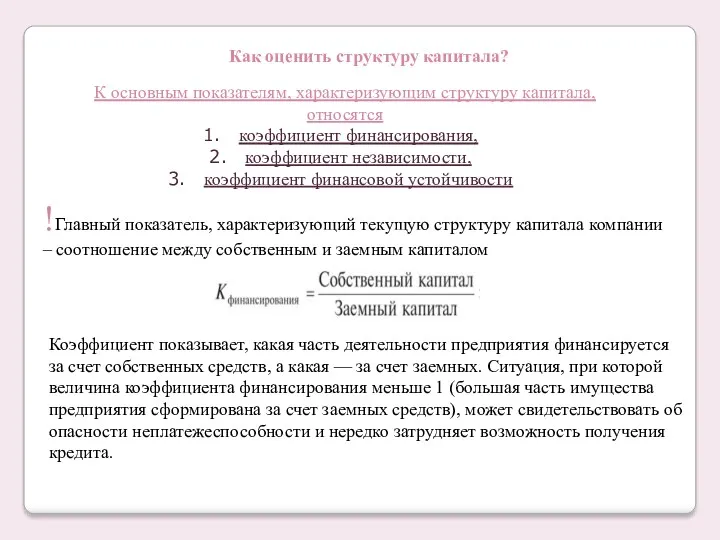

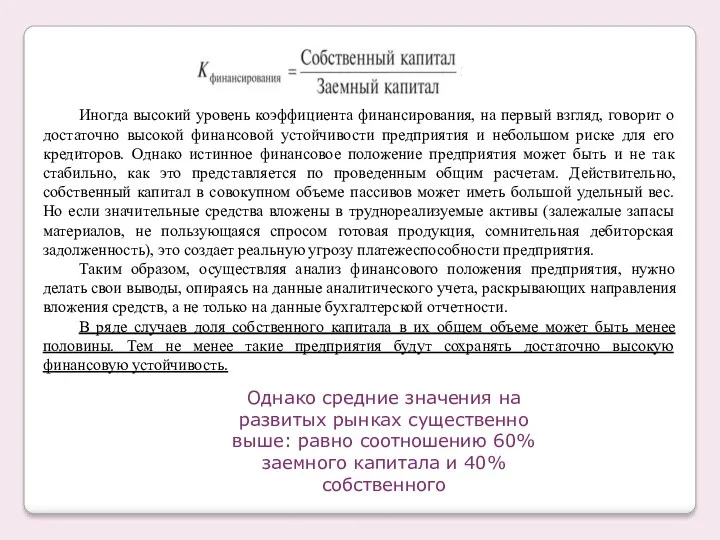

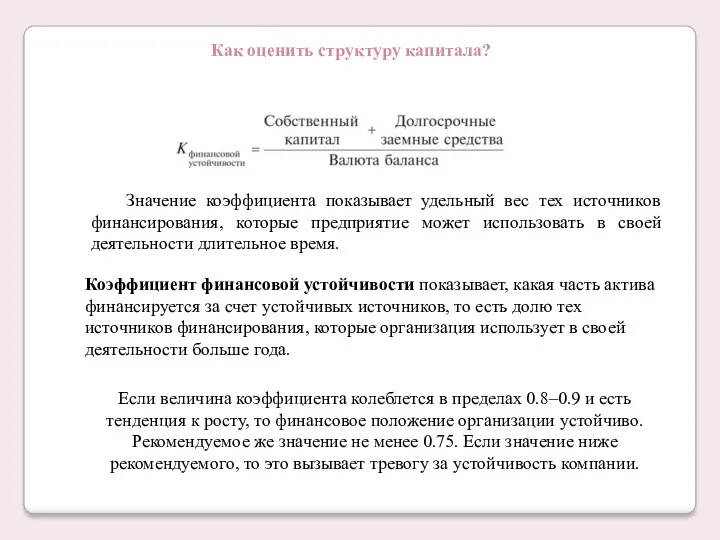

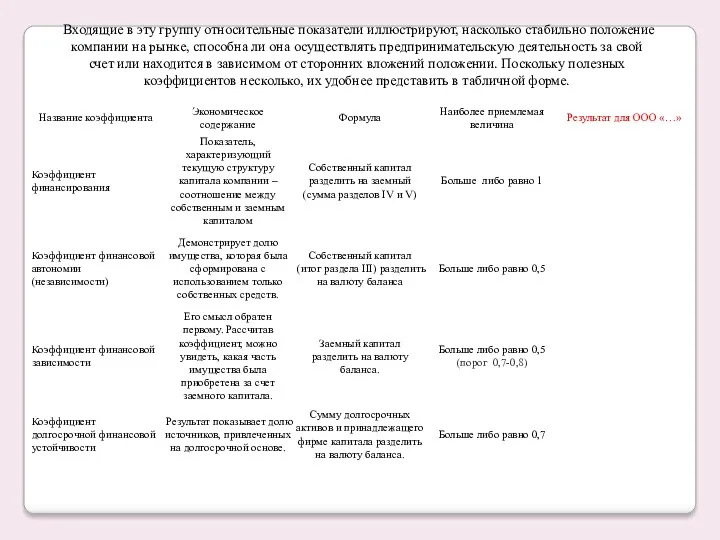

Иногда высокий уровень коэффициента финансирования, на первый взгляд, говорит о достаточно

высокой финансовой устойчивости предприятия и небольшом риске для его кредиторов. Однако истинное финансовое положение предприятия может быть и не так стабильно, как это представляется по проведенным общим расчетам. Действительно, собственный капитал в совокупном объеме пассивов может иметь большой удельный вес. Но если значительные средства вложены в труднореализуемые активы (залежалые запасы материалов, не пользующаяся спросом готовая продукция, сомнительная дебиторская задолженность), это создает реальную угрозу платежеспособности предприятия.

Таким образом, осуществляя анализ финансового положения предприятия, нужно делать свои выводы, опираясь на данные аналитического учета, раскрывающих направления вложения средств, а не только на данные бухгалтерской отчетности.

В ряде случаев доля собственного капитала в их общем объеме может быть менее половины. Тем не менее такие предприятия будут сохранять достаточно высокую финансовую устойчивость.

Однако средние значения на развитых рынках существенно выше: равно соотношению 60% заемного капитала и 40% собственного

Учет основных средств и пути его совершенствования

Учет основных средств и пути его совершенствования Деньги и их функции

Деньги и их функции Бизнес-ангелы и их роль в современной экономике

Бизнес-ангелы и их роль в современной экономике Финансовое право в системе российского права

Финансовое право в системе российского права Валютная политика

Валютная политика Методы регулирования валютных курсов

Методы регулирования валютных курсов Бюджет для граждан

Бюджет для граждан Жер салығы

Жер салығы Современное состояние рынка МФО

Современное состояние рынка МФО Предварительный антимонопольный контроль за созданием и реорганизацией коммерческих организаций

Предварительный антимонопольный контроль за созданием и реорганизацией коммерческих организаций Основы технической инвентаризации объектов капитального строительства определение и описание износа объекта

Основы технической инвентаризации объектов капитального строительства определение и описание износа объекта Финансы предприятий

Финансы предприятий ЭДО для контрагентов Как это работает?

ЭДО для контрагентов Как это работает? Международный финансовый центр

Международный финансовый центр Особенности учета и аудита кредиторской задолженности на предприятии торговли Челябинский филиал ОАО ЖТК

Особенности учета и аудита кредиторской задолженности на предприятии торговли Челябинский филиал ОАО ЖТК Облік, аналіз і аудит товарів на підприємстві роздрібної торгівлі

Облік, аналіз і аудит товарів на підприємстві роздрібної торгівлі Налоги

Налоги Годовой отчет за 2023 год. Готовимся к изменениям 2024 года

Годовой отчет за 2023 год. Готовимся к изменениям 2024 года Финансы. Задачи. Тема 1

Финансы. Задачи. Тема 1 Статистика денежного обращения

Статистика денежного обращения Метод F.I.F.O

Метод F.I.F.O Ндфл. НК РФ налог на доходы физических лиц

Ндфл. НК РФ налог на доходы физических лиц Анализ платежеспособности и финансовой устойчивости предприятия и пути их повышения

Анализ платежеспособности и финансовой устойчивости предприятия и пути их повышения Фінансовий ринок

Фінансовий ринок Euro. Flexible exchange rates

Euro. Flexible exchange rates Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц (НДФЛ) Микрогранты. Грантовая и экспертная служба

Микрогранты. Грантовая и экспертная служба Учет выпуска, продажи и реализации готовой продукции. Учет товаров

Учет выпуска, продажи и реализации готовой продукции. Учет товаров