Содержание

- 2. 1. Экономическая сущность и классификация инвестиций 2. Сущность инвестиционной деятельности на предприятиях 3. Взаимосвязь инвестиций с

- 3. Рисунок 1 Понятие инвестиций

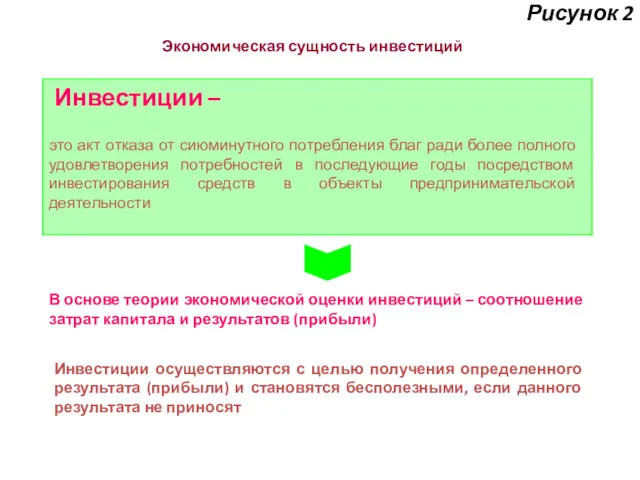

- 4. Рисунок 2 Экономическая сущность инвестиций В основе теории экономической оценки инвестиций – соотношение затрат капитала и

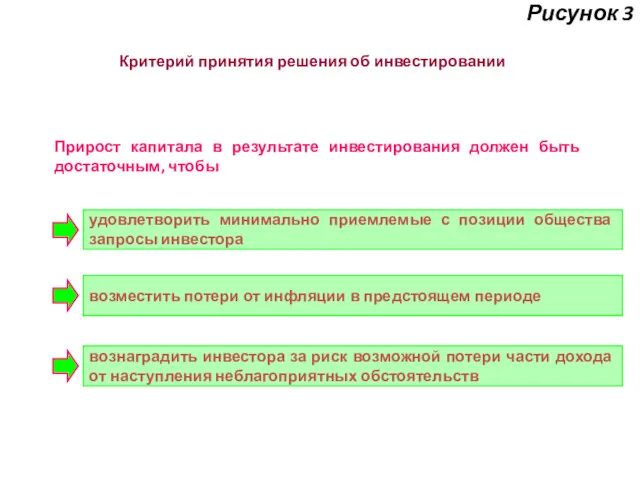

- 5. Рисунок 3 Критерий принятия решения об инвестировании удовлетворить минимально приемлемые с позиции общества запросы инвестора Прирост

- 6. Рисунок 4 Состав инвестиций «Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные

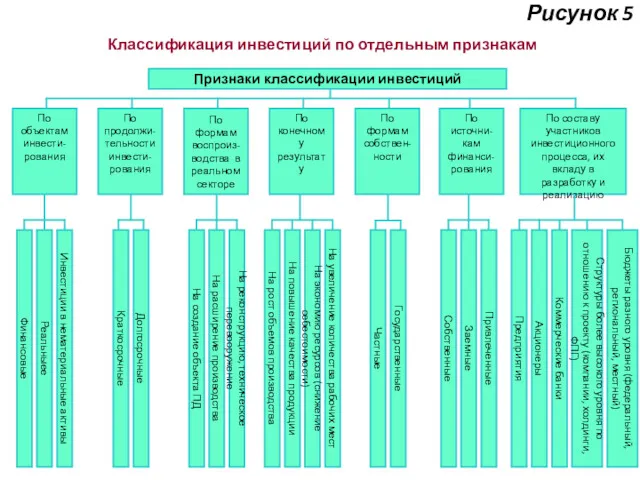

- 7. Рисунок 5 Классификация инвестиций по отдельным признакам

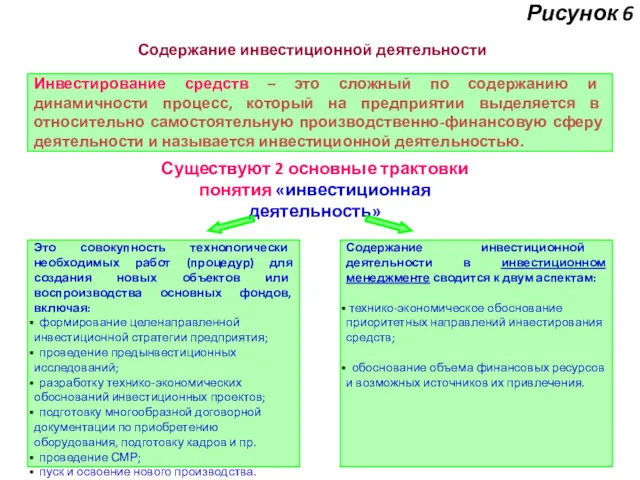

- 8. Рисунок 6 Содержание инвестиционной деятельности Инвестирование средств – это сложный по содержанию и динамичности процесс, который

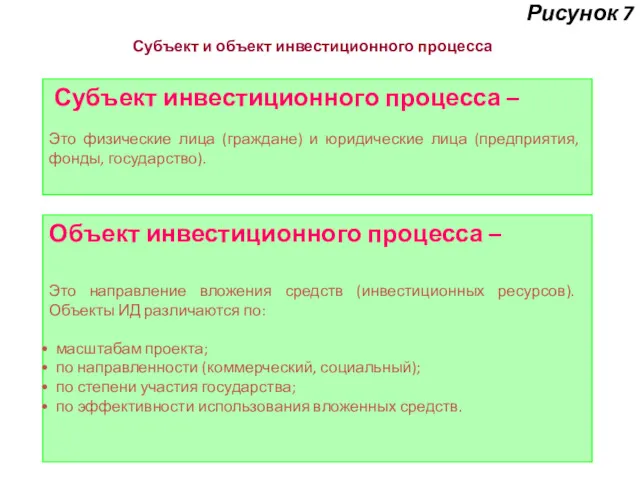

- 9. Рисунок 7 Субъект и объект инвестиционного процесса

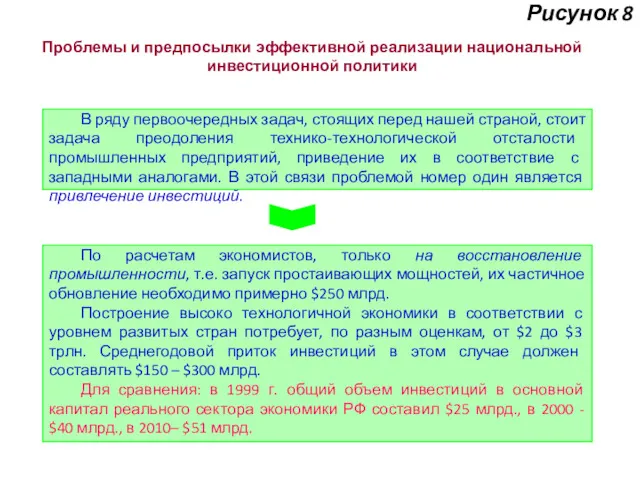

- 10. Рисунок 8 Проблемы и предпосылки эффективной реализации национальной инвестиционной политики В ряду первоочередных задач, стоящих перед

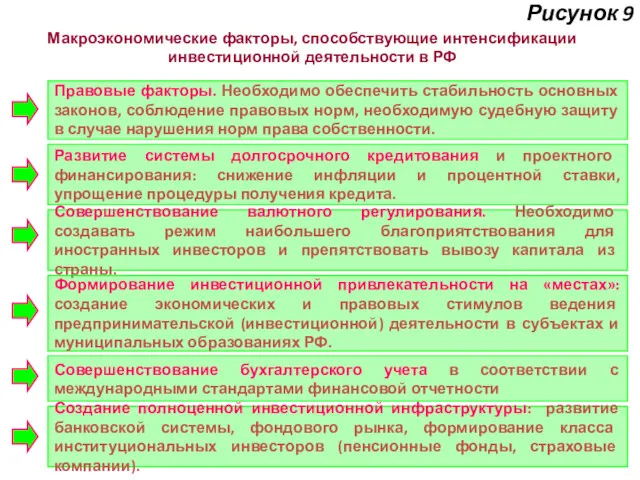

- 11. Рисунок 9 Макроэкономические факторы, способствующие интенсификации инвестиционной деятельности в РФ Правовые факторы. Необходимо обеспечить стабильность основных

- 12. ТЕМА 2 Инвестиционные проекты

- 13. План темы 2 1. Понятие проекта. 2. Сущность инвестиционного проекта. 3. Задачи, решаемые с помощью инвестиционного

- 14. Рисунок 14 Проект – это технико-экономически обоснованный комплекс маркетинговых, технико-технологических, строительных, организационных, финансовых, управленческих и иных

- 15. Инвестиционный проект – это проект, в котором все мероприятия и связанные с ними действия описываются с

- 16. С помощью инвестиционного проекта решается важная задача по выяснению и обоснованию технической возможности и экономической целесообразности

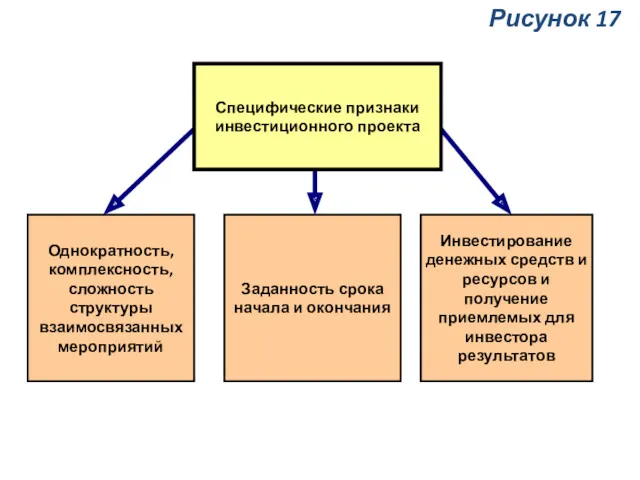

- 17. Однократность, комплексность, сложность структуры взаимосвязанных мероприятий Заданность срока начала и окончания Инвестирование денежных средств и ресурсов

- 18. Общественная значимость (масштаб) проекта определяется влиянием результатов его реализации на хотя бы один из рынков (внутренних

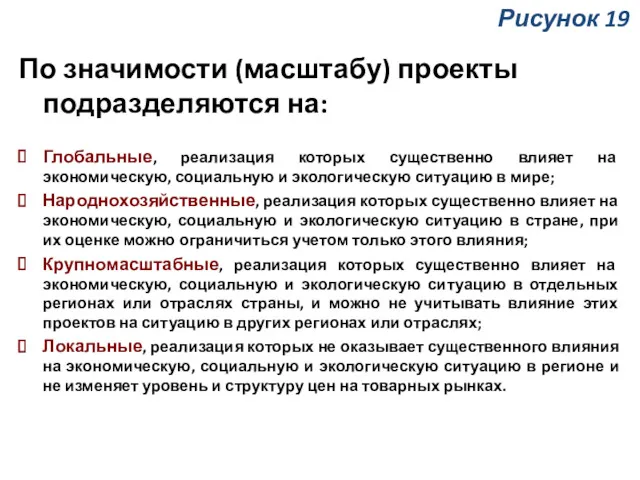

- 19. По значимости (масштабу) проекты подразделяются на: Глобальные, реализация которых существенно влияет на экономическую, социальную и экологическую

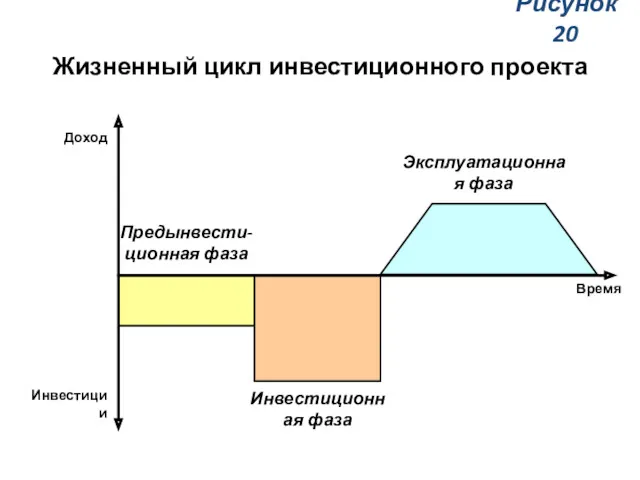

- 20. Жизненный цикл инвестиционного проекта Доход Инвестиции Предынвести-ционная фаза Инвестиционная фаза Эксплуатационная фаза Время Рисунок 20

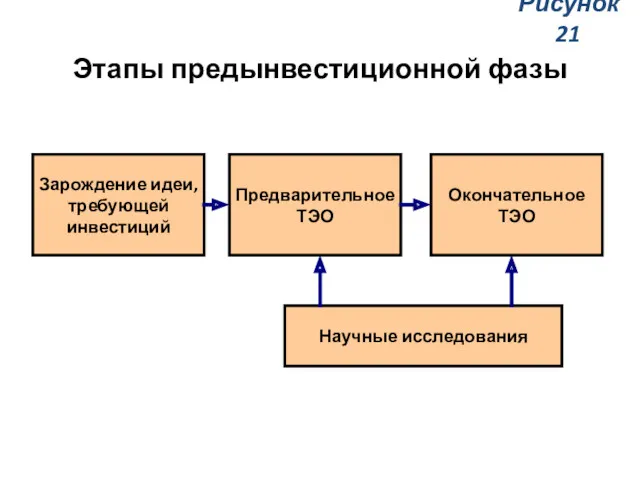

- 21. Этапы предынвестиционной фазы Зарождение идеи, требующей инвестиций Предварительное ТЭО Окончательное ТЭО Научные исследования Рисунок 21

- 22. Этапы инвестиционной фазы Разработка проектно-сметной документации Сдача объекта в эксплуатацию Проведение переговоров и заключение контрактов Подготовка

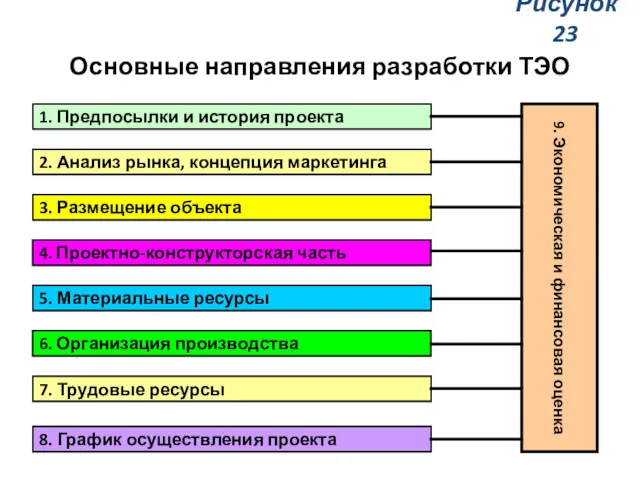

- 23. Основные направления разработки ТЭО 1. Предпосылки и история проекта 2. Анализ рынка, концепция маркетинга 3. Размещение

- 24. ТЕМА 3 Основные теоретические положения по оценке экономической эффективности инвестиций

- 25. План Темы 3 1. Сущность экономической эффективности 2. Понятие «результаты» и «затраты» 3. Эффективность инвестиционного проекта

- 26. Рисунок 24 Сущность экономической эффективности как экономической категории состоит в том, что она выражает экономические отношения,

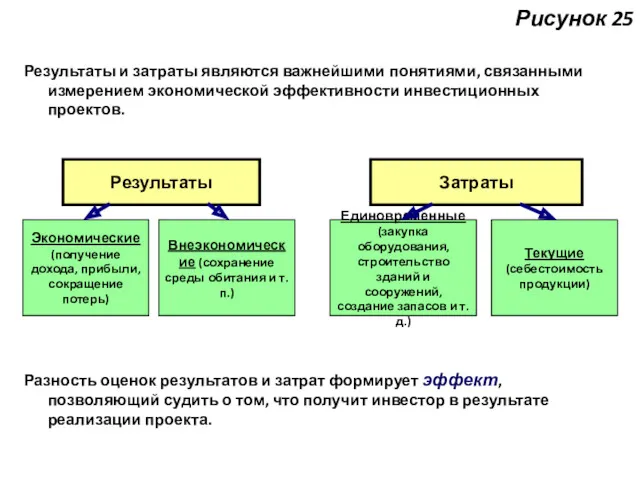

- 27. Рисунок 25 Результаты и затраты являются важнейшими понятиями, связанными измерением экономической эффективности инвестиционных проектов. Разность оценок

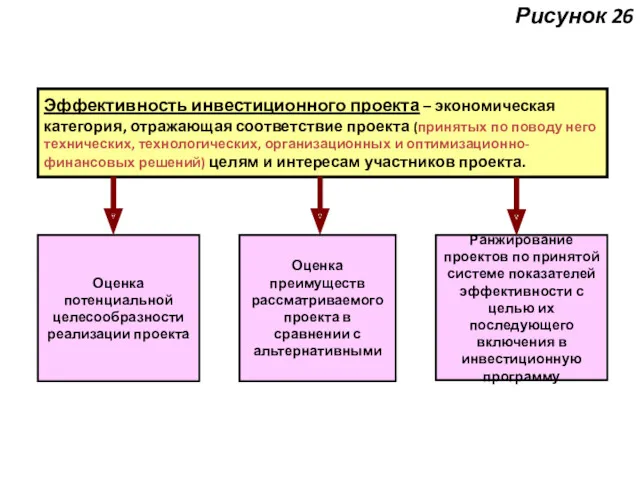

- 28. Рисунок 26 Эффективность инвестиционного проекта – экономическая категория, отражающая соответствие проекта (принятых по поводу него технических,

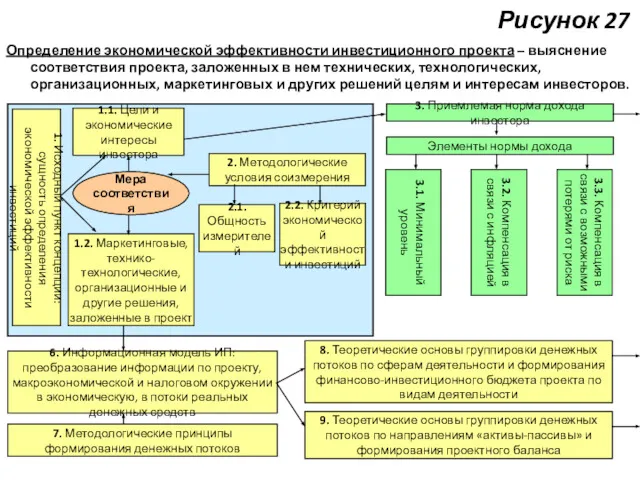

- 29. Рисунок 27 Определение экономической эффективности инвестиционного проекта – выяснение соответствия проекта, заложенных в нем технических, технологических,

- 30. Рисунок 28 Определение экономической эффективности инвестиционного проекта – выяснение соответствия проекта, заложенных в нем технических, технологических,

- 31. Рисунок 29 Оценка меры соответствия по приведенной схеме возможна при двух методических условиях: Первое – экономические

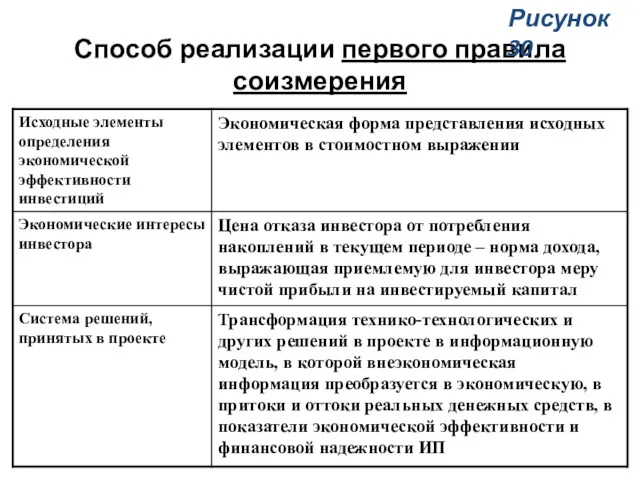

- 32. Способ реализации первого правила соизмерения Рисунок 30

- 33. Конструирование нормы дохода и показателей экономической эффективности с учетом требования критерия экономической эффективности инвестиций. Критерий экономической

- 34. Рисунок 32 Методические принципы определения эффективности инвестиционных проектов Соответствие заложенных в проекте решений целям и интересам

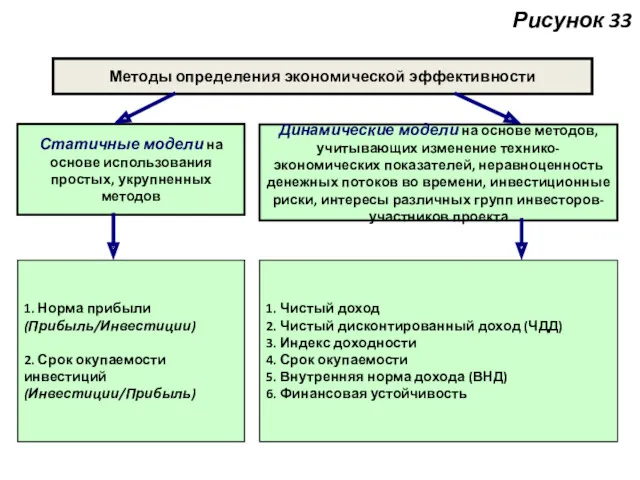

- 35. Рисунок 33 Методы определения экономической эффективности Статичные модели на основе использования простых, укрупненных методов Динамические модели

- 36. Рисунок 34 В осуществлении и реализации ИП принимает участие ряд субъектов: акционеры, банки, бюджеты разных уровней.

- 37. ТЕМА 4 Общие вопросы методики определения экономической эффективности инвестиционного проекта

- 38. План темы 4 Экономическое содержание нормы дохода. Принципы обоснования. Особенности формирования нормы дохода в зависимости от

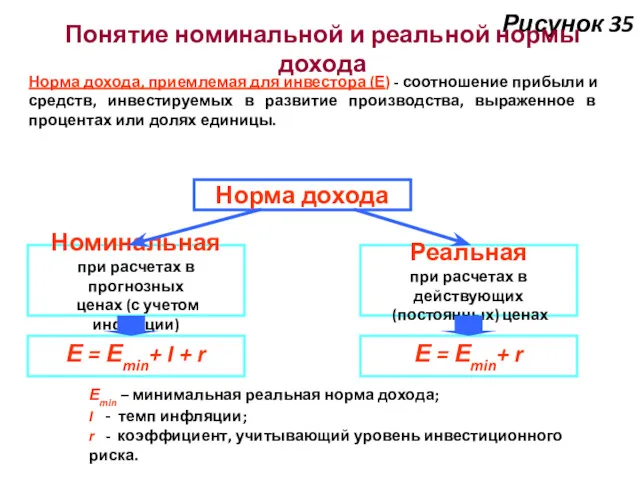

- 39. Рисунок 35 Норма дохода, приемлемая для инвестора (Е) - соотношение прибыли и средств, инвестируемых в развитие

- 40. Рисунок 36 Структура нормы дохода

- 41. Рисунок 37 Требуемая инвестором норма дохода от инвестирования в различные объекты предпринимательской деятельности в заданных одинаковых

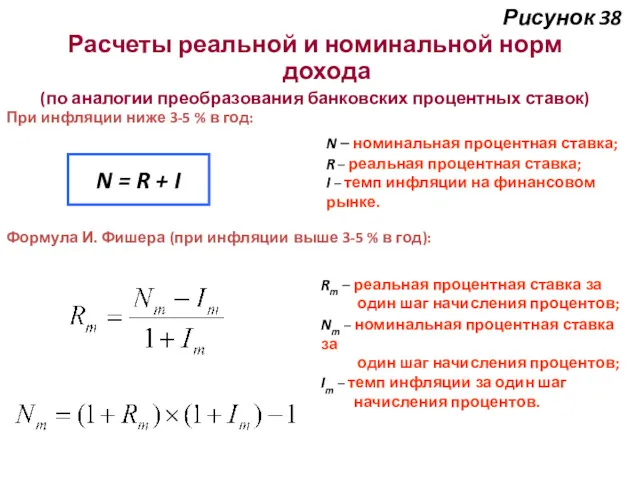

- 42. Рисунок 38 Расчеты реальной и номинальной норм дохода (по аналогии преобразования банковских процентных ставок) N =

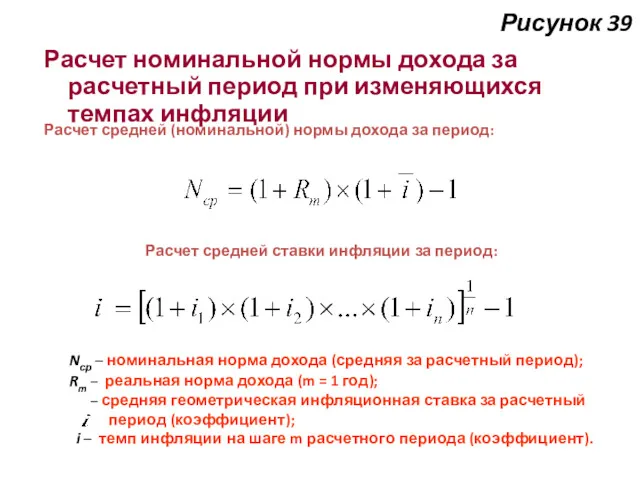

- 43. Рисунок 39 Расчет номинальной нормы дохода за расчетный период при изменяющихся темпах инфляции Расчет средней (номинальной)

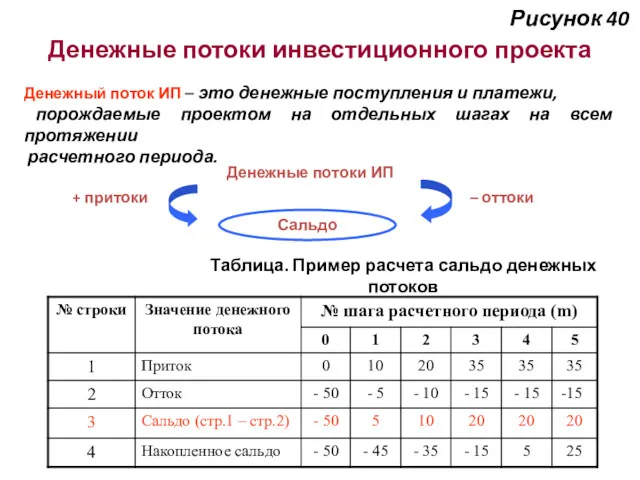

- 44. Рисунок 40 Денежные потоки инвестиционного проекта Денежный поток ИП – это денежные поступления и платежи, порождаемые

- 45. Рисунок 41 Два варианта группировки статей потоков реальных денежных средств и их взаимосвязь

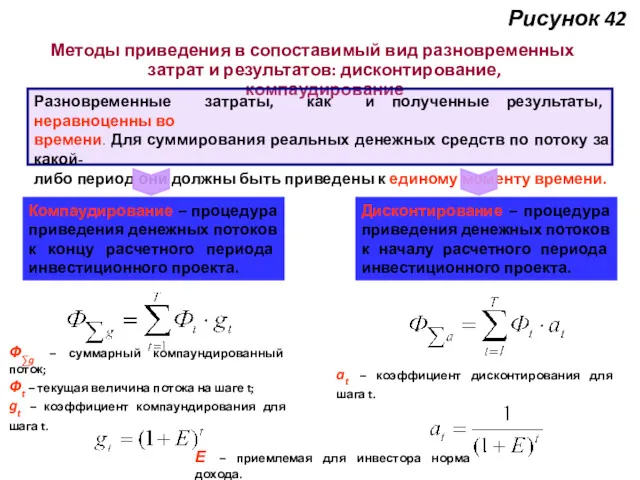

- 46. Методы приведения в сопоставимый вид разновременных затрат и результатов: дисконтирование, компаудирование Рисунок 42 Разновременные затраты, как

- 47. Рисунок 43 Пример. Расчет дисконтированного денежного потока Таблица. Денежный поток за расчетный период

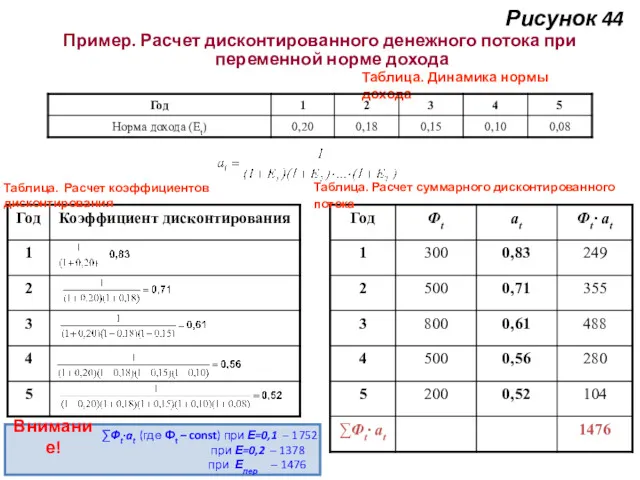

- 48. Рисунок 44 Пример. Расчет дисконтированного денежного потока при переменной норме дохода Таблица. Динамика нормы дохода Таблица.

- 49. Рисунок 45 Три закономерности изменения денежных потоков и основных показателей эффективности в процессе дисконтирования Рассмотренные изменения

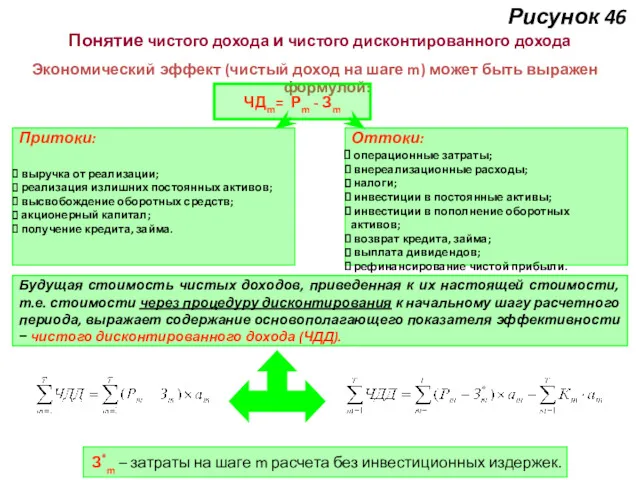

- 50. Рисунок 46 Понятие чистого дохода и чистого дисконтированного дохода Экономический эффект (чистый доход на шаге m)

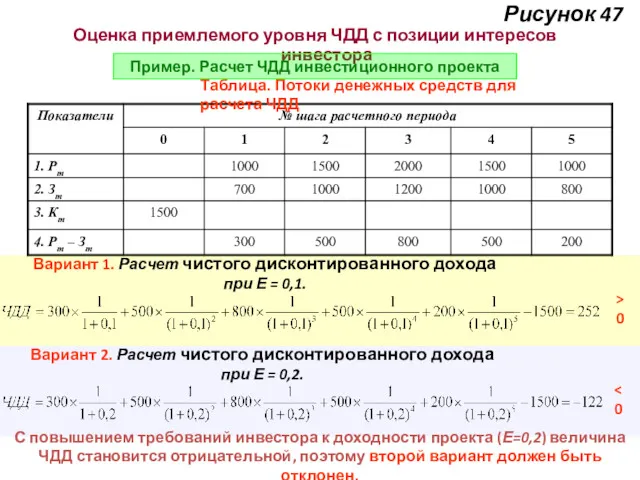

- 51. Рисунок 47 Оценка приемлемого уровня ЧДД с позиции интересов инвестора Таблица. Потоки денежных средств для расчета

- 52. В основе конструирования показателя «срок окупаемости (возмещения) единовременных затрат» лежит принцип разделения ЧДД, полученного нарастающим итогом,

- 53. Рисунок 49 Индексы доходности Индекс доходности дисконтированных инвестиций (ИДД) – отношение суммы приведенных эффектов (из которых

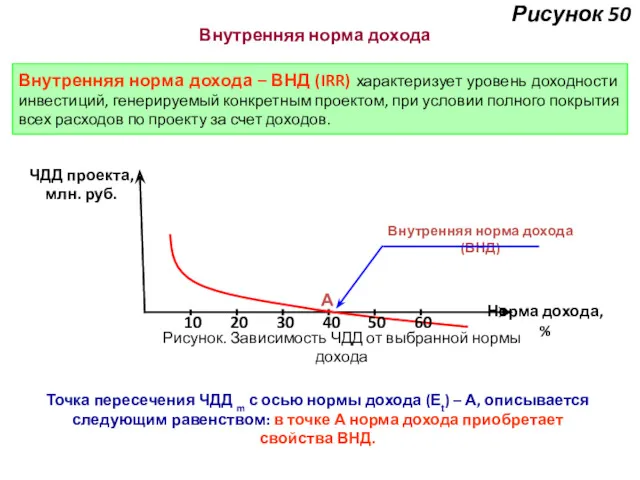

- 54. Рисунок 50 Внутренняя норма дохода Точка пересечения ЧДД m с осью нормы дохода (Еt) – А,

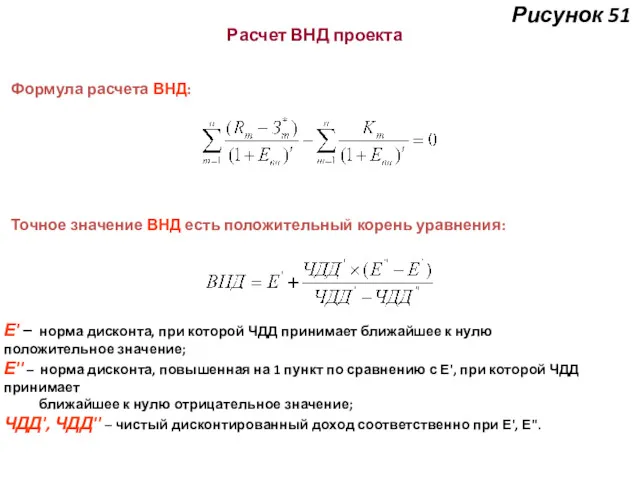

- 55. Рисунок 51 Расчет ВНД проекта Формула расчета ВНД: Точное значение ВНД есть положительный корень уравнения: Е'

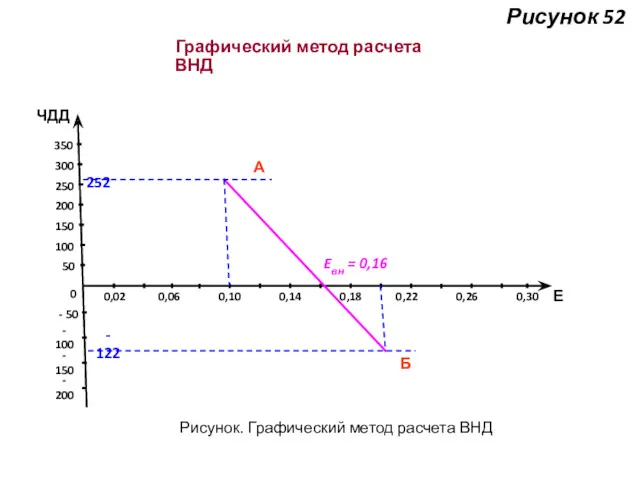

- 56. Рисунок 52 Графический метод расчета ВНД Eвн = 0,16

- 58. Скачать презентацию

О направлениях расходования средств бюджета муниципальных программ Нытвенского района в социальной сфере на 2018 год

О направлениях расходования средств бюджета муниципальных программ Нытвенского района в социальной сфере на 2018 год Заимствования органами государственной власти и органами местного самоуправления на примере США

Заимствования органами государственной власти и органами местного самоуправления на примере США Дивидендная политика корпораций

Дивидендная политика корпораций Решение квартирного вопроса для каждого желающего с любым уровнем дохода

Решение квартирного вопроса для каждого желающего с любым уровнем дохода Отчет об исполнении бюджета Чунского районного муниципального образования за 2022 год

Отчет об исполнении бюджета Чунского районного муниципального образования за 2022 год Налог на добавленную стоимость

Налог на добавленную стоимость Методические рекомендации по внутреннему контролю движения денежных средств

Методические рекомендации по внутреннему контролю движения денежных средств Сеть Вконтакте. Обоснование бюджета

Сеть Вконтакте. Обоснование бюджета Налог на прибыль организаций

Налог на прибыль организаций Налоговая политика

Налоговая политика Денежные поступления и доходы предприятия

Денежные поступления и доходы предприятия Аудит оборотных активов

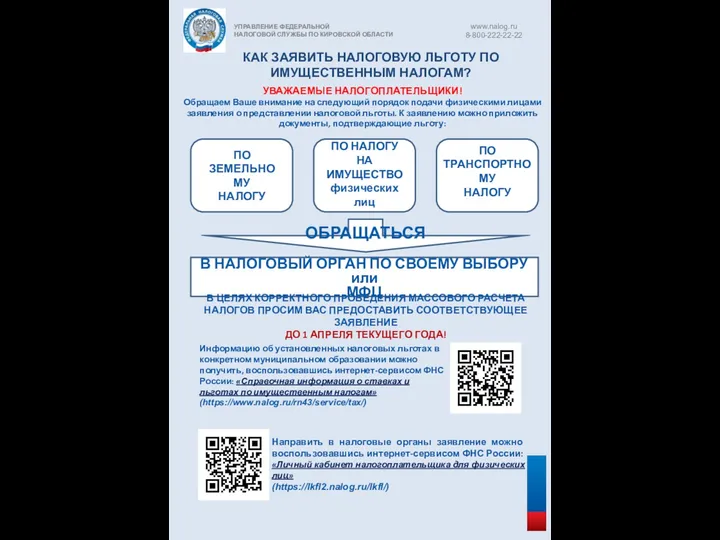

Аудит оборотных активов Как заявить налоговую льготу по имущественным налогам

Как заявить налоговую льготу по имущественным налогам Мероприятие стратегии развития жилищно-строительной отрасли

Мероприятие стратегии развития жилищно-строительной отрасли Бюджетная политика

Бюджетная политика Электронный документооборот в учреждениях госсектора

Электронный документооборот в учреждениях госсектора Выездная налоговая проверка

Выездная налоговая проверка Финансовое планирование и бюджетирование в организации

Финансовое планирование и бюджетирование в организации Advanced administrative topics

Advanced administrative topics Налог на прибыль

Налог на прибыль Бюджет и бюджетное право

Бюджет и бюджетное право Показатели эффективности использования основных средств

Показатели эффективности использования основных средств Отчет Альфа-банка

Отчет Альфа-банка Налог на добычу полезных ископаемых (НДПИ)

Налог на добычу полезных ископаемых (НДПИ) Бюджет для граждан

Бюджет для граждан Ценообразование и сметное дело в строительстве

Ценообразование и сметное дело в строительстве Бюджет для граждан

Бюджет для граждан Туристичне споживання та туристичні витрати

Туристичне споживання та туристичні витрати