Содержание

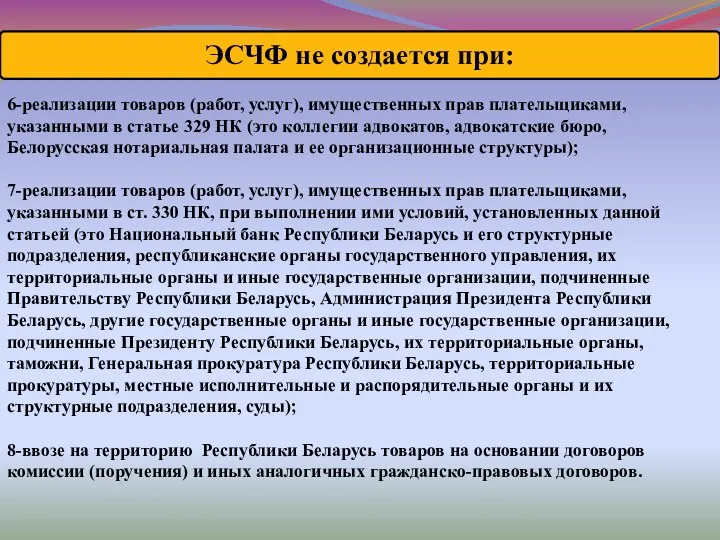

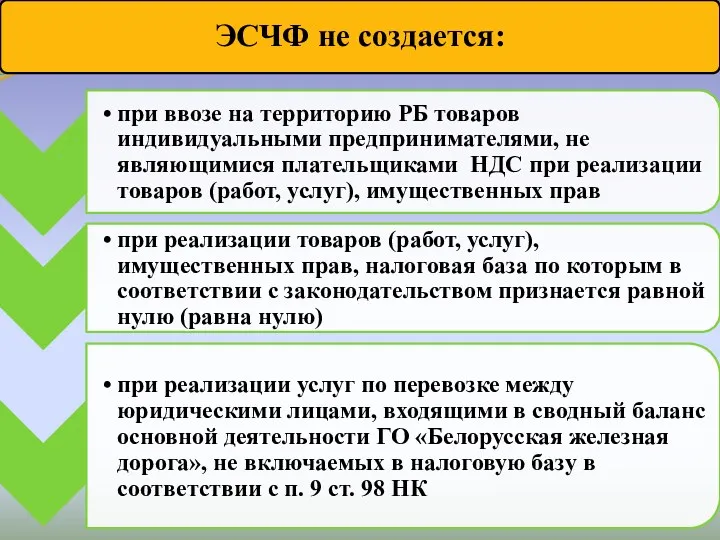

- 2. ЭСЧФ не создается при: 6-реализации товаров (работ, услуг), имущественных прав плательщиками, указанными в статье 329 НК

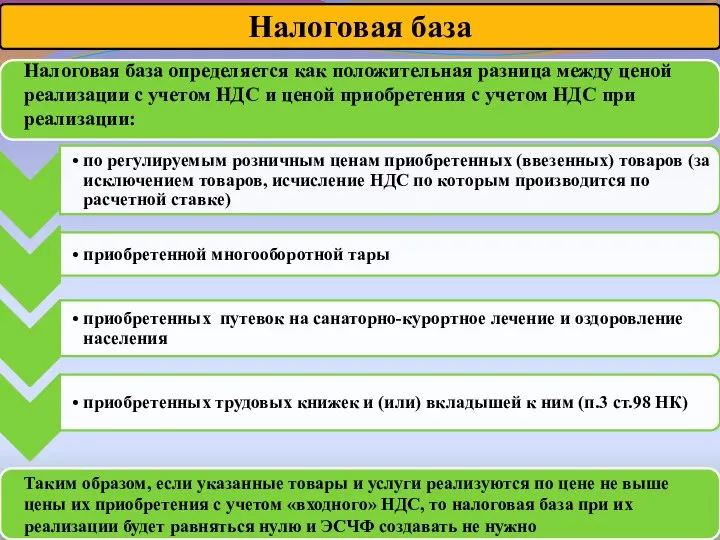

- 4. Налоговая база определяется как положительная разница между ценой реализации с учетом НДС и ценой приобретения с

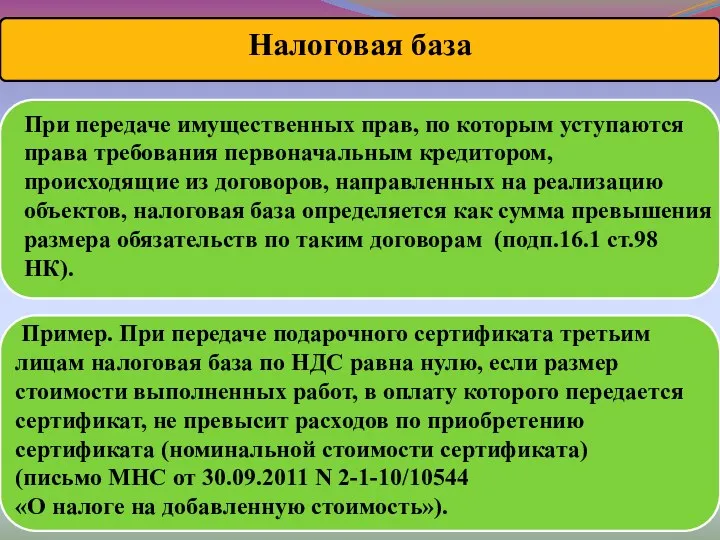

- 5. При передаче имущественных прав, по которым уступаются права требования первоначальным кредитором, происходящие из договоров, направленных на

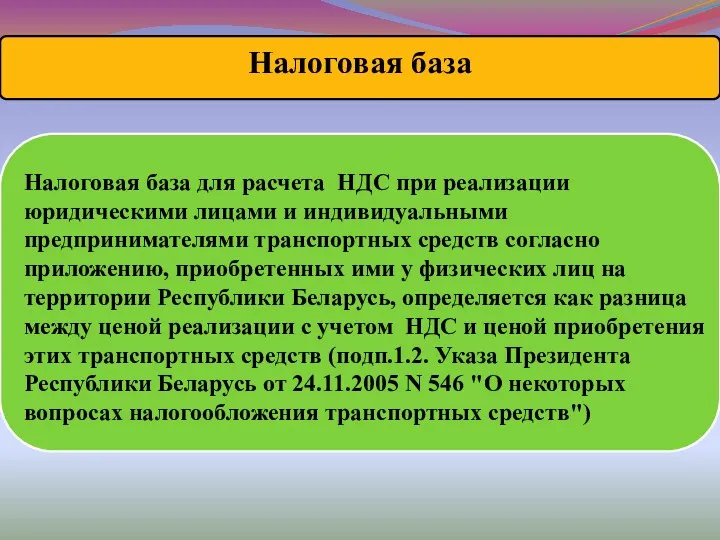

- 6. Налоговая база для расчета НДС при реализации юридическими лицами и индивидуальными предпринимателями транспортных средств согласно приложению,

- 7. Указ Президента Республики Беларусь от 25.01.2018 № 29 «О налогообложении»

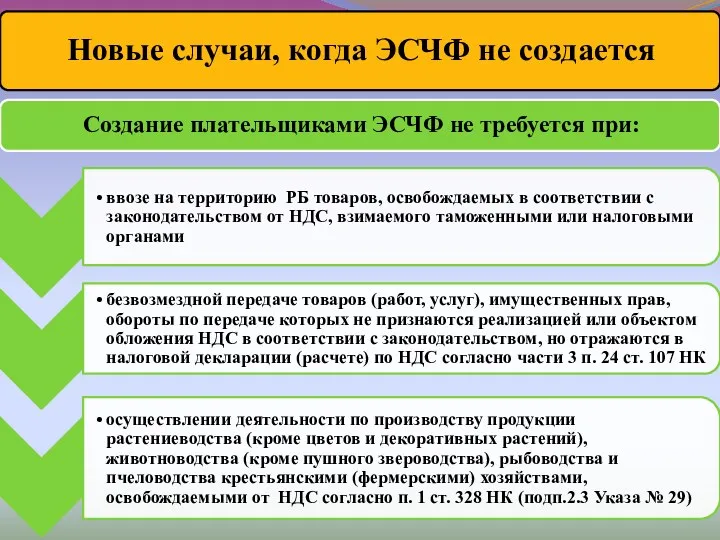

- 8. Создание плательщиками ЭСЧФ не требуется при: Новые случаи, когда ЭСЧФ не создается

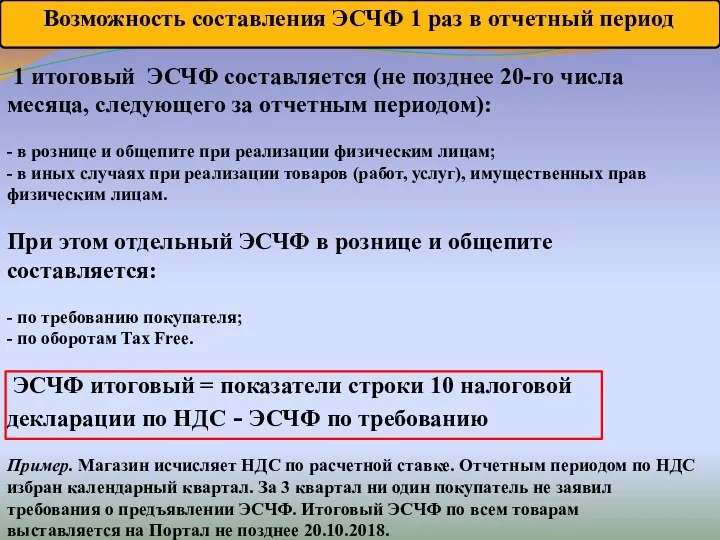

- 9. Возможность составления ЭСЧФ 1 раз в отчетный период 1 итоговый ЭСЧФ составляется (не позднее 20-го числа

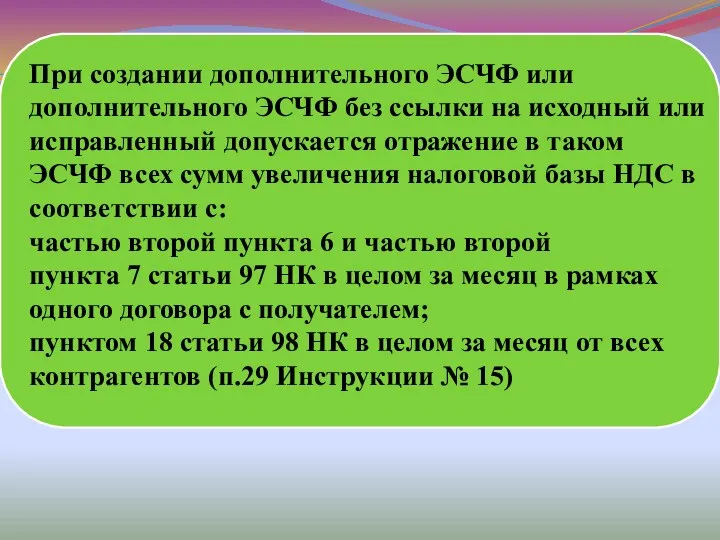

- 10. При создании дополнительного ЭСЧФ или дополнительного ЭСЧФ без ссылки на исходный или исправленный допускается отражение в

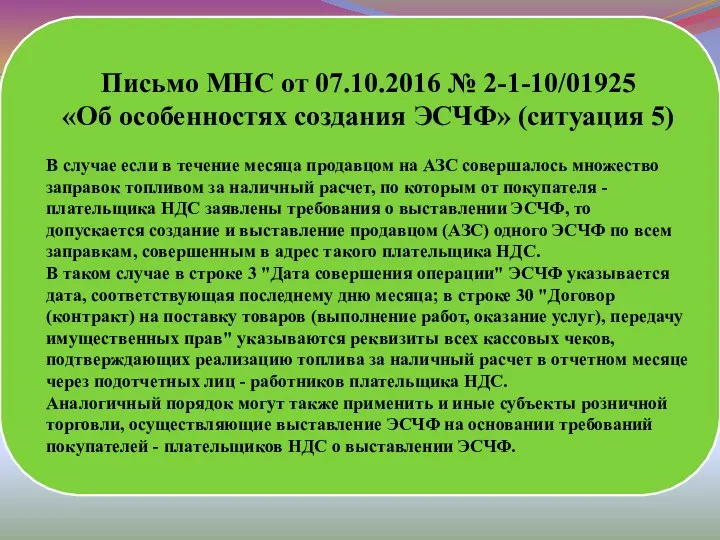

- 11. Письмо МНС от 07.10.2016 № 2-1-10/01925 «Об особенностях создания ЭСЧФ» (ситуация 5) В случае если в

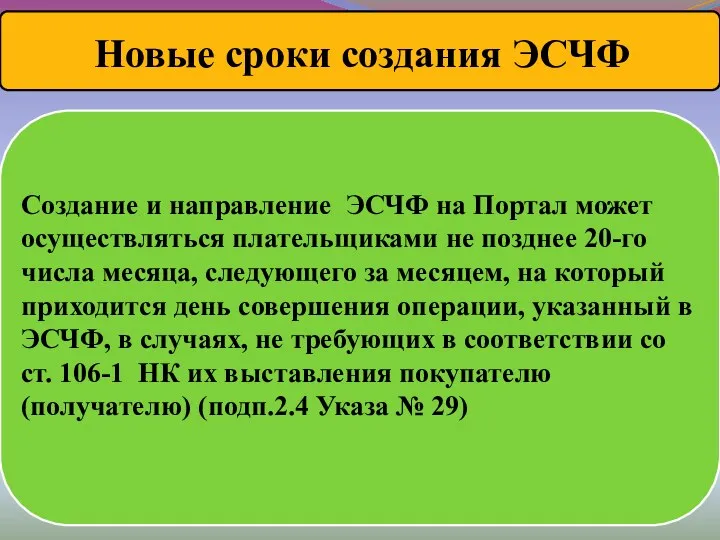

- 12. Создание и направление ЭСЧФ на Портал может осуществляться плательщиками не позднее 20-го числа месяца, следующего за

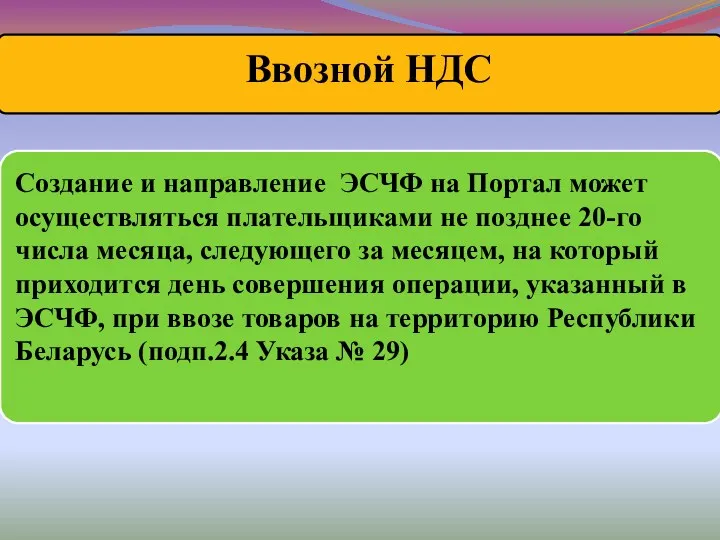

- 13. Создание и направление ЭСЧФ на Портал может осуществляться плательщиками не позднее 20-го числа месяца, следующего за

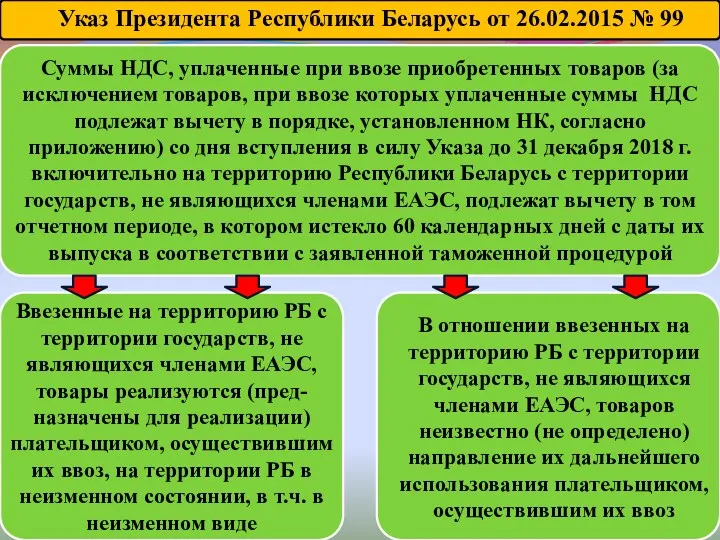

- 14. Указ Президента Республики Беларусь от 26.02.2015 № 99 Суммы НДС, уплаченные при ввозе приобретенных товаров (за

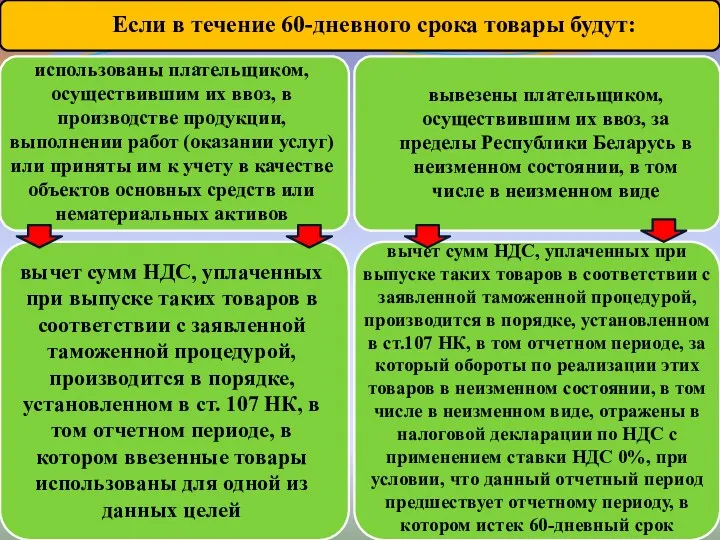

- 15. Если в течение 60-дневного срока товары будут: использованы плательщиком, осуществившим их ввоз, в производстве продукции, выполнении

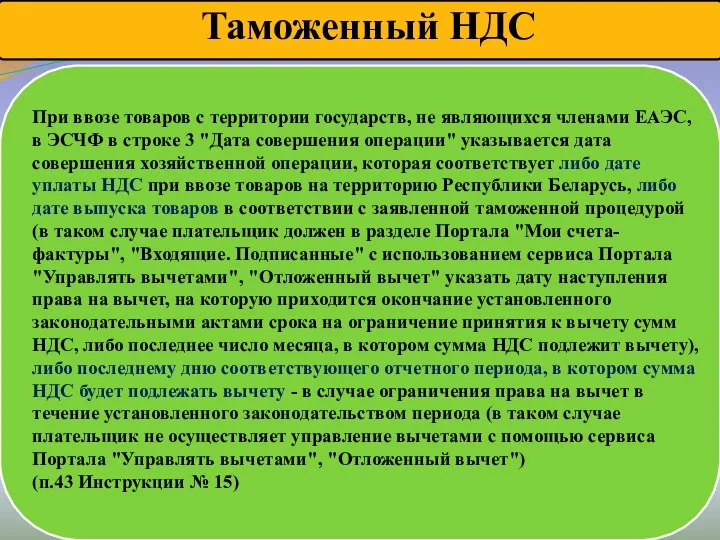

- 16. Таможенный НДС При ввозе товаров с территории государств, не являющихся членами ЕАЭС, в ЭСЧФ в строке

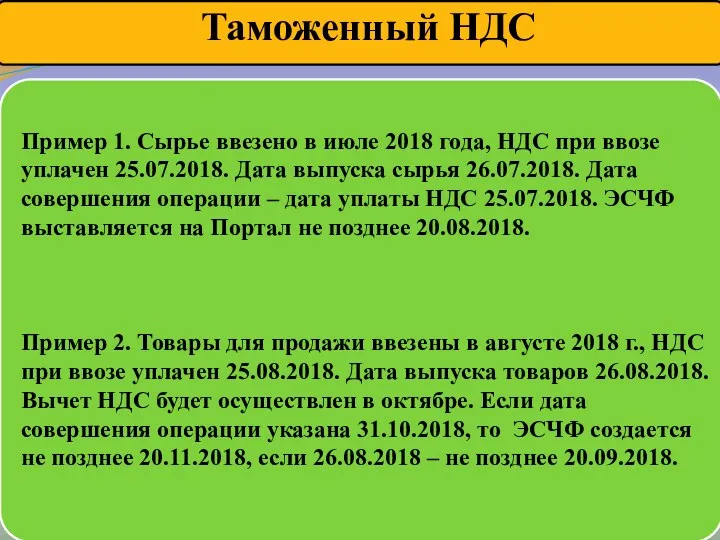

- 17. Пример 1. Сырье ввезено в июле 2018 года, НДС при ввозе уплачен 25.07.2018. Дата выпуска сырья

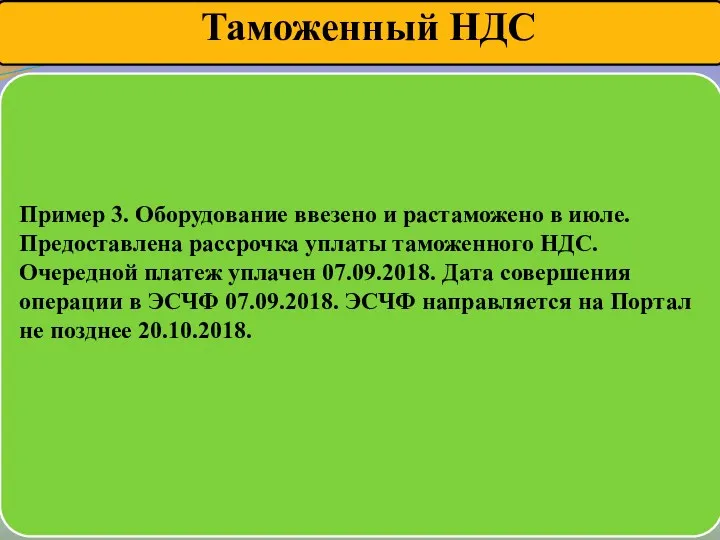

- 18. Пример 3. Оборудование ввезено и растаможено в июле. Предоставлена рассрочка уплаты таможенного НДС. Очередной платеж уплачен

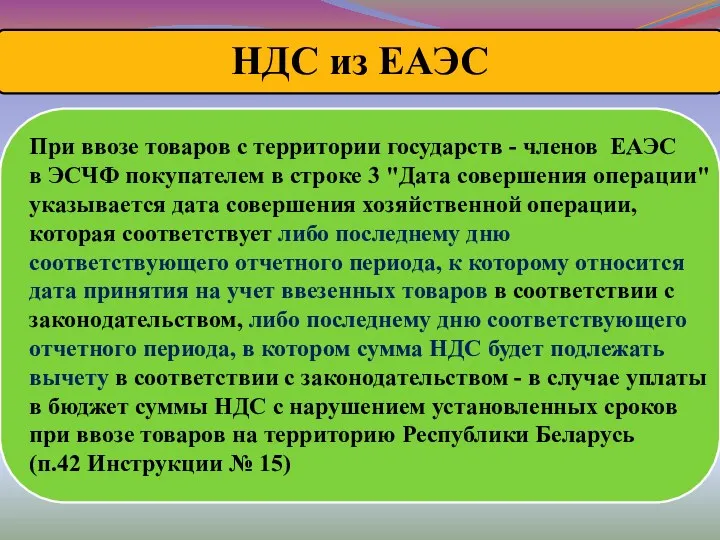

- 19. При ввозе товаров с территории государств - членов ЕАЭС в ЭСЧФ покупателем в строке 3 "Дата

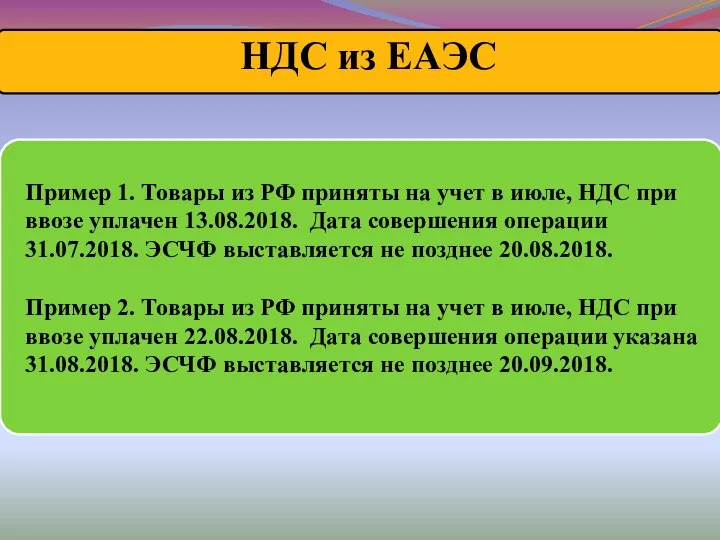

- 20. Пример 1. Товары из РФ приняты на учет в июле, НДС при ввозе уплачен 13.08.2018. Дата

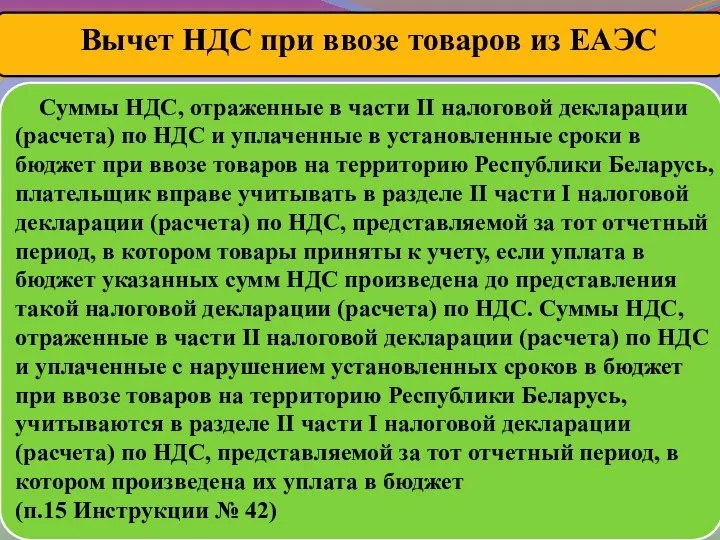

- 21. Суммы НДС, отраженные в части II налоговой декларации (расчета) по НДС и уплаченные в установленные сроки

- 22. Создание и направление ЭСЧФ на Портал может осуществляться плательщиками не позднее 20-го числа месяца, следующего за

- 23. При реализации объектов на территории Республики Беларусь иностранными организациями и исчислении покупателем суммы НДС в соответствии

- 24. Пример. Иностранной организации оплачено за рекламные услуги 25.08.2018. Дата совершения операции 25.08.2018. Срок выставления ЭСЧФ –

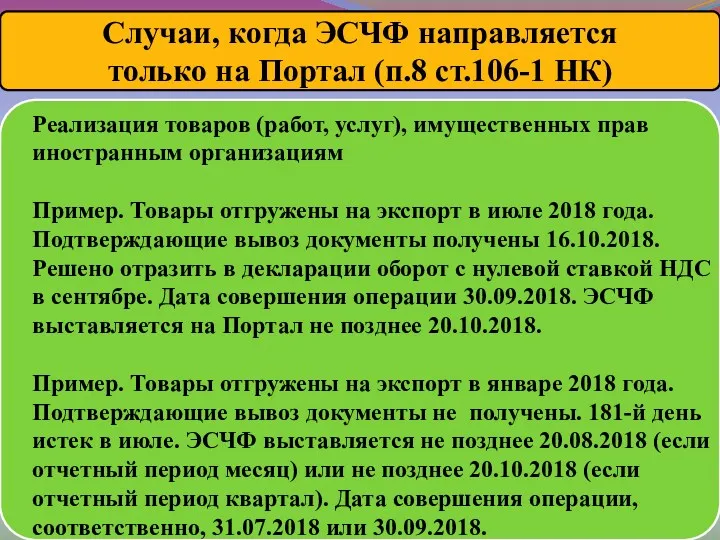

- 25. Случаи, когда ЭСЧФ направляется только на Портал (п.8 ст.106-1 НК) Реализация товаров (работ, услуг), имущественных прав

- 26. Случаи, когда ЭСЧФ направляется только на Портал (п.8 ст.106-1 НК) Реализация товаров (работ, услуг), имущественных прав

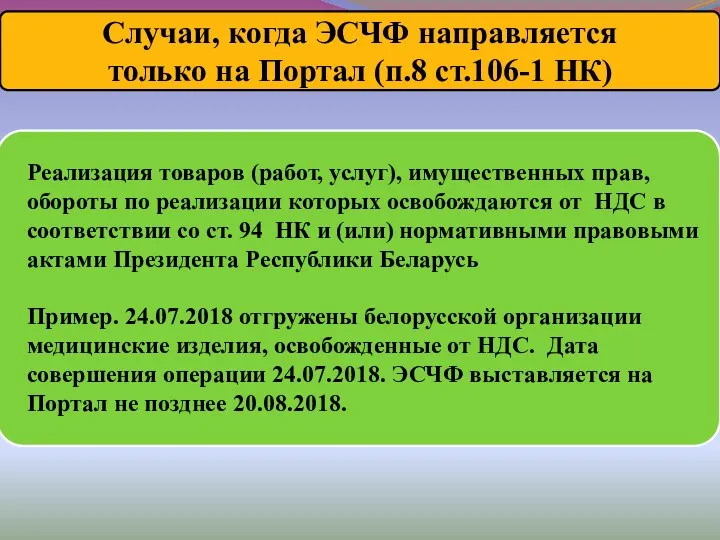

- 27. Случаи, когда ЭСЧФ направляется только на Портал (п.8 ст.106-1 НК) Реализация товаров (работ, услуг), имущественных прав,

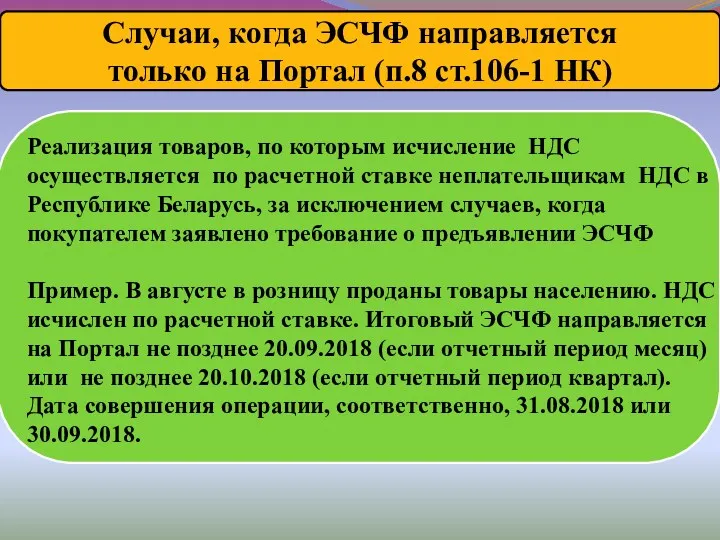

- 28. Случаи, когда ЭСЧФ направляется только на Портал (п.8 ст.106-1 НК) Реализация товаров, по которым исчисление НДС

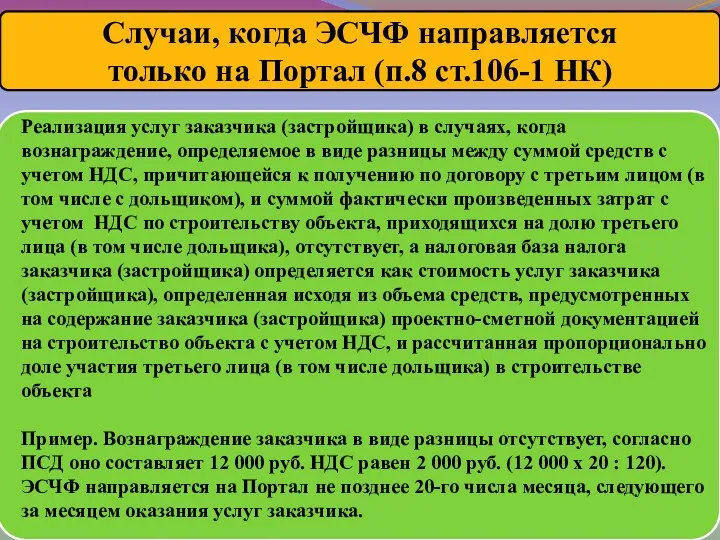

- 29. Случаи, когда ЭСЧФ направляется только на Портал (п.8 ст.106-1 НК) Реализация услуг заказчика (застройщика) в случаях,

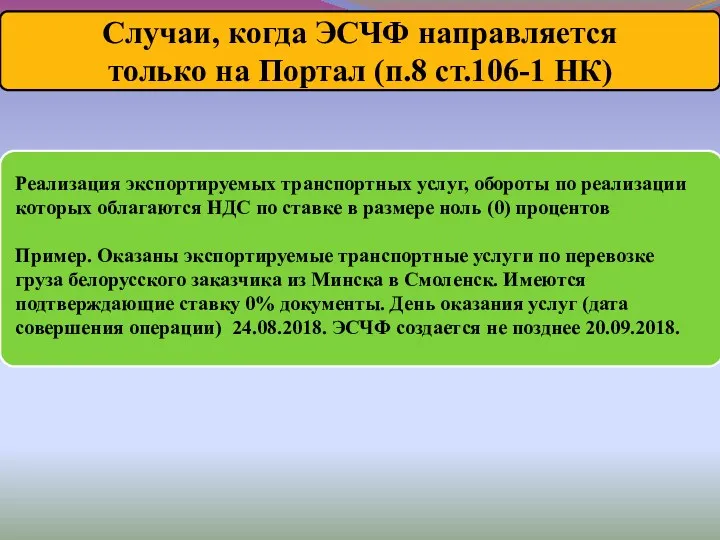

- 30. Случаи, когда ЭСЧФ направляется только на Портал (п.8 ст.106-1 НК) Реализация экспортируемых транспортных услуг, обороты по

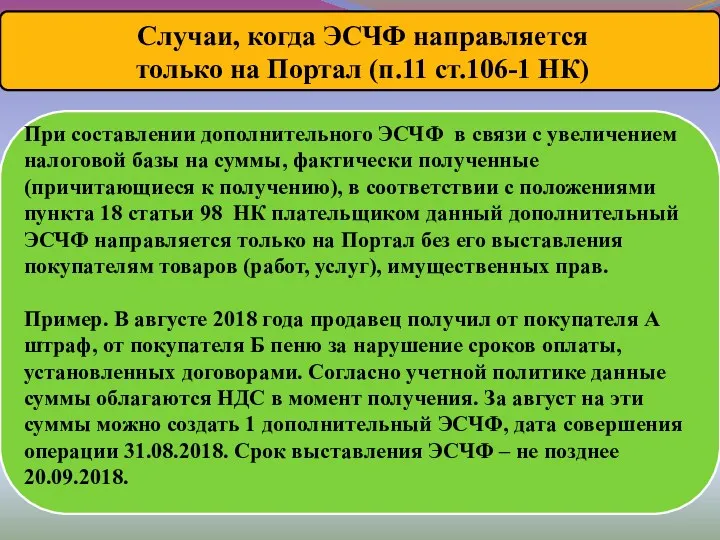

- 31. При составлении дополнительного ЭСЧФ в связи с увеличением налоговой базы на суммы, фактически полученные (причитающиеся к

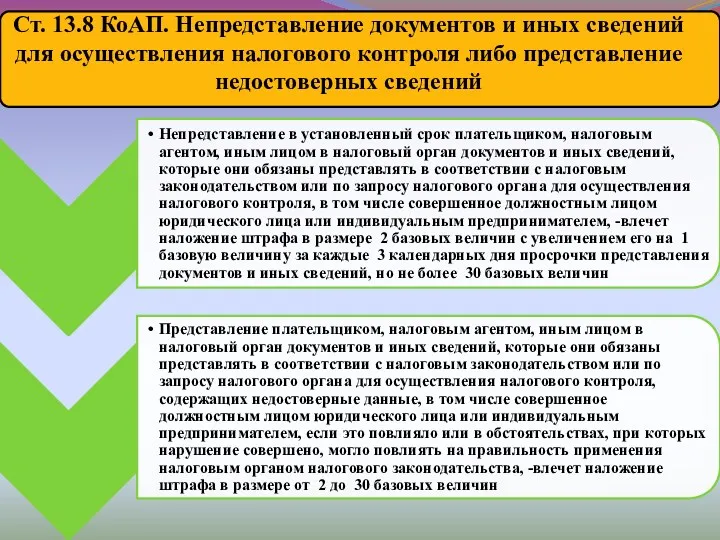

- 32. Ст. 13.8 КоАП. Непредставление документов и иных сведений для осуществления налогового контроля либо представление недостоверных сведений

- 33. Письмо МНС от 29.12.2016 № 2-1-9/02509 «О применении электронных счетов-фактур по НДС»

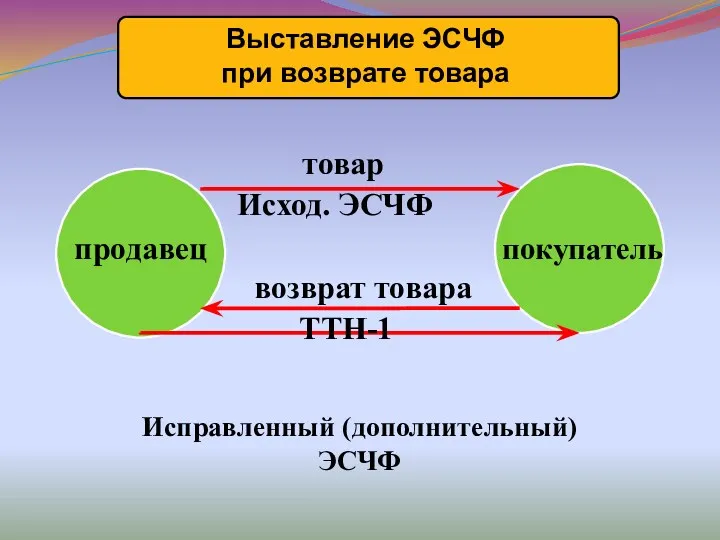

- 34. продавец покупатель товар Исход. ЭСЧФ возврат товара ТТН-1 Исправленный (дополнительный) ЭСЧФ

- 35. Письмо МНС от 01.02.2018 № 13-15/00214 «О типах создаваемых ЭСЧФ при возврате товаров»

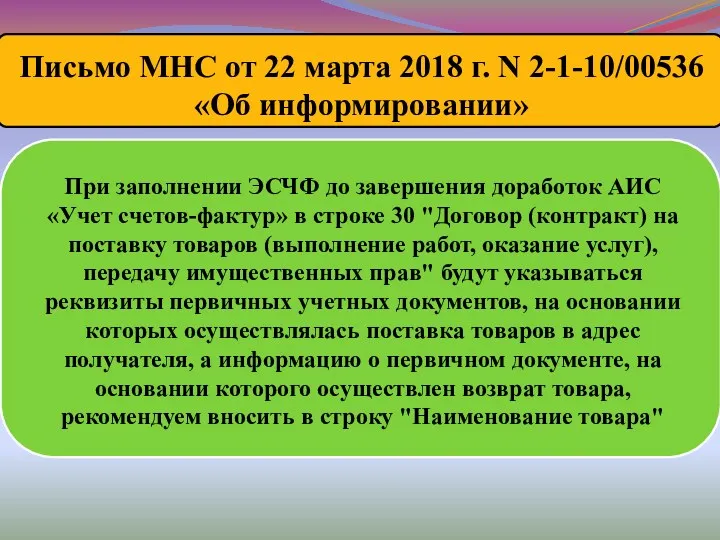

- 36. При заполнении ЭСЧФ до завершения доработок АИС «Учет счетов-фактур» в строке 30 "Договор (контракт) на поставку

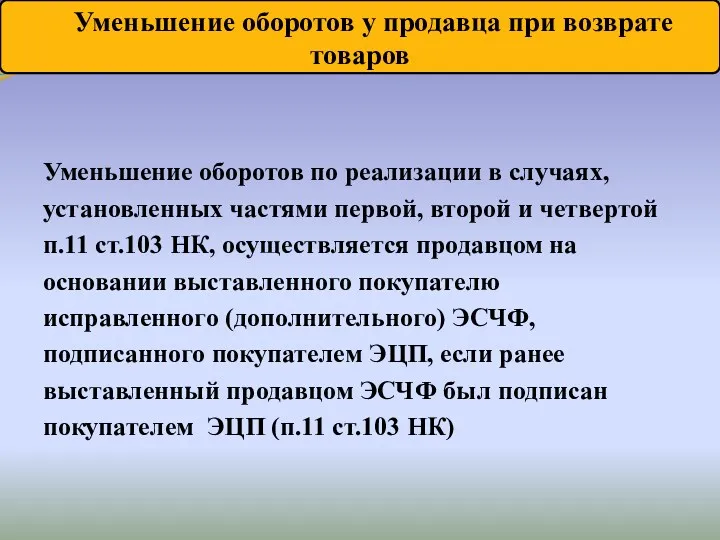

- 37. Уменьшение оборотов по реализации в случаях, установленных частями первой, второй и четвертой п.11 ст.103 НК, осуществляется

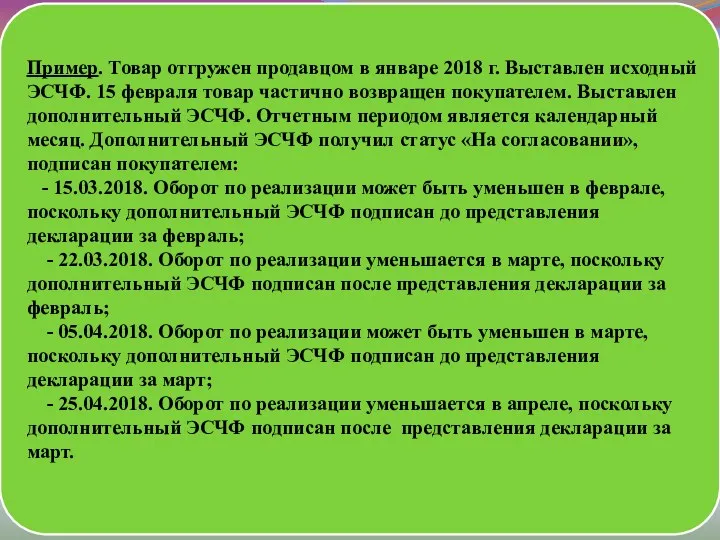

- 38. Пример. Товар отгружен продавцом в январе 2018 г. Выставлен исходный ЭСЧФ. 15 февраля товар частично возвращен

- 39. Постановление МНС от 24.01.2018 № 1 "О внесении изменений и дополнений в постановление Министерства по налогам

- 40. Если ранее уплаченные при ввозе товаров суммы НДС, отраженные в составе налоговых вычетов, подлежат уменьшению в

- 41. В случае возврата таможенными и (или) налоговыми органами плательщику сумм НДС, ранее уплаченных при ввозе товаров

- 42. При уменьшении налоговых вычетов в случае возврата таможенными органами сумм НДС, ранее уплаченных при ввозе товаров

- 43. Указ Президента Республики Беларусь от 25.01.2018 № 29 «О налогообложении»

- 44. Разъяснение Министерства финансов, Министерства по налогам и сборам от 27.03.2018 N 15-1-7/26/2-2-10/00561 "О некоторых вопросах определения

- 45. Стоимость в валюте, оплата в белорусских рублях по официальному курсу Нацбанка на дату оплаты

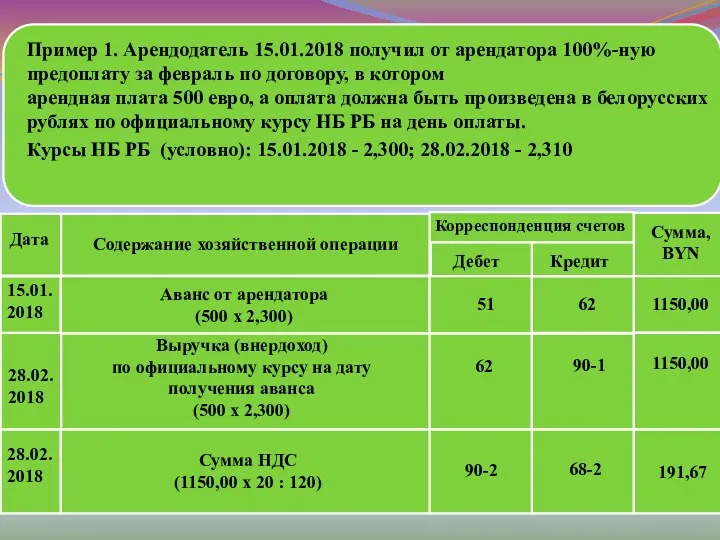

- 46. Пример 1. Арендодатель 15.01.2018 получил от арендатора 100%-ную предоплату за февраль по договору, в котором арендная

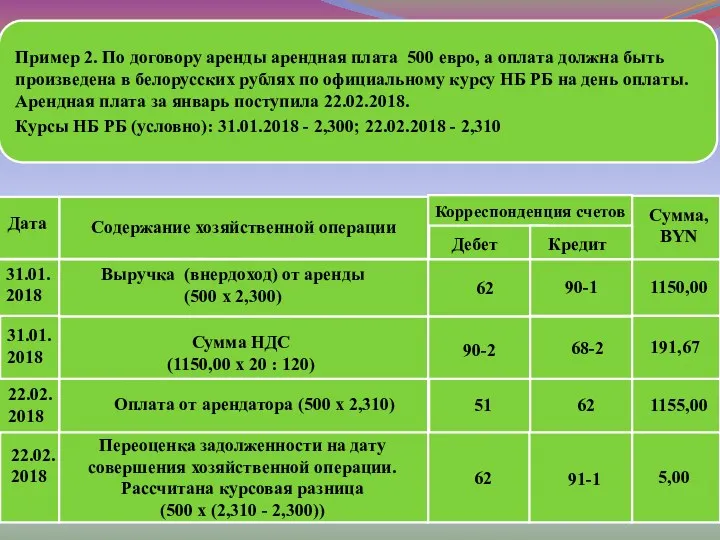

- 47. Пример 2. По договору аренды арендная плата 500 евро, а оплата должна быть произведена в белорусских

- 48. Стоимость в валюте, оплата в белорусских рублях по договорному курсу

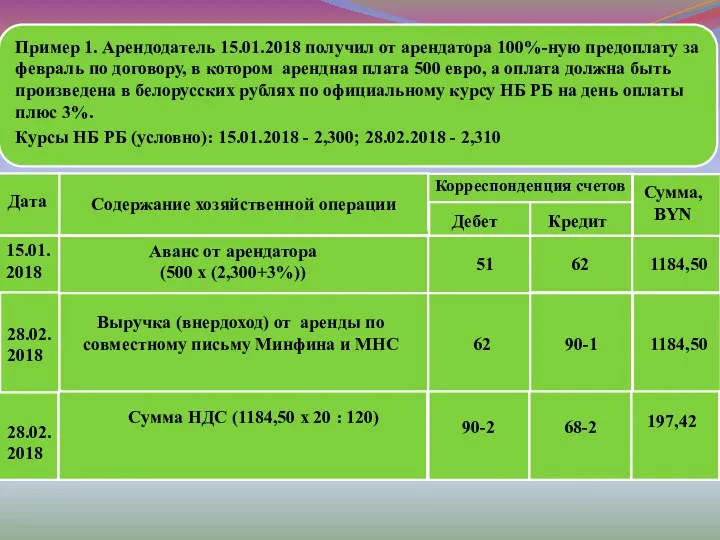

- 49. Пример 1. Арендодатель 15.01.2018 получил от арендатора 100%-ную предоплату за февраль по договору, в котором арендная

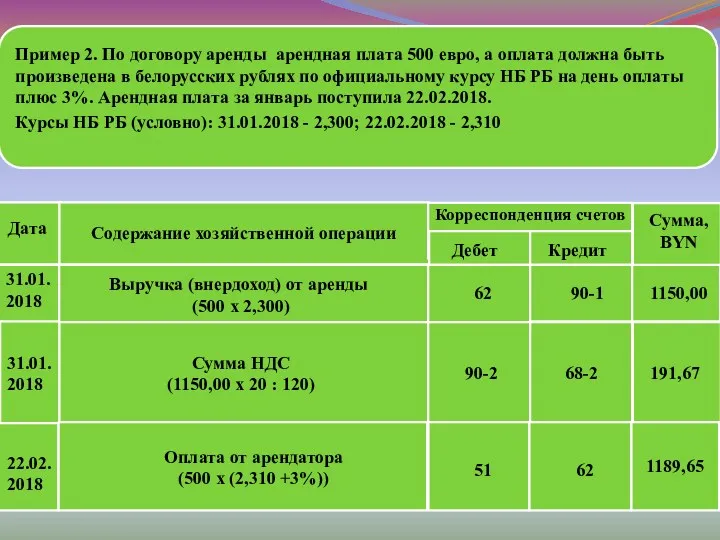

- 50. Пример 2. По договору аренды арендная плата 500 евро, а оплата должна быть произведена в белорусских

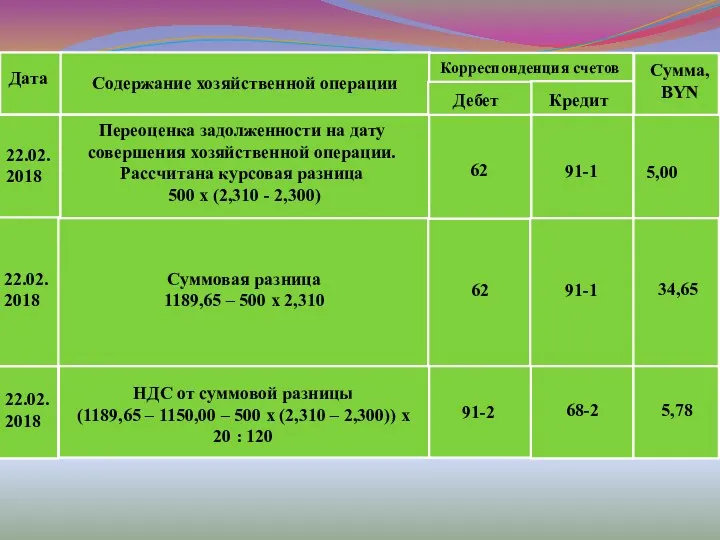

- 51. Дата Содержание хозяйственной операции Сумма, BYN Корреспонденция счетов Дебет Кредит 22.02. 2018 22.02. 2018 Переоценка задолженности

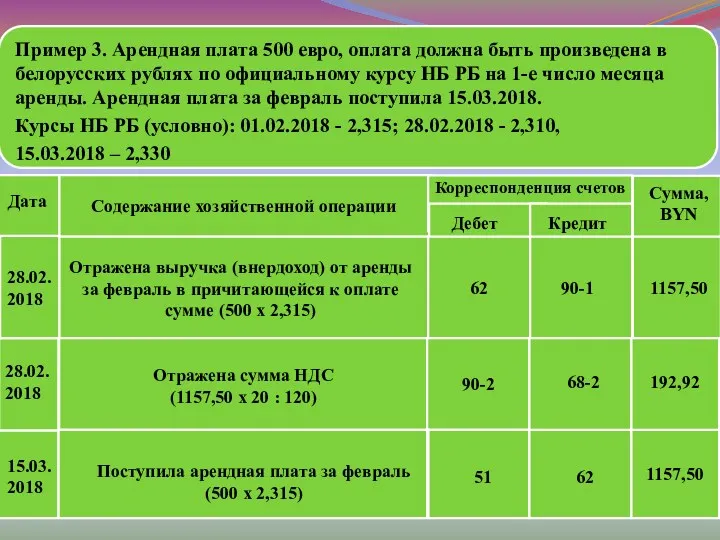

- 52. Пример 3. Арендная плата 500 евро, оплата должна быть произведена в белорусских рублях по официальному курсу

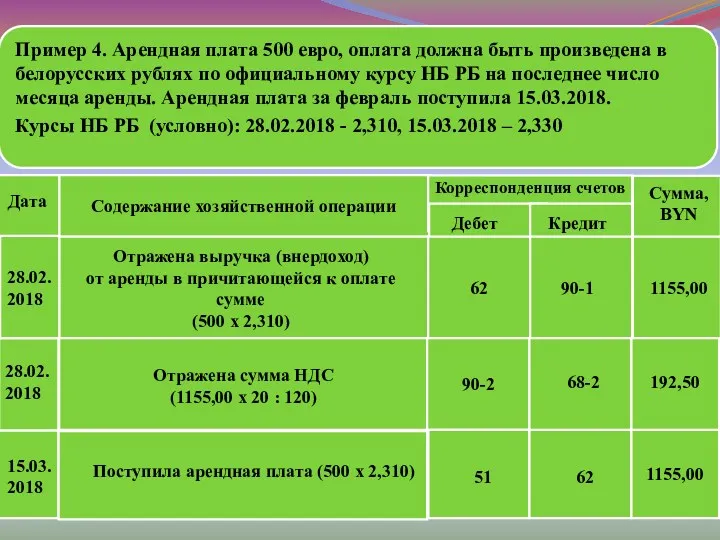

- 53. Пример 4. Арендная плата 500 евро, оплата должна быть произведена в белорусских рублях по официальному курсу

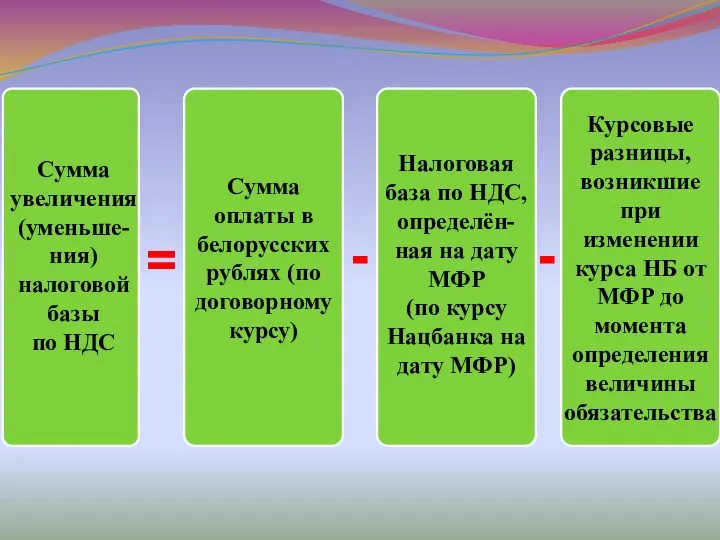

- 54. Сумма увеличения (уменьше- ния) налоговой базы по НДС Сумма оплаты в белорусских рублях (по договорному курсу)

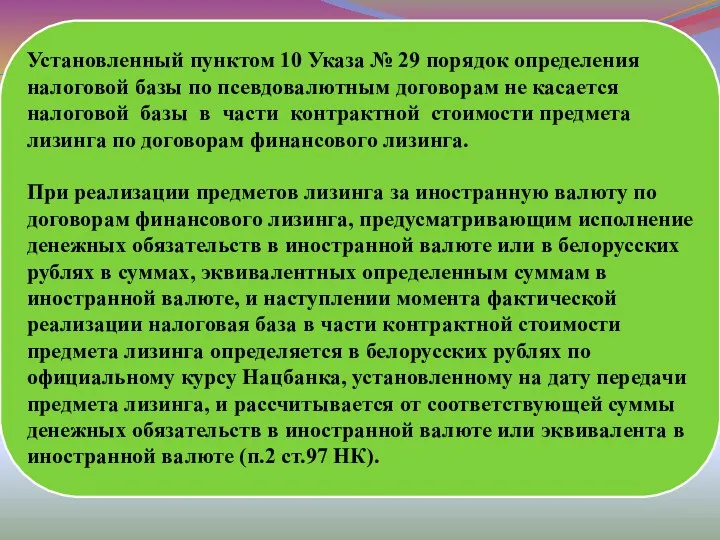

- 55. Установленный пунктом 10 Указа № 29 порядок определения налоговой базы по псевдовалютным договорам не касается налоговой

- 56. Уменьшение налоговой базы продавцом осуществляется на основании выставленного покупателю дополнительного ЭСЧФ, подписанного покупателем ЭЦП, если ранее

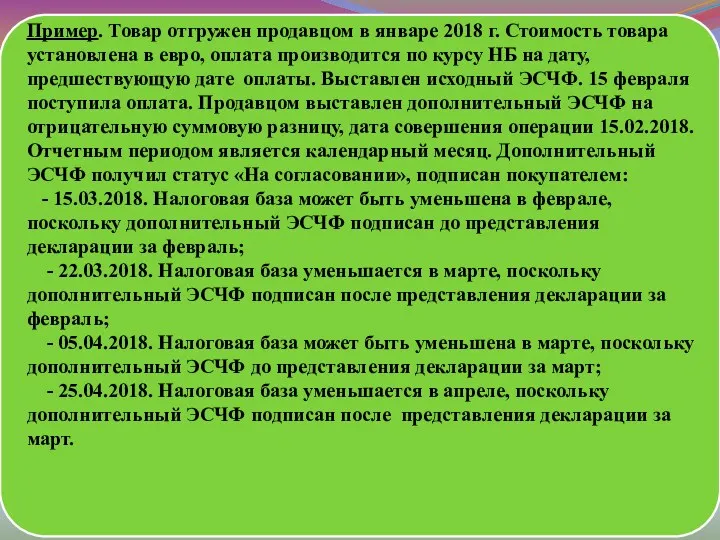

- 57. Пример. Товар отгружен продавцом в январе 2018 г. Стоимость товара установлена в евро, оплата производится по

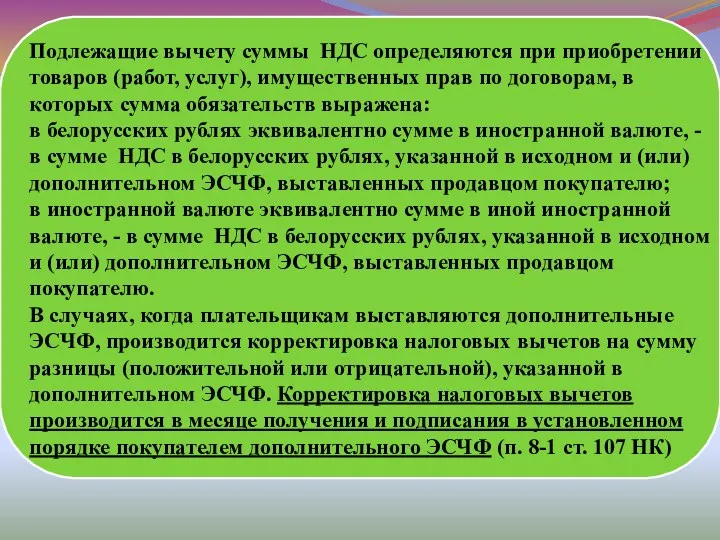

- 58. Подлежащие вычету суммы НДС определяются при приобретении товаров (работ, услуг), имущественных прав по договорам, в которых

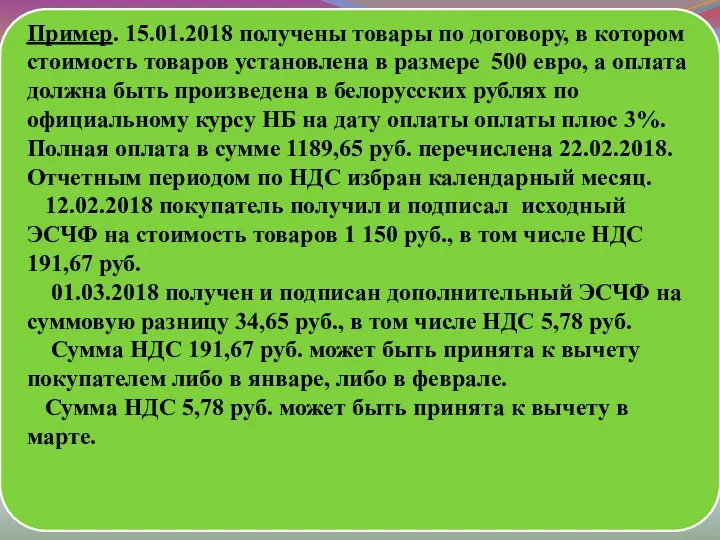

- 59. Пример. 15.01.2018 получены товары по договору, в котором стоимость товаров установлена в размере 500 евро, а

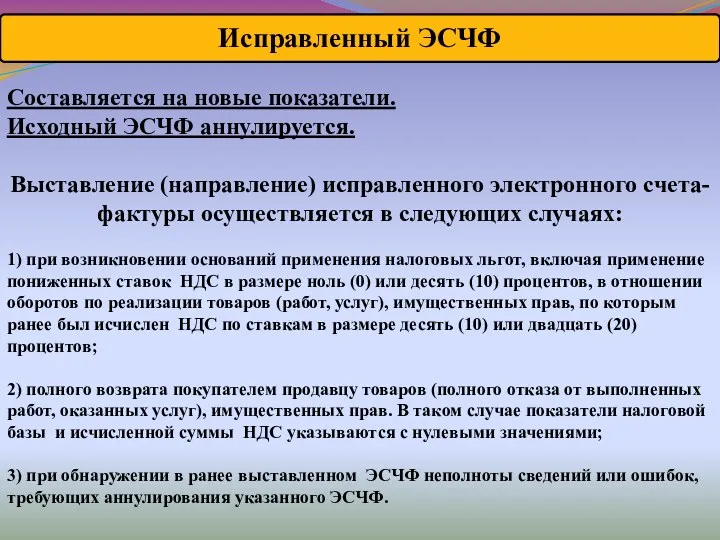

- 60. Исправленный ЭСЧФ Составляется на новые показатели. Исходный ЭСЧФ аннулируется. Выставление (направление) исправленного электронного счета-фактуры осуществляется в

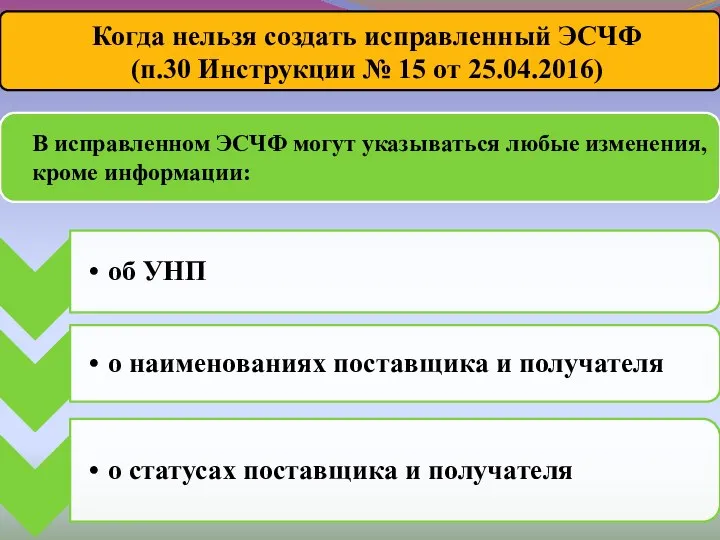

- 61. В исправленном ЭСЧФ могут указываться любые изменения, кроме информации: Когда нельзя создать исправленный ЭСЧФ (п.30 Инструкции

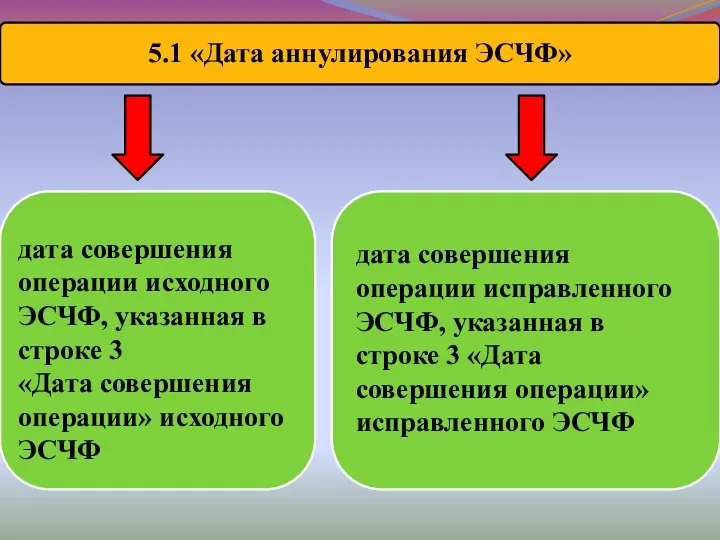

- 62. 5.1 «Дата аннулирования ЭСЧФ» дата совершения операции исходного ЭСЧФ, указанная в строке 3 «Дата совершения операции»

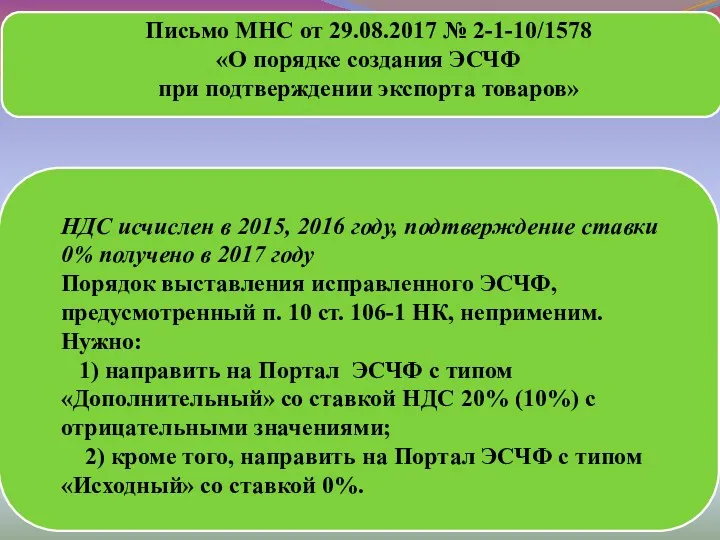

- 63. Письмо МНС от 29.08.2017 № 2-1-10/1578 «О порядке создания ЭСЧФ при подтверждении экспорта товаров» НДС исчислен

- 64. Письмо МНС от 01.02.2018 № 13-15/00214 «О типах создаваемых ЭСЧФ при возврате товаров»

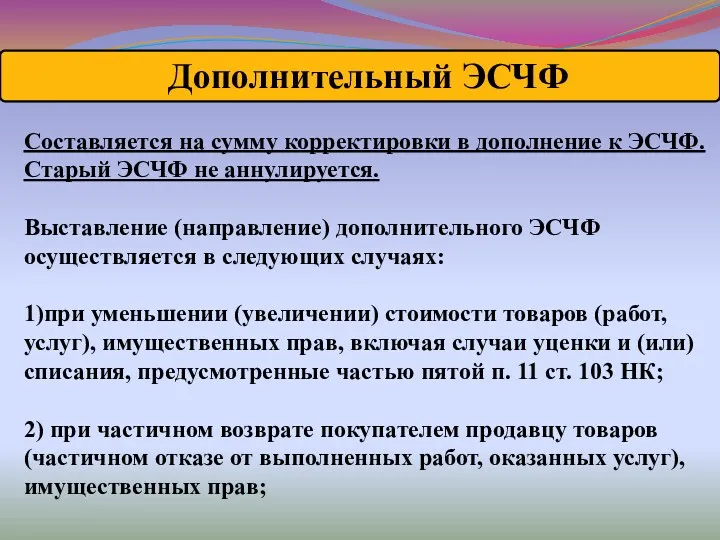

- 65. Дополнительный ЭСЧФ Составляется на сумму корректировки в дополнение к ЭСЧФ. Старый ЭСЧФ не аннулируется. Выставление (направление)

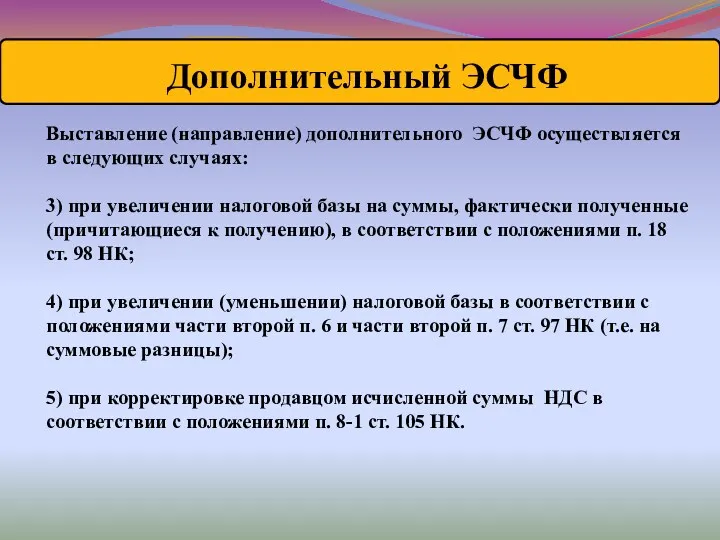

- 66. Выставление (направление) дополнительного ЭСЧФ осуществляется в следующих случаях: 3) при увеличении налоговой базы на суммы, фактически

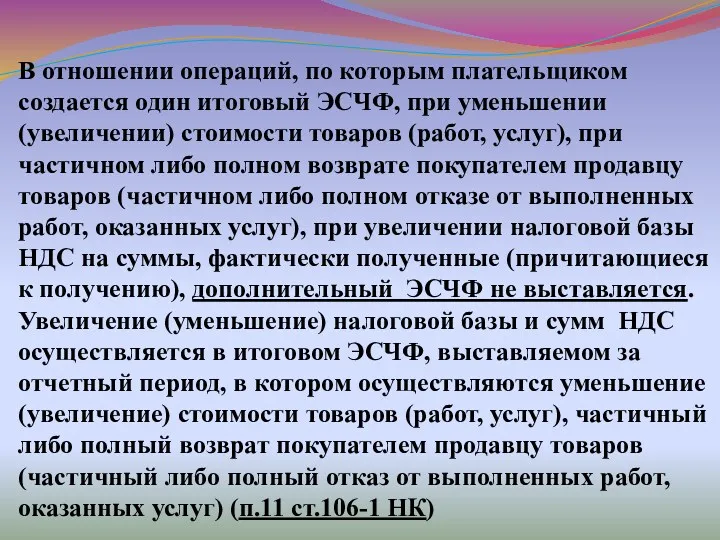

- 67. В отношении операций, по которым плательщиком создается один итоговый ЭСЧФ, при уменьшении (увеличении) стоимости товаров (работ,

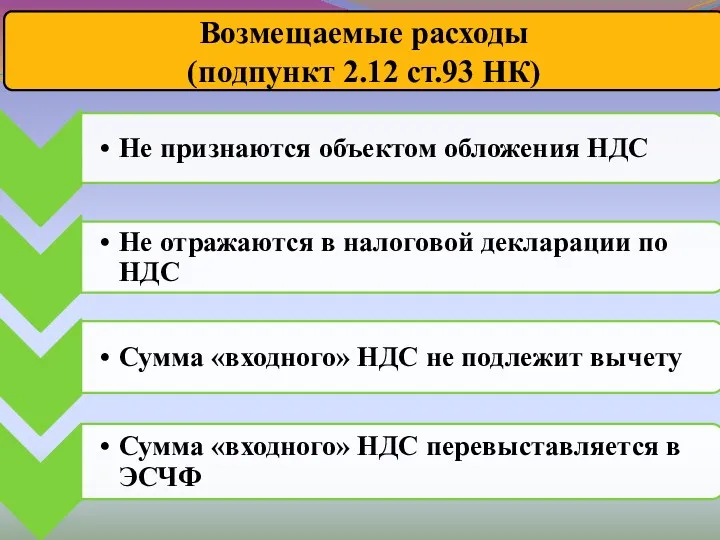

- 68. Возмещаемые расходы (подпункт 2.12 ст.93 НК)

- 69. ЭСЧФ ЭСЧФ ЭСЧФ Вывоз мусора Энергия Вода Арендодатель Арендатор ЭСЧФ вода ЭСЧФ энергия ЭСЧФ вывоз мусора

- 70. 2016 год с 2017 года Не признаются объектами налогообложения обороты по передаче абонентом субабонентам всех видов

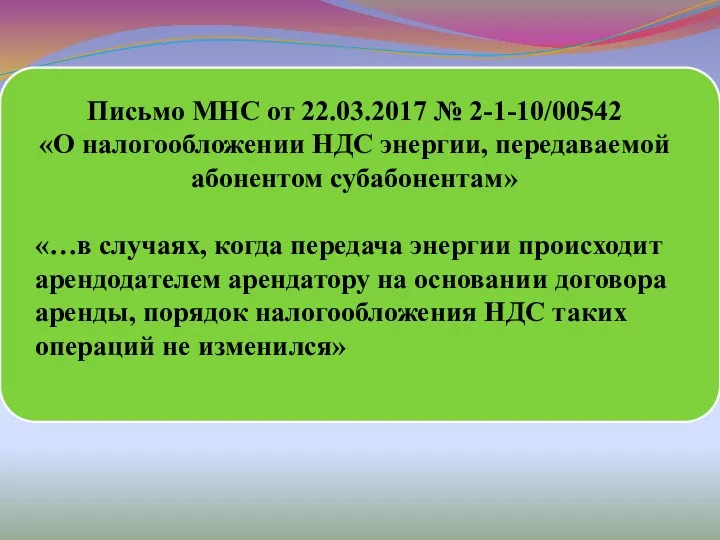

- 71. Письмо МНС от 22.03.2017 № 2-1-10/00542 «О налогообложении НДС энергии, передаваемой абонентом субабонентам» «…в случаях, когда

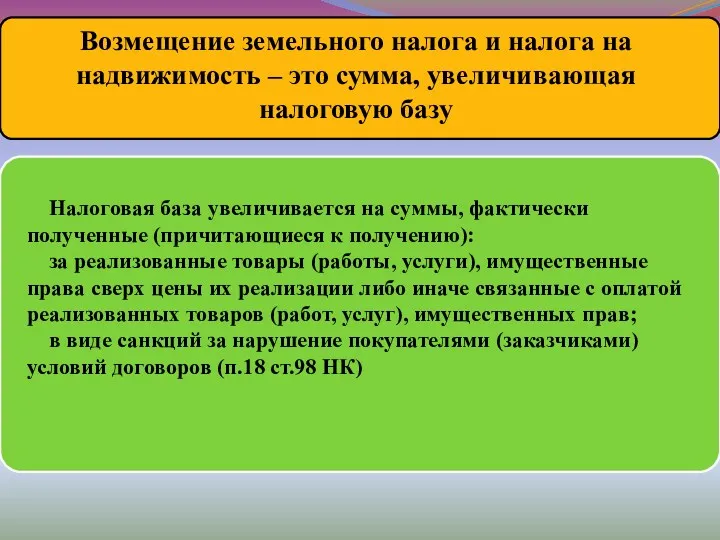

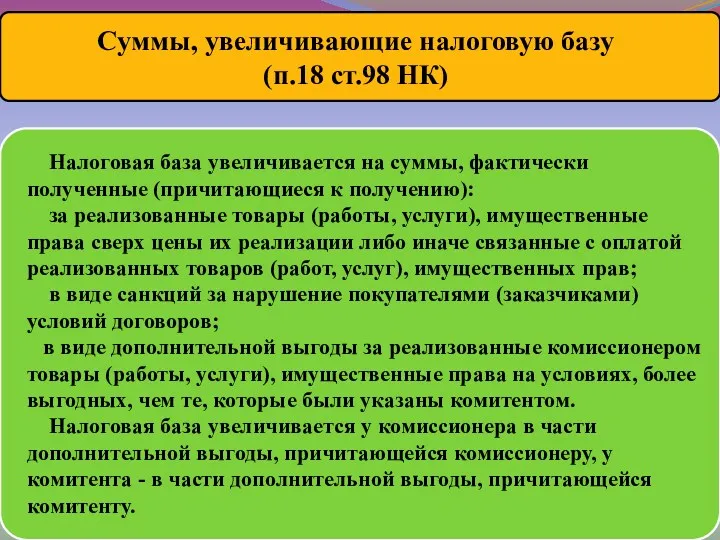

- 72. Налоговая база увеличивается на суммы, фактически полученные (причитающиеся к получению): за реализованные товары (работы, услуги), имущественные

- 73. Налоговая база увеличивается на суммы, фактически полученные (причитающиеся к получению): за реализованные товары (работы, услуги), имущественные

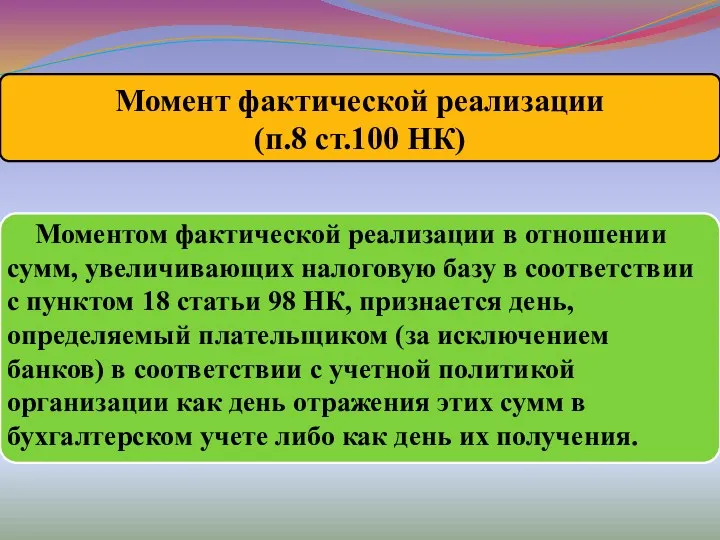

- 74. Моментом фактической реализации в отношении сумм, увеличивающих налоговую базу в соответствии с пунктом 18 статьи 98

- 75. Письмо МНС от 07.06.2016 № 2-1-9/1166 "О перевыставлении ЭСЧФ по НДС"

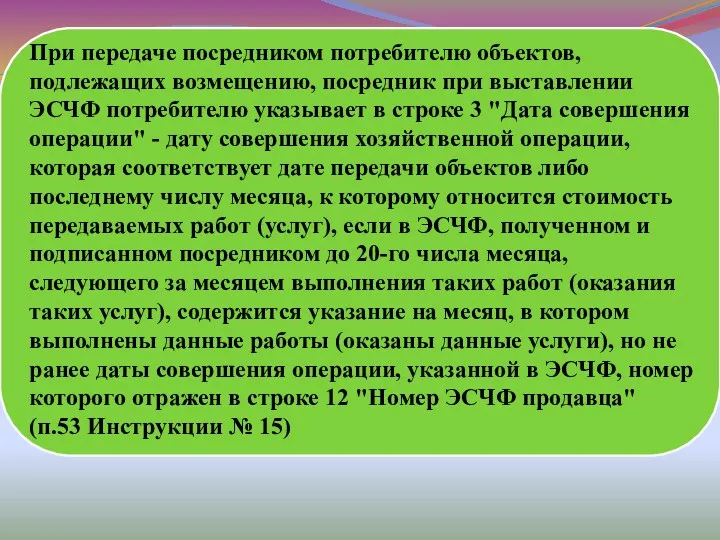

- 76. При передаче посредником потребителю объектов, подлежащих возмещению, посредник при выставлении ЭСЧФ потребителю указывает в строке 3

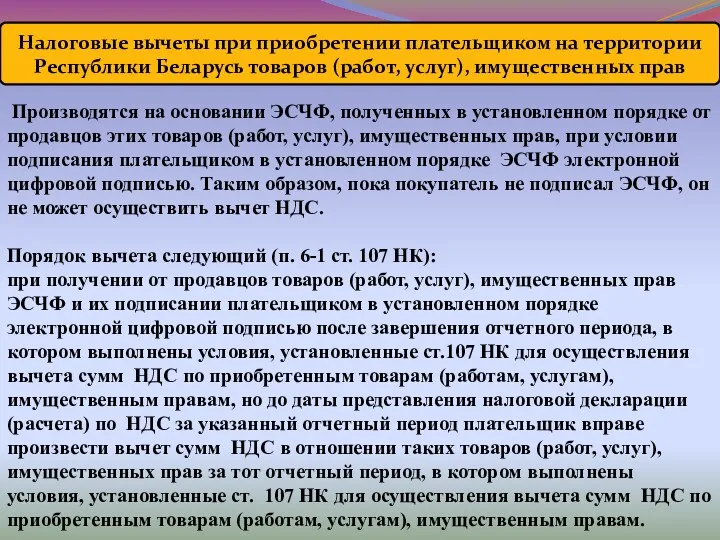

- 77. Налоговые вычеты при приобретении плательщиком на территории Республики Беларусь товаров (работ, услуг), имущественных прав Производятся на

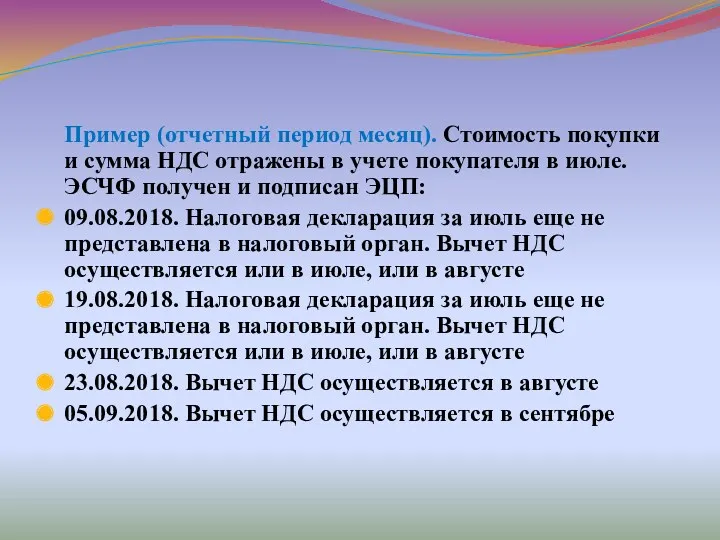

- 78. Пример (отчетный период месяц). Стоимость покупки и сумма НДС отражены в учете покупателя в июле. ЭСЧФ

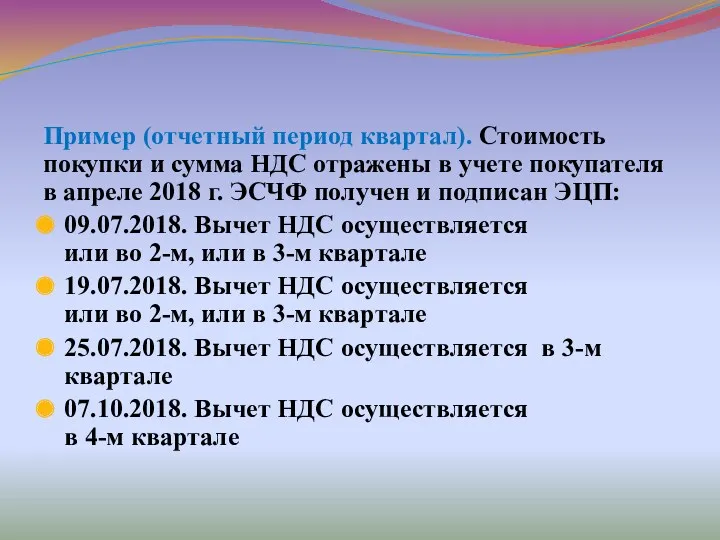

- 79. Пример (отчетный период квартал). Стоимость покупки и сумма НДС отражены в учете покупателя в апреле 2018

- 80. Письмо МНС 01.10.2018 № 13-15/01824 «О порядке заполнения ЭСЧФ»

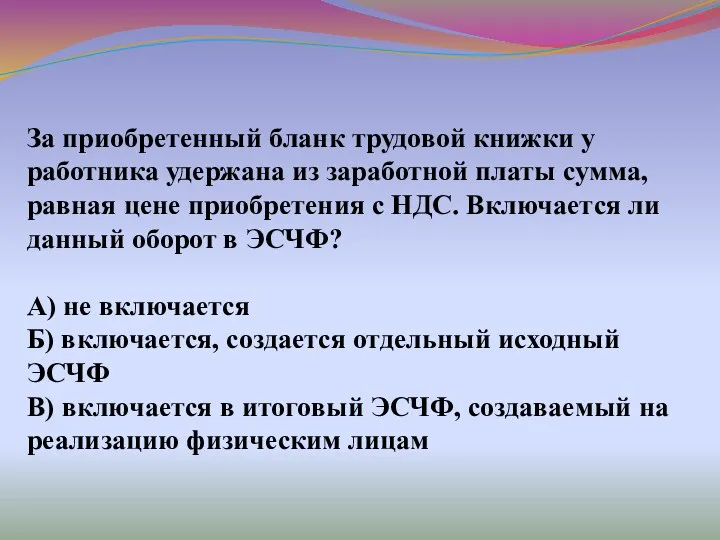

- 81. За приобретенный бланк трудовой книжки у работника удержана из заработной платы сумма, равная цене приобретения с

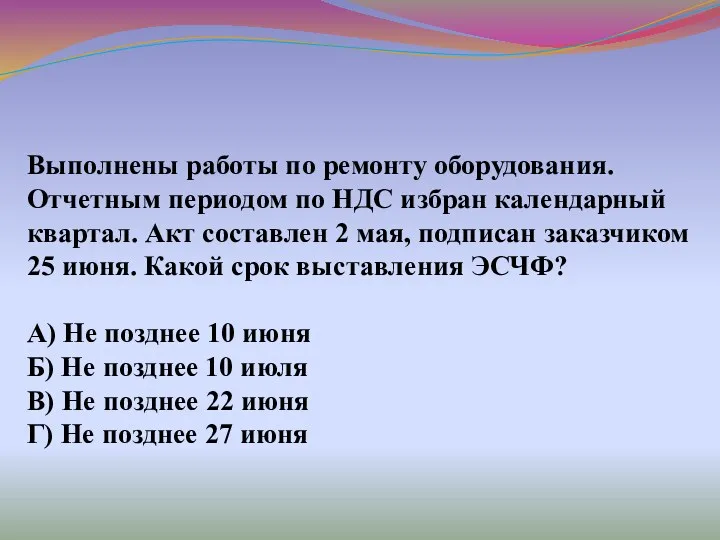

- 82. Выполнены работы по ремонту оборудования. Отчетным периодом по НДС избран календарный квартал. Акт составлен 2 мая,

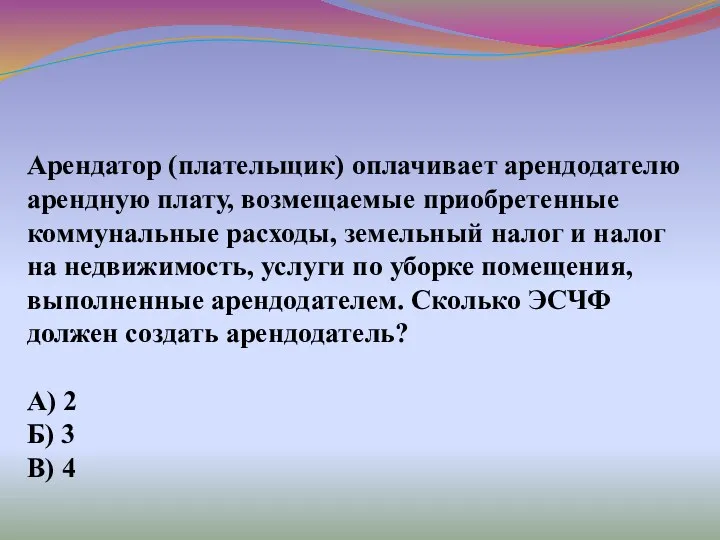

- 83. Арендатор (плательщик) оплачивает арендодателю арендную плату, возмещаемые приобретенные коммунальные расходы, земельный налог и налог на недвижимость,

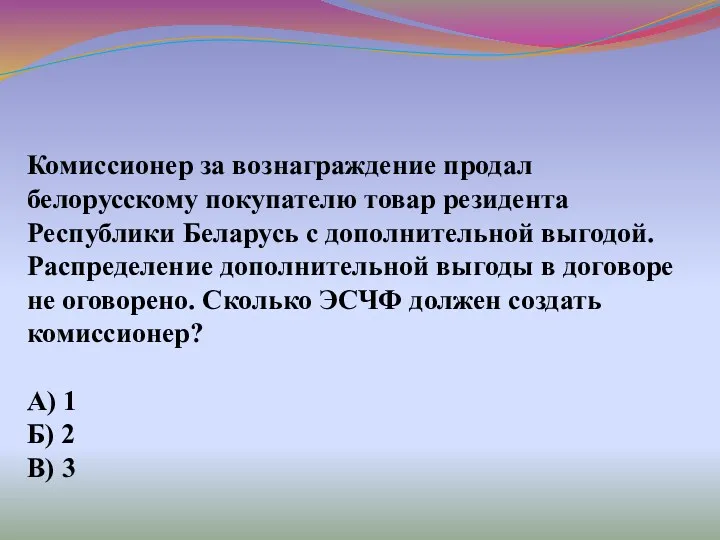

- 84. Комиссионер за вознаграждение продал белорусскому покупателю товар резидента Республики Беларусь с дополнительной выгодой. Распределение дополнительной выгоды

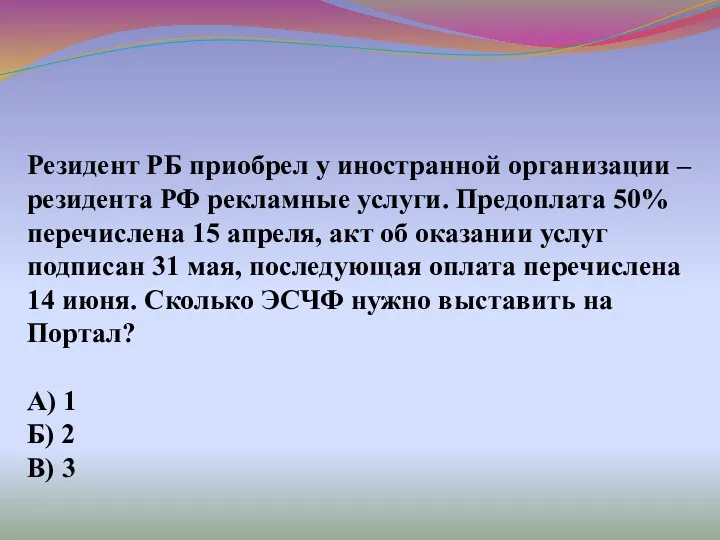

- 85. Резидент РБ приобрел у иностранной организации – резидента РФ рекламные услуги. Предоплата 50% перечислена 15 апреля,

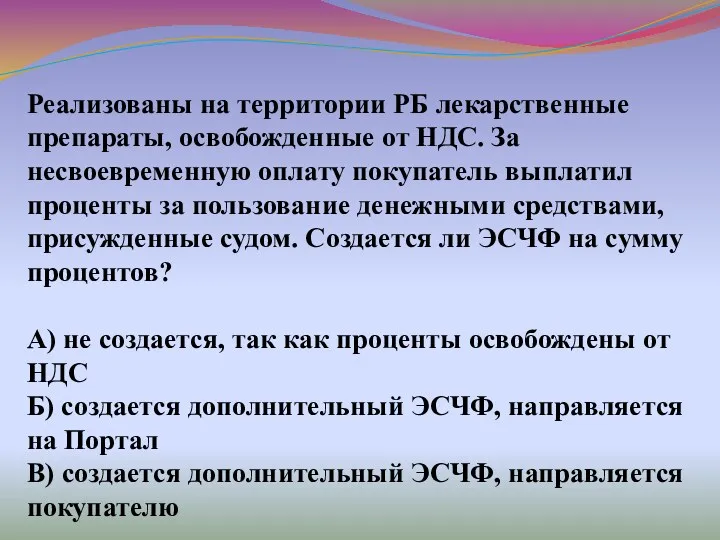

- 86. Реализованы на территории РБ лекарственные препараты, освобожденные от НДС. За несвоевременную оплату покупатель выплатил проценты за

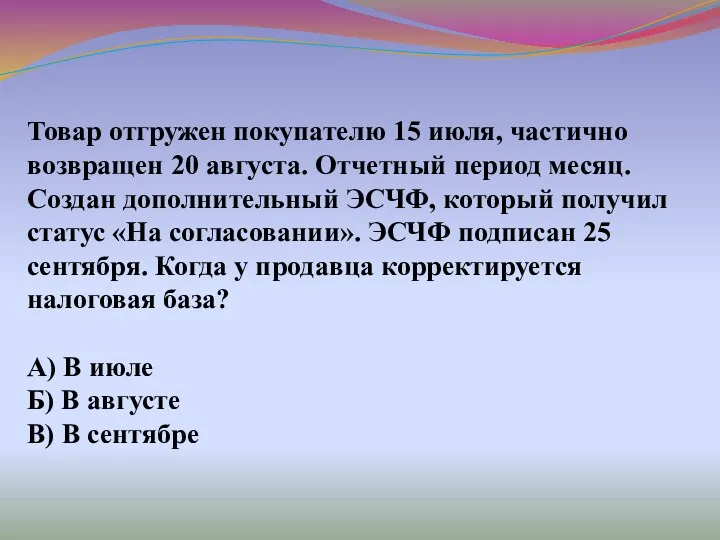

- 87. Товар отгружен покупателю 15 июля, частично возвращен 20 августа. Отчетный период месяц. Создан дополнительный ЭСЧФ, который

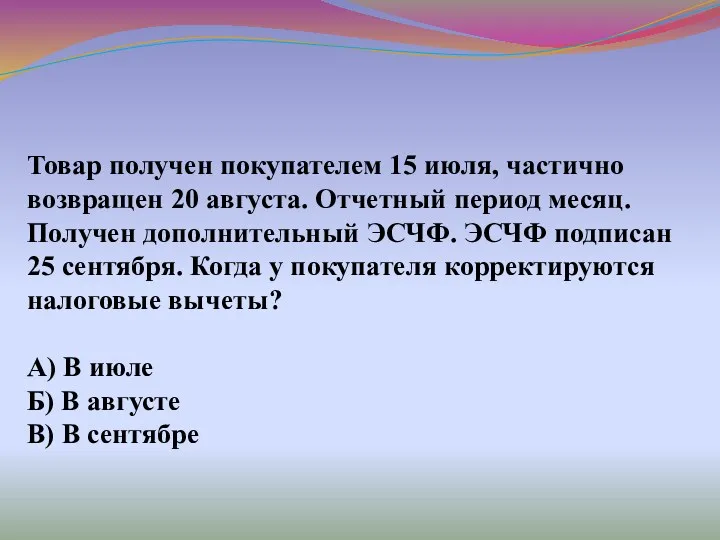

- 88. Товар получен покупателем 15 июля, частично возвращен 20 августа. Отчетный период месяц. Получен дополнительный ЭСЧФ. ЭСЧФ

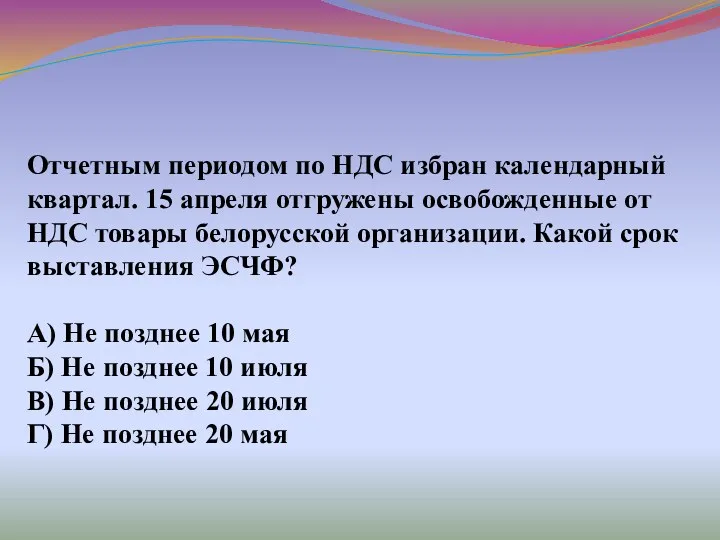

- 89. Отчетным периодом по НДС избран календарный квартал. 15 апреля отгружены освобожденные от НДС товары белорусской организации.

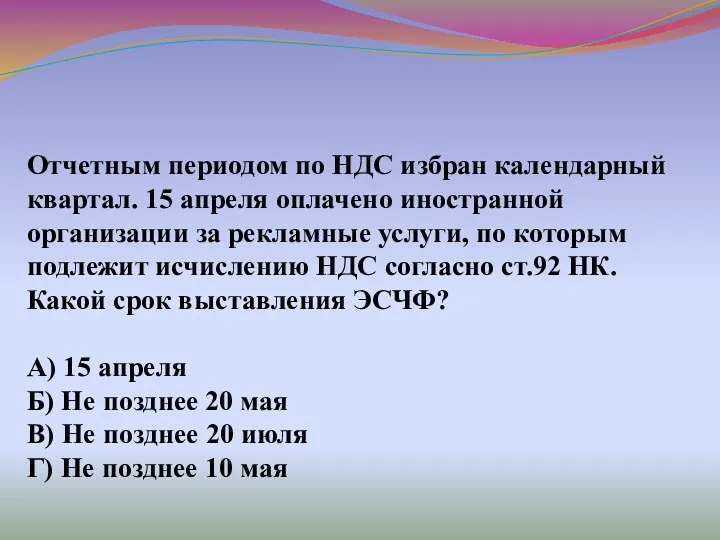

- 90. Отчетным периодом по НДС избран календарный квартал. 15 апреля оплачено иностранной организации за рекламные услуги, по

- 91. Из Китая ввезено сырье для производства продукции. Какая дата является датой совершения операции, проставляемой в ЭСЧФ?

- 93. Скачать презентацию

Моніторинг та оцінка бюджетних програм

Моніторинг та оцінка бюджетних програм Деньги в системе. Распределение денег

Деньги в системе. Распределение денег Формирование финансовых бюджетов в системе корпоративного финансового планирования

Формирование финансовых бюджетов в системе корпоративного финансового планирования Capital Budgeting and Estimating Cash Flows

Capital Budgeting and Estimating Cash Flows Финансы, сущность и функции

Финансы, сущность и функции National Accounting: definition, concept, tools

National Accounting: definition, concept, tools Матеріально-технічне забезпечення інвестиційного проекту

Матеріально-технічне забезпечення інвестиційного проекту Need money to grow your business

Need money to grow your business Методика расчета и уплаты налогов. Страховые взносы во внебюджетные фонды

Методика расчета и уплаты налогов. Страховые взносы во внебюджетные фонды Ипотечные продукты Банка ГПБ (АО)

Ипотечные продукты Банка ГПБ (АО) Особенности оценки эффективности отдельных типов проектов

Особенности оценки эффективности отдельных типов проектов Обязательное пенсионное страхование ОАО НПФ РГС

Обязательное пенсионное страхование ОАО НПФ РГС Налоги

Налоги Вопрос 2-А. Принципы и основные этапы разработки инвестиционной стратегии

Вопрос 2-А. Принципы и основные этапы разработки инвестиционной стратегии Медицинское страхование

Медицинское страхование Оплата труда, гарантийные и компенсационные выплаты

Оплата труда, гарантийные и компенсационные выплаты Налог на имущество организаций

Налог на имущество организаций Анализ финансового состояния организации и прогнозирование ее банкротства (лекция 5)

Анализ финансового состояния организации и прогнозирование ее банкротства (лекция 5) Эффект финансового рычага

Эффект финансового рычага Басқару шешімдерін қабылдауда қолданылатын шығындардың жіктелімі

Басқару шешімдерін қабылдауда қолданылатын шығындардың жіктелімі Грант Агростартап регионального проекта Республики Саха (Якутия)

Грант Агростартап регионального проекта Республики Саха (Якутия) Банковская статистика

Банковская статистика Проект по финансовой грамотности для взрослых и детей

Проект по финансовой грамотности для взрослых и детей Дәріхана ұйымының қаржы-шаруашылық қызметіндегі негізгі қаржы жүйесі және материалдық емес активтер

Дәріхана ұйымының қаржы-шаруашылық қызметіндегі негізгі қаржы жүйесі және материалдық емес активтер Система премирования фронтального персонала

Система премирования фронтального персонала Памятка для клиентов ВСП

Памятка для клиентов ВСП Рынок облигаций

Рынок облигаций Gestión Fiscal

Gestión Fiscal