Содержание

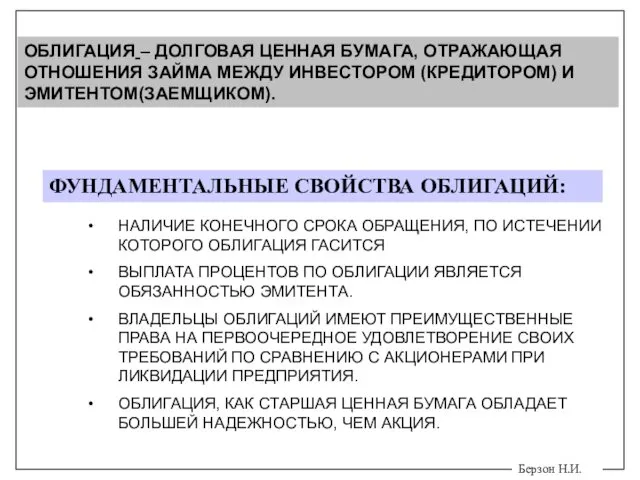

- 2. Берзон Н.И. ОБЛИГАЦИЯ – ДОЛГОВАЯ ЦЕННАЯ БУМАГА, ОТРАЖАЮЩАЯ ОТНОШЕНИЯ ЗАЙМА МЕЖДУ ИНВЕСТОРОМ (КРЕДИТОРОМ) И ЭМИТЕНТОМ(ЗАЕМЩИКОМ). НАЛИЧИЕ

- 3. Берзон Н.И. КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ПО ВИДУ ОБЕСПЕЧЕНИЯ ОБЛИГАЦИИ ЗАКЛАДНЫЕ (ОБЕСПЕЧЕННЫЕ) БЕЗЗАКЛАДНЫЕ (НЕОБЕСПЕЧЕННЫЕ) ИПОТЕЧНЫЕ ОБЛИГАЦИИ ОБЛИГАЦИИ С

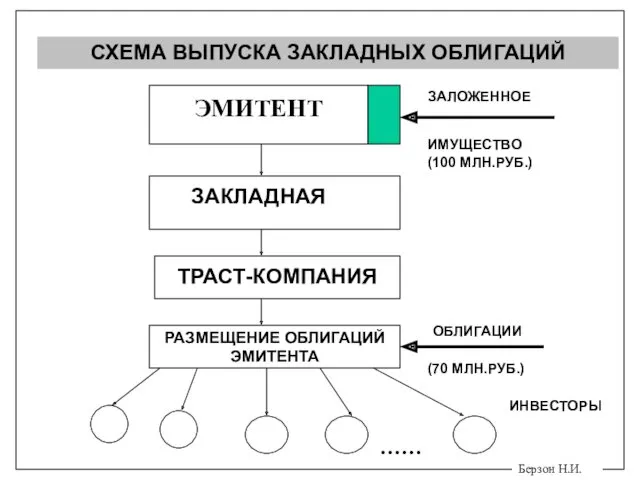

- 4. Берзон Н.И. СХЕМА ВЫПУСКА ЗАКЛАДНЫХ ОБЛИГАЦИЙ …… ИНВЕСТОРЫ ЭМИТЕНТ ЗАКЛАДНАЯ ТРАСТ-КОМПАНИЯ РАЗМЕЩЕНИЕ ОБЛИГАЦИЙ ЭМИТЕНТА ЗАЛОЖЕННОЕ ИМУЩЕСТВО

- 5. Берзон Н.И. КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ПО СПОСОБУ ВЫПЛАТЫ ДОХОДА ИНВЕСТОРАМ ОБЛИГАЦИИ КУПОННЫЕ БЕСКУПОННЫЕ (ДИСКОНТНЫЕ) С ПОСТОЯННЫМ КУПОНОМ

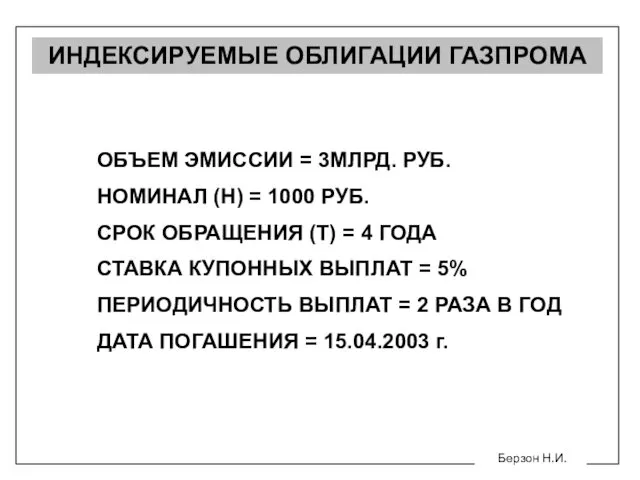

- 6. Берзон Н.И. ИНДЕКСИРУЕМЫЕ ОБЛИГАЦИИ ГАЗПРОМА ОБЪЕМ ЭМИССИИ = 3МЛРД. РУБ. НОМИНАЛ (Н) = 1000 РУБ. СРОК

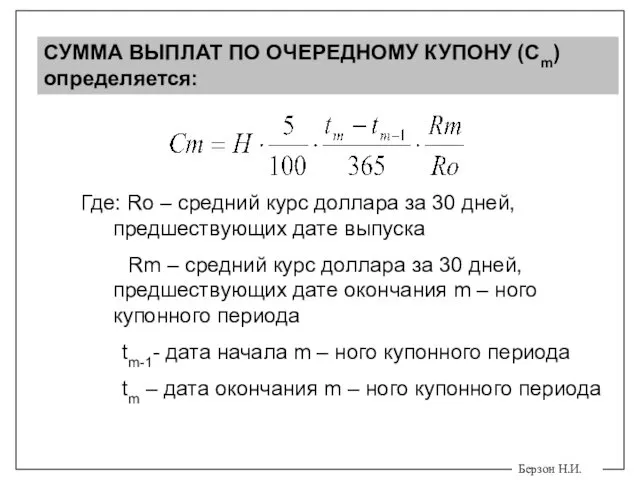

- 7. Берзон Н.И. СУММА ВЫПЛАТ ПО ОЧЕРЕДНОМУ КУПОНУ (Сm) определяется: Где: Ro – средний курс доллара за

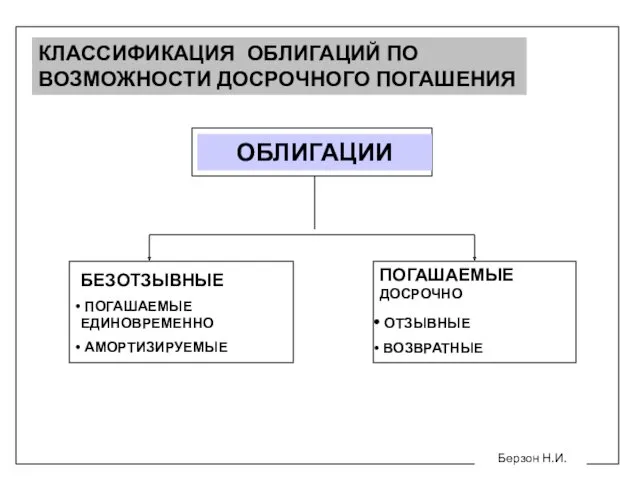

- 8. Берзон Н.И. КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ПО ВОЗМОЖНОСТИ ДОСРОЧНОГО ПОГАШЕНИЯ ОБЛИГАЦИИ БЕЗОТЗЫВНЫЕ ПОГАШАЕМЫЕ ЕДИНОВРЕМЕННО АМОРТИЗИРУЕМЫЕ ПОГАШАЕМЫЕ ДОСРОЧНО ОТЗЫВНЫЕ

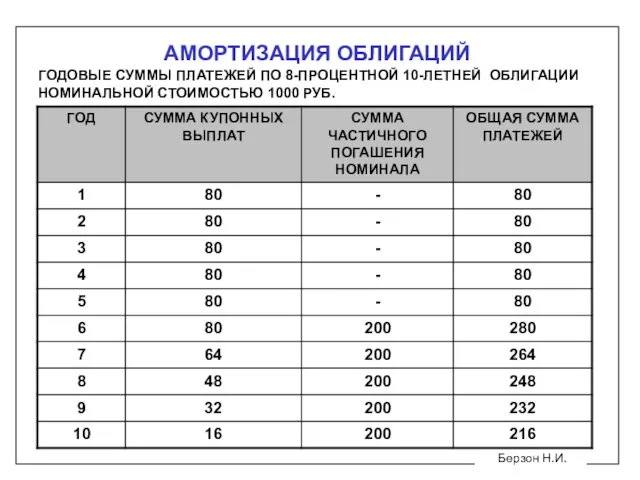

- 9. Берзон Н.И. АМОРТИЗАЦИЯ ОБЛИГАЦИЙ ГОДОВЫЕ СУММЫ ПЛАТЕЖЕЙ ПО 8-ПРОЦЕНТНОЙ 10-ЛЕТНЕЙ ОБЛИГАЦИИ НОМИНАЛЬНОЙ СТОИМОСТЬЮ 1000 РУБ.

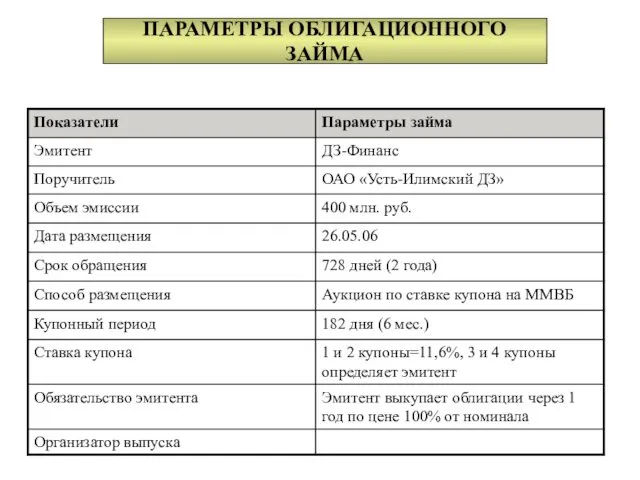

- 10. ПАРАМЕТРЫ ОБЛИГАЦИОННОГО ЗАЙМА

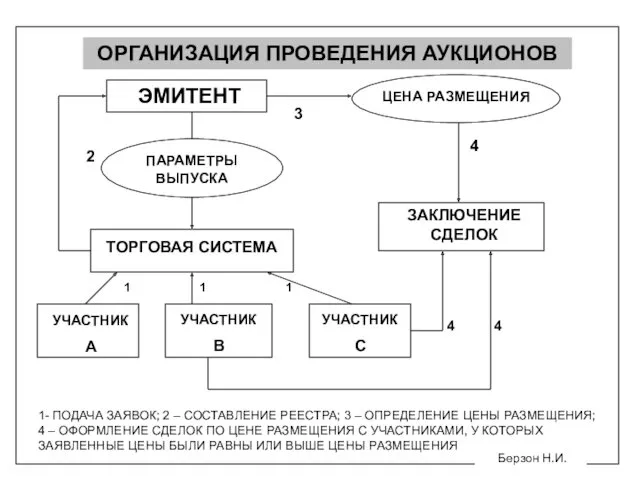

- 11. Берзон Н.И. ОРГАНИЗАЦИЯ ПРОВЕДЕНИЯ АУКЦИОНОВ УЧАСТНИК В УЧАСТНИК С ЭМИТЕНТ ЦЕНА РАЗМЕЩЕНИЯ ПАРАМЕТРЫ ВЫПУСКА ТОРГОВАЯ СИСТЕМА

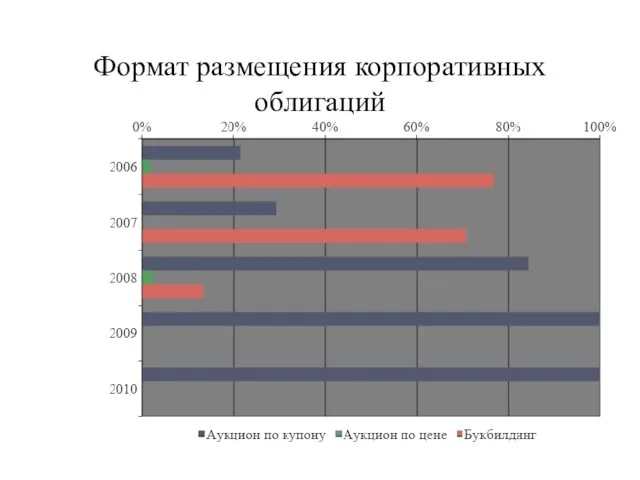

- 12. Формат размещения корпоративных облигаций

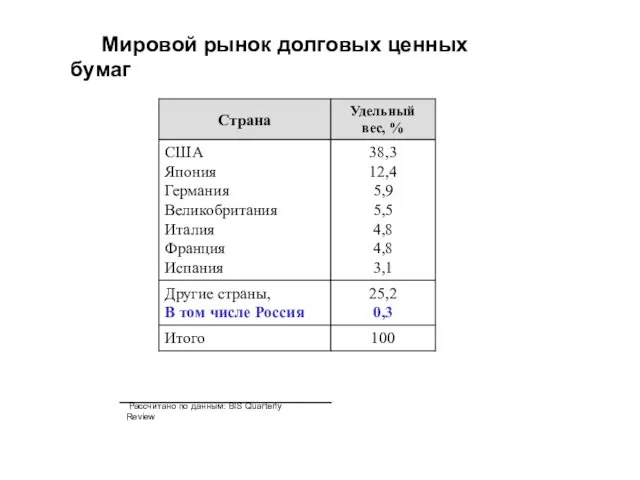

- 13. Мировой рынок долговых ценных бумаг Рассчитано по данным: BIS Quarterly Review

- 14. СТРУКТУРА РОССИЙСКОГО РЫНКА ОБЛИГАЦИЙ

- 15. Динамика номинального объема корпоративных облигаций, находящихся в обращении

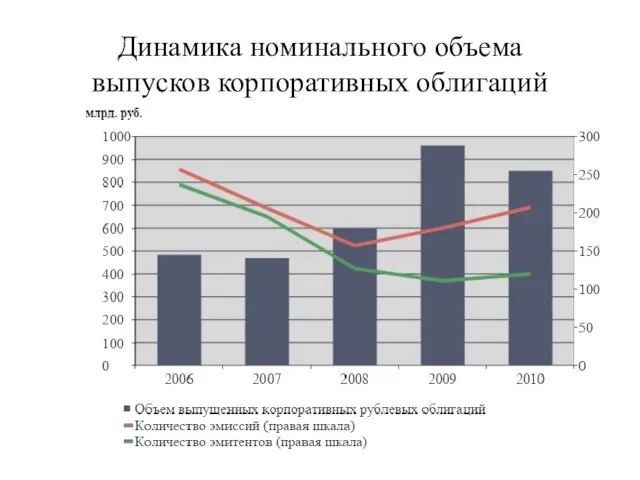

- 16. Динамика номинального объема выпусков корпоративных облигаций

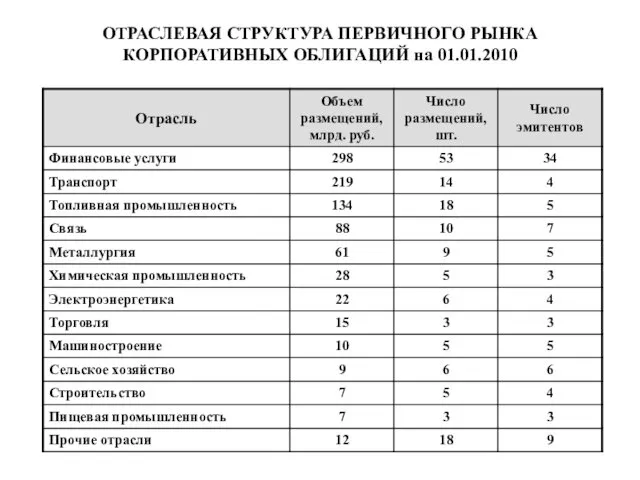

- 17. ОТРАСЛЕВАЯ СТРУКТУРА ПЕРВИЧНОГО РЫНКА КОРПОРАТИВНЫХ ОБЛИГАЦИЙ на 01.01.2010

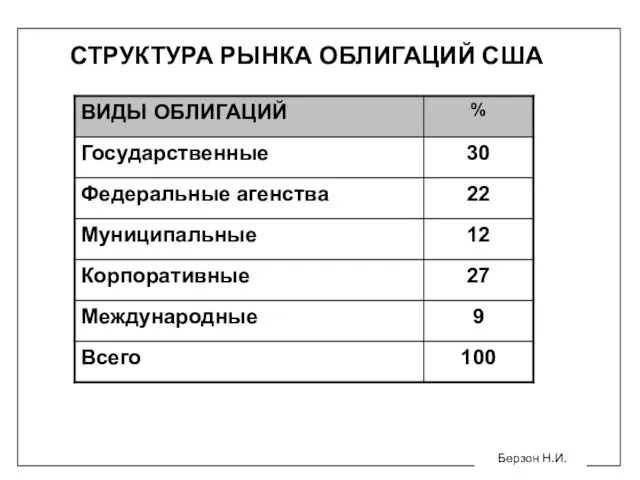

- 18. Берзон Н.И. СТРУКТУРА РЫНКА ОБЛИГАЦИЙ США

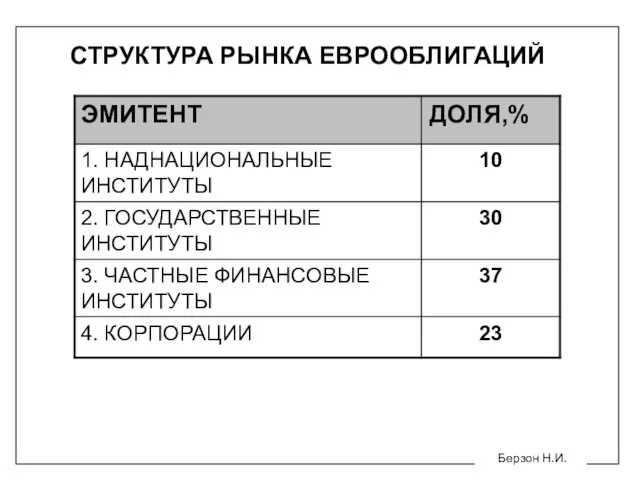

- 19. Берзон Н.И. СТРУКТУРА РЫНКА ЕВРООБЛИГАЦИЙ

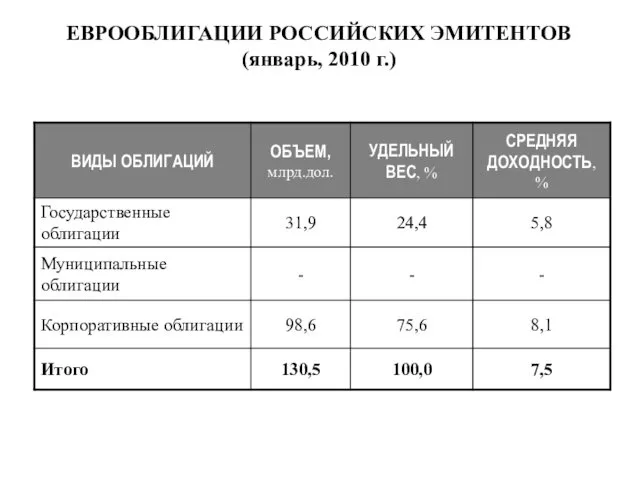

- 20. ЕВРООБЛИГАЦИИ РОССИЙСКИХ ЭМИТЕНТОВ (январь, 2010 г.)

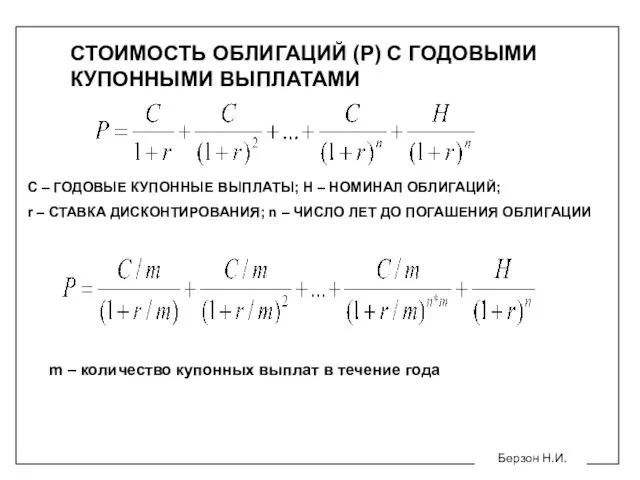

- 21. Берзон Н.И. СТОИМОСТЬ ОБЛИГАЦИЙ (Р) С ГОДОВЫМИ КУПОННЫМИ ВЫПЛАТАМИ С – ГОДОВЫЕ КУПОННЫЕ ВЫПЛАТЫ; Н –

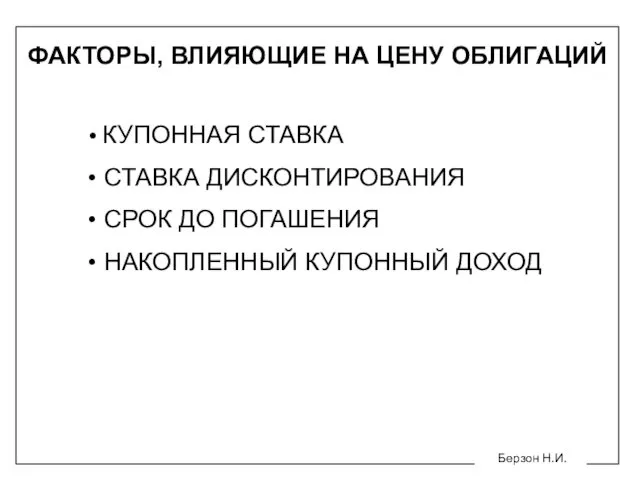

- 22. Берзон Н.И. ФАКТОРЫ, ВЛИЯЮЩИЕ НА ЦЕНУ ОБЛИГАЦИЙ КУПОННАЯ СТАВКА СТАВКА ДИСКОНТИРОВАНИЯ СРОК ДО ПОГАШЕНИЯ НАКОПЛЕННЫЙ КУПОННЫЙ

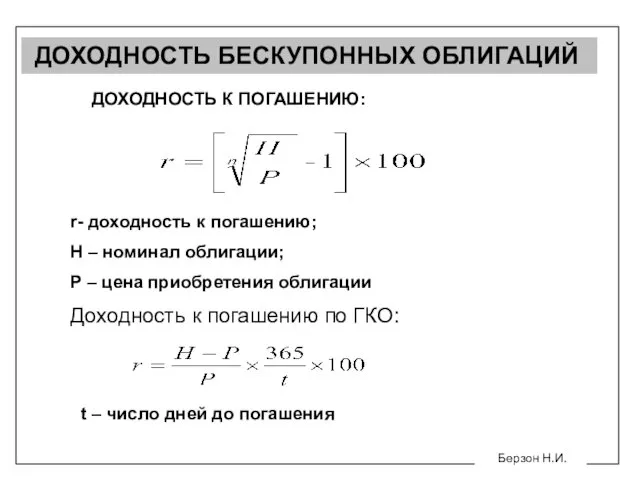

- 23. Берзон Н.И. ДОХОДНОСТЬ БЕСКУПОННЫХ ОБЛИГАЦИЙ ДОХОДНОСТЬ К ПОГАШЕНИЮ: r- доходность к погашению; Н – номинал облигации;

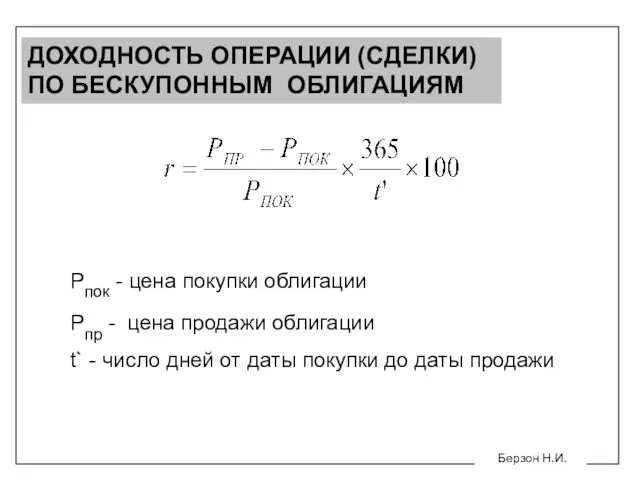

- 24. Берзон Н.И. ДОХОДНОСТЬ ОПЕРАЦИИ (СДЕЛКИ) ПО БЕСКУПОННЫМ ОБЛИГАЦИЯМ Рпок - цена покупки облигации Рпр - цена

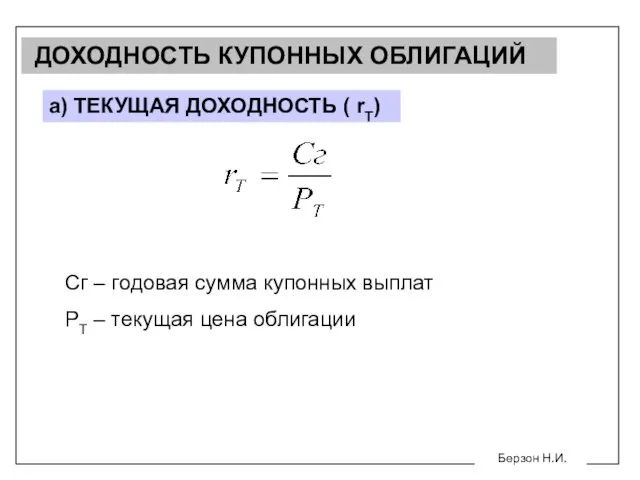

- 25. Берзон Н.И. ДОХОДНОСТЬ КУПОННЫХ ОБЛИГАЦИЙ а) ТЕКУЩАЯ ДОХОДНОСТЬ ( rТ) Сг – годовая сумма купонных выплат

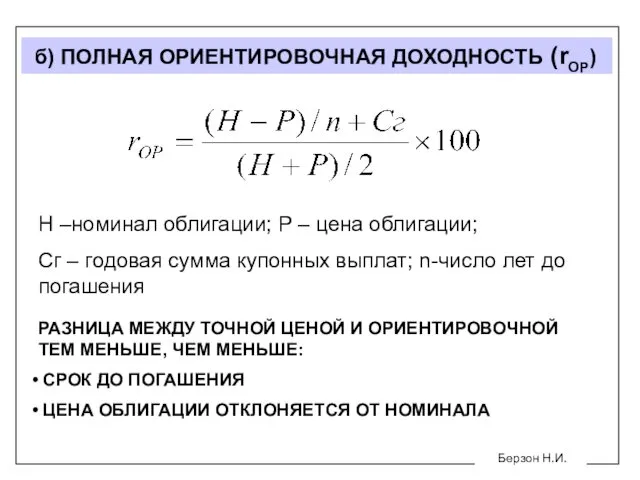

- 26. Берзон Н.И. б) ПОЛНАЯ ОРИЕНТИРОВОЧНАЯ ДОХОДНОСТЬ (rОР) Н –номинал облигации; Р – цена облигации; Сг –

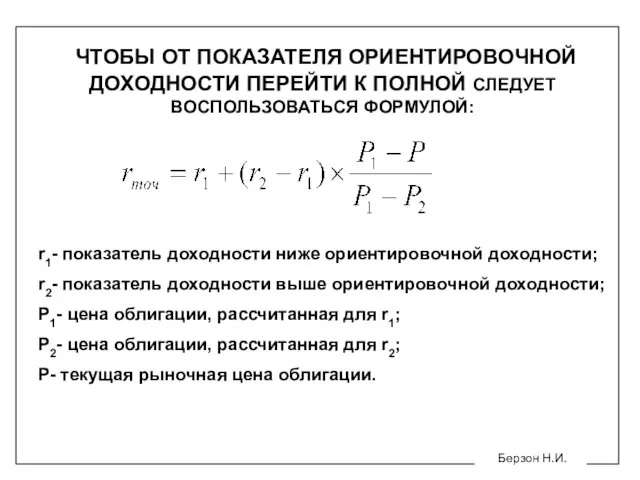

- 27. Берзон Н.И. ЧТОБЫ ОТ ПОКАЗАТЕЛЯ ОРИЕНТИРОВОЧНОЙ ДОХОДНОСТИ ПЕРЕЙТИ К ПОЛНОЙ СЛЕДУЕТ ВОСПОЛЬЗОВАТЬСЯ ФОРМУЛОЙ: r1- показатель доходности

- 28. ЧУВСТВИТЕЛЬНОСТЬ (ИЗМЕНЧИВОСТЬ) ОБЛИГАЦИЙ Факторы, влияющие на чувствительность облигаций: срок до погашения величина купонной ставки Наиболее чувствительными

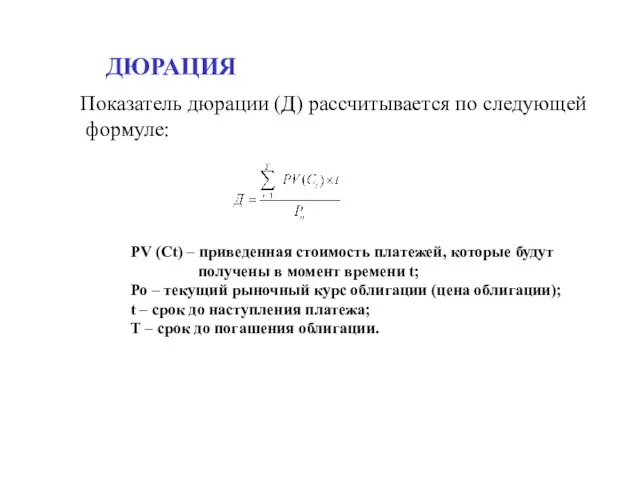

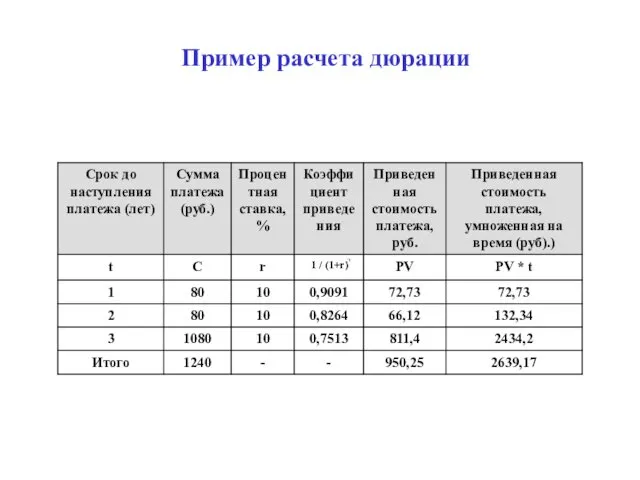

- 29. Показатель дюрации (Д) рассчитывается по следующей формуле: PV (Ct) – приведенная стоимость платежей, которые будут получены

- 30. Пример расчета дюрации 1 / (1+r)

- 31. Берзон Н.И. РЕЙТИНГ ОБЛИГАЦИЙ ПО КЛАССИФИКАЦИИ АГЕНСТВА “Standard & Poor’s”

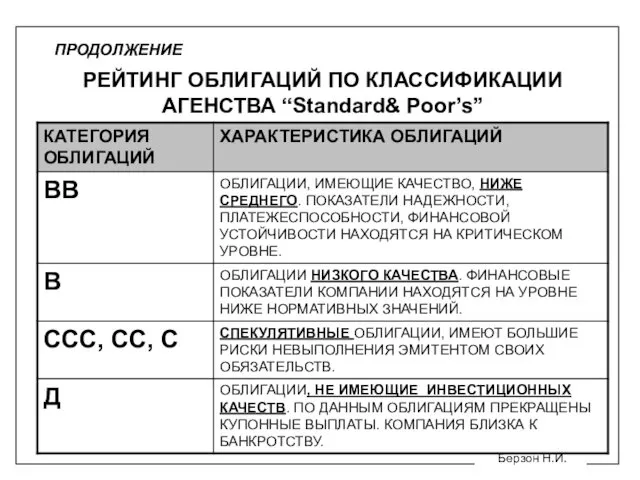

- 32. Берзон Н.И. РЕЙТИНГ ОБЛИГАЦИЙ ПО КЛАССИФИКАЦИИ АГЕНСТВА “Standard& Poor’s” ПРОДОЛЖЕНИЕ

- 33. КРЕДИТНЫЕ РЕЙТИНГИ, ПРИСВАИВАЕМЫЕ ИНВЕСТИЦИОННЫМИ АГЕНТСТВАМИ MOODY’S INVESTORS SERVICE STANDARD & POOR’S Ва В Саа Са С

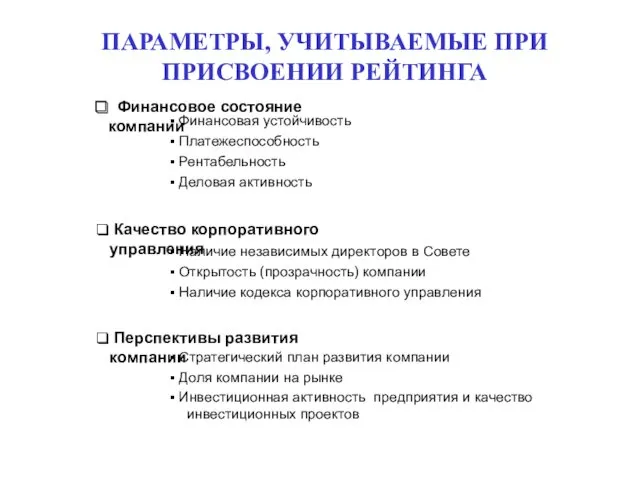

- 34. ПАРАМЕТРЫ, УЧИТЫВАЕМЫЕ ПРИ ПРИСВОЕНИИ РЕЙТИНГА Стратегический план развития компании Доля компании на рынке Инвестиционная активность предприятия

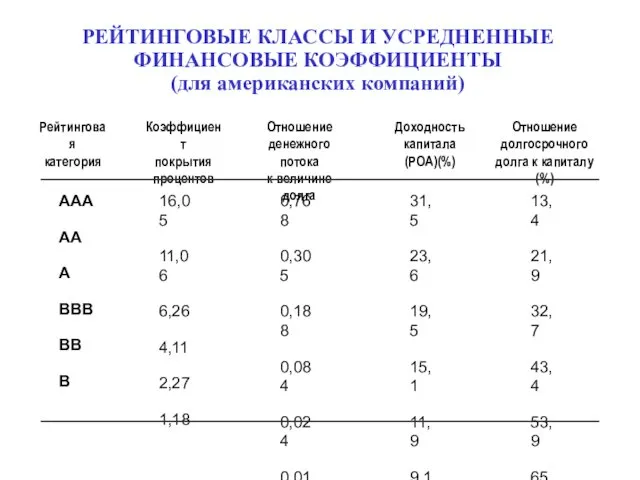

- 35. РЕЙТИНГОВЫЕ КЛАССЫ И УСРЕДНЕННЫЕ ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ (для американских компаний) Рейтинговая категория Коэффициент покрытия процентов Отношение денежного

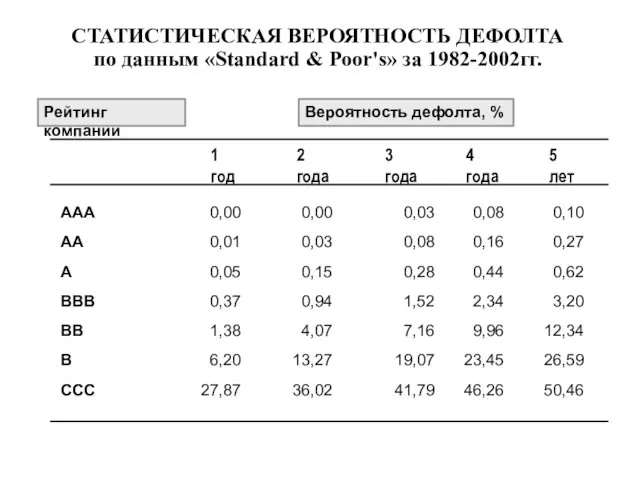

- 36. СТАТИСТИЧЕСКАЯ ВЕРОЯТНОСТЬ ДЕФОЛТА по данным «Standard & Poor's» за 1982-2002гг. 0,10 0,27 0,62 3,20 12,34 26,59

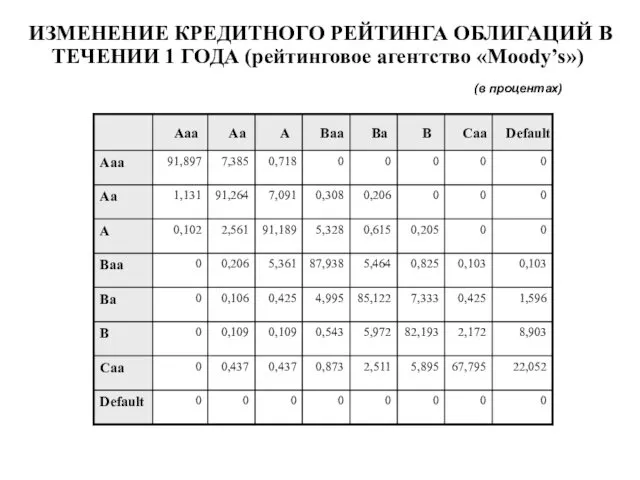

- 37. (в процентах) ИЗМЕНЕНИЕ КРЕДИТНОГО РЕЙТИНГА ОБЛИГАЦИЙ В ТЕЧЕНИИ 1 ГОДА (рейтинговое агентство «Moody’s»)

- 38. 100% Источник: Фабоцци Ф. Управление инвестициями. 2000 г. ИЗМЕНЕИЕ КАЧЕСТВА КОРПОРАТИВНЫХ ОБЛИГАЦИЙ (рынок США)

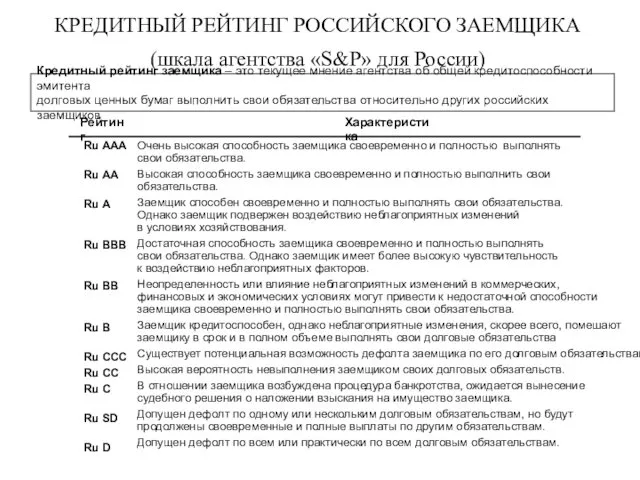

- 39. КРЕДИТНЫЙ РЕЙТИНГ РОССИЙСКОГО ЗАЕМЩИКА (шкала агентства «S&P» для России) Кредитный рейтинг заемщика – это текущее мнение

- 41. Скачать презентацию

Банк құқығының қайнар көздері

Банк құқығының қайнар көздері Социальное предпринимательство: предпосылки, особенности, поддержка развития

Социальное предпринимательство: предпосылки, особенности, поддержка развития Метод обратной калькуляции

Метод обратной калькуляции Общие принципы работы торговых организаций

Общие принципы работы торговых организаций Фондовый рынок

Фондовый рынок Финансовая грамотность - оружие устраняющее коррупцию

Финансовая грамотность - оружие устраняющее коррупцию Планирование затрат на производство НПЗ

Планирование затрат на производство НПЗ Денежно – кредитная система

Денежно – кредитная система Продукт для заемщика потребительского кредита Финансовый резерв

Продукт для заемщика потребительского кредита Финансовый резерв Финансовые рынки. Риск. Функции рынка

Финансовые рынки. Риск. Функции рынка Главное для бухгалтера в 2023 году: учет, налоги, кадровые вопросы

Главное для бухгалтера в 2023 году: учет, налоги, кадровые вопросы Фундаментальный анализ финансовых рынков. (Лекция 2)

Фундаментальный анализ финансовых рынков. (Лекция 2) Совершенствование управления капиталом современной фирмы

Совершенствование управления капиталом современной фирмы История становления и развития Центрального банка России

История становления и развития Центрального банка России Загальноприйняті принципи і системи бухгалтерського обліку

Загальноприйняті принципи і системи бухгалтерського обліку Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года

Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года Нематериальные активы

Нематериальные активы Фонд поддержки предпринимательства в г. Киров

Фонд поддержки предпринимательства в г. Киров Странные налоги

Странные налоги Сбалансированность бюджета. Дефицит. Профицит

Сбалансированность бюджета. Дефицит. Профицит Образовательный кредит в наше время

Образовательный кредит в наше время Магистерская программа Аудит и финансовый консалтинг

Магистерская программа Аудит и финансовый консалтинг Российские рейтинговые агентства

Российские рейтинговые агентства Налоги. Классификация налогов

Налоги. Классификация налогов Учет и анализ амортизации основных средств

Учет и анализ амортизации основных средств Риски в предпринимательской деятельности

Риски в предпринимательской деятельности Инвестиция және оның түрлері

Инвестиция және оның түрлері Источники финансирования образования

Источники финансирования образования