Содержание

- 2. Лизинг представляет собой выгодную для предприятия-клиента форму материально-технического снабжения, сочетающую аренду отдельных объектов имущества с открытием

- 3. Классификация видов лизинга

- 4. По степени окупаемости объекта лизинга и условиям его амортизации выделяют финансовый и оперативный лизинг. Финансовый лизинг

- 5. Основные преимущества лизинга: обеспечивает финансирование инвестиционной операции в полном объеме и не требует немедленного осуществления платежей,

- 6. Основные недостатки лизинга: конечная стоимость лизинга получается обычно более высокой, чем покупка оборудования в кредит; необходимость

- 7. Классическому лизингу свойствен трехсторонний характер взаимоотношений: 1)лизингодатель — собственник имущества, предоставляющий его в пользование на условиях

- 8. Преимущества лизинга проявляются для: Лизингодателя: 1) более стабильное получение прибыли при более низком уровне риска по

- 9. Развитие лизинга— основной путь обновления средств труда, что автоматически приведет к подъему промышленного производства. В настоящее

- 10. В зависимости от концентрации лизинговых платежей на начале или на последующих периодах лизингового договора, предприятие-лизингополучатель либо

- 12. Скачать презентацию

Лизинг представляет собой выгодную для предприятия-клиента форму материально-технического снабжения, сочетающую

Лизинг представляет собой выгодную для предприятия-клиента форму материально-технического снабжения, сочетающую

Лизинговая сделка – это одновременно и своеобразная дополнительная кредитная линия лизингополучателю со стороны лизингодателя, последний взимает с клиента процент, включаемый в ставку лизинговых платежей. Сумма платы за лизинг покрывает полные затраты лизингодателя и его прибыль в форме комиссионных. Схема лизинговой сделки выглядит следующим образом:

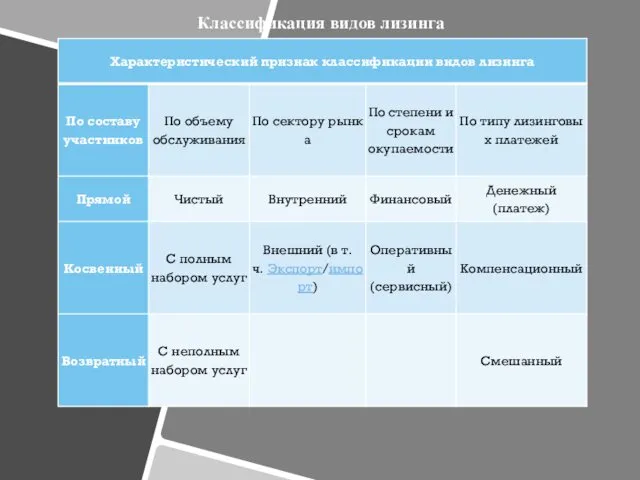

Классификация видов лизинга

Классификация видов лизинга

По степени окупаемости объекта лизинга и условиям его амортизации выделяют финансовый

По степени окупаемости объекта лизинга и условиям его амортизации выделяют финансовый

Финансовый лизинг представляет собой лизинг имущества с полной выплатой его стоимости. Срок, на который передается оборудование, совпадает со сроком его полной амортизации. Следовательно, лизингодатель возвращает себе всю стоимость имущества и получает прибыль от лизинговой операции. Финансовый лизинг основан на быстроте и гибкости, поэтому он популярен среди клиентуры, предъявляющей спрос на самые разные объекты лизингового финансирования.

Оперативный лизинг характеризуется тем, что срок договора короче, чем экономический срок службы имущества, следовательно, происходит частичная выплата стоимости арендуемого имущества; поэтому нужно сдавать его во временное пользование несколько раз, как правило, разным пользователям; возрастает риск лизингодателя по возмещению остаточной стоимости объекта при отсутствии спроса на него. Причем арендаторы часто имеют право досрочно возвратить взятое имущество и в результате получают возможность постоянно использовать в производстве самое современное оборудование. Однако частая замена оборудования под силу только высокорентабельным предприятиям, имеющим значительные средства для своих инвестиций в производство.

Основные преимущества лизинга:

обеспечивает финансирование инвестиционной операции в полном объеме и

Основные преимущества лизинга:

обеспечивает финансирование инвестиционной операции в полном объеме и

формально предприятию проще получить активы по лизингу, чем ссуду на их приобретение, так как предмет лизинга при достаточной ликвидности может одновременно выступать в качестве залога;

это более гибкий источник, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат;

он допускает различные формы и виды обеспечения;

он снижает риски, связанные с владением активами;

лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя в полном объеме и, соответственно, снижают налогооблагаемую прибыль;

полученные активы, как правило, не числятся у лизингополучателя на балансе, что освобождает его от уплаты налога на это имущество;

обеспечивает возможность получения квалифицированного сервисного и технического обслуживания и др.

Основные недостатки лизинга:

конечная стоимость лизинга получается обычно более высокой, чем покупка

Основные недостатки лизинга:

конечная стоимость лизинга получается обычно более высокой, чем покупка

необходимость внесения аванса в размере 25-30% от стоимости сделки; лизинговый экономический инвестиционный платеж

платежи носят обязательный характер и производятся в установленные сроки независимо от состояния оборудования и результатов хозяйственной деятельности;

выгоды от ускоренной амортизации оборудования достаются лизингодателю;

увеличиваются финансовые риски предприятия;

требуются дополнительные гарантии или залог;

юридическая сложность сделки и др.

Классическому лизингу свойствен трехсторонний характер взаимоотношений:

1)лизингодатель — собственник имущества, предоставляющий его

Классическому лизингу свойствен трехсторонний характер взаимоотношений:

1)лизингодатель — собственник имущества, предоставляющий его

• финансовая лизинговая компания, создаваемая специально для осуществления лизинговых операций, основной и фактически единственной функцией является оплата имущества, т.е. финансирование сделки;

• специализированная лизинговая компания, которая в дополнение к финансовому обеспечению сделки берет на себя весь комплекс услуг нефинансового характера: поставка сырья и материалов; реализация готовой продукции; содержание, ремонт имущества; консультации по его использованию и др.;

• любая фирма или предприятие, для которых лизинг не профилирующая, но и не запрещенная уставом сфера предпринимательства и которая имеет финансовые источники для проведения лизинговых операций;

2)лизингополучатель — пользователь имущества, которым может быть юридическое лицо любой организационно-правовой формы;

3)поставщик (продавец) имущества лизингодателю.

Преимущества лизинга проявляются для:

Лизингодателя:

1) более стабильное получение прибыли при более

Преимущества лизинга проявляются для:

Лизингодателя:

1) более стабильное получение прибыли при более

2) может продать имущество и компенсировать свои убытки в случае невнесения лизинговых платежей или банкротства лизингополучателя;

3) налоговые льготы;

Лизингополучателя:

1) 100%- ное финансирование сделки по фиксированным ставкам без авансовых платежей, т.е. без крупных первоначальных затрат;

2) равномерное распределение затрат на весь срок договора, что дает возможность высвободить средства на другие цели;

3) защита от морального износа, т.е. быстрая замена старого оборудования на более современное без значительных затрат;

4) налоговые льготы и инвестиционные стимулы — снижение налога на имущество юридических лиц, так как оборудование стоит на балансе лизингодателя.

Развитие лизинга— основной путь обновления средств труда, что автоматически приведет

Развитие лизинга— основной путь обновления средств труда, что автоматически приведет

Предприятие-лизингополучатель указывает лизинговой фирме (или лизинговому отделу коммерческого банка), либо изготовителю основных фондов технические и прочие параметры.

Лизинговая фирма приобретает в свою собственность эти основные фонды и сдает их в лизинг предприятию, заключая с ним лизинговый договор, предусматривающий, в частности, по истечении срока право выкупа объекта лизинга по остаточной стоимости или, если имущество в бухгалтерском отношении полностью амортизируется, переход его в собственность лизингополучателя. Продавец основных фондов, в соответствии с инструкциями лизингодателя – покупателя и собственника этих основных фондов, - поставляет их непосредственно предприятию-лизингополучателю.

Сумма платы за лизинг покрывает полные затраты лизингодателя и его прибыль в форме комиссионных.

В зависимости от концентрации лизинговых платежей на начале или на

В зависимости от концентрации лизинговых платежей на начале или на

В отличие от привычного способа приобретения имущества в собственность в результате акта купли-продажи, при аренде смены собственника не происходит: собственник остается владельцем имущества и после сдачи его в аренду, а арендатор только покупает возможность использовать имущество в течение определенного срока.

Основное экономическое содержание взаимоотношений субъектов сводится к тому, что: а) арендодатель получает доход в форме рентных платежей, сдав во временное пользование имущество; б) арендатор получает выгоду от непосредственного использования арендуемого имущества (как правило, большую, чем размер платежей) и при этом избегает единовременных крупных расходов, связанных с приобретением имущества в собственность.

Инвестиционная политика государства. (Тема 14)

Инвестиционная политика государства. (Тема 14) Банковская система России

Банковская система России Mezzanine. Mezzanine versus bank and equity

Mezzanine. Mezzanine versus bank and equity Валюталық операциялар

Валюталық операциялар Федеральная Резервная Система США 1914

Федеральная Резервная Система США 1914 Бухгалтерский баланс

Бухгалтерский баланс Центральная кольцевая автомобильная дорога (ЦКАД). Инвестиционный проект

Центральная кольцевая автомобильная дорога (ЦКАД). Инвестиционный проект Финансовые вычисления. Простые учетные ставки

Финансовые вычисления. Простые учетные ставки Деньги, кредит, банки

Деньги, кредит, банки Рефинансирование ипотечных кредитов участниками накопительно-ипотечной системы жилищного обеспечения военнослужащих

Рефинансирование ипотечных кредитов участниками накопительно-ипотечной системы жилищного обеспечения военнослужащих Управління проблемними активами банків у сучасних умовах

Управління проблемними активами банків у сучасних умовах Дробление бизнеса

Дробление бизнеса Договор лизинга (понятие, содержание, виды)

Договор лизинга (понятие, содержание, виды) Вводный курс. Потребительское кредитование. Специфика оформления кредита

Вводный курс. Потребительское кредитование. Специфика оформления кредита Страхование. История страхования

Страхование. История страхования Інвестиційний аналіз

Інвестиційний аналіз Методы определения стоимости строительства. Составление смет ресурсным и базисно-индексным методом

Методы определения стоимости строительства. Составление смет ресурсным и базисно-индексным методом Учет основных средств организации

Учет основных средств организации Правовое регулирование и учёт безналичных расчётов

Правовое регулирование и учёт безналичных расчётов Бюджеты органов местного самоуправления

Бюджеты органов местного самоуправления Кредитный потребительский кооператив Крым

Кредитный потребительский кооператив Крым Государственный бюджет РФ

Государственный бюджет РФ Деньги. Функции денег

Деньги. Функции денег Индикаторы. Стратегия Торгового Хаоса Билла Вилльямса

Индикаторы. Стратегия Торгового Хаоса Билла Вилльямса Сфера применения затратного подхода

Сфера применения затратного подхода Міжнародне страхування

Міжнародне страхування Перспективы ecommerce и криптовалюты в РБ

Перспективы ecommerce и криптовалюты в РБ Россельхозбанк. Сельская ипотека

Россельхозбанк. Сельская ипотека