Содержание

- 2. Федеральный закон от 24.07.2009г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального

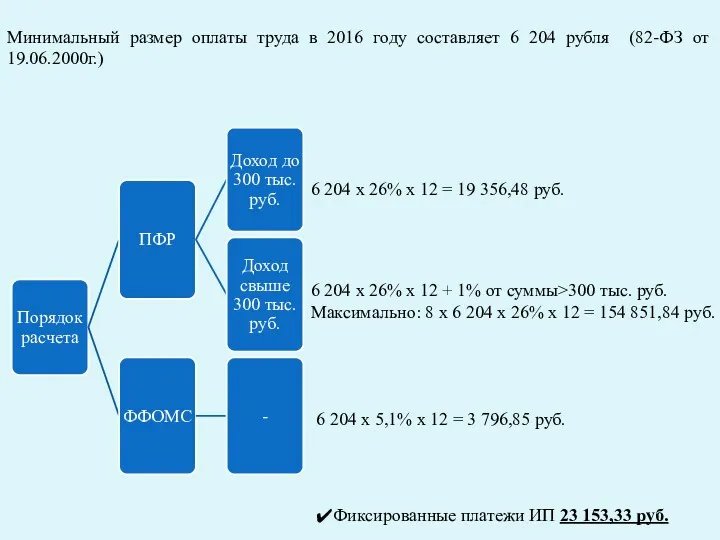

- 3. 6 204 х 26% х 12 = 19 356,48 руб. 6 204 х 5,1% х 12

- 4. Заплатить в 2016 г. фиксированную часть взносов в размере 23 153,33 руб. нужно будет даже в

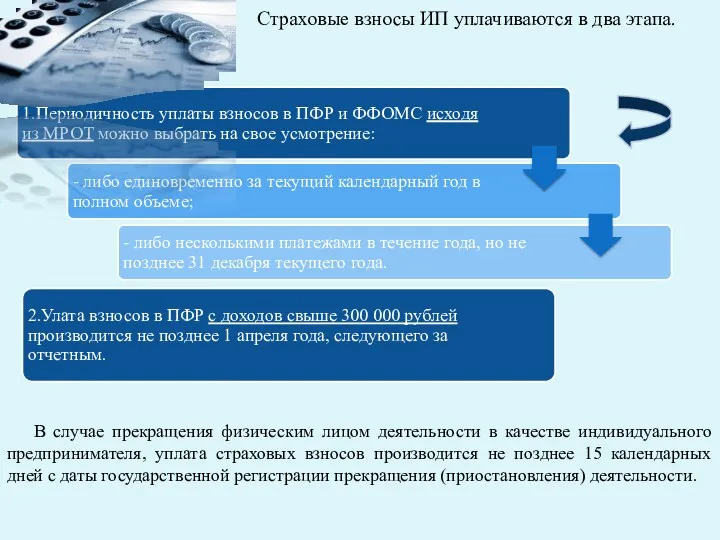

- 5. Страховые взносы ИП уплачиваются в два этапа. В случае прекращения физическим лицом деятельности в качестве индивидуального

- 6. Пример № 1 Индивидуальный предприниматель Богачев А.В. занимается оптовой торговлей. По итогам 2016 г. доходы ИП

- 7. Пример № 2 Индивидуальный предприниматель Богачев А.В. зарегистрирован 12.02.2016 года. Определим сумму страховых взносов исходя из

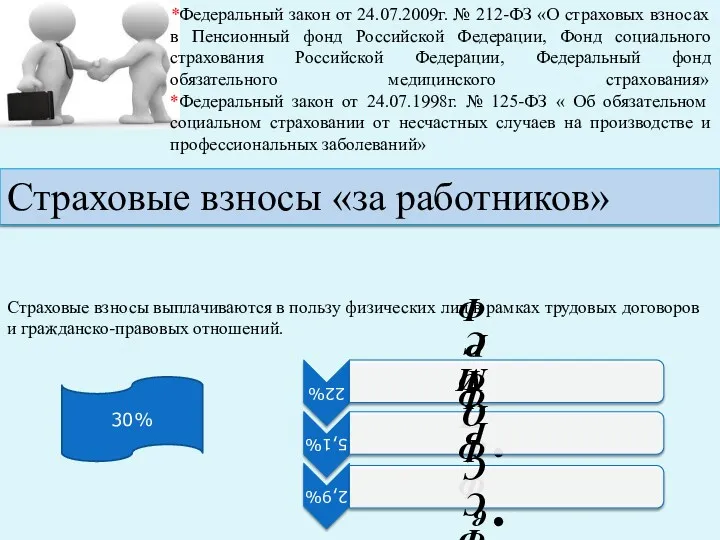

- 8. Страховые взносы «за работников» 30% Страховые взносы выплачиваются в пользу физических лиц в рамках трудовых договоров

- 9. По итогам каждого месяца с заработной платы работникам необходимо уплатить ежемесячные обязательные платежи по страховым взносам.

- 10. Пример № 1 В ООО «Гамма» зарплата работников складывается из должностного оклада и ежемесячной премии в

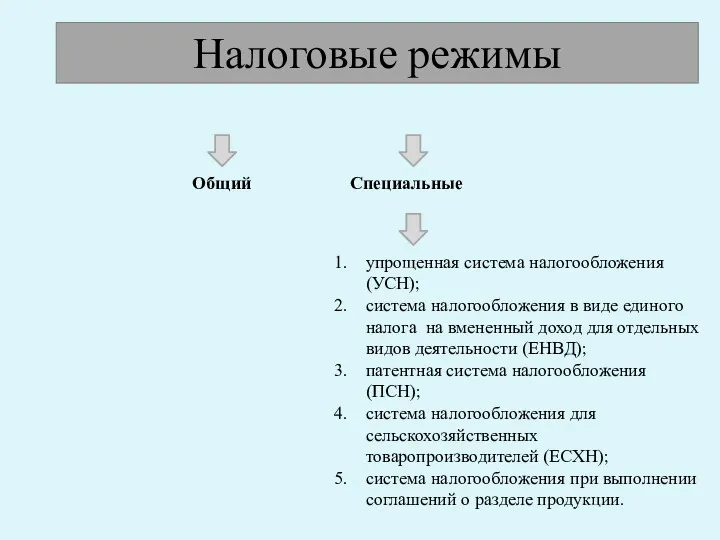

- 11. Налоговые режимы упрощенная система налогообложения (УСН); система налогообложения в виде единого налога на вмененный доход для

- 12. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ УСН – это специальный налоговый режим, который может применяться добровольно. Организации и ИП,

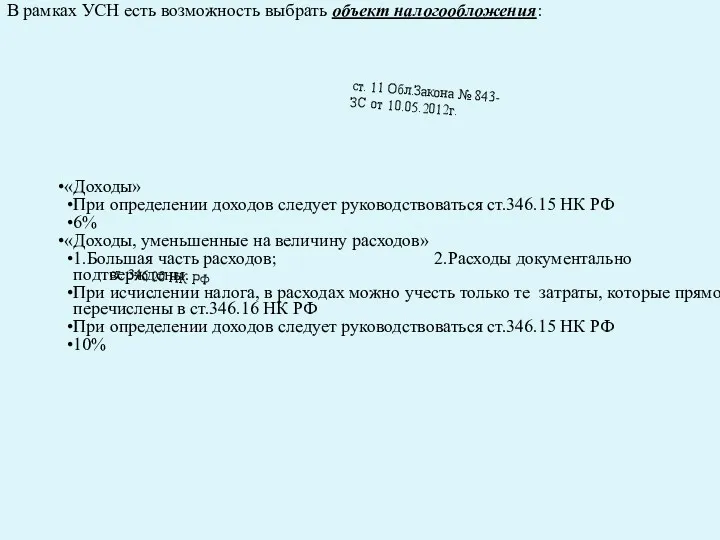

- 13. «Доходы» При определении доходов следует руководствоваться ст.346.15 НК РФ 6% «Доходы, уменьшенные на величину расходов» 1.Большая

- 14. Налогоплательщик вправе ежегодно менять объект налогообложения, но только с начала нового налогового периода. О смене объекта

- 15. НДС Налог на прибыль Налог на имущество, кроме налога, исчисляемого исходя из кадастровой стоимости УСН освобождает

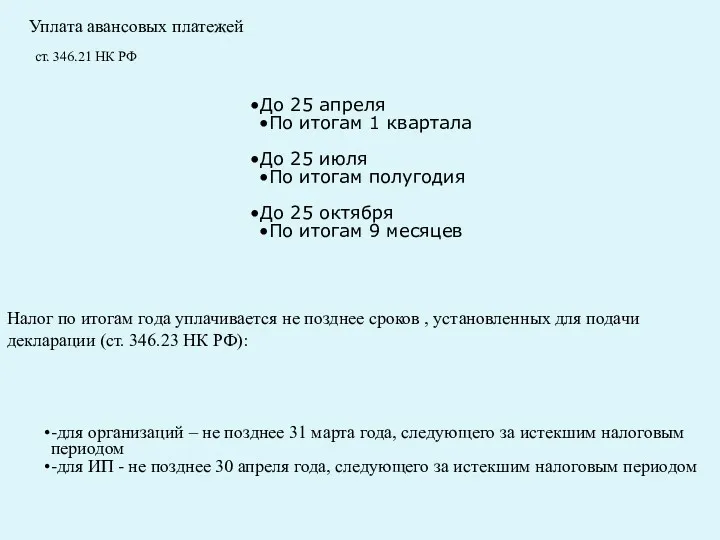

- 16. Налог по итогам года уплачивается не позднее сроков , установленных для подачи декларации (ст. 346.23 НК

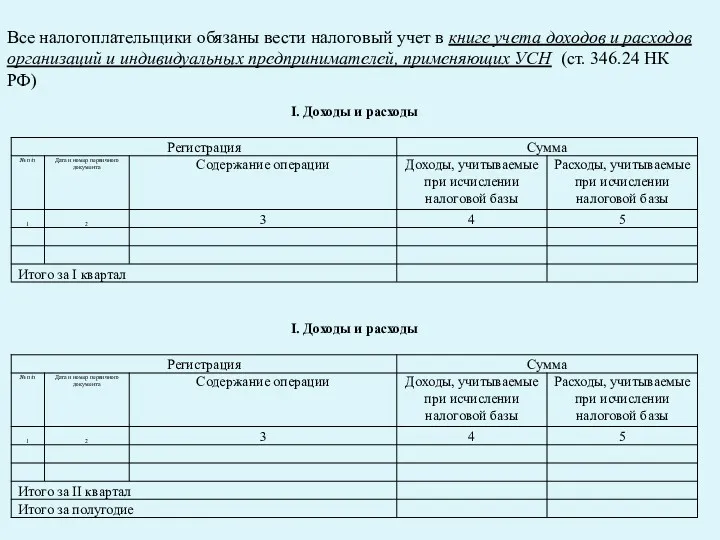

- 17. Все налогоплательщики обязаны вести налоговый учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей,

- 18. Налогоплательщики на УСН, выбравшие в качестве объекта налогообложения «Доходы», могут уменьшить авансовый платеж (налог) на страховые

- 19. Пример № 1 ООО «Альфа» применяет УСН с объектом налогообложения «Доходы». За 2015 год доходы ООО

- 20. Пример № 2 ООО «Альфа» применяет УСН с объектом налогообложения «Доходы». За 2015 год доходы ООО

- 21. Пример № 3 Индивидуальный предприниматель Жилин Е.П. применяет УСН с объектом налогообложения «Доходы», работников не имеет.

- 22. Пример № 4 ООО «Бетта» применяет УСН с объектом налогообложения «Доходы, уменьшенные на расходы». За 2015

- 23. СИСТЕМА НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕДИНОГО НАЛОГА НА ВМЕНЕННЫЙ ДОХОД ЕНВД– это специальный налоговый режим, который может

- 24. Организации или индивидуальные предприниматели, изъявившие желание перейти на уплату ЕНВД, подают в налоговые органы в течение

- 25. - оказание бытовых услуг; - оказание ветеринарных услуг; - оказание услуг по ремонту, техническому обслуживанию и

- 26. Налоговым периодом по ЕНВД признается квартал. Это означает, что исчислять и уплачивать налог в бюджет необходимо

- 27. Если в течение квартала производится постановка на учет в качестве плательщика ЕНВД или снятие с учета

- 28. Налогоплательщики ЕНВД могут уменьшить сумму налога на страховые взносы (ст. 346.21 НК РФ) Предприниматели с работниками

- 29. Пример № 1 ИП Белоусов Р.Е. занимается оказанием автотранспортных услуг по перевозке грузов. Физическим показателем является

- 30. ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ ПСН применяется исключительно индивидуальными предпринимателями и переход на нее является добровольным. ПСН применяется

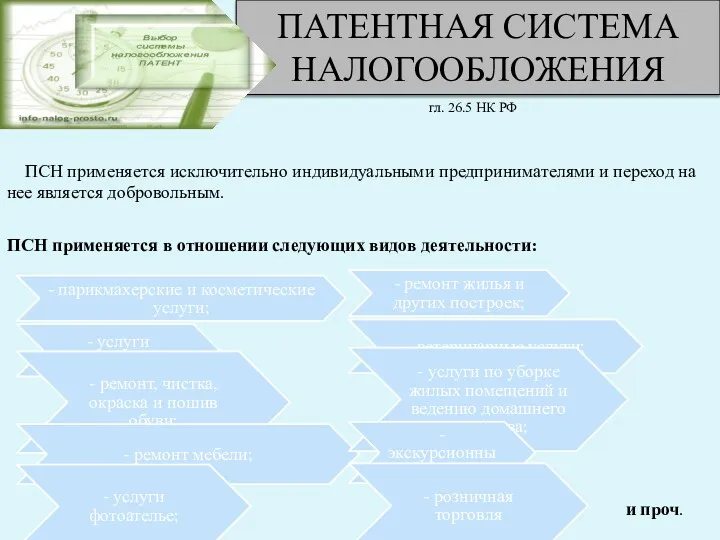

- 31. Срок оплаты стоимости патента Если срок патента свыше 6 месяцев 1/3 оплачивается в срок не позднее

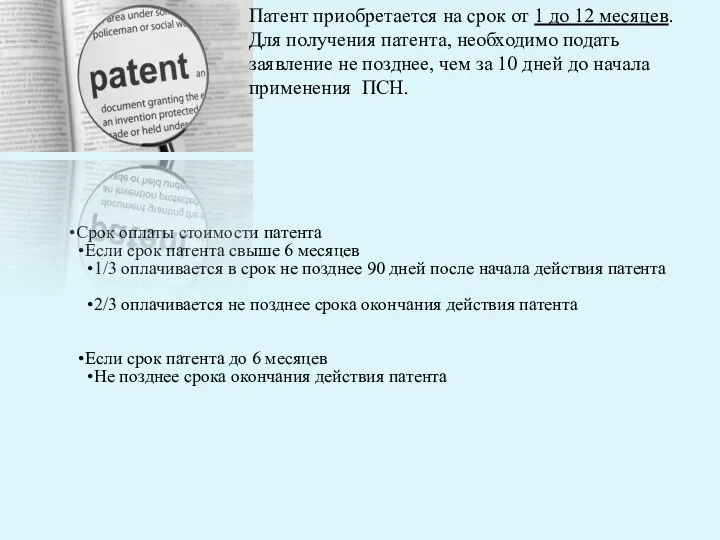

- 32. Декларация в налоговые органы не представляется (ст. 346.52 НК РФ) Стоимость патента рассчитывается по ставке шесть

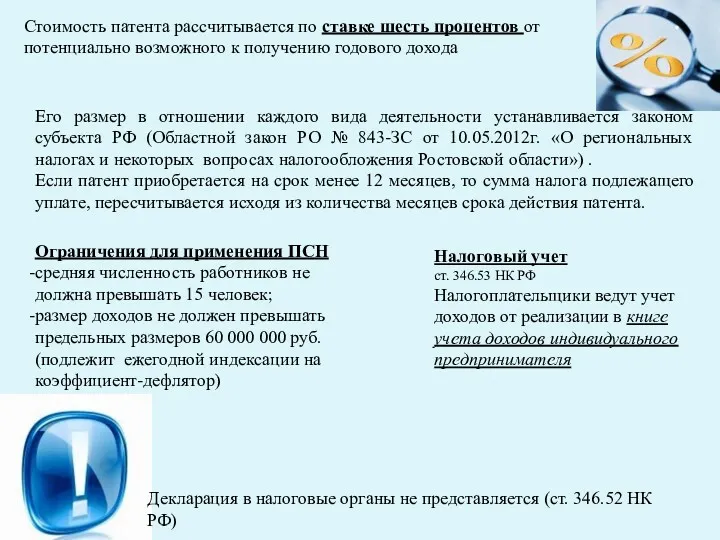

- 33. Областной закон РО № 843-ЗС от 10.05.2012г.

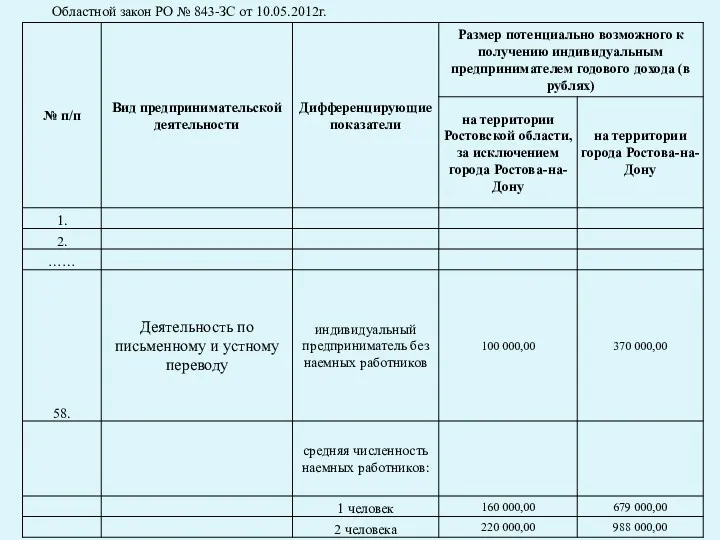

- 34. Пример № 1 ИП Петров Н.А. выполняет переводы с одного языка на другой. Наемных работников не

- 35. «Налоговые каникулы» Для впервые зарегистрированных индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность в производственной, научной, социальной сферах и

- 36. «Непредставление налоговой декларации» Непредставление налоговой декларации влечет взыскание штрафа в размере 5 процентов не уплаченной суммы

- 37. «Неуплата налога» Неуплата или неполная уплата налога в результате занижения налоговой базы или иного неправильного исчисления

- 39. Скачать презентацию

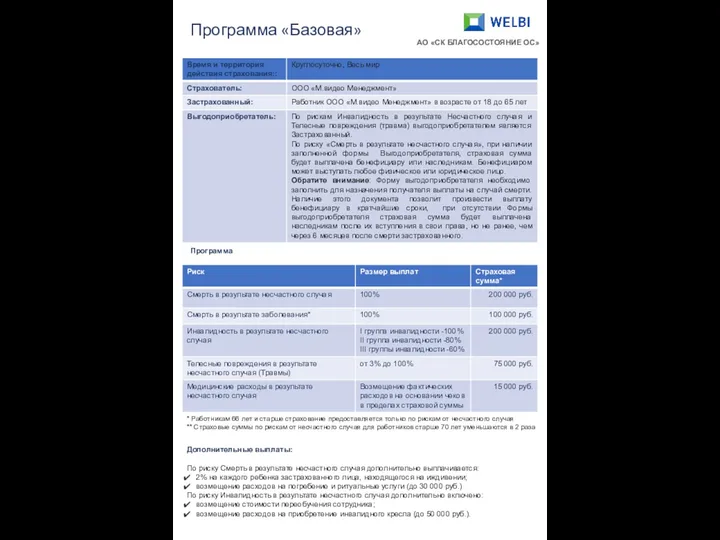

Программа Базовая AO СК благосостояние ОС

Программа Базовая AO СК благосостояние ОС Место и роль платежных карт в системе безналичных расчетов

Место и роль платежных карт в системе безналичных расчетов Учет основных средств аптечной организации. (Тема 2)

Учет основных средств аптечной организации. (Тема 2) Проект поддержки местных инициатив

Проект поддержки местных инициатив Метод освоенного объёма

Метод освоенного объёма World Bank

World Bank Обязательное медицинское страхование

Обязательное медицинское страхование Финансы организации: формирование и использование

Финансы организации: формирование и использование Анализ финансового состояния

Анализ финансового состояния Федеральный закон №44 о государственных закупках

Федеральный закон №44 о государственных закупках Земельный налог

Земельный налог Налог на добычу полезных ископаемых

Налог на добычу полезных ископаемых Теория бухгалтерского учёта

Теория бухгалтерского учёта Финансовый менеджмент

Финансовый менеджмент Деньги и их функции

Деньги и их функции Олимпиады по финансовой грамотности. Цифровое финансовое мошенничество

Олимпиады по финансовой грамотности. Цифровое финансовое мошенничество Порядок работы в ПУР КС ГИИС Электронный бюджет при проведении расходных операций

Порядок работы в ПУР КС ГИИС Электронный бюджет при проведении расходных операций Корпоративная форма организации бизнеса и управление корпоративными финансами

Корпоративная форма организации бизнеса и управление корпоративными финансами Бюджет для граждан городского поселения Большие Вяземы Одинцовского муниципального района

Бюджет для граждан городского поселения Большие Вяземы Одинцовского муниципального района Курсы финансовой грамотности

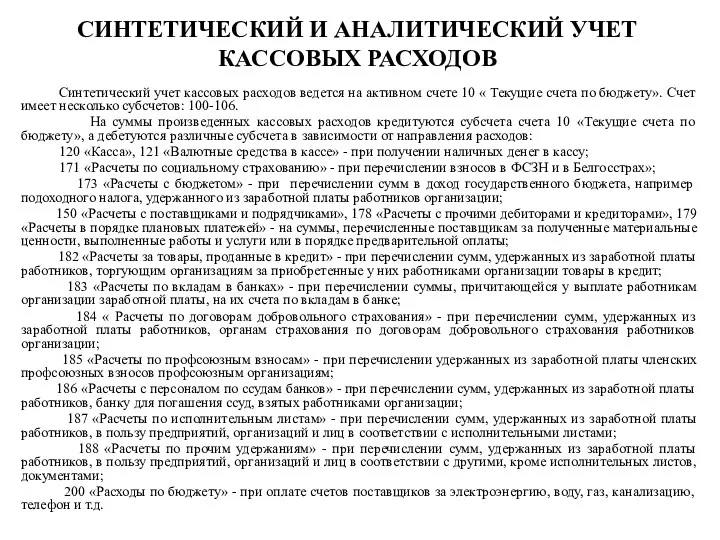

Курсы финансовой грамотности Синтетический и аналитический учет кассовых расходов

Синтетический и аналитический учет кассовых расходов Из опыта организации банковских систем зарубежных стран

Из опыта организации банковских систем зарубежных стран Центральные банки и их роль в регулировании экономики

Центральные банки и их роль в регулировании экономики Розвиток системи оподаткування підприємств в Україні

Розвиток системи оподаткування підприємств в Україні Учет основных средств. Понятие и оценка ОС

Учет основных средств. Понятие и оценка ОС Документирование структуры внутреннего контроля цикла финансовой отчетности

Документирование структуры внутреннего контроля цикла финансовой отчетности Цели внутреннего контроля и аудита финансового бизнес-цикла и его функции

Цели внутреннего контроля и аудита финансового бизнес-цикла и его функции Financial Accounting Risks and their preventives

Financial Accounting Risks and their preventives