Содержание

- 2. Финансовая деятельность государства и муниципального образования. Мобилизация денежных средств : Налоговый метод ( 94%) - Неналоговый

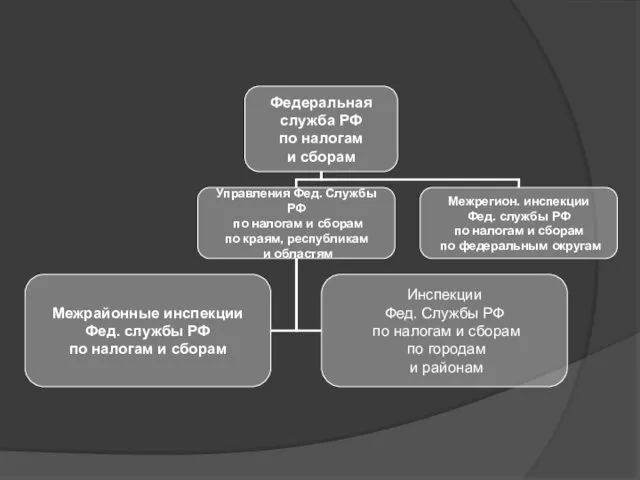

- 3. Под налоговой системой понимается совокупность налогов, пошлин и сборов, взимаемых на территории государства в соответствии с

- 5. Межрайонные налоговые инспекции в основном созданы путем объединения инспекций нескольких административных районов, поэтому вновь образованные инспекции

- 6. Права налоговых органов Требовать от налогоплательщиков или налоговых агентов документы; Проводить налоговые проверки; Проводить осмотр помещений

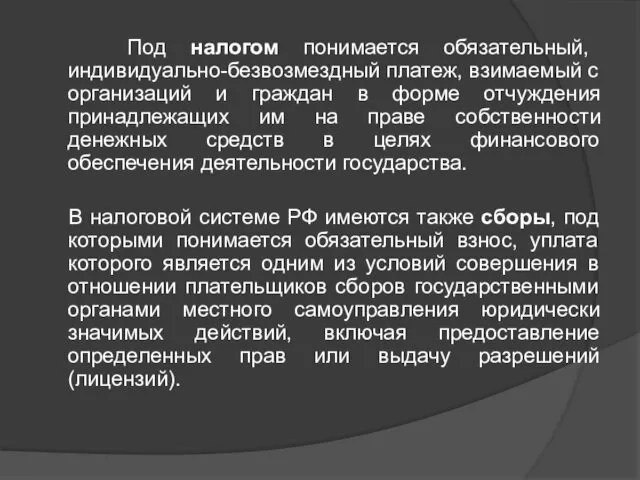

- 7. Под налогом понимается обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им

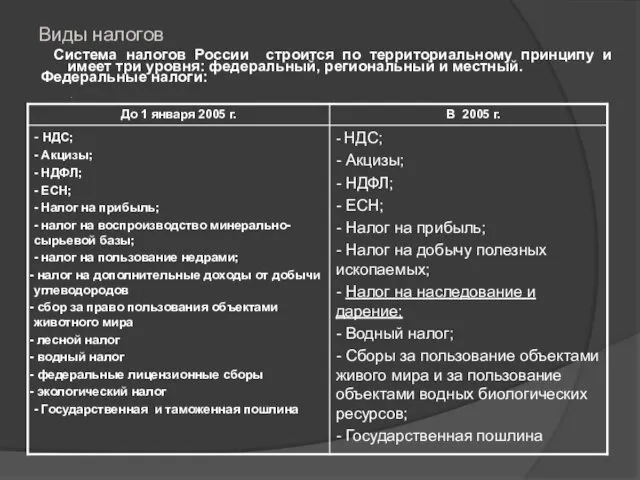

- 8. Виды налогов Система налогов России строится по территориальному принципу и имеет три уровня: федеральный, региональный и

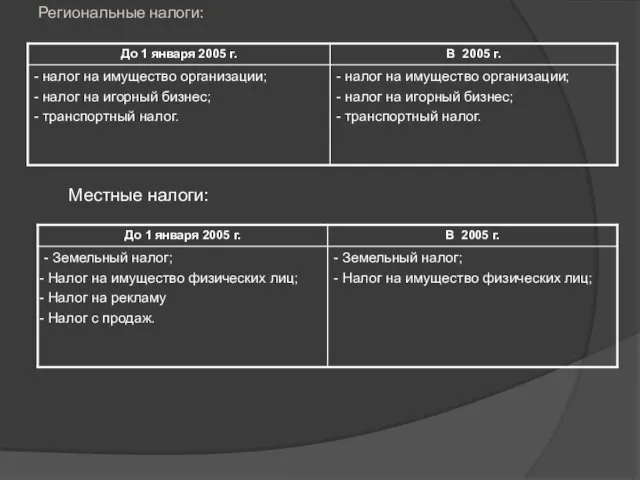

- 9. Региональные налоги: Местные налоги:

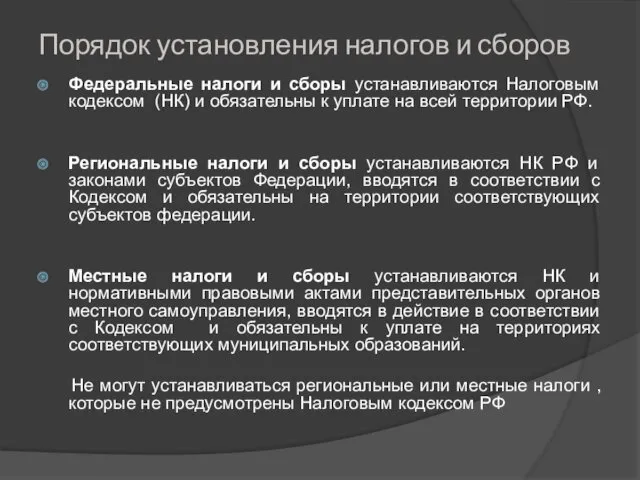

- 10. Порядок установления налогов и сборов Федеральные налоги и сборы устанавливаются Налоговым кодексом (НК) и обязательны к

- 11. Функции налогов: Функции налогов показывают как реализуется общественное назначение налогов, как инструмента стоимостного распределения и перераспределения

- 12. Функции налогов: Фискальная; Регулирующая; Распределительная; Контрольная; Стимулирующая.

- 13. Фискальная функция (от слова «фискус» – государственная) проявляется в формировании финансовых ресурсов государства. В странах с

- 14. Регулирующая функция проявляется в использовании налогов в целях организации социальной и хозяйственной жизни в стране. Регулирующая

- 15. Распределительная (социальная) функция Через налоги происходит передача средств в пользу более слабых и незащищенных категорий граждан

- 16. Контрольная функция налогов проявляется в том, что государство через налоги контролирует финансово-хозяйственную деятельность организаций и граждан,

- 17. Поощрительная функция Через налоги государство признает особые заслуги отдельных граждан перед отечеством и предоставляет им льготы

- 18. Принципы налогообложения Принципы – это ведущие положения, определяющие начала чего-либо. Применительно к налогообложению принципами считаются базовые

- 19. В статье три НК изложены принципы налогообложения, которые положены в основу налоговой системы РФ: принципы всеобщности

- 20. Виды налогов Налоги делятся на разнообразные группы по многим признакам. Они классифицируются: прямые и косвенные (по

- 21. Прямые налоги - налоги, которые непосредственно связаны с результатом хозяйственно-финансовой деятельности, оборотом капитала, увеличением стоимости имущества,

- 22. Налог называется пропорциональным, прогрессивным, или регрессивным в зависимости от того, какую долю дохода платит налогоплательщик. Регрессивный

- 23. Общие налоги используются на финансирование расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом

- 24. Сравнение налоговой системы РФ с другими странами Налоговая система Германии Полезным для Российской Федерации может оказаться

- 26. Скачать презентацию

Международный стандарт аудита 320. Существенность при планировании и проведении аудита

Международный стандарт аудита 320. Существенность при планировании и проведении аудита Понятие инвестиций и эффективности

Понятие инвестиций и эффективности Нумизматика. Нумизматика терминіне

Нумизматика. Нумизматика терминіне Введение и общая информация о Международном валютном рынке

Введение и общая информация о Международном валютном рынке Распределительно-уравнительная система формирования пенсии

Распределительно-уравнительная система формирования пенсии Имущественное страхование

Имущественное страхование Внебюджетные фонды

Внебюджетные фонды Финансы страховых компаний

Финансы страховых компаний Нормативное регулирование и организация бухгалтерского учета

Нормативное регулирование и организация бухгалтерского учета Добро пожаловать в Компанию iCredit

Добро пожаловать в Компанию iCredit Формування і використання місцевих бюджетів України

Формування і використання місцевих бюджетів України Инвестиционная деятельность кредитно-финансовых институтов

Инвестиционная деятельность кредитно-финансовых институтов История создания и перспективы развития рынка ценных бумаг в России

История создания и перспективы развития рынка ценных бумаг в России Конкурс рисунка Финансовый мир глазами детей

Конкурс рисунка Финансовый мир глазами детей Основы бюджетирования

Основы бюджетирования Автомобили в кредит. ПАО Банк УралСиб

Автомобили в кредит. ПАО Банк УралСиб Рентабельность. Экономическая сущность рентабельности

Рентабельность. Экономическая сущность рентабельности Банковские технологии анализа кредитоспособности заемщика. (Тема 8)

Банковские технологии анализа кредитоспособности заемщика. (Тема 8) Бизнес-планирование. Бюджетирование

Бизнес-планирование. Бюджетирование Основные положения банковского права и особенности правового регулирования банковской деятельности

Основные положения банковского права и особенности правового регулирования банковской деятельности Мобильное приложение Открытие

Мобильное приложение Открытие Взаимоотношения с инвесторами. Вебинар

Взаимоотношения с инвесторами. Вебинар Повышение финансовой грамотности российских граждан

Повышение финансовой грамотности российских граждан Лекция Тема 4 . Повышение эффективности хозяйственной деятельности фирмы (организации (предприятия))

Лекция Тема 4 . Повышение эффективности хозяйственной деятельности фирмы (организации (предприятия)) Информация для Клиента зарплатного проекта (СЗП) в ВТБ 24 (ПАО). Схема С заранее данным акцептом и частичным зачислением

Информация для Клиента зарплатного проекта (СЗП) в ВТБ 24 (ПАО). Схема С заранее данным акцептом и частичным зачислением Московская область. Стратегическое планирование

Московская область. Стратегическое планирование Задачи, цели и организация финансового управления. (Тема 1.1)

Задачи, цели и организация финансового управления. (Тема 1.1) Налог на профессиональный доход

Налог на профессиональный доход