Слайд 2

1. Инвестиции в системе международного движения капитала.

Международное движение капитала – перемещение

за границу определенной стоимости в товарной или денежной форме с целью получения прибыли или предпринимательской выгоды.

Международная инвестиционная деятельность - это совокупность действий её субъектов (инвесторов и участников) относительно осуществления инвестиций за границу и привлечения иностранных инвестиций с целью получения прибыли.

Международная инвестиционная деятельность характеризует процесс обоснования и реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала субъектов инвестирования.

Слайд 3

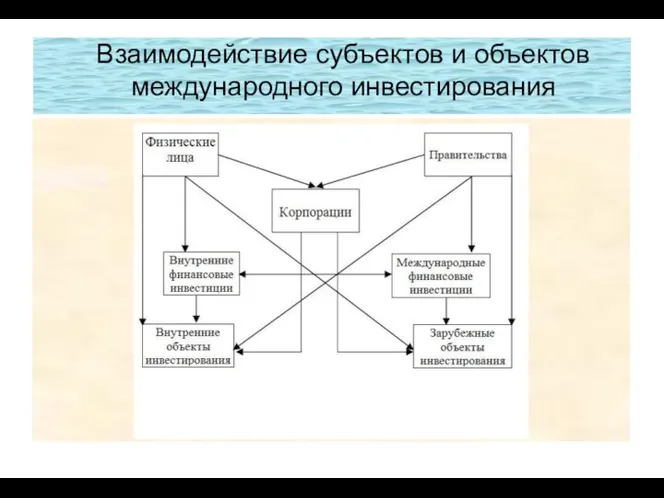

Субъекты международной инвестиционной деятельности.

Субъектами-инвесторами являются физические лица, корпорации, национальные и международные

финансовые учреждения, правительства стран, а субъектами-участниками являются физические и юридические лица, которые обеспечивают реализацию инвестиций как исполнители заказов или поручений инвестора.

Выделяют индивидуальных, институциональных, корпоративных инвесторов и правительство. Отличия между ними заключаются в масштабах управляемых ресурсов, характере и методиках принятия решений.

Индивидуальный инвестор самостоятельно (без посредников) осуществляет инвестиционную деятельность.

Корпоративными инвесторами являются предприятия и организации разных отраслей экономики. Как специфический инвестор выступает правительство.

Слайд 4

Субъекты международной инвестиционной деятельности.

Институциональный инвестор - это финансовый посредник, который аккумулирует

средства индивидуальных инвесторов и осуществляет специализированную инвестиционную деятельность, как правило, относительно операций с ценными бумагами.

К институциональным инвесторам относятся инвестиционные фонды и компании, пенсионные фонды, страховые компании, банки.

Выделяют такие три группы институциональных инвесторов:

1. Инвестиционные институты, которые осуществляют преимущественно прямые, инвестиции в ограниченный круг предприятий – холдинги, финансовые группы и финансовые компании;

2. Инвестиционные институты, которые осуществляют повсеместные инвестиции, и не следуют какому-то определенному, предварительно избранному набору объектов инвестирования.

Слайд 5

Субъекты международной инвестиционной деятельности.

В зависимости от направления движения инвестиций выделяют следующих

субъектов международной инвестиционной деятельности:

инвестор инвестиций за границу - субъект-донор, который является резидентом определенной страны (страны базирования) и вкладывает средства в объекты за границей;

зарубежный реципиент инвестиций - субъект, который не является резидентом страны базирования и который получает средства от инвестора, являющего резидентом страны базирования;

иностранный инвестор - субъект, который не является резидентом принимающей страны и вкладывает средства в реципиентов-резидентов принимающей страны;

реципиент иностранных инвестиций - субъект, который является резидентом принимающей страны и привлекает средства иностранных инвесторов.

Слайд 6

Инвесторы и их взаимодействие в процессе инвестирования

Слайд 7

Объекты международной инвестиционной деятельности

Слайд 8

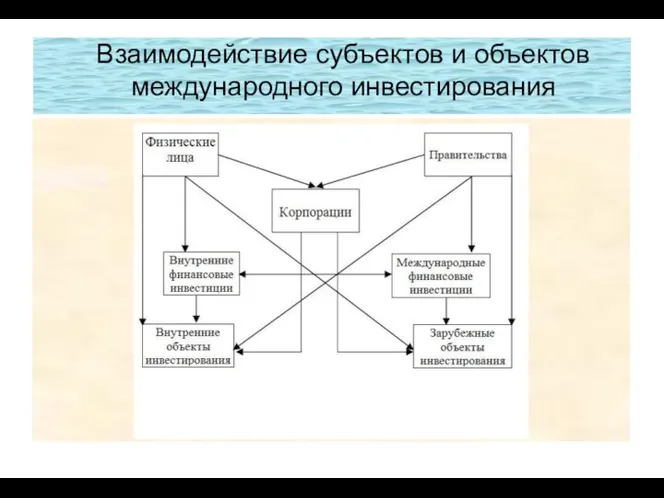

Взаимодействие субъектов и объектов международного инвестирования

Слайд 9

Наиболее привлекательные страны для размещения инвестиций, 2013 г.

Слайд 10

2. Виды и формы иностранных инвестиций

Иностранные инвестиции:

финансовые активы или материальные

средства, которые экспортируются юридическими или физическими лицами одной страны и вкладываются в бизнес на территории другой страны;

способ размещения финансовых ресурсов и других экономических активов одной страны в другой стране для сохранности и приумножения стоимости этих активов;

долгосрочные вложения капитала за границей с целью получения прибыли:

- прямые иностранные инвестиции;

- портфельные иностранные инвестиции.

Слайд 11

Формы иностранных инвестиций

Формы иностранных инвестиций:

государственные

частные

международных организаций

смешанные.

Организационные формы иностранных инвестиций:

компания с 100 % собственностью инвестора

участие в акционерном капитале компании

имущественные и неимущественные права

консорциумы, концессии, альянсы

Слайд 12

Виды иностранных инвестиций

По объемам вложения капитала выделяют:

Реальные инвестиции характеризуют вложения капитала

в воспроизводство основных средств, в инновационные нематериальные активы, в прирост запасов товарно-материальных ценностей и в другие объекты инвестирования, связанные с осуществлением операционной деятельности предприятия или улучшением условий труда и быта персонала.

Финансовые инвестиции характеризуют вложения капитала в различные финансовые инструменты, главным образом в ценные бумаги, с целью получения дохода.

Слайд 13

Виды иностранных инвестиций

По характеру участия в инвестиционном процессе выделяют:

Прямые инвестиции подразумевают

прямое участие инвестора в выборе объектов инвестирования и вложении капитала. Как правило, прямые инвестиции осуществляются путем непосредственного вложения капитала в уставные фонды предприятий.

Непрямые инвестиции характеризуют вложения капитала инвестора, опосредованное другими лицами (финансовыми посредниками).

Слайд 14

Виды иностранных инвестиций

По периоду инвестирования выделяют:

Краткосрочные инвестиции характеризуют вложения капитала на

период до одного года. Основу составляют краткосрочные финансовые вложения.

Долгосрочные инвестиции характеризуют вложения капитала на период более одного года. Основной формой являются капитальные вложения в воспроизводство основных средств.

Слайд 15

Виды иностранных инвестиций

По уровню инвестиционного риска выделяют:

Безрисковые инвестиции. Характеризуют вложения средств

в такие объекты инвестирования, по которым отсутствует реальный риск потери капитала или ожидаемого дохода и практически гарантировано получение расчетной реальной суммы инвестиционного дохода.

Низкорисковые инвестиции. Характеризуют вложения капитала в объекты инвестирования, риск по которым значительно ниже среднерыночного.

Среднерисковые инвестиции. Уровень риска по объектам инвестирования этой группы примерно соответствует среднерыночному.

Высокорисковые инвестиции. Уровень риска по объектам инвестирования этой группы превышает среднерыночный.

Спекулятивные инвестиции. Характеризуют вложения капитала в наиболее рисковые инвестиционные проекты по которым ожидается наивысший уровень инвестиционного дохода.

Слайд 16

3. Структура и особенности международного инвестиционного рынка.

Международный инвестиционный рынок – это:

совокупность участников международного инвестиционного рынка, экономических и правовых отношений между ними относительно всех видов имущественных и интеллектуальных ценностей, которые направляются в объекты предпринимательской и другой деятельности через национальные границы с целью получения прибыли;

механизм регулирования совокупности экономических отношений, которые возникают между продавцом и покупателем инвестиционных ресурсов, которые являются резидентами разных стран. Основным отличием инвестиционного рынка от других рынков является специфический характер его товара – международных инвестиций.

Слайд 17

Структура и особенности международного инвестиционного рынка.

Структура международного инвестиционного рынка состоит из

его участников:

государства,

международные организации (Международный валютный фонд, Мировой банк, ООН и др.),

частных корпораций,

банков и других финансовых учреждений, которые перемещают активы (капитал) за границу или принимают его из-за границы.

Слайд 18

Особенности международного инвестиционного рынка.

Значительный рост портфельных инвестиций в сравнении с прямыми

вследствие развитие мировых финансовых центров, фондовых бирж и использование производных финансовых инструментов;

Рост роли ТНБ, которые выступают основными игроками на рынке синдицированных кредитов, андеррайтерами при выпуска акций и облигаций;

Большая чувствительность мирового инвестиционного рынка к слухам, изменению валютных курсов, политической ориентации стран, интеграционных процессов между странами;

Осуществление преобладающего количества ПИИ (около 90%) транснациональными компаниями.

Рост объемов слияний и поглощений в 2000-2008 гг., сокращение их в почти всех секторах после 2008 г. и рост первичных инвестиций после 2009 г.;

Рост в годовых потоках ПИИ доли развивающихся стран и стран с переходной экономикой;

Увеличение доли реинвестированных прибылей и внутрифирменных перемещений капитала.

Оценка кредитоспособности клиентов коммерческого банка (ОАО Морской Банк)

Оценка кредитоспособности клиентов коммерческого банка (ОАО Морской Банк) Открытие раздела на 71 лицевом счете. Формирование документа-основания в ГИИС ЭБ ПУР (КС)

Открытие раздела на 71 лицевом счете. Формирование документа-основания в ГИИС ЭБ ПУР (КС) Организация финансовой деятельности

Организация финансовой деятельности Компенсационные выплаты, адресованные лицам, имеющим необходимость социальной помощи

Компенсационные выплаты, адресованные лицам, имеющим необходимость социальной помощи Кредитная система – органическая часть национального финансового рынка

Кредитная система – органическая часть национального финансового рынка Анализ капитальных вложений

Анализ капитальных вложений Банковские услуги для несовершеннолетних

Банковские услуги для несовершеннолетних Финансы, как экономическая категория. Финансовая система РФ

Финансы, как экономическая категория. Финансовая система РФ Інвестування. Мультиплікатор інвестицій

Інвестування. Мультиплікатор інвестицій Методы продаж банковских продуктов и услуг

Методы продаж банковских продуктов и услуг Финансовые отношения государства и регионов

Финансовые отношения государства и регионов Консолидированная финансовая отчетность

Консолидированная финансовая отчетность Кредитная система и ее структура

Кредитная система и ее структура Президентские гранты для ННО

Президентские гранты для ННО Развитие пенсионных систем в развитых странах мира и России

Развитие пенсионных систем в развитых странах мира и России Кәсіпкерлік қызметті қаржыландыру

Кәсіпкерлік қызметті қаржыландыру Программа для моряков ПАО МТБ БАНК

Программа для моряков ПАО МТБ БАНК Ночной аудит отеля

Ночной аудит отеля Рынок облигаций. Вебинар

Рынок облигаций. Вебинар Использование данных бухгалтерского учета в налоговом контроле

Использование данных бухгалтерского учета в налоговом контроле Значение денег в жизни человека

Значение денег в жизни человека Технология блокчейн. Криптовалюты. Биткойн. Цифровая (виртуальная) валюта

Технология блокчейн. Криптовалюты. Биткойн. Цифровая (виртуальная) валюта Товарооборот торгового предприятия

Товарооборот торгового предприятия Страхование

Страхование Учет вложений во внеоборотные активы. (Тема 5)

Учет вложений во внеоборотные активы. (Тема 5) Авто Рассрочка по карте Халва на автомобили Hyundai и Genesis

Авто Рассрочка по карте Халва на автомобили Hyundai и Genesis Бухучет и отчетность за 2018 год. Что изменилось в учетной политике на 2019 год

Бухучет и отчетность за 2018 год. Что изменилось в учетной политике на 2019 год Особенности приема и обработки отчетности, представляемой страхователями в органы ПФР для ведения индивидуального учета

Особенности приема и обработки отчетности, представляемой страхователями в органы ПФР для ведения индивидуального учета