Содержание

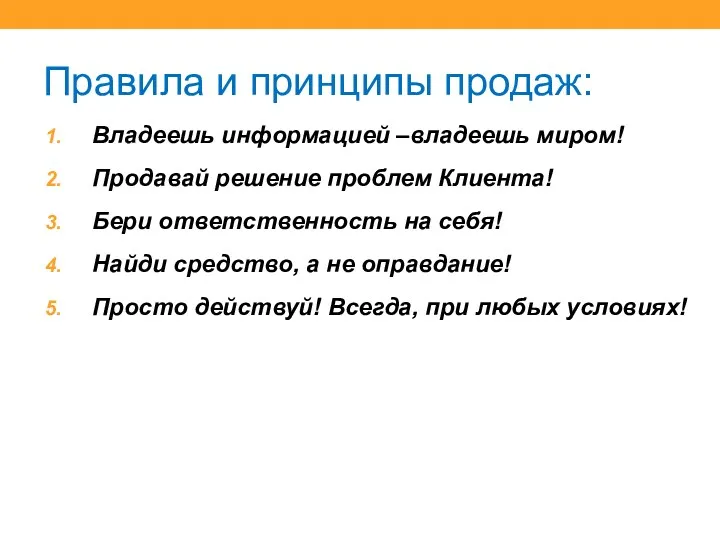

- 2. Правила и принципы продаж: Владеешь информацией –владеешь миром! Продавай решение проблем Клиента! Бери ответственность на себя!

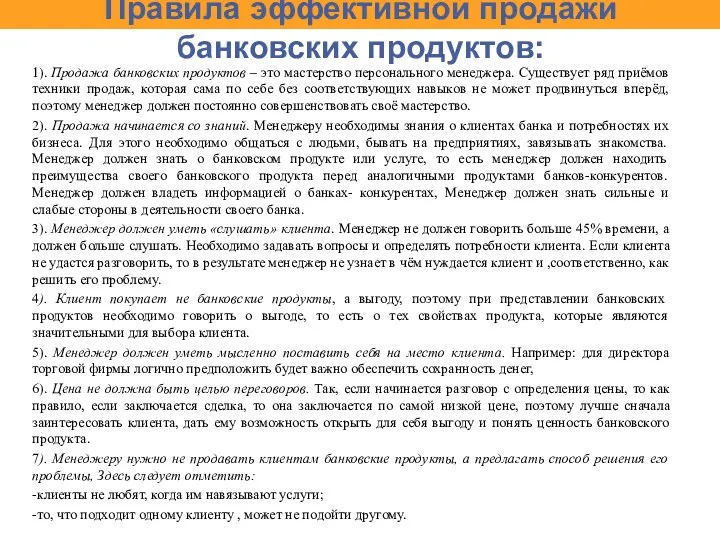

- 3. Правила эффективной продажи банковских продуктов: 1). Продажа банковских продуктов – это мастерство персонального менеджера. Существует ряд

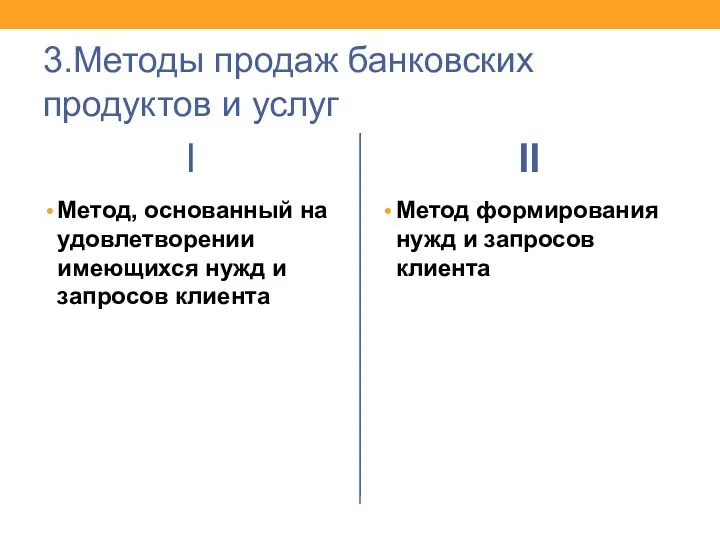

- 4. 3.Методы продаж банковских продуктов и услуг I Метод, основанный на удовлетворении имеющихся нужд и запросов клиента

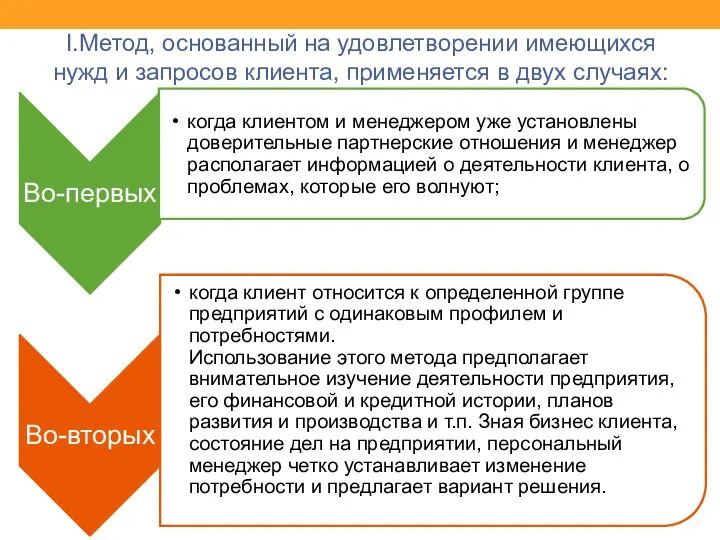

- 5. I.Метод, основанный на удовлетворении имеющихся нужд и запросов клиента, применяется в двух случаях:

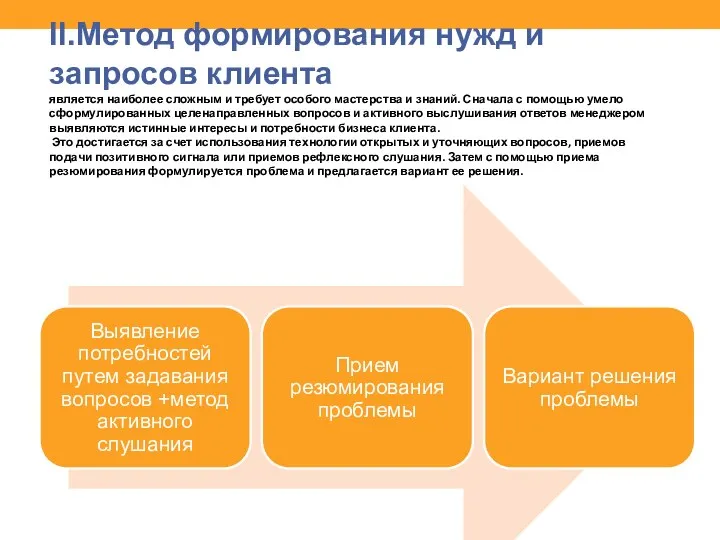

- 6. II.Метод формирования нужд и запросов клиента является наиболее сложным и требует особого мастерства и знаний. Сначала

- 7. Методика (схема) продаж ОПЦ Особенности-Преимущества-Ценности Суть данной методики - продается не столько банковский продукт, сколько способ

- 8. В этом случае менеджер банка выступает как добрый советчик, помощник и консультант предприятия. Схема ОПЦ разрабатывается

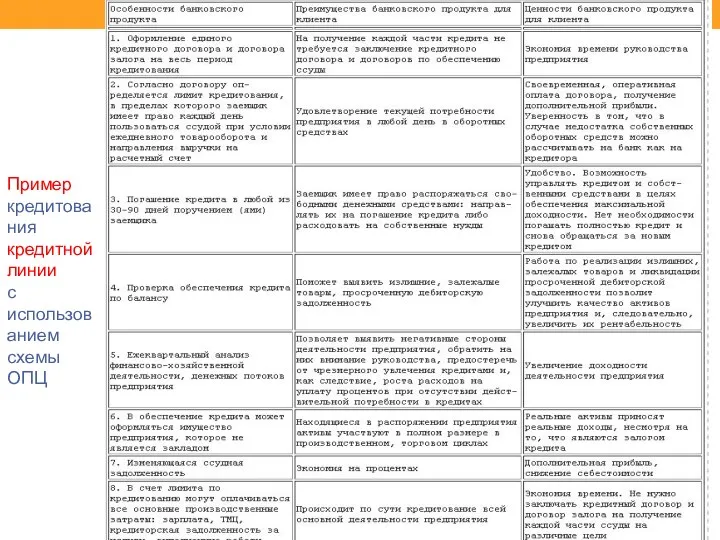

- 9. Пример кредитования кредитной линии с использованием схемы ОПЦ

- 10. Задание 1 .Описание банковского продукта по схеме ОПЦ

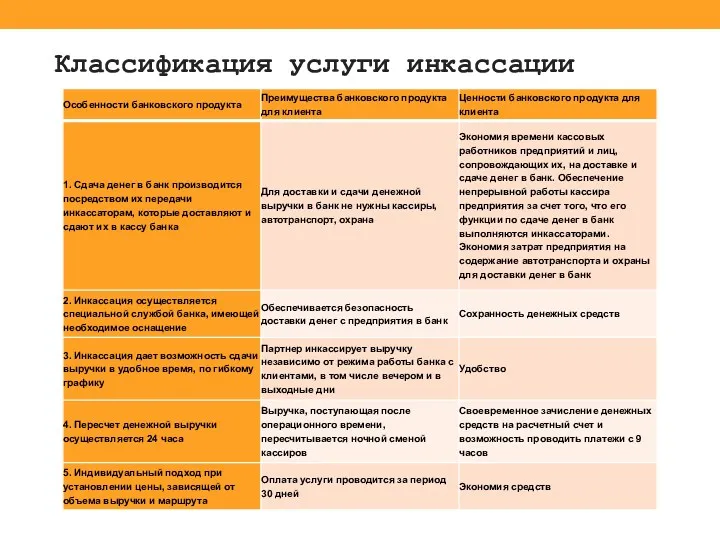

- 11. Классификация услуги инкассации

- 12. Способы продажи банковских продуктов и услуг

- 13. Пакетное предложение услуг Под пакетным предложением понимается организация продажи клиенту большого набора услуг в виде пакета

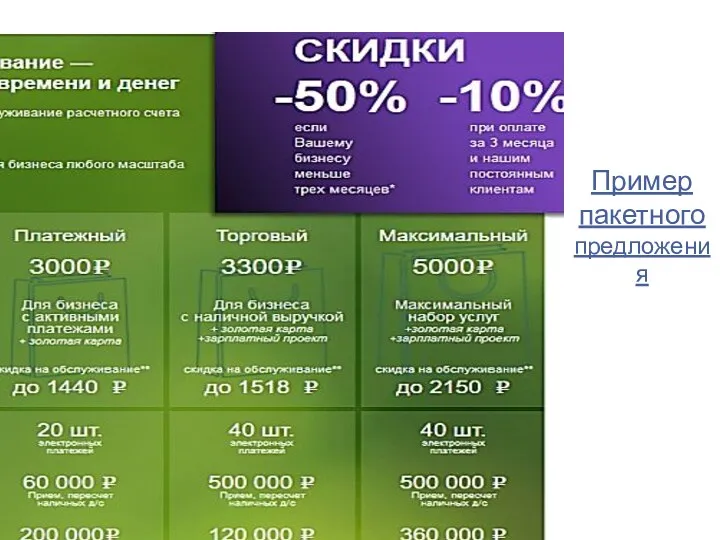

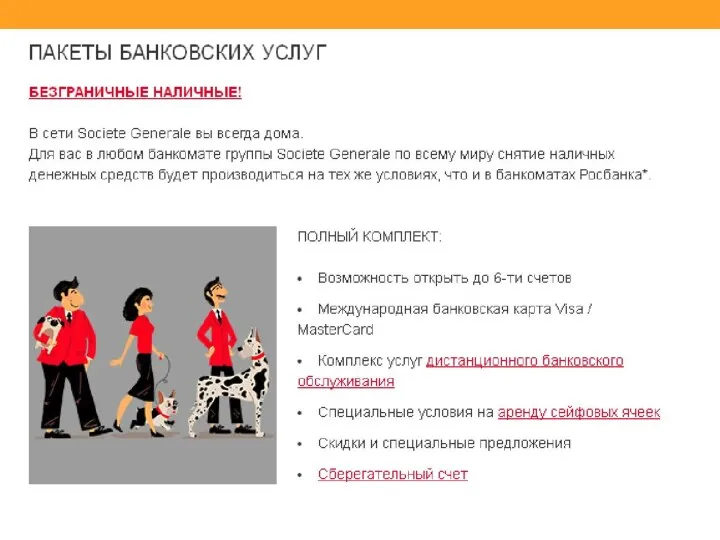

- 14. При этом, как правило, банк предлагает несколько вариантов сочетания услуг, входящих в пакетное предложение, и у

- 15. Среди российских банков, применяющих пакетирование услуг для продвижения розничных продуктов, наибольшую известность получили программы Альфа-Банка, Банка

- 16. Плюсы пакетного предложения для Банка возможность привлечения новых клиентов за счет расширения продуктовой линейки через комбинирование

- 17. Минусы пакетного предложения для Банка 1. Банк начинает ассоциироваться у клиента только с этой конкретной услугой.

- 18. Пример пакетного предложения

- 20. КОБРЕНДИНГ [англ. Co-branding] — совместное размещение на продуктах товарных знаков, логотипов и продвижение брендов хозяйствующих партнеров,

- 21. Факторы успеха КОБРЕНДИНГ--проекта: тщательный анализ слабых и сильных сторон каждого бренда-партнера с последующим объединением и подчеркиванием

- 22. Для банков кобрендинг стал эффективным маркетинговым инструментом продвижения платежных карт и привлечения новых клиентов. Реализация программ

- 23. Другим распространенным видом кобрендинговых программ являются дисконтные программы, реализуемые банками, международными платежными системами и торговыми предприятиями,

- 24. КРОСС-ПРОДАЖИ

- 25. Cross-sell— перекрестные продажи. Up-sell— увеличение, буквально «поднятие», суммы продажи. Это маркетинговый ход, мотивирующий покупателя к увеличению

- 26. Кросс-продажи Возможность продать Клиенту дополнительный банковский продукт или услугу. Залог успеха кросс-продаж: Вспоминать мотивацию клиента Резюмировать

- 27. Практика .Кросс-продажи Клиент: Женщина предпенсионного возраста, обожает внуков и сериалы. Хочет построить второй этаж на даче,

- 28. Обслуживание клиентов персональным менеджером

- 29. Персональный менеджер - сотрудник банка, основной целью деятельности которого является установление и развитие долгосрочного сотрудничества с

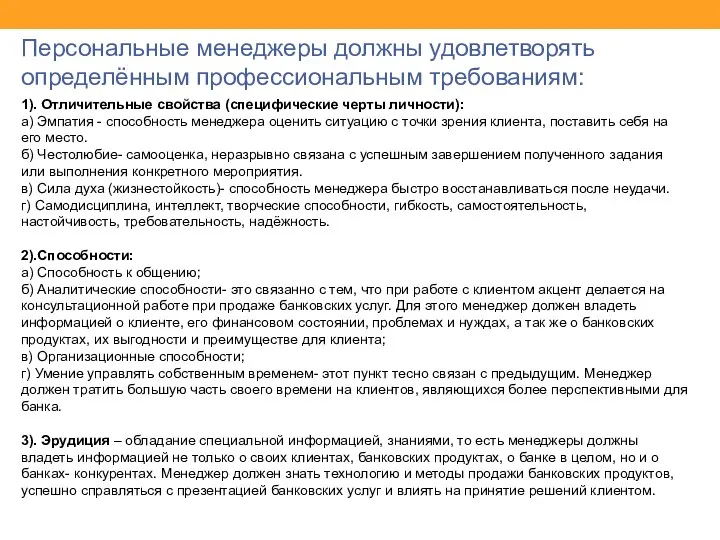

- 30. Персональные менеджеры должны удовлетворять определённым профессиональным требованиям: 1). Отличительные свойства (специфические черты личности): а) Эмпатия -

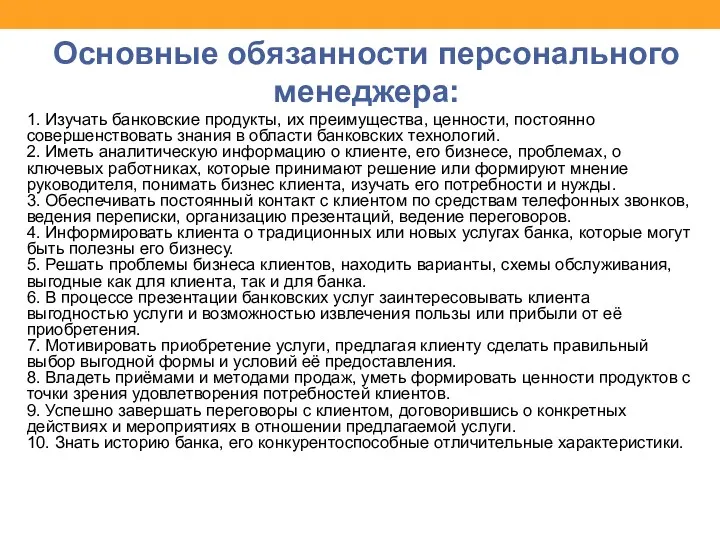

- 31. Основные обязанности персонального менеджера: 1. Изучать банковские продукты, их преимущества, ценности, постоянно совершенствовать знания в области

- 32. Задачи: 1. Проведение бизнес - анализа. Выяснение потребностей бизнеса, закреплённых клиентов в банковских услугах. При этом

- 33. Использование информационных технологий в системе продаж банковских продуктов. Дистанционное банковское обслуживание: системы «Клиент-Банк» (Интернет-банкинг, on-line banking,

- 34. Системы «Клиент-банк» (PC-banking, home banking) Системы, доступ к которым осуществляется через персональный компьютер. Банк при этом

- 35. Интернет-Клиент (тонкий клиент) (On-line banking, Интернет-банкинг (Internet banking), WEB-banking) Пользователь входит в систему через Интернет браузер.

- 36. Арт-банкинг (англ. Art-banking) — финансово-консультационное сопровождение инвестиций в искусство. Новая услуга, появившаяся на финансовых рынках мира

- 37. Direct-banking является банком без филиальной сети. Он предлагает следующие виды ДБО: § Телефонный банкинг; § Онлайн-банкинг;

- 38. Системы «телефонный аппарат-банк» (Телефонный банкинг, телебанкинг, SMS-banking) Телефонный банкинг представляет собой разновидность дистанционного банковского обслуживания, при

- 40. Скачать презентацию

![КОБРЕНДИНГ [англ. Co-branding] — совместное размещение на продуктах товарных знаков,](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/370375/slide-19.jpg)

Договор лизинга (понятие, содержание, виды)

Договор лизинга (понятие, содержание, виды) Экономическая теория. Деньги и банковская система. Лекция № 16

Экономическая теория. Деньги и банковская система. Лекция № 16 Бухгалтерский учет

Бухгалтерский учет Подходы к администрированию доходов бюджетов в условиях экономической нестабильности

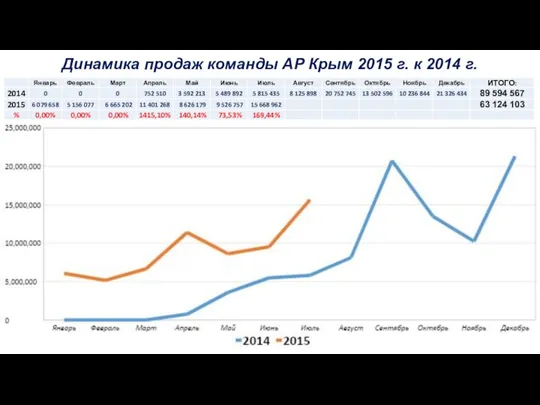

Подходы к администрированию доходов бюджетов в условиях экономической нестабильности Динамика продаж Команды АР Крым

Динамика продаж Команды АР Крым Заработная плата

Заработная плата Федеральная служба по финансовому мониторингу (Росфинмониторинг)

Федеральная служба по финансовому мониторингу (Росфинмониторинг) Налоговая система в Германии

Налоговая система в Германии Финансовое обеспечение инновационной деятельности

Финансовое обеспечение инновационной деятельности Система оплаты труда. Сдельная плата

Система оплаты труда. Сдельная плата Фонд развития моногородов. Льготные займы. Оценка предварительных заявок

Фонд развития моногородов. Льготные займы. Оценка предварительных заявок Ответы на вопросы бухгалтеров госучреждений

Ответы на вопросы бухгалтеров госучреждений Порядок формирования цен в общественном питании

Порядок формирования цен в общественном питании Ипотечное кредитование для физических лиц

Ипотечное кредитование для физических лиц Усовершенствование системы грантовой поддержки в области культуры и искусства, молодежной политики

Усовершенствование системы грантовой поддержки в области культуры и искусства, молодежной политики Производственные возможности. Кривая производственных возможностей

Производственные возможности. Кривая производственных возможностей Международный стандарт аудита 300. Планирование аудита финансовой отчетности

Международный стандарт аудита 300. Планирование аудита финансовой отчетности Профессия бухгалтер

Профессия бухгалтер Бюджет. Бюджетное устройство и бюджетная система

Бюджет. Бюджетное устройство и бюджетная система Ақша қаражаттарының қозғалысы есептілігін талдау. Лекция 5

Ақша қаражаттарының қозғалысы есептілігін талдау. Лекция 5 Мультиплікатор: сутність, причини виникнення і наслідки для економіки

Мультиплікатор: сутність, причини виникнення і наслідки для економіки сопутствующие услуги

сопутствующие услуги Базы оценки, отличные от рыночной стоимости

Базы оценки, отличные от рыночной стоимости Государственные внебюджетные фонды

Государственные внебюджетные фонды Деньги. Функции и формы денег

Деньги. Функции и формы денег Мета, зміст і організація управлінського обліку

Мета, зміст і організація управлінського обліку Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ в Республике Татарстан

Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ в Республике Татарстан Отчет о финансовых результатах. Нормативное регулирование

Отчет о финансовых результатах. Нормативное регулирование