Содержание

- 2. Определение финансовых вложений. Финансовыми вложениями называют инвестиции в ценные бумаги и иные финансовые инструменты. Финансовые инвестиции

- 3. Определение финансовых вложений. Финансовые инструменты – это любые договоры, в результате которых у одного предприятия возникает

- 4. Согласно п. 2 ПБУ 19/02 для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо

- 5. Классификация финансовых вложений. В зависимости от срочности различают: долгосрочные, когда срок возврата предоставленных займов, погашения ценных

- 6. В зависимости от направлений размещения инвестиций финансовые вложения различают: инвестиции в дочерние общества инвестиции в зависимые

- 7. По составу в соответствии с п. 3 ПБУ 19/02 финансовые вложения включают в себя: 1. вложения

- 8. К финансовым вложениям организаций не относятся: собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи

- 9. вложения организации в недвижимое и иное имущество, с целью получения дохода (учитываются с использованием счетов 08

- 10. Оценка финансовых вложений. В бухгалтерском учете финансовых вложений используется множество видов оценок, различающихся целями измерения. Номинальная

- 11. Оценка финансовых вложений. Стоимость размещения или эмиссионная — объявленная эмитентом стоимость, по которой ценные бумаги предлагаются

- 12. Оценка финансовых вложений. Стоимость погашения или выкупная — сумма, выплачиваемая эмитентом при выкупе ценных бумаг. Выкупная

- 13. Оценка финансовых вложений. Рыночная или текущая стоимость — стоимость, по которой финансовый инструмент обращается на рынке.

- 14. Оценка финансовых вложений. Котировочная или курсовая стоимость — цена, по которой акции продаются на фондовой бирже.

- 15. Оценка финансовых вложений. Согласованная стоимость — оценка, установленная соглашением учредителей. Применяется к финансовым инструментам, внесенным в

- 16. Оценка финансовых вложений. Первоначальная или историческая стоимость, стоимость приобретения— совокупность затрат на приобретение финансовых инструментов, себестоимость

- 17. Оценка финансовых вложений. Учетная стоимость — по общему правилу финансовые активы отражаются по исторической стоимости. Однако

- 18. Первоначальная оценка финансовых вложений. Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости. В соответствии с

- 19. вознаграждения, уплачиваемые посреднической организации или иному лицу, через которое приобретены активы в качестве финансовых вложений; иные

- 20. В случае несущественности величины той части затрат на приобретение финансовых вложений, которая не уплачивается в соответствии

- 21. 2. Корректировка первоначальной стоимости финансовых вложений. После принятия финансовых вложений к учету их стоимость подлежит периодической

- 22. Классификация финансовых вложений для целей последующей корректировки их стоимости: Финансовые вложения первой категории: те, по которым

- 23. Способы проведения корректировки: Прямой способ используется для вложений, имеющих рыночную стоимость, то есть для вложений первой

- 24. Суть косвенного способа корректировки. Снижение стоимости финансовых вложений, оценка которых проводится в учете не по рыночной,

- 25. Данный резерв создается с принятой организацией периодичностью, не реже одного раза в год, по состоянию на

- 26. При обнаружении признаков устойчивого снижения стоимости финансовых вложений организация должна проверить, выполняются ли следующие условия, требующие

- 27. Если какие-либо финансовые вложения удовлетворяют одновременно данным трем условиям, то необходимо начислить резерв в сумме разности

- 29. Скачать презентацию

Финансовые пирамиды

Финансовые пирамиды Фінансовий ринок: сутність, функції та роль в економіці

Фінансовий ринок: сутність, функції та роль в економіці Анализ финансового состояния

Анализ финансового состояния Страховой рынок и его структура

Страховой рынок и его структура Финансовые технологии, финансовый инжиниринг и личные финансы. (Лекция 2)

Финансовые технологии, финансовый инжиниринг и личные финансы. (Лекция 2) Накопительные программы страхования для сотрудников компании

Накопительные программы страхования для сотрудников компании Contractul de leasing

Contractul de leasing Базы оценки, отличные от рыночной стоимости

Базы оценки, отличные от рыночной стоимости Анализ Пенсионного Фонда РФ И негосударственных Пенсионных Фондов РФ Г. Владивостока

Анализ Пенсионного Фонда РФ И негосударственных Пенсионных Фондов РФ Г. Владивостока Принципи професійної етики аудитора та їх реалізація

Принципи професійної етики аудитора та їх реалізація Основы бюджетных отношений

Основы бюджетных отношений Crisis management for companies

Crisis management for companies Опыт многих - для успеха каждого. Простая математика

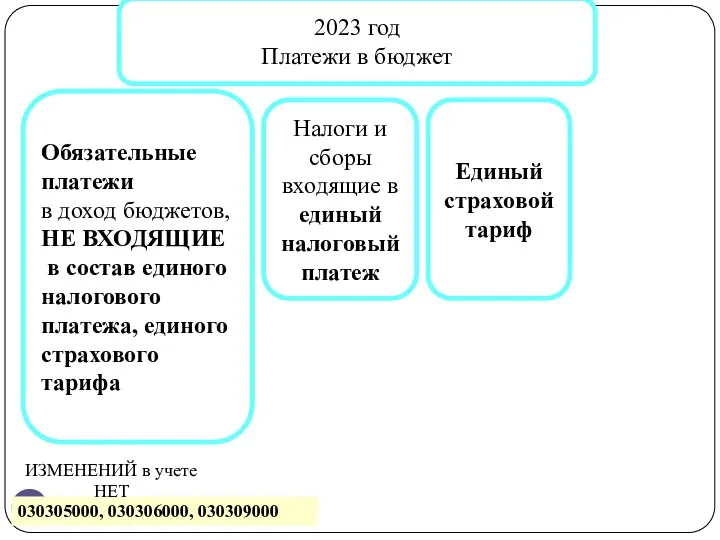

Опыт многих - для успеха каждого. Простая математика Изменения в учете 2023 г. Часть 3

Изменения в учете 2023 г. Часть 3 Кредитные программы для жителей села

Кредитные программы для жителей села Фандрайзинг с картинками

Фандрайзинг с картинками G-Global коммуникативтік платформасында Инфрақұрылым, инновациялар, инвестициялар

G-Global коммуникативтік платформасында Инфрақұрылым, инновациялар, инвестициялар Рынок недвижимости

Рынок недвижимости Федеральное казначейство. Формирование позиций плана закупок

Федеральное казначейство. Формирование позиций плана закупок Государственный бюджет

Государственный бюджет Банк қызметі

Банк қызметі Объекты бухгалтерского учета сектора государственного управления и раскрытие информации о них в бухгалтерской отчетности

Объекты бухгалтерского учета сектора государственного управления и раскрытие информации о них в бухгалтерской отчетности Какие вклады являются застрахованными

Какие вклады являются застрахованными Сущность налогов как инструмента макроэкономической политики государства и их роль

Сущность налогов как инструмента макроэкономической политики государства и их роль Бюджетна децентралізація України: правове регулювання, значення та перспективи проведення

Бюджетна децентралізація України: правове регулювання, значення та перспективи проведення Оценка стоимости предприятия (бизнеса) и акций

Оценка стоимости предприятия (бизнеса) и акций Сущность страхования, как института финансовой защиты. Основные понятия и определения

Сущность страхования, как института финансовой защиты. Основные понятия и определения Привлечение средств на социальные проекты

Привлечение средств на социальные проекты