Содержание

- 2. Оборотные активы: определение, состав, задачи управления Оборотные активы (current assets) – это активы предприятия, возобновляемые с

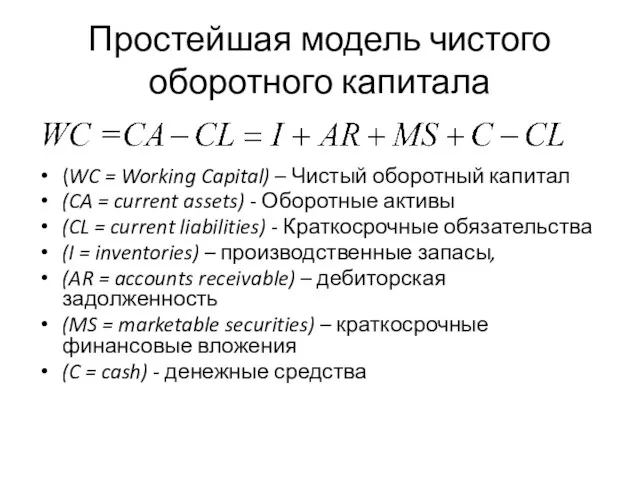

- 3. Простейшая модель чистого оборотного капитала (WC = Working Capital) – Чистый оборотный капитал (CA = current

- 4. Структура оборотного капитала Производственные запасы Сырье и материалы Незавершенное производство Готовая продукция Дебиторская задолженность > 1

- 5. Структура оборотных активов по балансу

- 6. Задачи финансового менеджера в управлении оборотным капиталом Управление производственными запасами: выявить положительный экономический эффект и затраты,

- 7. Кругооборот вложений в оборотные активы

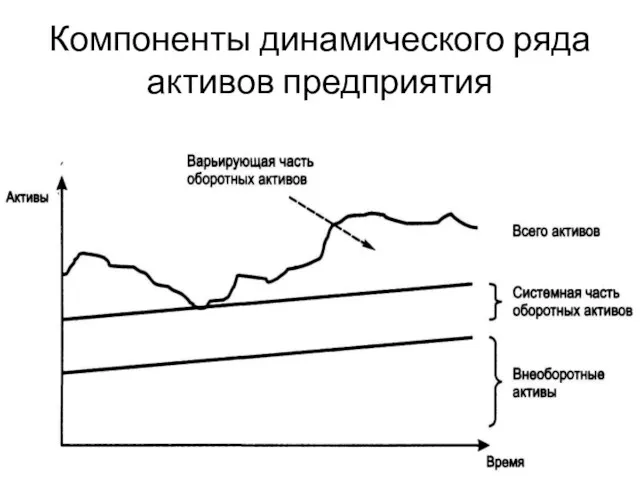

- 8. Компоненты динамического ряда активов предприятия

- 9. Постоянный и переменный оборотный капитал Постоянный оборотный капитал (2 подхода) (Финансовый подход) часть денежных средств, дебиторской

- 10. политика управления оборотным капиталом компромисс между риском потери ликвидности (т.е. неспособностью предприятия своевременно рассчитаться по своим

- 11. Управление вложениями в производственные запасы Для финансового менеджера запасы – это иммобилизованные средства, т.е. средства, отвлеченные

- 12. Управление вложениями в производственные запасы Управление производственными запасами для финансового менеджера связано с ответами на следующие

- 13. Теория оптимального управления запасами Решение оптимизационной задачи. Целевой критерий = затраты, связанные с поддержанием запасов. Компоненты

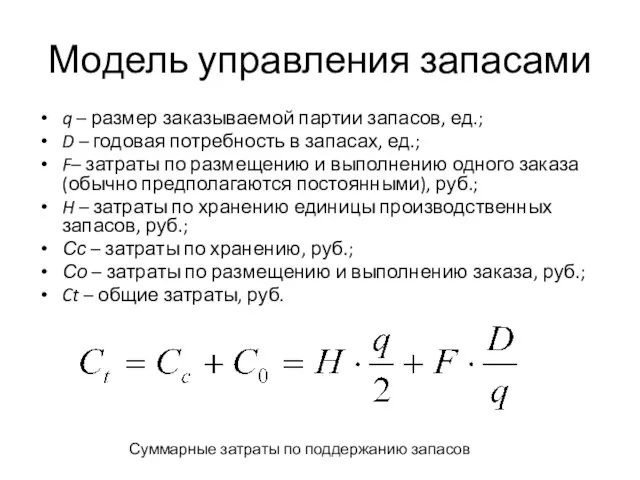

- 14. Модель управления запасами q – размер заказываемой партии запасов, ед.; D – годовая потребность в запасах,

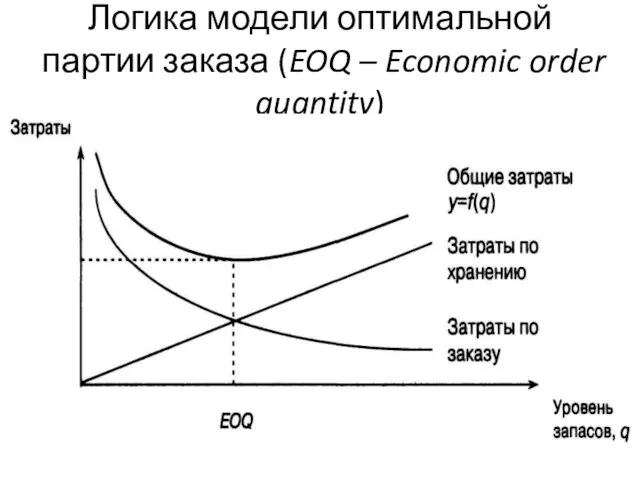

- 15. Логика модели оптимальной партии заказа (EOQ – Economic order quantity)

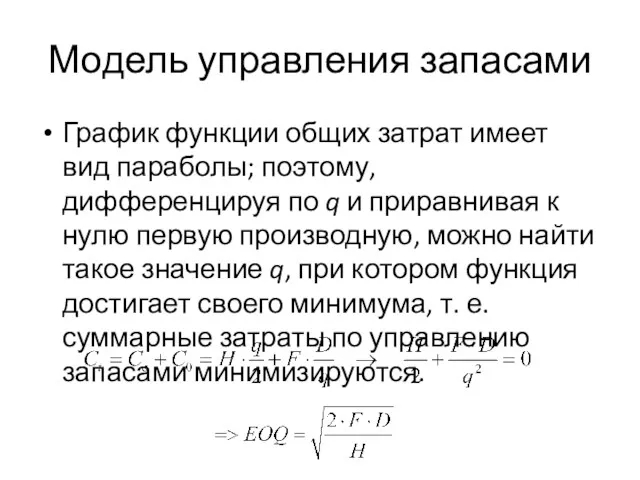

- 16. Модель управления запасами График функции общих затрат имеет вид параболы; поэтому, дифференцируя по q и приравнивая

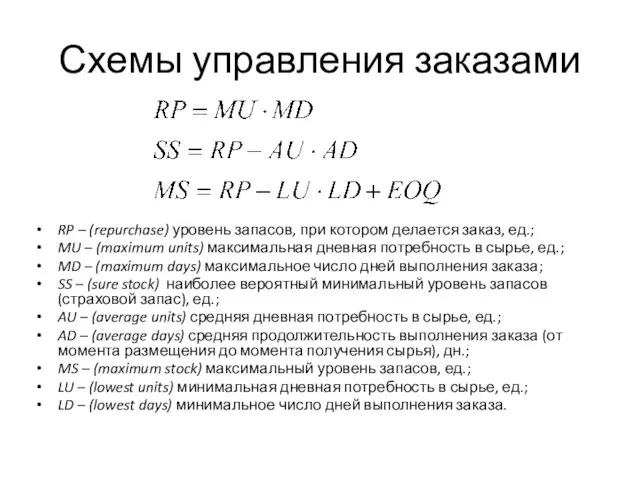

- 17. Схемы управления заказами RP – (repurchase) уровень запасов, при котором делается заказ, ед.; MU – (maximum

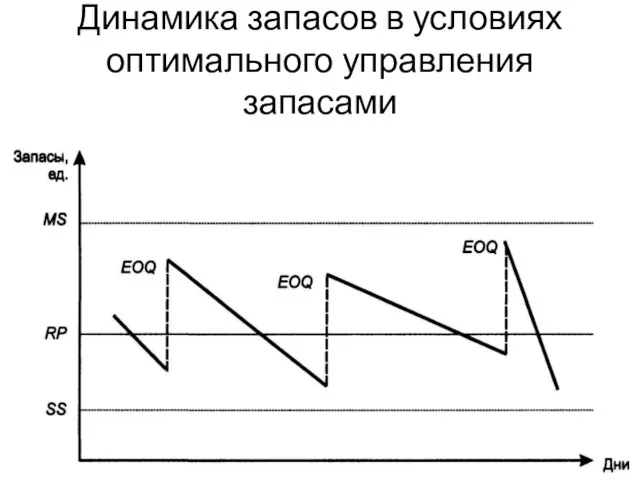

- 18. Динамика запасов в условиях оптимального управления запасами

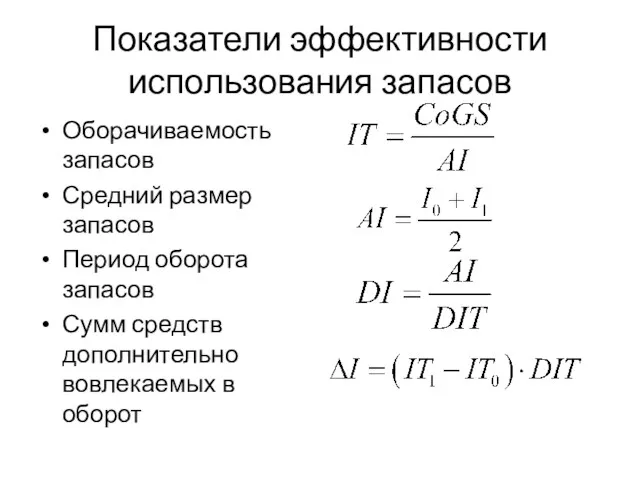

- 19. Показатели эффективности использования запасов Оборачиваемость запасов Средний размер запасов Период оборота запасов Сумм средств дополнительно вовлекаемых

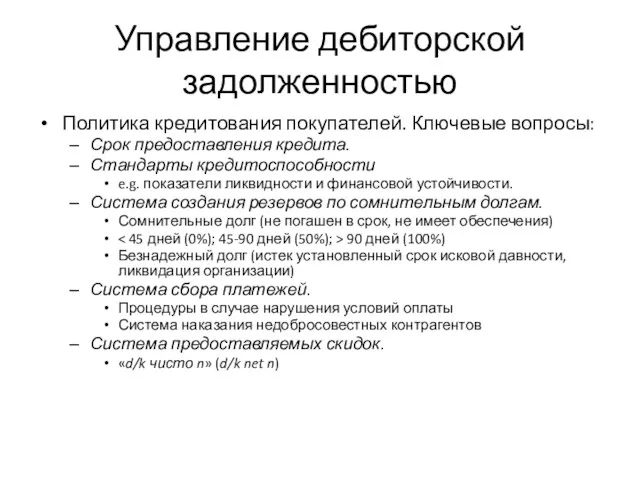

- 20. Управление дебиторской задолженностью Политика кредитования покупателей. Ключевые вопросы: Срок предоставления кредита. Стандарты кредитоспособности e.g. показатели ликвидности

- 21. Управление денежными средствами

- 22. Важность денежных средств. Причины: рутинность – необходимость денежного обеспечения текущих операций, предосторожность – необходимость погашения непредвиденных

- 23. Система эффективного управления денежными средствами Четыре блока процедур расчет операционного и финансового циклов; анализ движения денежных

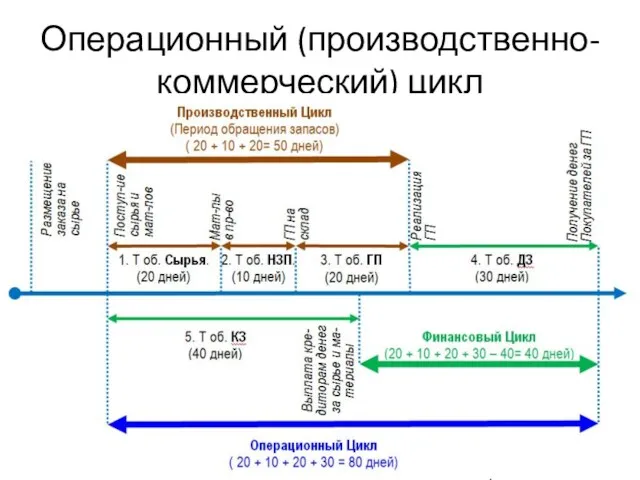

- 24. Операционный (производственно-коммерческий) цикл

- 25. Анализ движения денежных средств позволяет определить сальдо денежного потока в результате: Текущей (операционной) деятельности, Инвестиционной деятельности

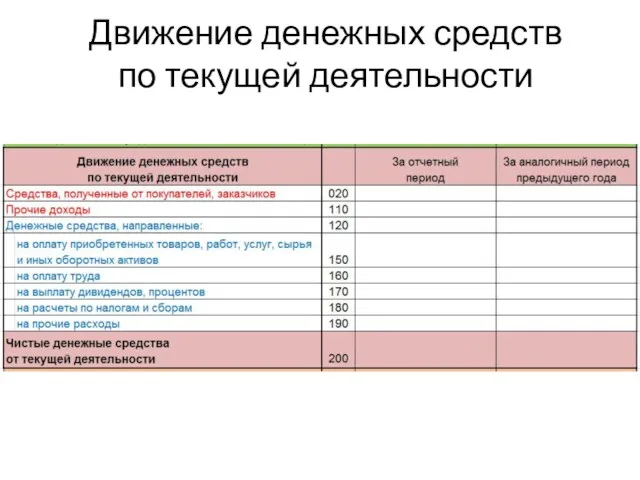

- 27. Движение денежных средств по текущей деятельности

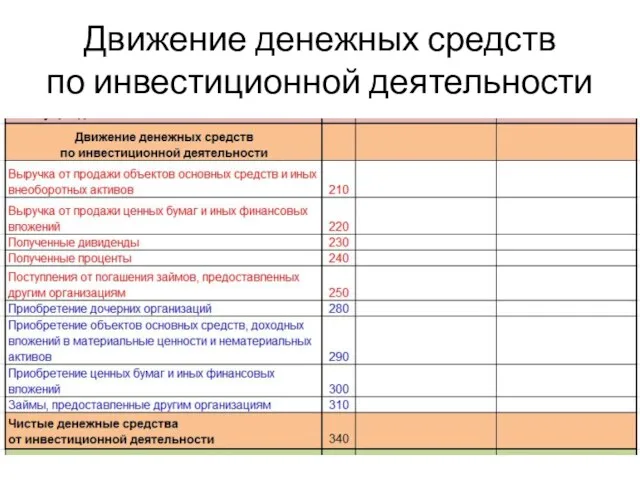

- 28. Движение денежных средств по инвестиционной деятельности

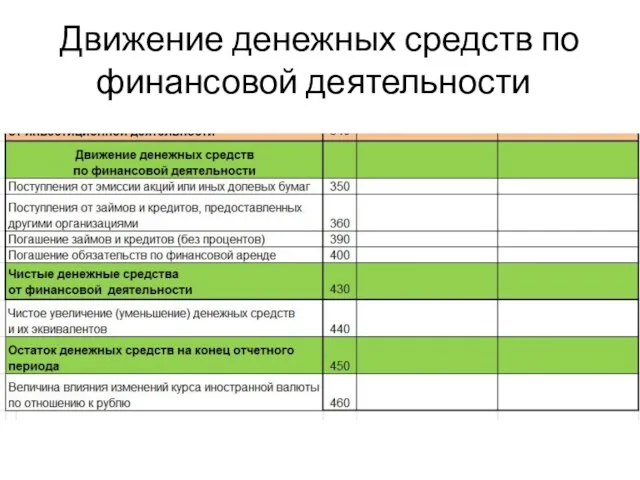

- 29. Движение денежных средств по финансовой деятельности

- 30. Прямой и косвенный метод Прямой метод Движение денежных средств, выявляемое по данным счетов бухгалтерского учета. Учет

- 31. Прямой и косвенный метод Косвенный метод предполагает корректировку полученной предприятием чистой прибыли и носит теоретический характер.

- 32. Прогнозирование денежных потоков Необходимость прогнозирования при разработке бизнес-плана, при обосновании инвестиционных проектов, при запрашиваемых кредитов и

- 33. Определение оптимального уровня денежных средств Компромисс между Обеспечение платежеспособности Обеспечение доходности денежных ресурсов Модели Модель Баумоля

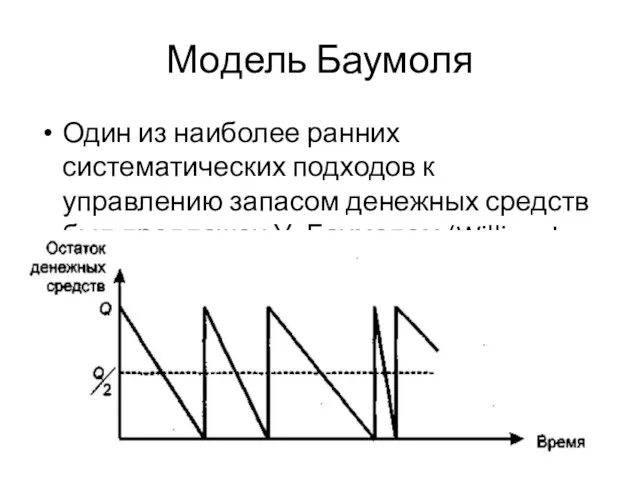

- 34. Модель Баумоля Один из наиболее ранних систематических подходов к управлению запасом денежных средств был предложен У.

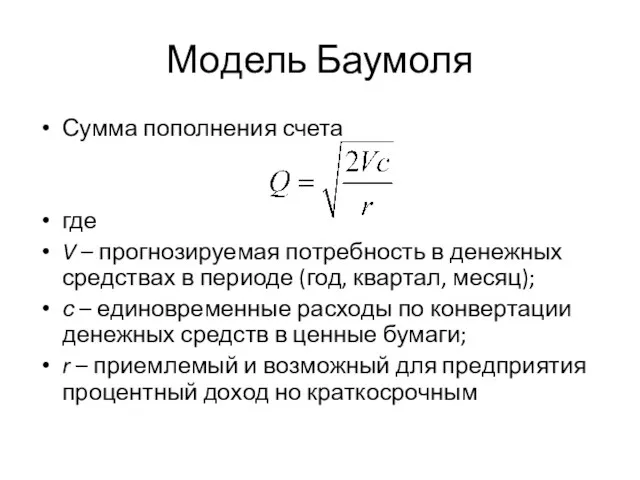

- 35. Модель Баумоля Сумма пополнения счета где V – прогнозируемая потребность в денежных средствах в периоде (год,

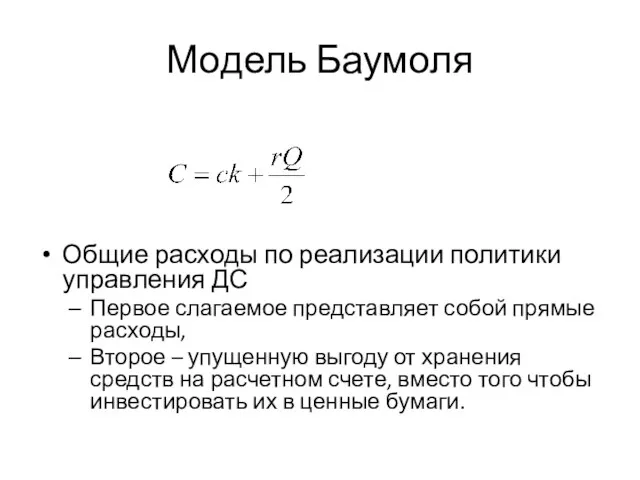

- 36. Модель Баумоля Общие расходы по реализации политики управления ДС Первое слагаемое представляет собой прямые расходы, Второе

- 38. Скачать презентацию

Субсидия на оплату коммунальных услуг – что это такое

Субсидия на оплату коммунальных услуг – что это такое Учет денежных средств

Учет денежных средств Немецкая система бухгалтерского учета

Немецкая система бухгалтерского учета Организация оборотных средств

Организация оборотных средств Актуальные вопросы исчисления заработной платы и НДФЛ

Актуальные вопросы исчисления заработной платы и НДФЛ Планирование в рамках контрактной системы. Планирование закупок

Планирование в рамках контрактной системы. Планирование закупок Страховые пенсии по случаю потери кормильца

Страховые пенсии по случаю потери кормильца Оценка стоимости компании для целей прогнозирования

Оценка стоимости компании для целей прогнозирования Агростартап - проект создания и развития КФХ, представляемый заявителем

Агростартап - проект создания и развития КФХ, представляемый заявителем Книга доходів і витрат

Книга доходів і витрат Сутність та функції грошей

Сутність та функції грошей Қарапайым және күрделі пайыздар

Қарапайым және күрделі пайыздар Efective Property Investments in the European Market

Efective Property Investments in the European Market Расходы предприятия, себестоимость продукции

Расходы предприятия, себестоимость продукции Бухгалтерский учет основных средств

Бухгалтерский учет основных средств Дни пенсионной грамотности

Дни пенсионной грамотности Smart Contract Ether Chain

Smart Contract Ether Chain Личные вещи. Продукт по страхованию

Личные вещи. Продукт по страхованию Положения действующего законодательства о кредитных отношениях с участием юридических лиц и физических лиц

Положения действующего законодательства о кредитных отношениях с участием юридических лиц и физических лиц Отчетность. Форма 8-пр

Отчетность. Форма 8-пр Учет финансовых вложений

Учет финансовых вложений Спонсоринг (поручительство, попечительство, поддержка)

Спонсоринг (поручительство, попечительство, поддержка) КАСКО-Профи, КАСКО-Профи 50. Страхование средств автотранспорта от столкновения

КАСКО-Профи, КАСКО-Профи 50. Страхование средств автотранспорта от столкновения Проектное финансирование

Проектное финансирование MS Excel в финансовых вычислениях

MS Excel в финансовых вычислениях Корректировка плана МТО ООО Таргин

Корректировка плана МТО ООО Таргин Организация и правовые основы бухгалтерского учета субъектов страхового дела. Тема 1

Организация и правовые основы бухгалтерского учета субъектов страхового дела. Тема 1 Проблемы и перспективы финансирования социальной сферы в России

Проблемы и перспективы финансирования социальной сферы в России