Содержание

- 2. Страховая деятельность (страховое дело) Сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров

- 3. Специфические особенности экономических отношений в страховании инверсия экономического цикла в страховании, отсутствие производства добавленной стоимости, особый

- 4. Оборот денежных средств страховой организации 1) оборот средств, обеспечивающий страховую защиту (включая страховые риски); 2) оборот

- 5. Кругооборот средств страховой организации не соответствует модели «заготовление – производство – реализация», которая заложена в общехозяйственном

- 6. № 2. Нормативное регулирование учета в страховых организациях

- 7. Закон РФ от 27.11.1992 N 4015-1 (ред. от 26.07.2017) "Об организации страхового дела в Российской Федерации"

- 8. Субъекты страхового дела Страховые организации; Общества взаимного страхования Страховые брокеры Деятельность подлежит лицензированию; Внесению в единый

- 9. Страховые организации Осуществляют оценку страхового риска; Получают страховую премию (страховые взносы) Формируют страховые резервы; Инвестируют активы;

- 10. Страховые организации По итогам каждого отчетного года подлежит обязательному актуарному оцениванию актуарием. Актуарное заключение предоставляется вместе

- 11. Обеспечение финансовой устойчивости и платежеспособности экономически обоснованные страховые тарифы Сформированные страховые резервы Собственные средства (капитал) перестрахование

- 12. ФЗ – 86 «О Центральном банке РФ» Некредитными финансовыми организациями являются 1) профессиональные участники рынка ценных

- 13. К деятельности некредитных финансовых организаций относятся 7) негосударственных пенсионных фондов; 8) микрофинансовых организаций; 9) кредитных потребительских

- 14. Положение ЦБ РФ № 491-П от 04.09.15 (с 01.01.2017) Отраслевой стандарт бухгалтерского учета в страховых организациях

- 15. Отраслевой стандарт не применяется для операций -связанных с инвестированием средств полученных страховых премий и резервов; -по

- 16. Структура отраслевого стандарта Общие положения 2. Классификация договоров по операциям страхования 3. Обязательства и активы по

- 17. Классификация договоров в страховых организация для целей БУ В зависимости от наличия (отсутствия) значительного страхового риска:

- 18. Классификация договоров в страховых организация 3. По видам страхования Договора прямого страхования Договора, принятые в перестрахование

- 19. Негарантированная возможность получения дополнительных выгод - обусловленное договором право на получение, в дополнение к гарантированным выплатам,

- 20. Для целей бухучета критерием классификации договоров является неопределенность события: Произойдет ли страховой случай; Когда он произойдет;

- 21. Примеры договоров, содержащих значительный страховой риск: Договоры страхования на случай кражи или причинения ущерба имуществу; Договоры

- 22. Сервисные договора Договора, не содержащие значительного страхового риска, а также не создающие финансовых активов или финансовых

- 23. Инвестиционный договор Для целей бухучета договоры, не содержащие значительного страхового риска, но содержащие финансовый риск Пример:

- 24. Договор классифицируется как страховой, при выполнении всех условий Существует прямая связь доходности по договору с ценой

- 25. Под линией бизнеса понимается один вид или совокупность нескольких видов страхования, которая отражает произведенную страховщиком группировку

- 26. № 3. План счетов бухучета в некредитных финансовых организациях (ЦБ РФ №486-П от 02.09.2015) Структура Плана

- 27. Виды счетов НФО Только активные (сальдо только дебетовое) Только пассивные (сальдо только кредитовое) Без признака счета

- 28. Парные лицевые счета Допускается наличие остатка только на одном лицевом счете из открытой пары – активном

- 29. Если по каким-либо причинам образовалось сальдо на обоих парных счетах, необходимо перечислить бухзаписью меньшее сальдо на

- 30. План счетов бухучета НФО Раздел 1. Капитал и целевое финансирование 102 Уставный капитал, вклады и взносы

- 31. Раздел 2. Денежные средства и драгоценные металлы 202 Наличная валюта и чеки (дорожные), номинальная стоимость которых

- 32. Раздел 3. Требования и обязательства по договорам, имеющим отраслевую специфику, а также по внутрихозяйственным расчетам 303

- 33. Страховые обязательства (сч. 330-346) 332 Резерв заявленных, но не урегулированных убытков по страхованию иному, чем страхование

- 34. Страховые обязательства (сч. 330-346) 336 Страховые резервы по страхованию жизни (П) 337 Оценка будущих поступлений по

- 35. Страховые обязательства (сч. 330-346) 341 Доля перестраховщиков в резерве заявленных, но не урегулированных убытков по страхованию

- 36. Страховые обязательства (сч. 330-346) 345 Доля перестраховщиков с страховых резе рвах по страхованию жизни 346 Доля

- 37. 349 Обязательства по договорам негосударственного пенсионного обеспечения, классифицированные как инвестиционные с НВПДВ 350 Дополнительные резервы негосударственных

- 38. Раздел 4. Операции с клиентами и прочие расчеты 423 Привлеченные средства физических лиц (П) 426 Привлеченные

- 39. 430 Привлеченные средства внебюджетных фондов субъектов РФ и органов местного саомуправления (П) 431 Привлеченные средства финансовых

- 40. 437 Привлеченные средства негосударственных финансовых организаций (П) 438 Привлеченные средства негосударственных коммерческих организаций (П) 439 Привлеченные

- 41. 460 Прочие средства, предоставленные Федеральному казначейству (А) 461 Прочие средства, предоставленные финансовым органам субъектов РФ и

- 42. 467 Прочие средства, предоставленные финансовым организациям, находящимся в государственной (кроме федеральной) собственности (А) 468 Прочие средства,

- 43. Прочие активы и пассивы (А,П) 474 Расчеты по отдельным операциям 477 Операции финансовой аренды 479 Активы,

- 44. 483 Расчеты по программам негосударственного пенсионного обеспечения 484 Расчеты по программам обязательного пенсионного страхования Займы выданные

- 45. 491 Микрозаймы (в том числе целевые), выданные юридическим лицам – нерезидентам 492 Микрозаймы (в том числе

- 46. Раздел 5. Операции с ценными бумагами и производными финансовыми инструментами 501 Долговые ценные бумаги, оцениваемые по

- 47. 506 Долевые ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток (А) 507 Долевые ценные

- 48. 514 Векселя, удерживаемые до погашения (А) 515 Векселя, учитываемые по амортизированной стоимости .. (А) 520 Выпущенные

- 49. Раздел 6. Средства и имущество 601 Участие в дочерних и ассоциированных акционерных обществах, паевых инвестиционных фондах

- 50. 613 Авансы (предоплаты) полученные (П) 614 Авансы (предоплаты) уплаченные (А) 615 Резервы – оценочные обязательства некредитного

- 51. Раздел 7. Финансовые результаты 708 Прибыль (убыток) прошлого года (П,А) 710 Процентные доходы (П) 711 Процентные

- 52. 715 Доходы и расходы (кроме процентных) от операций с финансовыми инструментами и драгоценными металлами (П,А) 716

- 53. 723 Доходы и расходы по пенсионной деятельности прошлого года (П, А) 724 Доходы и расходы по

- 54. Глава Б. Счета доверительного управления Доверительный управляющий отражает в главе Б активы и обязательства, находящиеся в

- 55. Раздел В. Внебалансовые счета Раздел 1-3 Для НФО не открываются Раздел 4. Расчетные операции и документы

- 56. 915 Финансовая и операционная аренды (А) Раздел 6. Задолженность, вынесенная за баланс 917 Задолженность по процентным

- 57. Глава Г. Счета по учету требований и обязательств по производным финансовым инструментам и прочим договорам (сделкам),

- 58. 939 Требования по поставке денежных средств (А) 940 Требования по поставке драгоценных металлов (А) 941 Требования

- 60. Скачать презентацию

Ценные бумаги

Ценные бумаги Программа страхования детских коллективов Школьник. Страховое общество Ресо-гарантия

Программа страхования детских коллективов Школьник. Страховое общество Ресо-гарантия Мероприятие стратегии развития жилищно-строительной отрасли

Мероприятие стратегии развития жилищно-строительной отрасли Основные положения Федерального закона от 03.10.2018 № 350-фз

Основные положения Федерального закона от 03.10.2018 № 350-фз Термин лизинг

Термин лизинг Денежная реформа 1922-24 годов

Денежная реформа 1922-24 годов Монетарное право

Монетарное право Налог на доходы физических лиц

Налог на доходы физических лиц Банк Уралсиб. Новые возможности для роста предпринимателей

Банк Уралсиб. Новые возможности для роста предпринимателей Система денежных переводов Western Union

Система денежных переводов Western Union Стипендиальное обеспечение студентов. Положение о стипендиальном обеспечении и других формах материальной поддержки обучающихся

Стипендиальное обеспечение студентов. Положение о стипендиальном обеспечении и других формах материальной поддержки обучающихся Учет денежных средств и расчетов. Кассовые операции. Учет труда и заработной платы в аптечной организации

Учет денежных средств и расчетов. Кассовые операции. Учет труда и заработной платы в аптечной организации Финансовые технологии в управлении фирмой. Производные финансовые инструменты

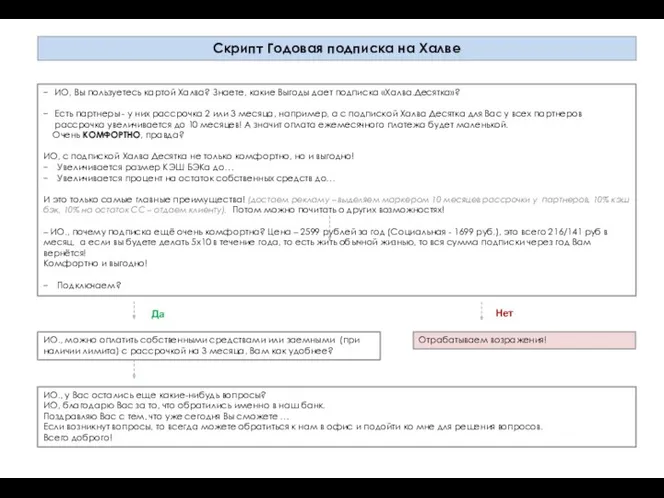

Финансовые технологии в управлении фирмой. Производные финансовые инструменты Скрипт Годовая подписка на Халве

Скрипт Годовая подписка на Халве Составление отчетности организации

Составление отчетности организации Директ-страхование

Директ-страхование Управление ликвидностью по материалам банка ООО ХКФ Банк

Управление ликвидностью по материалам банка ООО ХКФ Банк Задолженность за услуги по передаче электроэнергии

Задолженность за услуги по передаче электроэнергии Федеральный закон. Контрактная система в сфере закупок товаров работ, услуг для обеспечения государственных и муниципальных нужд

Федеральный закон. Контрактная система в сфере закупок товаров работ, услуг для обеспечения государственных и муниципальных нужд Налоговая система РФ

Налоговая система РФ Основы аудита

Основы аудита Основы бизнес-аналитики. Лекция 12. Пооперационный учет затрат

Основы бизнес-аналитики. Лекция 12. Пооперационный учет затрат Как выигрывать научные гранты в сфере естественных наук

Как выигрывать научные гранты в сфере естественных наук Учет нематериальных активов

Учет нематериальных активов Мотивация сотрудников салонов красоты

Мотивация сотрудников салонов красоты Программа страхования детей Дети

Программа страхования детей Дети Невское перо. Открытый ежегодный конкурс по журналистике

Невское перо. Открытый ежегодный конкурс по журналистике Способы и процедуры ведения бухгалтерского учета

Способы и процедуры ведения бухгалтерского учета