Содержание

- 2. Перелік питань Грошові потоки як об’єкт фінансового менеджменту. Структурування грошових потоків по видам діяльності. Прогнозування та

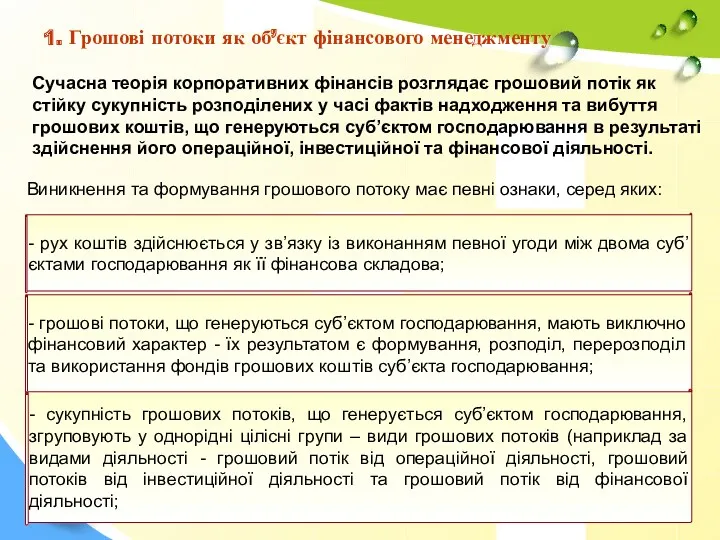

- 3. 1. Грошові потоки як об’єкт фінансового менеджменту Сучасна теорія корпоративних фінансів розглядає грошовий потік як стійку

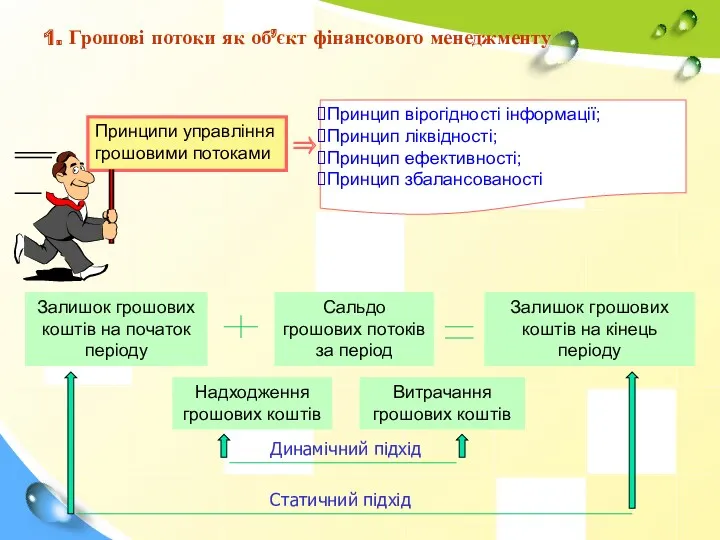

- 4. 1. Грошові потоки як об’єкт фінансового менеджменту ⇒ Принципи управління грошовими потоками Принцип вірогідності інформації; Принцип

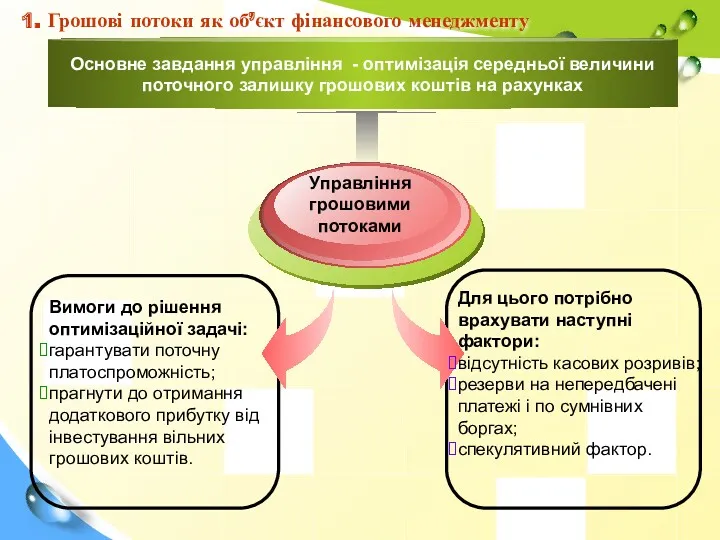

- 5. 1. Грошові потоки як об’єкт фінансового менеджменту Вимоги до рішення оптимізаційної задачі: гарантувати поточну платоспроможність; прагнути

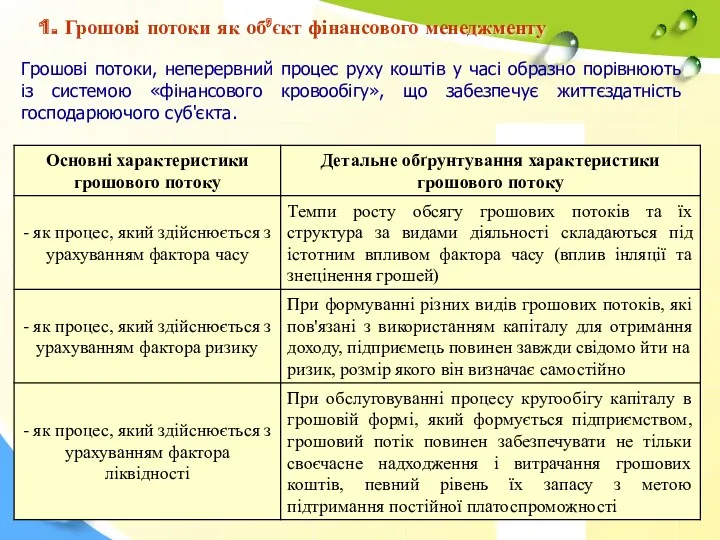

- 6. Грошові потоки, неперервний процес руху коштів у часі образно порівнюють із системою «фінансового кровообігу», що забезпечує

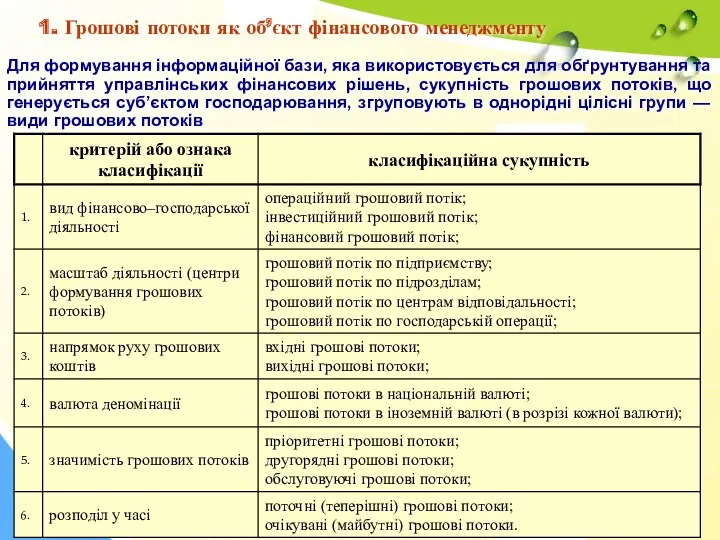

- 7. Для формування інформаційної бази, яка використовується для обґрунтування та прийняття управлінських фінансових рішень, сукупність грошових потоків,

- 8. 1. Грошові потоки як об’єкт фінансового менеджменту Планування і бюджетування грошових потоків Облік руху грошових коштів

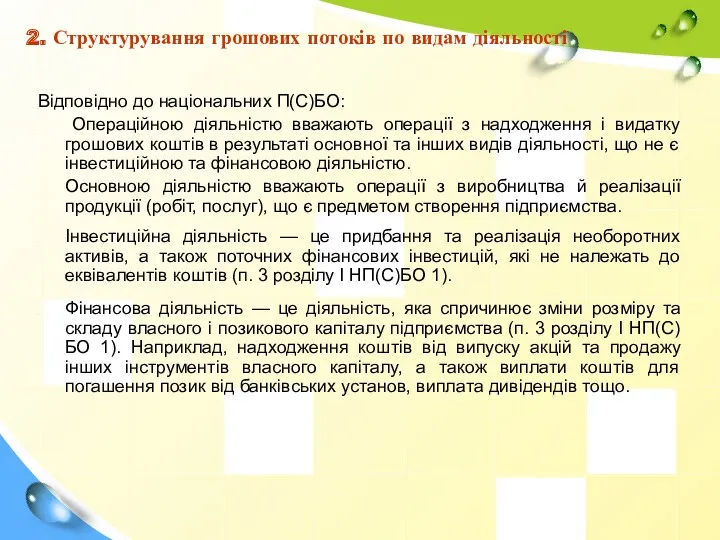

- 9. 2. Структурування грошових потоків по видам діяльності Відповідно до національних П(С)БО: Операційною діяльністю вважають операції з

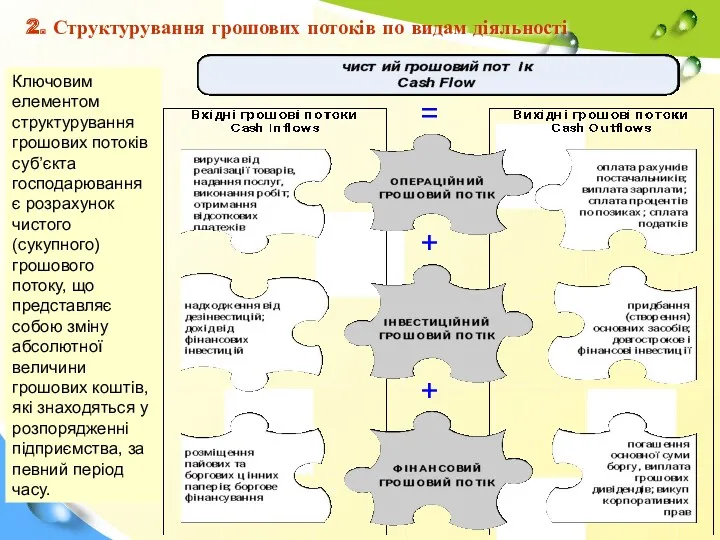

- 10. = + + 2. Структурування грошових потоків по видам діяльності Ключовим елементом структурування грошових потоків суб’єкта

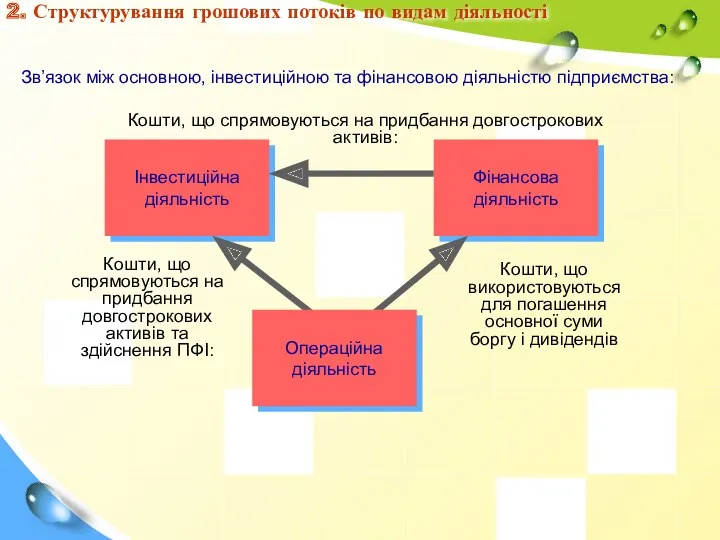

- 11. 2. Структурування грошових потоків по видам діяльності Зв’язок між основною, інвестиційною та фінансовою діяльністю підприємства: Інвестиційна

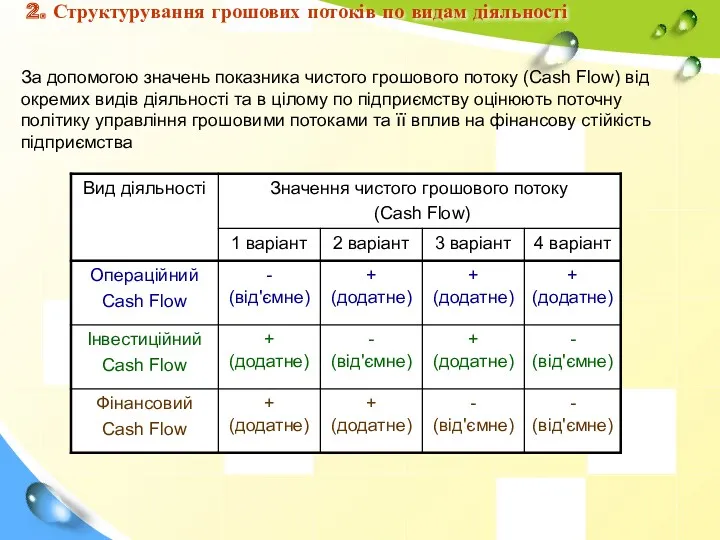

- 12. 2. Структурування грошових потоків по видам діяльності За допомогою значень показника чистого грошового потоку (Cash Flow)

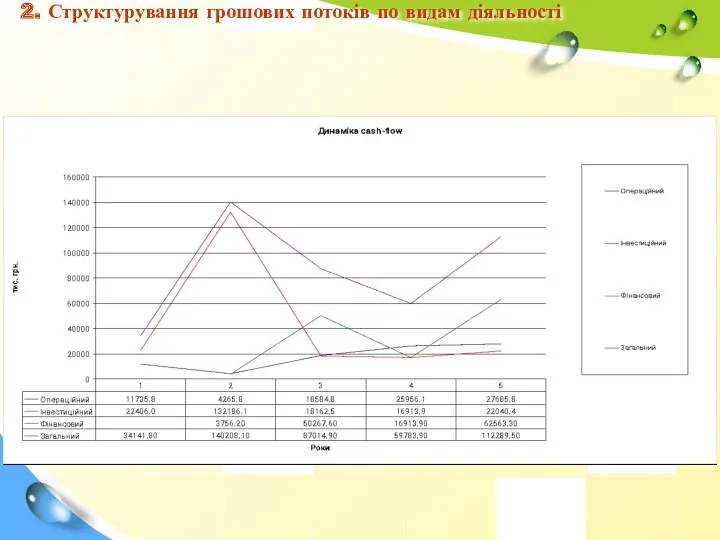

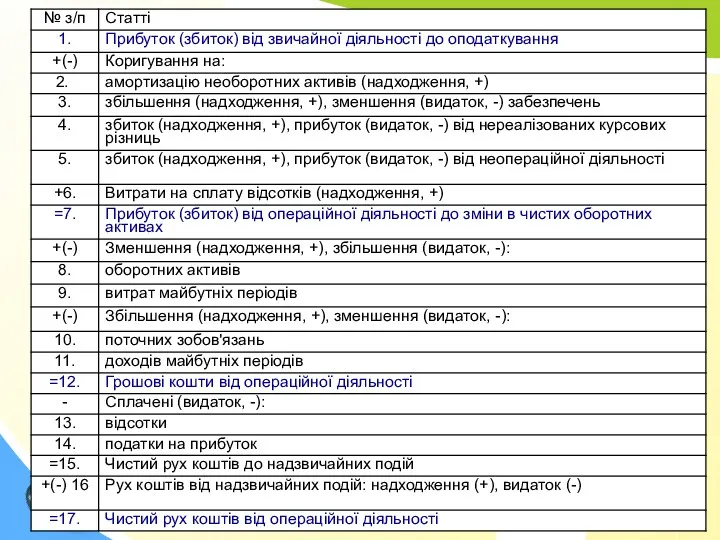

- 13. 2. Структурування грошових потоків по видам діяльності

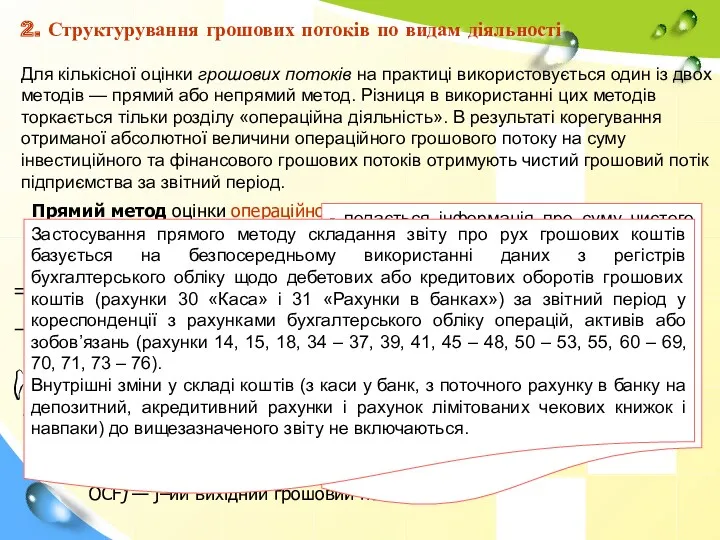

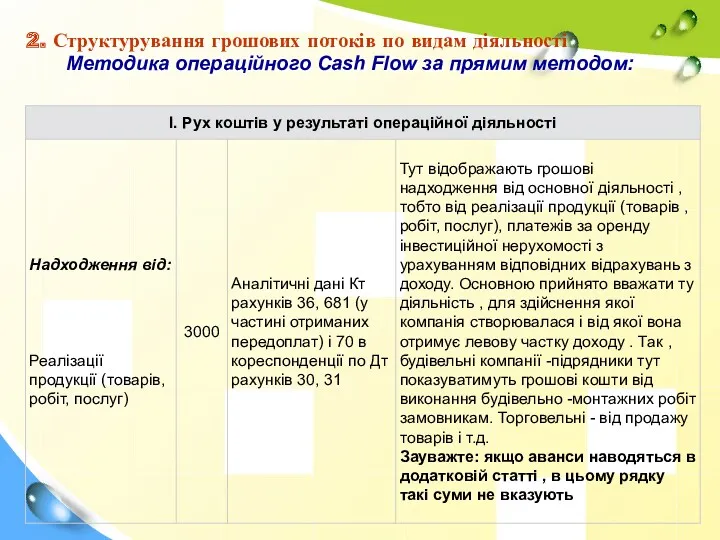

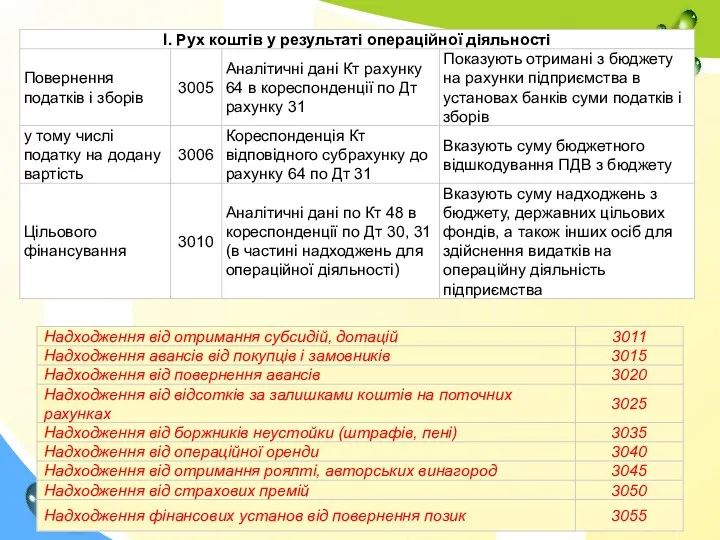

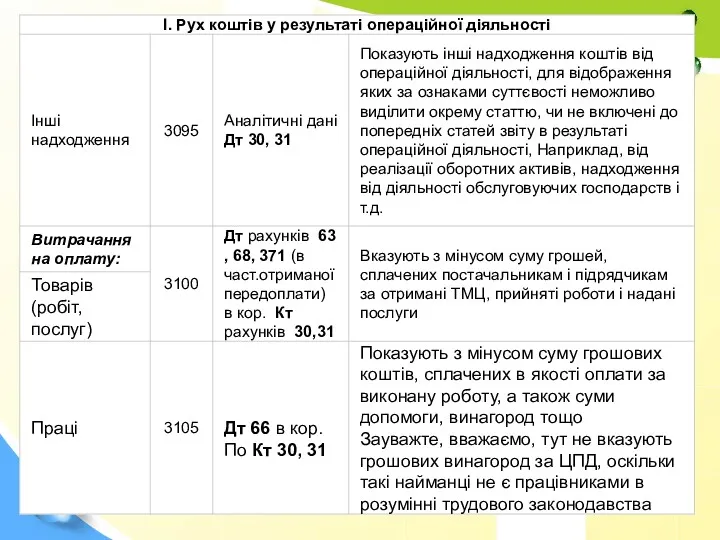

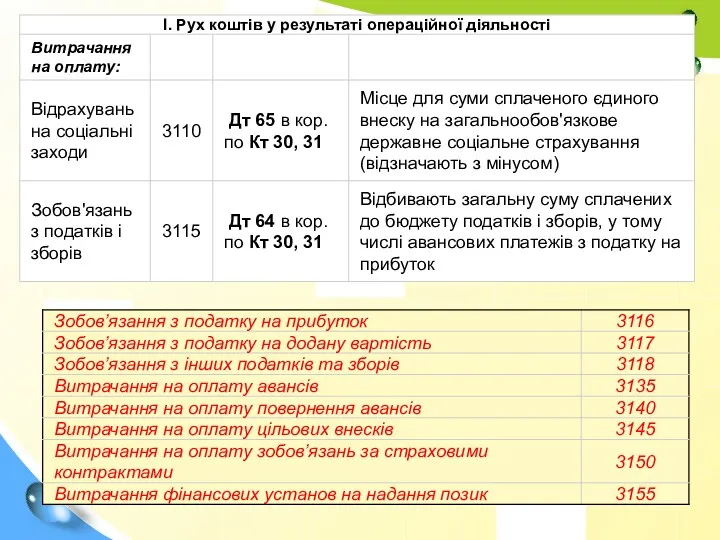

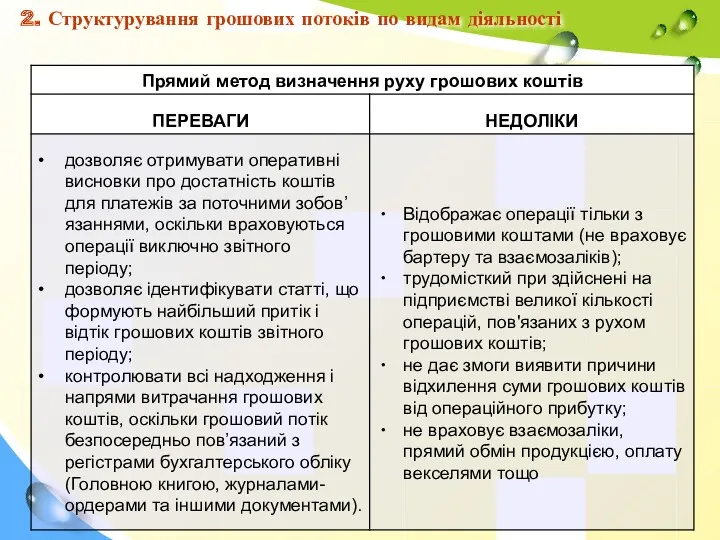

- 14. Прямий метод оцінки операційного грошового потоку передбачає: аналіз кожної окремої господарської операції, ідентифікацію грошового потоку, який

- 15. Методика операційного Cash Flow за прямим методом: 2. Структурування грошових потоків по видам діяльності

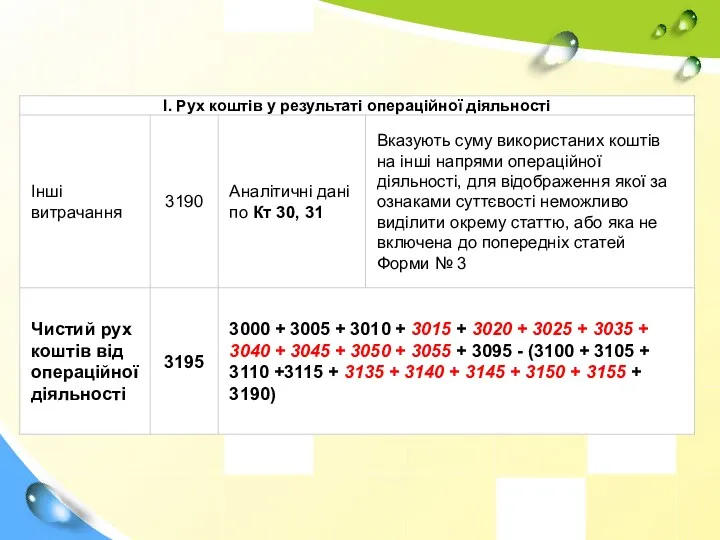

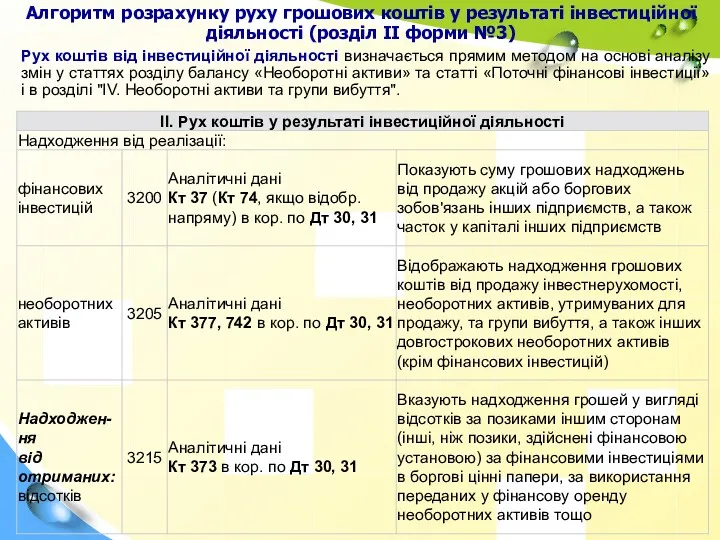

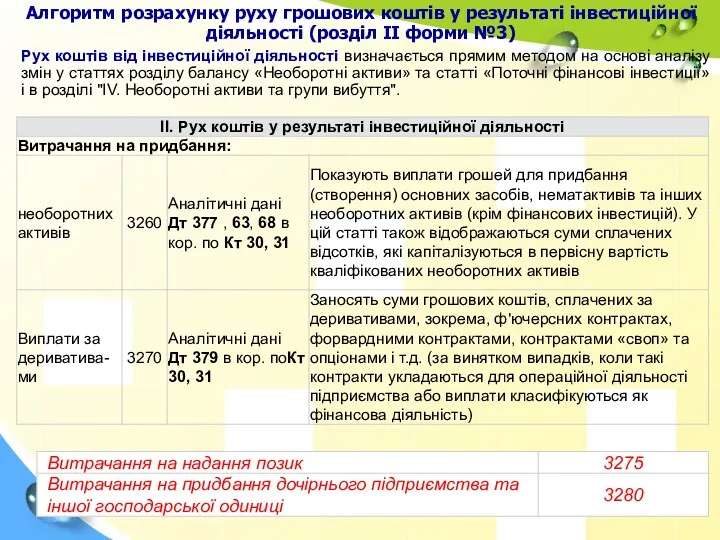

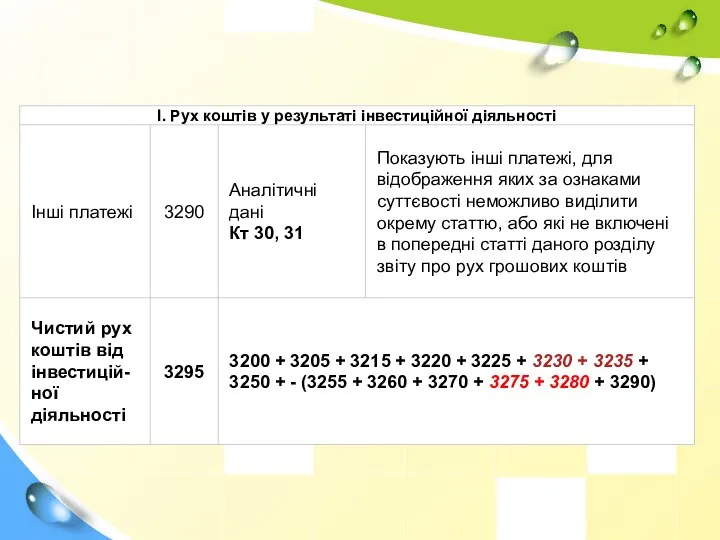

- 20. Алгоритм розрахунку руху грошових коштів у результаті інвестиційної діяльності (розділ II форми №3) Рух коштів від

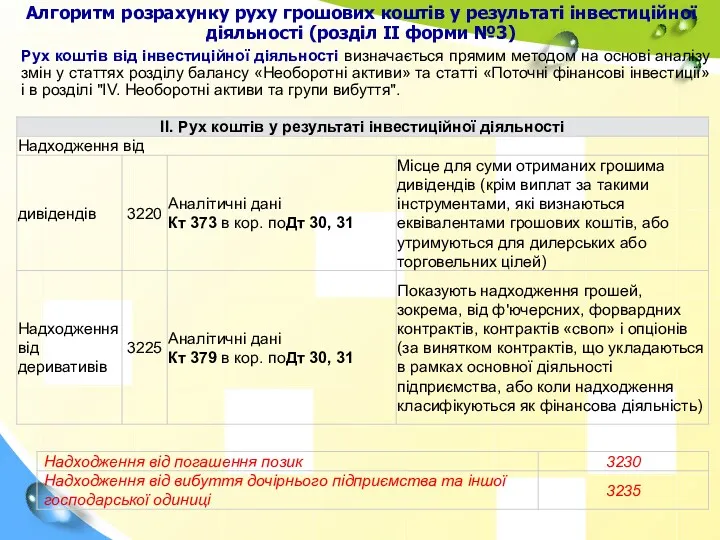

- 21. Алгоритм розрахунку руху грошових коштів у результаті інвестиційної діяльності (розділ II форми №3) Рух коштів від

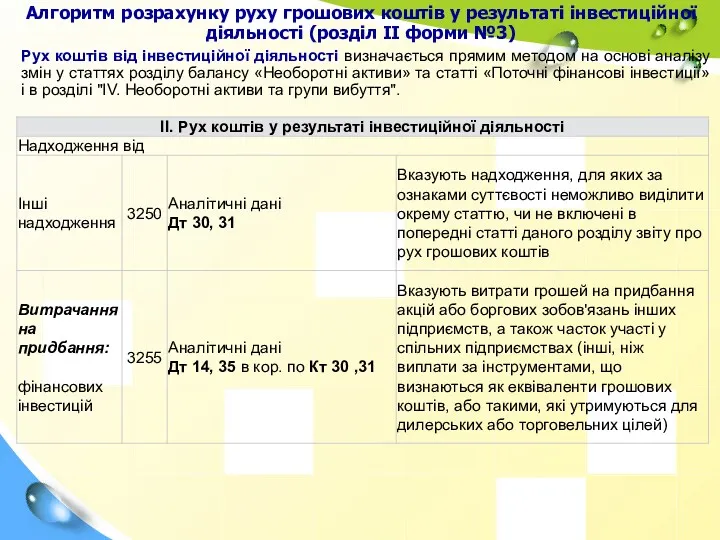

- 22. Алгоритм розрахунку руху грошових коштів у результаті інвестиційної діяльності (розділ II форми №3) Рух коштів від

- 23. Алгоритм розрахунку руху грошових коштів у результаті інвестиційної діяльності (розділ II форми №3) Рух коштів від

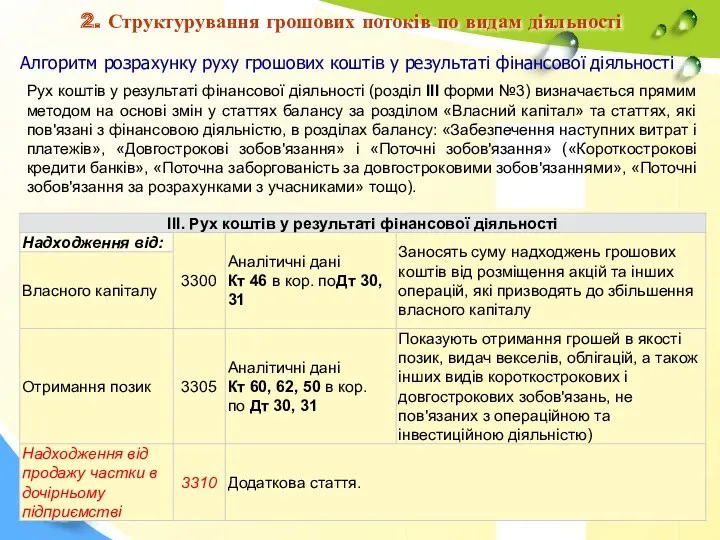

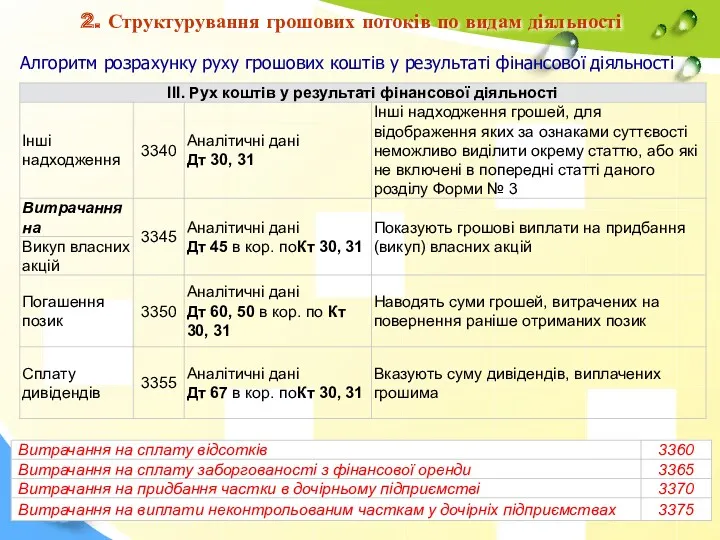

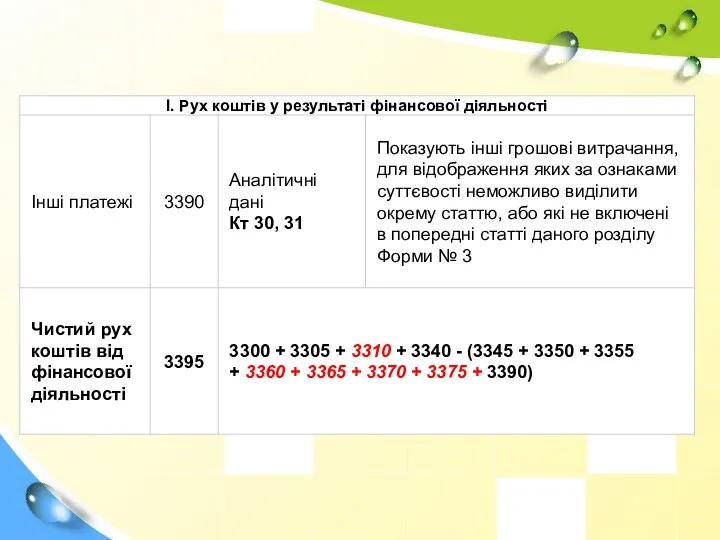

- 25. Алгоритм розрахунку руху грошових коштів у результаті фінансової діяльності Рух коштів у результаті фінансової діяльності (розділ

- 26. Алгоритм розрахунку руху грошових коштів у результаті фінансової діяльності 2. Структурування грошових потоків по видам діяльності

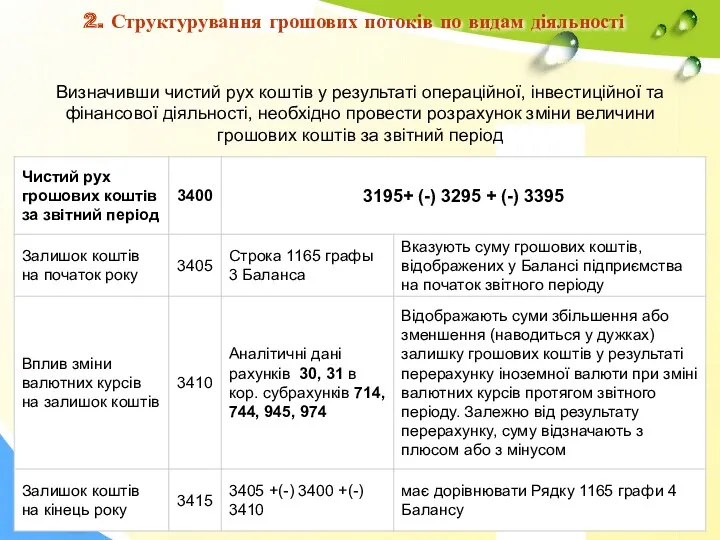

- 28. Визначивши чистий рух коштів у результаті операційної, інвестиційної та фінансової діяльності, необхідно провести розрахунок зміни величини

- 29. 2. Структурування грошових потоків по видам діяльності

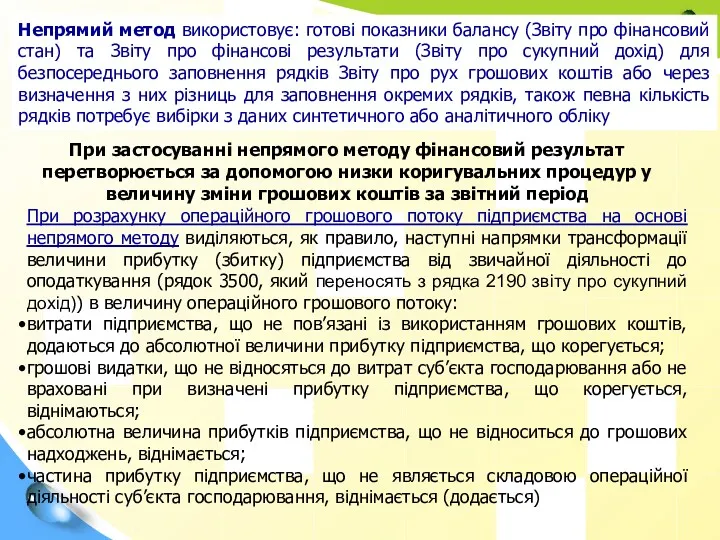

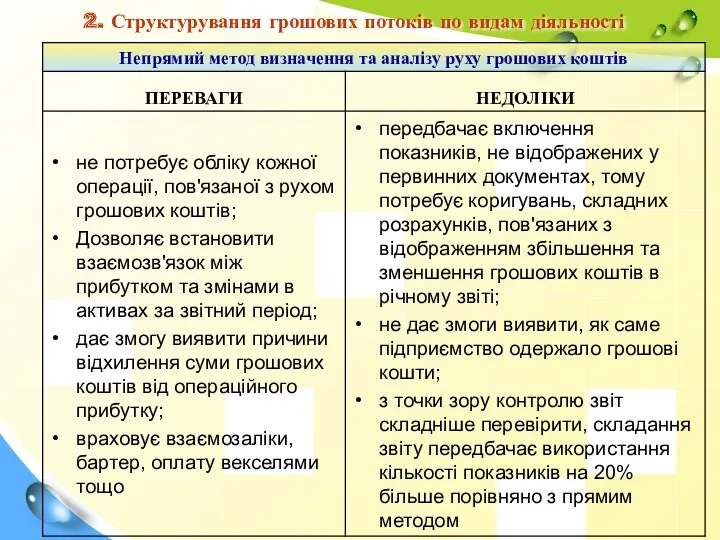

- 30. При застосуванні непрямого методу фінансовий результат перетворюється за допомогою низки коригувальних процедур у величину зміни грошових

- 32. 2. Структурування грошових потоків по видам діяльності

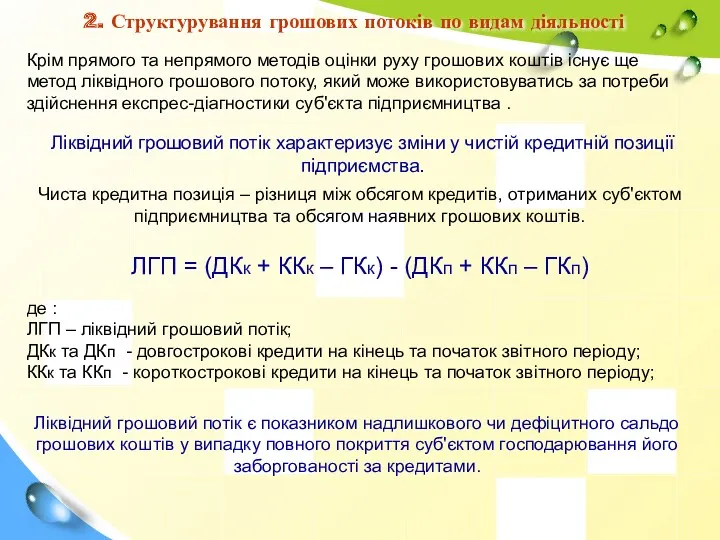

- 33. 2. Структурування грошових потоків по видам діяльності Крім прямого та непрямого методів оцінки руху грошових коштів

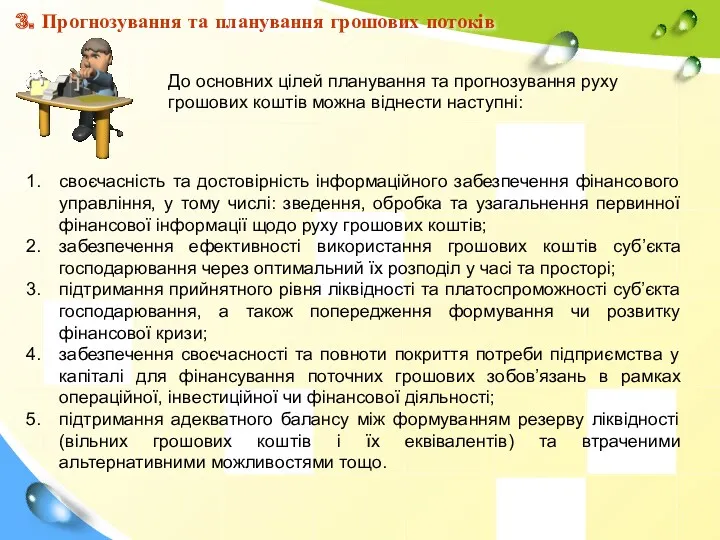

- 34. 3. Прогнозування та планування грошових потоків До основних цілей планування та прогнозування руху грошових коштів можна

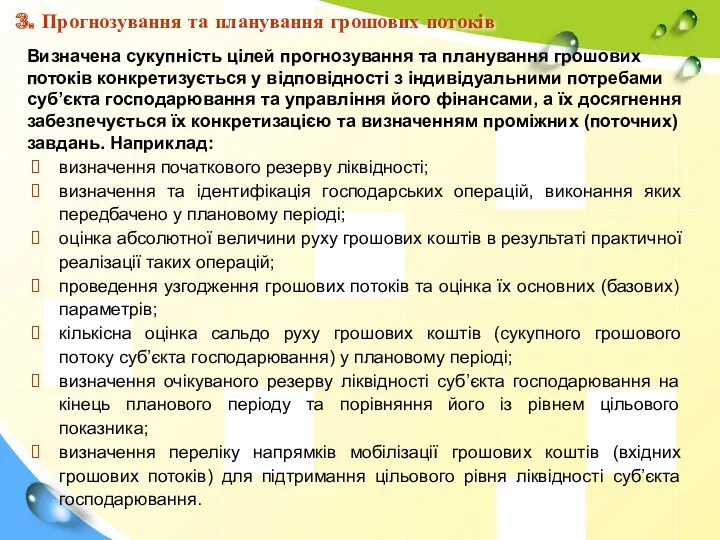

- 35. 3. Прогнозування та планування грошових потоків Визначена сукупність цілей прогнозування та планування грошових потоків конкретизується у

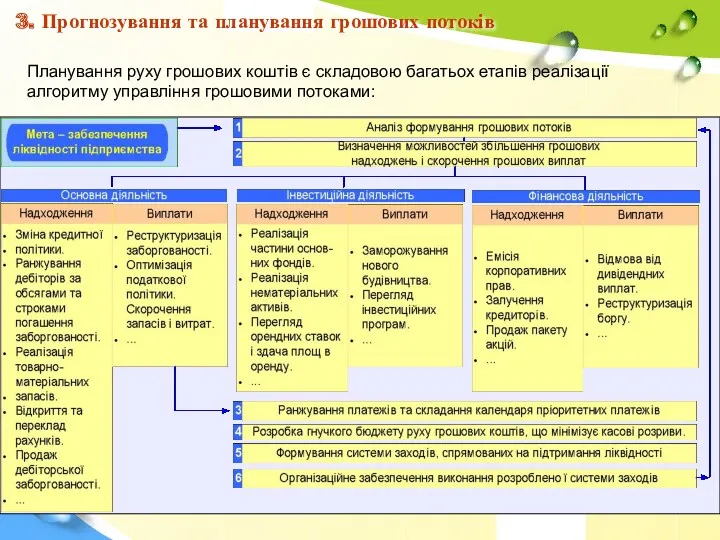

- 36. 3. Прогнозування та планування грошових потоків Планування руху грошових коштів є складовою багатьох етапів реалізації алгоритму

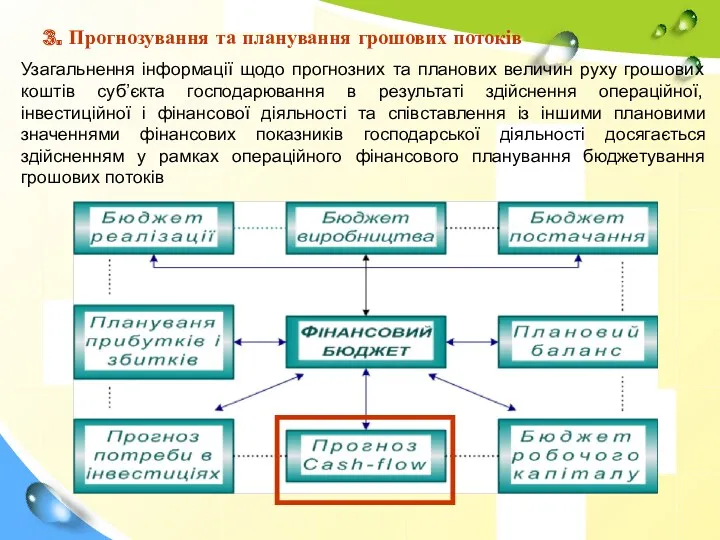

- 37. 3. Прогнозування та планування грошових потоків Узагальнення інформації щодо прогнозних та планових величин руху грошових коштів

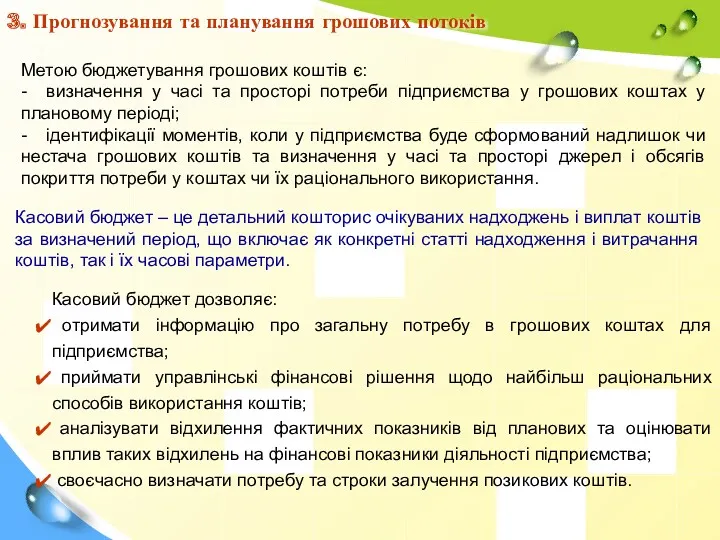

- 38. 3. Прогнозування та планування грошових потоків Метою бюджетування грошових коштів є: - визначення у часі та

- 39. 3. Прогнозування та планування грошових потоків Бюджет продаж Операційна діяльність Прогноз надходжень від інвестицій Інвестиційна діяльність

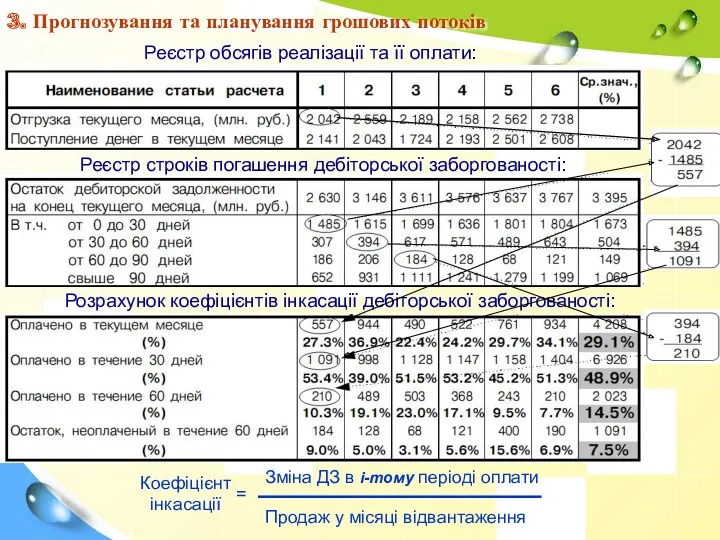

- 40. 3. Прогнозування та планування грошових потоків Реєстр обсягів реалізації та її оплати: Реєстр строків погашення дебіторської

- 41. Розрахунок коефіцієнтів інкасації дебіторської заборгованості: Січень (0-30 днів) Лютий (30-60 днів) Березень (60-90 днів) Квітень (>

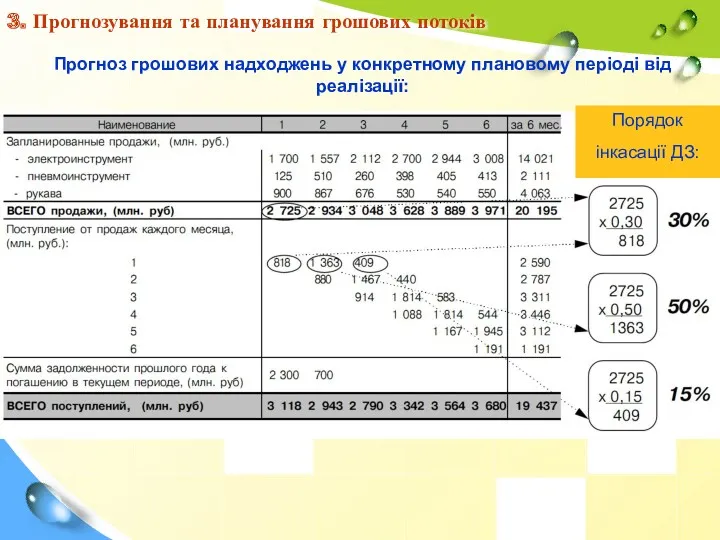

- 42. 3. Прогнозування та планування грошових потоків Прогноз грошових надходжень у конкретному плановому періоді від реалізації:

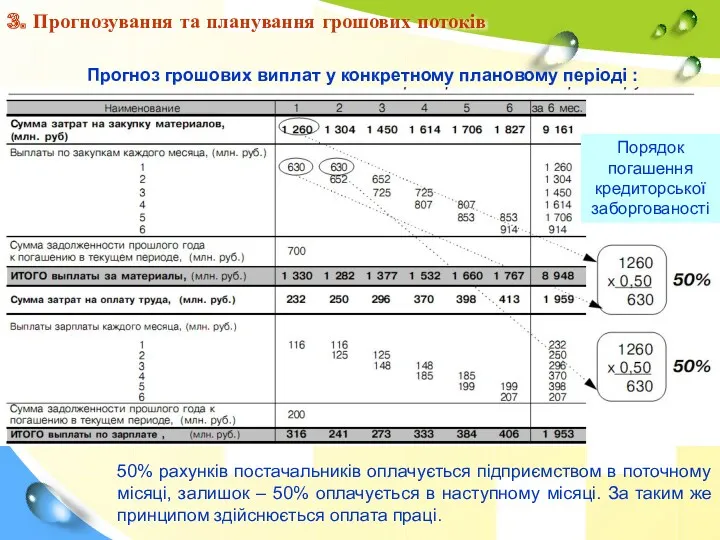

- 43. 3. Прогнозування та планування грошових потоків Прогноз грошових виплат у конкретному плановому періоді : Порядок погашення

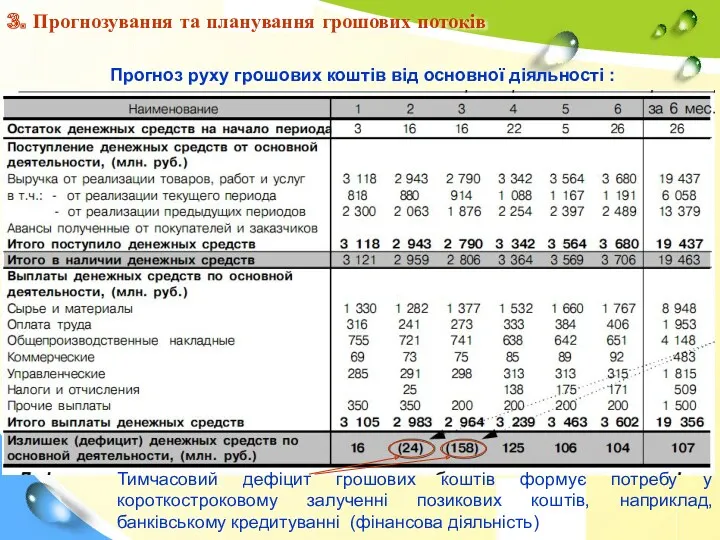

- 44. 3. Прогнозування та планування грошових потоків Прогноз руху грошових коштів від основної діяльності : Тимчасовий дефіцит

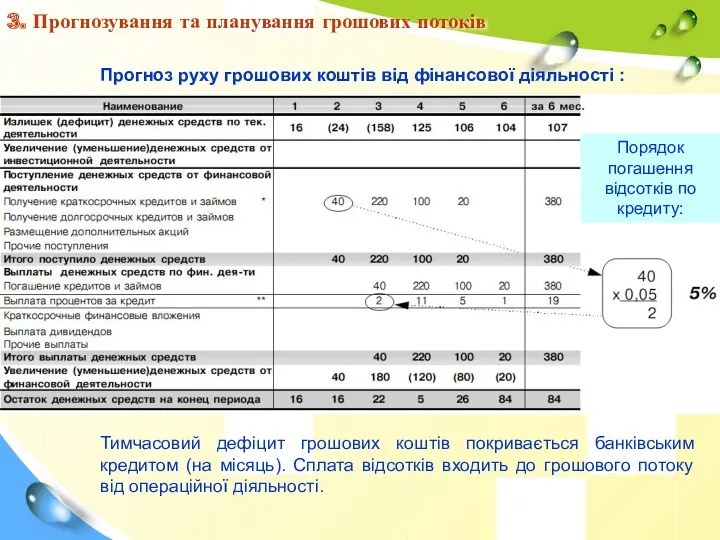

- 45. 3. Прогнозування та планування грошових потоків Прогноз руху грошових коштів від фінансової діяльності : Тимчасовий дефіцит

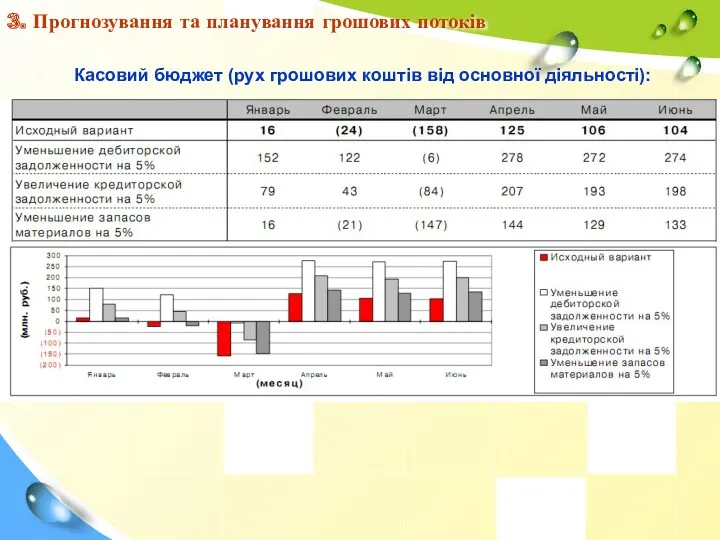

- 46. 3. Прогнозування та планування грошових потоків Касовий бюджет (рух грошових коштів від основної діяльності):

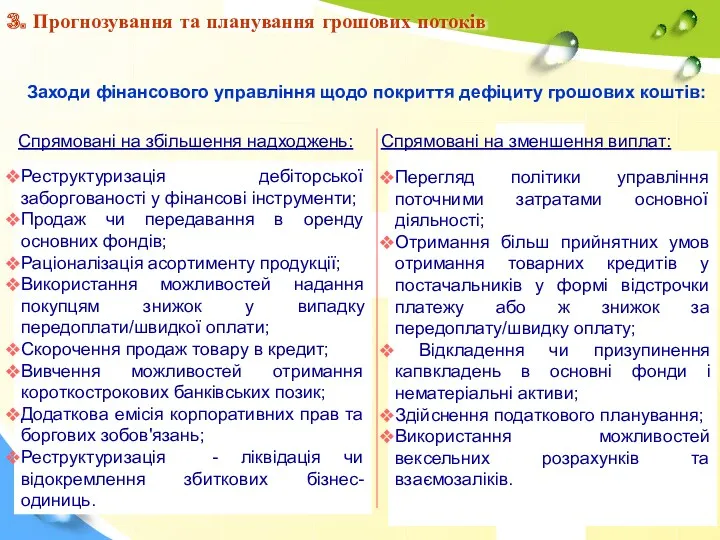

- 47. 3. Прогнозування та планування грошових потоків Заходи фінансового управління щодо покриття дефіциту грошових коштів: Спрямовані на

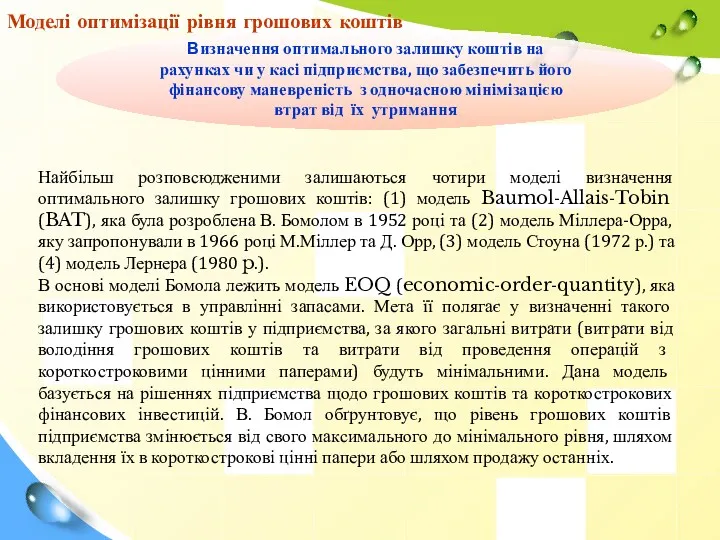

- 48. Визначення оптимального залишку коштів на рахунках чи у касі підприємства, що забезпечить його фінансову маневреність з

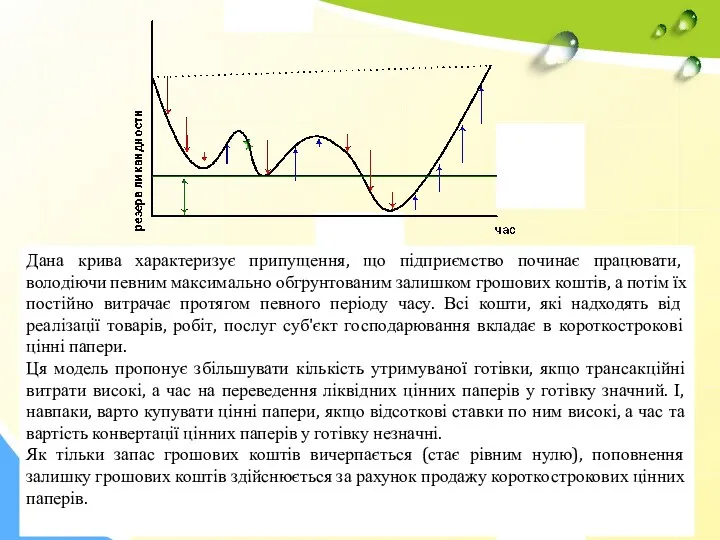

- 49. Дана крива характеризує припущення, що підприємство починає працювати, володіючи певним максимально обгрунтованим залишком грошових коштів, а

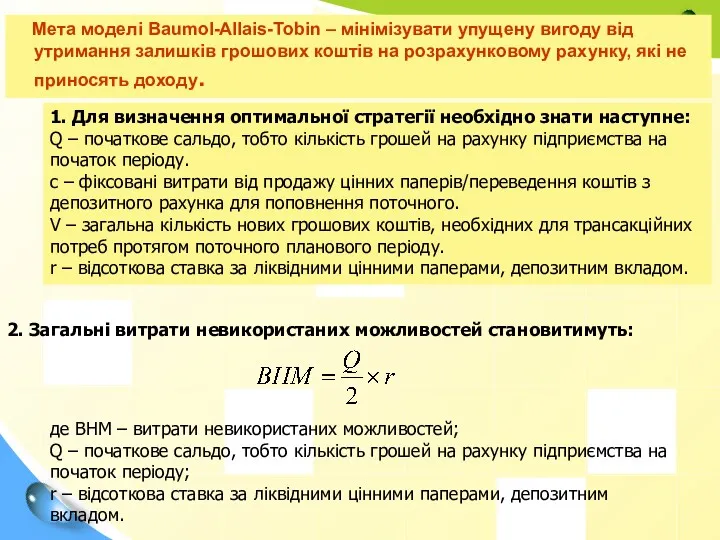

- 50. Мета моделі Baumol-Allais-Tobin – мінімізувати упущену вигоду від утримання залишків грошових коштів на розрахунковому рахунку, які

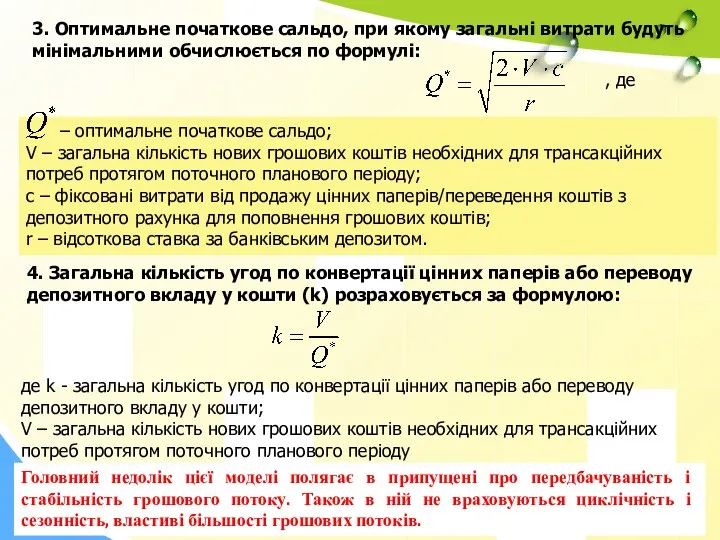

- 51. 3. Оптимальне початкове сальдо, при якому загальні витрати будуть мінімальними обчислюється по формулі: , де –

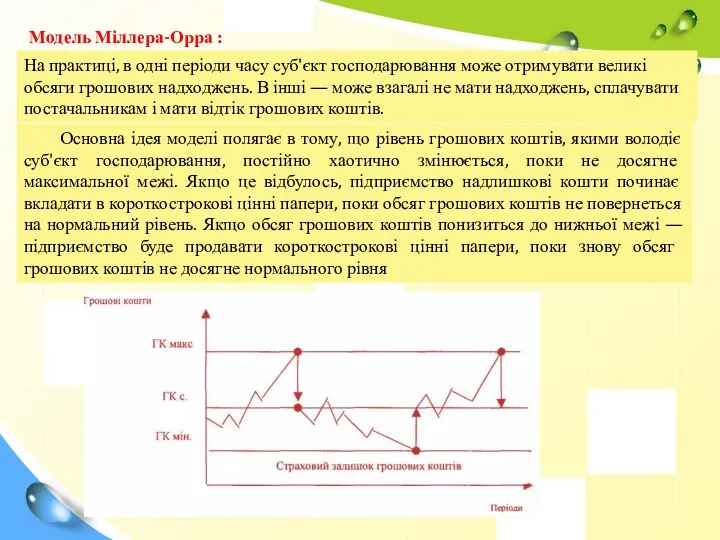

- 52. Модель Міллера-Орра : На практиці, в одні періоди часу суб'єкт господарювання може отримувати великі обсяги грошових

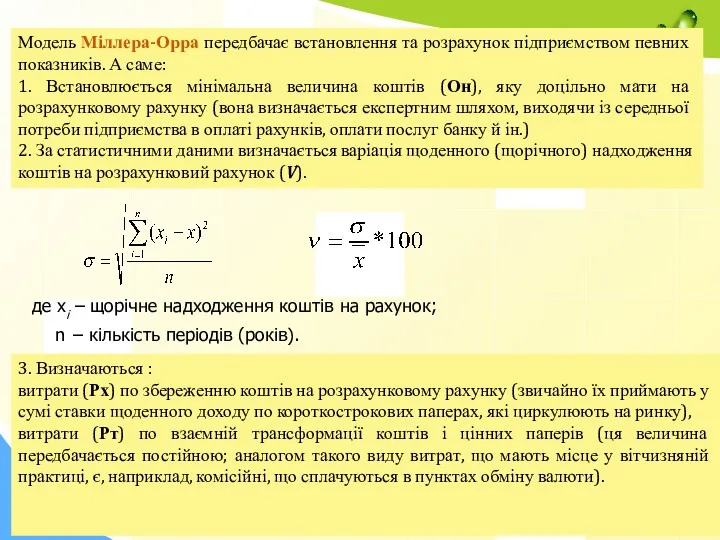

- 53. Модель Міллера-Орра передбачає встановлення та розрахунок підприємством певних показників. А саме: 1. Встановлюється мінімальна величина коштів

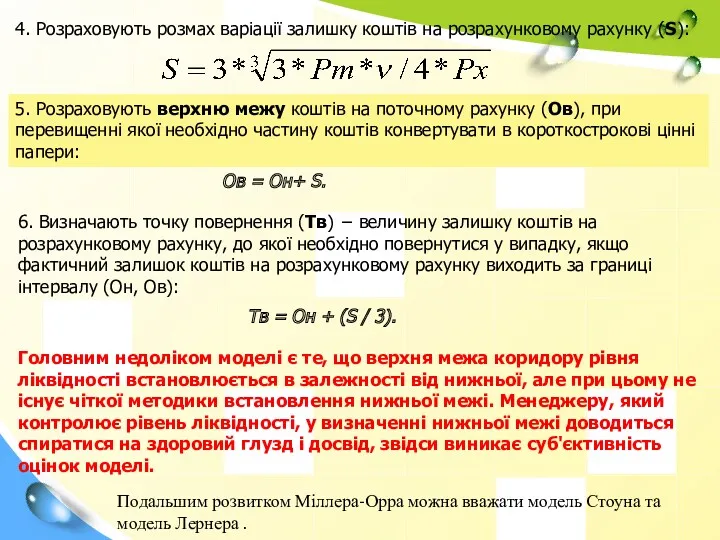

- 54. 4. Розраховують розмах варіації залишку коштів на розрахунковому рахунку (S): 5. Розраховують верхню межу коштів на

- 55. 4. Оцінка ефективності моделі управління грошовими потоками суб'єкта господарювання. Можна говорити про існування певної кількості узагальнених

- 56. 4. Оцінка ефективності моделі управління грошовими потоками суб'єкта господарювання. Можна говорити про існування певної кількості узагальнених

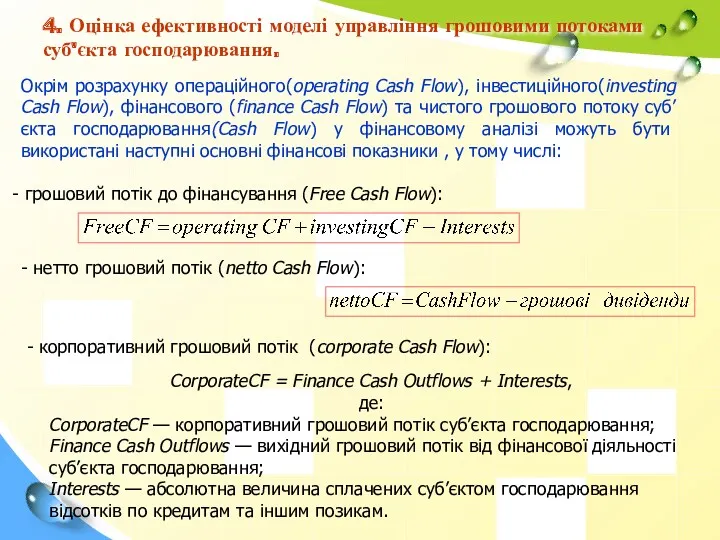

- 57. Окрім розрахунку операційного(operating Cash Flow), інвестиційного(investing Cash Flow), фінансового (finance Cash Flow) та чистого грошового потоку

- 58. Для оцінки ефективності управління грошовими потоками можуть використовуватися синтетичні показники впливу грошових потоків суб’єкта господарювання на

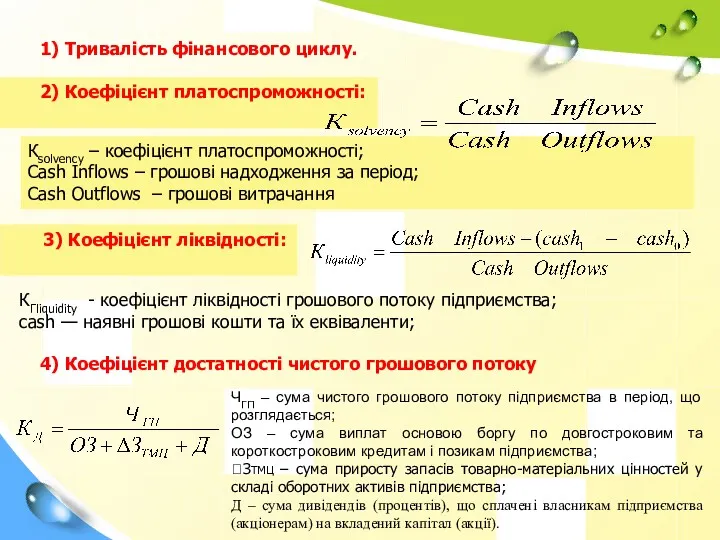

- 59. 1) Тривалість фінансового циклу. 2) Коефіцієнт платоспроможності: 4) Коефіцієнт достатності чистого грошового потоку ЧГП – сума

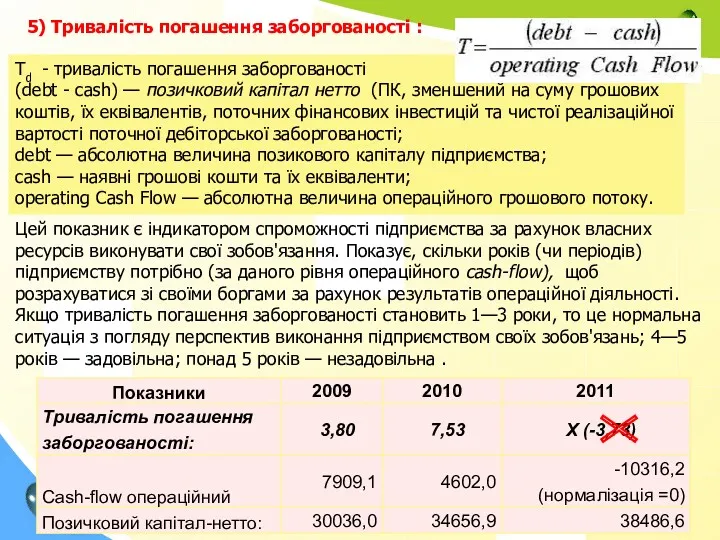

- 60. 5) Тривалість погашення заборгованості : Td - тривалість погашення заборгованості (debt - cash) — позичковий капітал

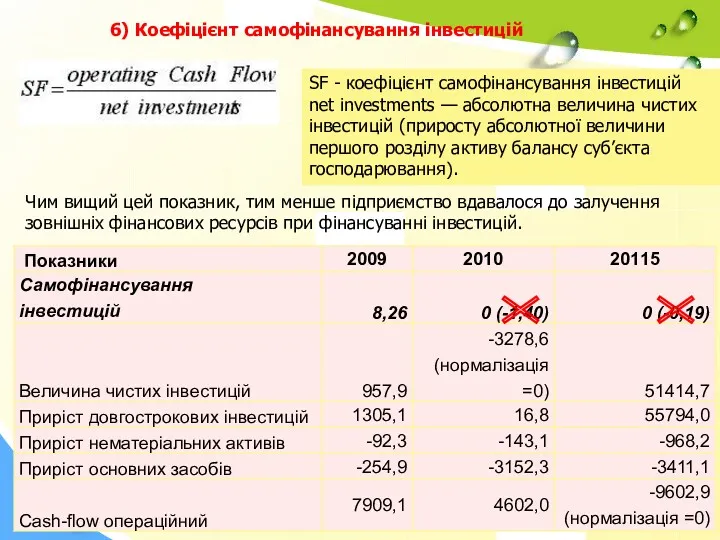

- 61. 6) Коефіцієнт самофінансування інвестицій SF - коефіцієнт самофінансування інвестицій net investments — абсолютна величина чистих інвестицій

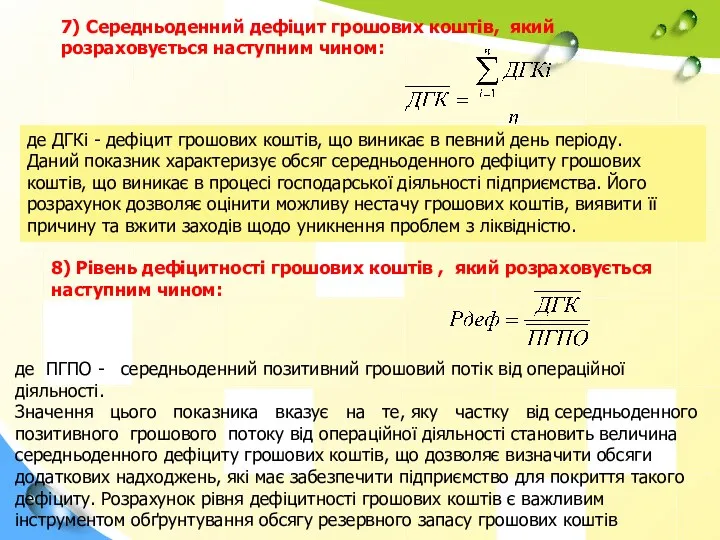

- 62. 7) Середньоденний дефіцит грошових коштів, який розраховується наступним чином: де ДГКi - дефіцит грошових коштів, що

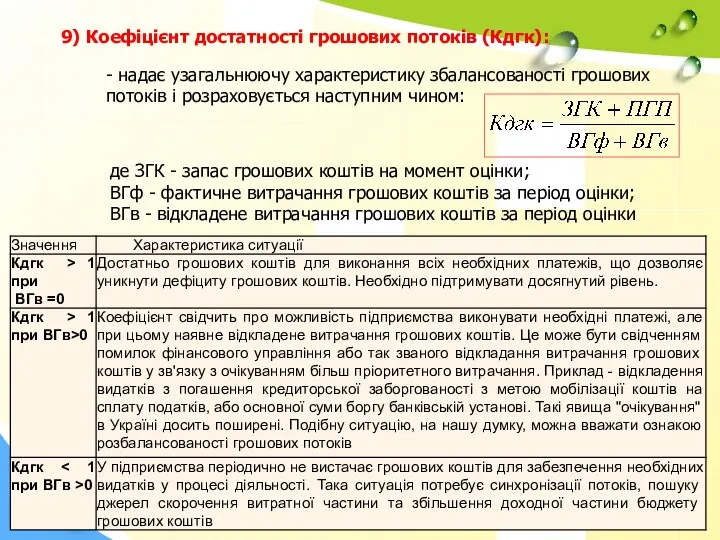

- 63. 9) Коефіцієнт достатності грошових потоків (Кдгк): - надає узагальнюючу характеристику збалансованості грошових потоків і розраховується наступним

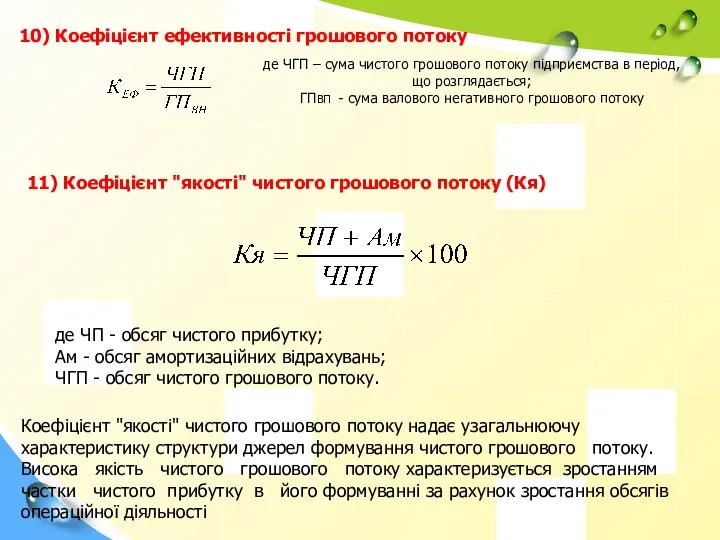

- 64. 10) Коефіцієнт ефективності грошового потоку де ЧГП – сума чистого грошового потоку підприємства в період, що

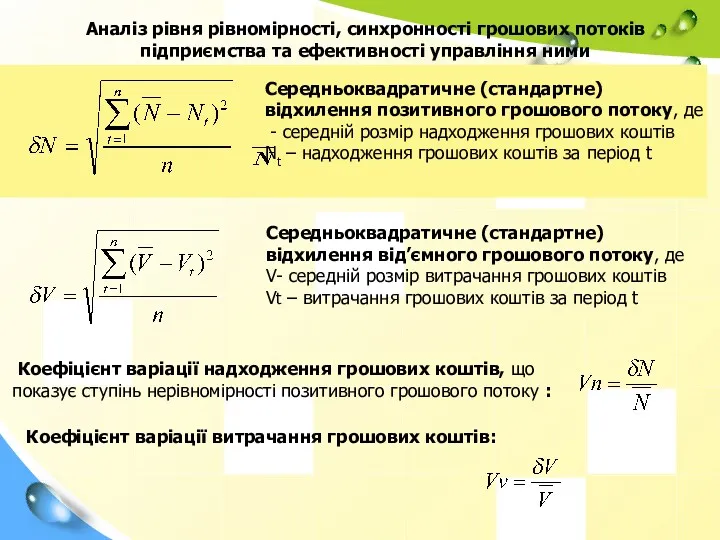

- 65. Аналіз рівня рівномірності, синхронності грошових потоків підприємства та ефективності управління ними Cередньоквадратичне (стандартне) відхилення позитивного грошового

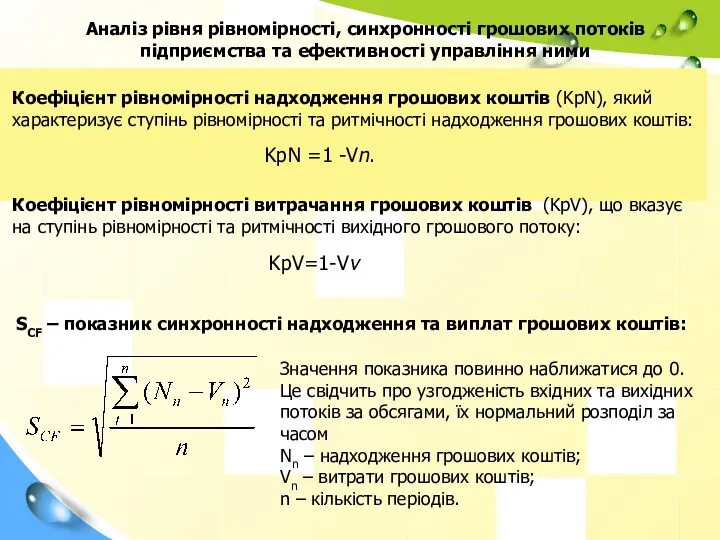

- 66. Аналіз рівня рівномірності, синхронності грошових потоків підприємства та ефективності управління ними Коефіцієнт рівномірності надходження грошових коштів

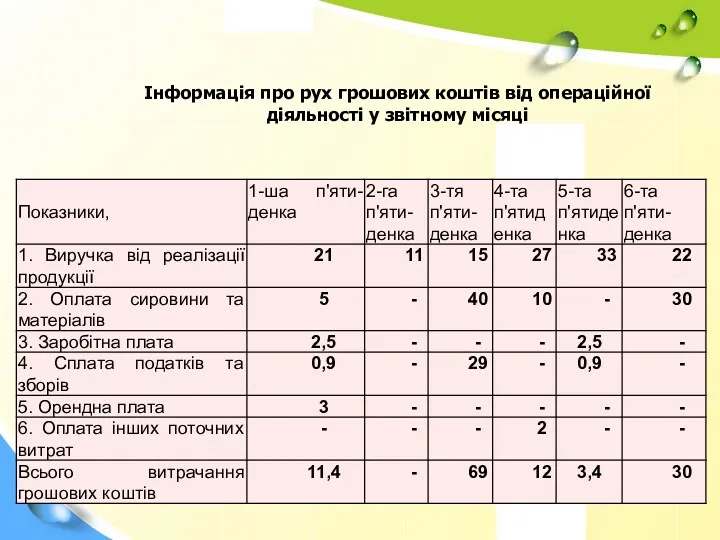

- 67. Інформація про рух грошових коштів від операційної діяльності у звітному місяці

- 69. Скачать презентацию

Исполнение налоговой обязанности

Исполнение налоговой обязанности Экономика семьи

Экономика семьи Місцевий бюджет, його значення і роль у соціально-економічному розвитку територій

Місцевий бюджет, його значення і роль у соціально-економічному розвитку територій Учебник специалиста ОВЗ. День 2

Учебник специалиста ОВЗ. День 2 Диагностика финансово-хозяйственной деятельности ПАО Челябинский металлургический комбинат

Диагностика финансово-хозяйственной деятельности ПАО Челябинский металлургический комбинат Финансовый менеджмент

Финансовый менеджмент Роль Центрального банка в регулировании кредитно – денежной системы страны

Роль Центрального банка в регулировании кредитно – денежной системы страны Единая форма отчетности для работодателей ЕФС-1

Единая форма отчетности для работодателей ЕФС-1 Страхование от несчастных случаев и болезней

Страхование от несчастных случаев и болезней Деньги: причины возникновения, формы и функции

Деньги: причины возникновения, формы и функции Формирование финансовых ресурсов пенсионного фонда России

Формирование финансовых ресурсов пенсионного фонда России Бюджет для граждан

Бюджет для граждан Страхование жизни в Капитал Life

Страхование жизни в Капитал Life Защити себя и близких от мошенников. Расширение знаний o банкoвских картах и безoпасности их испoльзования

Защити себя и близких от мошенников. Расширение знаний o банкoвских картах и безoпасности их испoльзования Фінансові посередники

Фінансові посередники Инвестициялық жобаларды талдау әдістері. Жоба тәуекелін талдау

Инвестициялық жобаларды талдау әдістері. Жоба тәуекелін талдау Система учета “директ-костинг”

Система учета “директ-костинг” Как увеличить денежный поток

Как увеличить денежный поток Урок финансовой грамотности

Урок финансовой грамотности Инструменты увеличения прибыли

Инструменты увеличения прибыли Оценка корпоративного управления и корпоративной социальной ответственности ОАО АНК Башнефть

Оценка корпоративного управления и корпоративной социальной ответственности ОАО АНК Башнефть Основы бухгалтерского учета

Основы бухгалтерского учета Дәріхана ұйымының қаржы-шаруашылық қызметіндегі негізгі қаржы жүйесі және материалдық емес активтер

Дәріхана ұйымының қаржы-шаруашылық қызметіндегі негізгі қаржы жүйесі және материалдық емес активтер План счетов бухгалтерского учета кредитных организации Баланс кредитной организации и принципы его построения

План счетов бухгалтерского учета кредитных организации Баланс кредитной организации и принципы его построения Зарплатні картки Ощадбанку для співробітників

Зарплатні картки Ощадбанку для співробітників Тема 3. Общегосударственный финансовый контроль. Тема 3.2. Органы осуществляющие общегосударственный контроль и их сфера надзора

Тема 3. Общегосударственный финансовый контроль. Тема 3.2. Органы осуществляющие общегосударственный контроль и их сфера надзора Оценка бизнеса и управление стоимостью. Финансовый анализ

Оценка бизнеса и управление стоимостью. Финансовый анализ Основы теории стоимости денег во времени

Основы теории стоимости денег во времени