Содержание

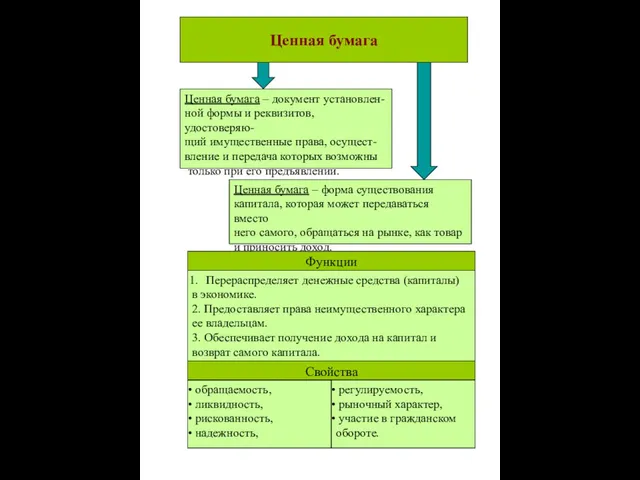

- 2. Ценная бумага Ценная бумага – документ установлен- ной формы и реквизитов, удостоверяю- щий имущественные права, осущест-

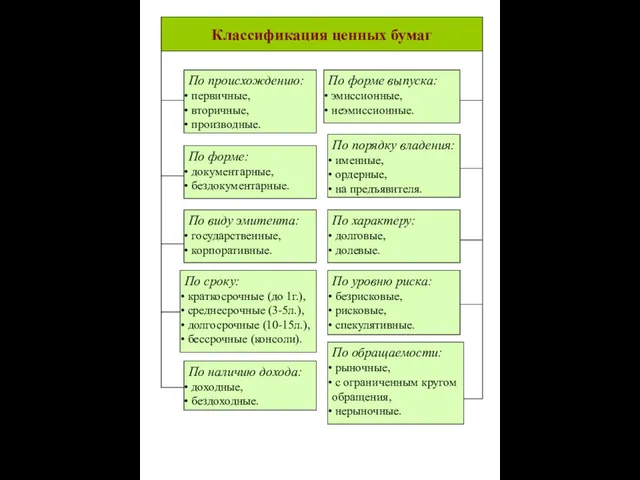

- 3. Классификация ценных бумаг По происхождению: первичные, вторичные, производные. По форме выпуска: эмиссионные, неэмиссионные. По уровню риска:

- 4. Тема 1. Виды ценных бумаг. § 2. Акции.

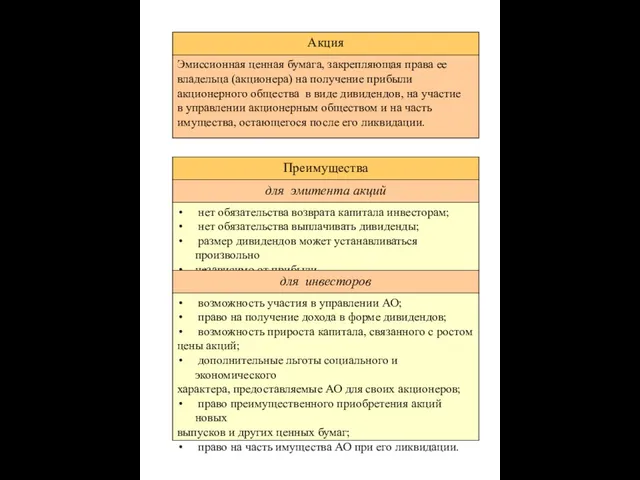

- 5. Эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение прибыли акционерного общества в виде дивидендов,

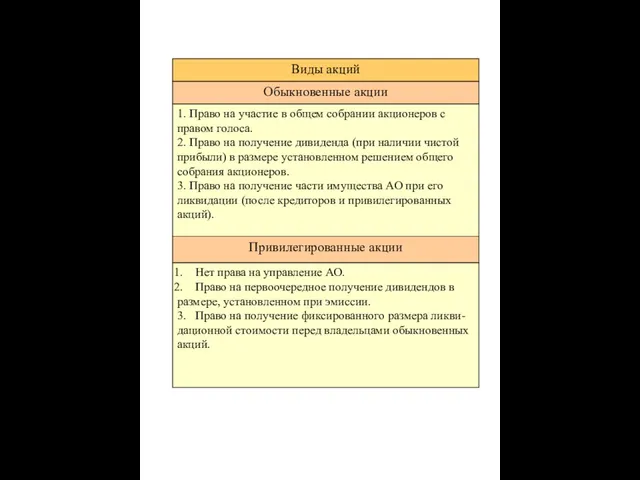

- 6. Обыкновенные акции 1. Право на участие в общем собрании акционеров с правом голоса. 2. Право на

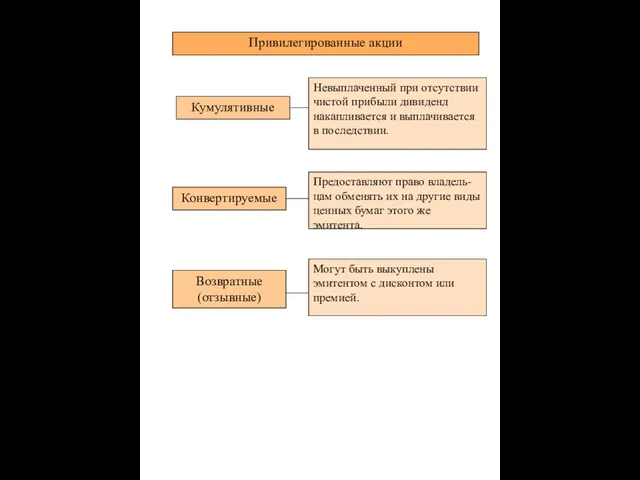

- 7. Привилегированные акции Кумулятивные Невыплаченный при отсутствии чистой прибыли дивиденд накапливается и выплачивается в последствии. Конвертируемые Возвратные

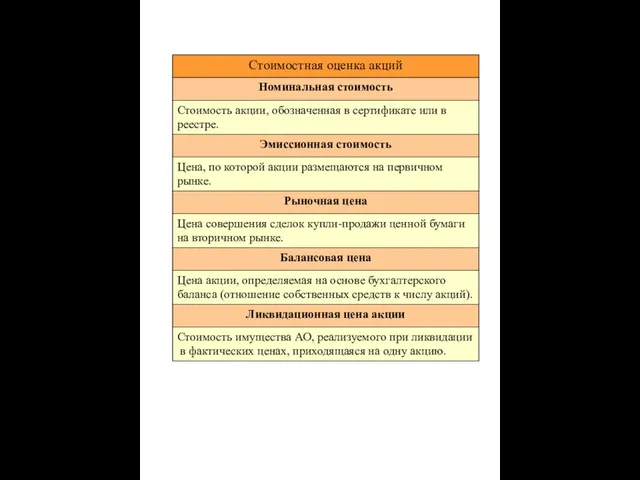

- 8. Стоимостная оценка акций Номинальная стоимость Стоимость акции, обозначенная в сертификате или в реестре. Балансовая цена Эмиссионная

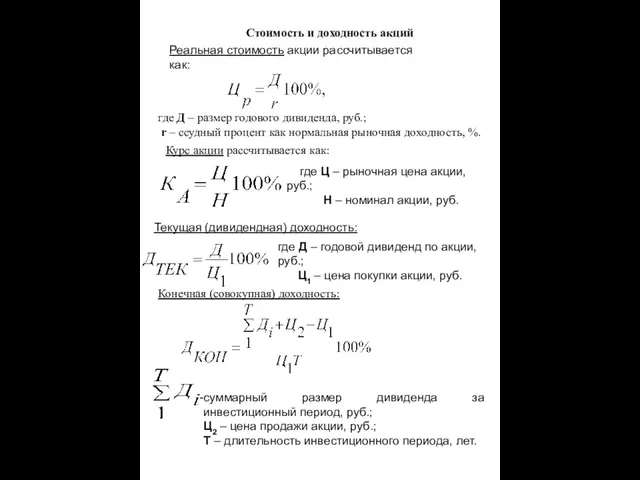

- 9. Реальная стоимость акции рассчитывается как: где Д – размер годового дивиденда, руб.; r – ссудный процент

- 10. Тема 1. Виды ценных бумаг. § 3. Корпоративные облигации.

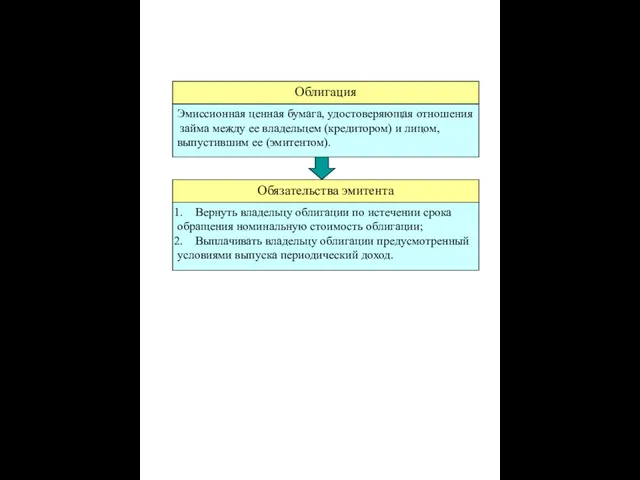

- 11. Облигация Эмиссионная ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, выпустившим ее (эмитентом).

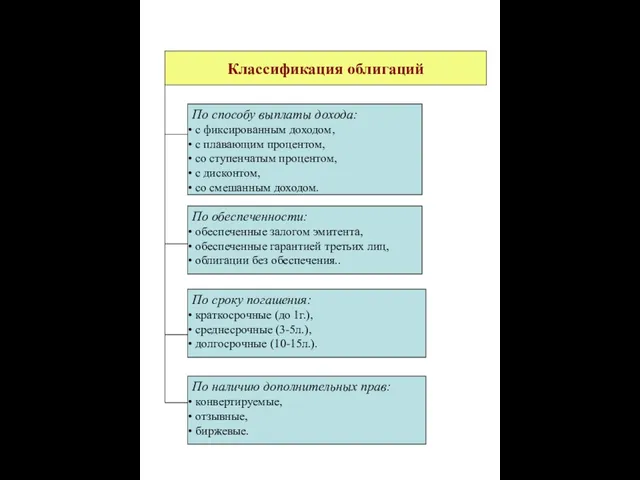

- 12. Классификация облигаций По способу выплаты дохода: с фиксированным доходом, с плавающим процентом, со ступенчатым процентом, с

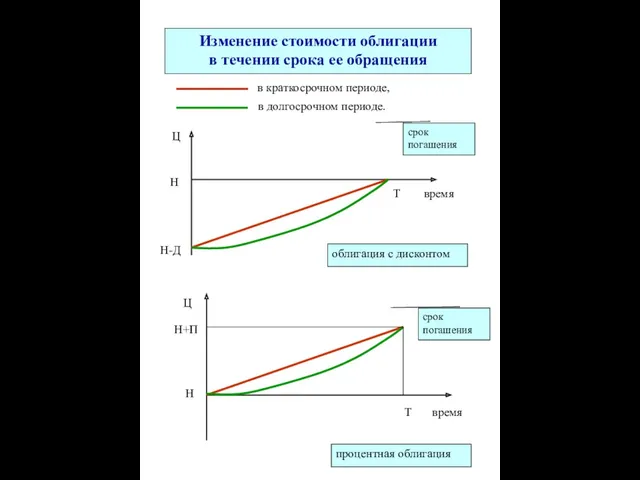

- 13. Н+П Ц Изменение стоимости облигации в течении срока ее обращения в краткосрочном периоде, в долгосрочном периоде.

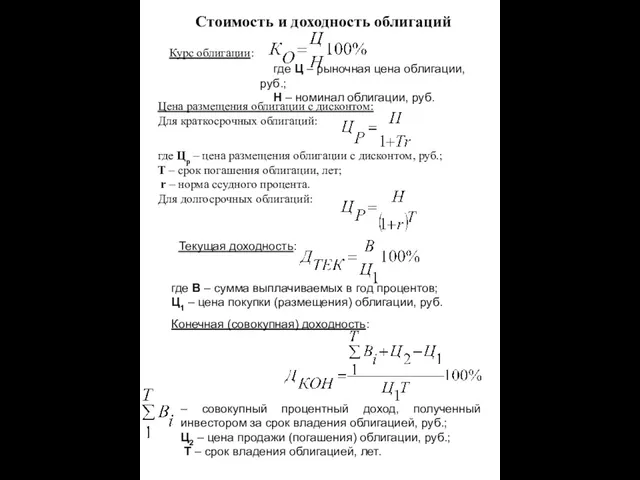

- 14. Стоимость и доходность облигаций Курс облигации: где Ц – рыночная цена облигации, руб.; Н – номинал

- 15. Тема 1. Виды ценных бумаг. § 4. Государственные и муниципальные ценные бумаги.

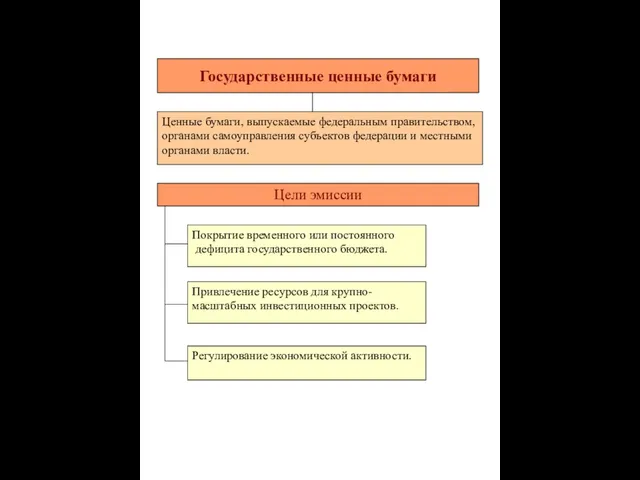

- 16. Государственные ценные бумаги Цели эмиссии Покрытие временного или постоянного дефицита государственного бюджета. Ценные бумаги, выпускаемые федеральным

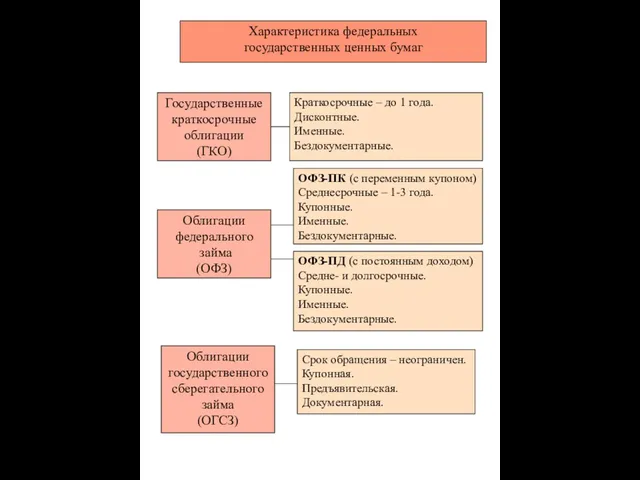

- 17. Характеристика федеральных государственных ценных бумаг Государственные краткосрочные облигации (ГКО) Краткосрочные – до 1 года. Дисконтные. Именные.

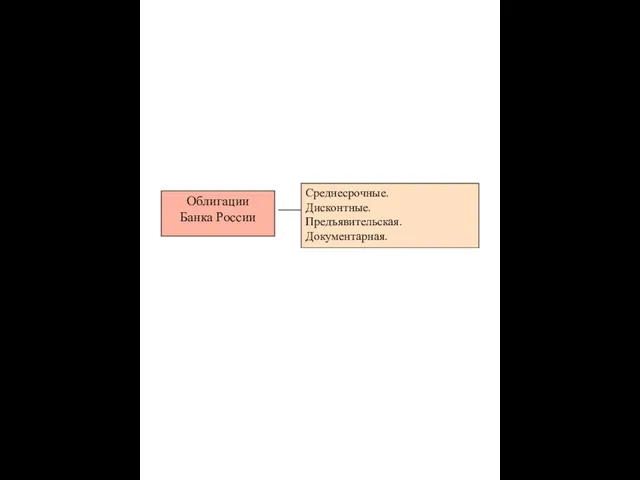

- 18. Среднесрочные. Дисконтные. Предъявительская. Документарная. Облигации Банка России

- 19. Тема 1. Виды ценных бумаг. § 5. Вексель и вексельное обращение.

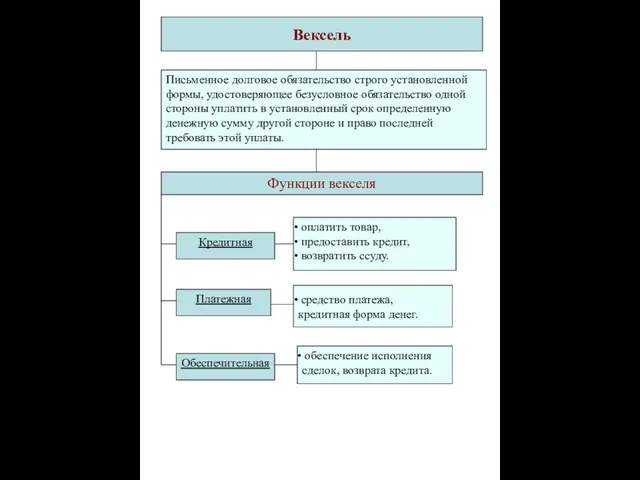

- 20. Вексель Функции векселя Кредитная Письменное долговое обязательство строго установленной формы, удостоверяющее безусловное обязательство одной стороны уплатить

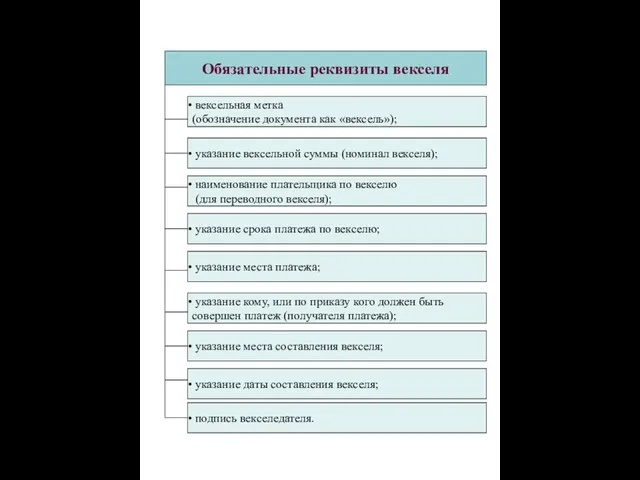

- 21. Обязательные реквизиты векселя вексельная метка (обозначение документа как «вексель»); указание даты составления векселя; наименование плательщика по

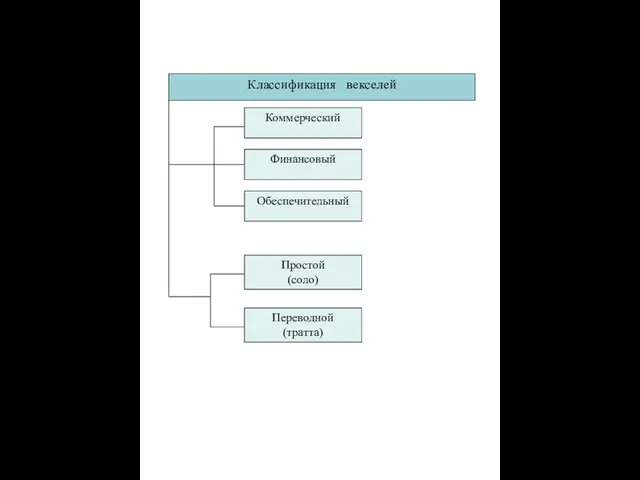

- 24. Классификация векселей Коммерческий Финансовый Обеспечительный Переводной (тратта) Простой (соло)

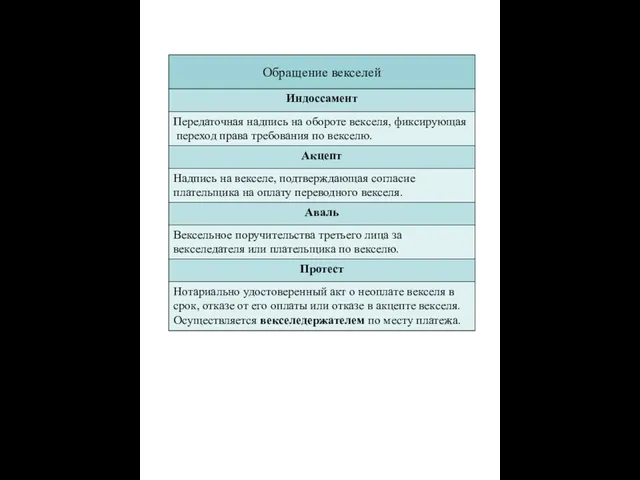

- 25. Обращение векселей Индоссамент Передаточная надпись на обороте векселя, фиксирующая переход права требования по векселю. Протест Акцепт

- 26. Схема вексельного обращения

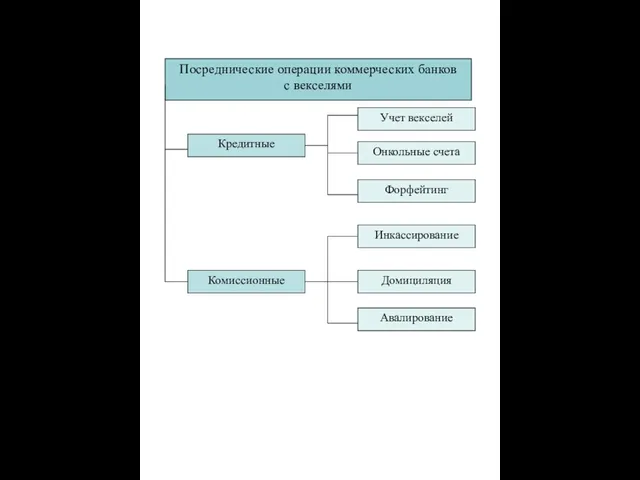

- 27. Посреднические операции коммерческих банков с векселями Онкольные счета Кредитные Учет векселей Инкассирование Форфейтинг Комиссионные Домициляция Авалирование

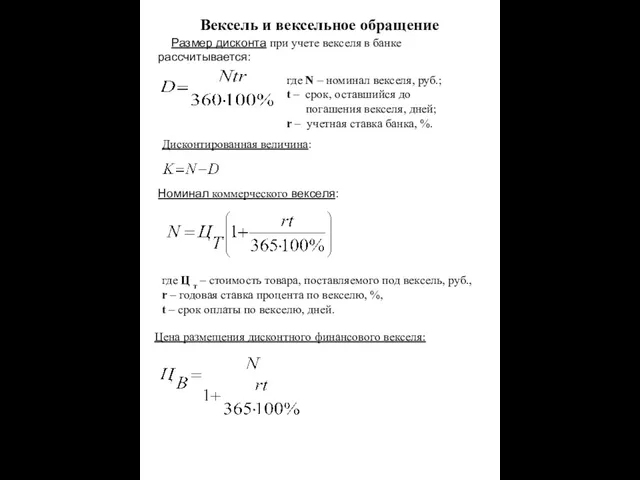

- 28. Вексель и вексельное обращение Размер дисконта при учете векселя в банке рассчитывается: где N – номинал

- 29. Тема 1. Виды ценных бумаг. § 6. Другие основные ценные бумаги.

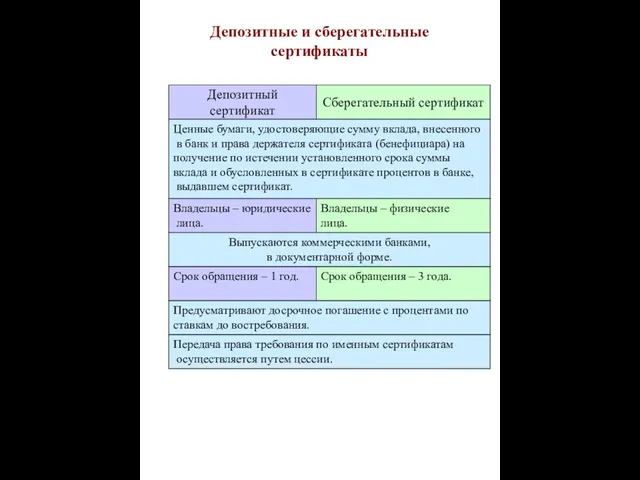

- 30. Ценные бумаги, удостоверяющие сумму вклада, внесенного в банк и права держателя сертификата (бенефициара) на получение по

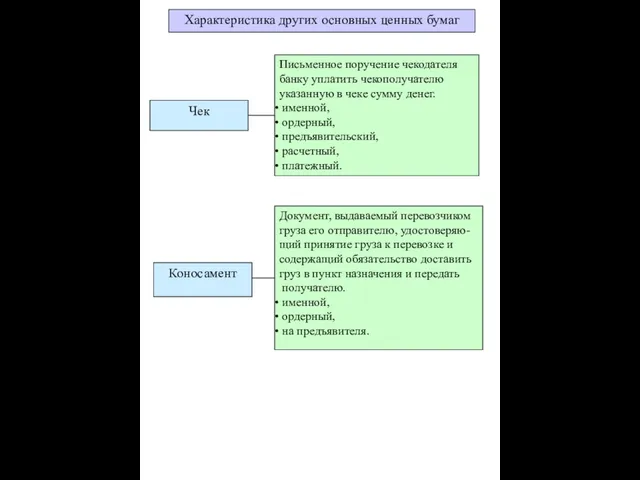

- 31. Характеристика других основных ценных бумаг Чек Письменное поручение чекодателя банку уплатить чекополучателю указанную в чеке сумму

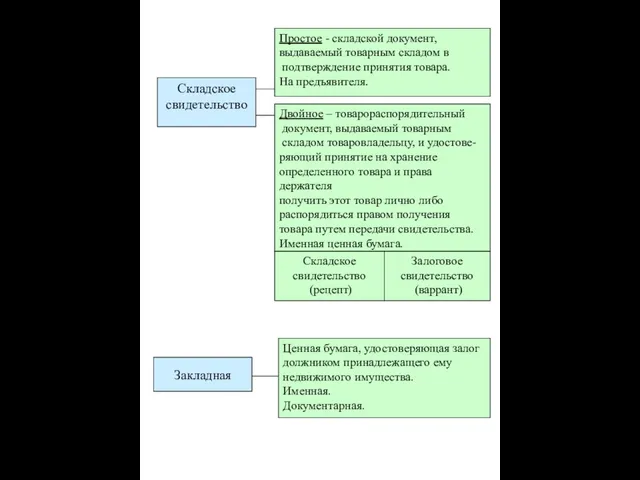

- 32. Складское свидетельство Ценная бумага, удостоверяющая залог должником принадлежащего ему недвижимого имущества. Именная. Документарная. Простое - складской

- 33. Тема 1. Виды ценных бумаг. § 7. Вторичные ценные бумаги.

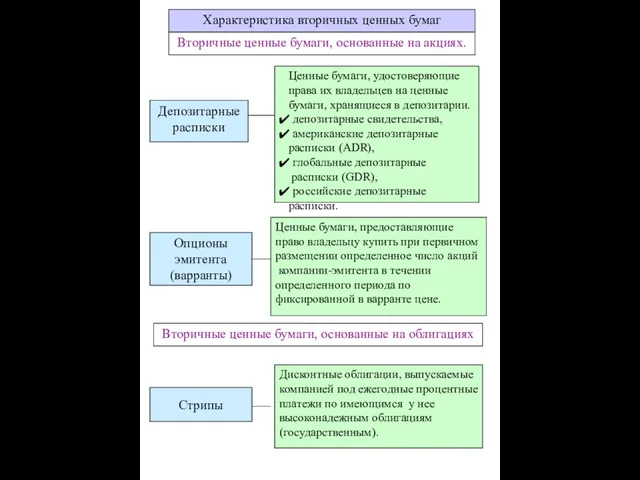

- 34. Характеристика вторичных ценных бумаг Депозитарные расписки Ценные бумаги, удостоверяющие права их владельцев на ценные бумаги, хранящиеся

- 35. Тема 1. Виды ценных бумаг. § 8. Производные ценные бумаги.

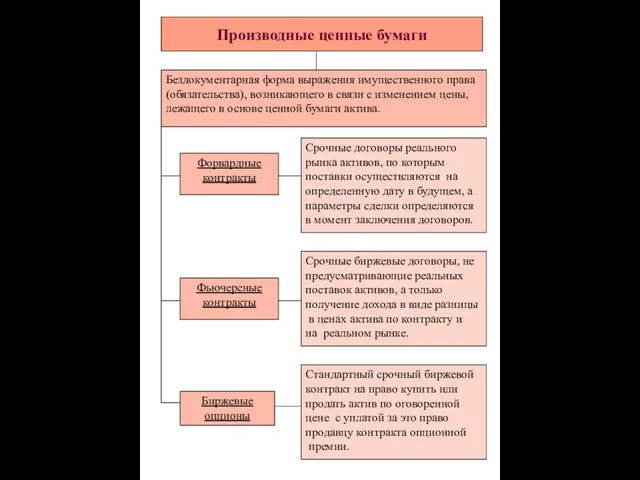

- 36. Производные ценные бумаги Форвардные контракты Бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением

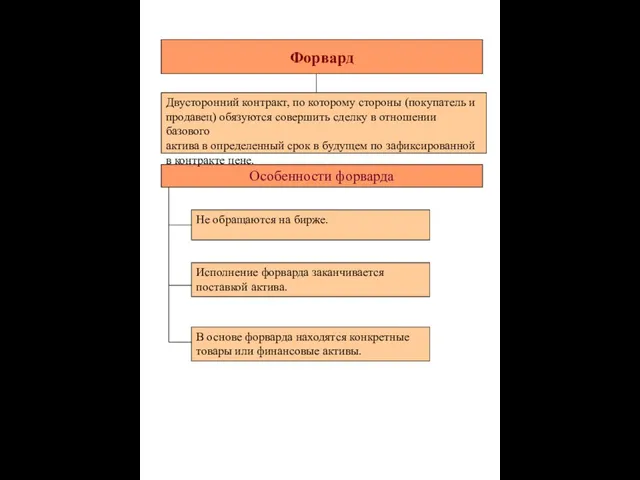

- 37. Форвард Особенности форварда Не обращаются на бирже. Двусторонний контракт, по которому стороны (покупатель и продавец) обязуются

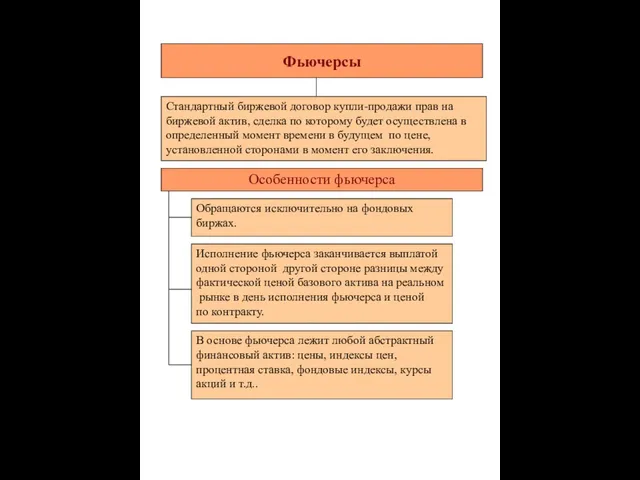

- 38. Фьючерсы Особенности фьючерса Обращаются исключительно на фондовых биржах. Стандартный биржевой договор купли-продажи прав на биржевой актив,

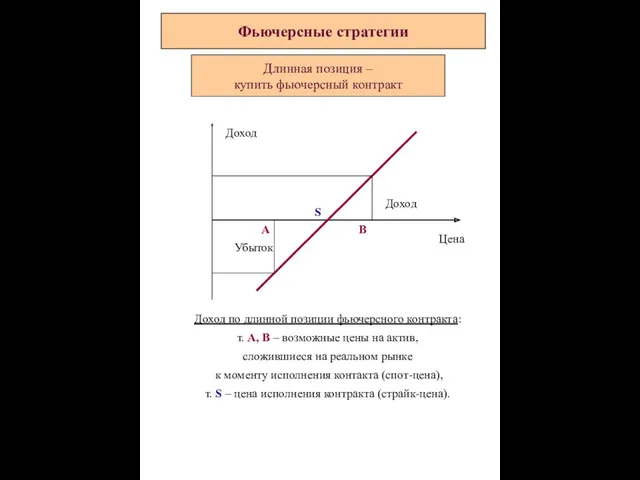

- 39. Фьючерсные стратегии Доход по длинной позиции фьючерсного контракта: т. А, В – возможные цены на актив,

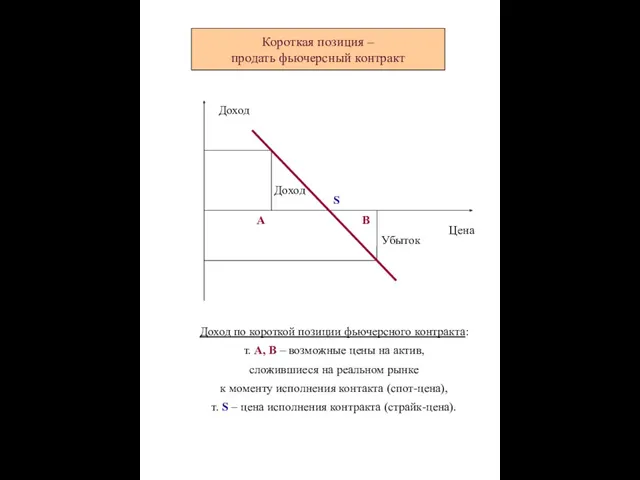

- 40. Доход по короткой позиции фьючерсного контракта: т. А, В – возможные цены на актив, сложившиеся на

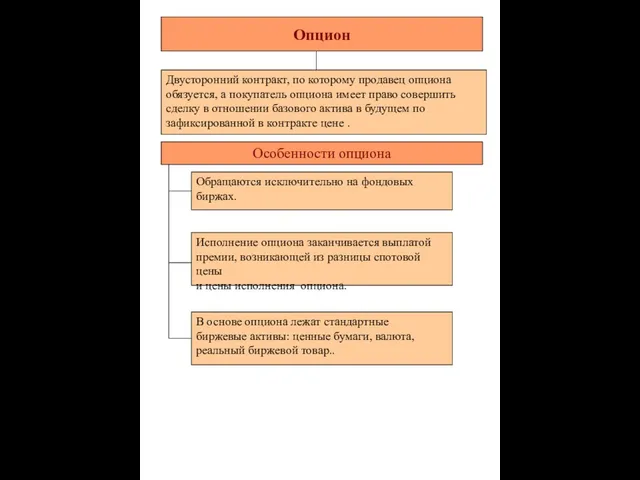

- 41. Опцион Особенности опциона Обращаются исключительно на фондовых биржах. Двусторонний контракт, по которому продавец опциона обязуется, а

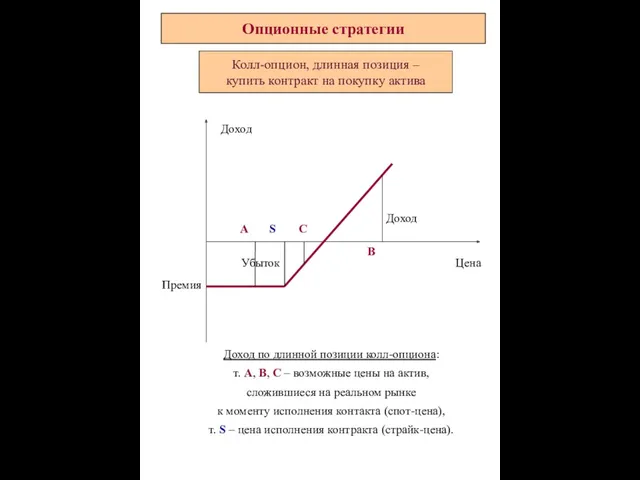

- 42. Опционные стратегии Колл-опцион, длинная позиция – купить контракт на покупку актива Доход по длинной позиции колл-опциона:

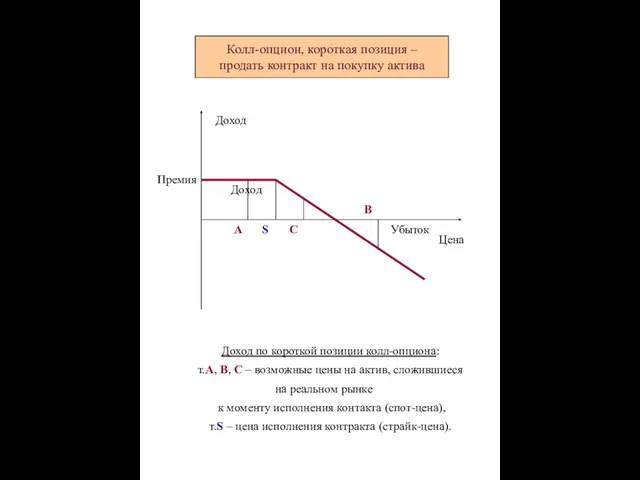

- 43. Доход по короткой позиции колл-опциона: т.А, В, С – возможные цены на актив, сложившиеся на реальном

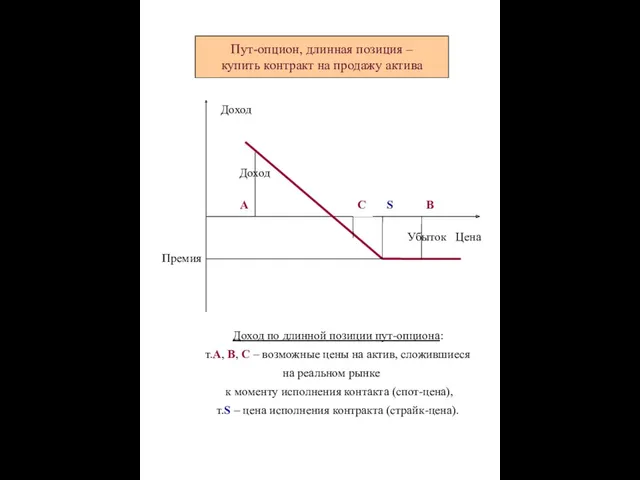

- 44. Пут-опцион, длинная позиция – купить контракт на продажу актива Доход по длинной позиции пут-опциона: т.А, В,

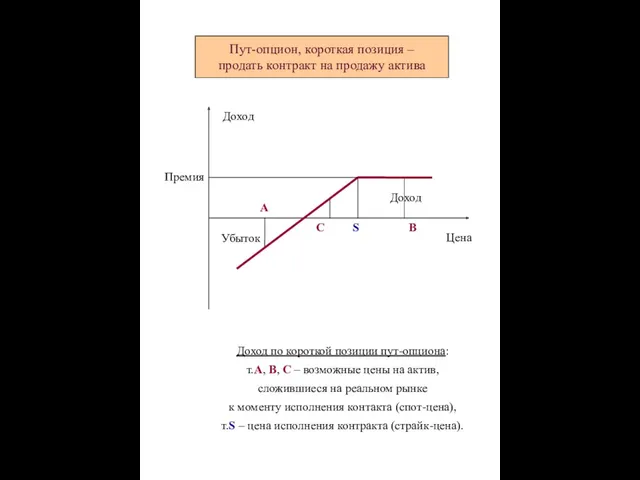

- 45. Доход по короткой позиции пут-опциона: т.А, В, С – возможные цены на актив, сложившиеся на реальном

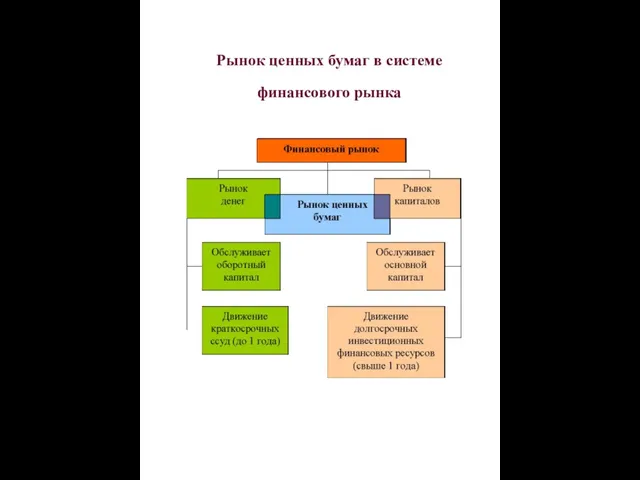

- 46. Тема 2. Понятие рынка ценных бумаг. Участники рынка. Выпуск ценных бумаг. §1. Рынок ценных бумаг как

- 47. Рынок ценных бумаг в системе финансового рынка

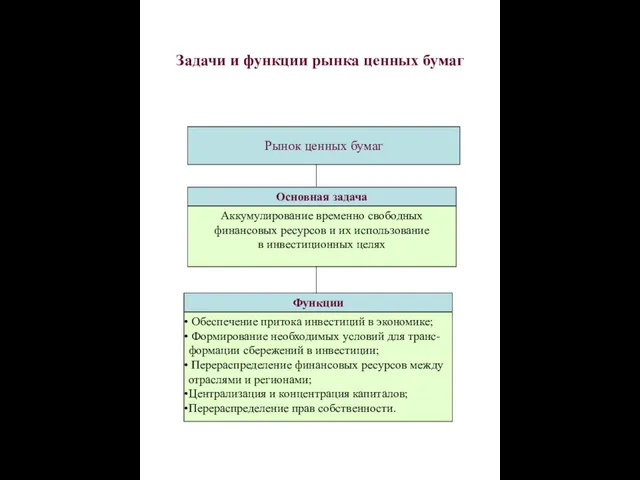

- 48. Задачи и функции рынка ценных бумаг Рынок ценных бумаг Основная задача Аккумулирование временно свободных финансовых ресурсов

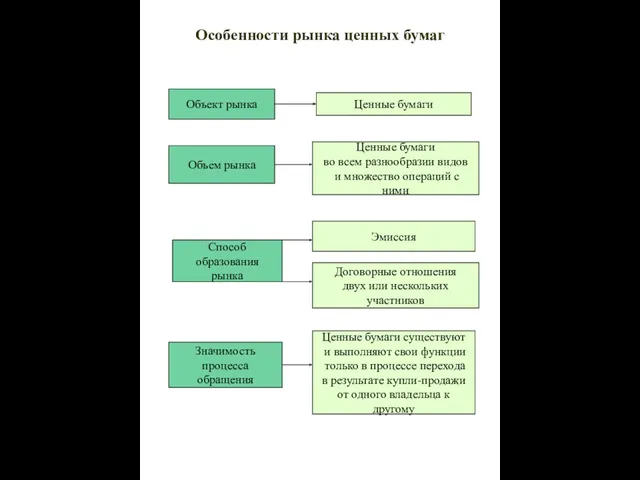

- 49. Особенности рынка ценных бумаг Объект рынка Ценные бумаги Объем рынка Ценные бумаги во всем разнообразии видов

- 50. Тема 2. Понятие рынка ценных бумаг. Участники рынка. Выпуск ценных бумаг. § 2. Участники рынка ценных

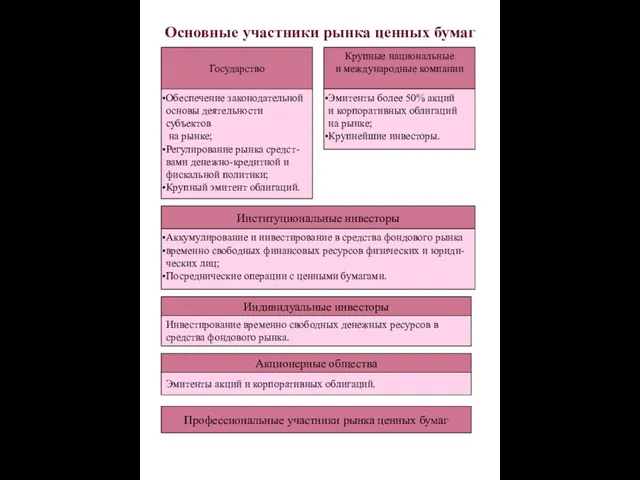

- 51. Основные участники рынка ценных бумаг Государство Обеспечение законодательной основы деятельности субъектов на рынке; Регулирование рынка средст-

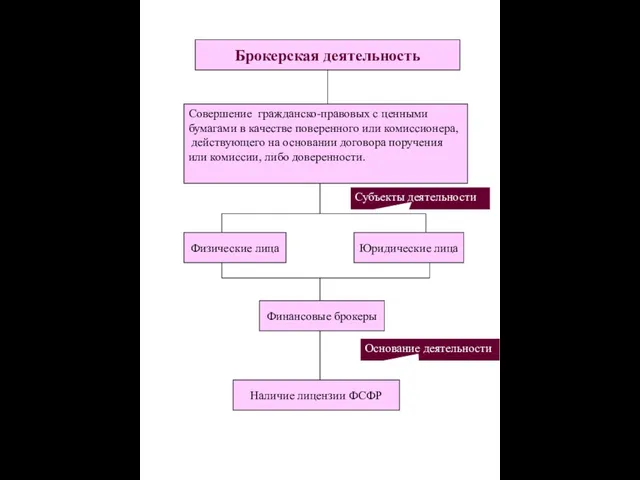

- 52. Брокерская деятельность Совершение гражданско-правовых с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора

- 53. Брокерская деятельность Брокер работает от имени и за счет клиента (доверителя); Стороной по сделке является клиент

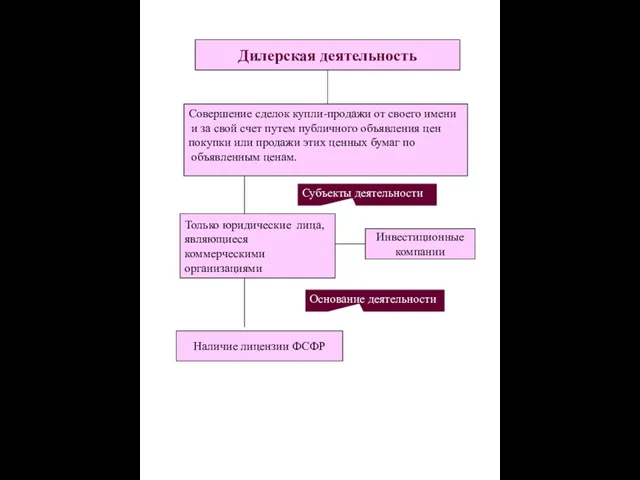

- 54. Дилерская деятельность Совершение сделок купли-продажи от своего имени и за свой счет путем публичного объявления цен

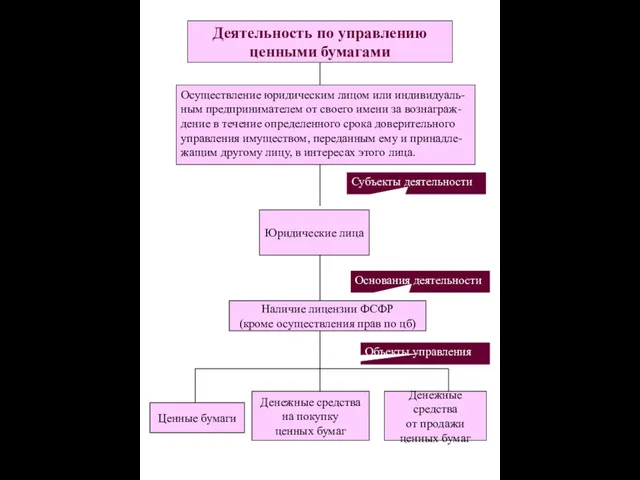

- 55. Деятельность по управлению ценными бумагами Осуществление юридическим лицом или индивидуаль- ным предпринимателем от своего имени за

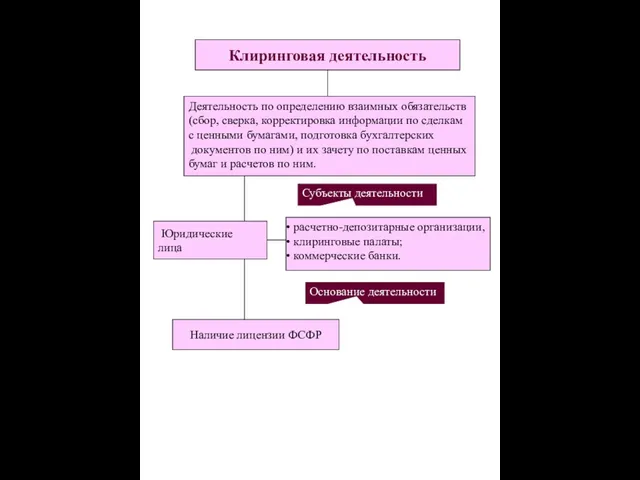

- 56. Клиринговая деятельность Деятельность по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами,

- 57. Депозитарная деятельность Оказание услуг по хранению сертификатов ценных бумаг и (или) учету и переходу прав на

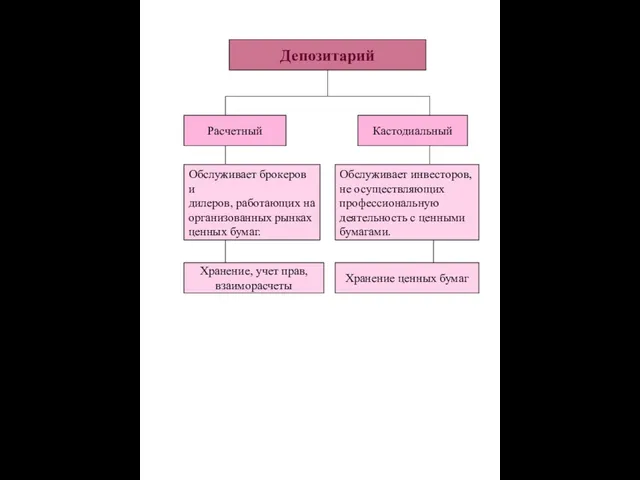

- 58. Депозитарий Расчетный Хранение ценных бумаг Кастодиальный Обслуживает брокеров и дилеров, работающих на организованных рынках ценных бумаг.

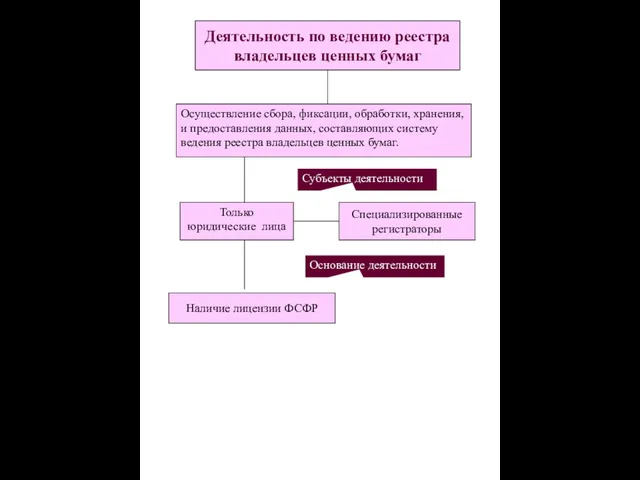

- 59. Деятельность по ведению реестра владельцев ценных бумаг Осуществление сбора, фиксации, обработки, хранения, и предоставления данных, составляющих

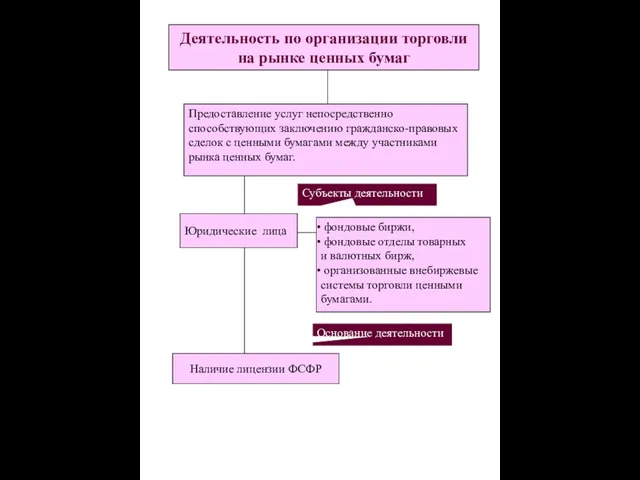

- 60. Деятельность по организации торговли на рынке ценных бумаг Предоставление услуг непосредственно способствующих заключению гражданско-правовых сделок с

- 61. Тема 2. Понятие рынка ценных бумаг. Участники рынка. Выпуск ценных бумаг. § 3. Первичный и вторичный

- 62. Механизм первичного рынка ценных бумаг Размещение вновь выпущенных ценных бумаг Предложение Спрос Эмитенты Инвесторы потребность в

- 63. Механизм вторичного рынка ценных бумаг Обращение ценных бумаг в форме перепродажи ранее выпущенных Предложение Спрос Продавцы

- 64. Фондовая биржа Неорганизованный рынок: «уличная торговля», - «дилерский рынок». Организованный рынок: - «прибиржевые» рынки, компьютерные рынки

- 65. Тема 2. Понятие рынка ценных бумаг. Участники рынка. Выпуск ценных бумаг. § 4. Эмиссия ценных бумаг.

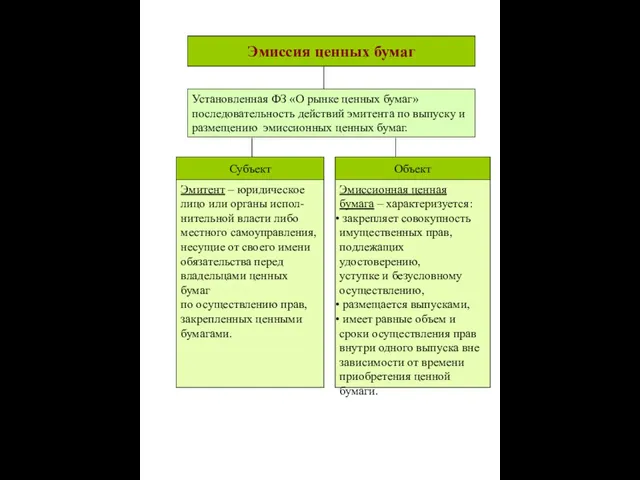

- 66. Эмиссия ценных бумаг Установленная ФЗ «О рынке ценных бумаг» последовательность действий эмитента по выпуску и размещению

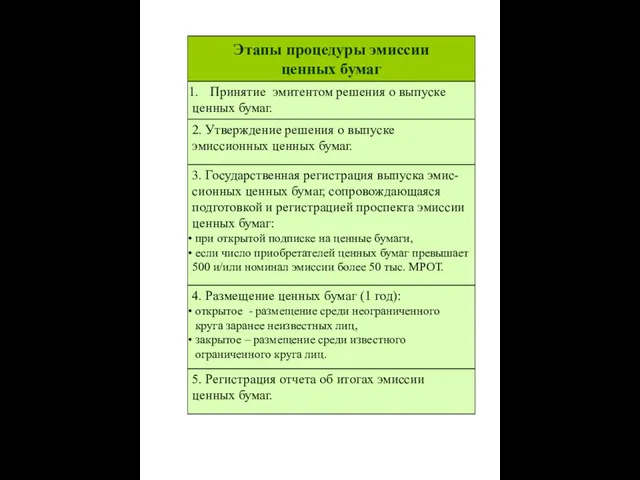

- 67. Этапы процедуры эмиссии ценных бумаг Принятие эмитентом решения о выпуске ценных бумаг. 3. Государственная регистрация выпуска

- 68. Тема 3. Виды сделок и стратегии на рынке ценных бумаг. § 1. Сделки с ценными бумагами.

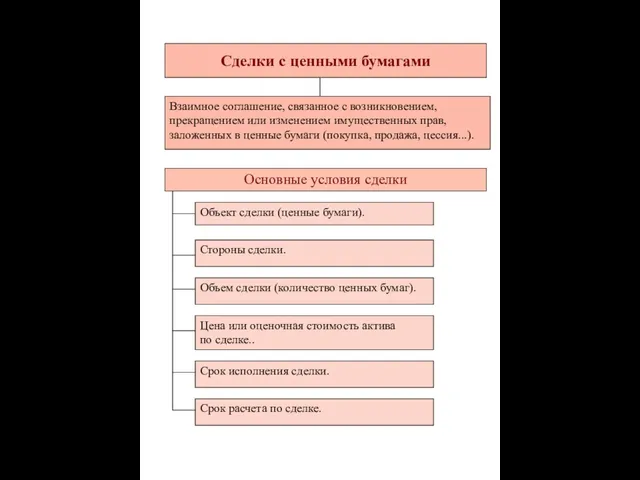

- 69. Сделки с ценными бумагами Основные условия сделки Объект сделки (ценные бумаги). Взаимное соглашение, связанное с возникновением,

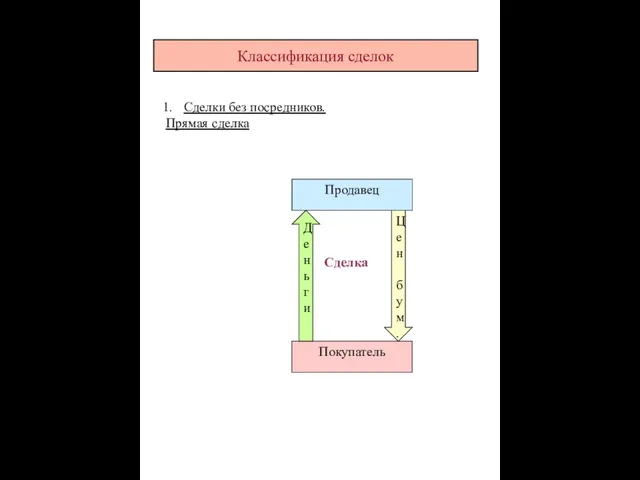

- 70. Классификация сделок Сделки без посредников. Прямая сделка

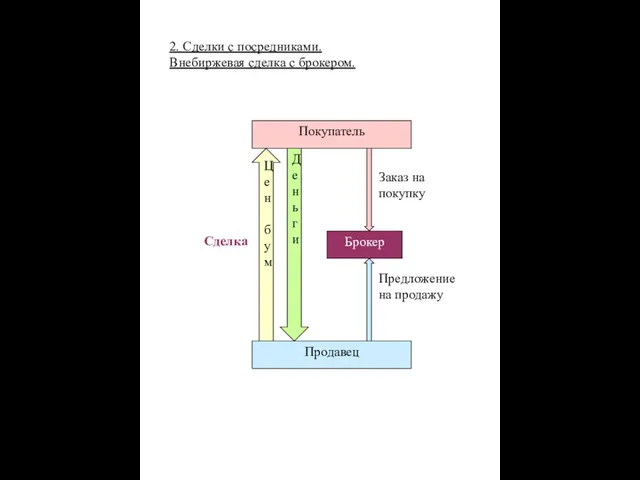

- 71. 2. Сделки с посредниками. Внебиржевая сделка с брокером.

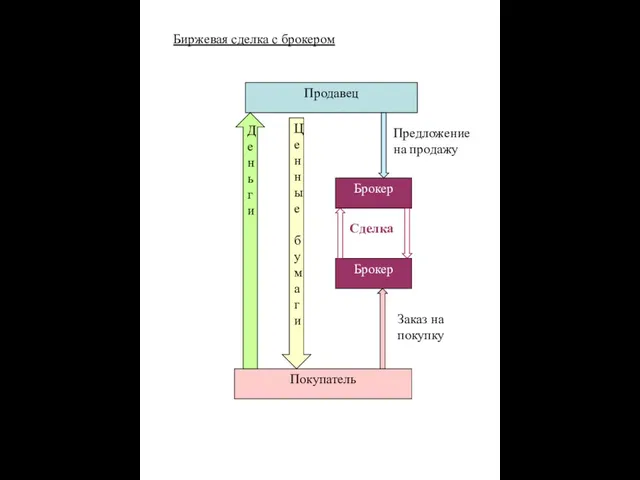

- 72. Биржевая сделка с брокером

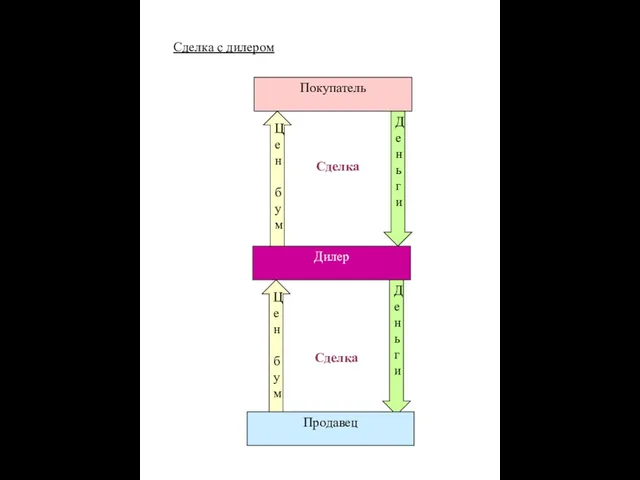

- 73. Сделка с дилером

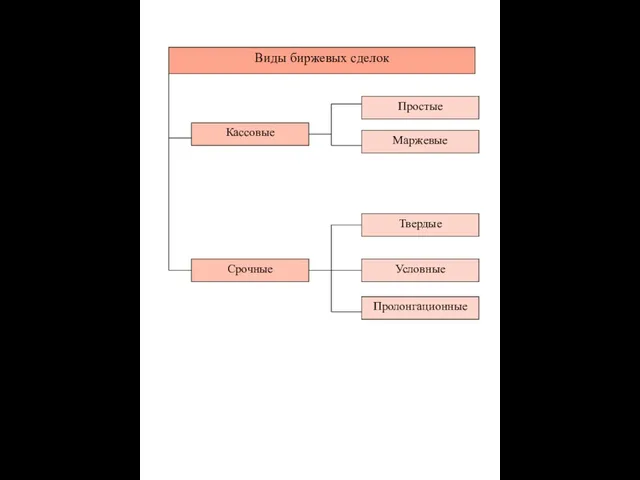

- 74. Виды биржевых сделок Маржевые Кассовые Простые Твердые Срочные Условные Пролонгационные

- 75. Тема 3. Виды сделок и стратегии на рынке ценных бумаг. § 2. Биржевые стратегии.

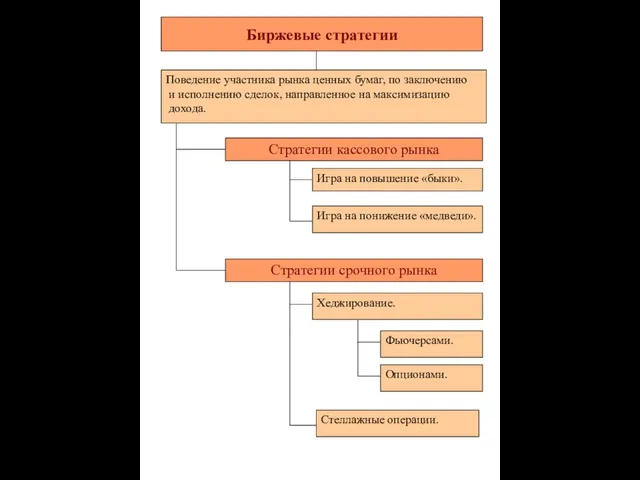

- 76. Биржевые стратегии Стратегии кассового рынка Игра на повышение «быки». Поведение участника рынка ценных бумаг, по заключению

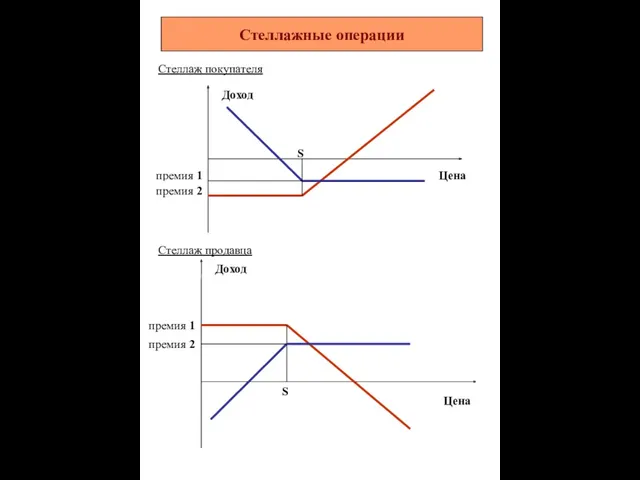

- 77. Биржевые стратегии Стеллаж покупателя Стеллаж продавца Стеллажные операции

- 78. Тема 4. Анализ фондового рынка. § 1. Анализ инвестиционных свойств ценных бумаг.

- 79. Анализ инвестиционных свойств ценных бумаг Фундаментальный анализ Макроэкономический анализ. Осцилляторы. Графики движения рынков. Классические фигуры. Анализ

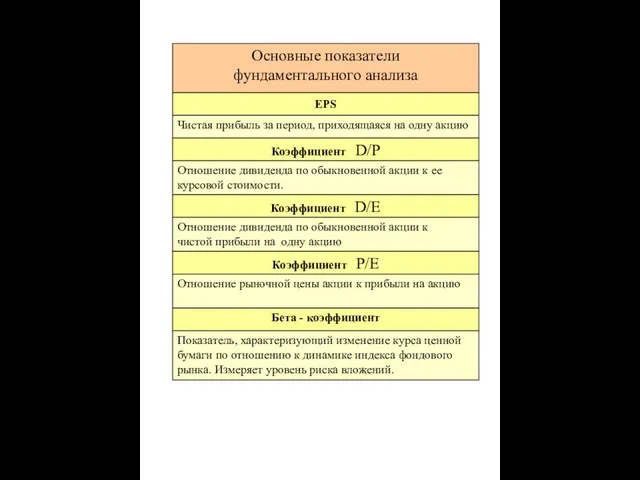

- 80. Основные показатели фундаментального анализа EPS Чистая прибыль за период, приходящаяся на одну акцию Коэффициент D/P Бета

- 81. Тема 4. Анализ фондового рынка. § 2. Фондовые индексы.

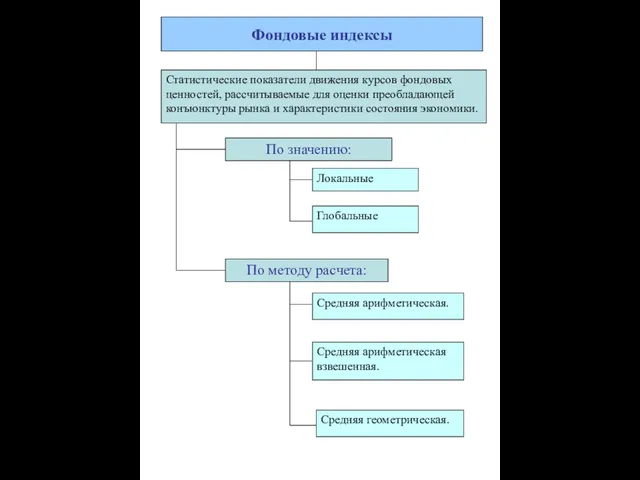

- 82. Фондовые индексы По значению: Локальные Статистические показатели движения курсов фондовых ценностей, рассчитываемые для оценки преобладающей конъюнктуры

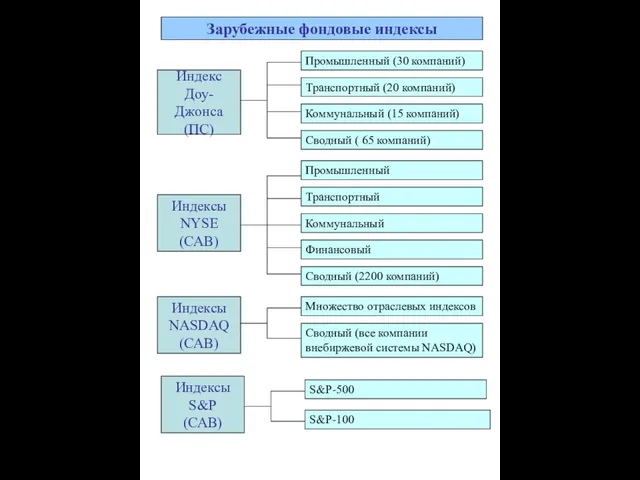

- 83. Зарубежные фондовые индексы Индекс Доу-Джонса (ПС) Промышленный (30 компаний) Коммунальный (15 компаний) Транспортный (20 компаний) Сводный

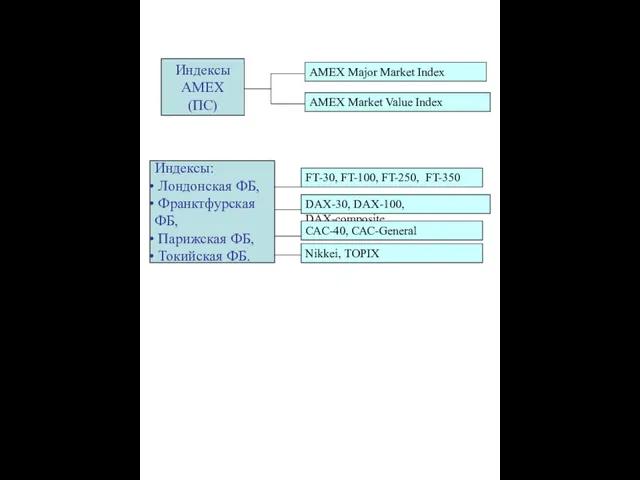

- 84. Индексы: Лондонская ФБ, Франктфурская ФБ, Парижская ФБ, Токийская ФБ. FT-30, FT-100, FT-250, FT-350 DAX-30, DAX-100, DAX-composite

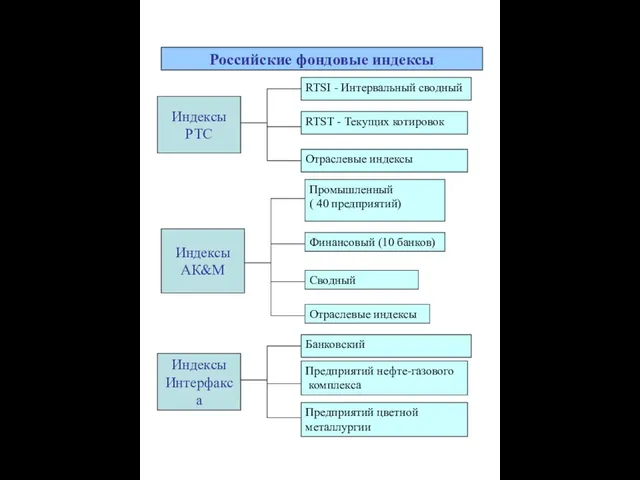

- 85. Российские фондовые индексы Индексы АК&М Промышленный ( 40 предприятий) Финансовый (10 банков) Сводный Индексы РТС RTSI

- 86. Тема 5. Портфельное инвестирование. § 1. Портфель ценных бумаг.

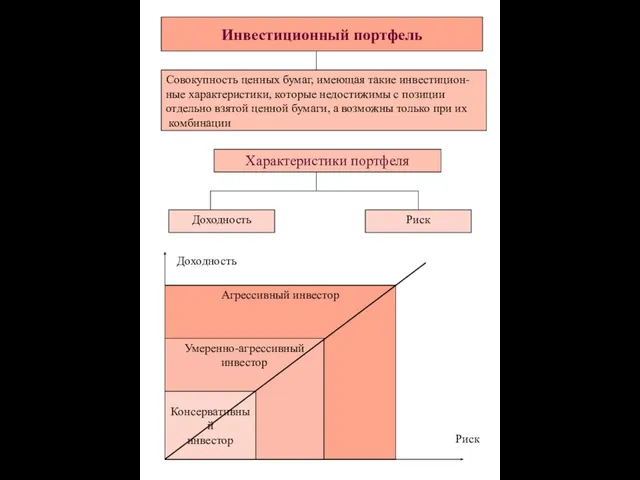

- 87. Агрессивный инвестор Инвестиционный портфель Характеристики портфеля Доходность Совокупность ценных бумаг, имеющая такие инвестицион- ные характеристики, которые

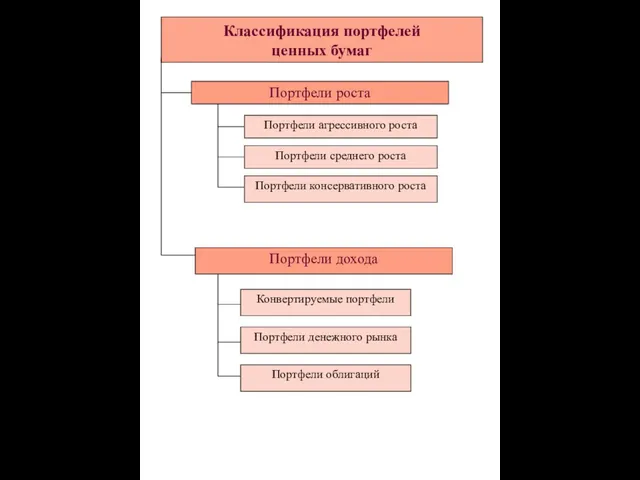

- 88. Классификация портфелей ценных бумаг Портфели роста Портфели агрессивного роста Конвертируемые портфели Портфели денежного рынка Портфели консервативного

- 89. Тема 5. Портфельное инвестирование. § 2. Управление портфелем ценных бумаг.

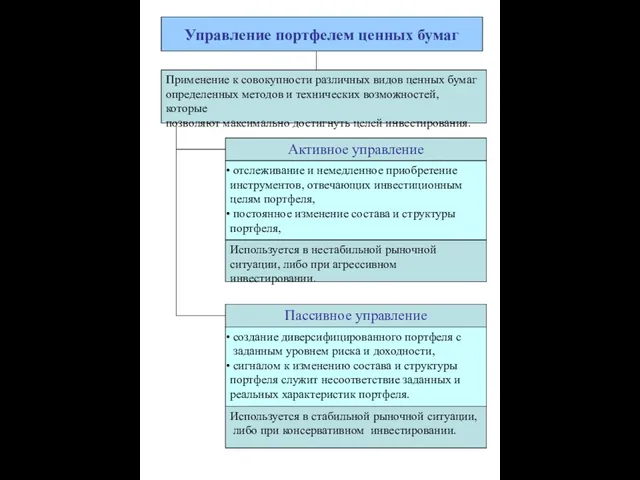

- 90. Управление портфелем ценных бумаг Активное управление Применение к совокупности различных видов ценных бумаг определенных методов и

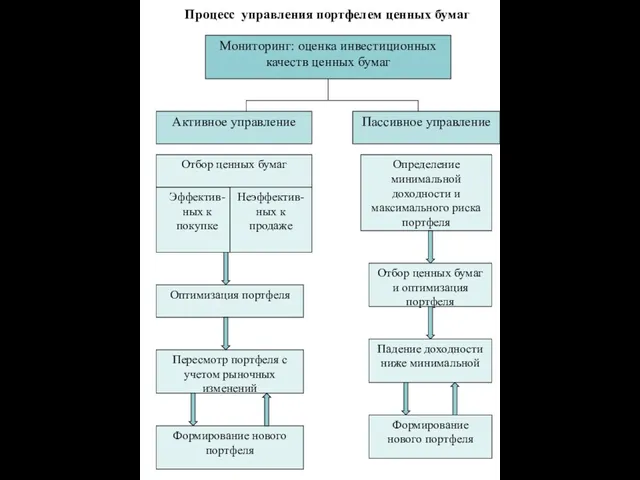

- 91. Процесс управления портфелем ценных бумаг

- 92. Модели формирования портфелей ценных бумаг Модель Марковитца. Ожидаемое значение дохода по i-й ценной бумаге рассчитывается: где

- 93. Виды портфельных рисков

- 94. Тема 6. Регулирование рынка ценных бумаг.

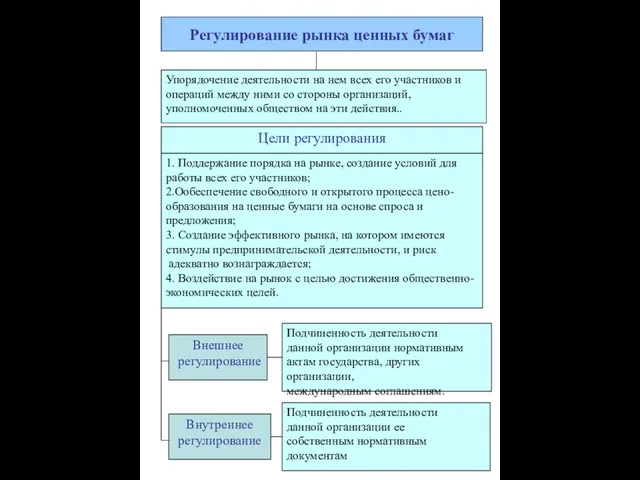

- 95. Регулирование рынка ценных бумаг 1. Поддержание порядка на рынке, создание условий для работы всех его участников;

- 97. Скачать презентацию

Гранты

Гранты Налог на прибыль

Налог на прибыль Благоустройство спортивной площадки на территории стадиона МОУ СОШ № 11

Благоустройство спортивной площадки на территории стадиона МОУ СОШ № 11 Аналіз та експертиза інвестиційних проектів. (Тема 2)

Аналіз та експертиза інвестиційних проектів. (Тема 2) Учет финансовых вложений

Учет финансовых вложений Отчет о финансовых результатах

Отчет о финансовых результатах Поняття валюти та валютних цінностей. (Тема 7)

Поняття валюти та валютних цінностей. (Тема 7) Объекты, субъекты и предмет государственного и муниципального финансового контроля

Объекты, субъекты и предмет государственного и муниципального финансового контроля МодульКасса. Торговый эквайринг

МодульКасса. Торговый эквайринг Товар и деньги

Товар и деньги Электронный аукцион

Электронный аукцион Налоги АО ФИНАМ

Налоги АО ФИНАМ Гранты. Опыт участия

Гранты. Опыт участия Консультация Социальный проект: теория и практика

Консультация Социальный проект: теория и практика Моногорода.РФ. Финансовые меры поддержки

Моногорода.РФ. Финансовые меры поддержки Учет основных хозяйственных процессов

Учет основных хозяйственных процессов Ценообразование на предприятии

Ценообразование на предприятии Внебюджетные фонды

Внебюджетные фонды Оформление результатов аудиторских проверок

Оформление результатов аудиторских проверок Финансы домашних хозяйств

Финансы домашних хозяйств Анализ портфеля акций

Анализ портфеля акций Тема 1. Содержание управления затратами на предприятии

Тема 1. Содержание управления затратами на предприятии Понятия рынков ресурсов. Рынок капитала

Понятия рынков ресурсов. Рынок капитала Понятие стоимости жизненного цикла. Тема 2

Понятие стоимости жизненного цикла. Тема 2 Решение задач по оценке недвижимого имущества (10 сложных задач доходного подхода )

Решение задач по оценке недвижимого имущества (10 сложных задач доходного подхода ) Бюджет для граждан

Бюджет для граждан Корпоративный подоходный налог (КПН)

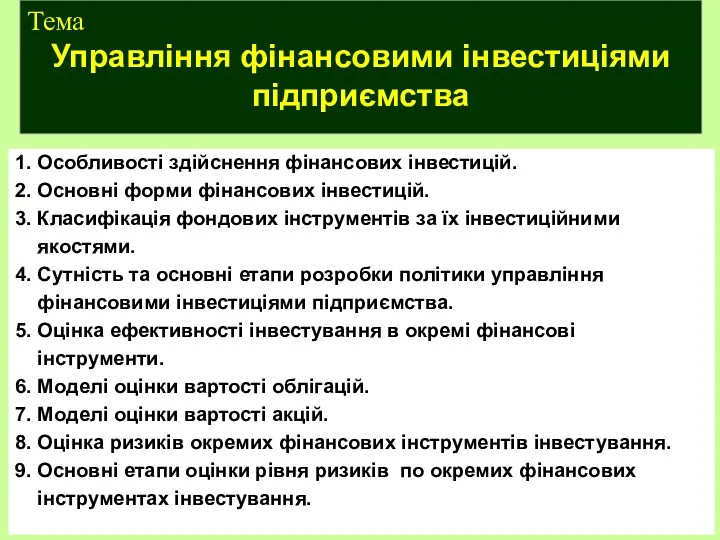

Корпоративный подоходный налог (КПН) Управління фінансовими інвестиціями підприємства. (Тема 7)

Управління фінансовими інвестиціями підприємства. (Тема 7)