Слайд 2

Слайд 3

Слайд 4

Слайд 5

Слайд 6

Слайд 7

ИСТОРИЯ ДЕНЕГ

Бартер – прямой обмен одних товаров и услуг на другие

без использования денег

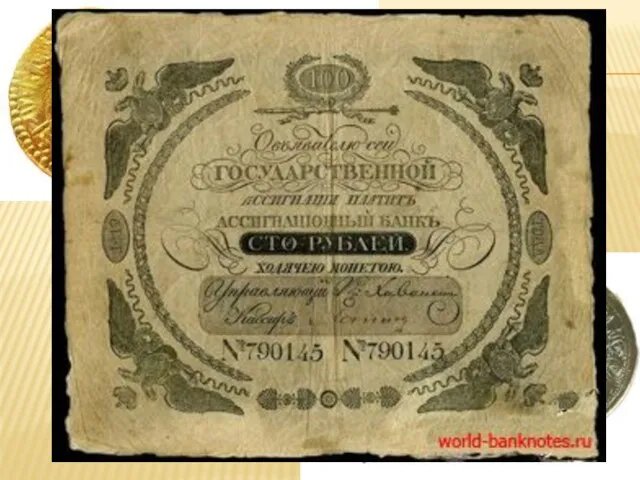

Символические деньги – средство платежа, чья стоимость или покупательная способность в качестве денег превосходят издержки их изготовления или ценность при использовании на иные цели

Слайд 8

ДЕНЬГИ -

- Это особый товар, который:

Принимается всеми в обмен на

любые другие товары и услуги:

Позволяет единообразно соизмерять все товары для нужд обмена и учета

Даёт возможность сохранить и накопить часть текущих доходов в форме сбережений

Слайд 9

ФУНКЦИИ ДЕНЕГ

Средства обмена

Средства измерения (счёта)

Средство сбережения

Средство платежа

Мировые деньги

Слайд 10

Денежная масса

Безналичные средства

Наличные средства

Бумажные деньги

Разменная монета

Слайд 11

Деноминация - изменение нарицательной стоимости денежных знаков после гиперинфляции с целью

стабилизации валюты и упрощения расчётов.

Эмиссия - выпуск в обращение новых денег, увеличение обращающейся денежной массы. Доход от эмиссии – сеньораж

Девальвация - уменьшение золотого содержания денежной единицы в условиях золотого стандарта. Наоборот - ревальвация

Слайд 12

Активы – всё ценное, что принадлежит человеку, фирме или государству на

правах собственности

Ликвидность – степень лёгкости, с которой какие-либо активы могут быть превращены владельцем в деньги.

Слайд 13

ВИДЫ ЦЕННЫХ БУМАГ

Акции - ценная бумага, закрепляющая права её владельца (акционера)

на получение части прибыли акционерного общества в виде дивидендов

Облигации - долговая ценная бумага, владелец которой имеет право получить в оговоренный срок её номинальную стоимость деньгами или в виде иного имущественного эквивалента.

Слайд 14

ВИДЫ ЦЕННЫХ БУМАГ

Вексель — письменное денежное обязательство, оформленное по строго установленной

форме, дающее владельцу векселя право на получение от должника по векселю определённой в нём суммы в конкретном месте.

Чек — ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платёж указанной в нем суммы чекодержателю.

Слайд 15

Слайд 16

ФИНАНСЫ

Финансы – совокупность всех денежных средств, рассматриваемых в их создании и

движении, и экономических отношений, обусловленные взаимными расчётами между хозяйствующими субъектами.

Функции: распределительная, контрольная, регулирующая, стабилизирующая

Слайд 17

ФИНАНСОВАЯ СИСТЕМА

- Совокупность взаимосвязанных и взаимодействующих элементов, непосредственно связанных с финансовой

деятельностью и способствующих её осуществлению.

Состоит из: органов управления финансами; финансовых ресурсов; норм, регулирующих финансовую деятельность; финансово-кредитных учреждений

Слайд 18

ФИНАНСОВЫЕ ИНСТИТУТЫ

- Коммерческие учреждения, осуществляющие финансовые операции

Банки

Инвестиционные компании

Страховые компании

Пенсионные фонды

Сберегательные банки

Слайд 19

БАНКИ

Это финансовая организация, сосредотачивающая временно свободные денежные средства предприятий и граждан

с целью последующего их предоставления в долг или в кредит за определённую плату

Виды банков:

Коммерческий (разделяются по территориальному признаку и по форме собственности)

Эмиссионный

Инвестиционные

Сберегательный

Специальные (инновационные, ипотечные и др)

Слайд 20

ФУНКЦИИ

Приём и хранение депозитов (депозитная);

Выдача средств со счетов и выполнение

расчётов (расчётная);

Размещение собранных денежных средств путём выдачи ссуд и кредитов (кредитная);

Покупка и продажа ценных бумаг, валюты;

Регулирование денежного обращения

Слайд 21

БАНКОВСКАЯ СИСТЕМА

Совокупность действующих в стране банков, кредитных учреждений и отдельных экономических

организаций, выполняющих банковские операции

Задачи, решаемые банковской системой:

Обеспечение экономического роста

Регулирование инфляции

Регулирование платёжного баланса

Слайд 22

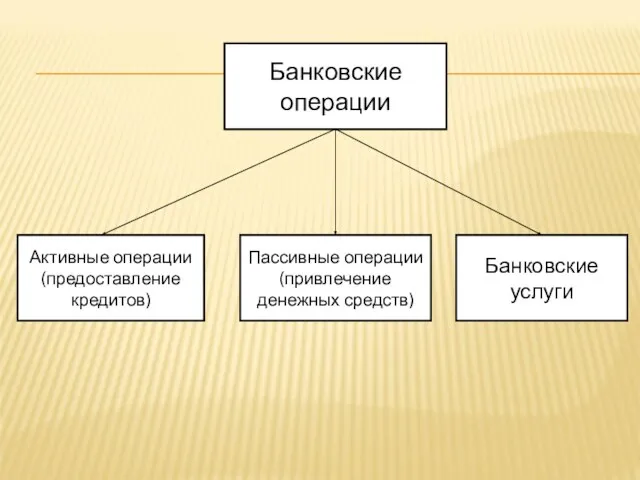

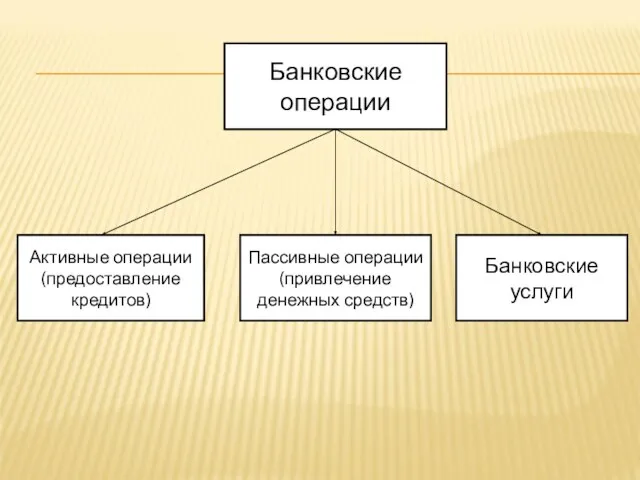

Банковские операции

Банковские услуги

Пассивные операции (привлечение денежных средств)

Активные операции (предоставление кредитов)

Слайд 23

ДЕПОЗИТЫ

Все виды денежных средств, переданные их владельцами на временное хранение в

банк с предоставлением ему права использовать их для кредитования

Бывают:

Срочные депозиты

Депозиты до востребования

Слайд 24

КРЕДИТ

Ссуда в денежной или товарной форме, предоставляемая кредитором заёмщику на условиях

возвратности, чаще всего с выплатой процента за пользование кредитом

Функции:

Перераспределение денежных масс -> продуктивное использование временно свободных денег

Замена действительных денег на кредитные -> снижение издержек обращения

Слайд 25

ПРИНЦИПЫ КРЕДИТОВАНИЯ

Срочность. Банк предоставляет деньги на определённый срок

Платность. Банк предоставляет деньги

за плату

Возвратность. Банк проводит работу по оценке кредитоспособности – наличие у заёмщика возможности вовремя вернуть деньги

Гарантированность. Банк может потребовать залог

Слайд 26

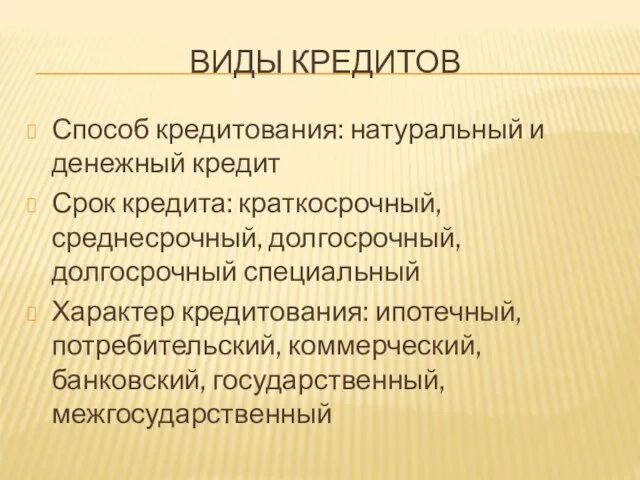

ВИДЫ КРЕДИТОВ

Способ кредитования: натуральный и денежный кредит

Срок кредита: краткосрочный, среднесрочный, долгосрочный,

долгосрочный специальный

Характер кредитования: ипотечный, потребительский, коммерческий, банковский, государственный, межгосударственный

Слайд 27

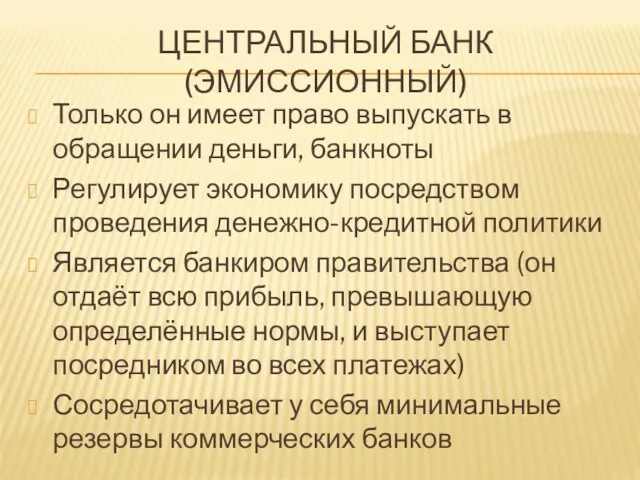

ЦЕНТРАЛЬНЫЙ БАНК (ЭМИССИОННЫЙ)

Только он имеет право выпускать в обращении деньги, банкноты

Регулирует

экономику посредством проведения денежно-кредитной политики

Является банкиром правительства (он отдаёт всю прибыль, превышающую определённые нормы, и выступает посредником во всех платежах)

Сосредотачивает у себя минимальные резервы коммерческих банков

Самозанятость. Особенности

Самозанятость. Особенности Проект поддержки местных инициатив (ППМИ)

Проект поддержки местных инициатив (ППМИ) Выборка в аудите

Выборка в аудите Налоговая система Канады

Налоговая система Канады Финансовые аспекты в принятии управленческих решений

Финансовые аспекты в принятии управленческих решений Подготовка информации для оценки эффективности

Подготовка информации для оценки эффективности Сутність біржової діяльності. (Лекція 1-2)

Сутність біржової діяльності. (Лекція 1-2) Налоги. Классификация налогов

Налоги. Классификация налогов Бюджетирование как инструмент управления

Бюджетирование как инструмент управления Деньги и их история

Деньги и их история Международные стандарты финансовой отчетности/ International Financial Reporting Standards

Международные стандарты финансовой отчетности/ International Financial Reporting Standards Финансы государственного сектора экономики: понятие и структура

Финансы государственного сектора экономики: понятие и структура Современные методы и инструменты финансирования деятельности компании

Современные методы и инструменты финансирования деятельности компании The easiest talk about shares

The easiest talk about shares Оформление результатов аудиторских проверок

Оформление результатов аудиторских проверок Стоимость и структура капитала

Стоимость и структура капитала Виды прибыли

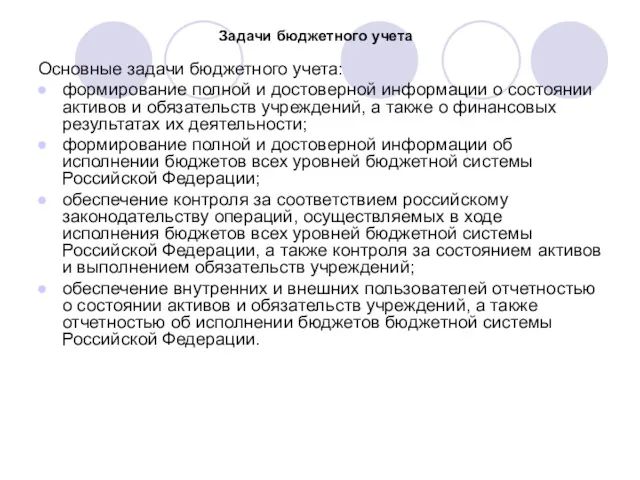

Виды прибыли Задачи бюджетного учета

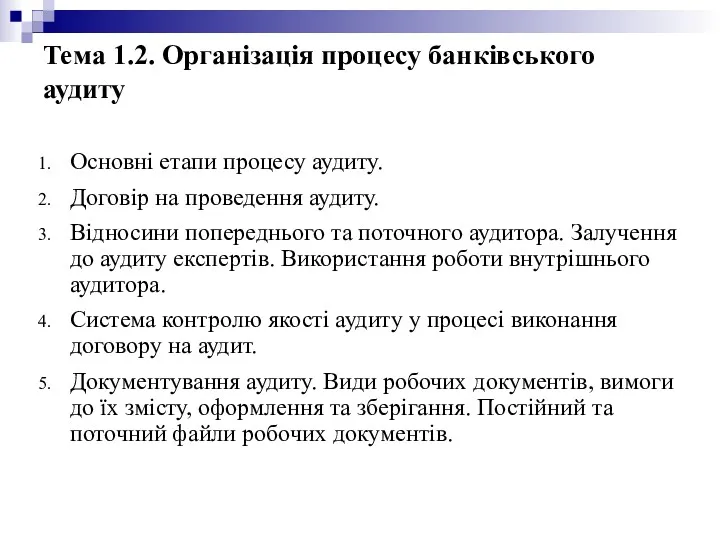

Задачи бюджетного учета Організація процесу банківського аудиту. (Тема 1.2)

Організація процесу банківського аудиту. (Тема 1.2) Принудительное исполнение налоговой обязанности

Принудительное исполнение налоговой обязанности Ұлттық Банктың ХВҚ серіктестігі және халықаралық шарттар

Ұлттық Банктың ХВҚ серіктестігі және халықаралық шарттар Review of the grain market. Prices for wheat

Review of the grain market. Prices for wheat Тема 7. Необходимость и сущность кредита

Тема 7. Необходимость и сущность кредита Валюталық нарық

Валюталық нарық The cost of goods sold

The cost of goods sold Банковские риски и способы их оценки

Банковские риски и способы их оценки Управленческий учет. Принятие управленческих решений

Управленческий учет. Принятие управленческих решений Система управления финансами транснациональной корпорации

Система управления финансами транснациональной корпорации