Содержание

- 2. Грамотный налогоплательщик не только исправно выполняет свои налоговые обязательства, но и пользуется правами на снижение налогооблагаемой

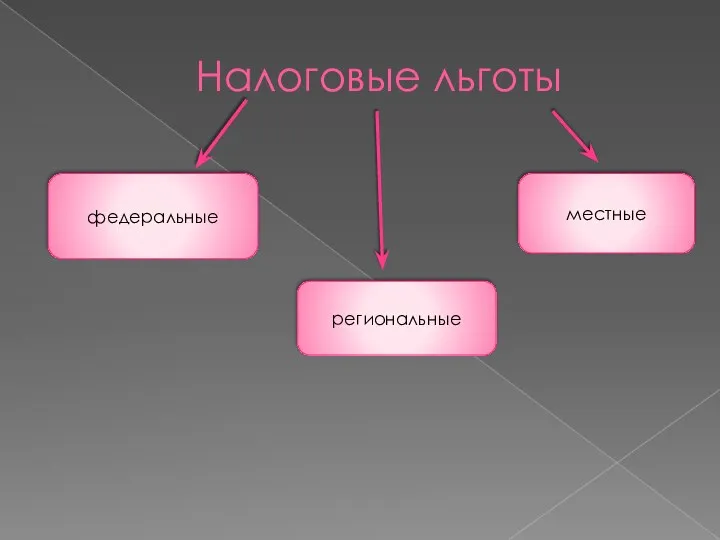

- 3. Налоговые льготы федеральные региональные местные

- 4. Запомните! Уменьшить сумму налога к уплате можно, воспользовавшись налоговыми льготами. • Налоговые льготы дают право на

- 5. Льготы по налогу на доходы физических лиц В соответствии с налоговым законодательством освобождаются от уплаты подоходного

- 6. Запомните! Не все виды личных доходов облагаются налогом. Доходы, не включаемые в налоговую базу по подоходному

- 7. Налоговые льготы по имущественным налогам предусматривают освобождение от уплаты транспортного, земельного налогов и налога на имущество

- 8. Налоговый вычет- сумма, на которую уменьшается налоговая база по подоходному налогу в определённых законом случаях. Посредством

- 9. Налоговые вычеты Стандартные; Социальные; Имущественные; профессиональные Стандартные налоговые вычеты – сумма, на которую уменьшается налоговая база

- 10. Посчитаем?! У Петра Ивановича Иванова двое детей: пятилетняя дочь Лиза и семнадцатилетний сын Илья. Ежемесячная заработная

- 11. Социальные налоговые вычеты - сумма, на которую уменьшается налоговая база по подоходному налогу, если налогоплательщик осуществлял

- 12. Таким образом, если гражданин оказал денежную помощь на благотворительные цели благотворительным и другим некоммерческим социально ориентированным

- 13. Посчитаем?! В 2013 году П. И. Иванов поступил в университет для получения второго высшего образования, стоимость

- 14. Имущественные налоговые вычеты сумма, на которую уменьшается налоговая база по подоходному налогу, если налогоплательщик продал имущество

- 15. Профессиональные налоговые вычеты сумма, на которую уменьшается налоговая база по подоходному налогу по доходам, полученным физическими

- 17. Скачать презентацию

Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость (НДС) Основные задачи и функции Федеральной налоговой службы

Основные задачи и функции Федеральной налоговой службы Студия Уроки настоящего МКОУ Нижнекарачанская СОШ

Студия Уроки настоящего МКОУ Нижнекарачанская СОШ Опционные контракты. Общее описание

Опционные контракты. Общее описание Годовой отчет, учетная политика, налоги-2016/17. Практика и перспективы применения новых норм

Годовой отчет, учетная политика, налоги-2016/17. Практика и перспективы применения новых норм Как распознать финансовую пирамиду

Как распознать финансовую пирамиду Сущность и особенности инвестиционной деятельности. Тема 1

Сущность и особенности инвестиционной деятельности. Тема 1 Книга доходів і витрат

Книга доходів і витрат Бухгалтерский баланс

Бухгалтерский баланс Учет и анализ доходов, расходов и финансовых результатов деятельности организации (на примере ОАО Башспирт)

Учет и анализ доходов, расходов и финансовых результатов деятельности организации (на примере ОАО Башспирт) Учет кассовых операций

Учет кассовых операций Паевые инвестиционные фонды

Паевые инвестиционные фонды Государственный кредит

Государственный кредит Input – output framework: practice part

Input – output framework: practice part Управління оборотними засобами підприємства

Управління оборотними засобами підприємства Тема 3. Общегосударственный финансовый контроль. Тема 3.2. Органы осуществляющие общегосударственный контроль и их сфера надзора

Тема 3. Общегосударственный финансовый контроль. Тема 3.2. Органы осуществляющие общегосударственный контроль и их сфера надзора Учет источников собственных средств кредитной организации

Учет источников собственных средств кредитной организации Слагаемые мастерства. Чем определяется размер зарплаты

Слагаемые мастерства. Чем определяется размер зарплаты Стандарты аудиторской деятельности, регулирующие форму, содержание, предоставление аудиторского заключения

Стандарты аудиторской деятельности, регулирующие форму, содержание, предоставление аудиторского заключения The problems of the active operations of commercial banks

The problems of the active operations of commercial banks Банковские карты

Банковские карты О роли социально - ориентированной некоммерческой организации в персонифицированном финансировании дополнительного образования

О роли социально - ориентированной некоммерческой организации в персонифицированном финансировании дополнительного образования Необычные налоги в разных странах мира

Необычные налоги в разных странах мира Личное финансовое планирование

Личное финансовое планирование Бухгалтерский учёт и анализ

Бухгалтерский учёт и анализ Бюджет для граждан городского округа Саранск за 2015 год

Бюджет для граждан городского округа Саранск за 2015 год Основы организации финансовой работы в бюджетной организации

Основы организации финансовой работы в бюджетной организации Сущность аудита и его содержание

Сущность аудита и его содержание