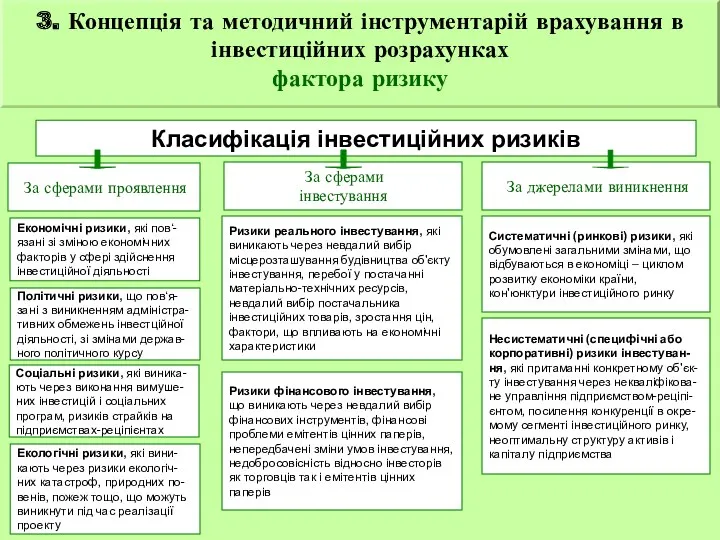

Класифікація інвестиційних ризиків

За сферами проявлення

Економічні ризики, які пов‘-язані зі зміною

економічних факторів у сфері здійснення інвестиційної діяльності

Політичні ризики, що пов‘я-зані з виникненням адміністра-тивних обмежень інвестційної діяльності, зі змінами держав-ного політичного курсу

Соціальні ризики, які виника-ють через виконання вимуше-них інвестицій і соціальних програм, ризиків страйків на підприємствах-реціпієнтах

Екологічні ризики, які вини-кають через ризики екологіч-них катастроф, природних по-венів, пожеж тощо, що можуть виникнути під час реалізації проекту

За сферами

інвестування

Ризики реального інвестування, які виникають через невдалий вибір місцерозташування будівництва об'єкту інвестування, перебої у постачанні матеріально-технічних ресурсів, невдалий вибір постачальника інвестиційних товарів, зростання цін, фактори, що впливають на економічні характеристики

Ризики фінансового інвестування, що виникають через невдалий вибір фінансових інструментів, фінансові проблеми емітентів цінних паперів, непередбачені зміни умов інвестування, недобросовісність відносно інвесторів як торговців так і емітентів цінних паперів

За джерелами виникнення

Систематичні (ринкові) ризики, які обумовлені загальними змінами, що відбуваються в економіці – циклом розвитку економіки країни, кон'юнктури інвестиційного ринку

Несистематичні (специфічні або корпоративні) ризики інвестуван-ня, які притаманні конкретному об'єк-ту інвестування через некваліфікова-не управління підприємством-реціпі-єнтом, посилення конкуренції в окре-мому сегменті інвестиційного ринку, неоптимальну структуру активів і капіталу підприємства

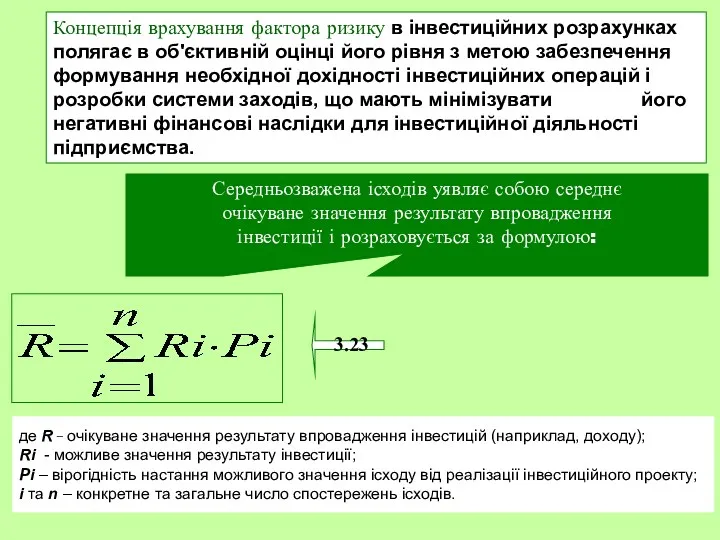

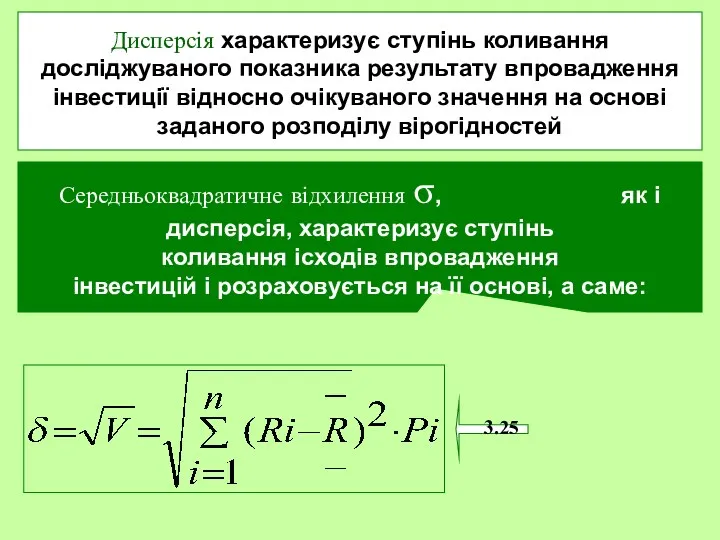

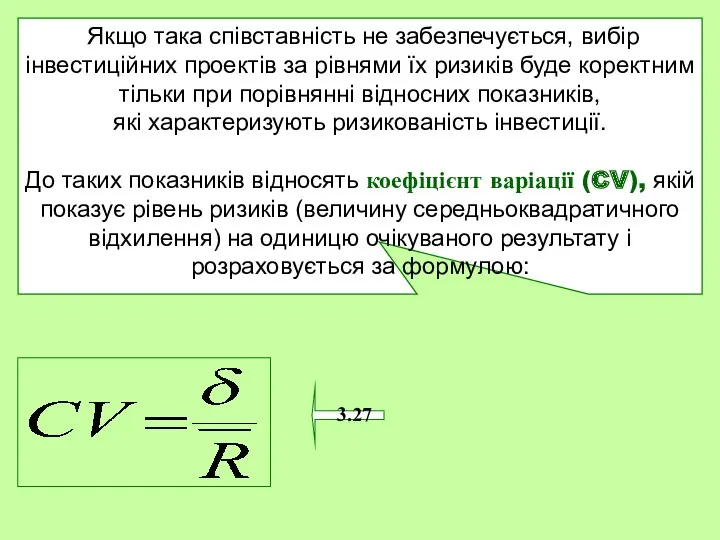

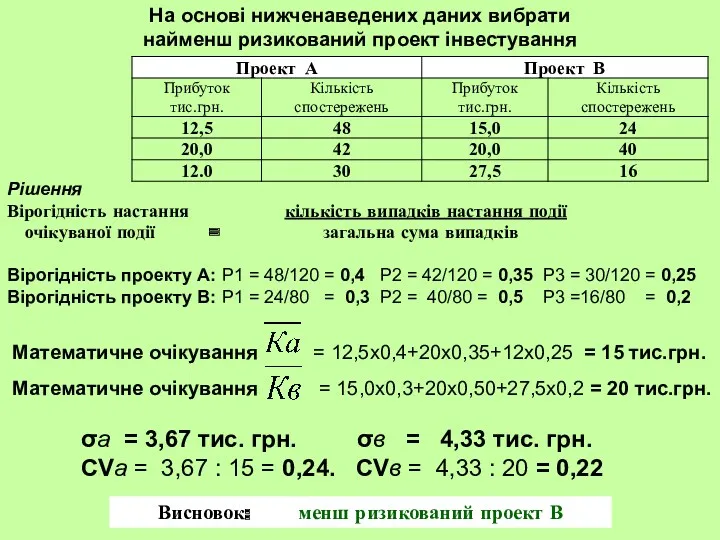

3. Концепція та методичний інструментарій врахування в інвестиційних розрахунках

фактора ризику

The theory of exchange rate determination

The theory of exchange rate determination Что такое деньги

Что такое деньги Собственные средства (капитал) банка

Собственные средства (капитал) банка Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года

Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года Зменения законодательства по вопросам персонифицированного учета

Зменения законодательства по вопросам персонифицированного учета Topic 1. Introduction to Finance

Topic 1. Introduction to Finance Студенческий совет факультета ПМ-ПУ. Информационное собрание на тему: Повышенная академическая стипендия

Студенческий совет факультета ПМ-ПУ. Информационное собрание на тему: Повышенная академическая стипендия Зарплатный проект

Зарплатный проект Основы аудита

Основы аудита Инвестиционная программа МУП Яргорэнергосбыт г. Ярославля по повышению качества горячего водоснабжения

Инвестиционная программа МУП Яргорэнергосбыт г. Ярославля по повышению качества горячего водоснабжения Учет расчетных операций

Учет расчетных операций Екологічний податок

Екологічний податок РКМЦ по Самарской области

РКМЦ по Самарской области Трейдинг как привилегия

Трейдинг как привилегия Портфели ценных бумаг

Портфели ценных бумаг Фандрайзинг с картинками

Фандрайзинг с картинками Анализ и оценка платежеспособности и ликвидности предприятия на примере ООО СМК Аудит

Анализ и оценка платежеспособности и ликвидности предприятия на примере ООО СМК Аудит Спортивный плюс. СК Благосостояние

Спортивный плюс. СК Благосостояние МСА 520 Аналитические процедуры

МСА 520 Аналитические процедуры Финансирование бизнеса

Финансирование бизнеса Предоставление мер социальной поддержки по оплате жилого помещения и коммунальных услуг работающим гражданам указанных в статье

Предоставление мер социальной поддержки по оплате жилого помещения и коммунальных услуг работающим гражданам указанных в статье Спрос на деньги. Денежно-кредитная политика

Спрос на деньги. Денежно-кредитная политика Место и роль платежных карт в системе безналичных расчетов

Место и роль платежных карт в системе безналичных расчетов Корпоративные финансы. Тема 1. Экономическая сущность и особенности корпоративных финансов

Корпоративные финансы. Тема 1. Экономическая сущность и особенности корпоративных финансов Результативность участия Краснокамского городского округа в конкурсе проектов инициативного бюджетирования

Результативность участия Краснокамского городского округа в конкурсе проектов инициативного бюджетирования Учет запасов. Оценка запасов. Учет поступления и выбытия запасов

Учет запасов. Оценка запасов. Учет поступления и выбытия запасов Финансы домашних хозяйств

Финансы домашних хозяйств Нематериальные активы

Нематериальные активы