Слайд 2

Вопросы для обсуждения:

Общая характеристика налога.

Элементы налога на добавленную стоимость.

Слайд 3

Общая характеристика налога:

Налог разработан и впервые применён во Франции в 1954

г. Является эффективным фискальным инструментом.

Порядок исчисления и уплаты определяется главой 21 НК РФ.

Характеристики налога :

федеральный;

косвенный;

системообразующий.

Слайд 4

Налогоплательщики

(ст. 143 НК РФ):

организации;

индивидуальные предприниматели;

лица, признаваемые налогоплательщиками в связи с перемещением

товаров через таможенную границу России, определяемые в соответствии с Таможенным кодексом РФ.

Слайд 5

Освобождение от исполнения обязанностей налогоплательщика

Организации и ИП имеют право на освобождение

от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или ИП без учёта налога не превысила в совокупности два миллиона рублей.

Слайд 6

Освобождение от исполнения обязанностей налогоплательщика

не распространяется на организации и ИП, реализующие

подакцизные товары, а также на организации, получившие статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с ФЗ «Об инновационном центре «Сколково»;

не применяется в отношении обязанностей, возникающих в связи с ввозом товаров на территорию РФ.

Слайд 7

Объект налогообложения (ст. 146):

реализация товаров (работ, услуг) на территории РФ, в

т.ч. реализация предметов залога (передача права собственности на безвозмездной основе признаётся реализацией товаров (работ, услуг));

передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций;

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров на территорию РФ.

Слайд 8

Операции, не подлежащие налогообложению (ст. 149):

реализация социально значимых товаров, работ, услуг,

например:

медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому правительством РФ;

медицинских услуг, оказываемых медицинскими учреждениями и врачами, занимающимися частной практикой (кроме косметологических, ветеринарных и санитарно-эпидемиологических);

услуг, по содержанию детей в дошкольных учреждениях и др.

Слайд 9

Налоговая база (ст. 154 НК):

при реализации товаров (работ, услуг) определяется как

стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьёй 40 с учётом акцизов и без включения в них налога.

Слайд 10

Налоговый период (ст. 163 НК):

устанавливается как квартал.

Длительное время был – календарный

месяц.

Слайд 11

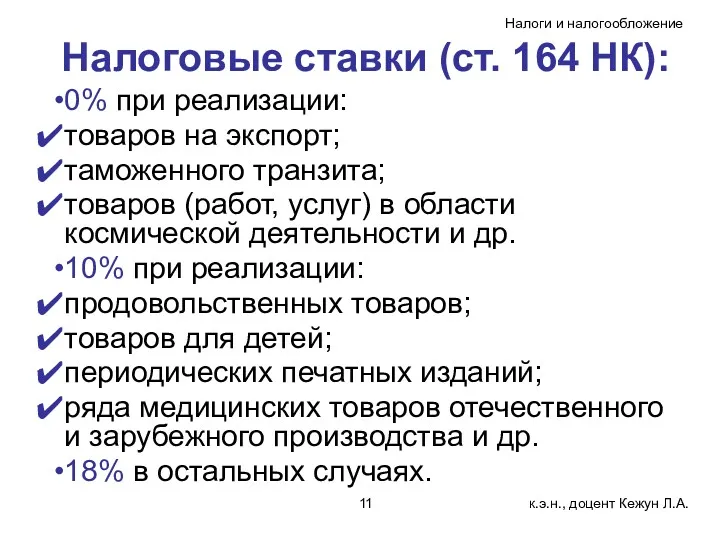

Налоговые ставки (ст. 164 НК):

0% при реализации:

товаров на экспорт;

таможенного транзита;

товаров (работ,

услуг) в области космической деятельности и др.

10% при реализации:

продовольственных товаров;

товаров для детей;

периодических печатных изданий;

ряда медицинских товаров отечественного и зарубежного производства и др.

18% в остальных случаях.

Слайд 12

Порядок исчисления налога

(ст. 166 НК РФ):

Сумма налога исчисляется как соответствующая

налоговой ставке процентная доля налоговой базы, а при раздельном учёте – как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли налоговых баз.

Слайд 13

Момент определения налоговой базы (ст. 167 НК):

наиболее ранняя из следующих дат:

день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Слайд 14

Налоговые вычеты (ст. 171 НК):

налогоплательщик имеет право уменьшить сумму исчисленного налога

на установленные налоговые вычеты:

суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав либо уплаченных им при ввозе товара на таможенную территорию РФ для внутреннего потребления;

суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров продавцу или отказа от них.

Слайд 15

Сумма налога, подлежащая уплате в бюджет (ст. 173 НК):

исчисляется по итогам

каждого налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога, исчисленная от налоговой базы, и увеличенная на суммы налога, восстановленного.

Финансовый рынок и его участники

Финансовый рынок и его участники Accounting and finance

Accounting and finance Анализ финансового состояния предприятия и оценка финансовой устойчивости. Анализ ликвидности и платежеспособности

Анализ финансового состояния предприятия и оценка финансовой устойчивости. Анализ ликвидности и платежеспособности Рабочий отчет департамента аналитики компании IPO

Рабочий отчет департамента аналитики компании IPO Аудит готовой продукции и финансовых результатов

Аудит готовой продукции и финансовых результатов Методика аудиторской проверки налогообложения (налога на прибыль) организации, применяющей УСН (на примере ООО СТРОЙ КРЫМ)

Методика аудиторской проверки налогообложения (налога на прибыль) организации, применяющей УСН (на примере ООО СТРОЙ КРЫМ) Деньги и денежно-кредитная политика государства

Деньги и денежно-кредитная политика государства Управление рисками

Управление рисками Дробление бизнеса

Дробление бизнеса Способы и процедуры ведения бухгалтерского учета

Способы и процедуры ведения бухгалтерского учета Сетевые пирамиды: легкий способ обогащения. Цели и последствия

Сетевые пирамиды: легкий способ обогащения. Цели и последствия Бюджетний устрій та побудова бюджетної системи України. (Лекція 2)

Бюджетний устрій та побудова бюджетної системи України. (Лекція 2) Система SWIFT

Система SWIFT Бюджет для граждан

Бюджет для граждан Мета, зміст та організація управлінського обліку

Мета, зміст та організація управлінського обліку Информационные системы в экономике. Банковские информационные системы

Информационные системы в экономике. Банковские информационные системы Компания Прагматик

Компания Прагматик Деловая активность предприятия: основные определения, порядок проведения анализа. (тема 13)

Деловая активность предприятия: основные определения, порядок проведения анализа. (тема 13) Группа всемирного банка

Группа всемирного банка Новый вид отчетности в социальный фонд – единая форма сведений (ЕФС - 1)

Новый вид отчетности в социальный фонд – единая форма сведений (ЕФС - 1) Основные цели независимого аудитора и проведение аудита в соответствии с МСА. (Лекция 1.3)

Основные цели независимого аудитора и проведение аудита в соответствии с МСА. (Лекция 1.3) Финансирование бизнеса. Практическое занятие

Финансирование бизнеса. Практическое занятие Трудовые поправки, связанные с оплатой труда работников

Трудовые поправки, связанные с оплатой труда работников Меншікке салынатын салықтар: көлік құралдарына салынатын салық

Меншікке салынатын салықтар: көлік құралдарына салынатын салық Акции как основные ценные бумаги

Акции как основные ценные бумаги Система критериев и методов для оценки и диагностики банкротства организации

Система критериев и методов для оценки и диагностики банкротства организации Капитал. Производство, издержки, прибыль. (Тема 5)

Капитал. Производство, издержки, прибыль. (Тема 5) Финансовая среда предпринимательства и предпринимательские риски

Финансовая среда предпринимательства и предпринимательские риски