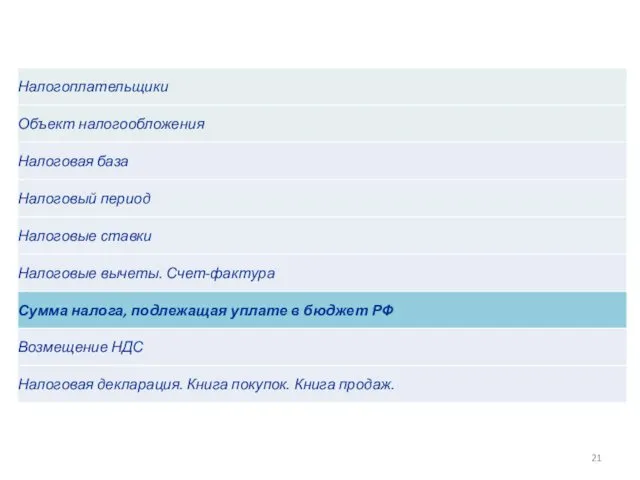

Содержание

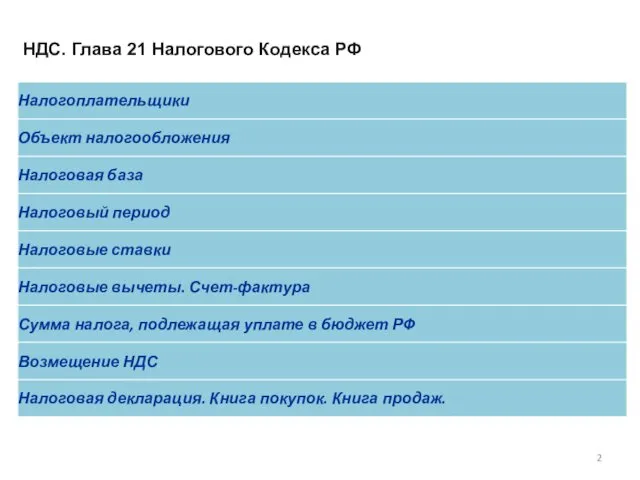

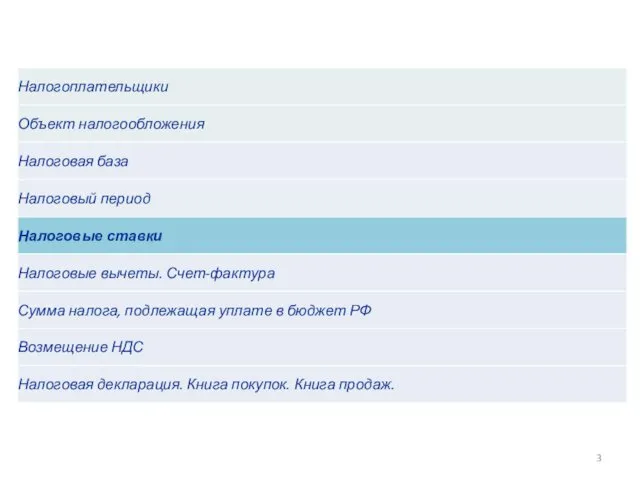

- 2. НДС. Глава 21 Налогового Кодекса РФ

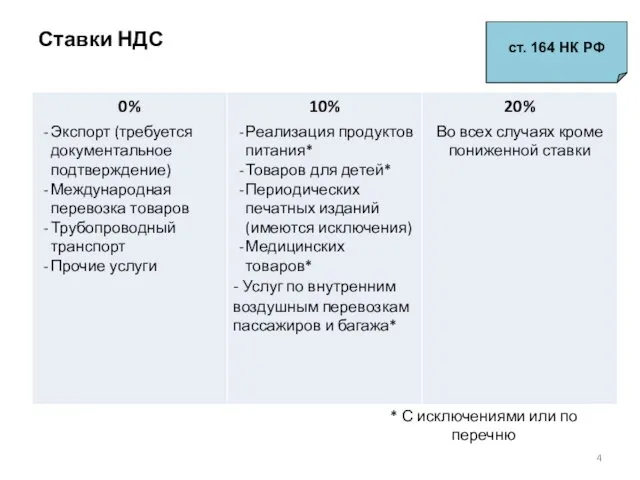

- 4. Ставки НДС ст. 164 НК РФ * С исключениями или по перечню

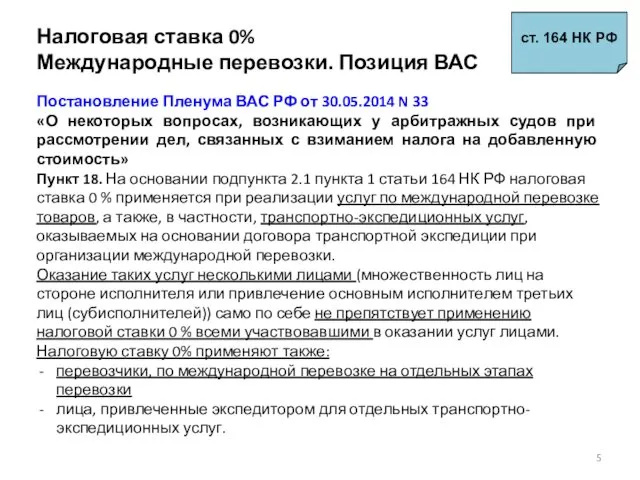

- 5. Налоговая ставка 0% Международные перевозки. Позиция ВАС ст. 164 НК РФ Постановление Пленума ВАС РФ от

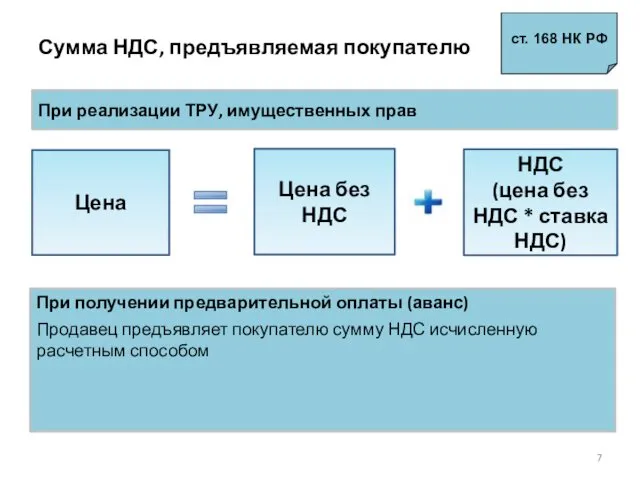

- 7. Сумма НДС, предъявляемая покупателю Цена Цена без НДС НДС (цена без НДС * ставка НДС) ст.

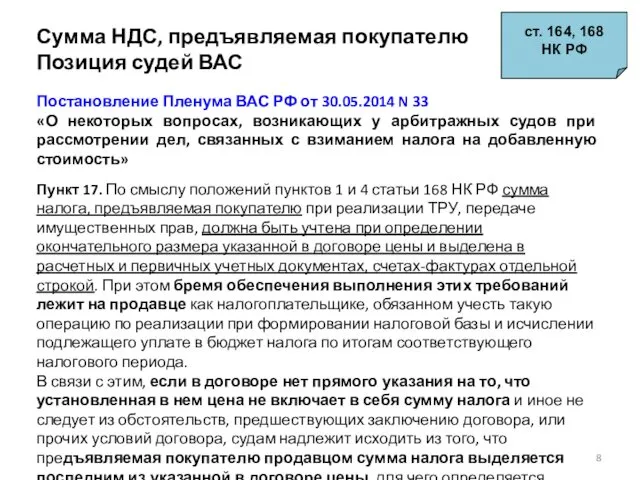

- 8. Сумма НДС, предъявляемая покупателю Позиция судей ВАС ст. 164, 168 НК РФ Постановление Пленума ВАС РФ

- 9. Счет-фактура ст. 169 НК РФ Счет-фактура - документ, служащий основанием для принятия покупателем предъявленных продавцом ТРУ,

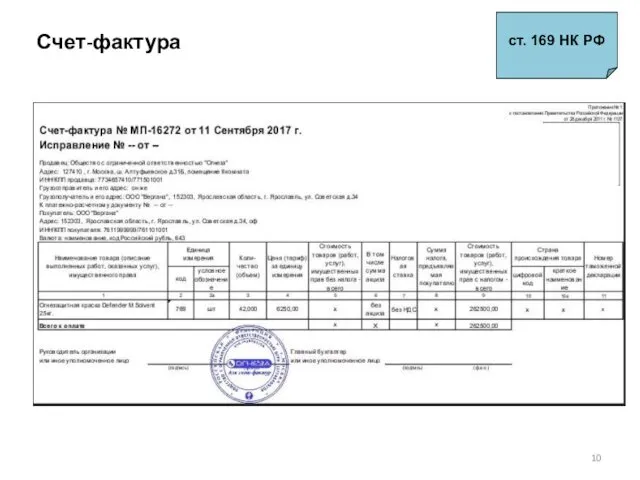

- 10. Счет-фактура ст. 169 НК РФ

- 11. Ошибки в счетах-фактурах, не препятствующие вычетам ст. 169 НК РФ Постановление Правительства РФ от 26.12.2011 N

- 12. Корректировочный счет-фактура ст. 169 НК РФ Корректировочный счет-фактура, выставляется продавцом покупателю ТРУ, имущественных прав при изменении

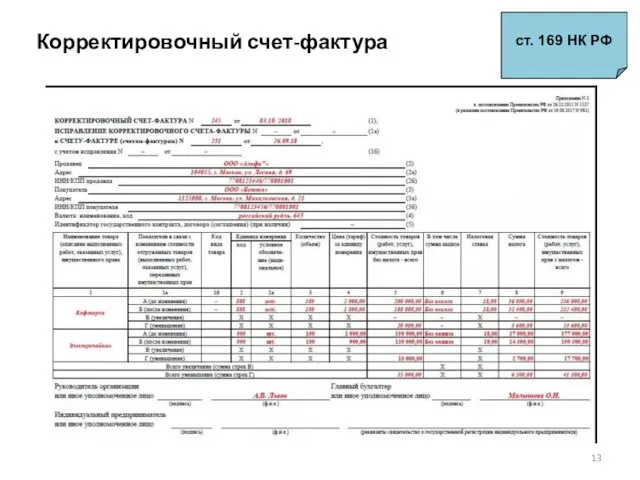

- 13. Корректировочный счет-фактура ст. 169 НК РФ

- 14. Исправительный счет-фактура ст. 169 НК РФ Исправительный счет-фактура – новый счет-фактура, оформленный вместо неправильного документа. В

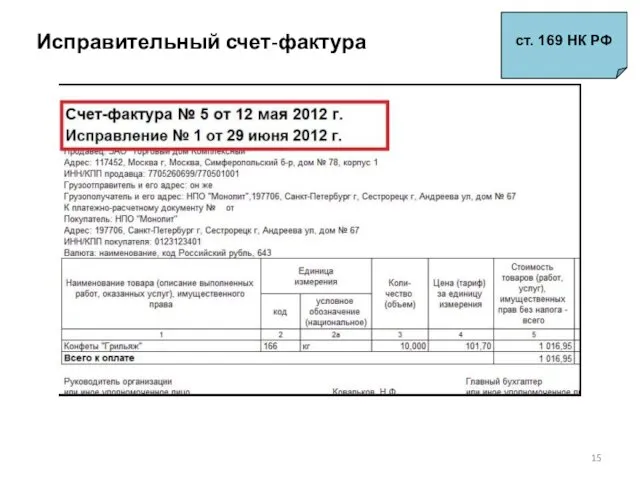

- 15. Исправительный счет-фактура ст. 169 НК РФ

- 16. Корректировки и исправления в счетах-фактурах ст. 169 НК РФ Корректировочный счет-фактура – в декларацию текущего периода

- 17. Порядок оформления счетов – фактур Все налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения, включая операции,

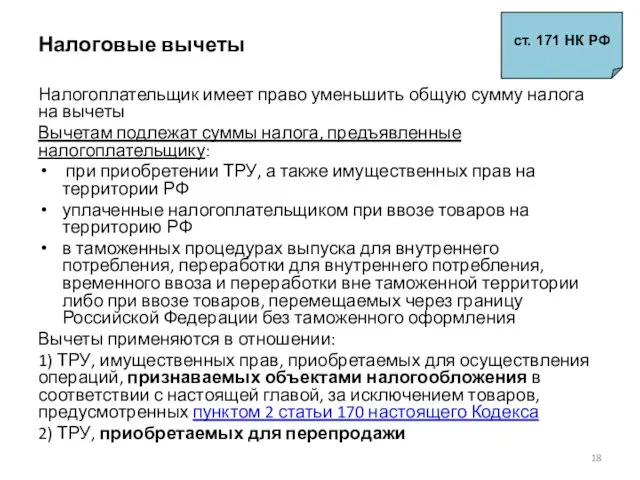

- 18. Налоговые вычеты Налогоплательщик имеет право уменьшить общую сумму налога на вычеты Вычетам подлежат суммы налога, предъявленные

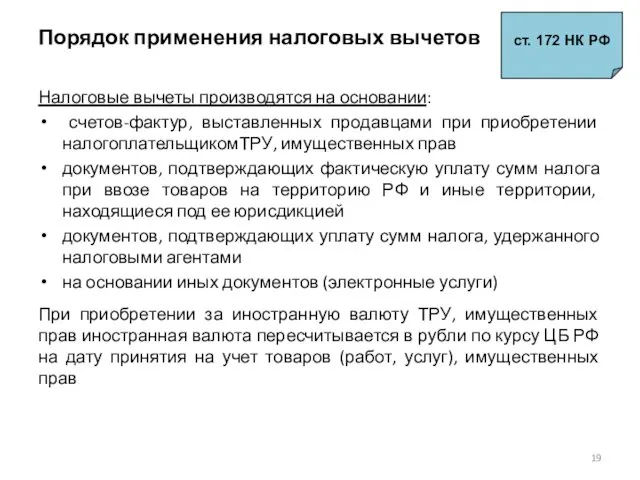

- 19. Порядок применения налоговых вычетов Налоговые вычеты производятся на основании: счетов-фактур, выставленных продавцами при приобретении налогоплательщикомТРУ, имущественных

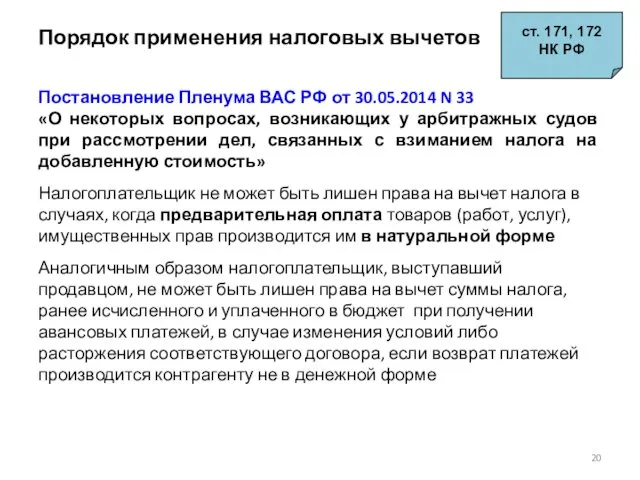

- 20. Порядок применения налоговых вычетов Постановление Пленума ВАС РФ от 30.05.2014 N 33 «О некоторых вопросах, возникающих

- 22. Порядок применения налоговых вычетов Налоговые вычеты производятся на основании: счетов-фактур, выставленных продавцами при приобретении налогоплательщикомТРУ, имущественных

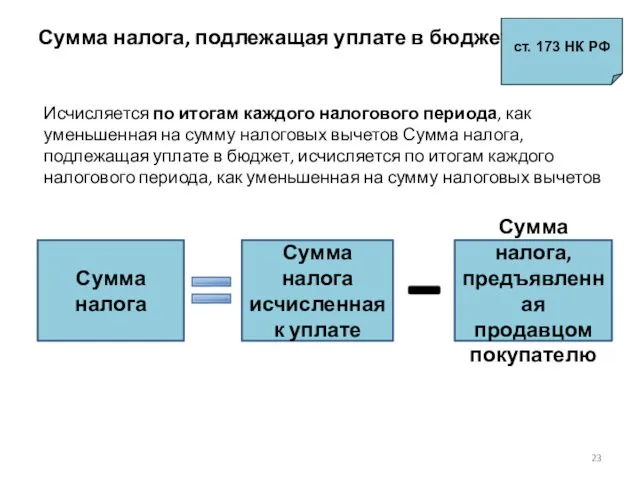

- 23. Сумма налога, подлежащая уплате в бюджет Сумма налога Сумма налога исчисленная к уплате Сумма налога, предъявленная

- 25. Порядок возмещения налога Если по итогам налогового периода сумма налоговых вычетов превышает общую сумму исчисленного налога

- 27. Налоговая декларация Срок предоставления декларации – 25 число месяца, следующего за истекшим налоговым периодом Предоставлять декларацию

- 28. КНИГА ПРОДАЖ Предназначена для регистрации счетов –фактур и составляется продавцом при совершении операций, признаваемых объектом обложения

- 29. КНИГА ПОКУПОК Предназначена для регистрации счетов –фактур выставленных продавцами, для определения суммы НДС, подлежащей зачету и

- 31. Скачать презентацию

Индикатор Демарка

Индикатор Демарка Денежная система, правовое регулирование денежного обращения

Денежная система, правовое регулирование денежного обращения Правовое регулирование несостоятельности кредитных организаций

Правовое регулирование несостоятельности кредитных организаций Страхові продукти ІНГО, Україна

Страхові продукти ІНГО, Україна Задачи к ГАК. Финансовые рынки

Задачи к ГАК. Финансовые рынки Теорія оподаткування

Теорія оподаткування Бухгалтерский учет межбанковских расчетов. (Тема 4)

Бухгалтерский учет межбанковских расчетов. (Тема 4) Бухгалтерская (финансовая) отчетность

Бухгалтерская (финансовая) отчетность Валютное регулирование и валютный контроль

Валютное регулирование и валютный контроль Ислам Даму Банкі

Ислам Даму Банкі Спецсчет

Спецсчет Счётная палата Российской Федерации

Счётная палата Российской Федерации Accounting and Financial Reporting

Accounting and Financial Reporting Учет финансовых вложений

Учет финансовых вложений Exchange rates. (Lecture 4)

Exchange rates. (Lecture 4) Кәсіпорынның ұзақ мерзімді активтері

Кәсіпорынның ұзақ мерзімді активтері Как открыть счет в Криптобанке с доходностью до 400% за 182 дня

Как открыть счет в Криптобанке с доходностью до 400% за 182 дня Нормативная база Закон РСФСР О государственной налоговой службе РСФСР

Нормативная база Закон РСФСР О государственной налоговой службе РСФСР Простые проценты. Декурсивный и антисипативный способы начисления процентов. Логика финансовой операции наращения

Простые проценты. Декурсивный и антисипативный способы начисления процентов. Логика финансовой операции наращения Корпоративная культура (3). Семейная модель корпоративного управления

Корпоративная культура (3). Семейная модель корпоративного управления Учет денежных средств и анализ их движения в организации. Дипломная работа

Учет денежных средств и анализ их движения в организации. Дипломная работа Определение суммы налога. Решение задач

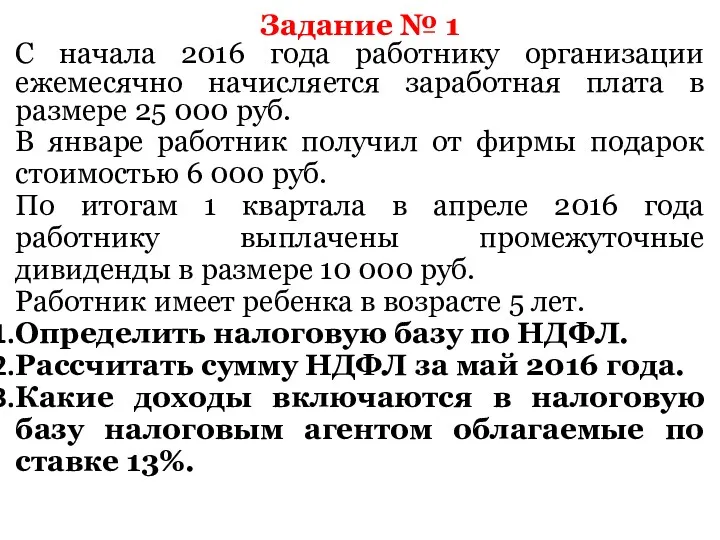

Определение суммы налога. Решение задач Теоретические основы учета основных средств

Теоретические основы учета основных средств Учет расчетов с государственными внебюджетными фондами

Учет расчетов с государственными внебюджетными фондами Органи державного фінансового контролю в Україні. (Тема 2)

Органи державного фінансового контролю в Україні. (Тема 2) Организация бухгалтерского учета в Республике Казахстан

Организация бухгалтерского учета в Республике Казахстан 1c: предприятие 8.3 документы

1c: предприятие 8.3 документы Организация и функционирование рынка ценных бумаг. Тема 4.2

Организация и функционирование рынка ценных бумаг. Тема 4.2