Содержание

- 2. Российская таможенная академия Международные валютные расчеты. Международные валютно-финансовые и кредитные организации ПЛАН Международные валютные расчеты. Валютно-финансовые

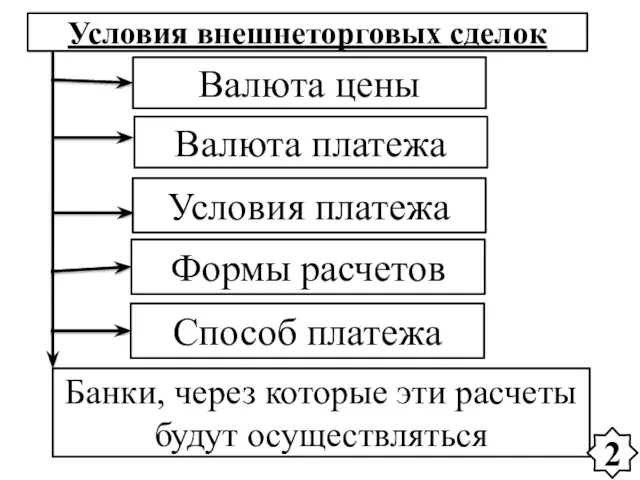

- 3. Условия внешнеторговых сделок Валюта цены Валюта платежа Условия платежа Формы расчетов Банки, через которые эти расчеты

- 4. Валюта цены – валюта, в которой определяется цена на товар. от выбора которой наряду с ее

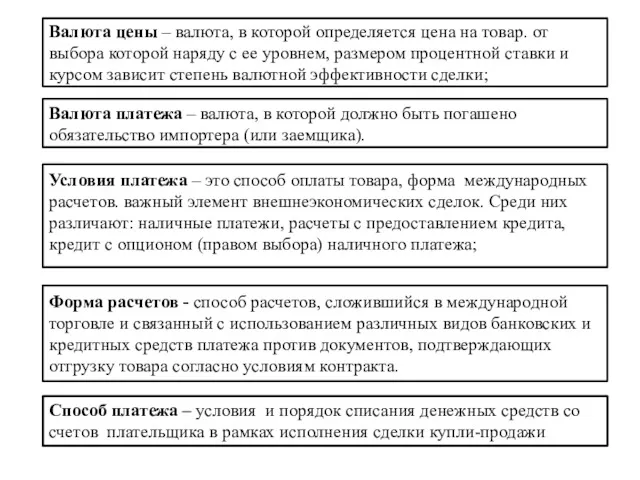

- 5. МЕЖДУНАРОДНЫЕ ВАЛЮТНЫЕ РАСЧЕТЫ это регулирование и осуществление денежных требований и обязательств, возникающих в связи с экономическими

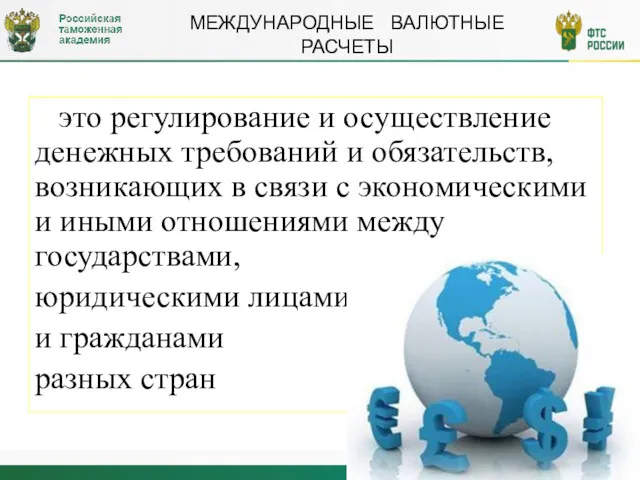

- 6. Российская таможенная академия международные расчеты взаиморасчеты между юридическими или физическими лицами, которые проводятся через банковское учреждение

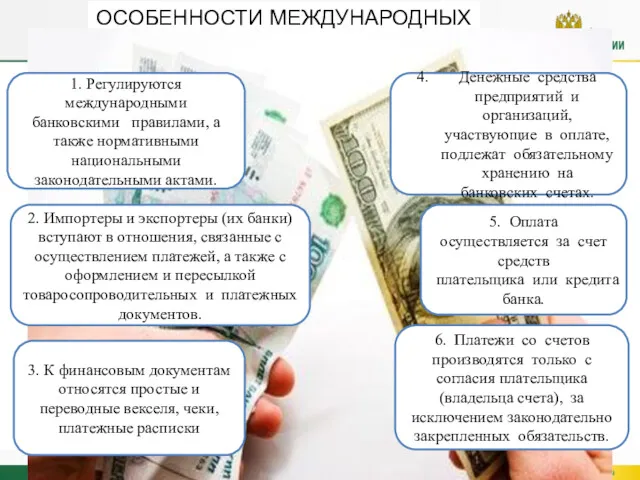

- 8. ОСОБЕННОСТИ МЕЖДУНАРОДНЫХ ВАЛЮТНЫХ РАСЧЁТОВ 2. Импортеры и экспортеры (их банки) вступают в отношения, связанные с осуществлением

- 10. SWIFT — Society of Worldwide Interbank Financial Telecommunications «Общество всемирных межбанковских финансовых каналов связи») Основная задача

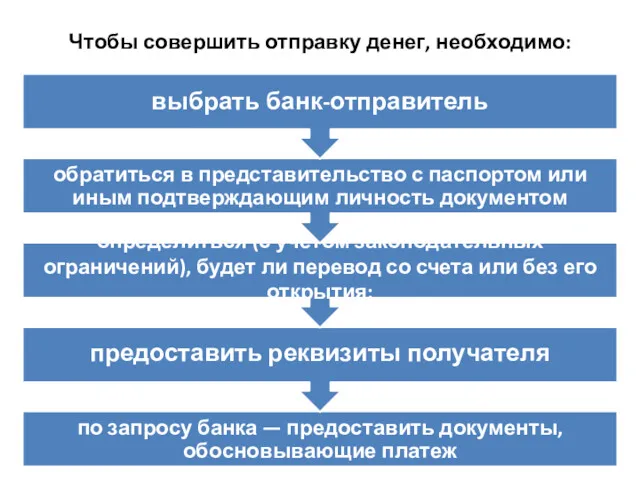

- 12. Чтобы совершить отправку денег, необходимо:

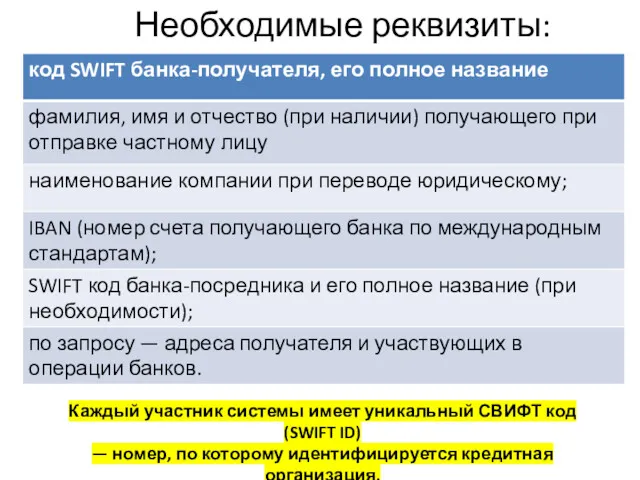

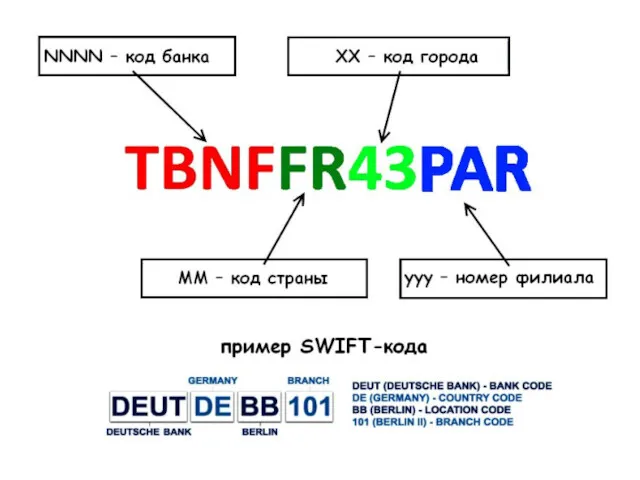

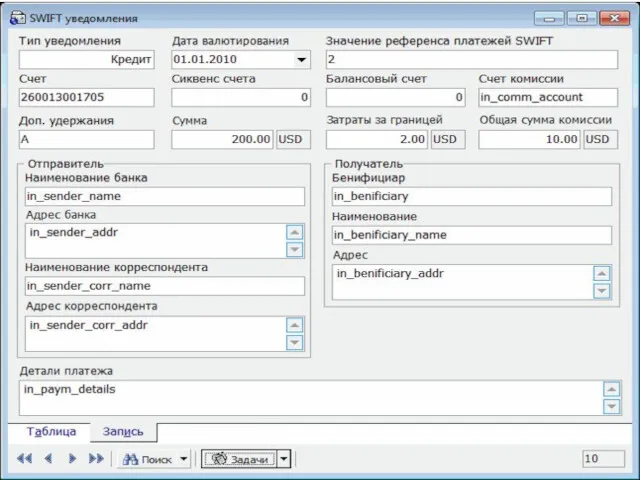

- 13. Необходимые реквизиты: Каждый участник системы имеет уникальный СВИФТ код (SWIFT ID) — номер, по которому идентифицируется

- 16. Стоимость формируется из двух составляющих — годового обслуживания и комиссии за каждый платёж. Годовое обслуживание зависит

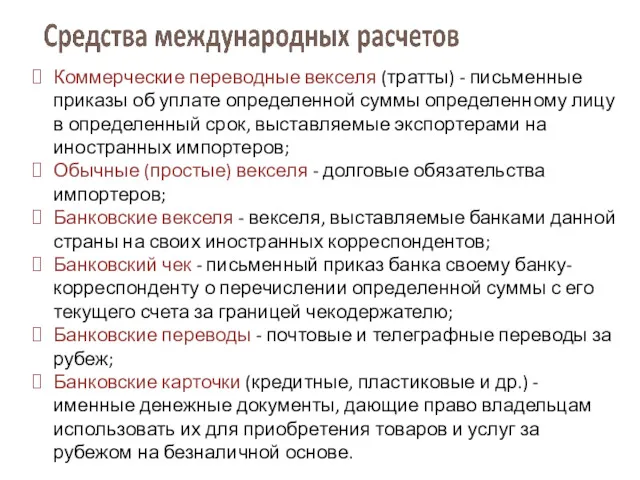

- 17. Коммерческие переводные векселя (тратты) - письменные приказы об уплате определенной суммы определенному лицу в определенный срок,

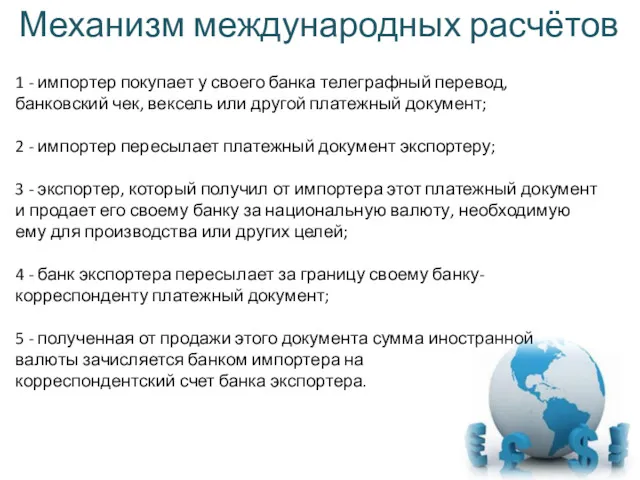

- 18. 1 - импортер покупает у своего банка телеграфный перевод, банковский чек, вексель или другой платежный документ;

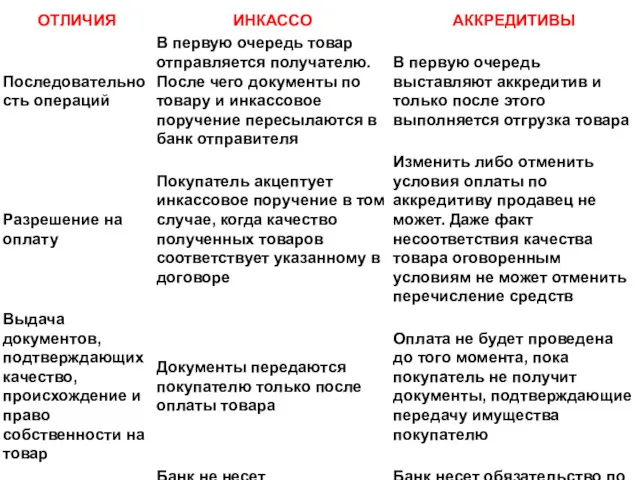

- 19. Особенности применения основных форм расчетов в международной сфере Импортеры и экспортеры, а также их банки вступают

- 20. Основные формы расчетов Авансовый платеж Аккредитив Банковский перевод Инкассо Открытый счет 8

- 21. Авансовый платеж – финансовая операция, при которой вся сумма платежа или его часть вносится до отгрузки.

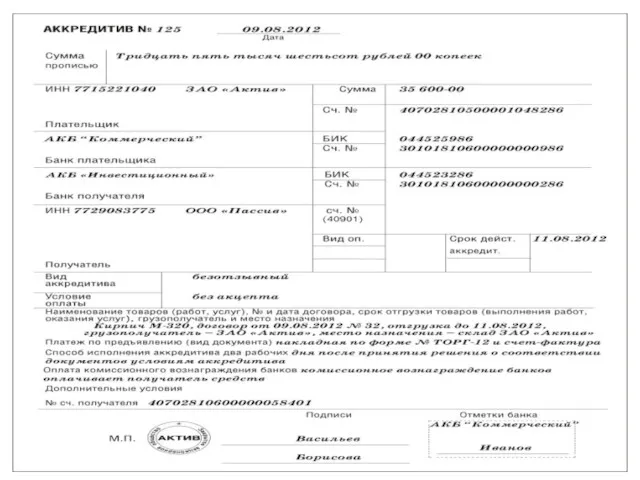

- 22. Аккредитив - это обязательство Банка произвести по поручению импортера за счет его средств, платеж или акцептовать

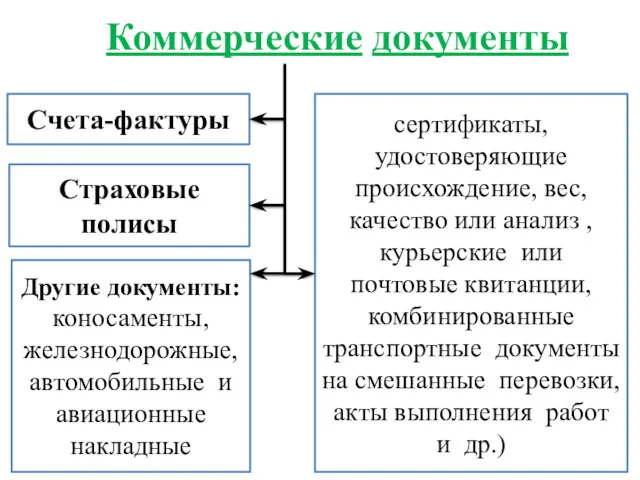

- 23. Коммерческие документы Счета-фактуры Страховые полисы Другие документы: коносаменты, железнодорожные, автомобильные и авиационные накладные сертификаты, удостоверяющие происхождение,

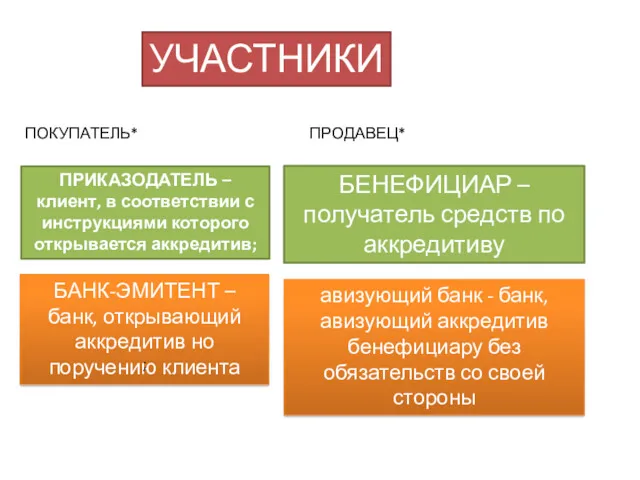

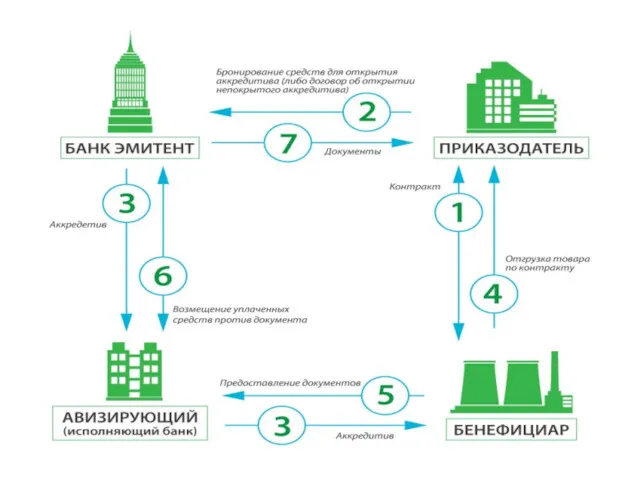

- 24. УЧАСТНИКИ ПРИКАЗОДАТЕЛЬ – клиент, в соответствии с инструкциями которого открывается аккредитив; БАНК-ЭМИТЕНТ – банк, открывающий аккредитив

- 26. [1] — Экспортер отгружает товар по контракту [1]; [2] — Экспортер отправляет необходимый комплект отгрузочных документов

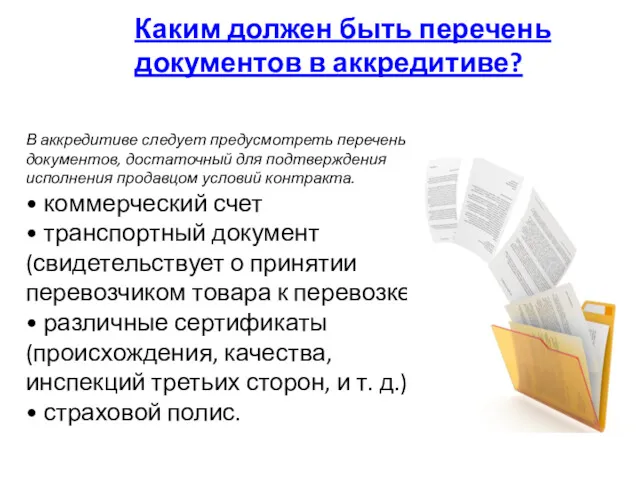

- 28. Каким должен быть перечень документов в аккредитиве? В аккредитиве следует предусмотреть перечень документов, достаточный для подтверждения

- 29. ОТКРЫТИЕ АККРЕДИТИВА ПОДТВЕРЖДЕНИЕ АККРЕДИТИВА АВИЗОВАНИЕ АККРЕДИТИВА ИСПОЛНЕНИЕ АККРЕДИТИВА ОПЕРАЦИИ С АККРЕДИТИВОМ

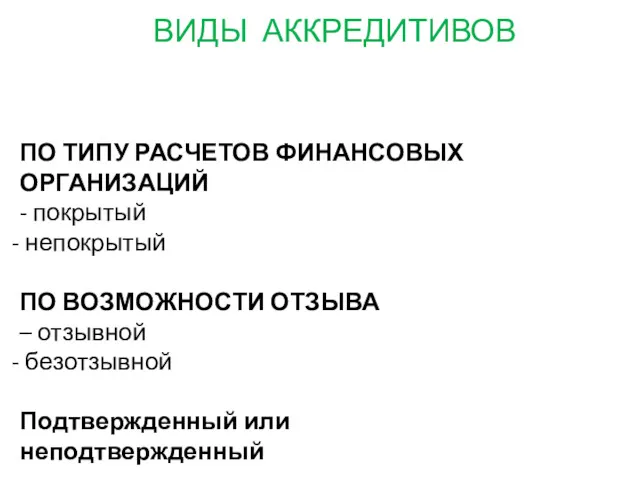

- 30. ПО ТИПУ РАСЧЕТОВ ФИНАНСОВЫХ ОРГАНИЗАЦИЙ - покрытый непокрытый ПО ВОЗМОЖНОСТИ ОТЗЫВА – отзывной безотзывной Подтвержденный или

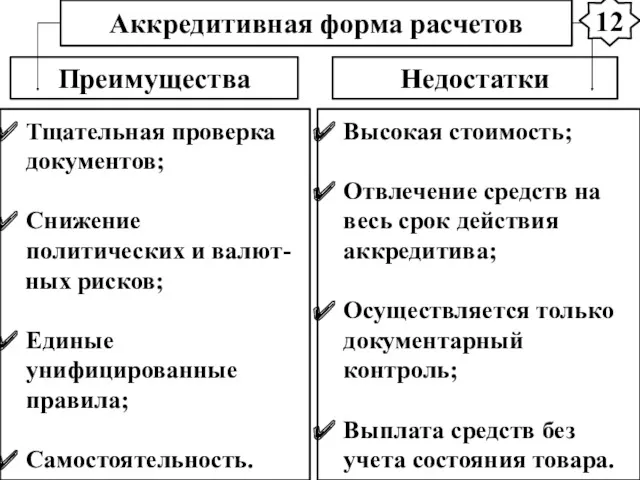

- 31. Аккредитивная форма расчетов Преимущества Недостатки Тщательная проверка документов; Снижение политических и валют- ных рисков; Единые унифицированные

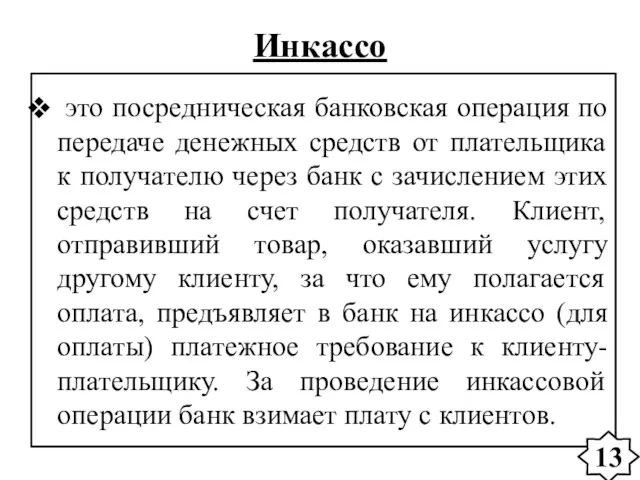

- 32. Инкассо это посредническая банковская операция по передаче денежных средств от плательщика к получателю через банк с

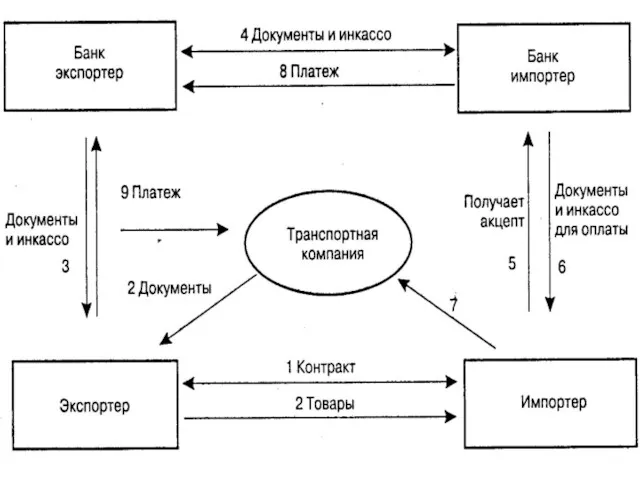

- 33. Инкассовая форма расчетов Инкассо - банковская операция, посредством которой банк по поручению клиента получает платеж от

- 34. 1. ДОВЕРИТЕЛЬ - клиент, поручающий инкассовую операцию своему банку; 2. БАНК-РЕМИТЕНТ, которому доверитель поручает операцию по

- 36. ВИДЫ ИНКАССОВОЙ ФОРМЫ РАСЧЕТОВ 1.ЧИСТОЕ ИНКАССО (прилагается вексель, чек;) 2.ДОКУМЕНТАРНОЕ ИНКАССО (на основе акта о приемке

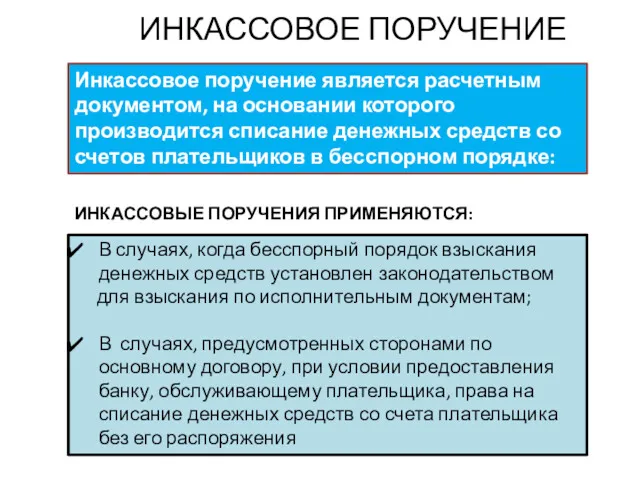

- 37. ИНКАССОВОЕ ПОРУЧЕНИЕ Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов

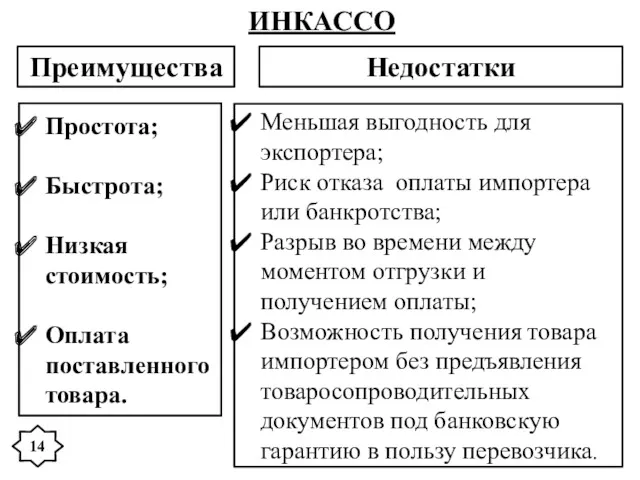

- 38. ИНКАССО Преимущества Недостатки Простота; Быстрота; Низкая стоимость; Оплата поставленного товара. Меньшая выгодность для экспортера; Риск отказа

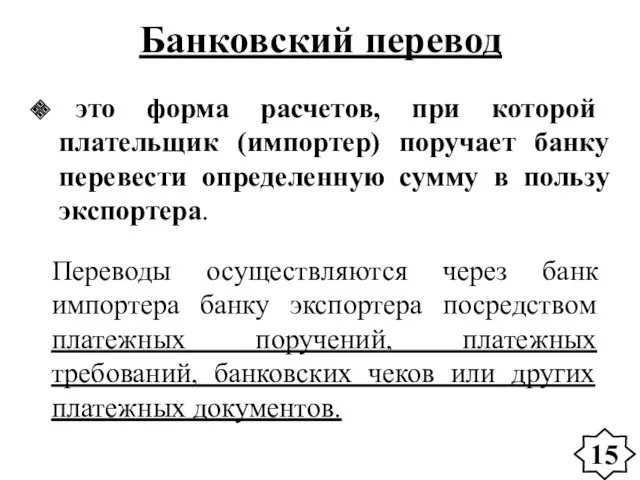

- 40. Банковский перевод это форма расчетов, при которой плательщик (импортер) поручает банку перевести определенную сумму в пользу

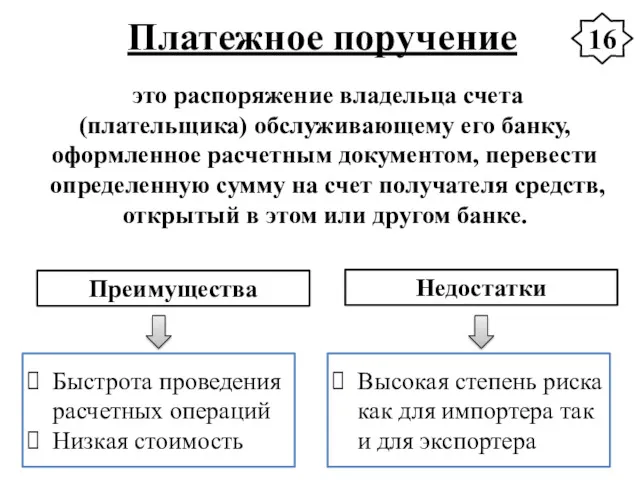

- 41. Платежное поручение это распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную сумму

- 42. Образец заполнения платежного поручения

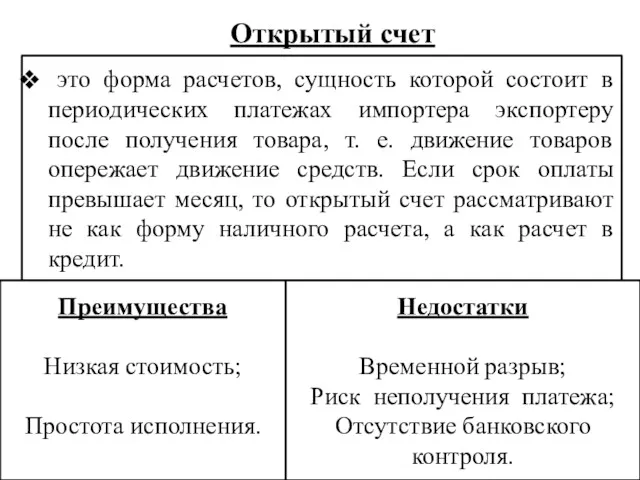

- 43. Открытый счет это форма расчетов, сущность которой состоит в периодических платежах импортера экспортеру после получения товара,

- 44. Открытый счет – форма расчетов, когда после отгрузки экспортер открывает минусовой счет на импортера (счет с

- 45. Валютный клиринг – это инструмент вмешательства государства в систему международных расчетов. Клиринг представляет собой договор между

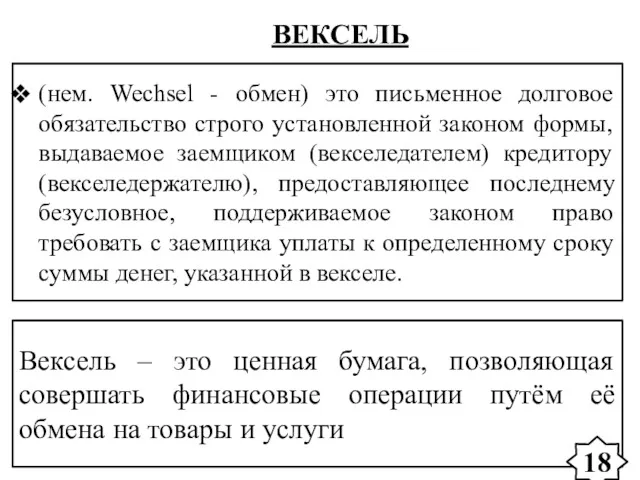

- 47. ВЕКСЕЛЬ (нем. Wechsel - обмен) это письменное долговое обязательство строго установленной законом формы, выдаваемое заемщиком (векселедателем)

- 48. Дорожные чеки – это платежный документ, представляющий собой денежное обязательство эмитента выплатить обозначенную в чеке сумму

- 49. Подвид дорожного чека – еврочек, который выписывается на большую сумму и предоставляет держателю возможность отсроченной оплаты

- 50. ЕВРОЧЕК (Eurocheque) - чек, принимаемый к оплате в любой стране - участнице европейской банковской системы "Еврочек"

- 51. Международный кредит - это движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных

- 52. Принципы кредитования заключаются в возвратности кредита; 2) в срочности (ссуду нужно вернуть в оговоренный срок); 3)

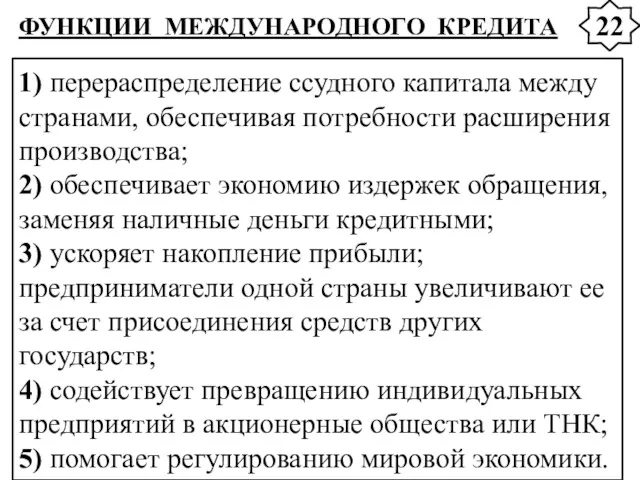

- 53. ФУНКЦИИ МЕЖДУНАРОДНОГО КРЕДИТА 1) перераспределение ссудного капитала между странами, обеспечивая потребности расширения производства; 2) обеспечивает экономию

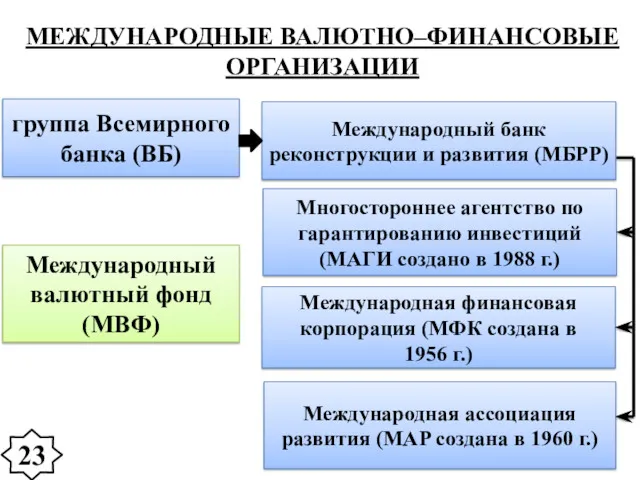

- 54. МЕЖДУНАРОДНЫЕ ВАЛЮТНО–ФИНАНСОВЫЕ ОРГАНИЗАЦИИ Международный валютный фонд (МВФ) группа Всемирного банка (ВБ) Международная ассоциация развития (MAP создана

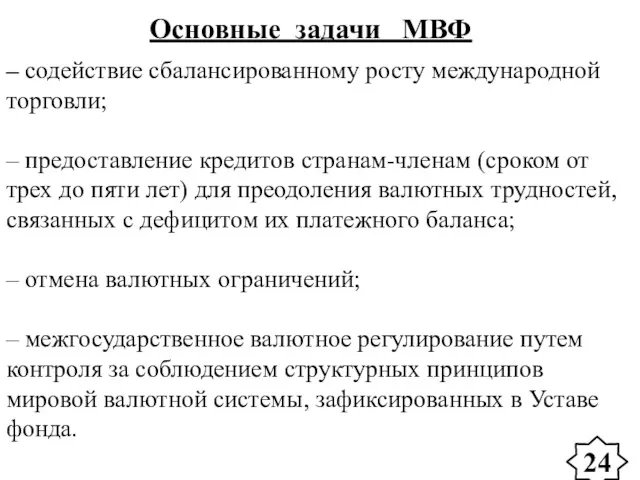

- 55. Основные задачи МВФ – содействие сбалансированному росту международной торговли; – предоставление кредитов странам-членам (сроком от трех

- 56. Европейский банк реконструкции и развития (ЕБРР) создан в 1990 г., местонахождение - Лондон. Региональные банки развития

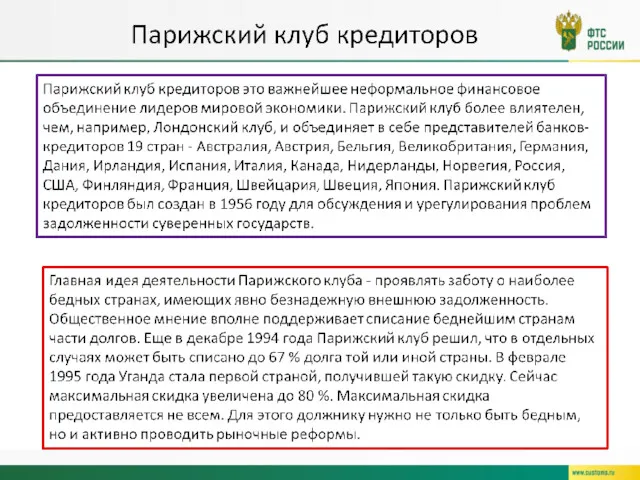

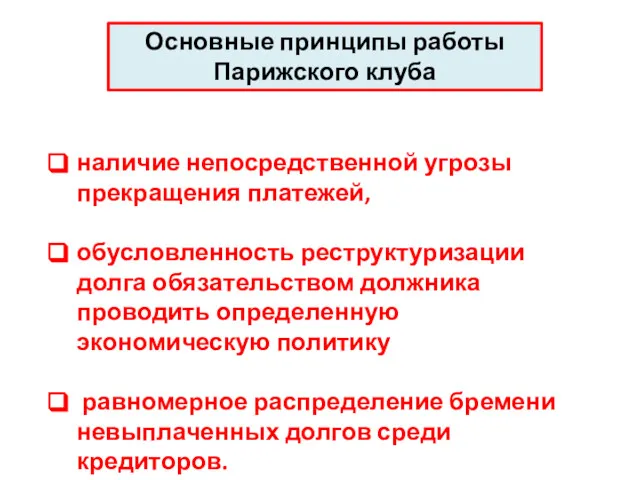

- 58. Основные принципы работы Парижского клуба наличие непосредственной угрозы прекращения платежей, обусловленность реструктуризации долга обязательством должника проводить

- 61. Скачать презентацию

![[1] — Экспортер отгружает товар по контракту [1]; [2] —](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/164844/slide-25.jpg)

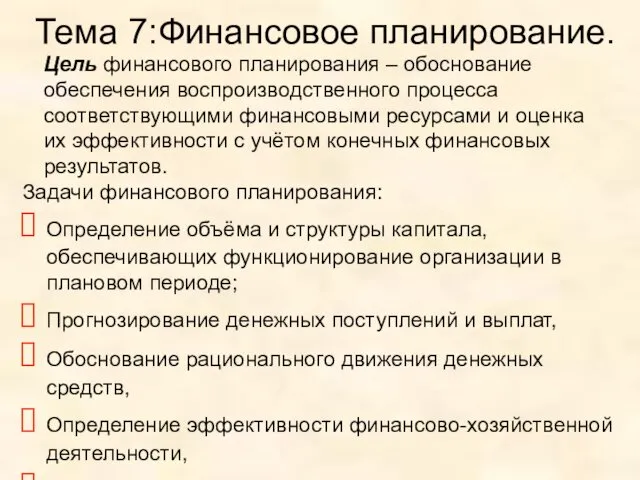

Финансовое планирование

Финансовое планирование Налогообложение криптовалютных операций и ІСО

Налогообложение криптовалютных операций и ІСО Банк и банковская система

Банк и банковская система Представление компании и ее партнеров

Представление компании и ее партнеров Грошовий обіг. (Тема 2)

Грошовий обіг. (Тема 2) Факторинг на электронной торговой площадке

Факторинг на электронной торговой площадке Правовое регулирование банковской деятельности и банковского кредита. (Тема 10)

Правовое регулирование банковской деятельности и банковского кредита. (Тема 10) Оцінка рухомого майна. Визначення вартості рухомого майна витратним підходом

Оцінка рухомого майна. Визначення вартості рухомого майна витратним підходом Создание благоприятных условий для формирования предпринимательского климата

Создание благоприятных условий для формирования предпринимательского климата Опыт централизации закупок по полному циклу для органов исполнительной власти и казенных

Опыт централизации закупок по полному циклу для органов исполнительной власти и казенных Лекция 4. Аналіз оборотних активів

Лекция 4. Аналіз оборотних активів Продлёнка капитал. Сбережения и основы инвестирования

Продлёнка капитал. Сбережения и основы инвестирования Субсидии на оплату жилого помещения и коммунальных услуг

Субсидии на оплату жилого помещения и коммунальных услуг Ревизия денежных средств. Задачи

Ревизия денежных средств. Задачи Формирование финансовой грамотности на уроках информатики

Формирование финансовой грамотности на уроках информатики Кәсіпорында еңбекті ұйымдастыру және еңбек ақы төлеу

Кәсіпорында еңбекті ұйымдастыру және еңбек ақы төлеу Алгоритм перехода школы на бухгалтерское обслуживание в ЦФО

Алгоритм перехода школы на бухгалтерское обслуживание в ЦФО Опыт реализации инициативного бюджетирования в России

Опыт реализации инициативного бюджетирования в России Деньги и финансовые институты. (Тема 4)

Деньги и финансовые институты. (Тема 4) Денежные потоки предприятия и управление ими

Денежные потоки предприятия и управление ими Финансовая политика

Финансовая политика Налог на добычу полезных ископаемых

Налог на добычу полезных ископаемых Налоги и налоговая система РФ

Налоги и налоговая система РФ Понятие, цели, задачи и назначение управленческого учета

Понятие, цели, задачи и назначение управленческого учета Изменения в оплате труда и взносах в 2020 году

Изменения в оплате труда и взносах в 2020 году Инструментарий и методы поддержки малого бизнеса

Инструментарий и методы поддержки малого бизнеса Аудиторская проверка материально-производственных запасов

Аудиторская проверка материально-производственных запасов Анализ и прогноз рынка недвижимости

Анализ и прогноз рынка недвижимости