Содержание

- 2. Вопрос 1. Налоговая политика, понятие и характеристика Налоговая политика – комплекс стратегических и тактических мер в

- 3. Налоговая стратегия – направления развития налогообложения на длительный период времени Налоговая тактика – конкретные меры, применяемые

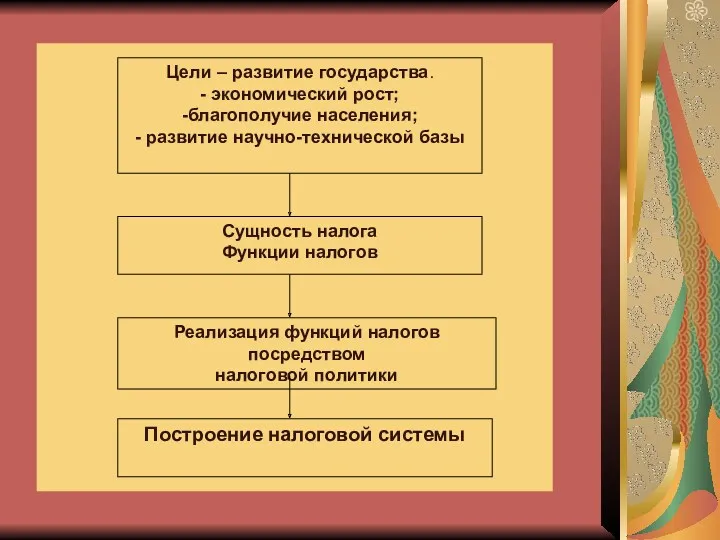

- 4. Налоговая политика государства – это система мер, проводимых государством в области налогов и налогообложения для обеспечения

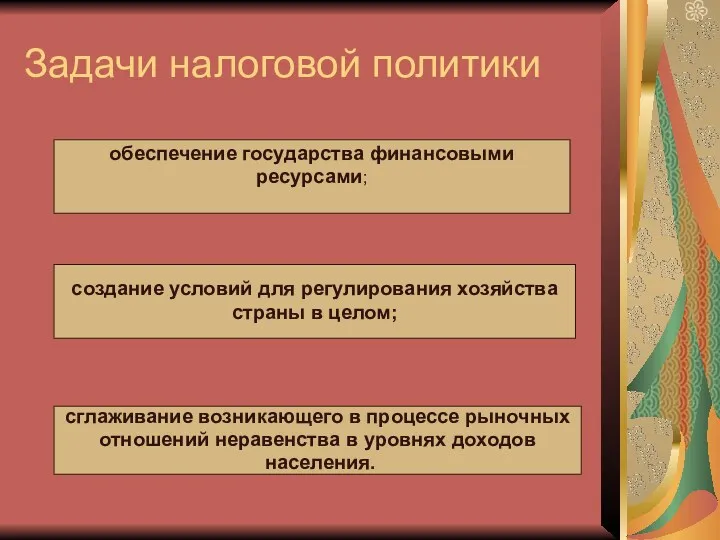

- 6. Задачи налоговой политики обеспечение государства финансовыми ресурсами; создание условий для регулирования хозяйства страны в целом; сглаживание

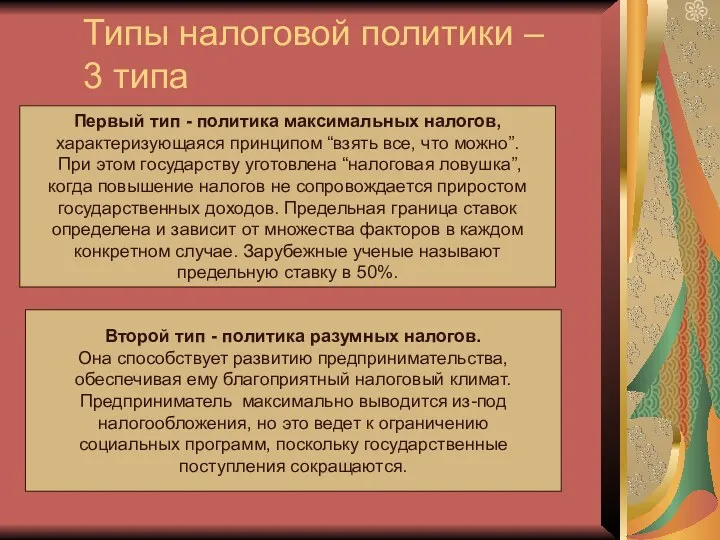

- 7. Типы налоговой политики – 3 типа Первый тип - политика максимальных налогов, характеризующаяся принципом “взять все,

- 8. Третий тип - налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите. Налоговые

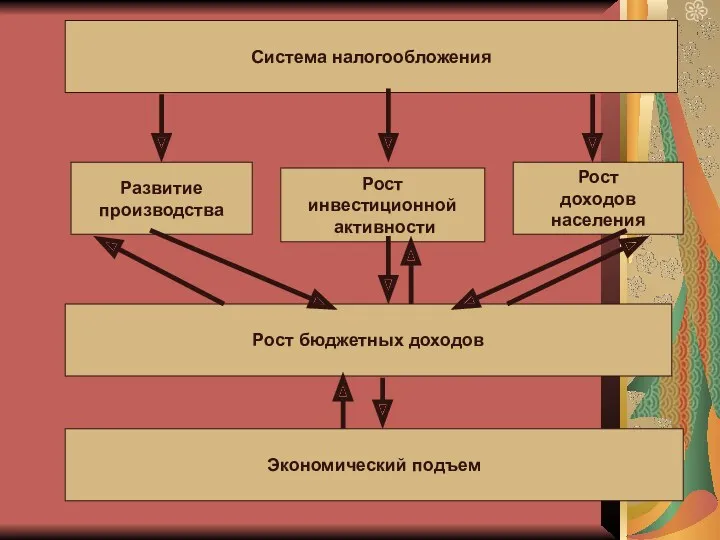

- 9. Система налогообложения Экономический подъем Рост бюджетных доходов Развитие производства Рост инвестиционной активности Рост доходов населения

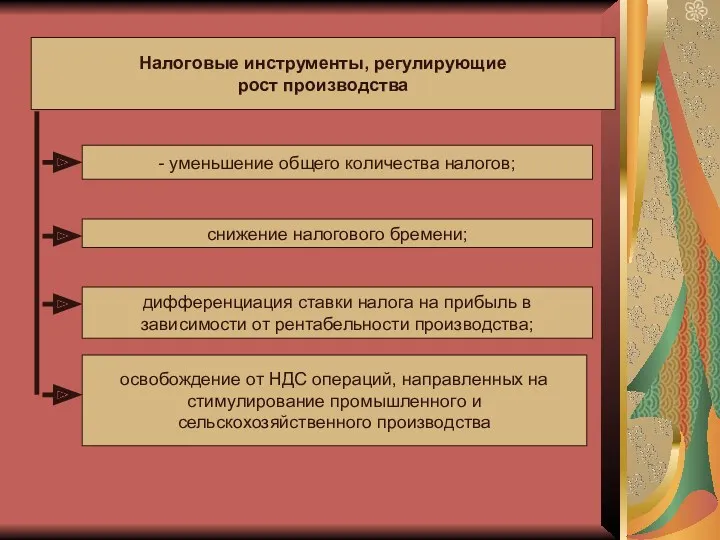

- 10. Налоговые инструменты, регулирующие рост производства - уменьшение общего количества налогов; снижение налогового бремени; дифференциация ставки налога

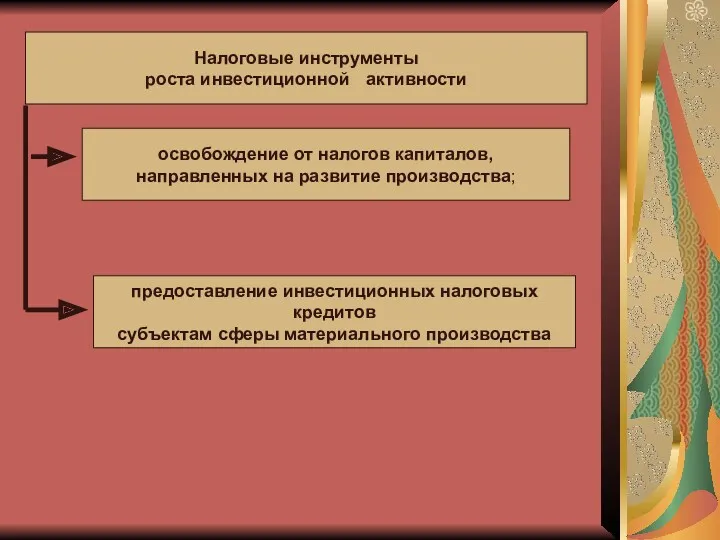

- 11. Налоговые инструменты роста инвестиционной активности освобождение от налогов капиталов, направленных на развитие производства; предоставление инвестиционных налоговых

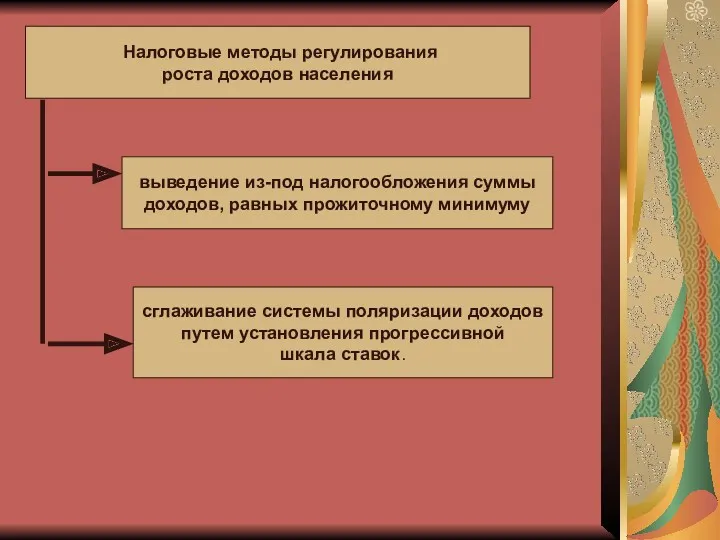

- 12. Налоговые методы регулирования роста доходов населения выведение из-под налогообложения суммы доходов, равных прожиточному минимуму сглаживание системы

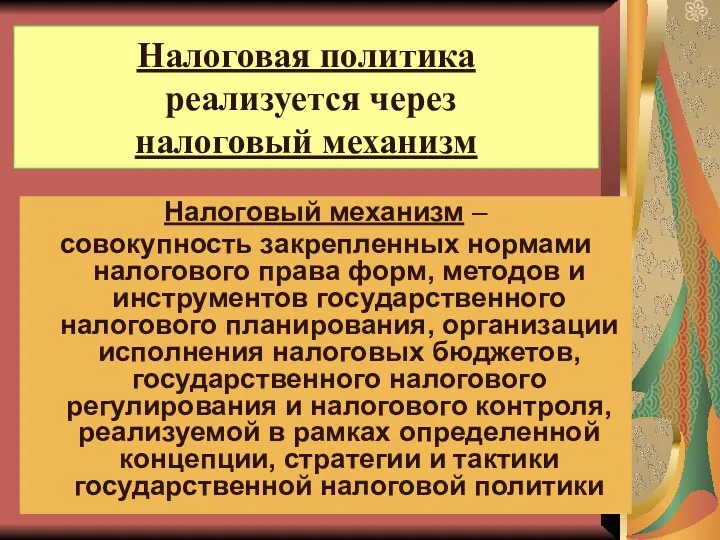

- 13. Налоговый механизм – совокупность закрепленных нормами налогового права форм, методов и инструментов государственного налогового планирования, организации

- 14. Налоговое планирование – деятельность по определению наиболее приемлемого (эффективного) направления реализации налоговой среды как на уровне

- 15. Налоговое регулирование – субъективная деятельность по использованию в практике регулирующей функции налогов по корректировке законодательства, планов,

- 16. Налоговый процесс – деятельность, как на уровне государства, так и на уровне организации, по составлению, рассмотрению,

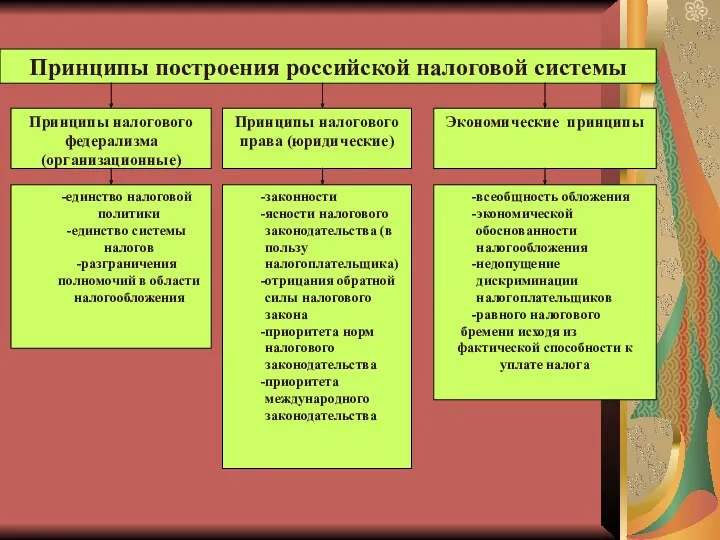

- 17. Налоговая система – совокупность существенных условий (элементов) налогообложения в определенный период времени в определенном государстве Вопрос

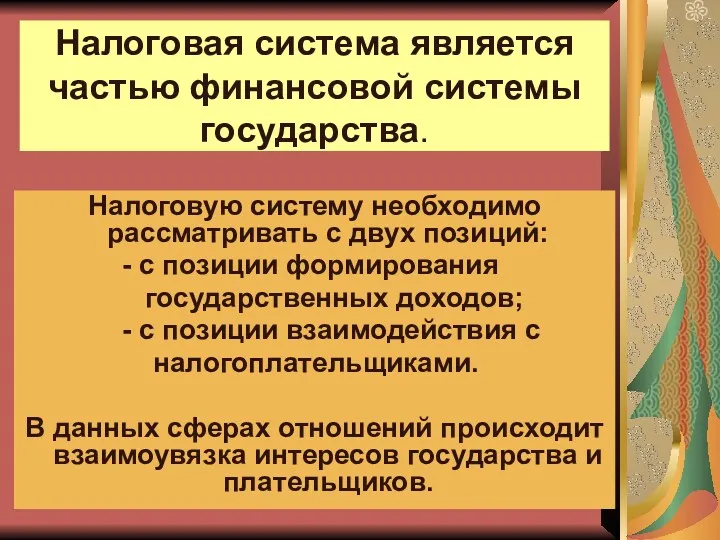

- 18. Налоговая система является частью финансовой системы государства. Налоговую систему необходимо рассматривать с двух позиций: - с

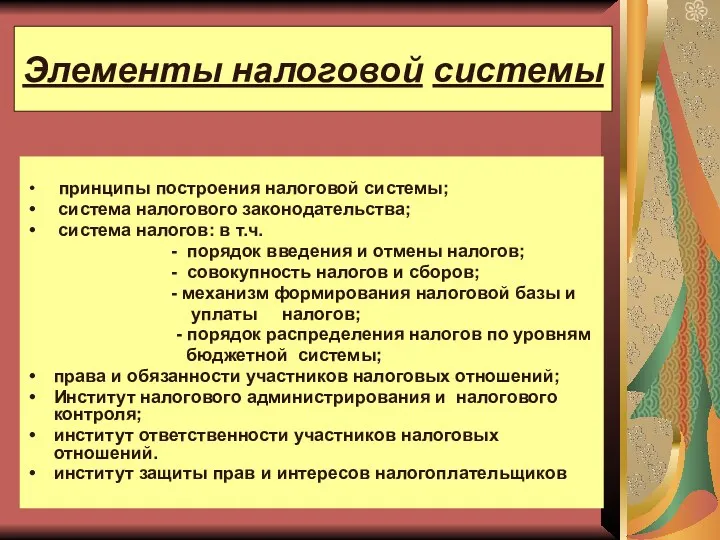

- 19. Элементы налоговой системы принципы построения налоговой системы; система налогового законодательства; система налогов: в т.ч. - порядок

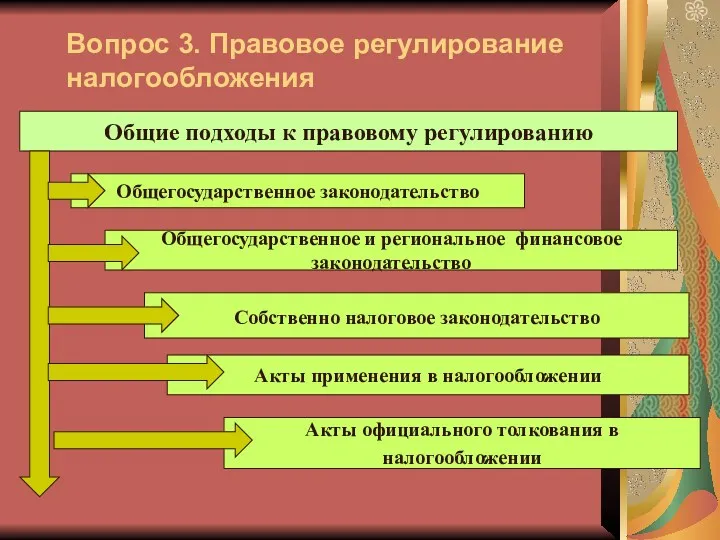

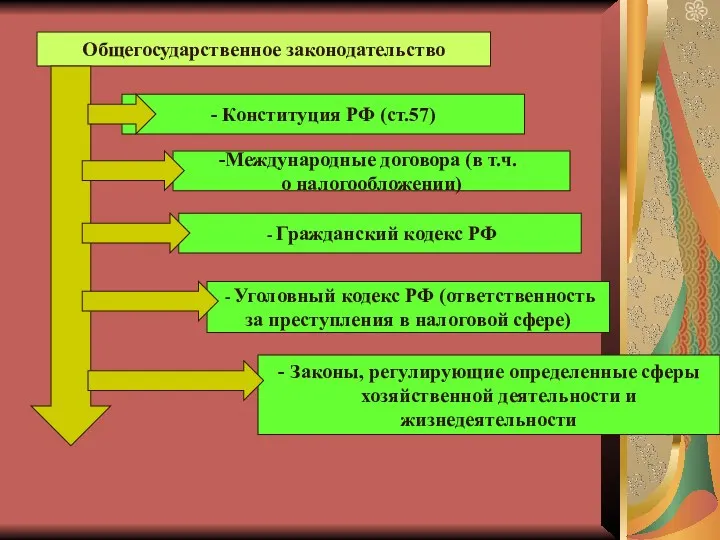

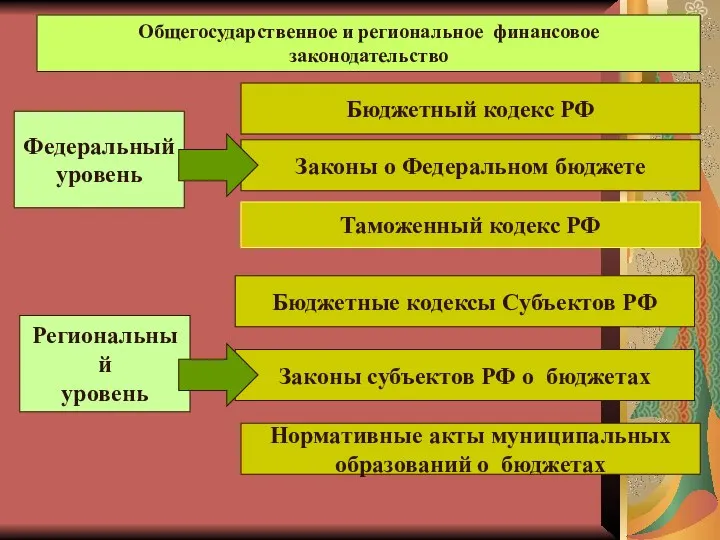

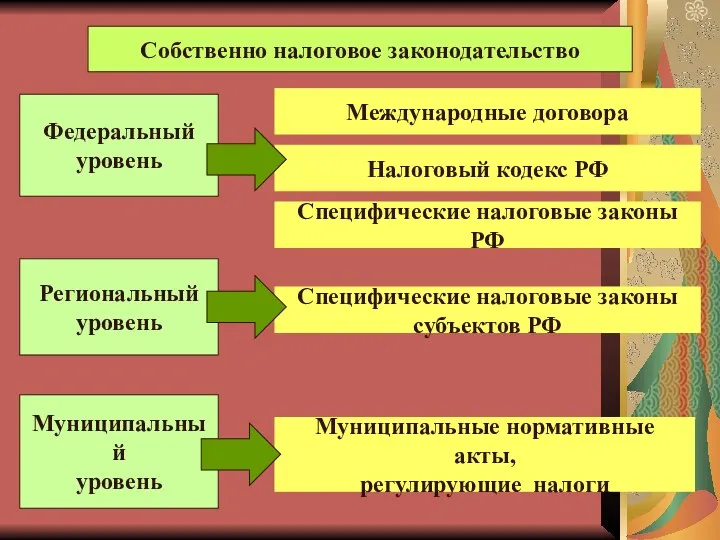

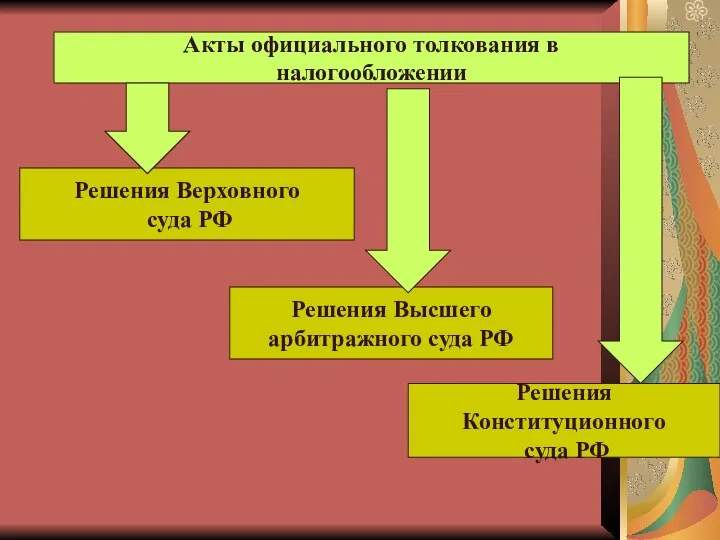

- 21. Вопрос 3. Правовое регулирование налогообложения Общие подходы к правовому регулированию Общегосударственное законодательство Общегосударственное и региональное финансовое

- 22. - Конституция РФ (ст.57) Общегосударственное законодательство Международные договора (в т.ч. о налогообложении) - Гражданский кодекс РФ

- 23. Общегосударственное и региональное финансовое законодательство Бюджетный кодекс РФ Законы о Федеральном бюджете Бюджетные кодексы Субъектов РФ

- 24. Собственно налоговое законодательство Федеральный уровень Региональный уровень Муниципальный уровень Международные договора Налоговый кодекс РФ Специфические налоговые

- 25. Акты применения в налогообложении Постановления Правительства РФ Нормативные акты Минфина РФ Нормативные акты ФНС РФ Судебные

- 26. Акты официального толкования в налогообложении Решения Верховного суда РФ Решения Высшего арбитражного суда РФ Решения Конституционного

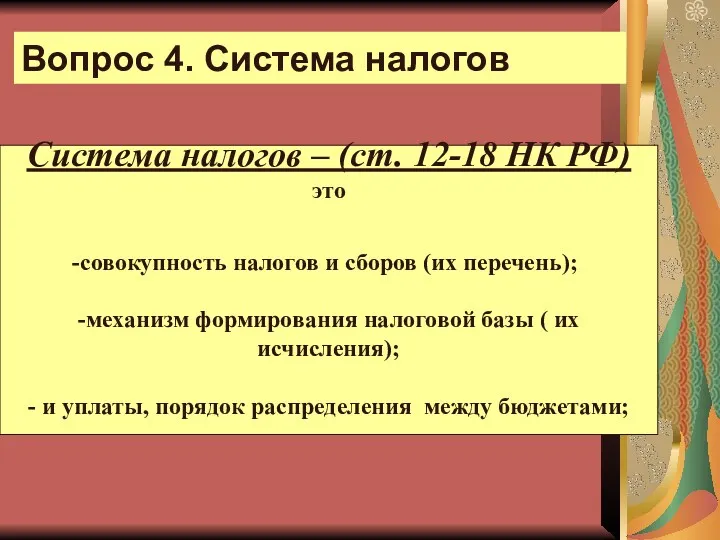

- 27. Вопрос 4. Система налогов Система налогов – (ст. 12-18 НК РФ) это совокупность налогов и сборов

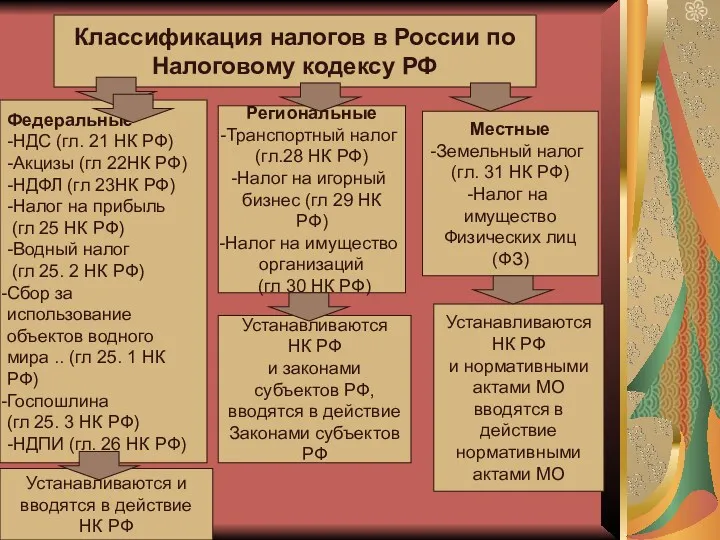

- 28. Классификация налогов в России по Налоговому кодексу РФ Федеральные -НДС (гл. 21 НК РФ) -Акцизы (гл

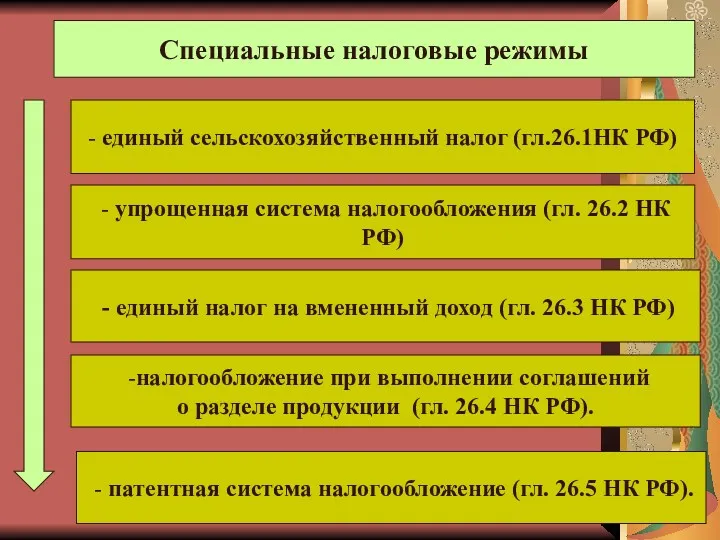

- 29. Специальные налоговые режимы - единый сельскохозяйственный налог (гл.26.1НК РФ) - упрощенная система налогообложения (гл. 26.2 НК

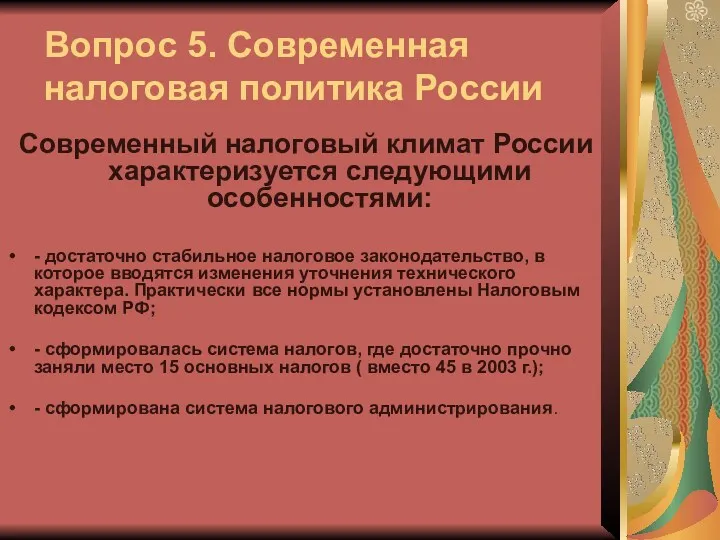

- 30. Вопрос 5. Современная налоговая политика России Современный налоговый климат России характеризуется следующими особенностями: - достаточно стабильное

- 31. Основные итоги реализации налоговой политики в прошедшем периоде 1. Совершенствование налога на прибыль организаций 2. Совершенствование

- 32. Совершенствование налога на прибыль организаций С 01.01.2009 снижена ставка налога с 24 процентов до 20 процентов;

- 33. Регулирование расходов по налогу на прибыль в период с 1 сентября 2008 г. по 31 декабря

- 34. Совершенствование налога на добавленную стоимость изменен порядок уплаты налога на добавленную стоимость по результатам деятельности налогоплательщиков

- 35. Совершенствование налога на доходы физических лиц предусмотрено исключение из базы по НДФЛ взносов на софинансирование формирования

- 36. Введение налога на недвижимость для физических лиц Проведена подготовительная работа по введению данного налога - разработка

- 37. Совершенствование специальных налоговых режимов За 2003 - 2008 гг. (на начало года) -количество налогоплательщиков, применяющих указанные

- 38. Закрепление налогов, уплачиваемых при применении указанных специальных налоговых режимов, за бюджетами субъектов Российской Федерации и местными

- 39. По ЕСХН отменено ограничение, не позволяющее переходить на этот налоговый режим организациям, имеющим филиалы и (или)

- 40. Проблемы в специальных налоговых режимах выявляются факты искусственного разделения организаций для получения доступа к специальным налоговым

- 41. Совершенствование налогового администрирования Введение дополнительных оснований для предоставления отсрочки (рассрочки) по уплате федеральных налогов. включены нормы,

- 42. Меры в области налоговой политики, планируемые к реализации в 2010 году и в плановом периоде 2011

- 43. Совершенствование налога на прибыль организаций с 2010 г. пересмотр принципов построения амортизационных групп (сами сроки полезного

- 44. Совершенствование налога на прибыль организаций с 2010 предполагается установить общий предельный размер товарных потерь (в частности,

- 45. Совершенствование НДС с 2010 года продолжить работу по оптимизации перечня документов, подтверждающих обоснованность применения нулевой ставки,

- 46. Совершенствование НДФЛ с 2010 года Для упрощения работы, связанной с декларированием доходов налогоплательщиков, предполагается освободить от

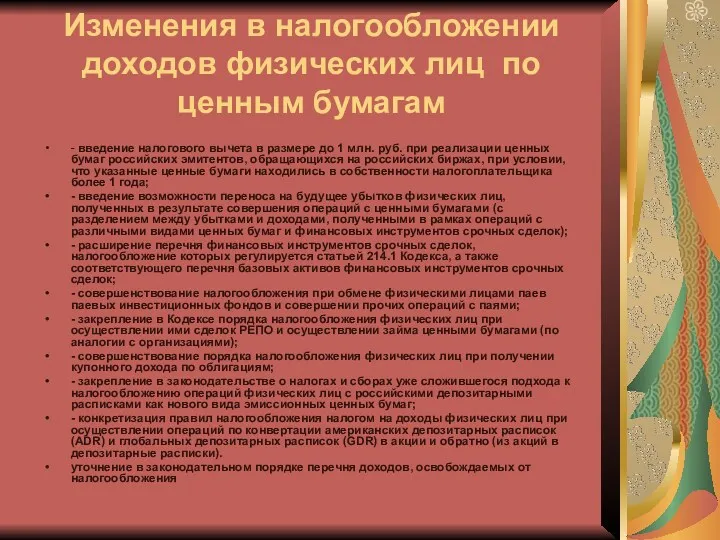

- 47. Изменения в налогообложении доходов физических лиц по ценным бумагам - введение налогового вычета в размере до

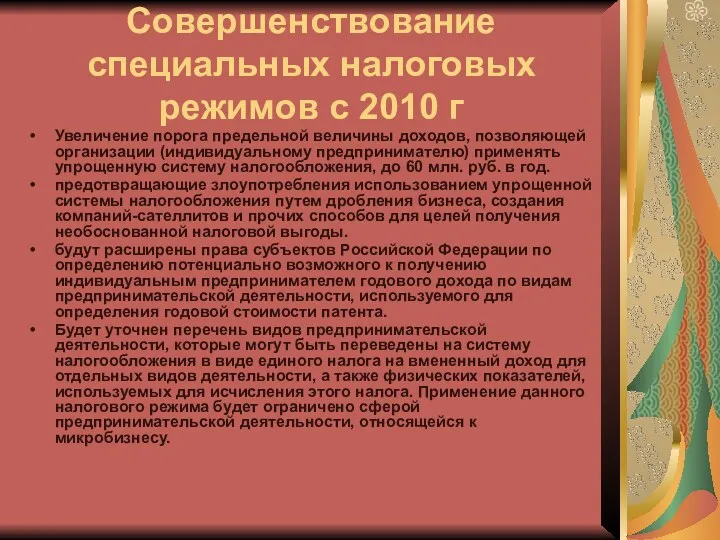

- 48. Совершенствование специальных налоговых режимов с 2010 г Увеличение порога предельной величины доходов, позволяющей организации (индивидуальному предпринимателю)

- 50. Скачать презентацию

Финансовый рынок и его участники

Финансовый рынок и его участники Accounting and finance

Accounting and finance Анализ финансового состояния предприятия и оценка финансовой устойчивости. Анализ ликвидности и платежеспособности

Анализ финансового состояния предприятия и оценка финансовой устойчивости. Анализ ликвидности и платежеспособности Рабочий отчет департамента аналитики компании IPO

Рабочий отчет департамента аналитики компании IPO Аудит готовой продукции и финансовых результатов

Аудит готовой продукции и финансовых результатов Методика аудиторской проверки налогообложения (налога на прибыль) организации, применяющей УСН (на примере ООО СТРОЙ КРЫМ)

Методика аудиторской проверки налогообложения (налога на прибыль) организации, применяющей УСН (на примере ООО СТРОЙ КРЫМ) Деньги и денежно-кредитная политика государства

Деньги и денежно-кредитная политика государства Управление рисками

Управление рисками Дробление бизнеса

Дробление бизнеса Способы и процедуры ведения бухгалтерского учета

Способы и процедуры ведения бухгалтерского учета Сетевые пирамиды: легкий способ обогащения. Цели и последствия

Сетевые пирамиды: легкий способ обогащения. Цели и последствия Бюджетний устрій та побудова бюджетної системи України. (Лекція 2)

Бюджетний устрій та побудова бюджетної системи України. (Лекція 2) Система SWIFT

Система SWIFT Бюджет для граждан

Бюджет для граждан Мета, зміст та організація управлінського обліку

Мета, зміст та організація управлінського обліку Информационные системы в экономике. Банковские информационные системы

Информационные системы в экономике. Банковские информационные системы Компания Прагматик

Компания Прагматик Деловая активность предприятия: основные определения, порядок проведения анализа. (тема 13)

Деловая активность предприятия: основные определения, порядок проведения анализа. (тема 13) Группа всемирного банка

Группа всемирного банка Новый вид отчетности в социальный фонд – единая форма сведений (ЕФС - 1)

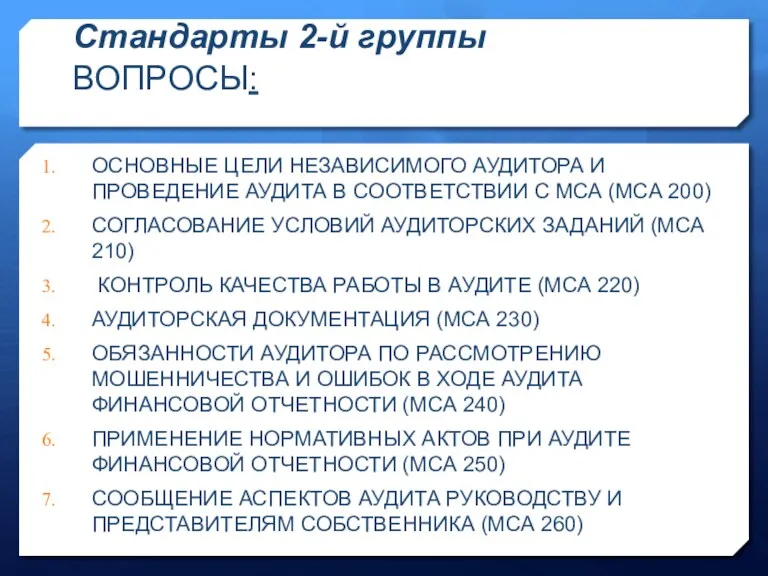

Новый вид отчетности в социальный фонд – единая форма сведений (ЕФС - 1) Основные цели независимого аудитора и проведение аудита в соответствии с МСА. (Лекция 1.3)

Основные цели независимого аудитора и проведение аудита в соответствии с МСА. (Лекция 1.3) Финансирование бизнеса. Практическое занятие

Финансирование бизнеса. Практическое занятие Трудовые поправки, связанные с оплатой труда работников

Трудовые поправки, связанные с оплатой труда работников Меншікке салынатын салықтар: көлік құралдарына салынатын салық

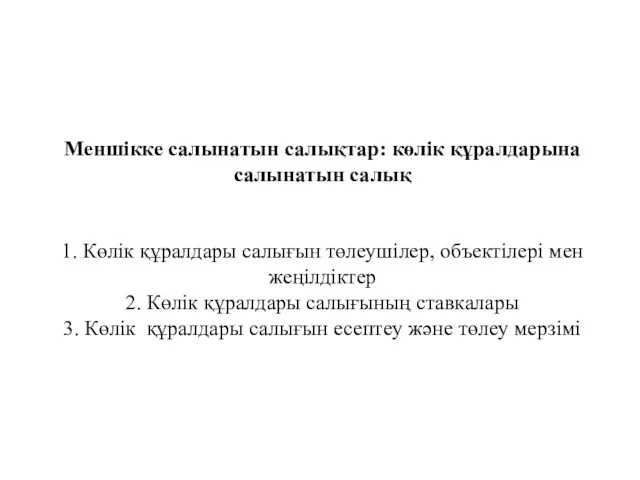

Меншікке салынатын салықтар: көлік құралдарына салынатын салық Акции как основные ценные бумаги

Акции как основные ценные бумаги Система критериев и методов для оценки и диагностики банкротства организации

Система критериев и методов для оценки и диагностики банкротства организации Капитал. Производство, издержки, прибыль. (Тема 5)

Капитал. Производство, издержки, прибыль. (Тема 5) Финансовая среда предпринимательства и предпринимательские риски

Финансовая среда предпринимательства и предпринимательские риски