Содержание

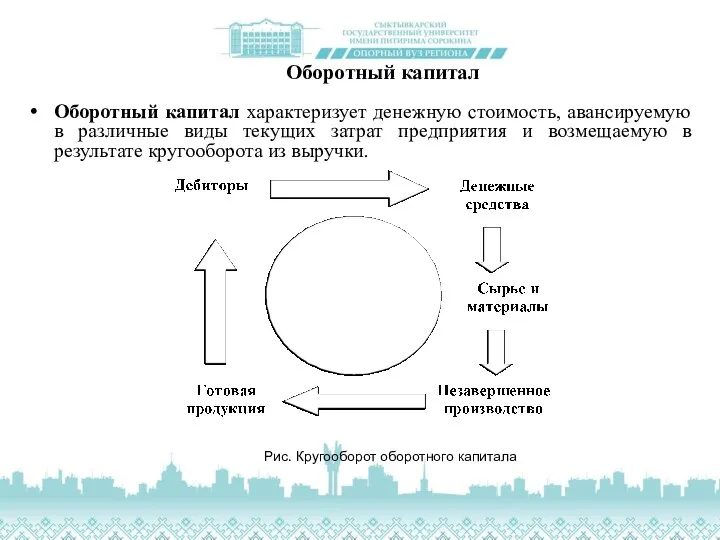

- 2. Оборотный капитал Оборотный капитал характеризует денежную стоимость, авансируемую в различные виды текущих затрат предприятия и возмещаемую

- 3. Классификация оборотных активов организации

- 4. Оборотные средства Обеспечивают ритмичность и непрерывность процесса производства и обращения. Имущественные ценности. Средства, потребляемые в течение

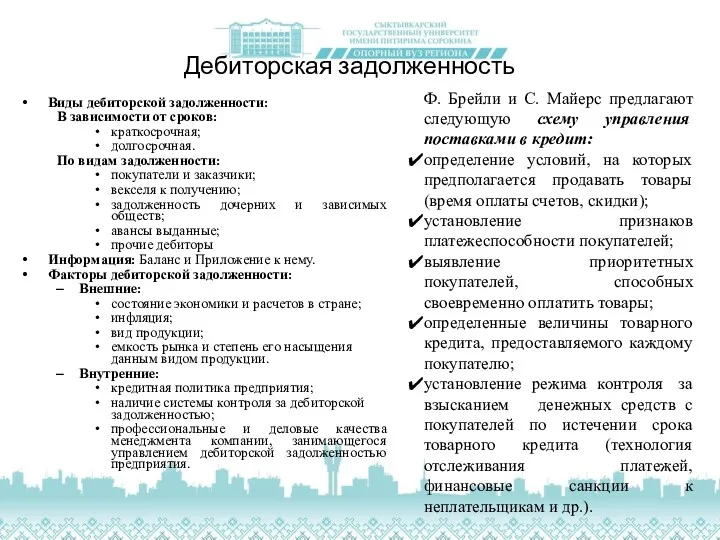

- 5. Дебиторская задолженность Виды дебиторской задолженности: В зависимости от сроков: краткосрочная; долгосрочная. По видам задолженности: покупатели и

- 6. Денежные средства и денежные потоки Денежные потоки - совокупность распределенных во времени поступлений и выплат денежных

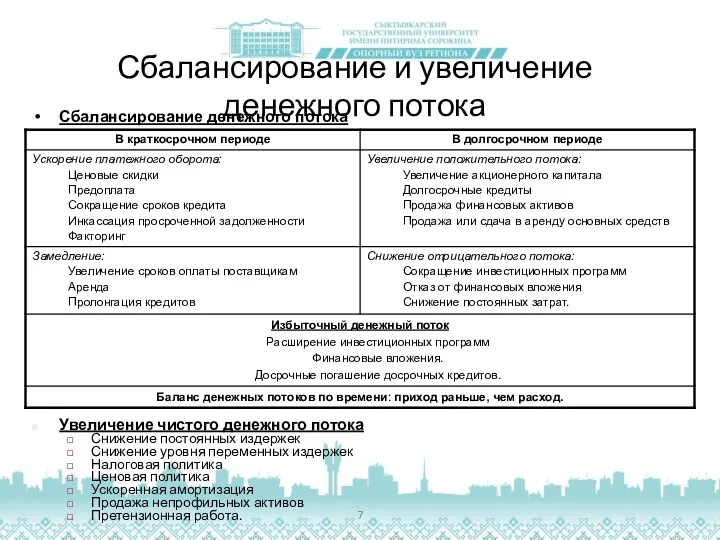

- 7. Сбалансирование и увеличение денежного потока Сбалансирование денежного потока Увеличение чистого денежного потока Снижение постоянных издержек Снижение

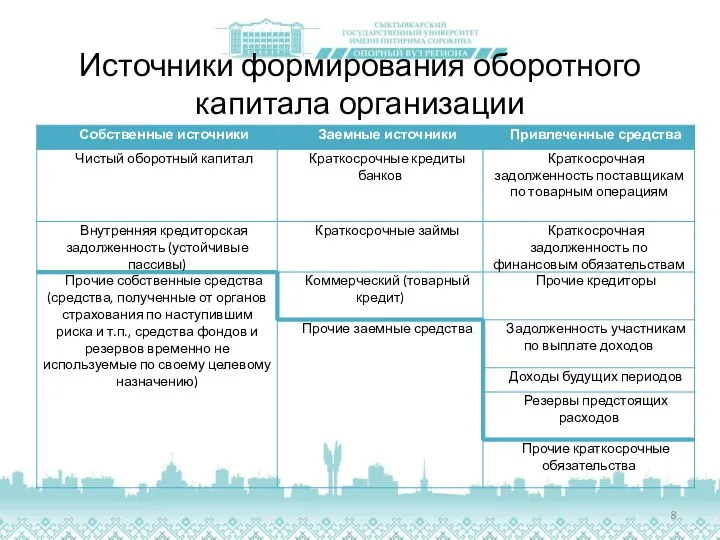

- 8. Источники формирования оборотного капитала организации

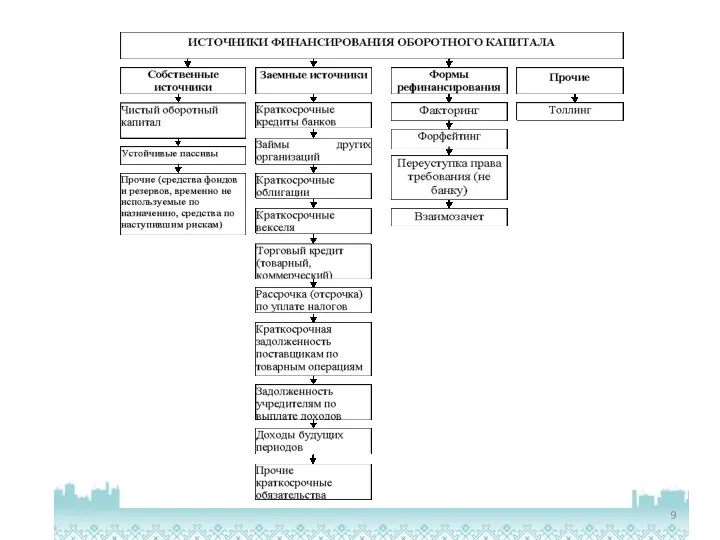

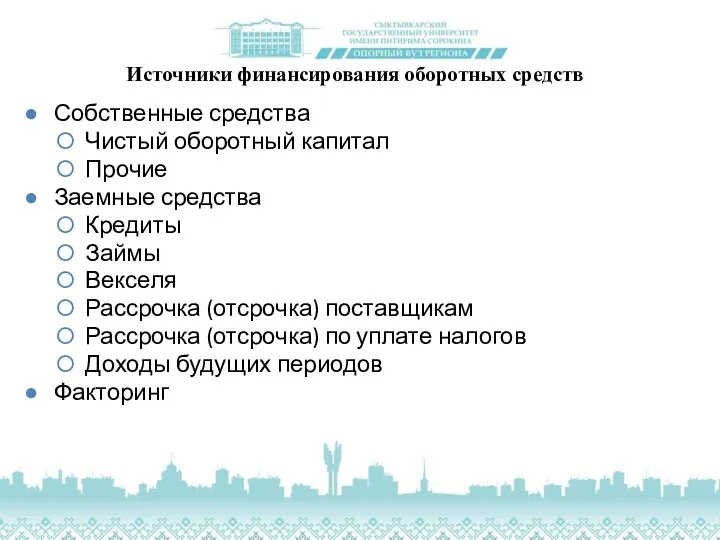

- 10. Источники финансирования оборотных средств Собственные средства Чистый оборотный капитал Прочие Заемные средства Кредиты Займы Векселя Рассрочка

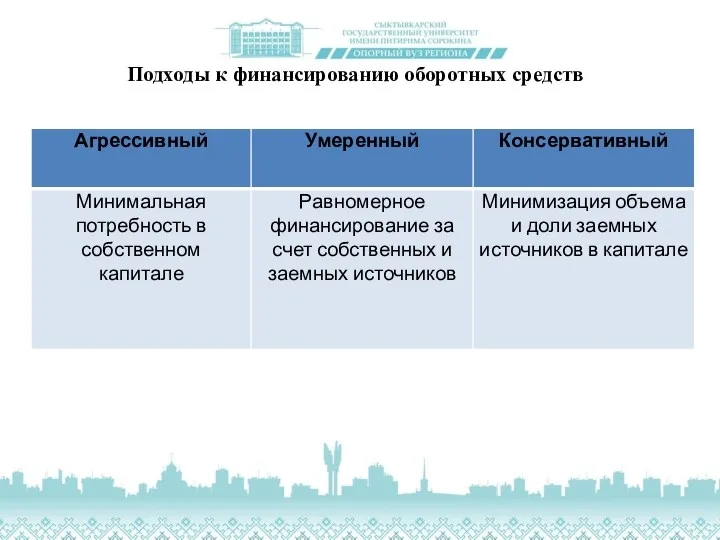

- 11. Подходы к финансированию оборотных средств

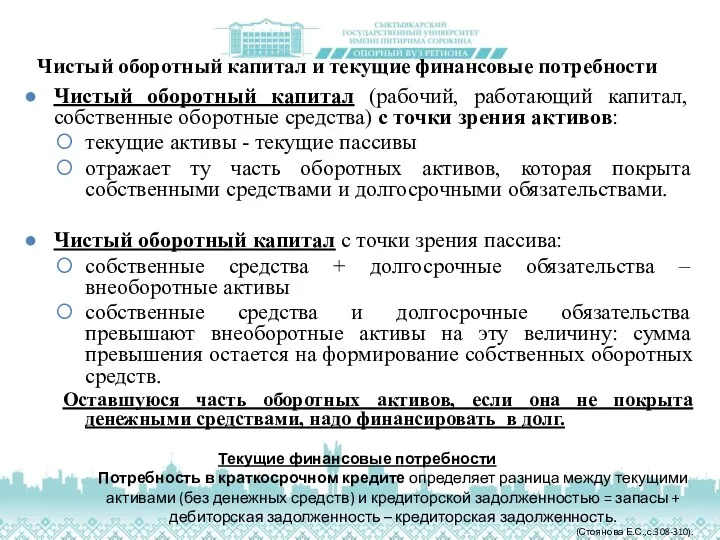

- 12. Чистый оборотный капитал и текущие финансовые потребности Чистый оборотный капитал (рабочий, работающий капитал, собственные оборотные средства)

- 13. Кредиты и их мониторинг Основные факторы, которые влияют на уровень риска кредитования: изменение финансового состояния заемщика

- 14. Информационные ковенанты обязанность предоставлять бухгалтерскую отчетность, справки из банков, налоговой инспекции, воздерживаться от реорганизации, ликвидации и

- 15. Финансовые ковенанты Общая платежеспособность = обязательства/Выручка. Для ограничения роста долговой нагрузки на заемщика в период действия

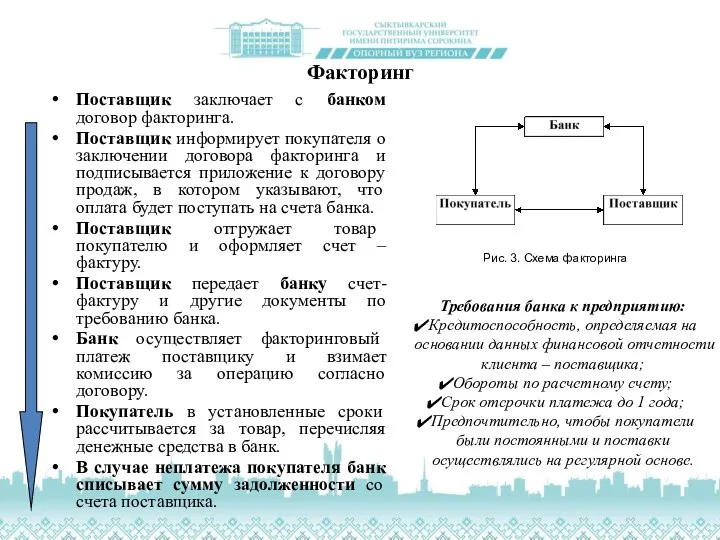

- 16. Факторинг Поставщик заключает с банком договор факторинга. Поставщик информирует покупателя о заключении договора факторинга и подписывается

- 17. Отличия факторинга от кредитования

- 18. Определение потребности в оборотном капитале Общая потребность в оборотных средствах - объем запасов оборотных средств в

- 19. Факторы, определяющие потребность в оборотном капитале Размеры организации. Потребность в оборотных средств прямо пропорциональна объему производства

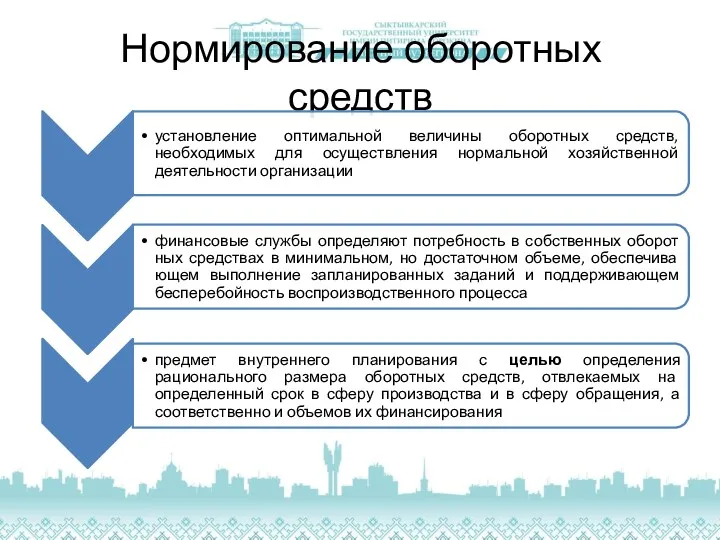

- 20. Нормирование оборотных средств

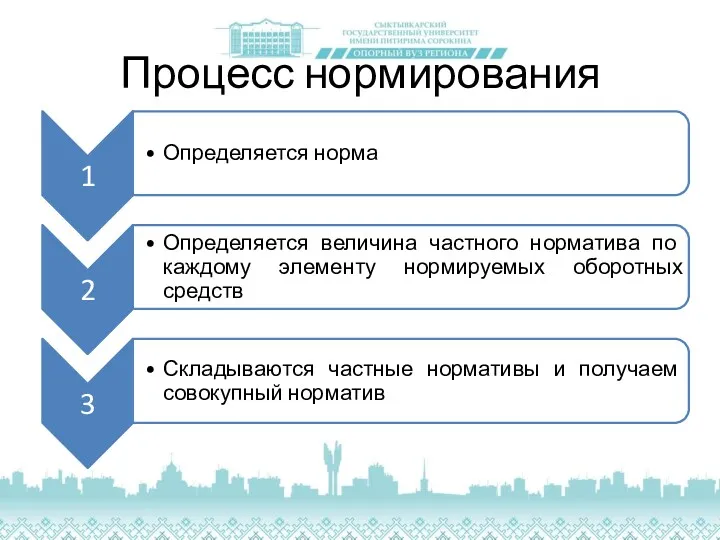

- 21. Процесс нормирования

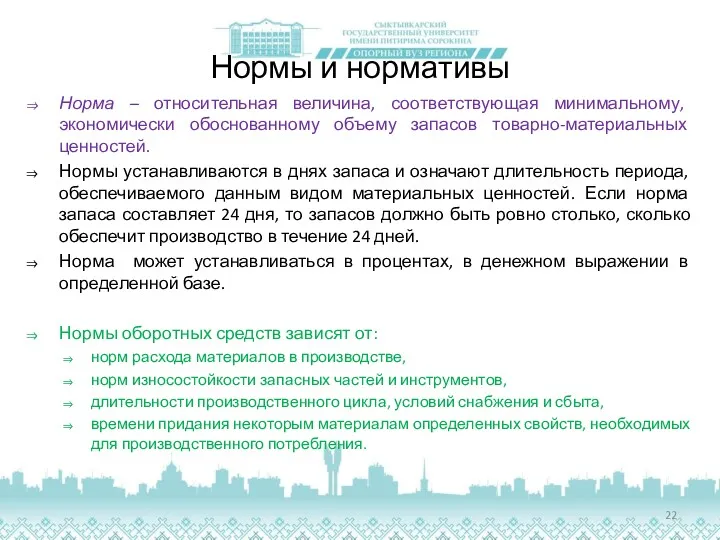

- 22. Нормы и нормативы Норма – относительная величина, соответствующая минимальному, экономически обоснованному объему запасов товарно-материальных ценностей. Нормы

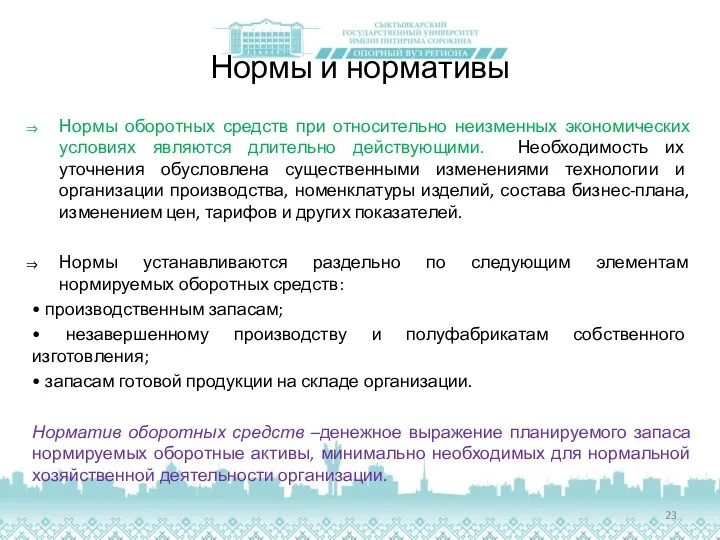

- 23. Нормы и нормативы Нормы оборотных средств при относительно неизменных экономических условиях являются длительно действующими. Необходимость их

- 24. Принципы нормирования Потребность в оборотные активы определяется при составлении финансового плана (величина норматива не является величиной

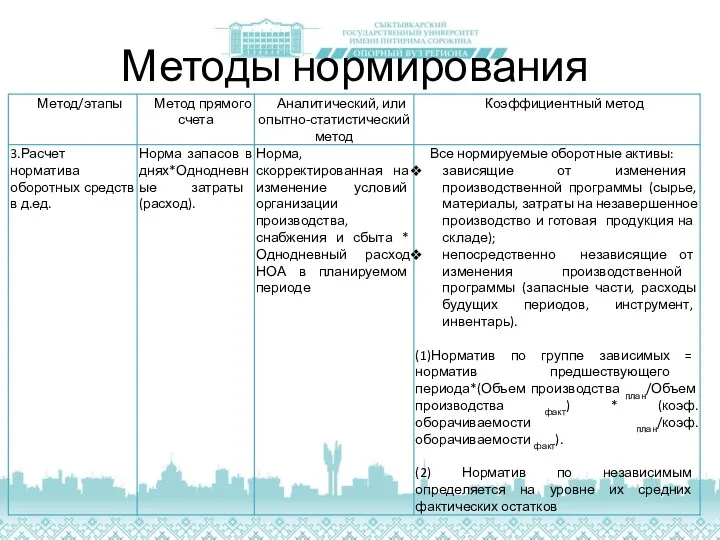

- 25. Методы нормирования

- 26. Методы нормирования

- 27. Использование метода прямого счета По каждому виду оборотных активов существует отдельная методика расчета норматива. Рассчитываемые нормативы:

- 28. Норматив оборотных средств, авансируемых в сырье, основные материалы и покупные полуфабрикаты Норма запаса устанавливается по каждому

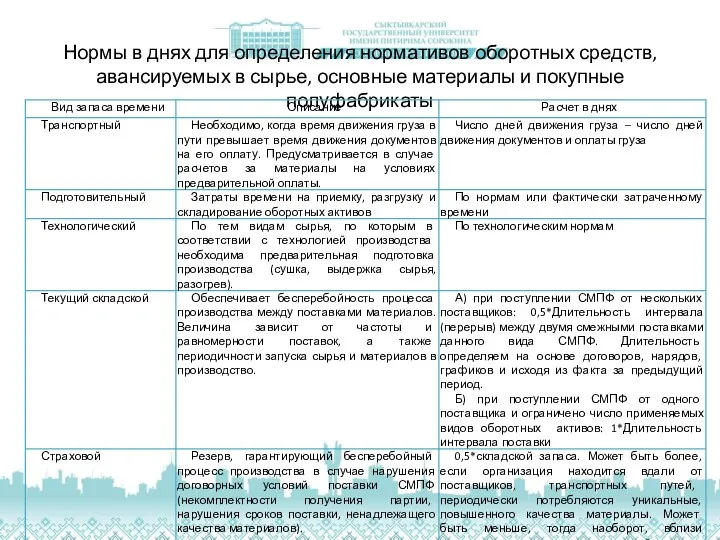

- 29. Нормы в днях для определения нормативов оборотных средств, авансируемых в сырье, основные материалы и покупные полуфабрикаты

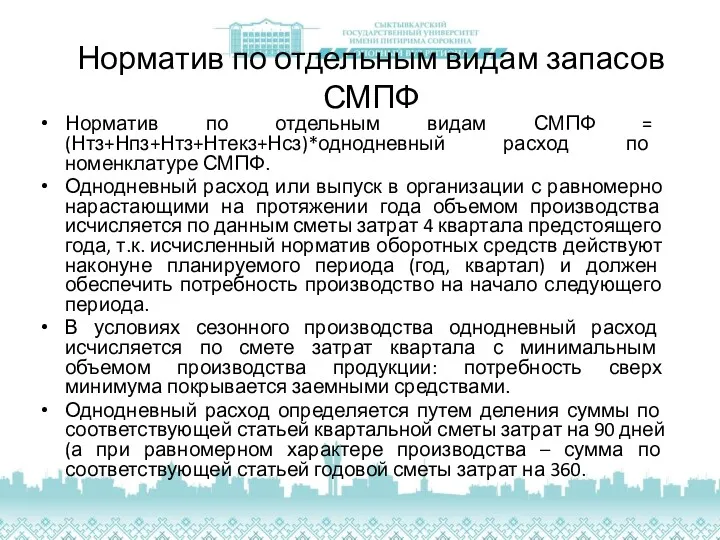

- 30. Норматив по отдельным видам запасов СМПФ Норматив по отдельным видам СМПФ = (Нтз+Нпз+Нтз+Нтекз+Нсз)*однодневный расход по номенклатуре

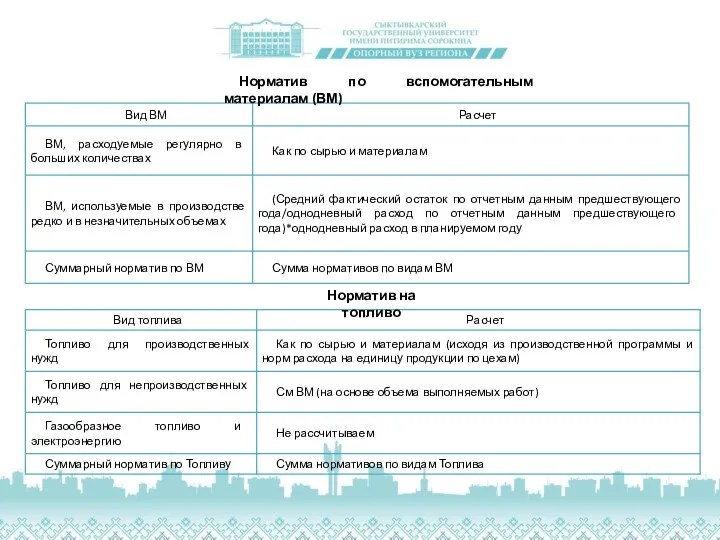

- 31. Норматив по вспомогательным материалам (ВМ) Норматив на топливо

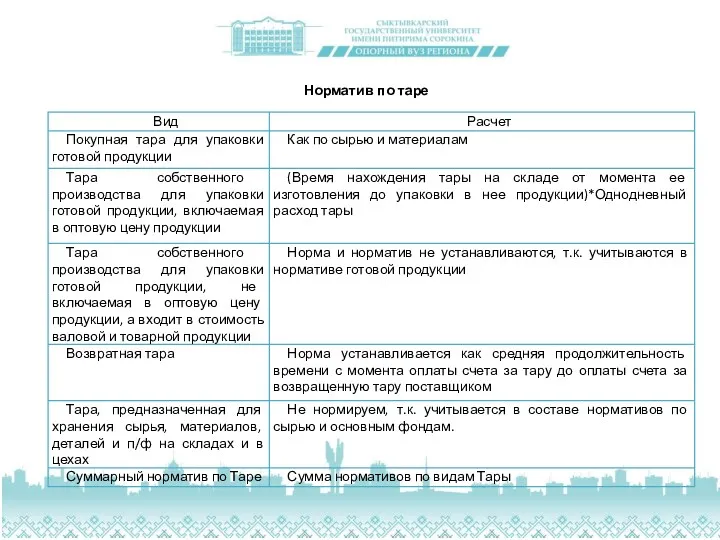

- 32. Норматив по таре

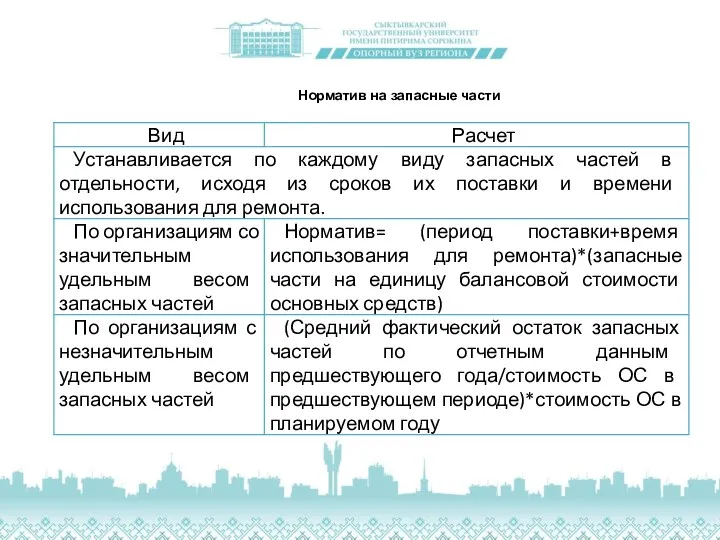

- 33. Норматив на запасные части

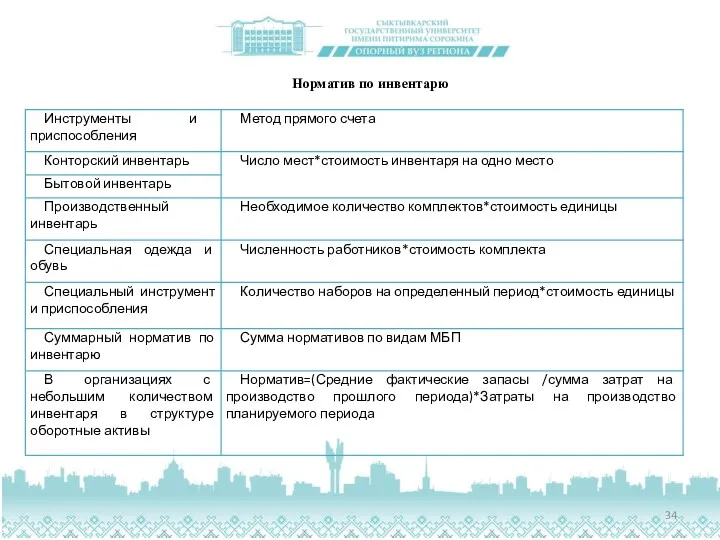

- 34. Норматив по инвентарю

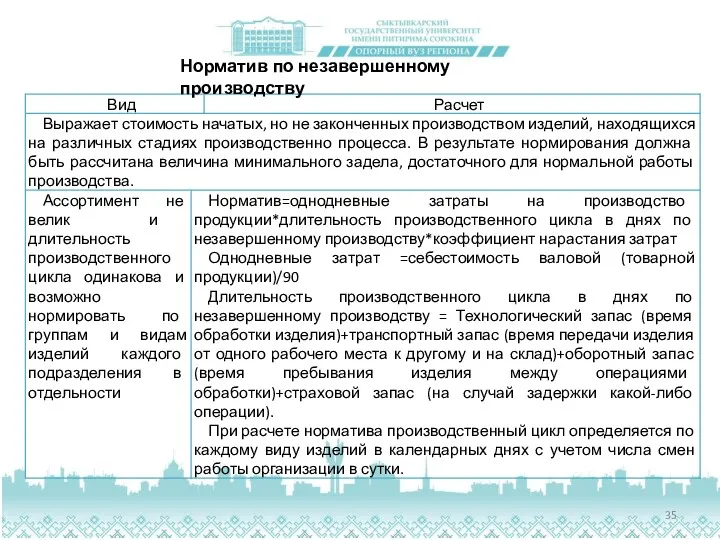

- 35. Норматив по незавершенному производству

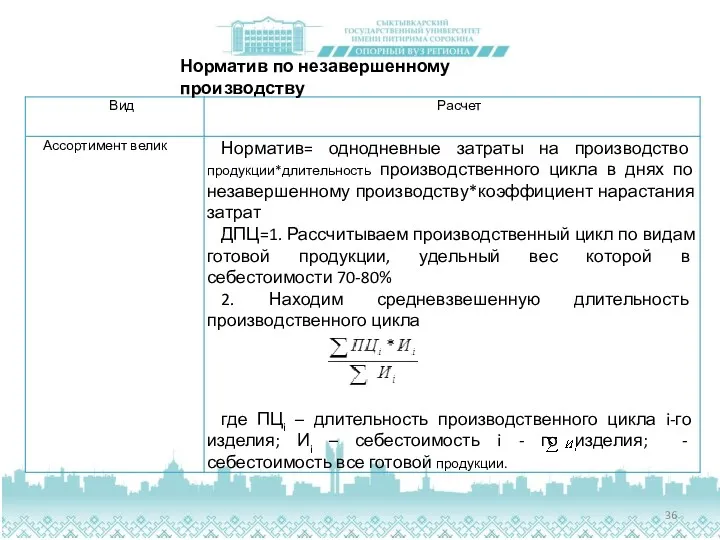

- 36. Норматив по незавершенному производству

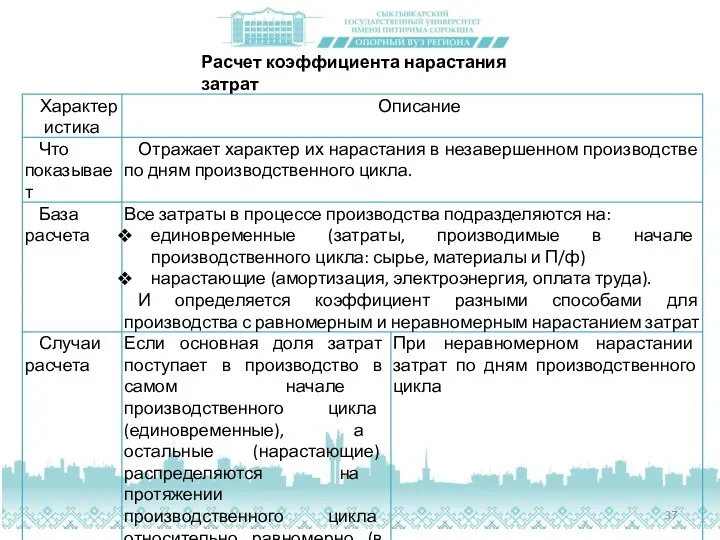

- 37. Расчет коэффициента нарастания затрат

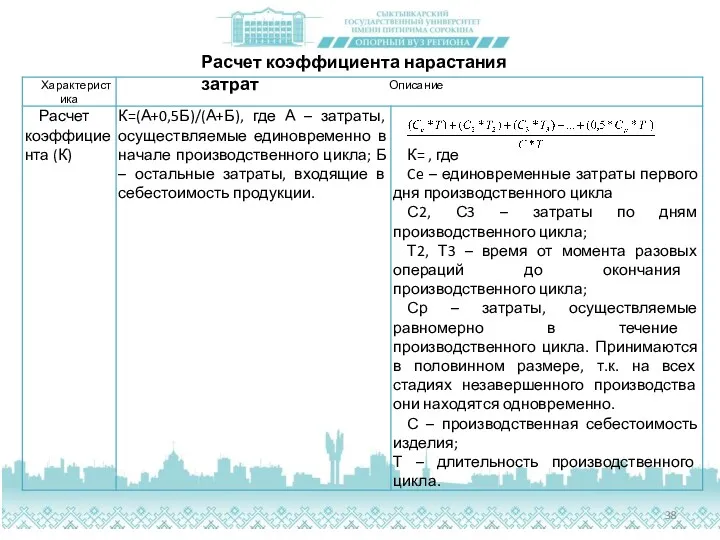

- 38. Расчет коэффициента нарастания затрат

- 39. Норматив по расходам будущих периодов (РБП) Норматив по РБП=РБП на начало планового периода + РБП в

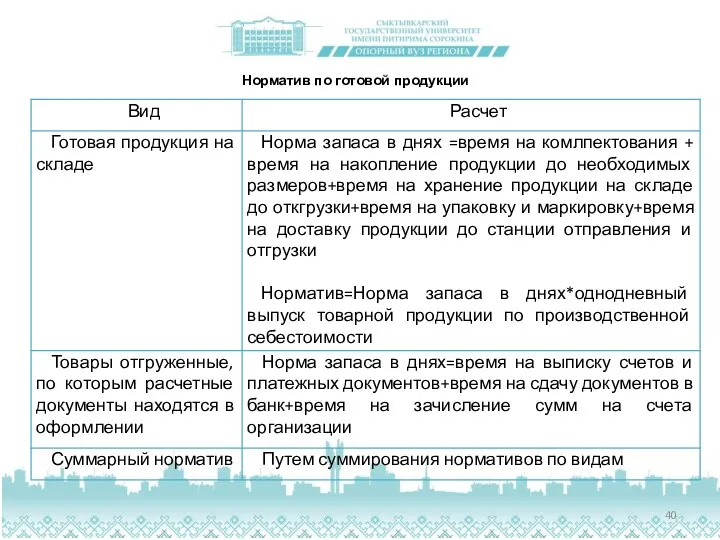

- 40. Норматив по готовой продукции

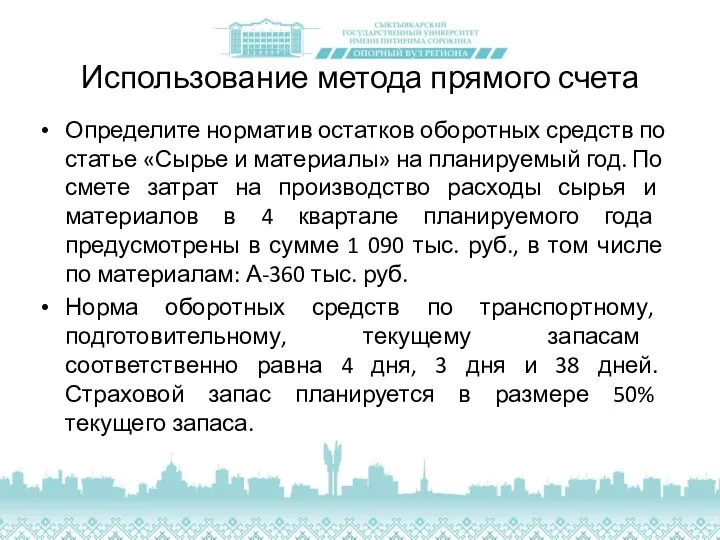

- 41. Использование метода прямого счета Определите норматив остатков оборотных средств по статье «Сырье и материалы» на планируемый

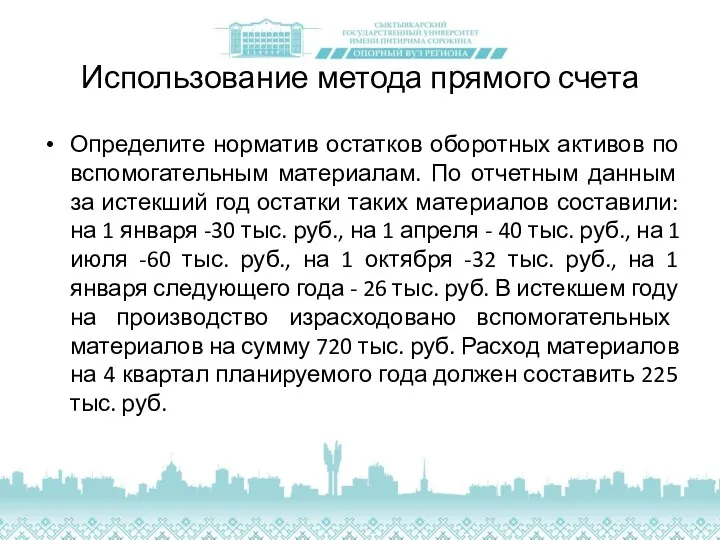

- 42. Определите норматив остатков оборотных активов по вспомогательным материалам. По отчетным данным за истекший год остатки таких

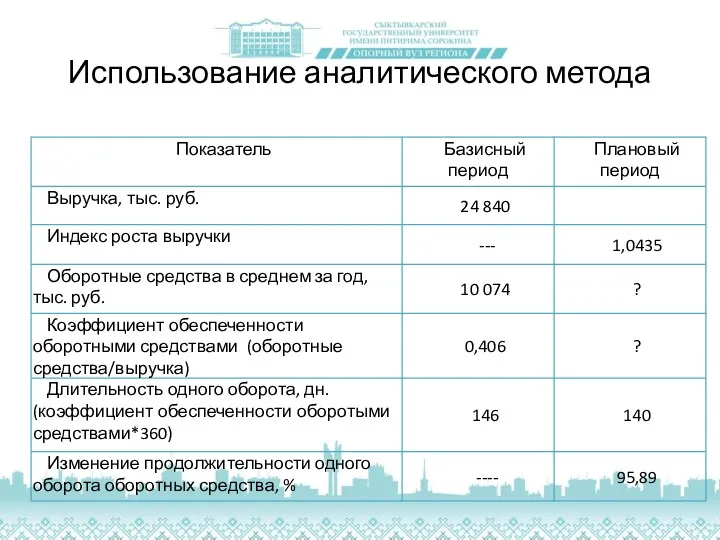

- 43. Использование аналитического метода

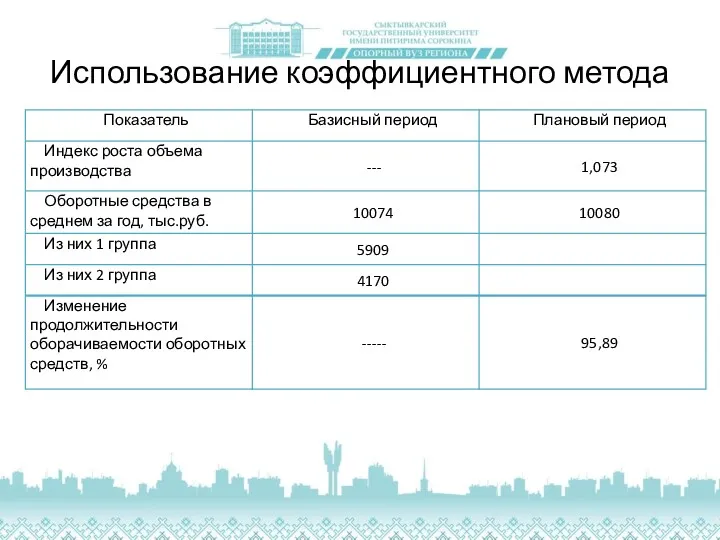

- 44. Использование коэффициентного метода

- 45. Показатели оборота оборотных средств Период оборота = Средняя величина оборотных активов / Однодневная выручка Коэффициент оборачиваемости

- 46. Операционный, производственный и финансовый циклы Операционный цикл: Продолжительность операционного цикла в днях = период оборота остатков

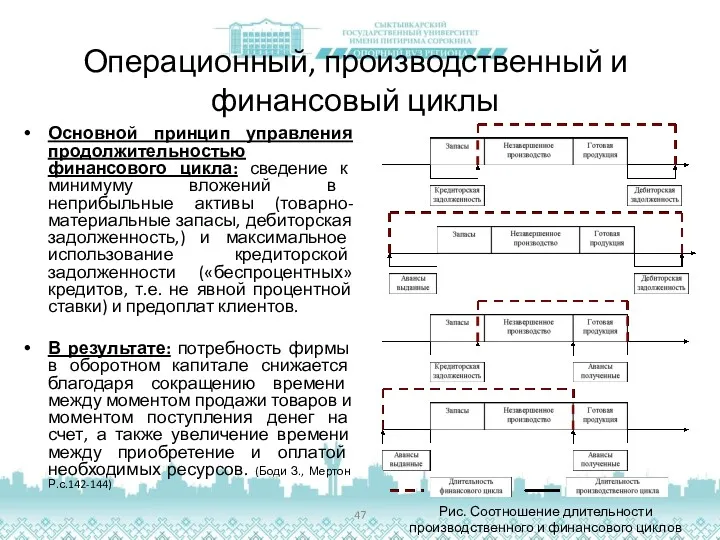

- 47. Операционный, производственный и финансовый циклы Основной принцип управления продолжительностью финансового цикла: сведение к минимуму вложений в

- 49. Скачать презентацию

Вклады. Цифровой турнир по финансовой грамотности

Вклады. Цифровой турнир по финансовой грамотности Программы: международная кредитная мобильность и совместные магистерские степени (Key Action 1). Возможности для Беларуси

Программы: международная кредитная мобильность и совместные магистерские степени (Key Action 1). Возможности для Беларуси Международные стандарты финансовой отчётности (МСФО). Введение в МСФО

Международные стандарты финансовой отчётности (МСФО). Введение в МСФО Блокчейн и смарт-контракты

Блокчейн и смарт-контракты Фінансова стратегія підприємства

Фінансова стратегія підприємства Банки и кредитная система РФ

Банки и кредитная система РФ Финансовый анализ. Формулировка понятия. Факторы и факторный анализ. Этапы и цели

Финансовый анализ. Формулировка понятия. Факторы и факторный анализ. Этапы и цели Финансовое состояние организации ООО Горем-3 и формирование направлений по его улучшению

Финансовое состояние организации ООО Горем-3 и формирование направлений по его улучшению Банковская система. Финансовые институты

Банковская система. Финансовые институты Бағалаудың әдіс-тәсілдері мен шығындардың жіктелуі

Бағалаудың әдіс-тәсілдері мен шығындардың жіктелуі Учет заработной платы

Учет заработной платы Accounts Receivable and Inventory Management

Accounts Receivable and Inventory Management Досрочное назначение страховых пенсий по старости

Досрочное назначение страховых пенсий по старости Учет вознаграждений работникам отдельными некредитными финансовыми организациями. Глава 17

Учет вознаграждений работникам отдельными некредитными финансовыми организациями. Глава 17 Организация работы коммерческого банка с крупными корпоративными клиентами (на примере ПАО Сбербанк)

Организация работы коммерческого банка с крупными корпоративными клиентами (на примере ПАО Сбербанк) Сущность финансов

Сущность финансов Нормативная база ценообразования в строительстве

Нормативная база ценообразования в строительстве Форма 4-ФСС и Раздел 2 ЕФС-1

Форма 4-ФСС и Раздел 2 ЕФС-1 Ақша қаражаттар қозғалысы

Ақша қаражаттар қозғалысы Виды долевых ценных бумаг

Виды долевых ценных бумаг Проект городского бюджета на 2019 год и плановый период 2020 и 2021 годов, г. Череповец

Проект городского бюджета на 2019 год и плановый период 2020 и 2021 годов, г. Череповец Бюджеттендіру

Бюджеттендіру Информационное обеспечение анализа деятельности банка

Информационное обеспечение анализа деятельности банка Ипотека и ипотечный кредит

Ипотека и ипотечный кредит Организация документооборота и внутреннего контроля в бухгалтерском учете коммерческого банка

Организация документооборота и внутреннего контроля в бухгалтерском учете коммерческого банка Налог на прибыль

Налог на прибыль О старте конкурса грантов Главы Республики Башкортостан на развитие гражданского общества

О старте конкурса грантов Главы Республики Башкортостан на развитие гражданского общества Аудит основных средств

Аудит основных средств