Содержание

- 2. Поведенческие финансы

- 3. Теория перспектив Т-К

- 4. История слияния психологии с экономикой 1896: le Bon. The Crowd: A Study of Popular Mind. 1912:

- 5. Что было до Т-К… Теория ожидаемой полезности [Бернулли (1738), фон Не́йман и Моргенштерн (1944), Саваж (1954)]

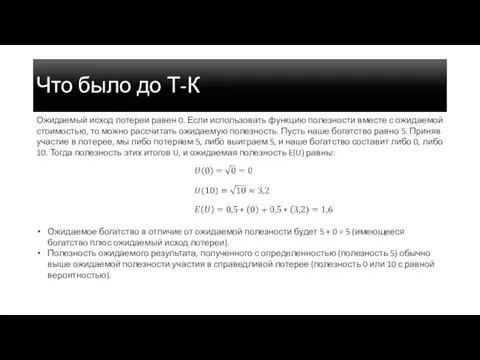

- 6. Ожидаемый исход лотереи равен 0. Если использовать функцию полезности вместе с ожидаемой стоимостью, то можно рассчитать

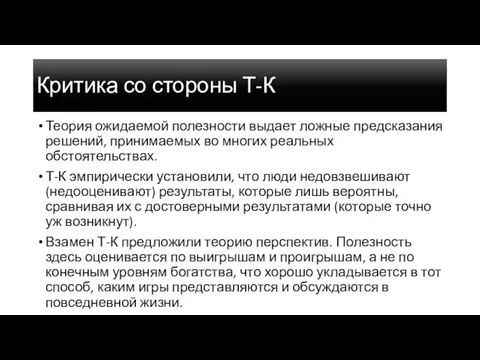

- 7. Критика со стороны Т-К Теория ожидаемой полезности выдает ложные предсказания решений, принимаемых во многих реальных обстоятельствах.

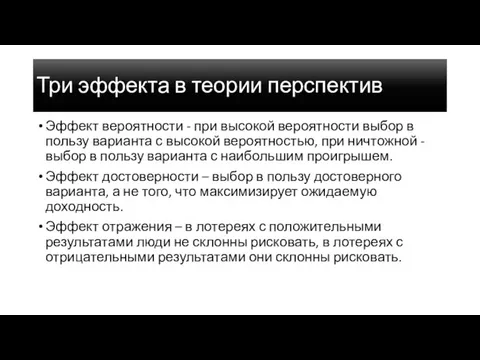

- 8. Три эффекта в теории перспектив Эффект вероятности - при высокой вероятности выбор в пользу варианта с

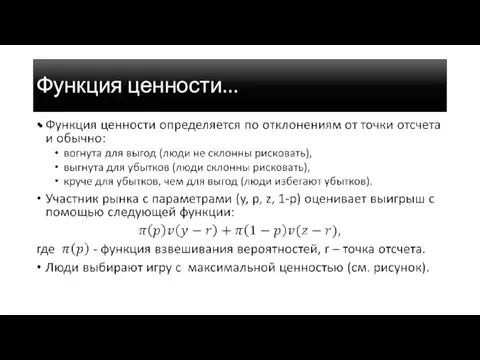

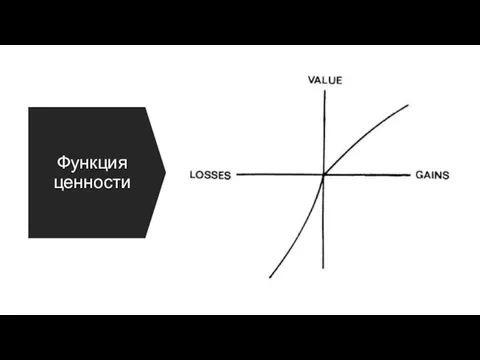

- 9. Функция ценности...

- 10. Функция ценности

- 11. «Четырехугольный» расклад отношения к риску Люди не склонны рисковать ради: выгод с вероятностью от средней до

- 12. Что от экономистов

- 13. Публика скорее эмоциональна, чем логична Поклонники теории эффективного рынка (ТЭР) капитала удивлялись, почему их изысканные модели

- 14. Гипотеза Кейнса об избыточной волатильности... Кейнс: «Можно уподобить деятельность инвесторов-профессионалов тем газетным конкурсам, в которых участникам

- 15. Гипотеза Кейнса об избыточной волатильности В начале 1980-х годов Роберт Шиллер выполнил прямой тест гипотезы Кейнса.

- 16. Новая модель поведения 1985: De Bondt, Thaler. Does the stock market overreact? The Journal of Finance

- 17. Близорукое неприятие убытков Эмпирический факт: за последние 1,5 века акции были доходнее облигаций в большей мере,

- 18. Импульсивное и стадное поведение... 1995: Grinblatt, Titman, Wermers проанализировали поведение взаимных фондов и обнаружили признаки импульсивного

- 19. Импульсивное и стадное поведение Стадное поведение – тенденция индивидуума следовать за группой, которая может действовать как

- 20. Неэффективные рынки: введение в поведенческие финансы Так называется добротная книга Shleifer (2000), в которой ПФ сравнивается

- 21. 2002: Kahneman получил Нобелевскую премию по экономике. Его эмпирические открытия опровергают предположение о рациональности экономических агентов,

- 22. Разногласия с финансовой парадигмой

- 23. Рациональность Получив новую информацию, агенты корректно обновляют свои убеждения, пользуясь байесовским правилом ревизии убеждений в свете

- 24. Рыночная эффективность... ТЭР гласит: если агенты рациональны и торговля «бесшовная», то рыночная цена акций равна их

- 25. Неполная рациональность Многолетние эмпирические исследования показали, что рациональность не может объяснить на «все сто» поведение участников

- 26. О пределах арбитража... ПФ: Некоторые значения цены лучше интерпретировать как отклонения от инвестиционной стоимости, вызванные нерациональным

- 27. О пределах арбитража... Согласно ТЭР, отклонение цены от инвестиционной стоимости создает привлекательную инвестиционную возможность, которой тут

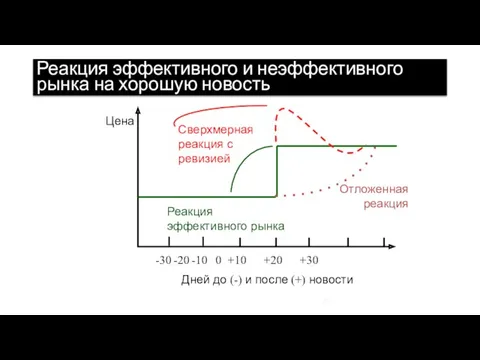

- 28. Цена -30 -20 -10 0 +10 +20 +30 Дней до (-) и после (+) новости Реакция

- 29. О пределах арбитража

- 30. Вклад психологии Модели ПФ часто допускают специфические формы нерациональности. За советом по этому вопросу финансовые экономисты

- 31. Убеждения Ключевой элемент любой модели финансового рынка – спецификация того, как агенты формируют собственные убеждения. Что

- 32. Предпочтения Существенный элемент любой модели ценообразования или поведения на рынке – допущение предпочтений инвестора (как инвесторы

- 33. Заключение Если ПФ должны заменить ТЭР, чтобы в свою очередь стать популярной парадигмой, то недостаточно лишь

- 34. Лекция Анны Солодухиной «Поведенческие финансы: ошибки мозга, из-за которых мы теряем деньги» http://www.forbes.ru/novosti/ekonomika/327957-pryamaya-translyatsiya-lektsii-fonda-egora-gaidara-povedencheskie-finansy

- 36. Скачать презентацию

Сущность бухгалтерской отчетности

Сущность бухгалтерской отчетности Специальные режимы налогообложения

Специальные режимы налогообложения Денежно-кредитная система и инструменты политики Центрального банка

Денежно-кредитная система и инструменты политики Центрального банка Қазақстанда салық жүйесіндегі алымдар мен жергілікті салықтардың орны мен ролі

Қазақстанда салық жүйесіндегі алымдар мен жергілікті салықтардың орны мен ролі Упрощенная система налогообложения в издательской деятельности на примере ИП Смолина С.С

Упрощенная система налогообложения в издательской деятельности на примере ИП Смолина С.С Заем и кредит

Заем и кредит Ризики в підприємницькій діяльності

Ризики в підприємницькій діяльності Сметное дело в строительстве. Лекция №1. Методические положения ценообразования в строительстве

Сметное дело в строительстве. Лекция №1. Методические положения ценообразования в строительстве Личный кабинет застрахованного по ДМС

Личный кабинет застрахованного по ДМС Особенности формирования годовой бюджетной отчетности и сводной бухгалтерской отчетности бюджетных и автономных учреждений

Особенности формирования годовой бюджетной отчетности и сводной бухгалтерской отчетности бюджетных и автономных учреждений Программа для моряков ПАО МТБ БАНК

Программа для моряков ПАО МТБ БАНК Денежная эмиссия и выпуск денег в хозяйственный оборот

Денежная эмиссия и выпуск денег в хозяйственный оборот АльфаМобайл-1

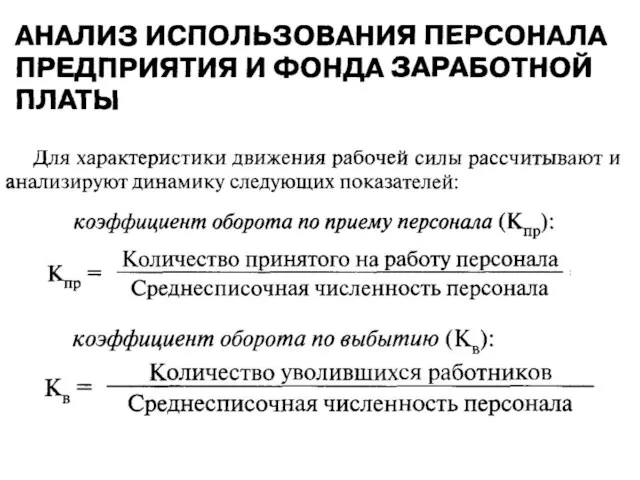

АльфаМобайл-1 Анализ использования персонала предприятия и фонда заработной платы

Анализ использования персонала предприятия и фонда заработной платы Сценарий-инструкция по работе с мобильным приложением AlfaGO. Доставка кредита наличными

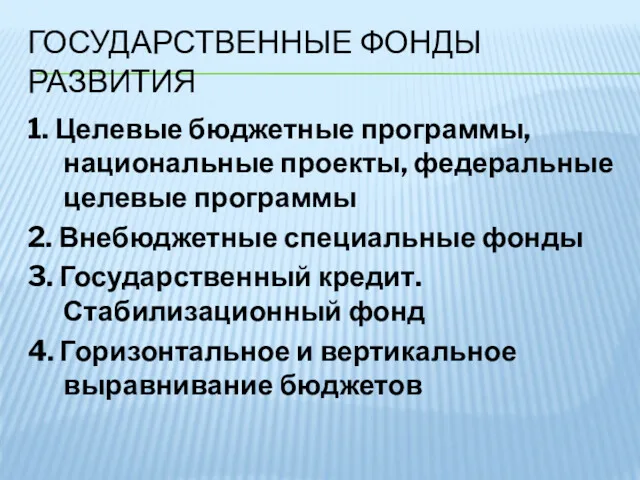

Сценарий-инструкция по работе с мобильным приложением AlfaGO. Доставка кредита наличными Государственные фонды развития

Государственные фонды развития Оценка эффективности инвестиционных проектов на основе методических рекомендаций по оценке эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов на основе методических рекомендаций по оценке эффективности инвестиционных проектов Использование анализа финансовых показателей ПАО НК Роснефть для формирования инвестиционной стратегии компании

Использование анализа финансовых показателей ПАО НК Роснефть для формирования инвестиционной стратегии компании Особенности оценки рыночной стоимости коммерческого банка

Особенности оценки рыночной стоимости коммерческого банка Защита покупки. Группа АльфаСтрахование

Защита покупки. Группа АльфаСтрахование Other forms of tax supervision

Other forms of tax supervision АК БАРС Банк: Факторы инвестиционной привлекательности

АК БАРС Банк: Факторы инвестиционной привлекательности Характеристика основных методов снижения экономического риска. Системаа методов управления рисками предприятия

Характеристика основных методов снижения экономического риска. Системаа методов управления рисками предприятия История возникновения и развития аудита

История возникновения и развития аудита Страховые взносы на обязательное страхование

Страховые взносы на обязательное страхование Преимущества кредита

Преимущества кредита Зарплатный проект с OTP Bank

Зарплатный проект с OTP Bank Учет выпуска и продажи готовой продукции

Учет выпуска и продажи готовой продукции