Предложения кредитных организаций по финансированию бизнеса. Основные кредитные продукты презентация

Содержание

- 2. Введение. Сегодня предостаточно способов найти денег на создание своего дела, что позволяет начинающему предпринимателю организовать малый,

- 3. 1. Общие принципы кредитования. Кредитование – это форма финансовых отношений, при которой одно лицо (кредитор) предоставляет

- 4. За долгие годы практики кредитования сложился ряд устоявшихся принципов, которые соблюдаются априори: принцип договоренности и совпадения

- 5. 2. Кредитование физических лиц. Предпосылкой для обращения за кредитом для физических лиц являются различного рода потребности,

- 6. Кредитование для физических лиц может быть: Целевым – при котором заемные средства используются строго по назначению.

- 7. В зависимости от сроков, кредиты разделяют на группы: Краткосрочные, предусматривающие погашение долга в течение года. Чаще

- 8. По характеру обеспечения займы для физических лиц бывают: Необеспеченные или выданные на доверии; С поручительством третьих

- 9. 3. Методы оценки платежеспособности физических лиц. Основным способом оценки платежеспособности является требование предоставления справки о доходах

- 10. 4. Кредитование юридических лиц и предпринимателей. В отличие от физических лиц, предприниматели и коммерческие организации не

- 11. Продукты кредитования и методы оценки платежеспособности имеют ряд особенностей: В первую очередь, оценку доходов производят на

- 12. 5. Популярные кредитные продукты для физических лиц. Популярными кредитными продуктами для них являются кредитные карты, потребительские

- 13. 6. Кредитные продукты для юридических лиц и предпринимателей. Для юридических лиц и предпринимателей наиболее предпочтительны следующие

- 14. Коммерческая ипотека. Этот вид кредитования схож с традиционной ипотекой для физических лиц: Требуется не только предоставление

- 15. Шансы получить банковскую поддержку возможны лишь при условии наличия четкого плана действия: В банк предоставляется хорошо

- 16. 7. Кредитные продукты. Опыт американских банков. Рассмотрим опыт американских банков. В частности, обратимся к продуктовой линейке

- 17. 7. Кредитные продукты. Опыт американских банков. Схема выплат split loans – техника, по которой клиенту предлагается

- 18. Однако в такой схеме есть свои минусы: Клиенту приходится нести дополнительные издержки на обслуживание двух кредитов

- 19. Потребительское кредитование в банке SunTrust интересно разнообразием целевых программ кредитования: На образование (кредит выдается на срок

- 20. Важным аспектом кредитования физических лиц на рынке США являются кредитные карты. Visa Signature with SunTrust Rewards

- 21. Подарки в случае накопления бонусных баллов на картах. путешествия; компенсация за потерянный багаж; страховка на время

- 22. 8. Рынок кредитных продуктов РФ. Российские коммерческие банки, которые хотят добиться успеха и осуществлять свою деятельность

- 23. Основными тенденциями развития кредитных продуктов являются: высокая технологичность; клиентоориентированность; оперативность; максимальная обеспеченность размещенных средств.

- 24. Стандартная функциональность CRM-системы включает в себя: базу данных по продуктам, услугам и ценам компании; информацию о

- 25. Какие кредитные продукты завоевывают и продолжат завоевывать российский рынок? Безусловно, это кредитные продукты, удовлетворяющие следующим критериям:

- 26. Тенденции носят глобальный характер и являются следствием глубинных макроэкономических процессов в мировой экономике, к которым можно

- 27. Разработка успешного кредитного продукта зависит от многих факторов: адекватности и гибкости условий; проработанной нормативно-правовой базы; квалификации

- 28. Заключение. Кредитование – не просто форма финансовых отношений, но и постоянный процесс перераспределения денежной массы, в

- 29. Заключение. «Кредитная услуга» - совокупность технологически обоснованных банковских операций, направленных на удовлетворение конкретной типичной потребности клиента

- 31. Скачать презентацию

Currency forwards and swaps

Currency forwards and swaps Финансы домашних хозяйств

Финансы домашних хозяйств Отчетность. Форма 8-пр

Отчетность. Форма 8-пр Формирование цен на продукцию предприятия

Формирование цен на продукцию предприятия Chapter 25. Capturing Equity Risk Premia

Chapter 25. Capturing Equity Risk Premia Государственные финансы

Государственные финансы Финансовый анализ: анализ состояния предприятия; анализ доходов и финансовых результатов деятельности предприятия

Финансовый анализ: анализ состояния предприятия; анализ доходов и финансовых результатов деятельности предприятия Особенности назначения стипендий согласно постановлениям правительства РФ

Особенности назначения стипендий согласно постановлениям правительства РФ Ценообразование на предприятии индустрии гостеприимства

Ценообразование на предприятии индустрии гостеприимства Управление проблемными активами банка (вводная лекция)

Управление проблемными активами банка (вводная лекция) Финансы

Финансы Финансы домашних хозяйств

Финансы домашних хозяйств Первые шаги к финансовому успеху подростка. Повышение осознанности и ответственности в финансовых вопросах

Первые шаги к финансовому успеху подростка. Повышение осознанности и ответственности в финансовых вопросах Fundamental Considerations. What drives structure

Fundamental Considerations. What drives structure Совершенствование управления капиталом современной фирмы

Совершенствование управления капиталом современной фирмы Субсидии на зарплату: кому дадут и как получить

Субсидии на зарплату: кому дадут и как получить Операції та послуги комерційних банків. (Тема 3)

Операції та послуги комерційних банків. (Тема 3) Децентралізація бюджету в Україні

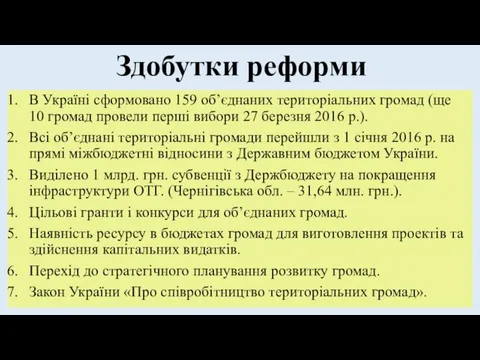

Децентралізація бюджету в Україні Операции на международном валютном рынке

Операции на международном валютном рынке Организация работ малярного участка в автосервисе ООО Техноком

Организация работ малярного участка в автосервисе ООО Техноком МСФО 31. финансовая отчетность об участии в совместной деятельности

МСФО 31. финансовая отчетность об участии в совместной деятельности Налоговые правонарушения и налоговая ответственность

Налоговые правонарушения и налоговая ответственность Денежно-кредитная политика

Денежно-кредитная политика Система мероприятий по финансированию инновационной деятельности организации ООО Автоцент Тройка

Система мероприятий по финансированию инновационной деятельности организации ООО Автоцент Тройка История возникновения учета в Древнем Риме

История возникновения учета в Древнем Риме Правила страхования от несчастных случаев на примере деятельности ОАО Росгосстрах

Правила страхования от несчастных случаев на примере деятельности ОАО Росгосстрах Московский кредитный банк

Московский кредитный банк Капітал та виробничі засоби підприємства

Капітал та виробничі засоби підприємства