Содержание

- 2. ОСНОВНЫЕ ПОНЯТИЯ Страхователь Страховщик Застрахованный Страховое событие Страховой случай Страховая выплата Страховая сумма Страховой взнос, или

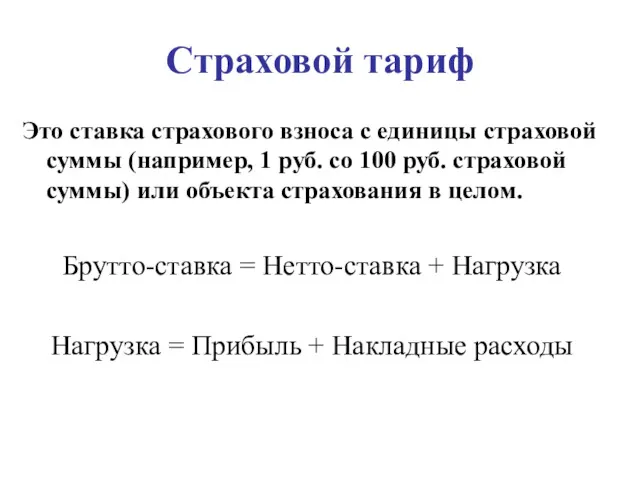

- 3. Страховой тариф Это ставка страхового взноса с единицы страховой суммы (например, 1 руб. со 100 руб.

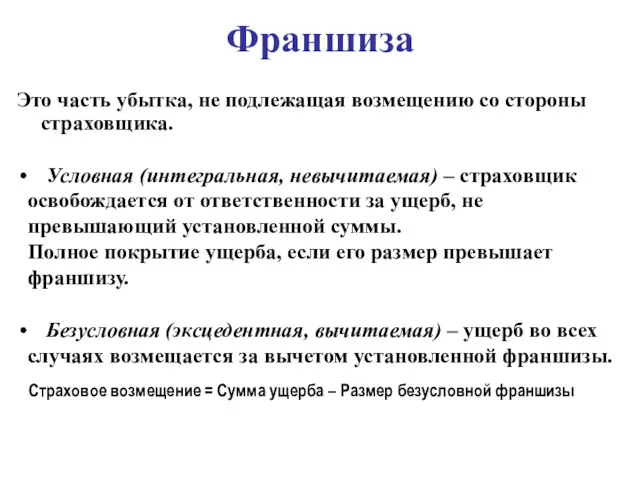

- 4. Франшиза Это часть убытка, не подлежащая возмещению со стороны страховщика. Условная (интегральная, невычитаемая) – страховщик освобождается

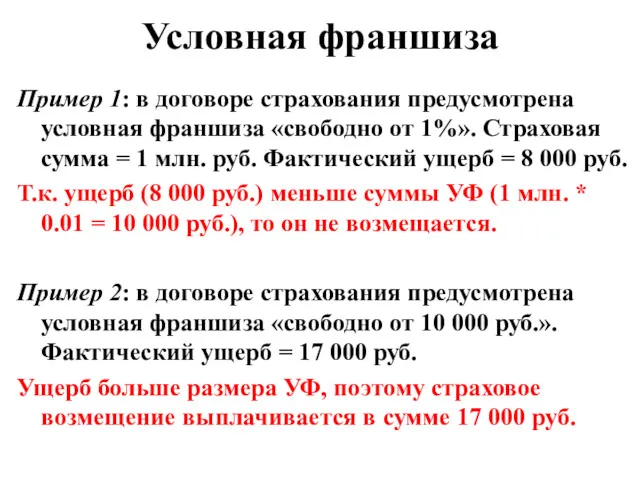

- 5. Условная франшиза Пример 1: в договоре страхования предусмотрена условная франшиза «свободно от 1%». Страховая сумма =

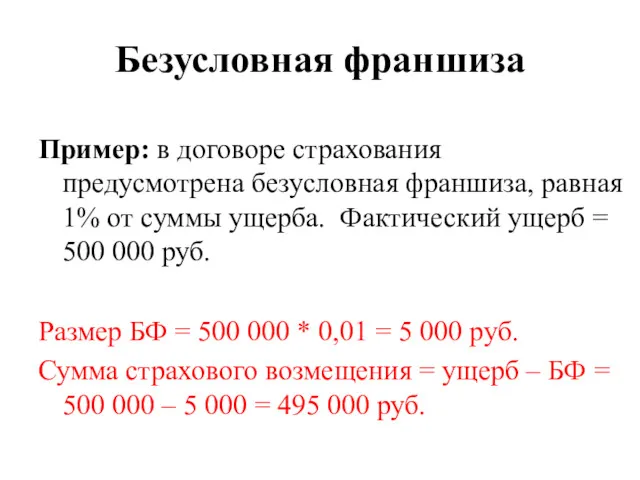

- 6. Безусловная франшиза Пример: в договоре страхования предусмотрена безусловная франшиза, равная 1% от суммы ущерба. Фактический ущерб

- 7. Страх порождает риск. Я боюсь, но хочу, поэтому рискую. Риск может привести к: «+» результату (выигрыш,

- 8. Страховой риск предполагаемое вероятностное событие (например, пожар) конкретный объект страхования (например, автомобиль) страховая оценка (стоимость объекта,

- 9. Теоретические моменты Страхование – это организованная на коммерческих началах коллективная форма рыночной защиты граждан и организаций

- 10. Функции страхования Компенсационная (рисковая, защитная) Собирательная Перераспределительная Инвестиционная Накопительная (сберегательная) Предупредительная Контрольная

- 11. Система страхования Совокупность страховых организаций и управляемых ими страховых фондов Органы регулирования Нормативно-правовая база Отрасли (виды)

- 12. Задачи системы страхования Создание в стране страхового фонда Эффективное управление страховыми фондами Эффективное использование страховых выплат

- 13. Страховые фонды Государственные Рыночные

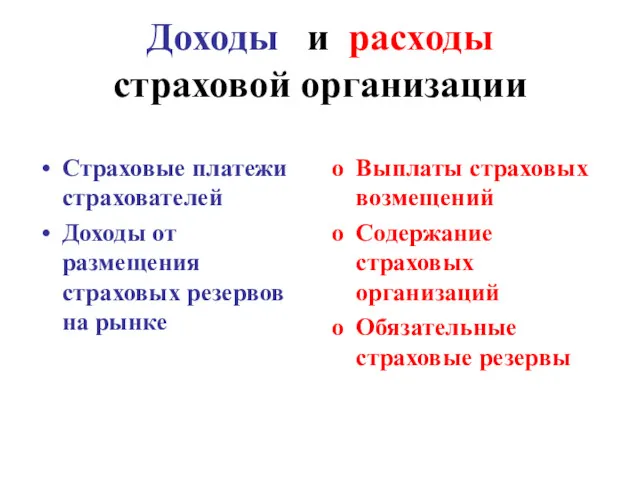

- 14. Доходы и расходы страховой организации Страховые платежи страхователей Доходы от размещения страховых резервов на рынке Выплаты

- 15. Типы страхования Обязательное Добровольное

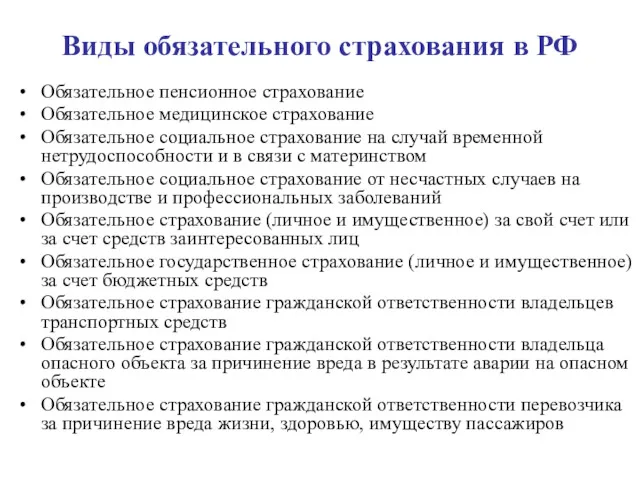

- 16. Виды обязательного страхования в РФ Обязательное пенсионное страхование Обязательное медицинское страхование Обязательное социальное страхование на случай

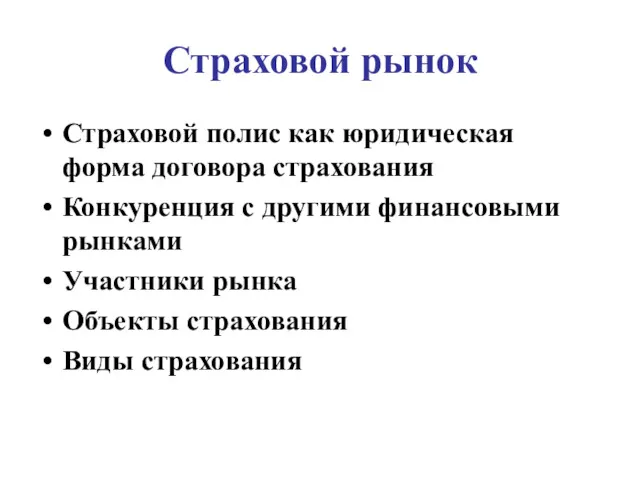

- 17. Страховой рынок Страховой полис как юридическая форма договора страхования Конкуренция с другими финансовыми рынками Участники рынка

- 18. Участники страхового рынка Страховые организации Страхователи Страховые посредники (страховые агенты и страховые брокеры) Профессиональные оценщики рисков

- 19. Балансовое равенство коммерческого страхования Страховой фонд = Страховые + Издержки и (сумма страховых выплаты прибыль взносов)

- 20. Что надо знать о страховой компании? У нее должна быть лицензия Лицензия бессрочная Она должна быть

- 21. Общество взаимного страхования ФЗ «О взаимном страховании» № 286-ФЗ от 29.11.2007: Взаимное страхование – страхование имущественных

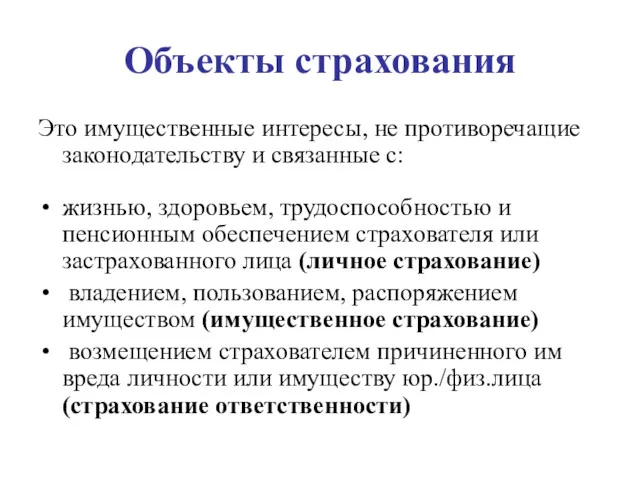

- 22. Объекты страхования Это имущественные интересы, не противоречащие законодательству и связанные с: жизнью, здоровьем, трудоспособностью и пенсионным

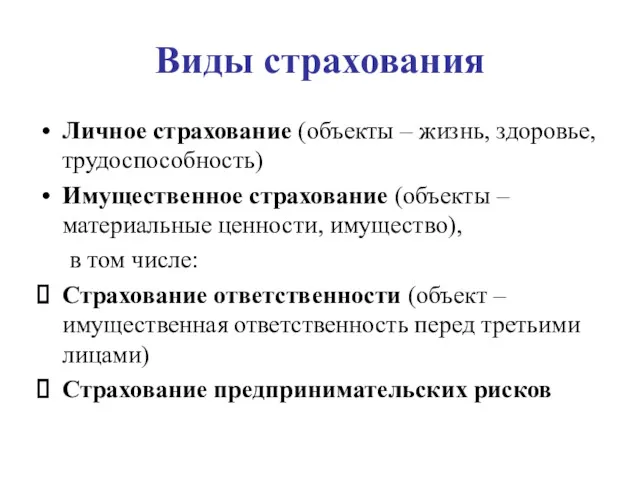

- 23. Виды страхования Личное страхование (объекты – жизнь, здоровье, трудоспособность) Имущественное страхование (объекты – материальные ценности, имущество),

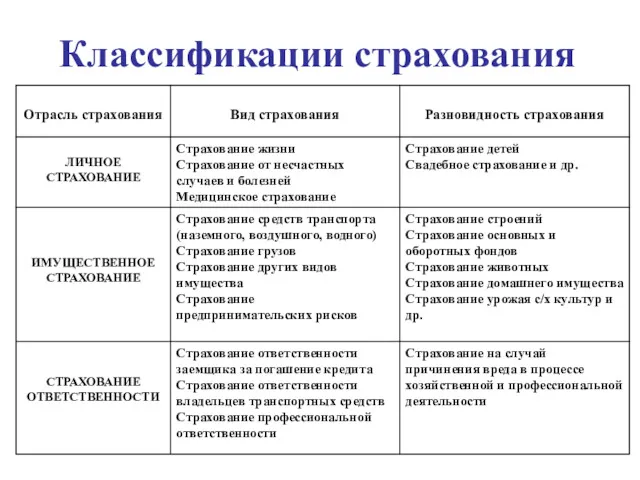

- 24. Классификации страхования

- 25. Личное страхование Страховые события: Дожитие до окончания срока страхования Дожитие до обусловленного возраста или события Наступление

- 26. Страхование жизни Цель: предотвращение критического ухудшения уровня жизни людей, материально зависящих от застрахованного в случае утраты

- 27. Виды страхования жизни Рисковое: - страховые выплаты осуществляются только в случае наступления неблагоприятных событий в жизни

- 28. В зависимости от условий страхование бывает: накопительное (страхование жизни, в т.ч. пенсионное страхование) защитное (имущественное и

- 29. Рынок страхования первичный рынок (частное страхование и сострахование) вторичный рынок (перестрахование)

- 30. Страховой пул добровольное объединение страховщиков не является юридическим лицом создается для страхования преимущественно крупных, опасных и

- 31. Национальная перестраховочная компания С января 2017 г. в соответствии с законом об НПК страховщики обязаны передать

- 33. Кодекс РФ об административных правонарушениях статья 12.37 «Несоблюдение требований об ОСАГО»: Управление ТС в период его

- 34. Ситуация 1 В результате ДТП пострадали автомобили виновника и пострадавшего. У виновника есть полисы ОСАГО и

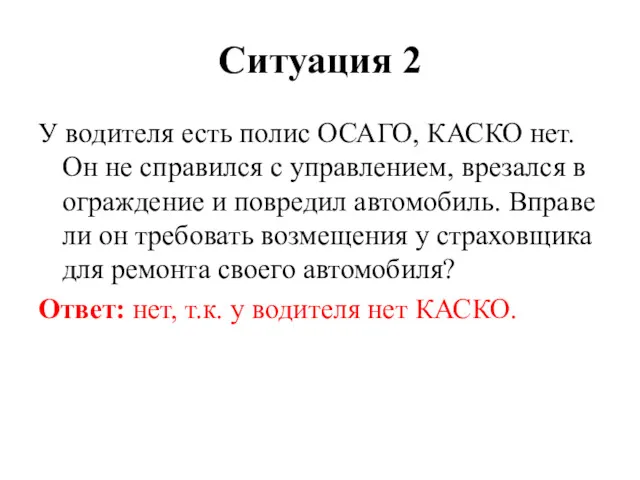

- 35. Ситуация 2 У водителя есть полис ОСАГО, КАСКО нет. Он не справился с управлением, врезался в

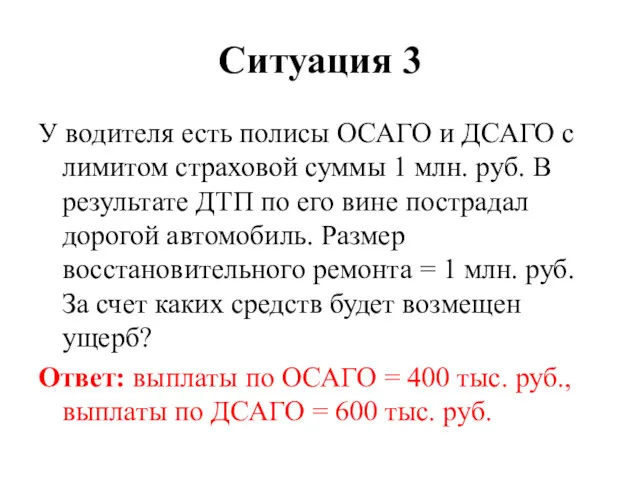

- 36. Ситуация 3 У водителя есть полисы ОСАГО и ДСАГО с лимитом страховой суммы 1 млн. руб.

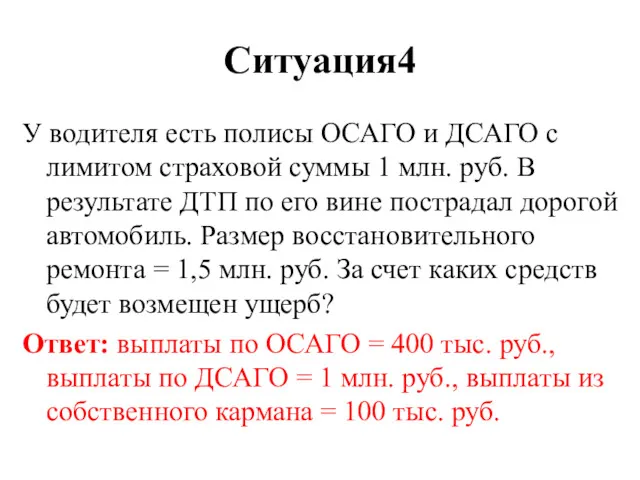

- 37. Ситуация4 У водителя есть полисы ОСАГО и ДСАГО с лимитом страховой суммы 1 млн. руб. В

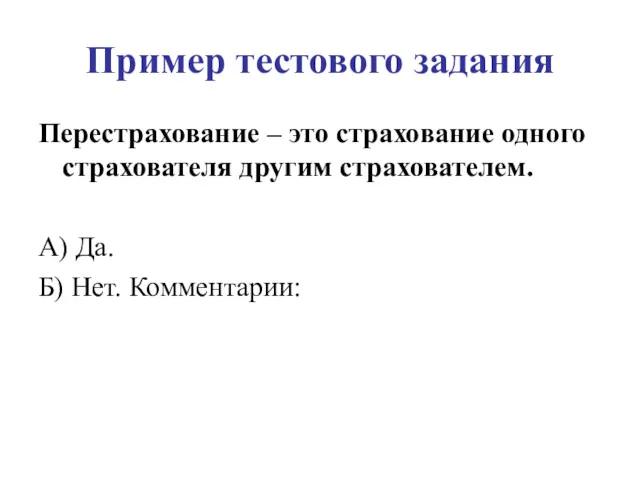

- 38. Пример тестового задания Перестрахование – это страхование одного страхователя другим страхователем. А) Да. Б) Нет. Комментарии:

- 39. Ответ на тестовое задание Перестрахование – это страхование одного страхователя другим страхователем. А) Да. =Б) Нет.

- 40. Пример криптограммы Правильно отгадав 7 слов по горизонтали, вы прочитаете зашифрованное слово в вертикальной строке. Лицо,

- 41. Пример криптограммы Правильно отгадав 7 слов по горизонтали, вы прочитаете зашифрованное слово в вертикальной строке. Лицо,

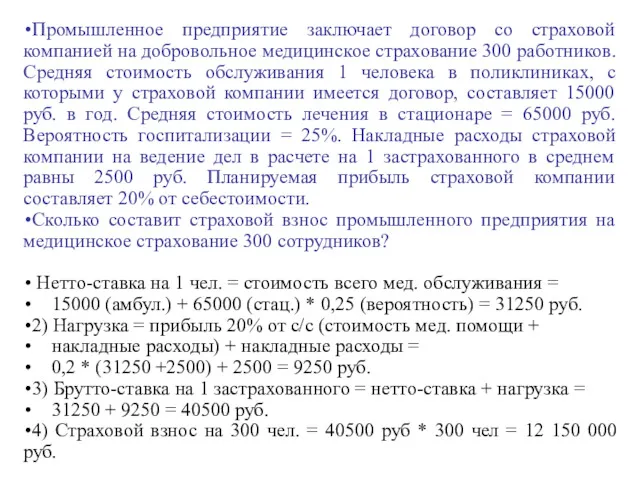

- 42. Промышленное предприятие заключает договор со страховой компанией на добровольное медицинское страхование 300 работников. Средняя стоимость обслуживания

- 43. Методические приемы Деловые игры (страховая компания – страхователь – застрахованное лицо) Разбор конкретных ситуаций, связанных со

- 44. Специализированные классы Юридический профиль: Разбор конкретных ситуаций и их юридическая интерпретация Экономические и математические классы: Теория

- 45. Полезные сайты Банк России www.cbr.ru Рейтинги страховых компаний: Эксперт РА www.raexpert.ru РИА www.riaratings.ru www.insur-info.ru www.allinsurance.ru Российский

- 47. Скачать презентацию

Банк, как система одного окна. Промсвязьбанк

Банк, как система одного окна. Промсвязьбанк Развитие денежных и финансовых отношений в XV-XVI веках. (Тема 3)

Развитие денежных и финансовых отношений в XV-XVI веках. (Тема 3) Тәуекел осындай жағымсыз нәтижелерді алу ықтималдығы

Тәуекел осындай жағымсыз нәтижелерді алу ықтималдығы Примеры успешного краудсорсинга

Примеры успешного краудсорсинга Финансовая устойчивость, платежеспособность и рентабельность предприятия ИГиТ

Финансовая устойчивость, платежеспособность и рентабельность предприятия ИГиТ Государственная финансовая система. Бюджетно-налоговая политика

Государственная финансовая система. Бюджетно-налоговая политика Денежные потоки инвестиционного проекта. Критерии оценки инвестиций

Денежные потоки инвестиционного проекта. Критерии оценки инвестиций Методические приемы ревизии и контроля

Методические приемы ревизии и контроля Форма расчета 6-НДФЛ, порядок заполнения и форматы

Форма расчета 6-НДФЛ, порядок заполнения и форматы Top-10 мировых криптобирж за 6 месяцев 2019 года

Top-10 мировых криптобирж за 6 месяцев 2019 года Прибыль организации. Тема 5

Прибыль организации. Тема 5 Javne finansije. Lekcija 10

Javne finansije. Lekcija 10 Банковские и страховые продукты

Банковские и страховые продукты Определение ожидаемой доходности бизнеса (ставки дисконтирования)

Определение ожидаемой доходности бизнеса (ставки дисконтирования) Социальная защита и социальное страхование

Социальная защита и социальное страхование Цели и задачи управления государственным долгом

Цели и задачи управления государственным долгом Зарплатный проект. Альфа-Банк сегодня

Зарплатный проект. Альфа-Банк сегодня Бюджет для граждан к отчету об исполнении Юрьевецкого бюджета района за 2018 год

Бюджет для граждан к отчету об исполнении Юрьевецкого бюджета района за 2018 год Финансовые рынки

Финансовые рынки Sequence of accounts & aggregates: practice part

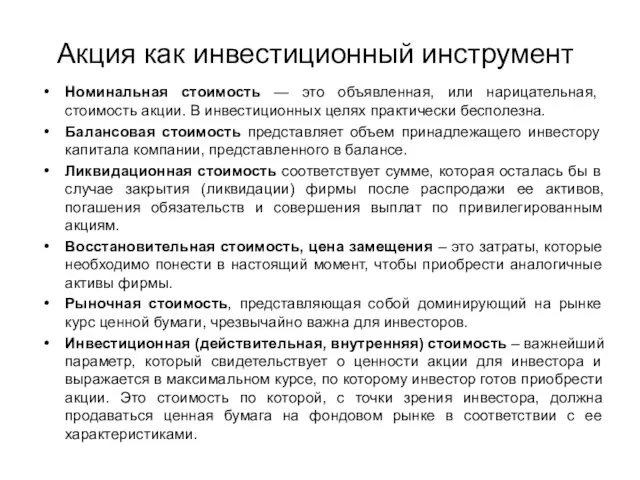

Sequence of accounts & aggregates: practice part Акция как инвестиционный инструмент

Акция как инвестиционный инструмент Основы бюджетных отношений

Основы бюджетных отношений Сервисы

Сервисы Тема 3. Общегосударственный финансовый контроль. Тема 3.2. Органы осуществляющие общегосударственный контроль и их сфера надзора

Тема 3. Общегосударственный финансовый контроль. Тема 3.2. Органы осуществляющие общегосударственный контроль и их сфера надзора Исследовательская работа: Выгодно ли жить на съемной квартире или лучше взять в её ипотеку?

Исследовательская работа: Выгодно ли жить на съемной квартире или лучше взять в её ипотеку? Облигации, их виды и особенности

Облигации, их виды и особенности Государственные меры социальной поддержки населения в период распространения короновирусной инфекции (2019-nCoV)

Государственные меры социальной поддержки населения в период распространения короновирусной инфекции (2019-nCoV) Финансовые рынки

Финансовые рынки