Содержание

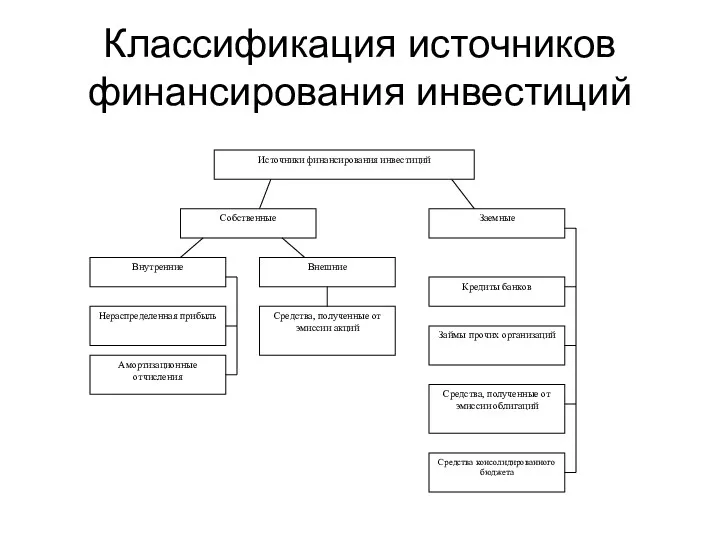

- 2. Классификация источников финансирования инвестиций

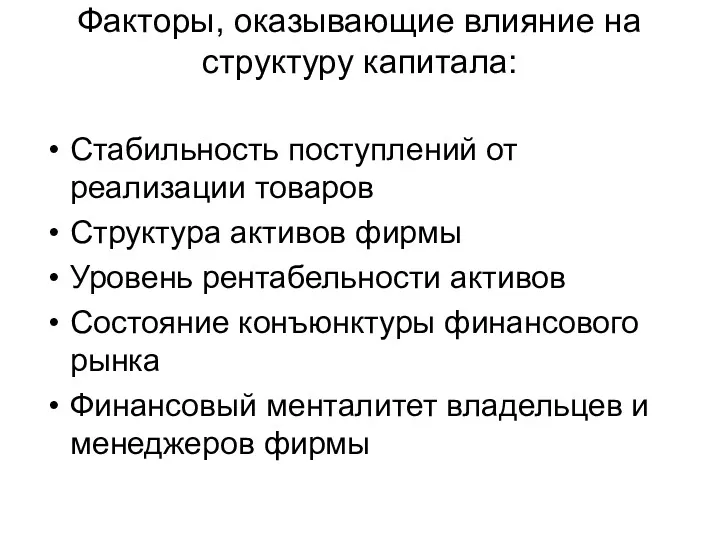

- 4. Факторы, оказывающие влияние на структуру капитала: Стабильность поступлений от реализации товаров Структура активов фирмы Уровень рентабельности

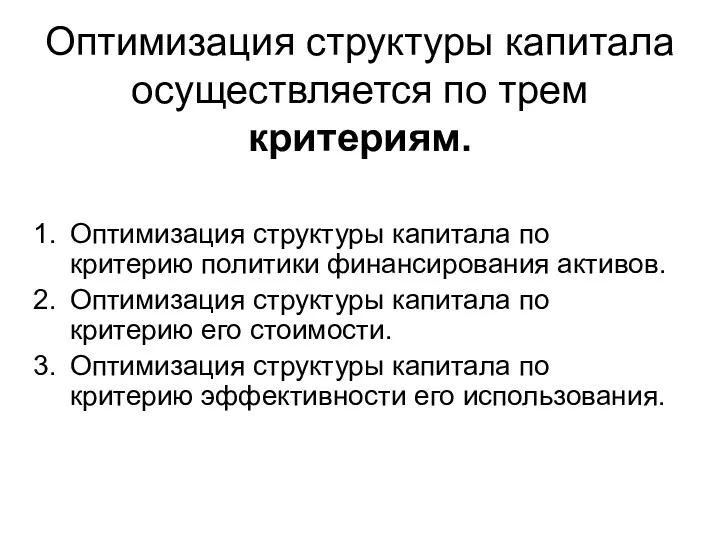

- 5. Оптимизация структуры капитала осуществляется по трем критериям. Оптимизация структуры капитала по критерию политики финансирования активов. Оптимизация

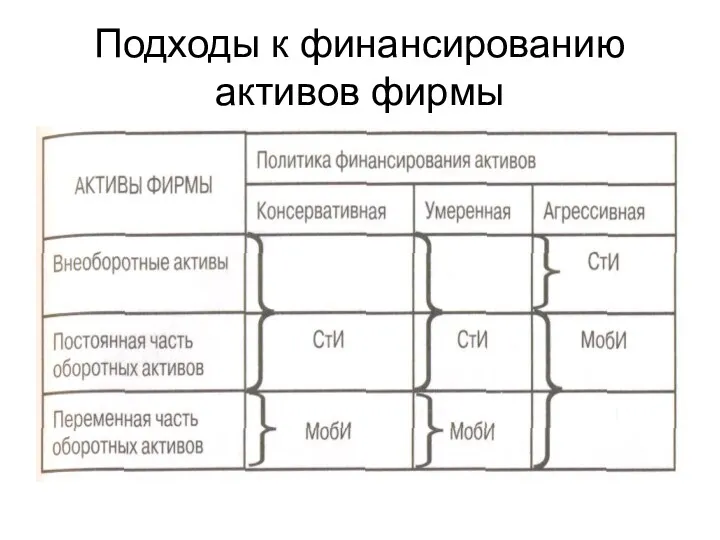

- 6. Подходы к финансированию активов фирмы

- 7. Цена капитала представляет собой общую сумму средств, которую нужно уплатить за использование определенного объема финансовых ресурсов,

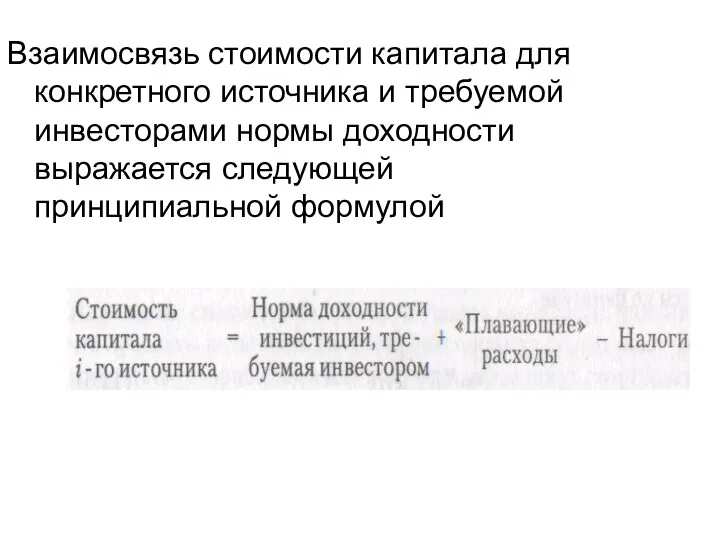

- 8. Взаимосвязь стоимости капитала для конкретного источника и требуемой инвесторами нормы доходности выражается следующей принципиальной формулой

- 9. эффективная годовая процентная ставка rе = (1 + r/m)m − 1, где m — число внутригодовых

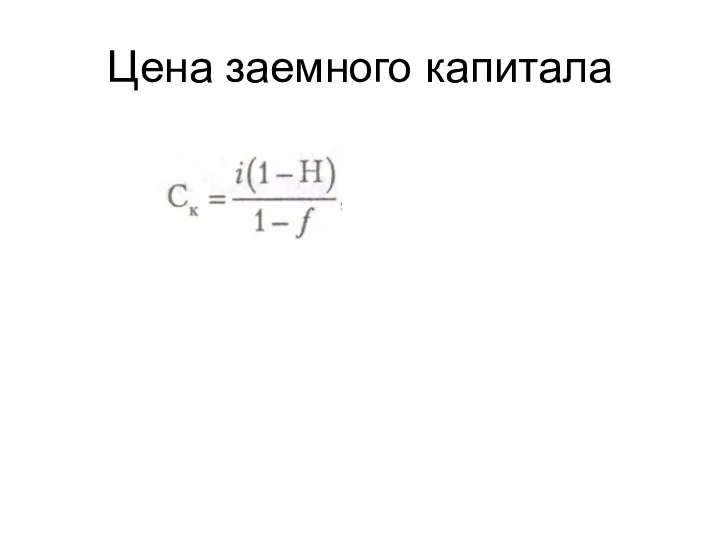

- 10. Цена заемного капитала

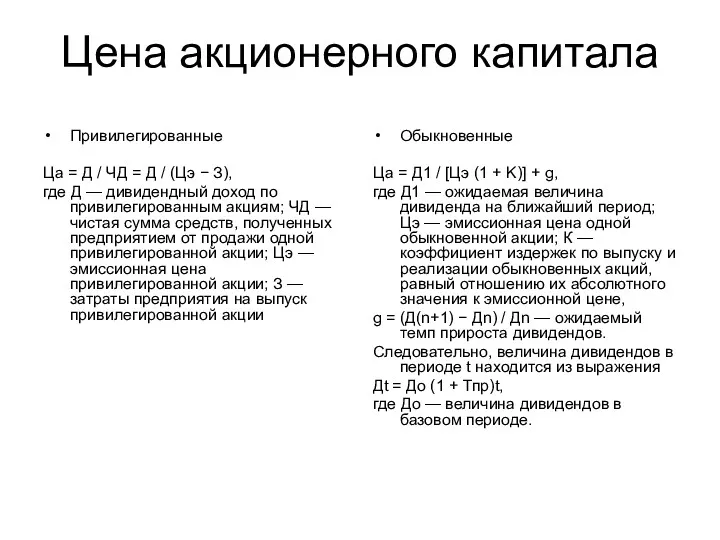

- 11. Цена акционерного капитала Привилегированные Ца = Д / ЧД = Д / (Цэ − З), где

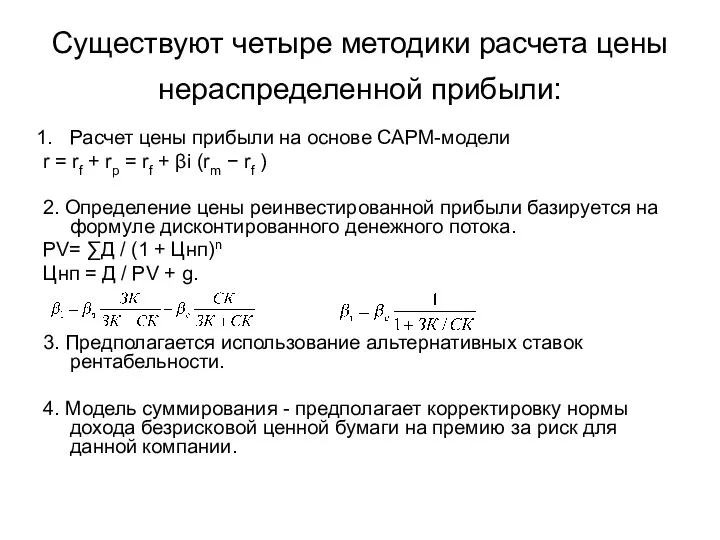

- 12. Существуют четыре методики расчета цены нераспределенной прибыли: Расчет цены прибыли на основе САРМ-модели r = rf

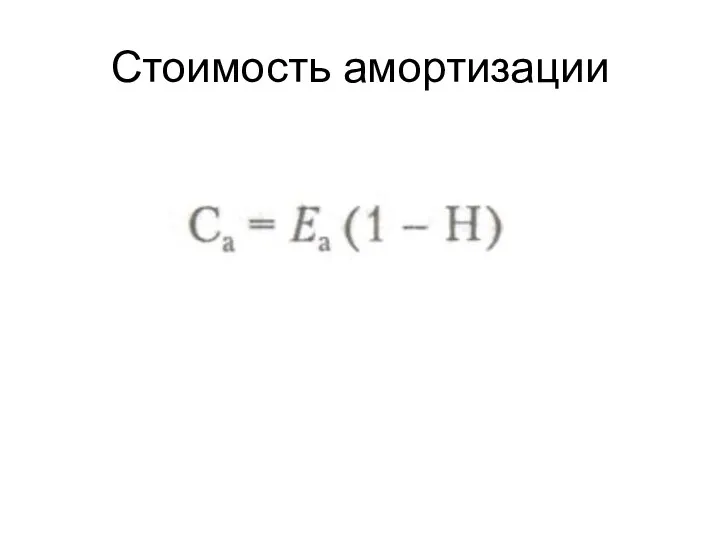

- 13. Стоимость амортизации

- 14. Стоимость текущей задолженности

- 15. Средневзвешенная цена капитала WAСС (Weighted Average Cost of Capital) WAСС = ∑ Цi * di, где

- 16. Предельная цена капитала (Marginal Cost of Capital, МСС) — это стоимость капитала, предназначенного для финансирования новой

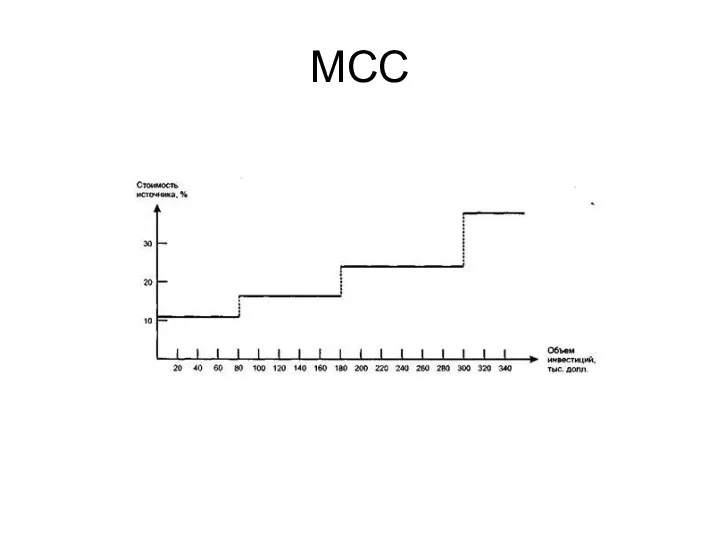

- 17. МСС

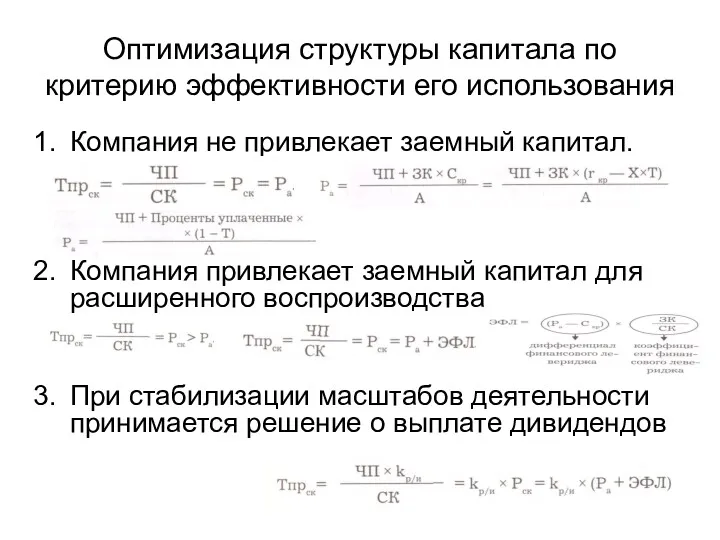

- 18. Оптимизация структуры капитала по критерию эффективности его использования Компания не привлекает заемный капитал. Компания привлекает заемный

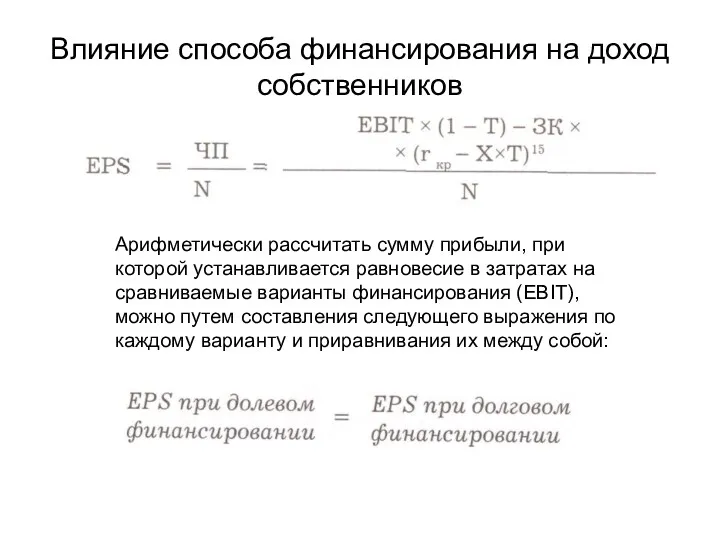

- 19. Влияние способа финансирования на доход собственников Арифметически рассчитать сумму прибыли, при которой устанавливается равновесие в затратах

- 21. Скачать презентацию

Государственный долг

Государственный долг Анализ страховой фирмы Адонис

Анализ страховой фирмы Адонис Кредитная организация и банк

Кредитная организация и банк Износ и амортизация основных фондов

Износ и амортизация основных фондов Формирование цены товара. Затраты предпринимателя и цена

Формирование цены товара. Затраты предпринимателя и цена Понятие и функции финансов. Тема 1

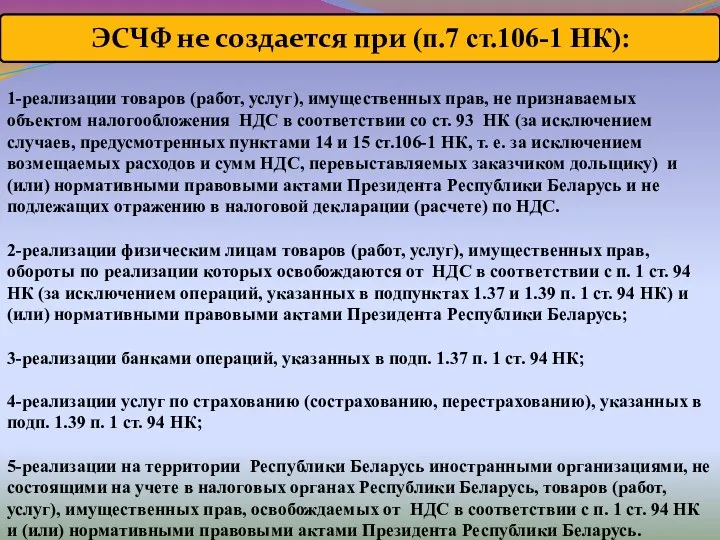

Понятие и функции финансов. Тема 1 Электронный счет-фактура (ЭСЧФ)

Электронный счет-фактура (ЭСЧФ) Оптимизация финансов в процессе воспроизводста ввп

Оптимизация финансов в процессе воспроизводста ввп Process Costing

Process Costing Заработная плата: юридический аспект

Заработная плата: юридический аспект Порядок обеспечения денежным довольствием сотрудников ГПС МЧС России. (Тема 1.4)

Порядок обеспечения денежным довольствием сотрудников ГПС МЧС России. (Тема 1.4) Специальное предложение для сотрудников компании ООО Содействие 33 ООО Содействие 33-Плюс. Группа СМП Банк

Специальное предложение для сотрудников компании ООО Содействие 33 ООО Содействие 33-Плюс. Группа СМП Банк Обзор функциональных возможностей инновационного ERP-решения фирмы 1С, внедрения, партнеры и учебные курсы

Обзор функциональных возможностей инновационного ERP-решения фирмы 1С, внедрения, партнеры и учебные курсы Место компенсационных выплат в системе социального обеспечения

Место компенсационных выплат в системе социального обеспечения Планирование в рамках контрактной системы. Планирование закупок

Планирование в рамках контрактной системы. Планирование закупок Анализ товарооборота и товарных запасов предприятий торговли и общественного питания

Анализ товарооборота и товарных запасов предприятий торговли и общественного питания Основные понятия финансовых рынков

Основные понятия финансовых рынков Международные стандарты финансовой отчетности МСФО (IAS) 24 Раскрытие информации о связанных сторонах

Международные стандарты финансовой отчетности МСФО (IAS) 24 Раскрытие информации о связанных сторонах Расчет экономической эффективности разработки информационной системы

Расчет экономической эффективности разработки информационной системы Аналіз фінансової стійкості підприємства

Аналіз фінансової стійкості підприємства Валютное регулирование и валютный контроль

Валютное регулирование и валютный контроль Виды ценных бумаг. Производные ценные бумаги

Виды ценных бумаг. Производные ценные бумаги Как банки создают деньги

Как банки создают деньги Қаржылық талдау негіздері

Қаржылық талдау негіздері Информационное обеспечение финансовой деятельности

Информационное обеспечение финансовой деятельности Финансовая политика корпорации

Финансовая политика корпорации Проверки в 2023 году: оперативный инструктаж для главного бухгалтера

Проверки в 2023 году: оперативный инструктаж для главного бухгалтера Управление дебиторской задолженностью. Кредитная политика предприятия

Управление дебиторской задолженностью. Кредитная политика предприятия