1C:ERP Управление предприятием 2. От теории к практике - разбор и устранение проблем с НДС презентация

Содержание

- 2. Описание методики учета НДС

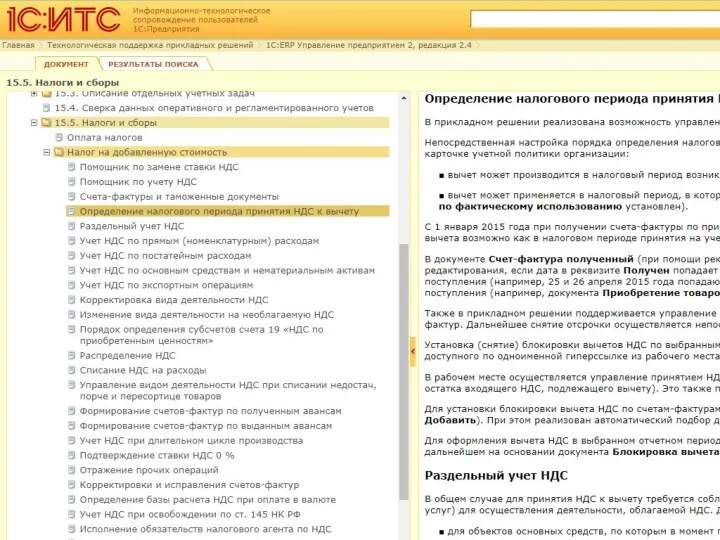

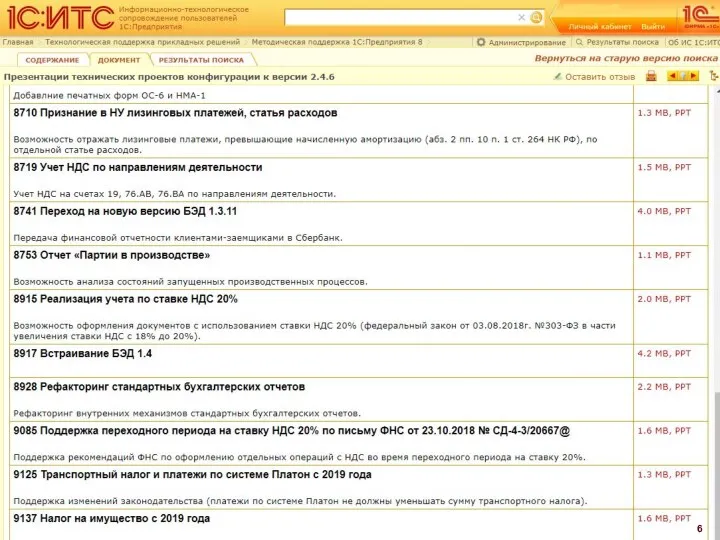

- 3. Описание методики учета НДС Где можно посмотреть описание? Документация Презентации технических проектов https://its.1c.ru/db/metod81#browse:13:-1:2115:2443:2469 Доклады с предыдущих

- 5. Порядок определения счетов учета предъявленного НДС

- 7. Контур учета входящего НДС

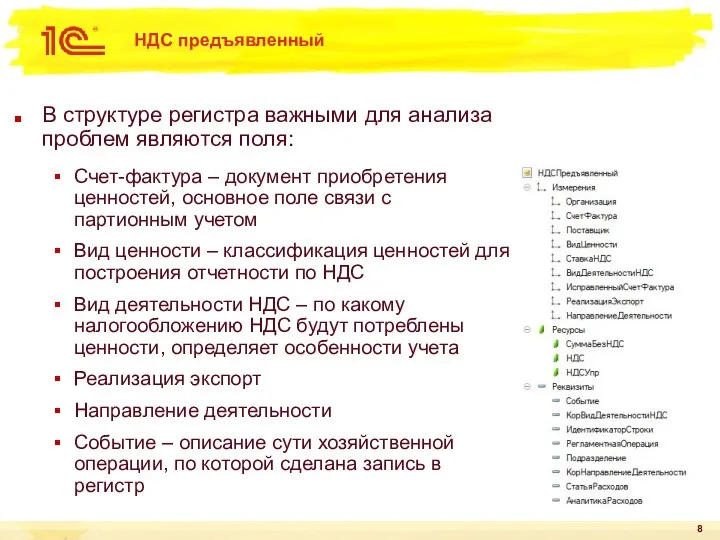

- 8. НДС предъявленный В структуре регистра важными для анализа проблем являются поля: Счет-фактура – документ приобретения ценностей,

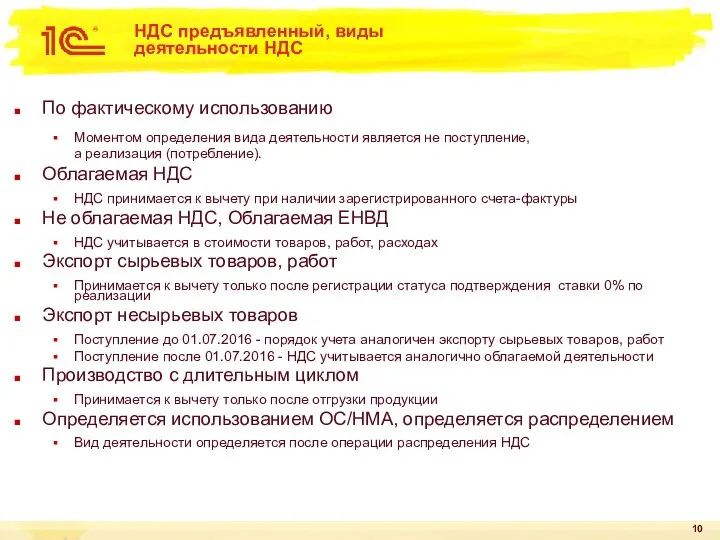

- 9. НДС предъявленный, виды деятельности НДС

- 10. НДС предъявленный, виды деятельности НДС По фактическому использованию Моментом определения вида деятельности является не поступление, а

- 11. НДС предъявленный, события

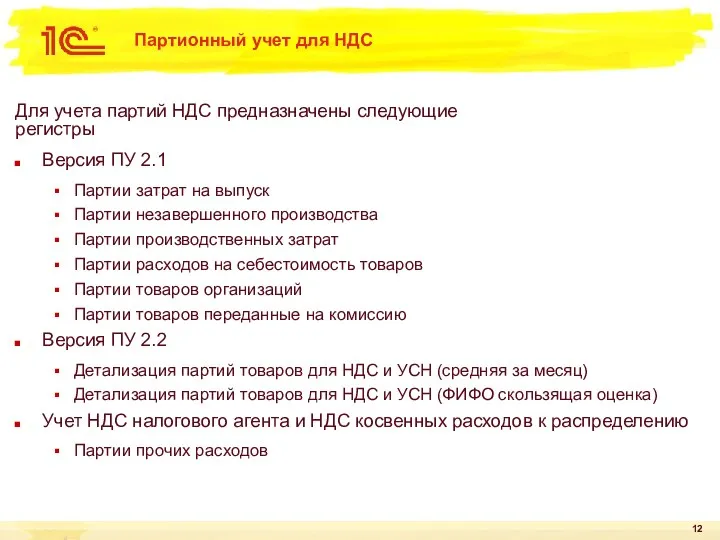

- 12. Партионный учет для НДС Для учета партий НДС предназначены следующие регистры Версия ПУ 2.1 Партии затрат

- 13. Партионный учет для НДС, три варианта учета Учет НДС по прямым номенклатурным расходам Для номенклатурных расходов

- 14. Партионный учет для НДС, три варианта учета Учет НДС по производственным постатейным расходам Поддерживается только при

- 15. Партионный учет для НДС, особенности алгоритмов расчета себестоимости Партии НДС ведутся независимо от применяемого метода оценки

- 16. Партионный учет для НДС, как управлять партионным учетом В документах перемещения, потребления можно выбрать новый вид

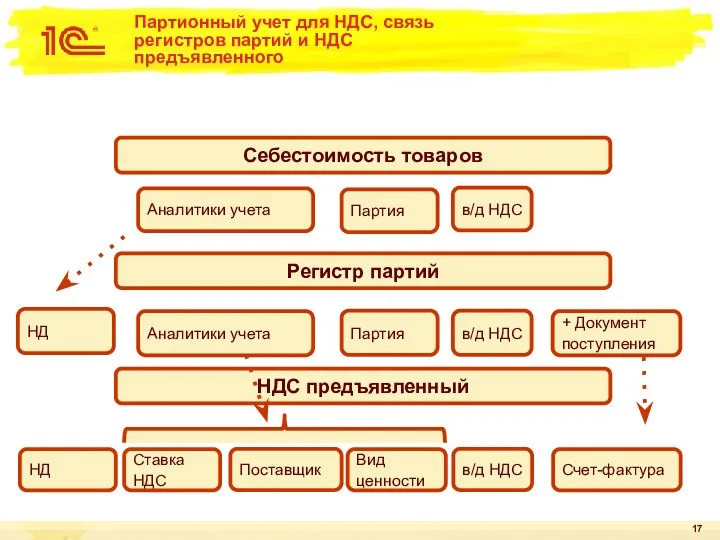

- 17. Партионный учет для НДС, связь регистров партий и НДС предъявленного Себестоимость товаров Партия Аналитики учета в/д

- 18. Партионный учет для НДС, анализ регистров партий Разбор проблемных ситуаций производится от проявления (обычно это проводка)

- 19. Партионный учет для НДС, особенности заполнения документа поступления Заполнение поля ДокументПоступления для корректировки приобретения Корректировка приобретения

- 20. Партионный учет для НДС, особенности заполнения документа поступления Документы Счет-фактура налоговый агент Заявление о ввозе товаров

- 21. Партионный учет для НДС Формирование заданий на расчет НДС Расчет движений в партии товаров производится в

- 22. Расчет НДС в закрытии месяца Какие особенности учитываются? Счетом-фактурой может быть десяток документов По исправительным счетам-фактурам

- 23. Расчет НДС в закрытии месяца Общее описание алгоритма Этап 1 Подготовка исходных данных Этап 2 Расчет

- 24. Расчет НДС в закрытии месяца, блокировка вычета и списание НДС Списание НДС на расходы При списании

- 25. Расчет НДС в закрытии месяца, оплата электронных услуг Для вида ценности ЭлектронныеУслуги формируем вычет только при

- 26. Расчет НДС в закрытии месяца, изменение вида деятельности Изменение вида деятельности полностью определяется данными регистров партионного

- 27. Расчет НДС в закрытии месяца, изменение направления деятельности Смена направления деятельности во многом похожа на смену

- 28. Расчет НДС в закрытии месяца, отражение ИСФ и КСФ В случае получения ИСФ, выполняется сторнирование отражения

- 29. Расчет НДС в закрытии месяца, документы оплаты В графе 7 книги покупок в ряде случаев необходимо

- 30. Расчет НДС в закрытии месяца При принятии к вычету после подтверждения нулевой ставки необходимо выделять ранее

- 31. Расчет НДС в закрытии месяца, отражение в регл учете По всем регистрам НДС, которые были изменены

- 32. Учет НДС с авансов

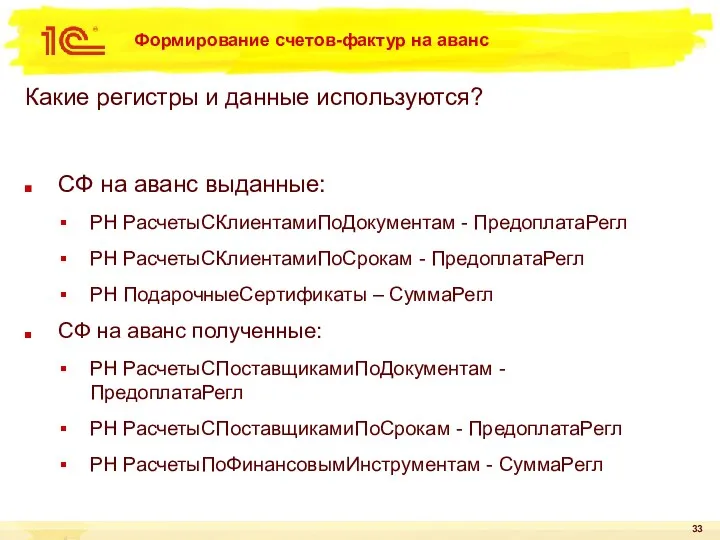

- 33. Формирование счетов-фактур на аванс Какие регистры и данные используются? СФ на аванс выданные: РН РасчетыСКлиентамиПоДокументам -

- 34. Формирование счетов-фактур на аванс, заполнение аналитик учета Ставка НДС Заполняется по ставке НДС, указанной в расшифровке

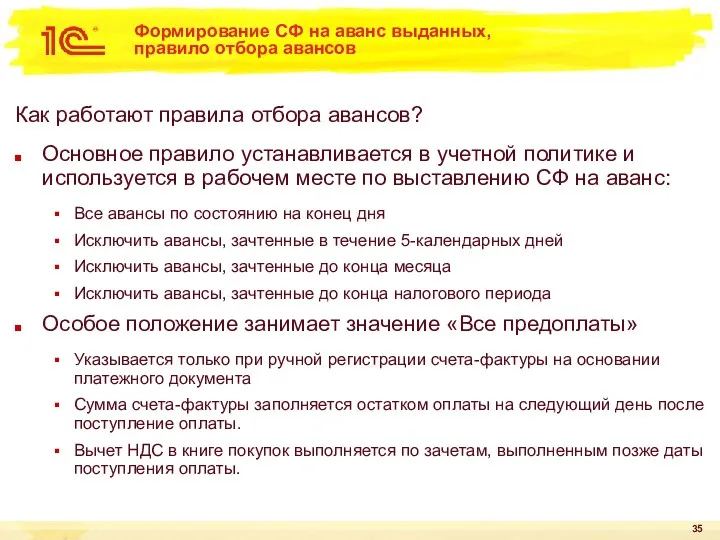

- 35. Формирование СФ на аванс выданных, правило отбора авансов Как работают правила отбора авансов? Основное правило устанавливается

- 36. Формирование СФ на аванс выданных, комиссионные продажи Как выставлять счета-фактуры на аванс при комиссионных продажах? На

- 37. Формирование СФ на аванс полученных В каком периоде делаются проводки и записи в книги покупок и

- 38. Формирование СФ на аванс, признак корректировочный Зачем нужны корректировочные СФ на аванс? КСФ на аванс были

- 39. Проверка зачета авансов Почему проводка по зачету аванса не делается сразу в счете-фактуре? До версии 2.4.6

- 40. Проверка зачета авансов, анализ регистров расчетов Как определить аванс и зачет аванса? Нужно анализировать состояние расчетов

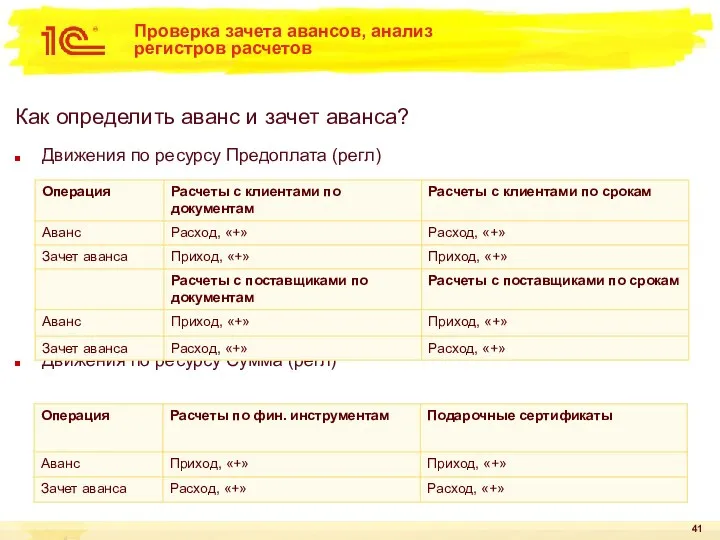

- 41. Проверка зачета авансов, анализ регистров расчетов Как определить аванс и зачет аванса? Движения по ресурсу Предоплата

- 42. Проверка зачета авансов Алгоритм регламентной операции Расчет записей книг покупок и продаж по операциям зачета авансов

- 43. Проверка зачета авансов, распределение зачета по аналитикам учета НДС Особенности распределения зачета авансов Зачет аванса необходимо

- 44. Проверка зачета авансов, формирование проводок Алгоритм формирования проводок по НДС при зачете аванса После распределения зачета

- 46. Скачать презентацию

Судебно-правовая бухгалтерия. Счета бухгалтерского учёта и бухгалтерская проводка. Тема 3

Судебно-правовая бухгалтерия. Счета бухгалтерского учёта и бухгалтерская проводка. Тема 3 Товарные и фондовые биржи

Товарные и фондовые биржи Стандарты бухгалтерского учета и отчетности (ИСАР). Международные стандарты аудита (МСА)

Стандарты бухгалтерского учета и отчетности (ИСАР). Международные стандарты аудита (МСА) Основы бухгалтерского учета

Основы бухгалтерского учета КБК. Бюджетная классификация 2023 года (сентябрь 2023 г.)

КБК. Бюджетная классификация 2023 года (сентябрь 2023 г.) Виды социальных пособий

Виды социальных пособий Криптовалютная биржа

Криптовалютная биржа Бюджет для граждан

Бюджет для граждан Ошибки и мошенничество, оценка их существенности

Ошибки и мошенничество, оценка их существенности Доходный подход к оценке бизнеса

Доходный подход к оценке бизнеса Понятие и виды функций Федеральной службы по финансовому мониторингу. Основные функции Росфинмониторинга

Понятие и виды функций Федеральной службы по финансовому мониторингу. Основные функции Росфинмониторинга Ответы на вопросы бухгалтеров госучреждений

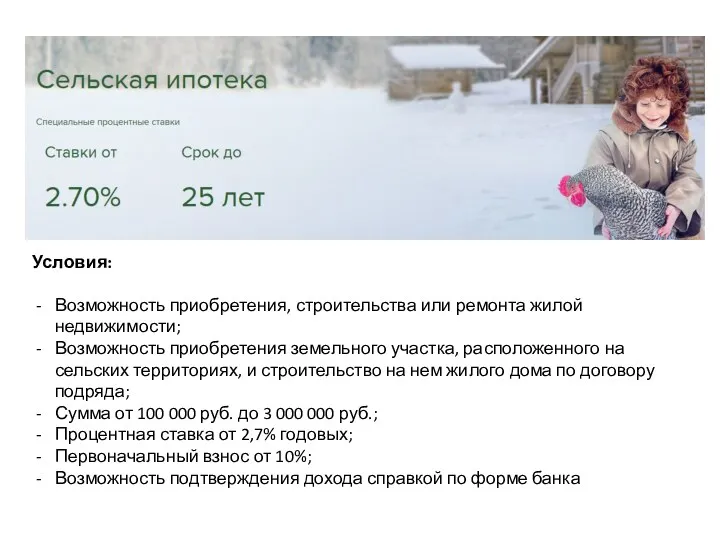

Ответы на вопросы бухгалтеров госучреждений Сельская ипотека

Сельская ипотека Порядок организации кассы и учета денежных средств в фармацевтических организациях. Лекция №18

Порядок организации кассы и учета денежных средств в фармацевтических организациях. Лекция №18 Сведения о доходах депутатов

Сведения о доходах депутатов Қаржы-несие шешімдерін қабылдау кезіндегі қаржы-экономикалық есеп айырысулардың математикалық негіздері

Қаржы-несие шешімдерін қабылдау кезіндегі қаржы-экономикалық есеп айырысулардың математикалық негіздері Финансовая политика. Прибыль

Финансовая политика. Прибыль Специфика применения затратного подхода в оценке жилья расположенного по адресу Брянская область, г. Жуковка, ул. Ленская, д.11

Специфика применения затратного подхода в оценке жилья расположенного по адресу Брянская область, г. Жуковка, ул. Ленская, д.11 Технологія складання бізнес-плану

Технологія складання бізнес-плану Межбанковские расчеты РК и порядок их осуществления. (Тема 4)

Межбанковские расчеты РК и порядок их осуществления. (Тема 4) Микрофинансовые организации. Проблемные заёмщики. Коллекторский бизнес

Микрофинансовые организации. Проблемные заёмщики. Коллекторский бизнес Условия поставок и документы в международной торговле

Условия поставок и документы в международной торговле Банковская система

Банковская система Правовые основы государственного страхования. (Тема 9)

Правовые основы государственного страхования. (Тема 9) Организация аудита на основе МСА

Организация аудита на основе МСА Страхование в России

Страхование в России Содержание комплексной ревизии финансово-хозяйственной деятельности организации

Содержание комплексной ревизии финансово-хозяйственной деятельности организации 37_11020272

37_11020272