Содержание

- 2. Питер Норман. Управляя рисками. Клиринг с участием центральных контрагентов на глобальных финансовых рынках // М.: Манн,

- 3. Учебный центр 1. T. Сафонова “Виды структурных депозитов и их учет некредитными организациями по российским стандартам

- 4. Экономическая природа и основные виды ПФИ Блок 1

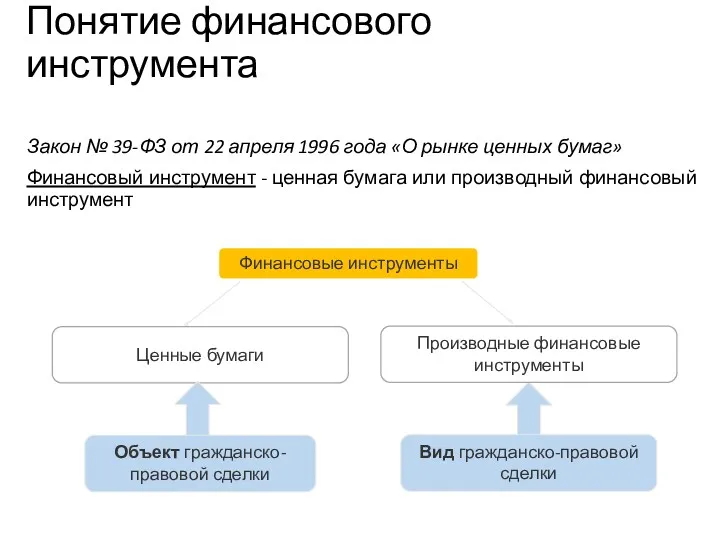

- 5. Понятие финансового инструмента Закон № 39-ФЗ от 22 апреля 1996 года «О рынке ценных бумаг» Финансовый

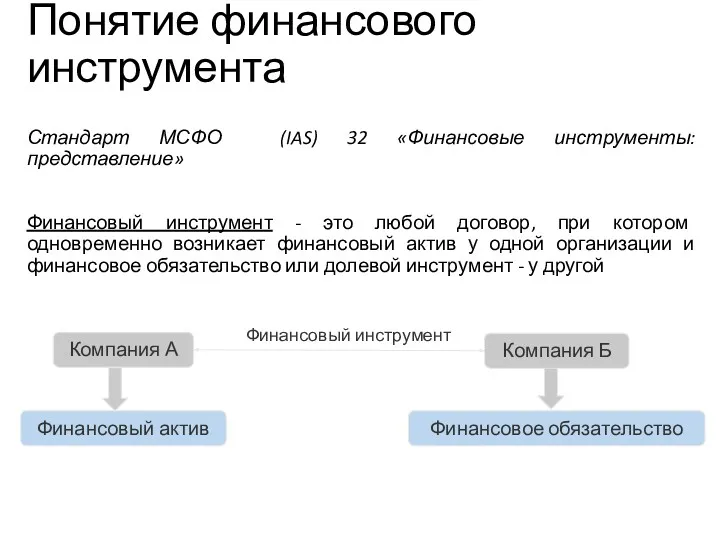

- 6. Стандарт МСФО (IAS) 32 «Финансовые инструменты: представление» Финансовый инструмент - это любой договор, при котором одновременно

- 7. Понятие производного финансового инструмента Производный финансовый инструмент (дериватив) – финансовый инструмент, в основе которого заложены обязательства

- 8. Понятие производного финансового инструмента С учетом всего изложенного полагаем целесообразным, необходимым и достаточным для однозначной квалификации

- 9. Нормативное определение ПФИ ПФИ - договор (за исключением РЕПО) предусматривающий одну или несколько из следующих обязанностей:

- 10. По порядку исполнения Расчетные Поставочные По месту заключения Биржевые Внебиржевые По степени производности Первого порядка Второго

- 11. Классификация производных финансовых инструментов По порядку исполнения Поставочные ПФИ – сделки, при исполнении которых предусмотрена поставка

- 12. Классификация производных финансовых инструментов По целям заключения ПФИ Хеджерские ПФИ заключаются в целях снижения финансовых рисков

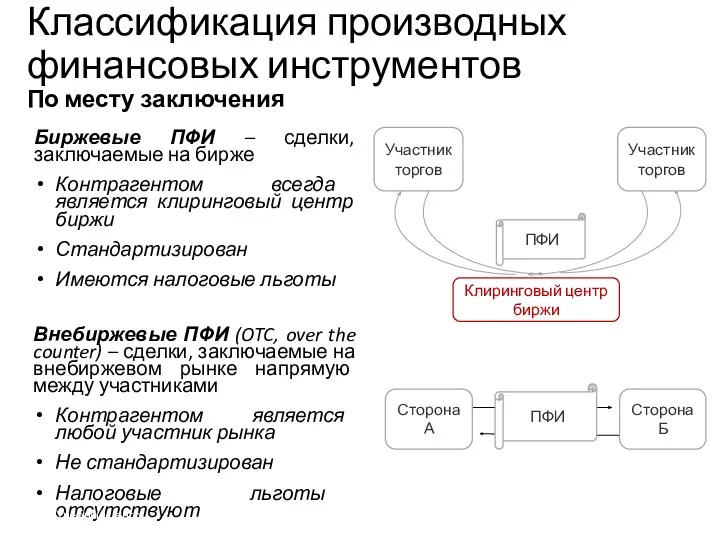

- 13. Классификация производных финансовых инструментов По месту заключения Биржевые ПФИ – сделки, заключаемые на бирже Контрагентом всегда

- 14. Краткосрочные ПФИ: срок исполнения в течение 1 года Среднесрочные ПФИ: срок исполнения от одного до 3

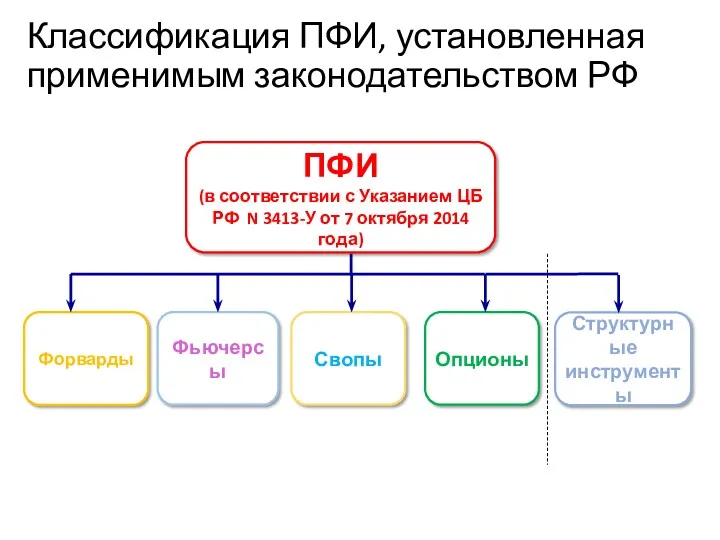

- 15. Основные виды ПФИ Классификация видов ПФИ, установленная применимым законодательством РФ Классификация ПФИ, установленная применимым законодательством РФ

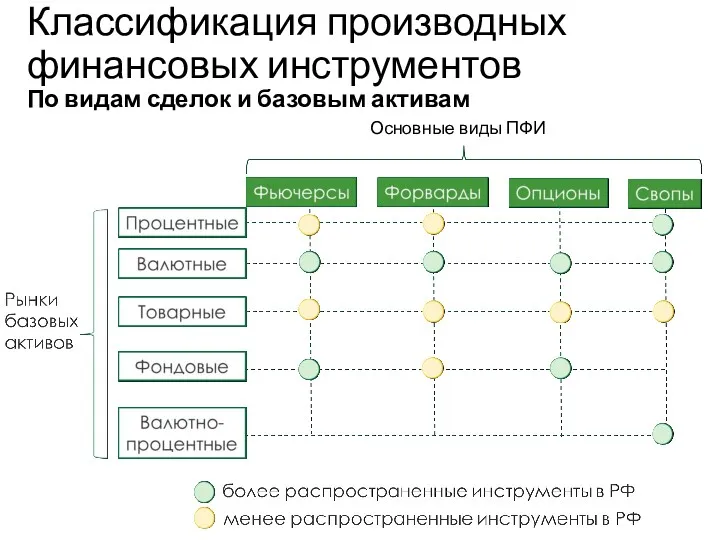

- 16. Классификация производных финансовых инструментов По видам сделок и базовым активам Основные виды ПФИ

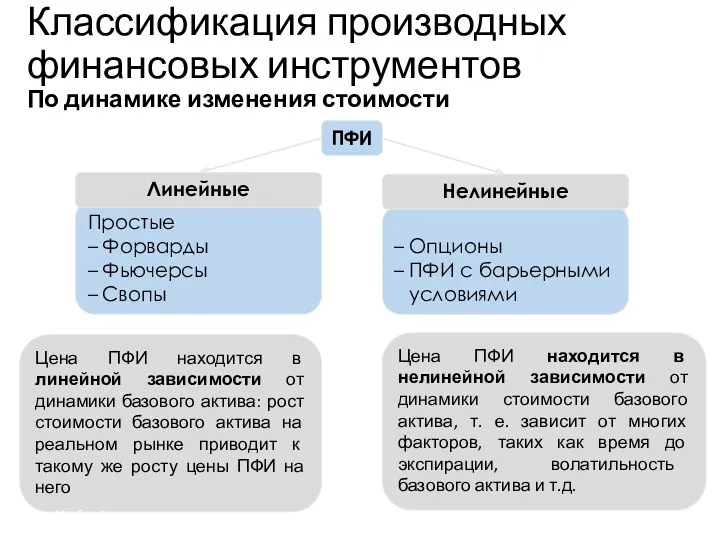

- 17. Опционы ПФИ с барьерными условиями Простые Форварды Фьючерсы Свопы Линейные Нелинейные Цена ПФИ находится в линейной

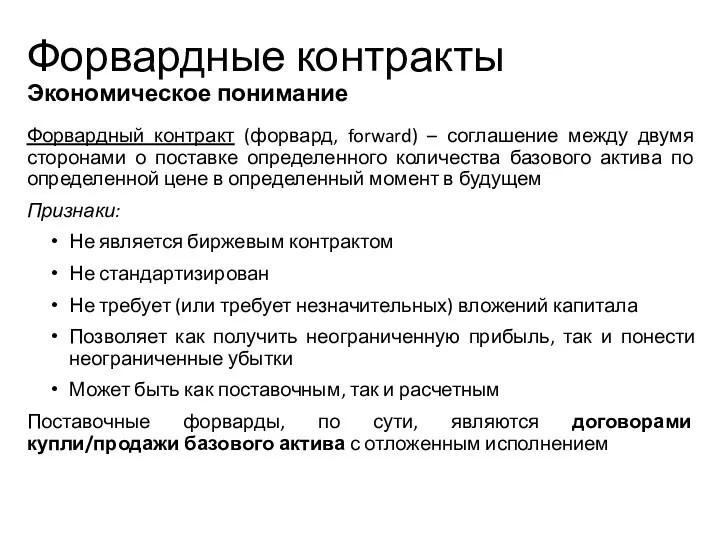

- 18. Форвардные контракты Экономическое понимание Форвардный контракт (форвард, forward) – соглашение между двумя сторонами о поставке определенного

- 19. Форвардные контракты Правовое понимание. Указание Банка России от 16.02.2015 N 3565-У " Форвардный контракт - договор,

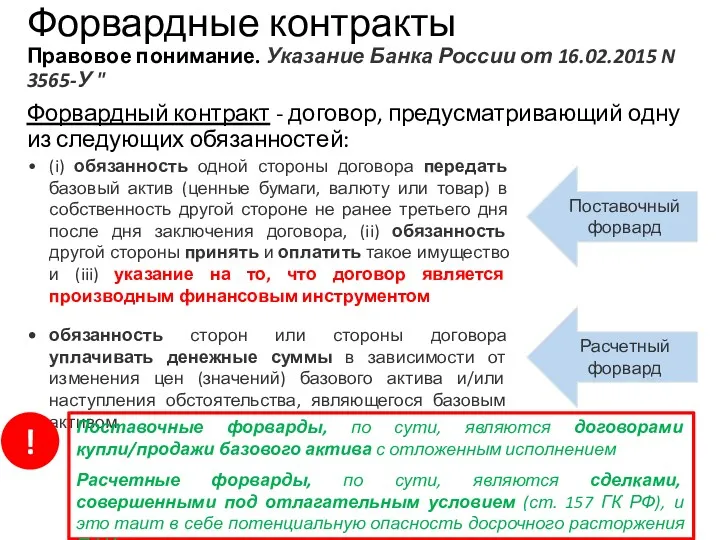

- 20. Форвардные контракты График доходности Убыток цена базового актива (курс RUB/USD) Прибыль цена форвардного контракта прибыль/убыток для

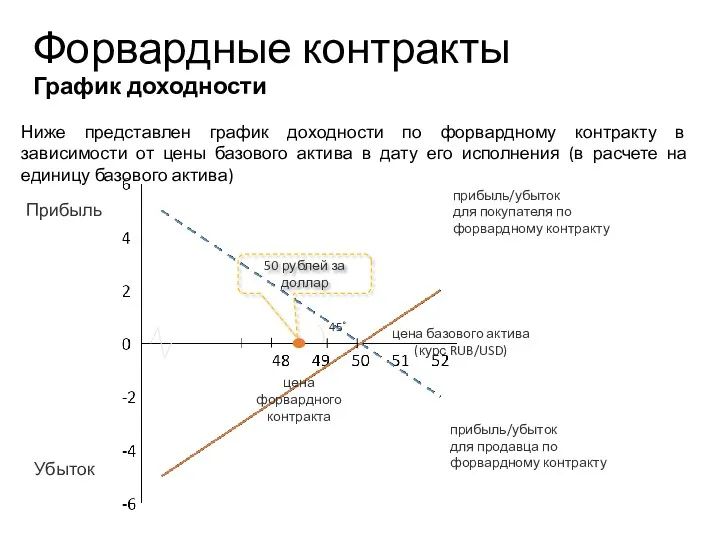

- 21. Форвардные контракты Цена форвардного контракта Цена форвардного контракта – стоимость базового актива, по которой в будущем

- 22. Форвардные контракты Цена валютного форвардного контракта Расчет форвардного курса валюты (цены валютного форвардного контракта) основывается на

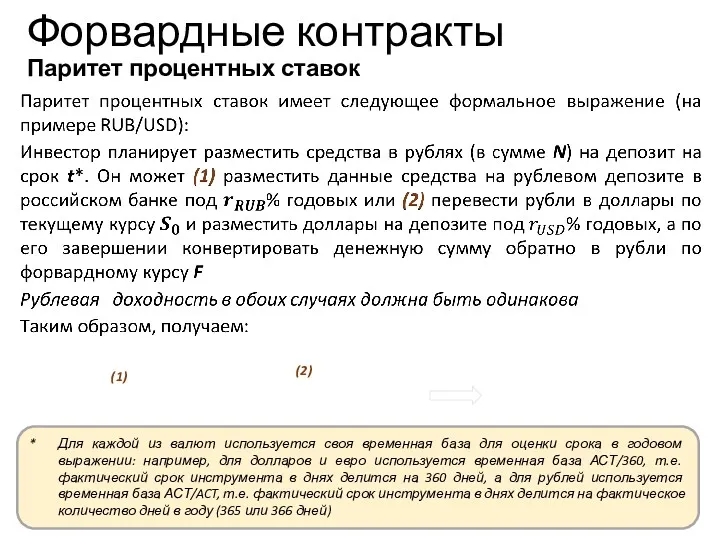

- 23. Учебный центр * Для каждой из валют используется своя временная база для оценки срока в годовом

- 24. Форвардные контракты Цена валютного форвардного контракта. Упражнение Условие Текущий курс доллара равен 50 руб./$, рублевая ставка

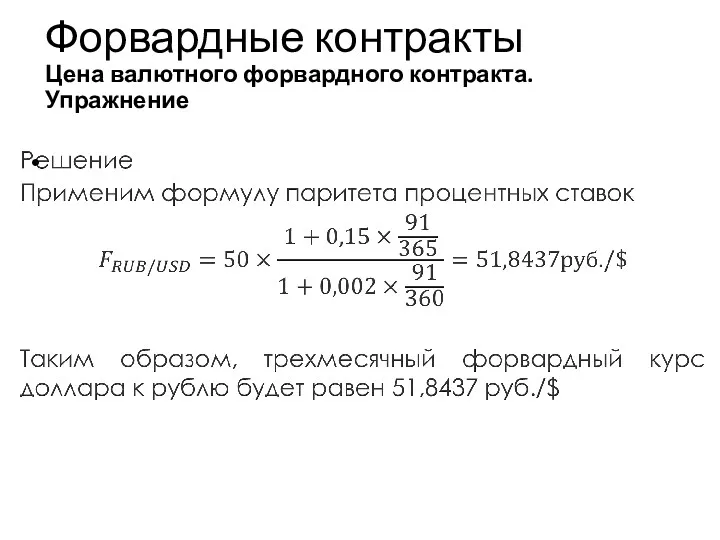

- 25. Форвардные контракты Цена валютного форвардного контракта. Упражнение Учебный центр

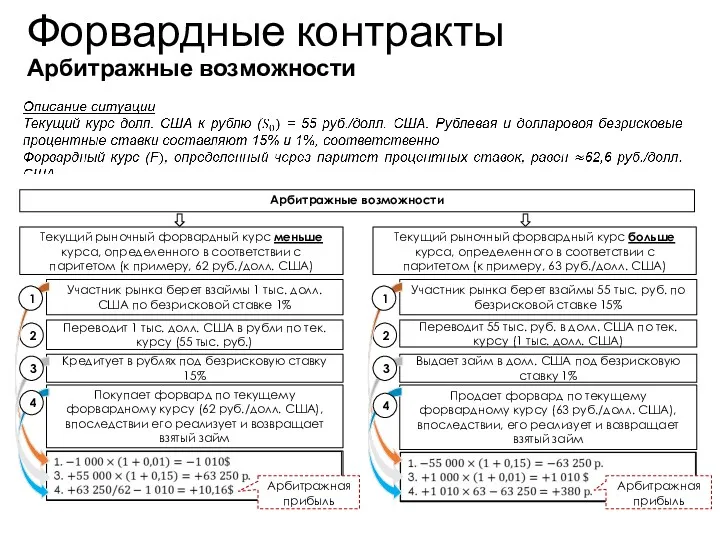

- 26. Форвардные контракты Арбитражные возможности Учебный центр Текущий рыночный форвардный курс меньше курса, определенного в соответствии с

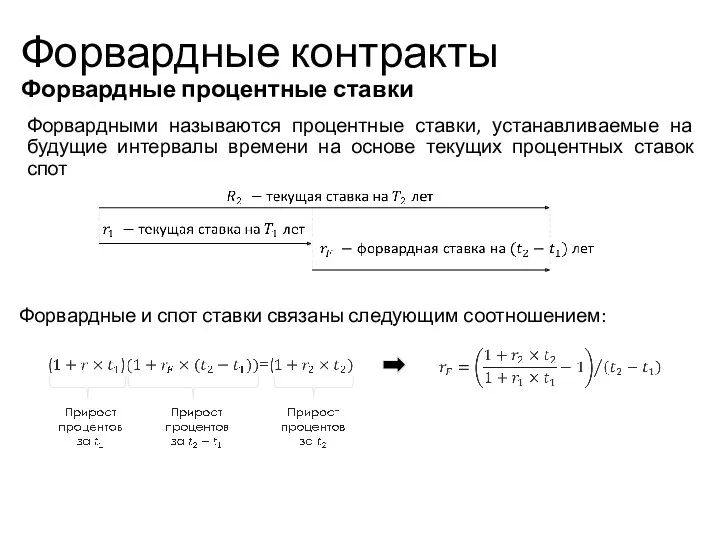

- 27. Форвардные контракты Форвардные процентные ставки Форвардными называются процентные ставки, устанавливаемые на будущие интервалы времени на основе

- 28. Соглашение о будущей процентной ставке или Forward Rate Agreement (FRA) – внебиржевой ПФИ, устанавливающий размер плавающей

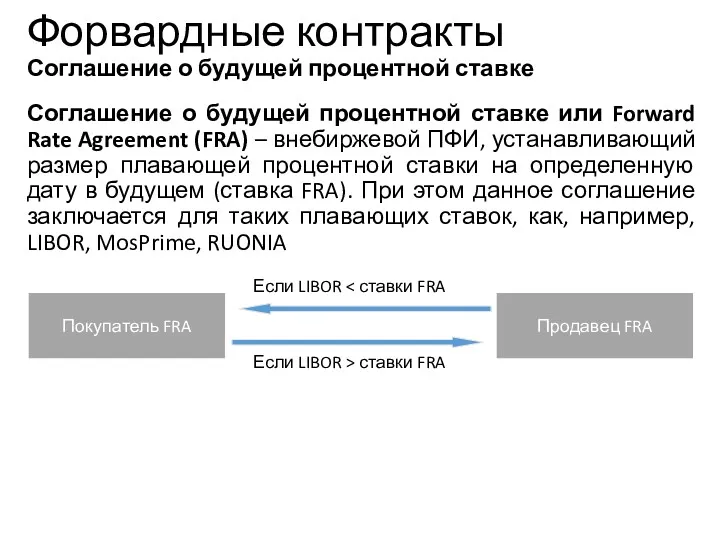

- 29. Различают поставочный и расчетный договоры FRA: «Поставочный» инструмент: Компания и Банк заключают договор FRA, а в

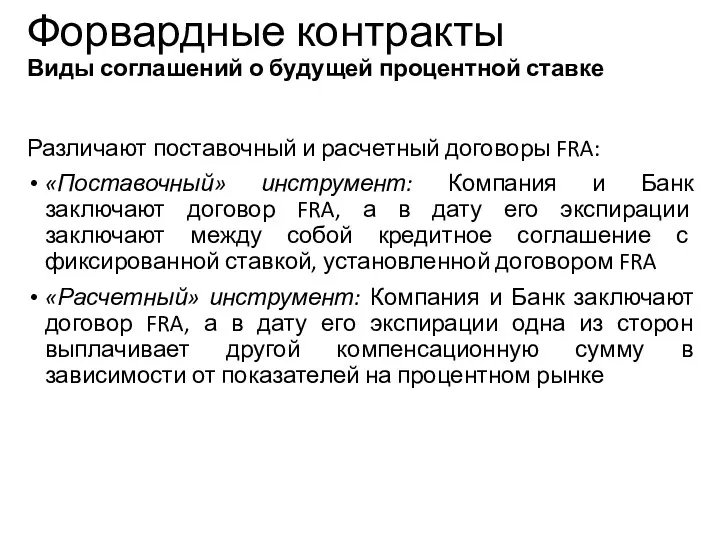

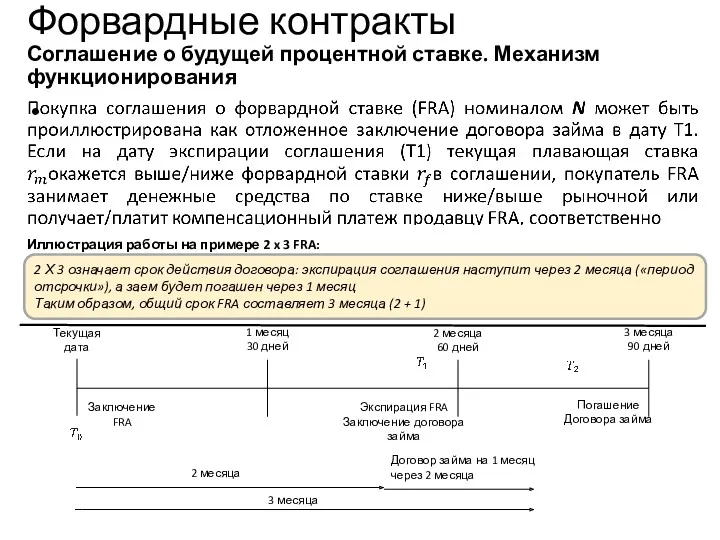

- 30. Иллюстрация работы на примере 2 x 3 FRA: 2 месяца 3 месяца Договор займа на 1

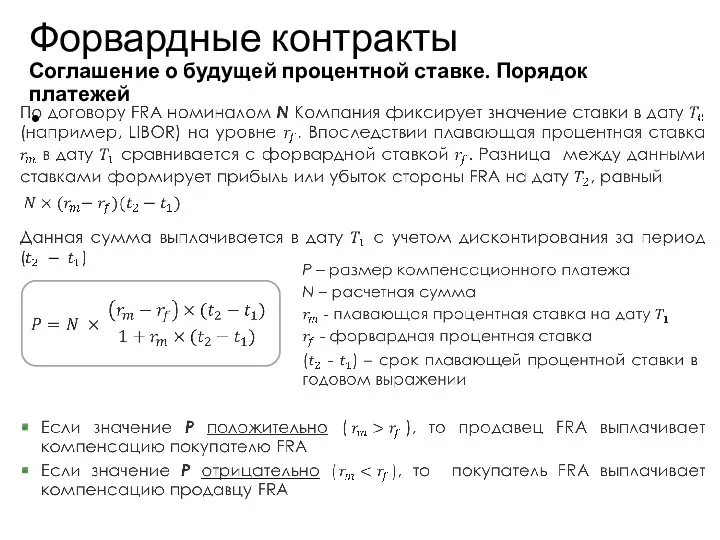

- 31. Форвардные контракты Соглашение о будущей процентной ставке. Порядок платежей Учебный центр

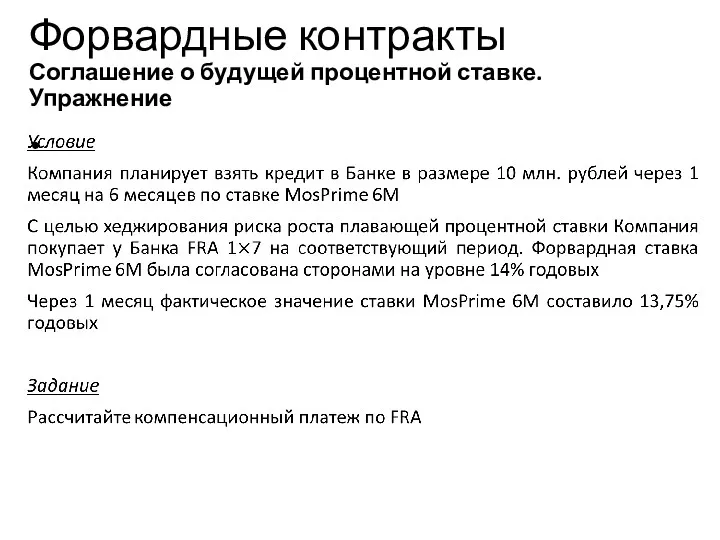

- 32. Учебный центр Форвардные контракты Соглашение о будущей процентной ставке. Упражнение

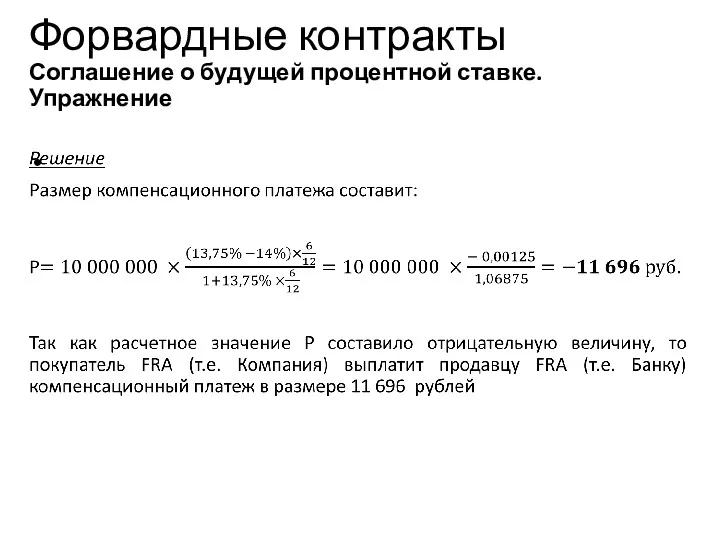

- 33. Учебный центр Форвардные контракты Соглашение о будущей процентной ставке. Упражнение

- 35. Скачать презентацию

Слияния (поглощения) в системе корпоративного управления

Слияния (поглощения) в системе корпоративного управления Современные тенденции развития электронных систем обработки учетно-аналитической информации

Современные тенденции развития электронных систем обработки учетно-аналитической информации Финансовая деятельность государства и муниципальных образований

Финансовая деятельность государства и муниципальных образований Налоговый калькулятор по расчету налоговой нагрузки

Налоговый калькулятор по расчету налоговой нагрузки Функции денежной единицы

Функции денежной единицы Межправительственная рабочая группа экспертов по международным стандартам учета и отчетности ( МСУО). Налоговые органы

Межправительственная рабочая группа экспертов по международным стандартам учета и отчетности ( МСУО). Налоговые органы Правовые основы государственного страхования. (Тема 9)

Правовые основы государственного страхования. (Тема 9) Филиалдардың дебиторлық берешек есебі

Филиалдардың дебиторлық берешек есебі Расчёты в электронной коммерции

Расчёты в электронной коммерции Паспорт продукта Электронная Банковская гарантия

Паспорт продукта Электронная Банковская гарантия Индивидуальные инвестиционные cчета

Индивидуальные инвестиционные cчета Нарықтық қатынастар жүйесіндегі инвестиция

Нарықтық қатынастар жүйесіндегі инвестиция Управление рисками в финансовом менеджменте. Тема 1.8

Управление рисками в финансовом менеджменте. Тема 1.8 Заседание бюджетной комиссии № 7 в рамках проекта Народный бюджет

Заседание бюджетной комиссии № 7 в рамках проекта Народный бюджет Формы и системы оплаты труда

Формы и системы оплаты труда Депозит нарығы

Депозит нарығы Финансовое управление затратами в проектной деятельности. Основные понятия. Виды прибыли предприятия. Модуль 2

Финансовое управление затратами в проектной деятельности. Основные понятия. Виды прибыли предприятия. Модуль 2 Совершенствование взаимодействия государства и малого бизнеса. ООО СтройМаркет

Совершенствование взаимодействия государства и малого бизнеса. ООО СтройМаркет Организация работы по ведению бухгалтерского учета в кредитных организациях

Организация работы по ведению бухгалтерского учета в кредитных организациях Организация ведения бухгалтерского учета и составления бухгалтерской отчетности в банках Республики Беларусь

Организация ведения бухгалтерского учета и составления бухгалтерской отчетности в банках Республики Беларусь Capital Budgeting and Risk

Capital Budgeting and Risk Расчёт с бюджетом по налогам

Расчёт с бюджетом по налогам Правове регулювання публічного боргу в україні

Правове регулювання публічного боргу в україні Проект по финансовой грамотности Оптимизация семейного бюджета

Проект по финансовой грамотности Оптимизация семейного бюджета Анализ финансового состояния коммерческого банка (на примере ОАО КБ Пойдем)

Анализ финансового состояния коммерческого банка (на примере ОАО КБ Пойдем) Methods of revenue and expense calculations

Methods of revenue and expense calculations Рыночный подход к оценке бизнеса. Метод рынка капитала. Метод сделок. Метод отраслевых коэффициентов

Рыночный подход к оценке бизнеса. Метод рынка капитала. Метод сделок. Метод отраслевых коэффициентов Анализ эффективности использования основного капитала

Анализ эффективности использования основного капитала