Содержание

- 2. Финансы предприятий — это финансовые или денежные отношения, возникающие в процессе формирования основного и оборотного капитала,

- 3. Функции финансов предприятий: 1. Распределительная 2. Контрольная

- 4. С помощью распределительной функции происходят формирование первоначального капитала, образующегося за счет вкладов учредителей, распределение валового внутреннего

- 5. Объективной основой контрольной функции являются стоимостной учет затрат на производство и реализацию продукции, выполнение работ, оказание

- 6. Виды финансовых рисков: 1. Ценовой риск 2. Кредитный риск 3. Риск ликвидности, или риск финансирования 4.

- 7. Ценовой риск подразделяют: 1. валютный риск 2. процентный риск 3. рыночный риск

- 8. Финансовые ресурсы хозяйствующего субъекта представляют собой денежные средства, имеющиеся в его распоряжении. Эти денежные средства могут

- 9. Внеоборотные активы — это постоянная (немобильная) часть активов. Другими словами, внеоборотные активы означают денежные средства хозяйствующего

- 10. Оборотные активы — активы, которые могут быть в течение одного производственно-торгового цикла или одного года превращены

- 11. Основные фонды (в зарубежной практике — основной капитал) представляют собой средства труда, которые многократно используются в

- 12. Нематериальные активы (в зарубежной практике — неосязаемые активы) — это денежные средства, вложенные в нематериальные объекты,

- 13. Гудвилл - стоимость накопленных хозяйствующим субъектом нематериальных активов в форме имиджа, деловых связей и т. п.

- 14. Источниками финансовых ресурсов являются: - прибыль; - амортизационные отчисления; - кредиторская задолженность; - денежные средства, полученные

- 15. Инвестирование капитала - вложение капитала в предпринимательскую деятельность с целью получения прибыли или иного полезного эффекта.

- 16. Рисковые инвестиции — это венчурный капитал (англ. venture — отважиться, рисковать). Венчурный капитал представляет собой инвестиции,

- 17. Прямые инвестиции представляют собой вложения в уставной капитал хозяйствующего субъекта с целью извлечения дохода и получения

- 18. Портфельные инвестиции связаны с формированием портфеля и представляют собой приобретение ценных бумаг и других активов. Портфель

- 19. Финансовый леверидж. Это слово происходит от английского слова leverage — средства для достижения цели. Данным термином

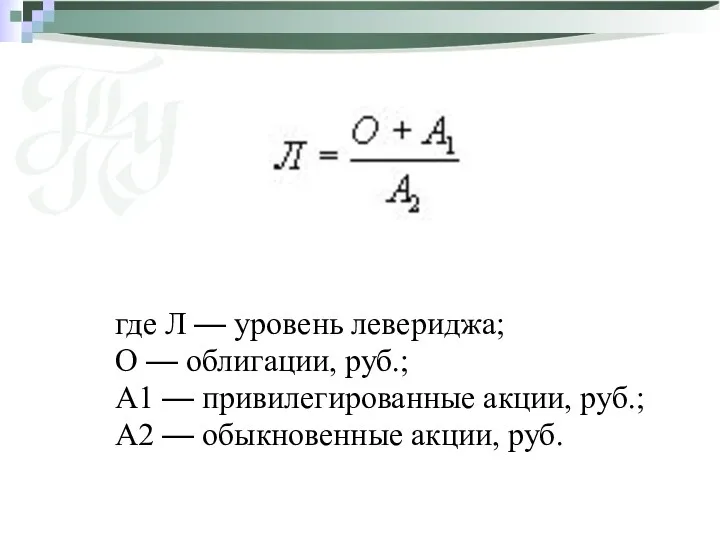

- 20. где Л — уровень левериджа; О — облигации, руб.; А1 — привилегированные акции, руб.; А2 —

- 21. Финансовый леверидж является показателем финансовой устойчивости акционерного общества, что отражается и на доходности портфельных инвестиций. Высокий

- 22. Расходы – исходя из характера, условий осуществления и направлений деятельности предприятия подразделяются на: 1. расходы по

- 23. Расходы по обычным видам деятельности связаны с производством и реализацией продукции, приобретением и продажей товаров, выполнением

- 24. Расходы по обычным видам деятельности состоят из: расходов, связанных с приобретением материально- производственных запасов; расходов, возникающих

- 25. Расходы по обычным видам деятельности классифицируются по следующим элементам: материальные затраты; затраты на оплату труда; отчисления

- 26. Внереализационные расходы: штрафы, пени, неустойки за нарушение договоров; возмещение причиненных организацией убытков; убытки прошлых лет, признанные

- 27. Выручка от реализации продукции представляет собой - сумму денежных средств от реализации продукции, работ и услуг

- 28. Выручка от реализации продукции (товаров) классифицируется на два типа: выручка (брутто) от реализации продукции (товаров, работ,

- 29. Объем выручки от реализации продукции зависит от ряда факторов: уровня реализационных цен; объема реализации произведенной продукции;

- 30. Выручка от реализации продукции направляется предприятием: на возмещение материальных затрат по выпуску продукции, включая амортизационные и

- 31. Ценовая политика является одним из ключевых методов управления выручкой от реализации, который обеспечивает наиболее важные приоритеты

- 32. Доходами предприятий признается - увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и

- 33. Доходы предприятия исходя из характера условия получения и направлений деятельности классифицируются на: доходы от обычной деятельности;

- 34. Доходами от обычных видов деятельности является выручка от реализации продукции и товаров, а также поступления от

- 35. Прочие доходы: Поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации): стоимость

- 36. Внереализационные доходы: штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по

- 37. Финансовый результат предприятия: 1. положительный (прибыль); 2. отрицательный (убыток). Главная цель предприятия – получение положительного финансового

- 38. Валовая прибыль (убыток) = Результат от реализации продукции (работ, услуг) + Результат от прочей реализации +

- 39. Оценка влияния инфляции на финансовые результаты Инфляция – повышение общего уровня цен, сопровождающееся обесценением национальной денежной

- 40. Способы учета влияния инфляции на финансовые результаты: путем переоценки активов и обязательств исходя из текущих рыночных

- 41. Оценка влияния инфляции необходима при: проведении трендового анализа показателей прибыли за длительный промежуток времени; принятии инвестиционных

- 42. Прибыль - как экономическая категория отражает финансовый результат хозяйственной деятельности организации и, по своей сути, является

- 43. Прибыль = выручка-нетто – полная себестоимость

- 44. Валовая прибыль (убыток) = Результат от реализации продукции (работ, услуг) + Результат от прочей реализации +

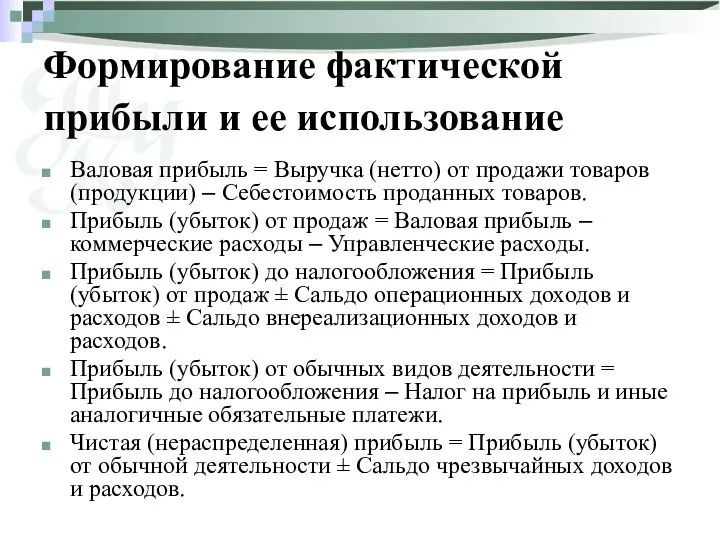

- 45. Формирование фактической прибыли и ее использование Валовая прибыль = Выручка (нетто) от продажи товаров (продукции) –

- 46. Рентабельность активов (экономическая рентабельность) - комплексный показатель, дающий оценку результатам основной деятельности организации и выражающий доходность

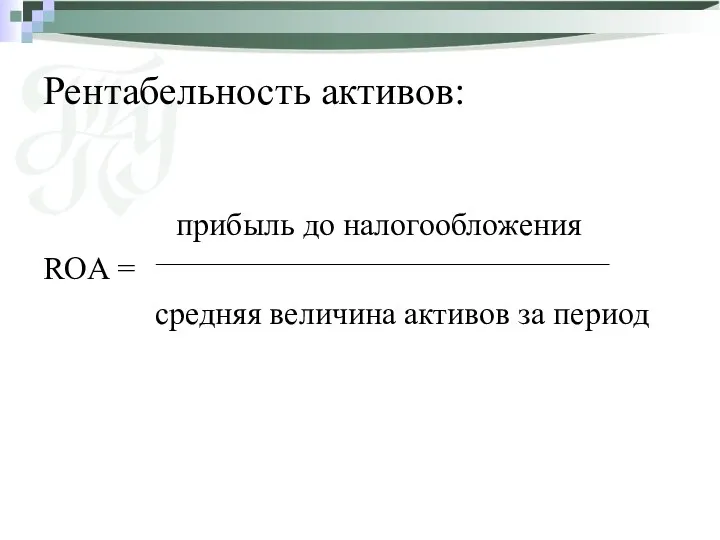

- 47. Рентабельность активов: прибыль до налогообложения ROA = средняя величина активов за период

- 48. Рентабельность собственного капитала - показывает отдачу, приходящуюся на 1 руб. вложенного акционерами капитала

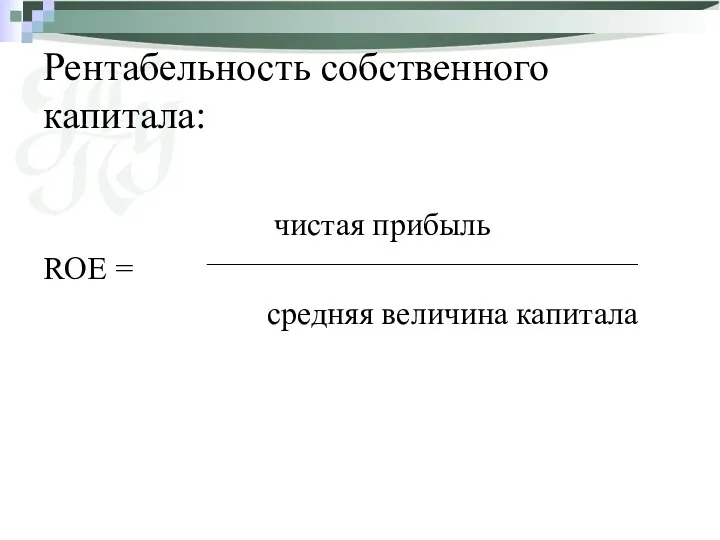

- 49. Рентабельность собственного капитала: чистая прибыль ROE = средняя величина капитала

- 50. Система показателей рентабельности: рентабельность продаж; рентабельность активов (рентабельность всех активов, рентабельность внеоборотных активов); рентабельность собственного капитала.

- 51. Факторы, влияющие на изменение коэффициентов рентабельности активов: технико-организационный уровень производства; структура активов; интенсивность использования производственных ресурсов;

- 52. Факторы, влияющие на рентабельность через прибыль: внутренние: учетная политика организации; система ценообразования; структура продаж; внешние: тип

- 53. Факторы, влияющие на цену через величину активов: внутренние: наличие, величина и уровень управления сверхнормативными запасами; доля

- 54. Способы повышения рентабельности активов с помощью внутренних факторов: увеличение прибыли (путем повышения цен и/или снижения себестоимости);

- 55. Оценка финансового состояния предприятия.

- 56. Анализ финансового состояния предприятия 1. Анализ доходности (рентабельности). 2. Анализ финансовой устойчивости. 3. Анализ кредитоспособности. 4.

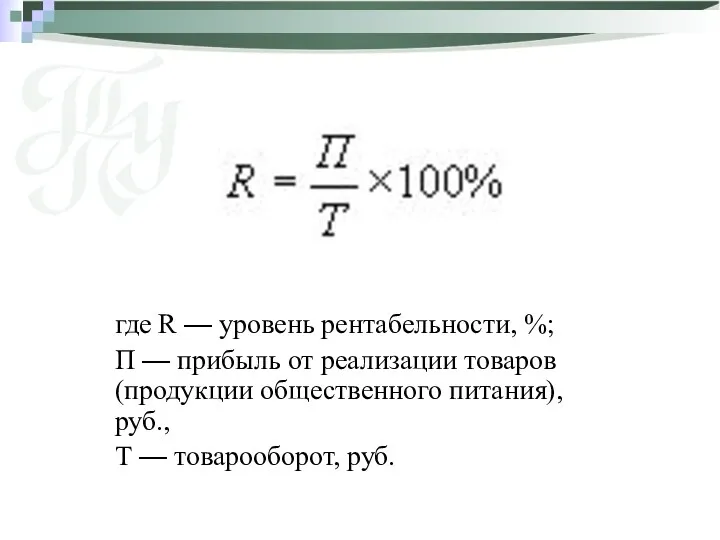

- 57. Рентабельность представляет собой доходность (прибыльность) производственно-торгового процесса. Уровень рентабельности предприятий торговли, общественного питания устанавливается отношением прибыли

- 58. где R — уровень рентабельности, %; П — прибыль от реализации товаров (продукции общественного питания), руб.,

- 59. Финансово устойчивым является такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы

- 60. Коэффициент автономии характеризует независимость финансового состояния хозяйствующего субъекта от заемных источников средств. Он показывает долю собственных

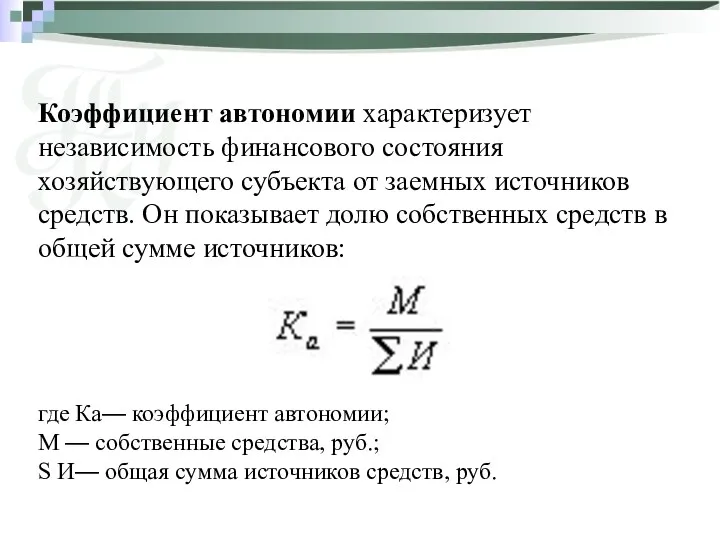

- 61. Коэффициент финансовой устойчивости представляет собой соотношение собственных и заемных средств: где Ку— коэффициент финансовой устойчивости; К

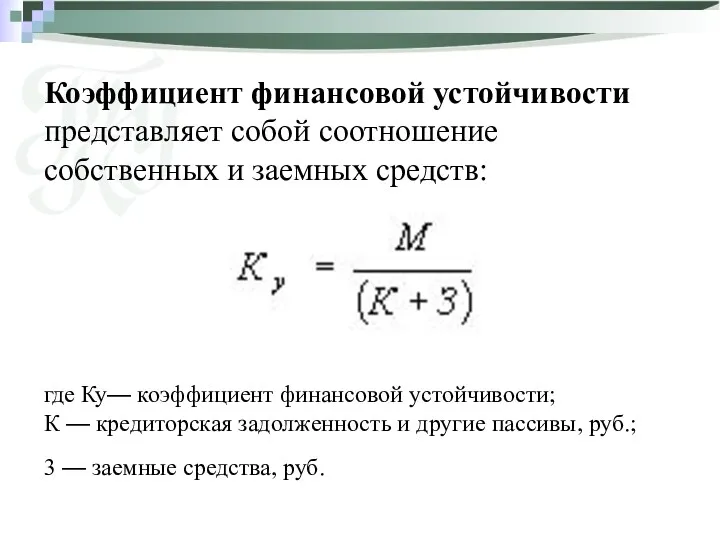

- 62. Под кредитоспособностью хозяйствующего субъекта понимается наличие у него предпосылок для получения кредита и его возврата в

- 63. Ликвидность хозяйствующего субъекта — это способность его быстро погашать свою задолженность.

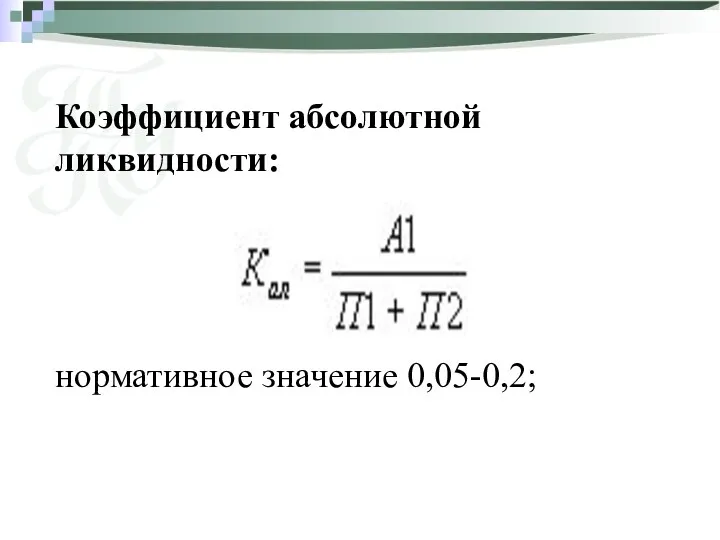

- 64. Коэффициент абсолютной ликвидности: нормативное значение 0,05-0,2;

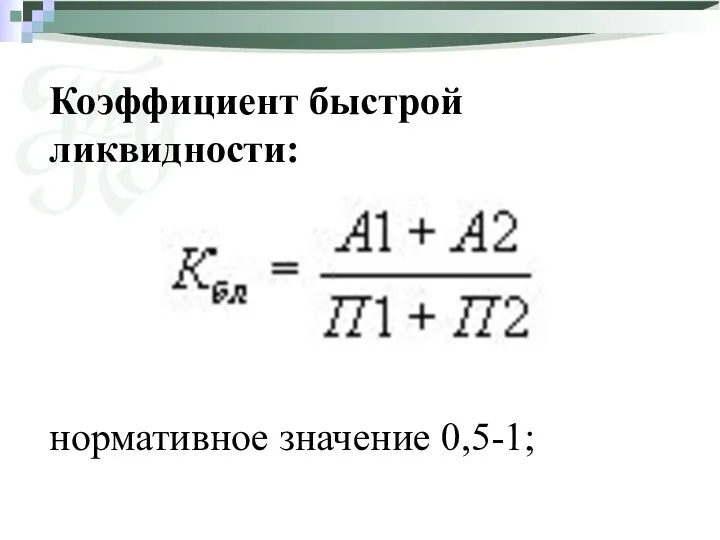

- 65. Коэффициент быстрой ликвидности: нормативное значение 0,5-1;

- 67. Скачать презентацию

Правові засади грошового обігу і розрахунків

Правові засади грошового обігу і розрахунків Горизонт планирования

Горизонт планирования Заработная плата и факторы ее формирования

Заработная плата и факторы ее формирования Американские и глобальные депозитарные расписки

Американские и глобальные депозитарные расписки Финансовый менеджмент

Финансовый менеджмент Нарощення та дисконтування грошових сум

Нарощення та дисконтування грошових сум Государственная поддержка малого и среднего бизнеса в виде микрозаймов (поддержка начинающих предпринимателей)

Государственная поддержка малого и среднего бизнеса в виде микрозаймов (поддержка начинающих предпринимателей) Деньги. Понятие денег

Деньги. Понятие денег Управління капіталом підприємства

Управління капіталом підприємства Розничные продукты для зарплатных клиентов

Розничные продукты для зарплатных клиентов Состав и источники финансирования инвестиций. Собственные, привлеченные и заемные средства

Состав и источники финансирования инвестиций. Собственные, привлеченные и заемные средства Роль и границы кредита. Роль кредита и его функции

Роль и границы кредита. Роль кредита и его функции Имущественное страхование

Имущественное страхование Представление отчетности страхователями в ПФР с 01.01.2017 года по Ханты-Мансийскому АО - Югре

Представление отчетности страхователями в ПФР с 01.01.2017 года по Ханты-Мансийскому АО - Югре Сметное дело в строительстве. Лекция №3. Состав и группировка затрат сметной стоимости строительства

Сметное дело в строительстве. Лекция №3. Состав и группировка затрат сметной стоимости строительства Валютно – финансовая среда международного менеджмента

Валютно – финансовая среда международного менеджмента Математическое обеспечение финансовых решений. Потоки платежей

Математическое обеспечение финансовых решений. Потоки платежей Финансовый контроль на предприятии (на материалах международный аэропорт Казань)

Финансовый контроль на предприятии (на материалах международный аэропорт Казань) Опционные стратегии. Сочетания опционов и акций

Опционные стратегии. Сочетания опционов и акций Управління активами малого бізнесу. (Тема 7)

Управління активами малого бізнесу. (Тема 7) Виды социальных пособий

Виды социальных пособий Исполнение бюджета муниципального образования Ковдорский район за 2018 год

Исполнение бюджета муниципального образования Ковдорский район за 2018 год Прибыль. Экономическая сущность прибыли

Прибыль. Экономическая сущность прибыли Platinum Bank. Банк и банковские продукты

Platinum Bank. Банк и банковские продукты Финансовая устойчивость организации: оценка и управление (на примере ОАО Новосибирский завод химконцентратов)

Финансовая устойчивость организации: оценка и управление (на примере ОАО Новосибирский завод химконцентратов) Види кредитів: споживчі кредити, автокредити, кредити на житло

Види кредитів: споживчі кредити, автокредити, кредити на житло Основные положения Федерального закона от 03.10.2018 № 350-фз

Основные положения Федерального закона от 03.10.2018 № 350-фз Доплаты и надбавки

Доплаты и надбавки