Содержание

- 2. Тема 2.ПОТОКИ ПЛАТЕЖЕЙ.

- 3. Потоки платежей Финансовые контракты могут предусматривать не отдельные разовые платежи, а серию платежей, распределенных во времени

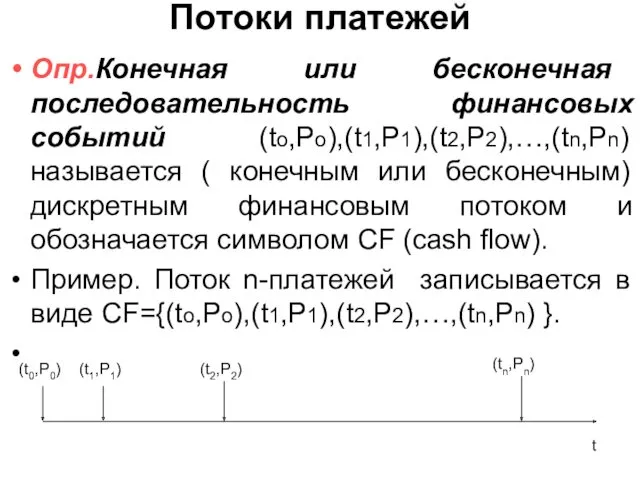

- 4. Потоки платежей Опр.Конечная или бесконечная последовательность финансовых событий (to,Po),(t1,P1),(t2,P2),…,(tn,Pn) называется ( конечным или бесконечным) дискретным финансовым

- 5. Текущая величина потока Пусть финансовый поток имеет вид CF={(to,Po),(t1,P1),(t2,P2),…,(tn,Pn) }. Внимание! Так как деньги имеют временную

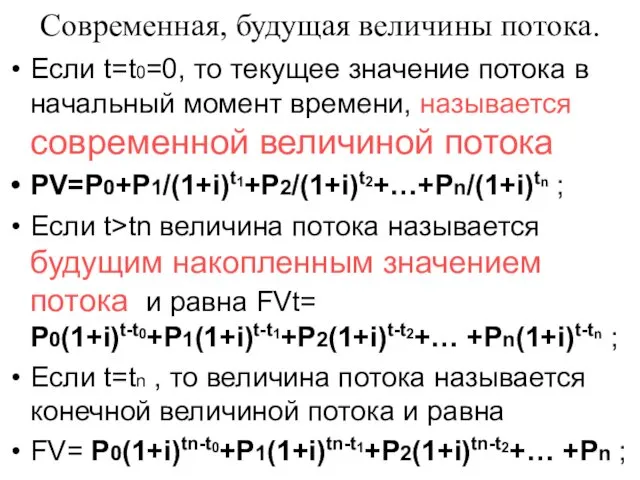

- 6. Современная, будущая величины потока. Если t=t0=0, то текущее значение потока в начальный момент времени, называется современной

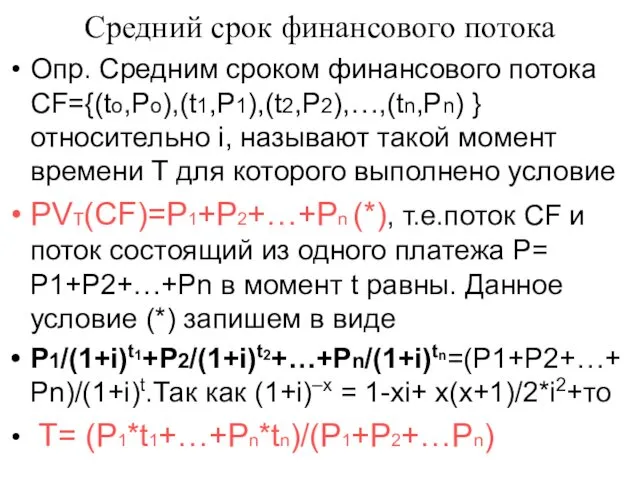

- 7. Средний срок финансового потока Опр. Средним сроком финансового потока CF={(to,Po),(t1,P1),(t2,P2),…,(tn,Pn) } относительно i, называют такой момент

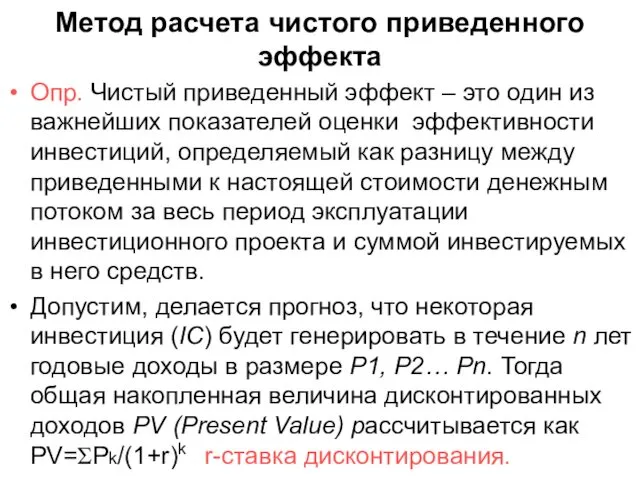

- 8. Метод расчета чистого приведенного эффекта Опр. Чистый приведенный эффект – это один из важнейших показателей оценки

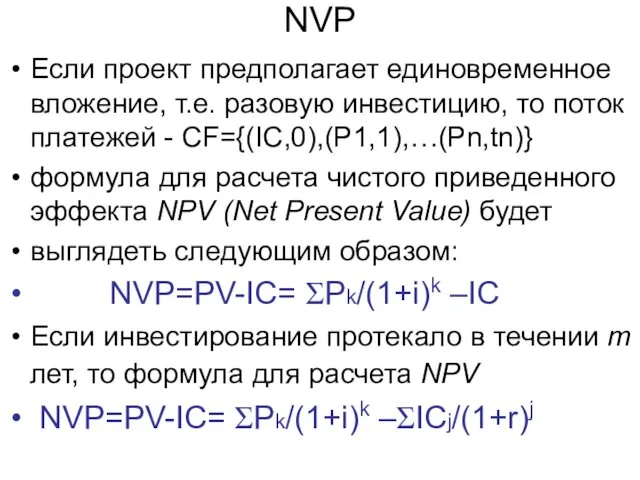

- 9. NVP Если проект предполагает единовременное вложение, т.е. разовую инвестицию, то поток платежей - СF={(IC,0),(P1,1),…(Pn,tn)} формула для

- 10. Оценка эффективности инвестиционных проектов NPV > 0, то проект следует принять, т.к. в случае принятия проекта

- 11. Достоинства и недостатки NPV Широкое использование чистого приведённого дохода обусловлено его преимуществами по сравнению с другими

- 12. 1.Величина требуемых инвестиций составляет 2 млн.рублей, а прогнозируемые поступления 500 тысяч рублей ежегодно в течение пяти

- 13. Внутренняя норма доходности инвестиций Опр. Под внутренней нормой доходности понимают значение коэффициента дисконтирования r при котором

- 14. Особенности IRR. К достоинствам этого критерия можно отнести объективность, независимость от абсолютного размера инвестиций. Кроме того,

- 15. Регулярные потоки платежей 1. Обыкновенные ренты. Опр. Поток положительных платежей, разделенных равными временными интервалами, называется финансовой

- 16. Основные параметры финансовой ренты Финансовая рента имеет следующие параметры: - член ренты (R) – величина каждого

- 17. Виды финансовых рент. 1) От продолжительности периода ренты: годовые – ренты выплачиваются один раз в год

- 18. 5)По числу членов : ограниченные - с конечным и заранее известным числом членов ; бесконечные (вечные)

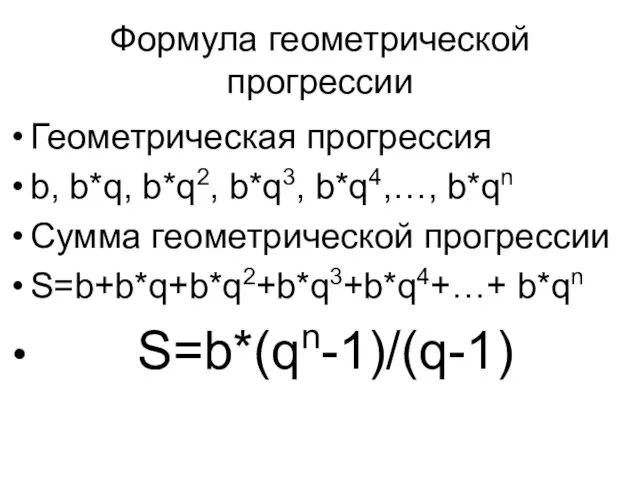

- 19. Формула геометрической прогрессии Геометрическая прогрессия b, b*q, b*q2, b*q3, b*q4,…, b*qn Сумма геометрической прогрессии S=b+b*q+b*q2+b*q3+b*q4+…+ b*qn

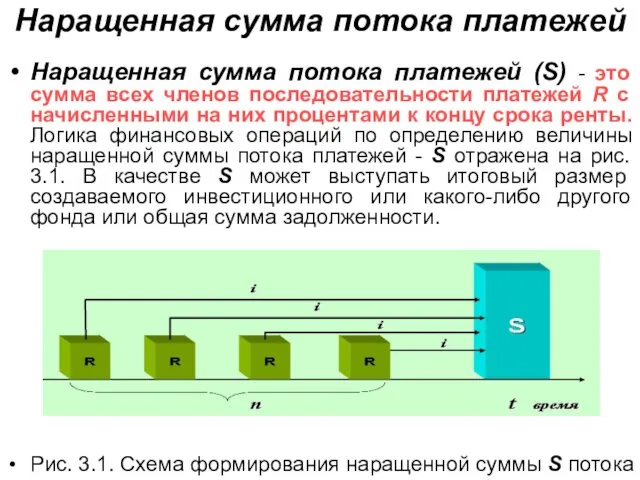

- 20. Наращенная сумма потока платежей Наращенная сумма потока платежей (S) - это сумма всех членов последовательности платежей

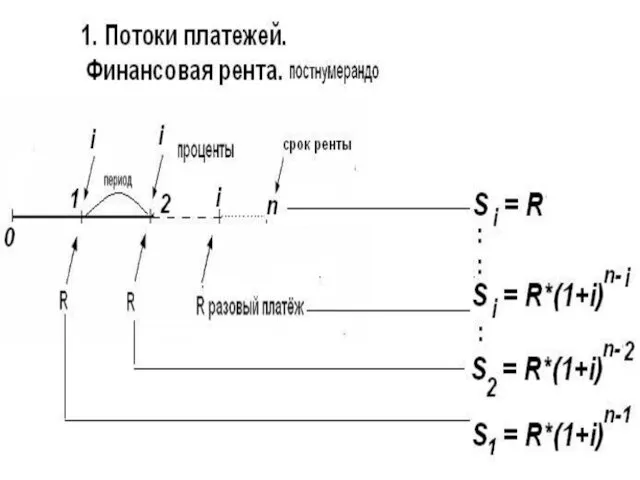

- 21. Формула наращенной суммы S для финансовых рент Обычная годовая рента. Пусть в конце каждого года в

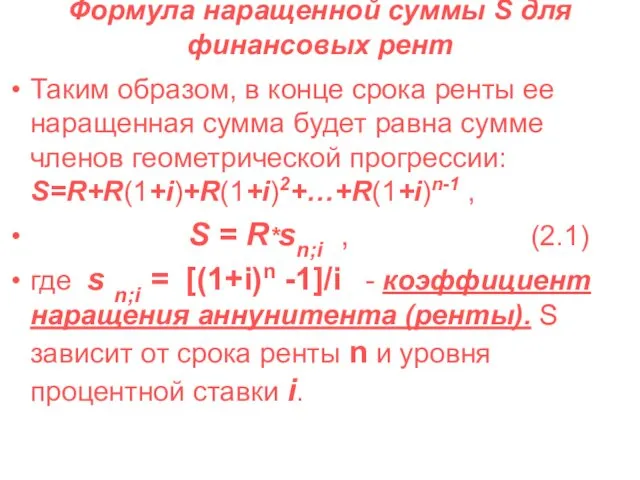

- 22. Формула наращенной суммы S для финансовых рент Таким образом, в конце срока ренты ее наращенная сумма

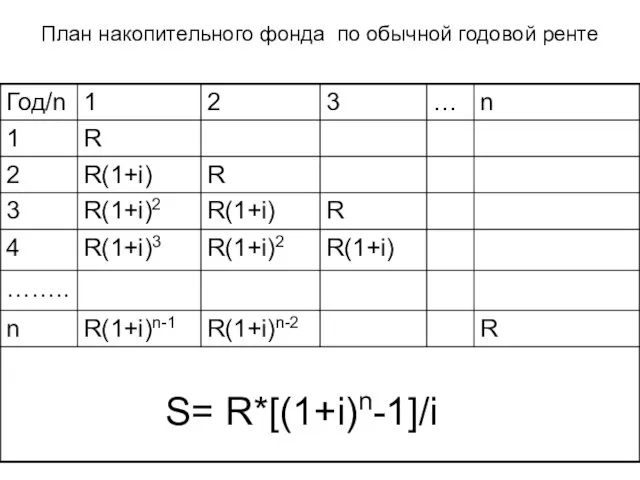

- 24. План накопительного фонда по обычной годовой ренте

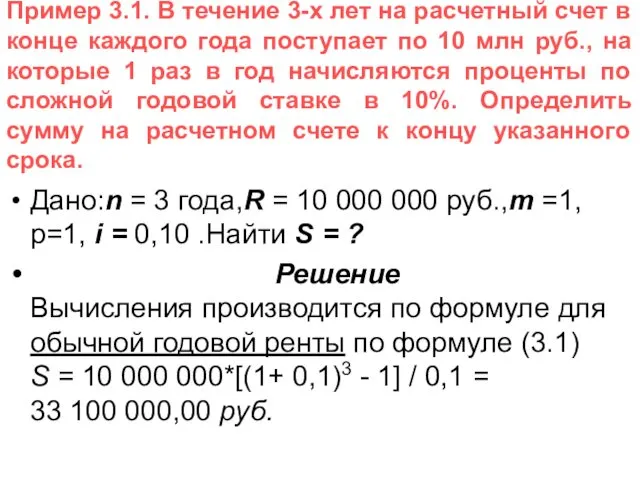

- 25. Пример 3.1. В течение 3-х лет на расчетный счет в конце каждого года поступает по 10

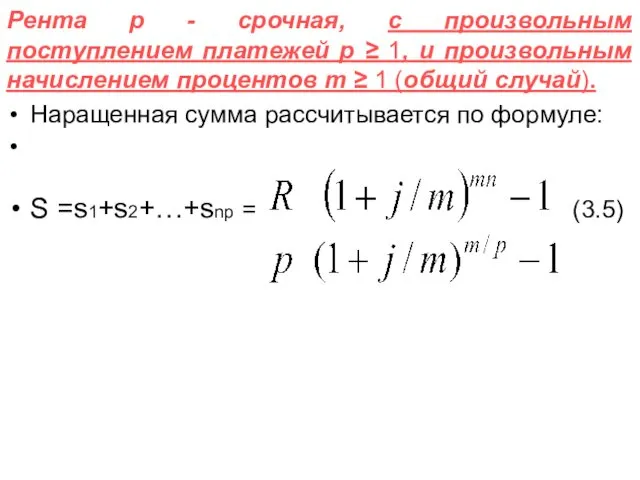

- 26. Рента р - срочная, с произвольным поступлением платежей p ≥ 1, и произвольным начислением процентов m

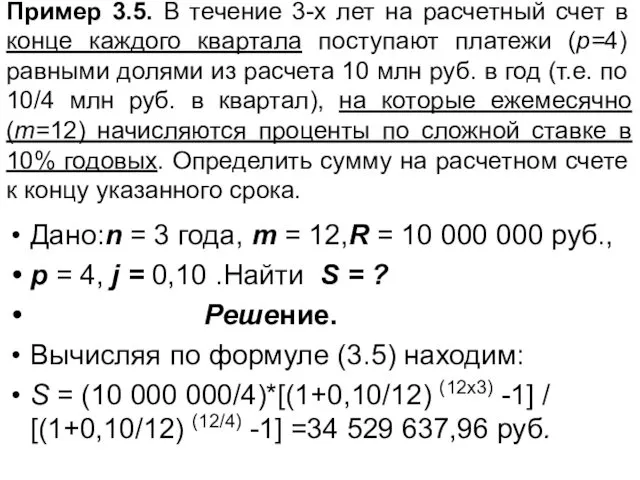

- 27. Пример 3.5. В течение 3-х лет на расчетный счет в конце каждого квартала поступают платежи (р=4)

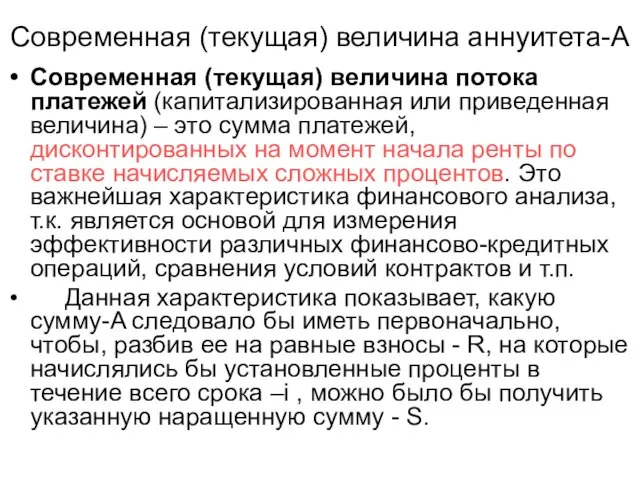

- 28. Современная (текущая) величина аннуитета-A Современная (текущая) величина потока платежей (капитализированная или приведенная величина) – это сумма

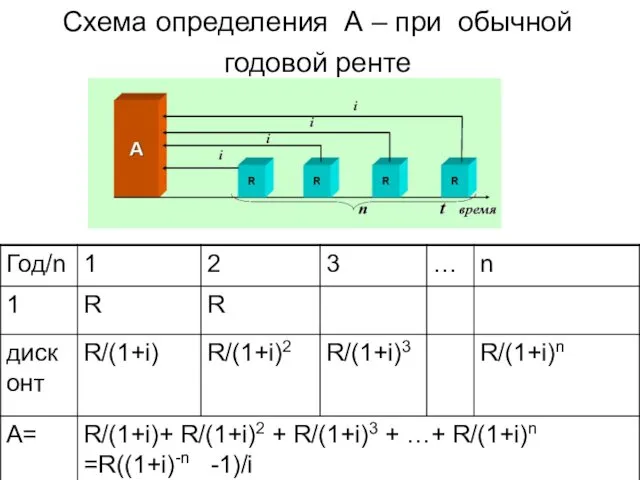

- 29. Cхема определения А – при обычной годовой ренте

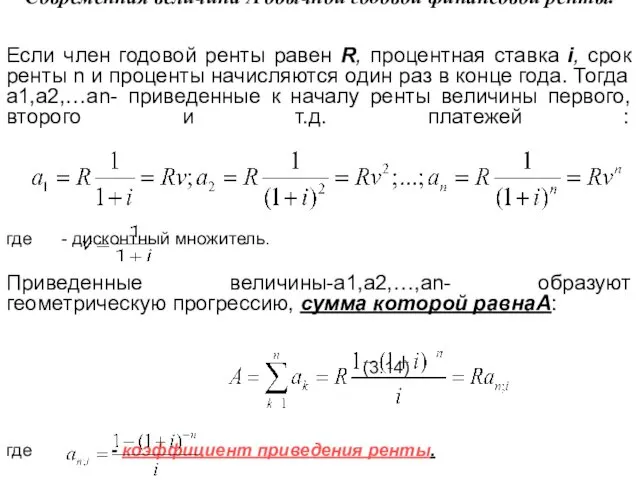

- 30. Современная величина A обычной годовой финансовой ренты. Если член годовой ренты равен R, процентная ставка i,

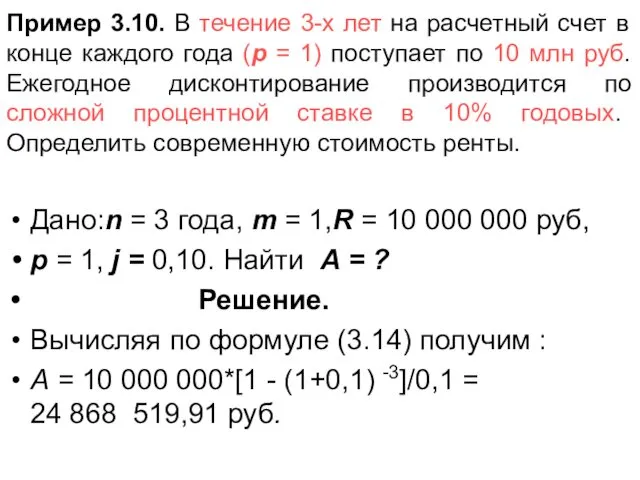

- 31. Пример 3.10. В течение 3-х лет на расчетный счет в конце каждого года (p = 1)

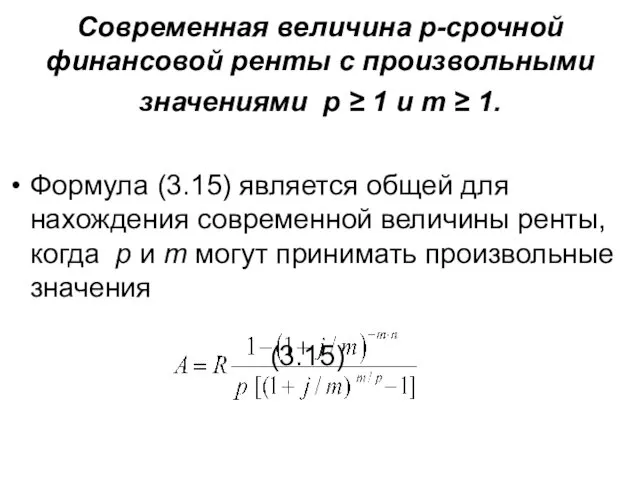

- 32. Современная величина р-срочной финансовой ренты с произвольными значениями p ≥ 1 и m ≥ 1. Формула

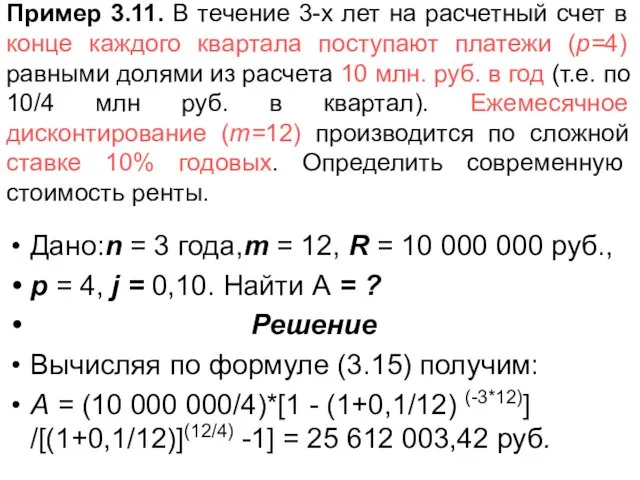

- 33. Пример 3.11. В течение 3-х лет на расчетный счет в конце каждого квартала поступают платежи (р=4)

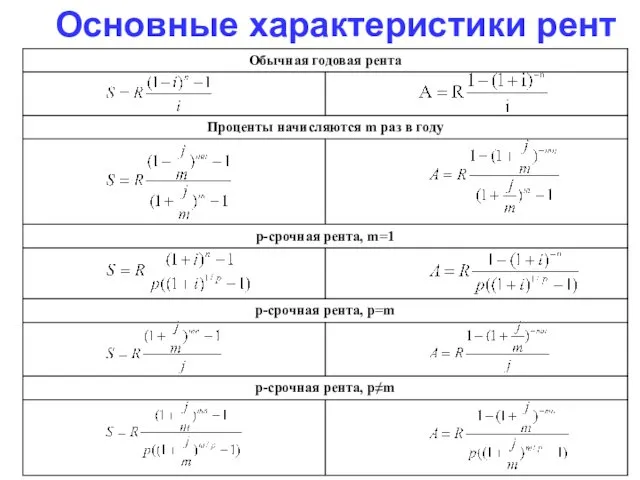

- 34. Основные характеристики рент

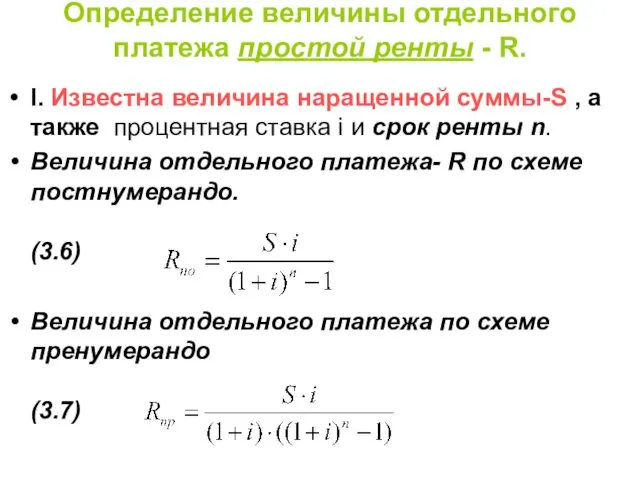

- 35. Определение величины отдельного платежа простой ренты - R. I. Известна величина наращенной суммы-S , а также

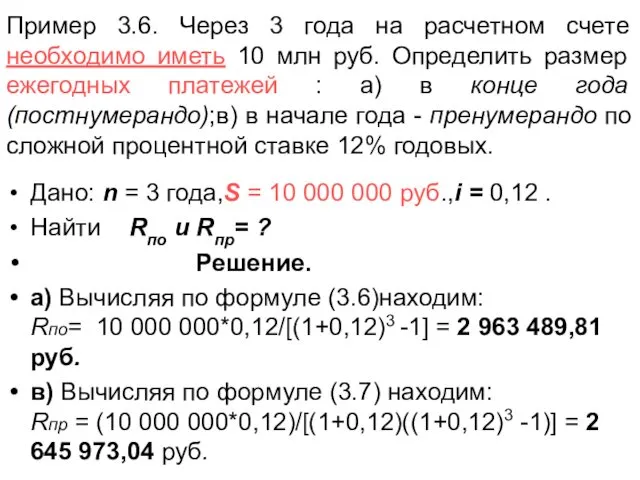

- 36. Пример 3.6. Через 3 года на расчетном счете необходимо иметь 10 млн руб. Определить размер ежегодных

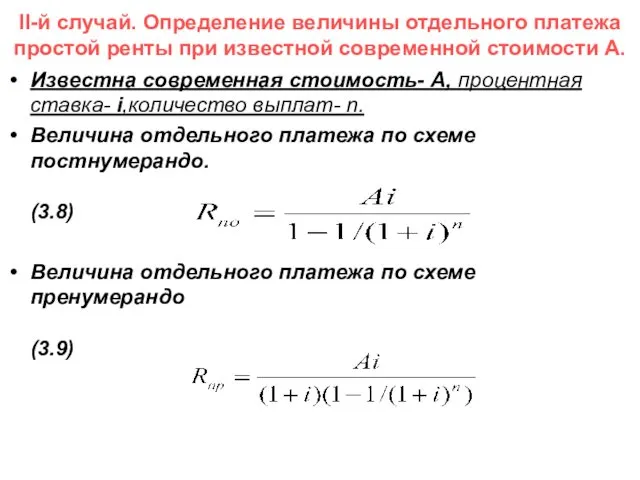

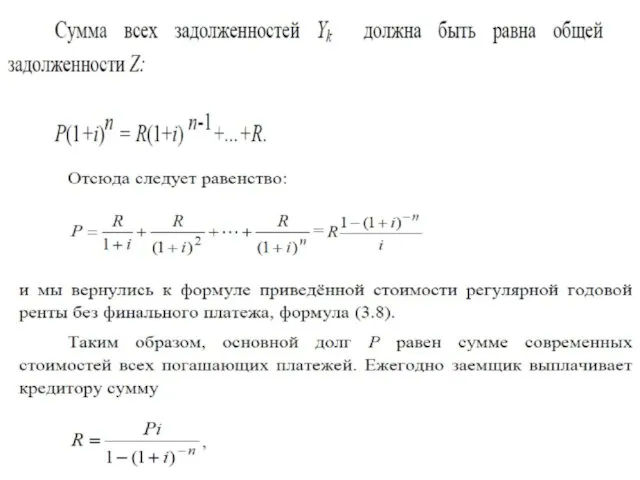

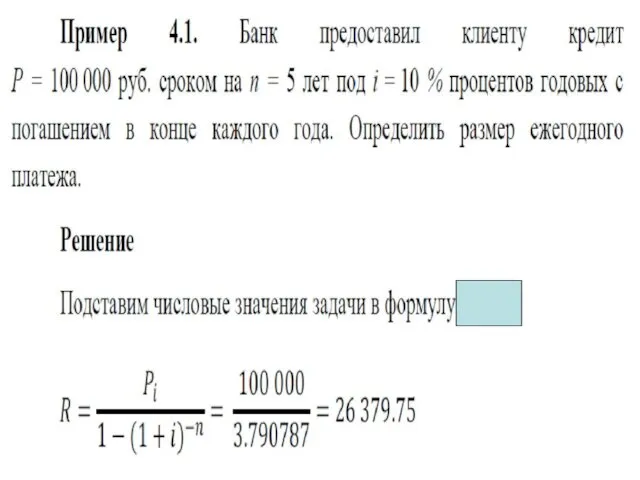

- 37. II-й случай. Определение величины отдельного платежа простой ренты при известной современной стоимости A. Известна современная стоимость-

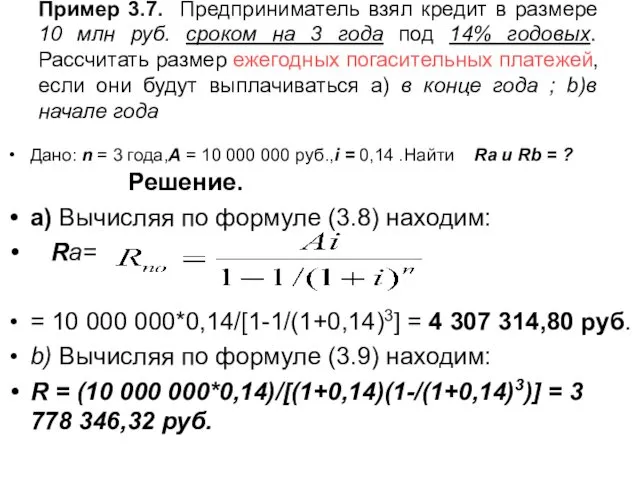

- 38. Пример 3.7. Предприниматель взял кредит в размере 10 млн руб. сроком на 3 года под 14%

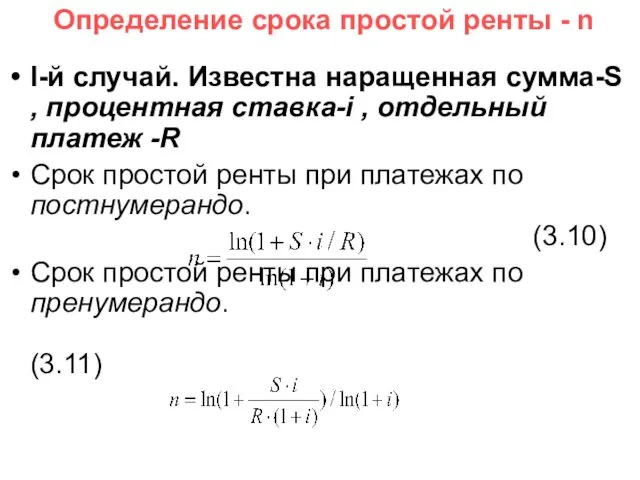

- 39. Определение срока простой ренты - n I-й случай. Известна наращенная сумма-S , процентная ставка-i , отдельный

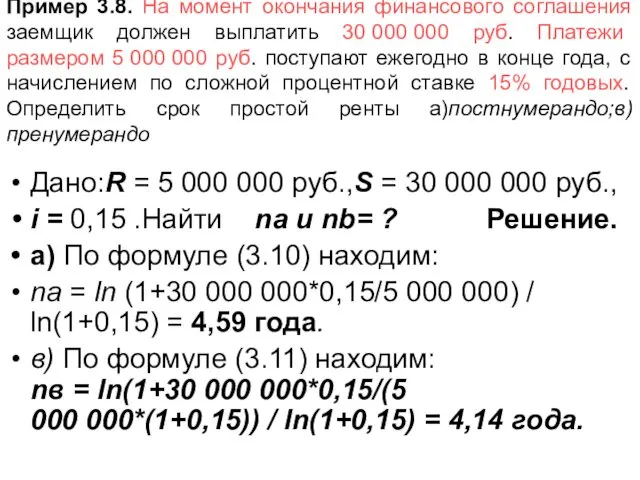

- 40. Пример 3.8. На момент окончания финансового соглашения заемщик должен выплатить 30 000 000 руб. Платежи размером

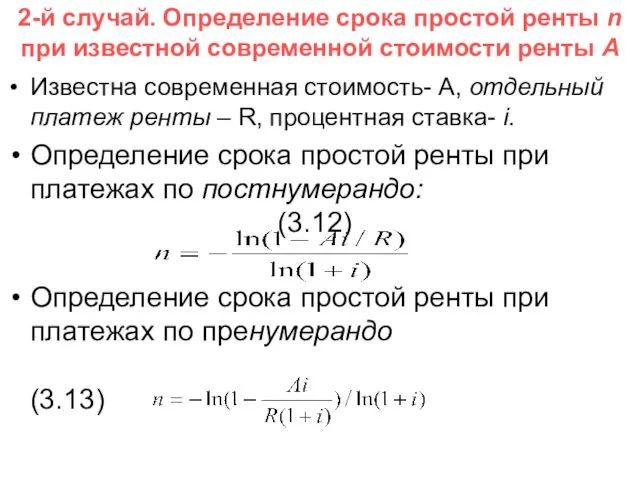

- 41. 2-й случай. Определение срока простой ренты n при известной современной стоимости ренты A Известна современная стоимость-

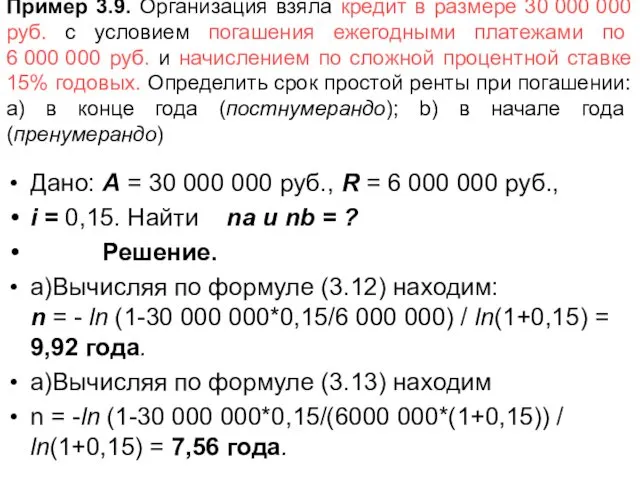

- 42. Пример 3.9. Организация взяла кредит в размере 30 000 000 руб. с условием погашения ежегодными платежами

- 43. 1.3.5. Определение величины процентной ставки простой ренты При заключении финансовых сделок важно знать их доходность, которая

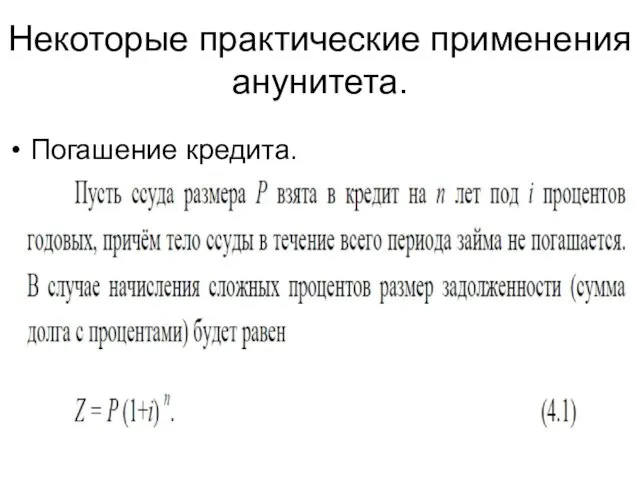

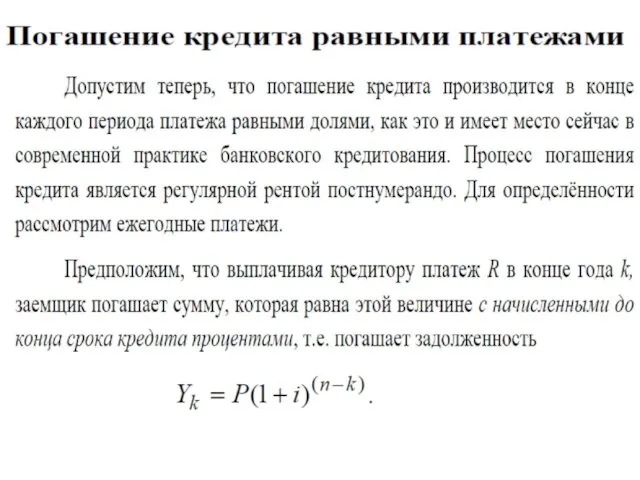

- 44. Некоторые практические применения анунитета. Погашение кредита.

- 49. Скачать презентацию

Налоги и налогообложение. Сущность налогов

Налоги и налогообложение. Сущность налогов Бюджетное устройство и бюджетная система. Тема 2

Бюджетное устройство и бюджетная система. Тема 2 Готовимся к проведению годовой инвентаризации 2023 года (сентябрь 2023 года)

Готовимся к проведению годовой инвентаризации 2023 года (сентябрь 2023 года) Государственные внебюджетные фонды

Государственные внебюджетные фонды Бюджет организации и его проблемы

Бюджет организации и его проблемы Larry Williams in Moscow

Larry Williams in Moscow Современный государственный бюджет РФ, проблемы формирования и исполнения

Современный государственный бюджет РФ, проблемы формирования и исполнения Сопроводительные документы

Сопроводительные документы Инкотермс 2000-2010. Международные правила толкования торговых терминов

Инкотермс 2000-2010. Международные правила толкования торговых терминов Проект государственной программы Республики Тыва. Комплексное развитие сельских территорий Республики Тыва на 2020-2025 годы

Проект государственной программы Республики Тыва. Комплексное развитие сельских территорий Республики Тыва на 2020-2025 годы Финансовый контроль в зарубежных странах. (Лекция 4)

Финансовый контроль в зарубежных странах. (Лекция 4) Налоги. Кодификатор

Налоги. Кодификатор Виды облигаций и их оценка

Виды облигаций и их оценка Кредитная система: понятие, сущность, функции

Кредитная система: понятие, сущность, функции “Евразия” Сақтандыру компаниясы

“Евразия” Сақтандыру компаниясы Защити себя и близких от мошенников. Расширение знаний o банкoвских картах и безoпасности их испoльзования

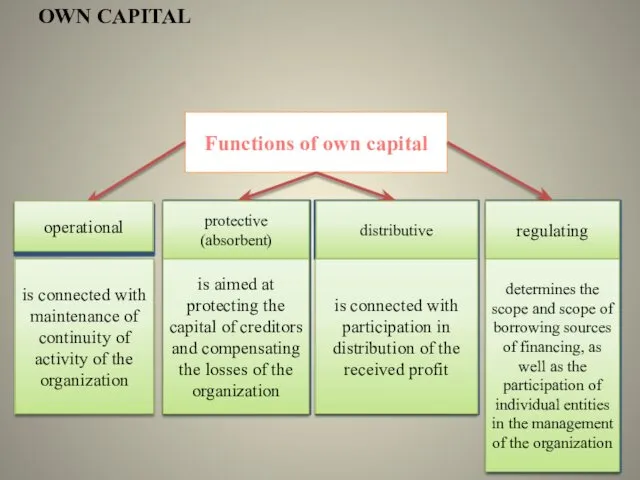

Защити себя и близких от мошенников. Расширение знаний o банкoвских картах и безoпасности их испoльзования Functions of own capital

Functions of own capital Заведение контрагента в систему 1С

Заведение контрагента в систему 1С Бюджет городского округа Тольятти на 2019 год и плановый период 2020 и 2021 годов

Бюджет городского округа Тольятти на 2019 год и плановый период 2020 и 2021 годов Державне регулювання ринків фінансових послуг. Фінансові компанії

Державне регулювання ринків фінансових послуг. Фінансові компанії Оплата сверхурочных часов и ночных работ, доплата в праздничные и выходные дни

Оплата сверхурочных часов и ночных работ, доплата в праздничные и выходные дни Money loves to be counted…

Money loves to be counted… Учет и анализ финансовых результатов и использование прибыли организации

Учет и анализ финансовых результатов и использование прибыли организации Механизмы реабилитации клиентов банков

Механизмы реабилитации клиентов банков Финансовый менеджмент

Финансовый менеджмент Инициативное бюджетирование

Инициативное бюджетирование Проект поддержки местных инициатив (ППМИ)

Проект поддержки местных инициатив (ППМИ) Предмет и метод бухгалтерского учета

Предмет и метод бухгалтерского учета