Содержание

- 2. Одним из самых интересных и поэтических видов прогнозирования на Форексе являются японские свечи. Это одновременно и

- 3. Систему придумал японец Мунехиса Хомма, который родился в 1724 г. в портовом городе Саката, что в

- 4. В 1750 г. Мунехиса взял на себя управление весьма немалым семейным капиталом. В то время в

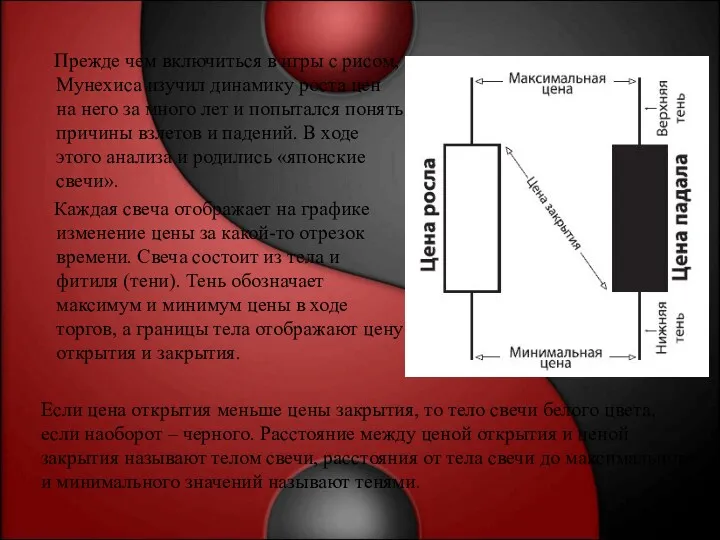

- 5. Прежде чем включиться в игры с рисом, Мунехиса изучил динамику роста цен на него за много

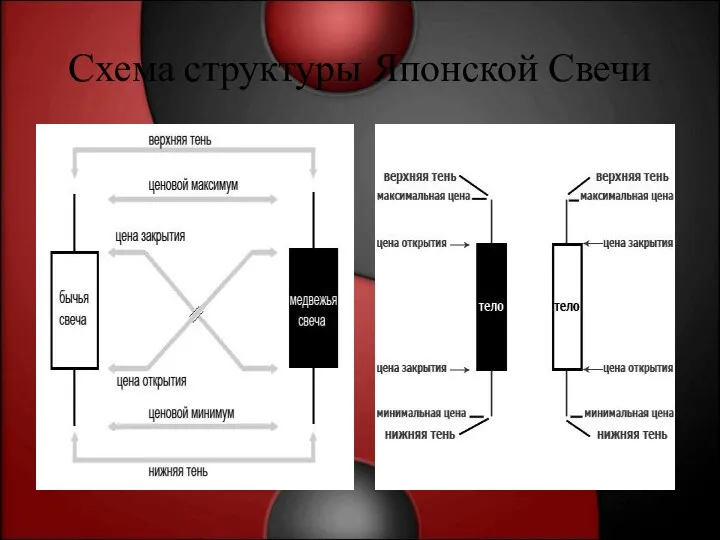

- 6. Схема структуры Японской Свечи

- 7. Свечной анализ строится на визуальном анализе комбинаций японских свечей, отражающих 3 основные силы: Сила тела. Чем

- 8. Отображение изменений соотношения пары EUR/USD на 11.12.2011 (недельный график)

- 9. Три внешних дня вниз (three outside down) — подтвержденная конфигурация охвата (bearish engulfing). Сопротивление восходящего рынка

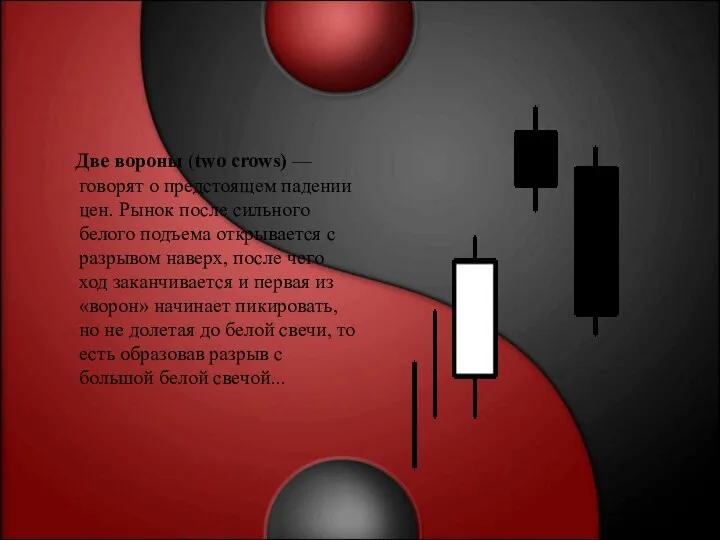

- 10. Две вороны (two crows) —говорят о предстоящем падении цен. Рынок после сильного белого подъема открывается с

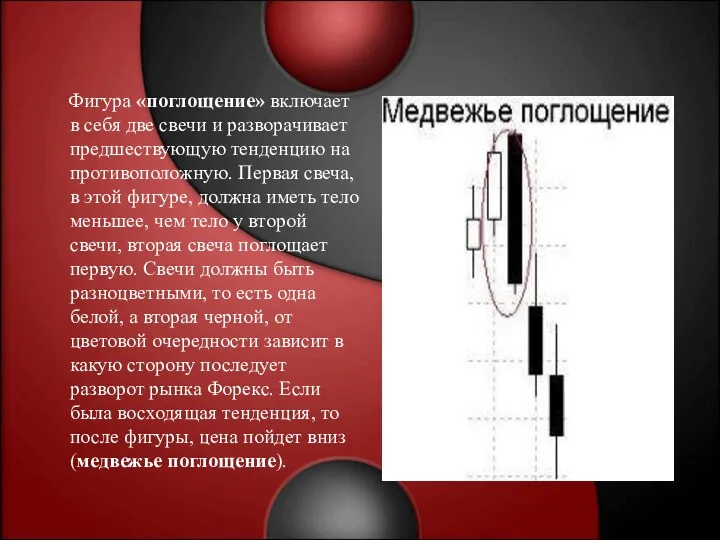

- 11. Фигура «поглощение» включает в себя две свечи и разворачивает предшествующую тенденцию на противоположную. Первая свеча, в

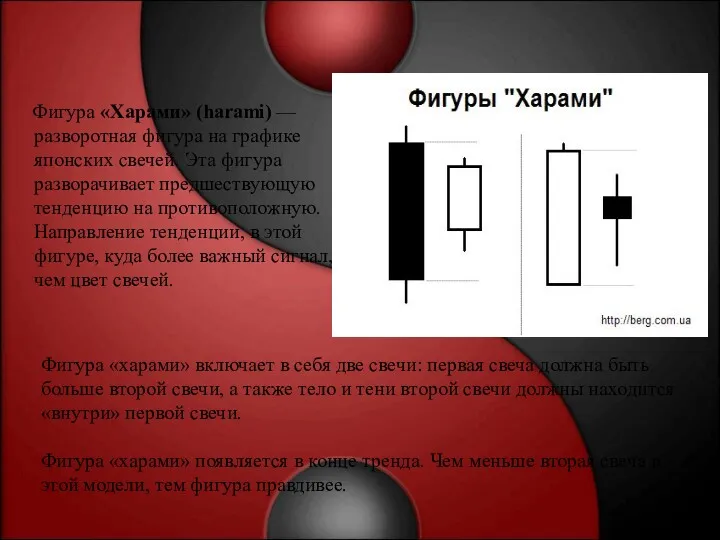

- 12. Фигура «Харами» (harami) — разворотная фигура на графике японских свечей. Эта фигура разворачивает предшествующую тенденцию на

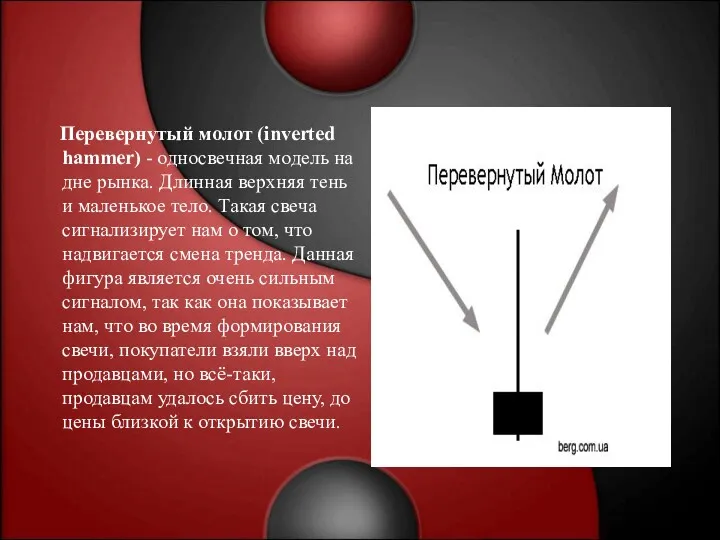

- 13. Перевернутый молот (inverted hammer) - односвечная модель на дне рынка. Длинная верхняя тень и маленькое тело.

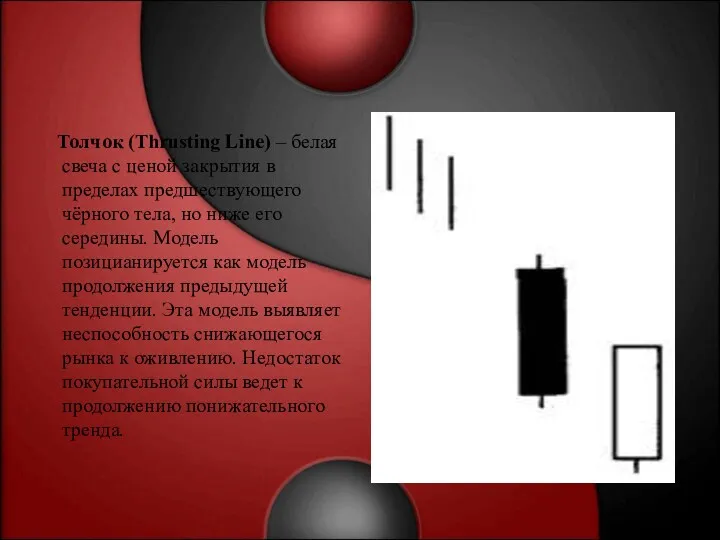

- 14. Толчок (Thrusting Line) – белая свеча с ценой закрытия в пределах предшествующего чёрного тела, но ниже

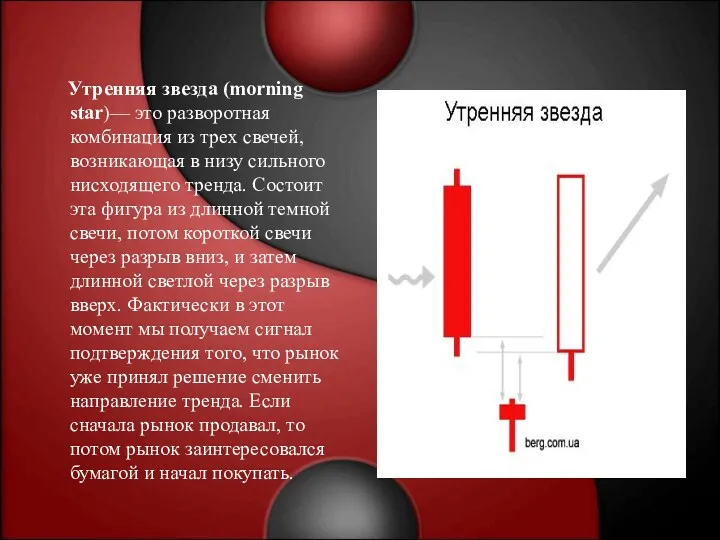

- 15. Утренняя звезда (morning star)— это разворотная комбинация из трех свечей, возникающая в низу сильного нисходящего тренда.

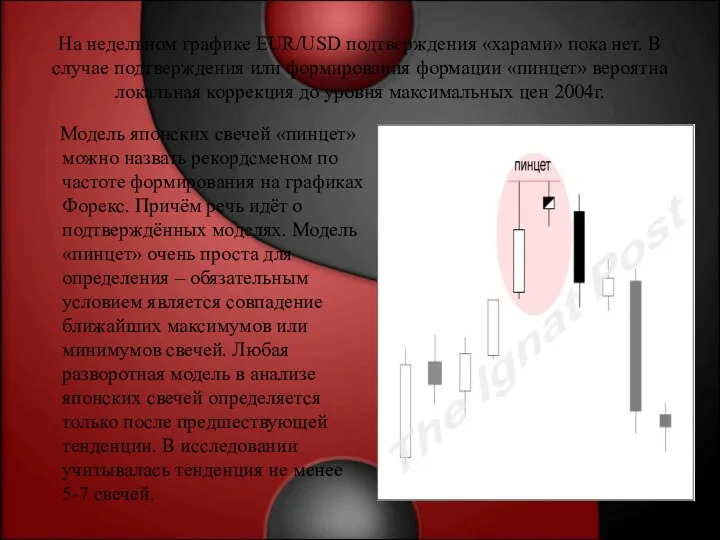

- 16. На недельном графике EUR/USD подтверждения «харами» пока нет. В случае подтверждения или формирования формации «пинцет» вероятна

- 18. Скачать презентацию

Налог на доходы физических лиц

Налог на доходы физических лиц Discounted Cash Flow applications

Discounted Cash Flow applications Особенности современной налоговой системы России

Особенности современной налоговой системы России Тарифная политика страховых компаний

Тарифная политика страховых компаний Бюджетный процесс. Ч.2

Бюджетный процесс. Ч.2 Отдельные характеристики рынка банковских карт

Отдельные характеристики рынка банковских карт Управління грошовими потоками

Управління грошовими потоками Организация и способы ведения налогового учета на предприятии ООО ПКФ Монтажник

Организация и способы ведения налогового учета на предприятии ООО ПКФ Монтажник НДФЛ и страховые взносы 2023

НДФЛ и страховые взносы 2023 Формирование финансово-кредитной системы России в первой половине XIX веке. (Тема 6)

Формирование финансово-кредитной системы России в первой половине XIX веке. (Тема 6) Чистая прибыль или убыток отчетного периода

Чистая прибыль или убыток отчетного периода Антикризисный менеджмент. Сущность и причины неплатежеспособности предприятия. (Лекция 4)

Антикризисный менеджмент. Сущность и причины неплатежеспособности предприятия. (Лекция 4) Финансовые активы

Финансовые активы Теоретические основы существования кредита

Теоретические основы существования кредита Рынок платежных услуг

Рынок платежных услуг Тема 9 Анализ хозяйственной деятельности предприятия индустрии гостеприимства

Тема 9 Анализ хозяйственной деятельности предприятия индустрии гостеприимства Финансы в экономической системе

Финансы в экономической системе Примеры успешного краудсорсинга

Примеры успешного краудсорсинга Внебюджетные фонды

Внебюджетные фонды Краудфандинг

Краудфандинг Налог на прибыль

Налог на прибыль Materiālo vertību uzskaite

Materiālo vertību uzskaite Термины страхования

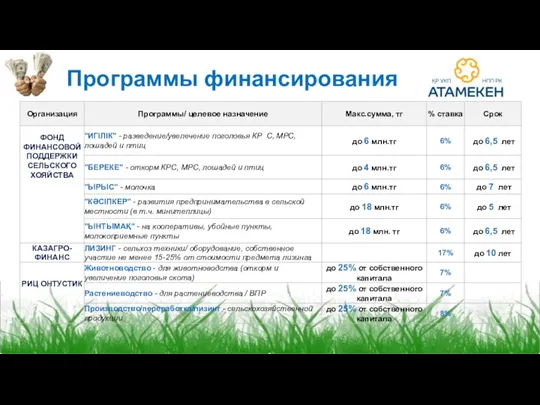

Термины страхования Программы финансирования

Программы финансирования Отчет об исполнении городского бюджета за 1 полугодие 2018 года, г. Череповец

Отчет об исполнении городского бюджета за 1 полугодие 2018 года, г. Череповец Государственный долг

Государственный долг 1С-Отчетность за 9 месяцев 2019 г. – на что обратить внимание

1С-Отчетность за 9 месяцев 2019 г. – на что обратить внимание Волгоградский филиал ФГУП Московское ПРОП Минтруда России 2018 г

Волгоградский филиал ФГУП Московское ПРОП Минтруда России 2018 г