Содержание

- 2. Основы МСФО. Постепенная замена IAS (International Accounting Standards) на IFRS. Назначение – представление прозрачной (транспарентной) финансовой

- 3. Прозрачность финансовых отчетов. Первичные цели финансовых отчетов Обеспечить справедливое представление: финансового положения, финансового состояния. денежных потоков.

- 4. Признаки ПОЛЕЗНОЙ информации Уместность: Содержательность Существенность Надежность: Справедливое представление Приоритет содержания над формой Объективность Осторожность Полнота

- 5. ОСНОВНЫЕ ДОПУЩЕНИЯ Начисления Непрерывная деятельность

- 6. Структура МСФО. Справочная часть. Введение. Сфера применения. Термины. Подходы в признании и оценке. Раскрытия в пояснениях.

- 7. IAS 1. Представление финансовых отчетов Цели К концу изучения этого стандарта вы должны быть готовы: •

- 8. Учетные принципы подготовки отчетности по МСФО Начисление Непрерывность деятельности Последовательность представления Существенность Взаимозачет Сравнимость информации

- 9. Структура и содержание отчетности Элементы финансовой отчетности: Активы Обязательства Капитал Доходы Расходы Денежные потоки

- 10. Структура и содержание отчетности Признание элементов: либо параллельный учет, либо трансформация. Условие признания: Приоритет экономического содержания

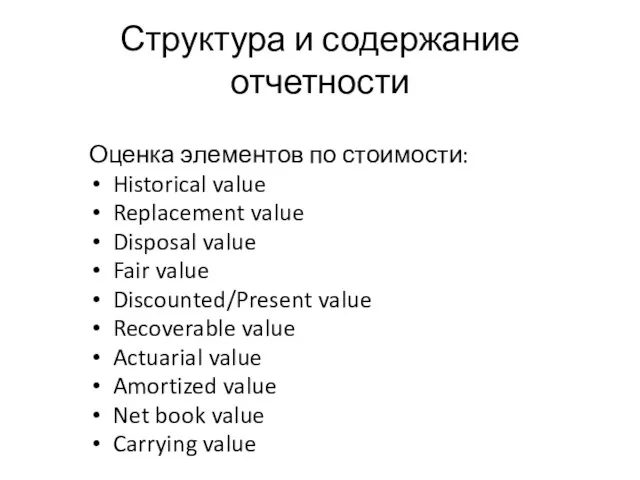

- 11. Структура и содержание отчетности Оценка элементов по стоимости: Historical value Replacement value Disposal value Fair value

- 12. Historical value Первоначальная стоимость, фактическая стоимость приобретения

- 13. Для активов это сумма денежных средств или справедливая стоимость иного возмещения, потраченного на приобретение актива в

- 14. Восстановительная стоимость основных средств Recoverable value Стоимость основных средств в современных условиях, при современных ценах и

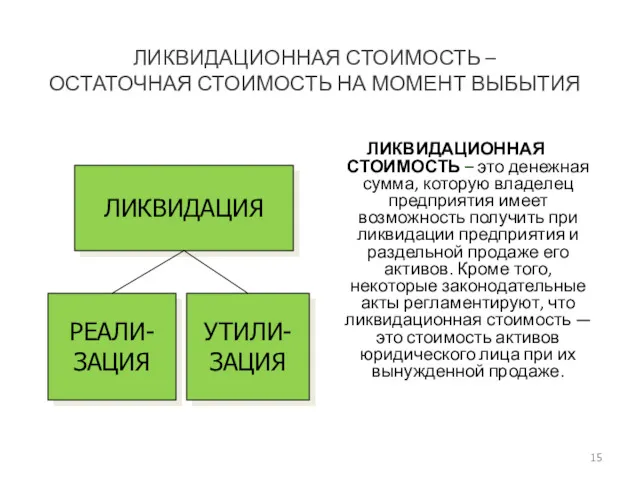

- 15. ЛИКВИДАЦИОННАЯ СТОИМОСТЬ – ОСТАТОЧНАЯ СТОИМОСТЬ НА МОМЕНТ ВЫБЫТИЯ ЛИКВИДАЦИОННАЯ СТОИМОСТЬ – это денежная сумма, которую владелец

- 16. Факторы, влияющие на ликвидационную стоимость Срок экспозиции. Существует прямая зависимость между стоимостью ликвидации и сроком продажи

- 17. Методы оценки ликвидационной стоимости 1. Прямой метод. Этот метод предполагает использование сравнительного подхода. Применяются методы: сравнение

- 18. Методы оценки ликвидационной стоимости Косвенный метод – предполагает расчет оценки стоимости ликвидации через рыночную оценку. Ликвидационная

- 19. Справедливая стоимость (Fair value) – это цена, которая была бы получена при продаже актива или уплачена

- 20. При оценке справедливой стоимости применяются три основных подхода: рыночный, доходный и затратный. Для сопоставимости оценки справедливой

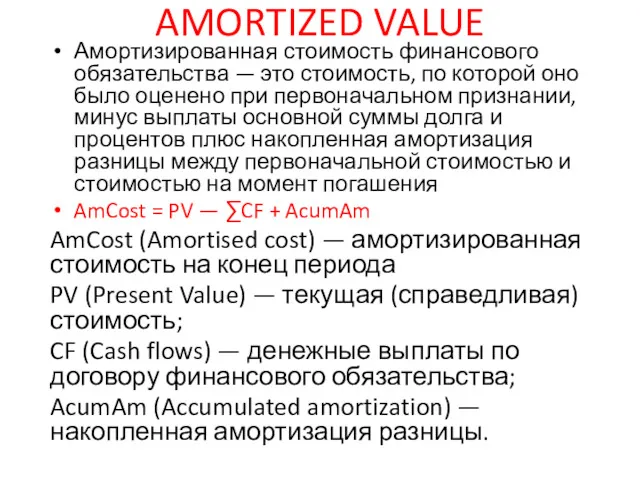

- 28. AMORTIZED VALUE Амортизированная стоимость финансового обязательства — это стоимость, по которой оно было оценено при первоначальном

- 29. Чистая балансовая стоимость (net book value)-стоимость какого-либо актива или пассива предприятия, отраженная в учетной документации, формируется

- 31. Скачать презентацию

Экономическая сущность рынка ценных бумаг. Тема 1

Экономическая сущность рынка ценных бумаг. Тема 1 Фондовый рынок южной Кореи: особенности функционирования, основные участники, основные инструменты, регулирующие органы

Фондовый рынок южной Кореи: особенности функционирования, основные участники, основные инструменты, регулирующие органы Money matters

Money matters Использование информационной системы – справочная информация

Использование информационной системы – справочная информация Финансовые институты как субъекты финансового рынка. Финансовые посредники. Кредитная система - часть финансового рынка

Финансовые институты как субъекты финансового рынка. Финансовые посредники. Кредитная система - часть финансового рынка Налоговый контроль за физическими лицами в России

Налоговый контроль за физическими лицами в России WestLand Storage в PowerPoint

WestLand Storage в PowerPoint География в купюрах

География в купюрах Фундаментальный анализ финансовых рынков

Фундаментальный анализ финансовых рынков Организационные формы и методы мобилизации государственных и муниципальных финансов

Организационные формы и методы мобилизации государственных и муниципальных финансов Подходы к оценке стоимости коммерческого банка. Тема 5

Подходы к оценке стоимости коммерческого банка. Тема 5 Аудит в системе финансового контроля РФ

Аудит в системе финансового контроля РФ Банктік қызмет көрсетудің негізгі спектрлеріне талдау жасау

Банктік қызмет көрсетудің негізгі спектрлеріне талдау жасау Управление капиталом организации

Управление капиталом организации Автоматизация учета, контроля и исполнения финансовых платежей

Автоматизация учета, контроля и исполнения финансовых платежей Оценка стоимости бизнеса. Массажный салон ООО Лакшми

Оценка стоимости бизнеса. Массажный салон ООО Лакшми Проект Деньги. История появления.

Проект Деньги. История появления. Налоги и налогообложение. (Темы 18-21)

Налоги и налогообложение. (Темы 18-21) Капитал дегеніміз не?

Капитал дегеніміз не? Памятка для товароведов сети ломбардов 585 GOLD

Памятка для товароведов сети ломбардов 585 GOLD Бухгалтерские счета как элемент метода бухгалтерского учета

Бухгалтерские счета как элемент метода бухгалтерского учета Принципы бухгалтерского учета хозяйственных процессов

Принципы бухгалтерского учета хозяйственных процессов Экономическая деятельность туристских организаций города Владивостока (на примере турфирмы Х)

Экономическая деятельность туристских организаций города Владивостока (на примере турфирмы Х) Участники страховых отношений

Участники страховых отношений Учёт целевого финансирования и поступлений

Учёт целевого финансирования и поступлений Финансовое право. Тема 6

Финансовое право. Тема 6 Контрольно-счетная палата Москвы

Контрольно-счетная палата Москвы Организация работы коммерческого банка с крупными корпоративными клиентами (на примере ПАО Сбербанк)

Организация работы коммерческого банка с крупными корпоративными клиентами (на примере ПАО Сбербанк)