Содержание

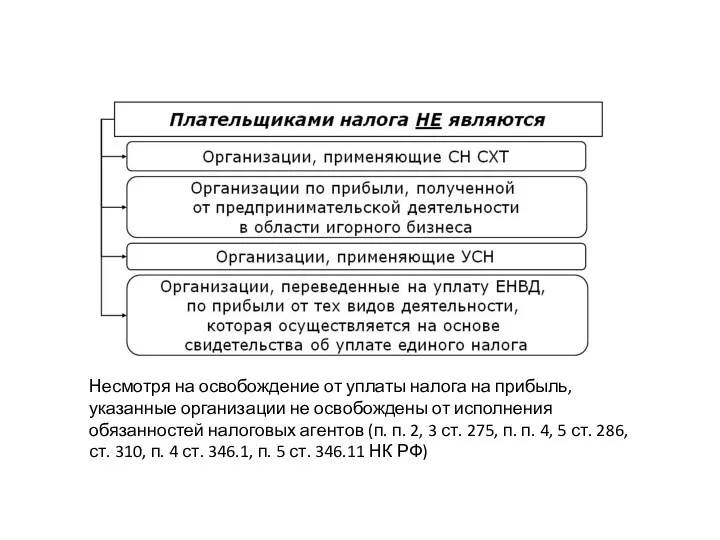

- 4. Несмотря на освобождение от уплаты налога на прибыль, указанные организации не освобождены от исполнения обязанностей налоговых

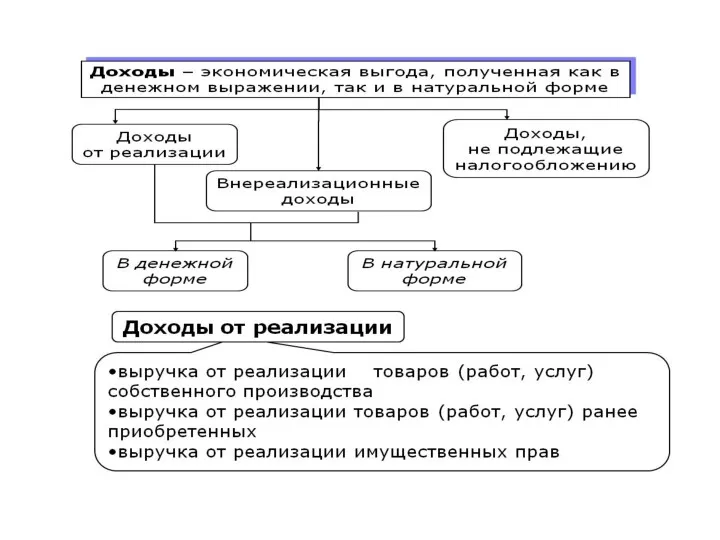

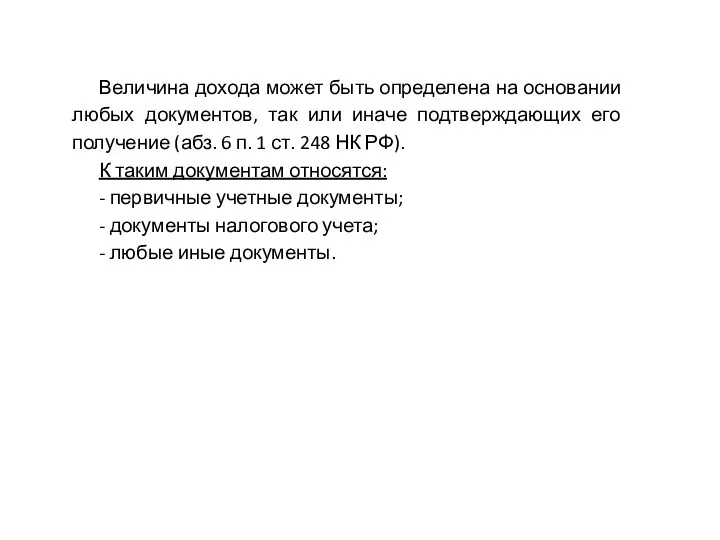

- 7. Величина дохода может быть определена на основании любых документов, так или иначе подтверждающих его получение (абз.

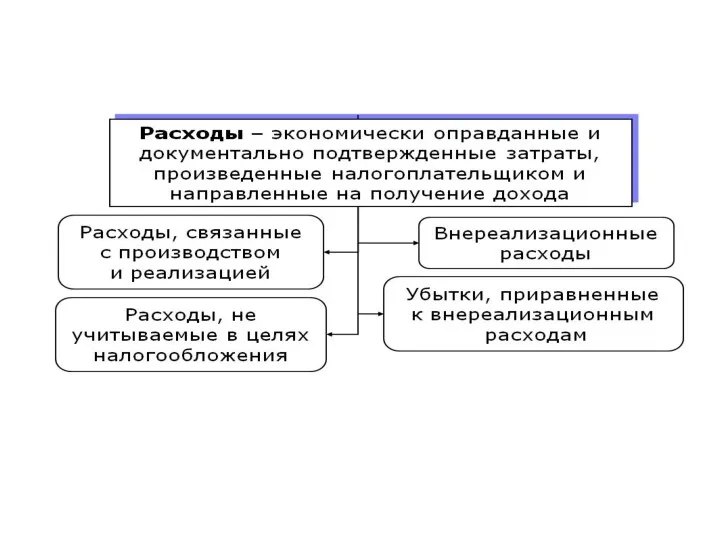

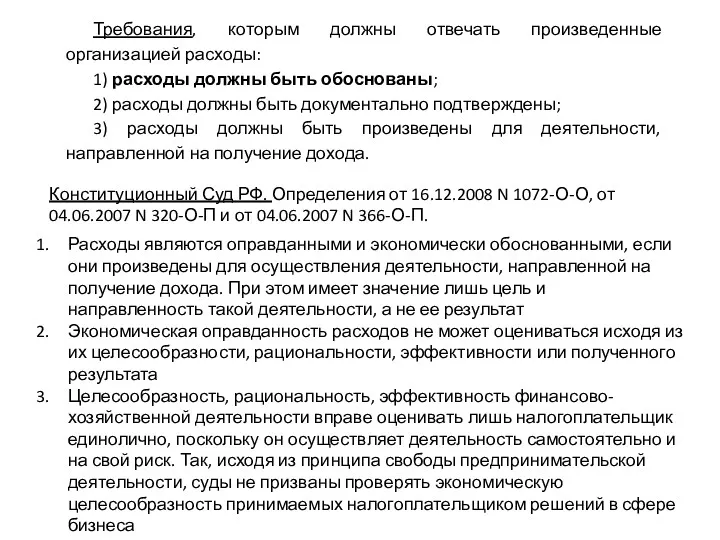

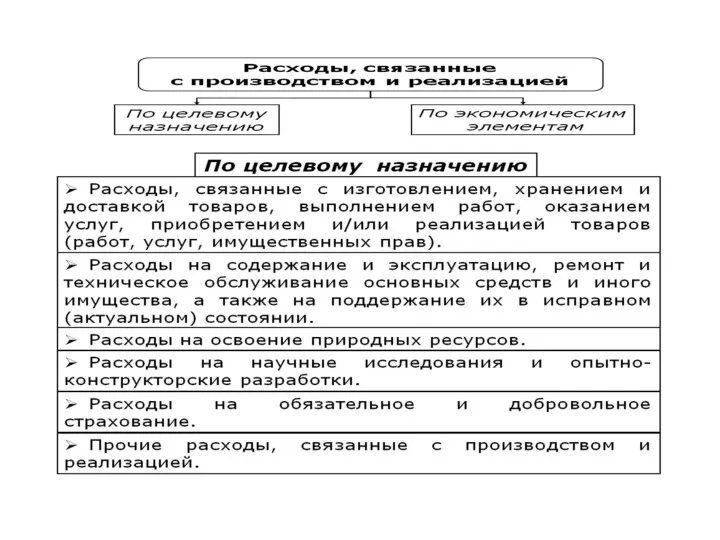

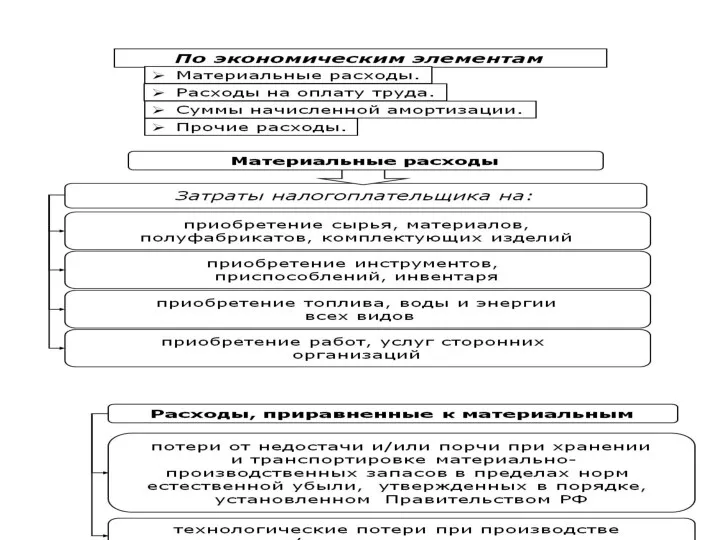

- 12. Требования, которым должны отвечать произведенные организацией расходы: 1) расходы должны быть обоснованы; 2) расходы должны быть

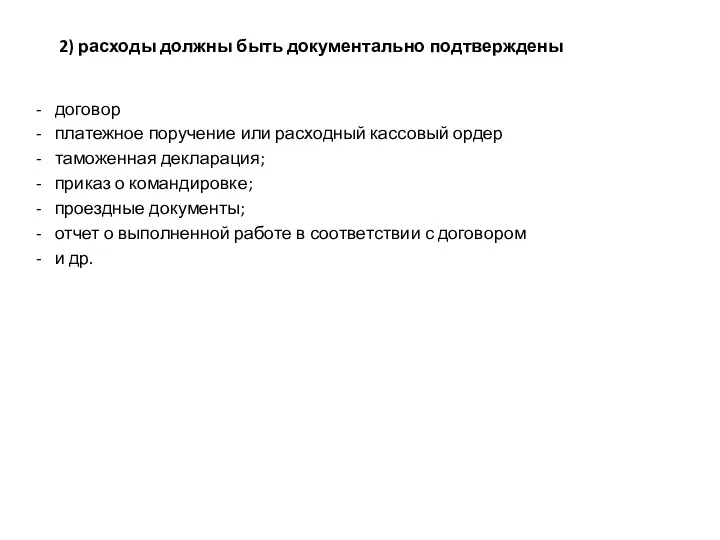

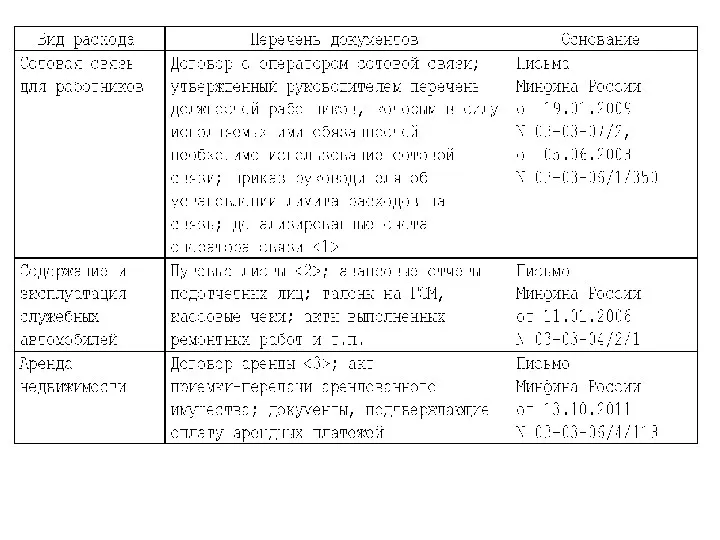

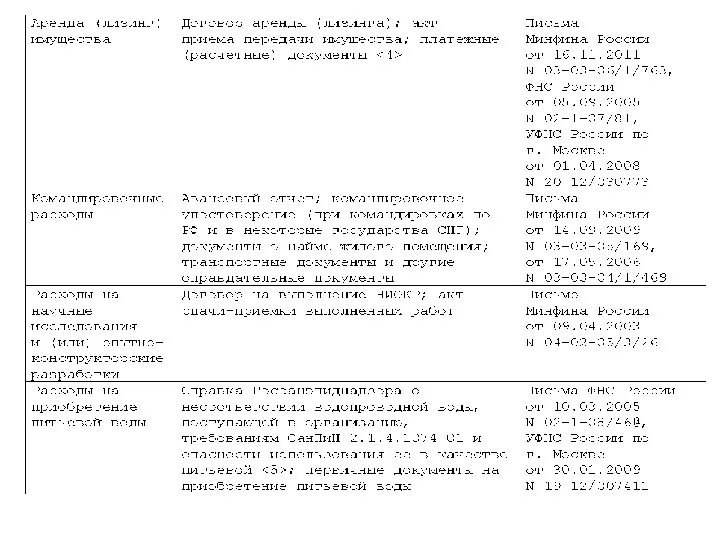

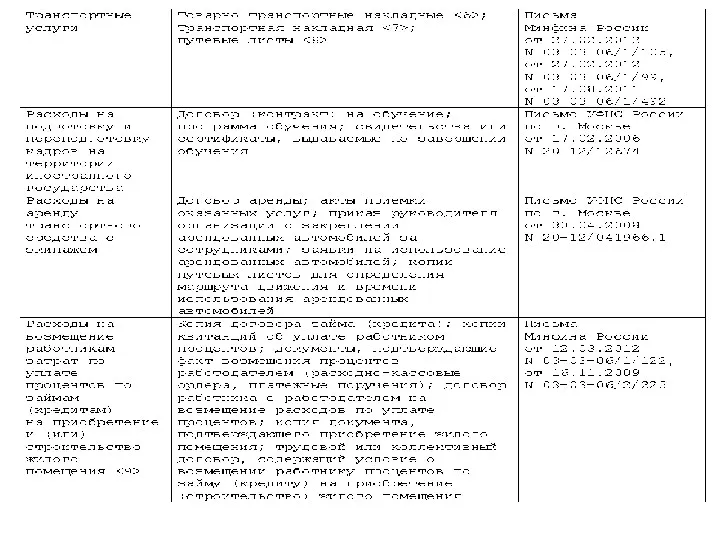

- 13. 2) расходы должны быть документально подтверждены договор платежное поручение или расходный кассовый ордер таможенная декларация; приказ

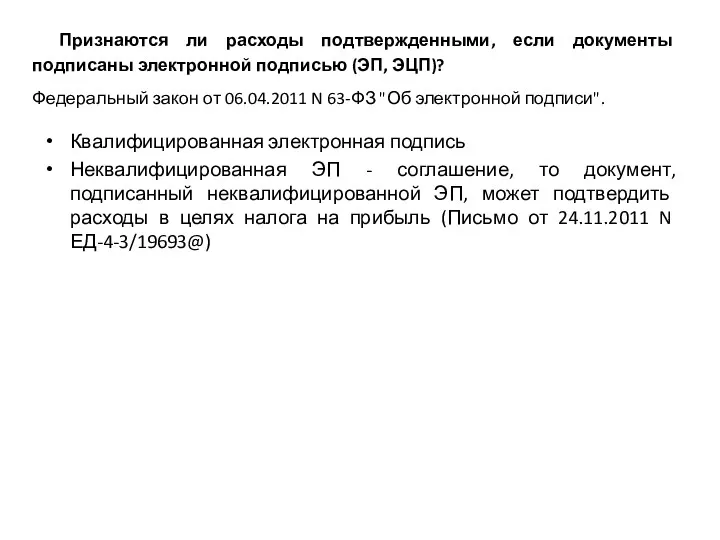

- 17. Признаются ли расходы подтвержденными, если документы подписаны электронной подписью (ЭП, ЭЦП)? Федеральный закон от 06.04.2011 N

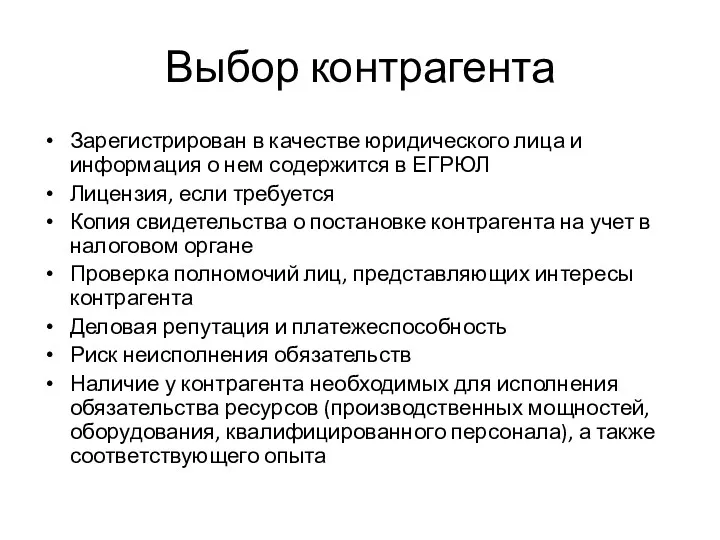

- 18. Выбор контрагента Зарегистрирован в качестве юридического лица и информация о нем содержится в ЕГРЮЛ Лицензия, если

- 21. Начисления предусмотрены: 1) законодательством Российской Федерации; 2) трудовыми договорами (контрактами); 3) коллективными договорами

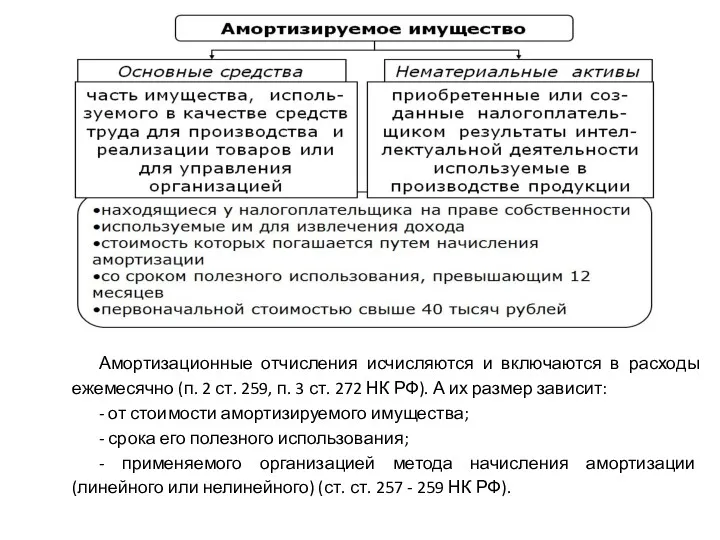

- 22. Амортизационные отчисления исчисляются и включаются в расходы ежемесячно (п. 2 ст. 259, п. 3 ст. 272

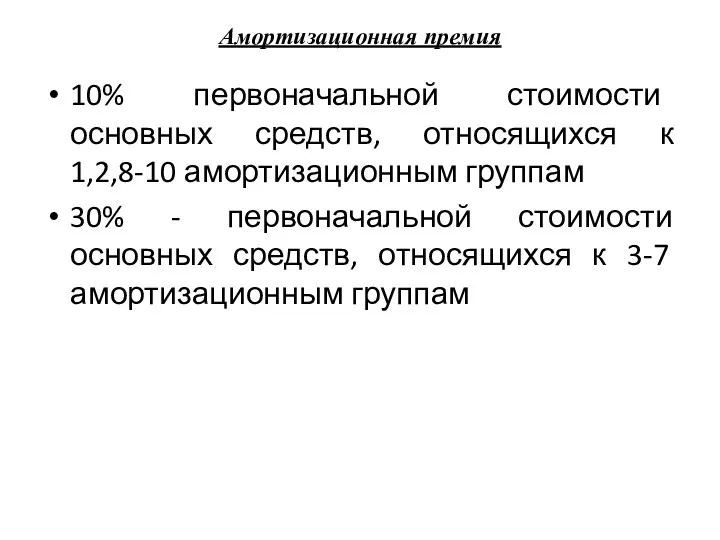

- 23. Амортизационная премия 10% первоначальной стоимости основных средств, относящихся к 1,2,8-10 амортизационным группам 30% - первоначальной стоимости

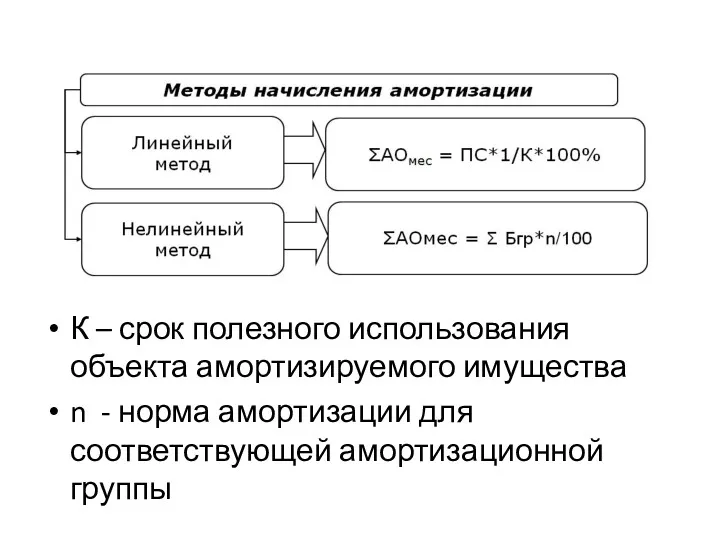

- 24. К – срок полезного использования объекта амортизируемого имущества n - норма амортизации для соответствующей амортизационной группы

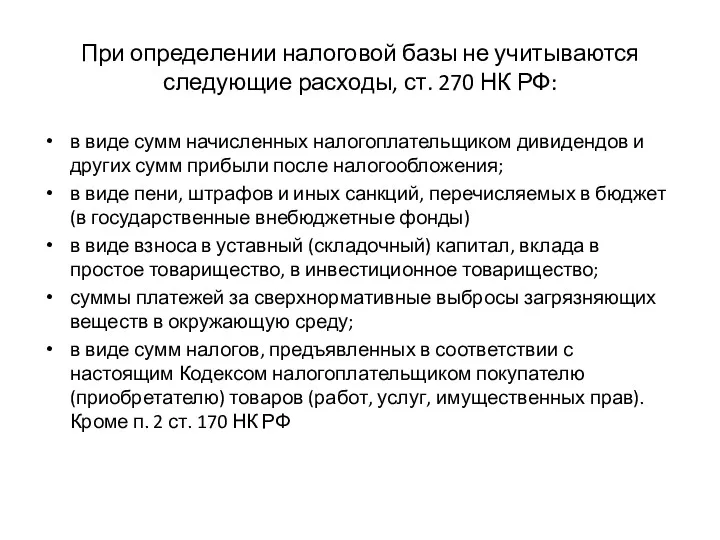

- 27. При определении налоговой базы не учитываются следующие расходы, ст. 270 НК РФ: в виде сумм начисленных

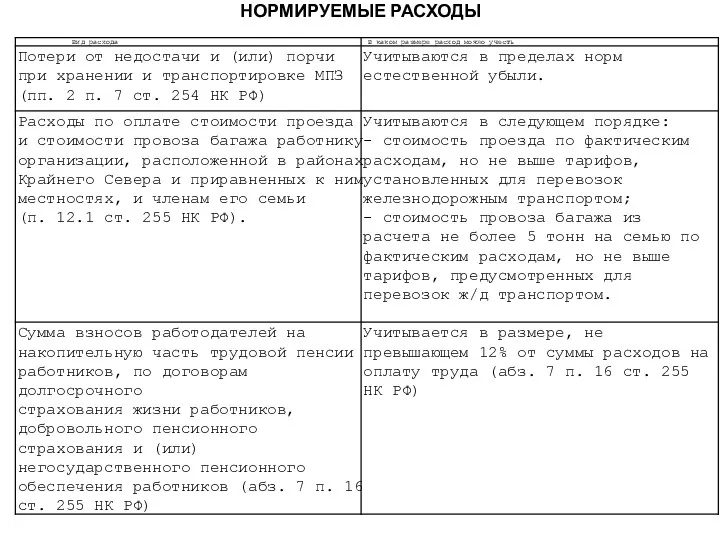

- 28. НОРМИРУЕМЫЕ РАСХОДЫ

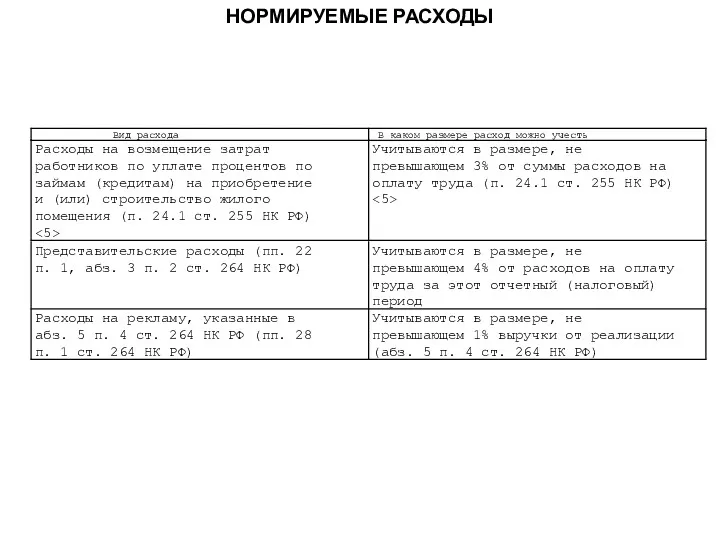

- 29. НОРМИРУЕМЫЕ РАСХОДЫ

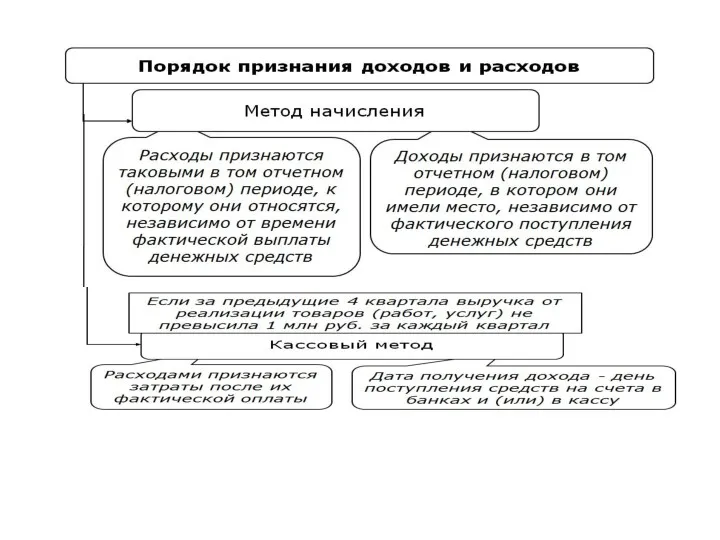

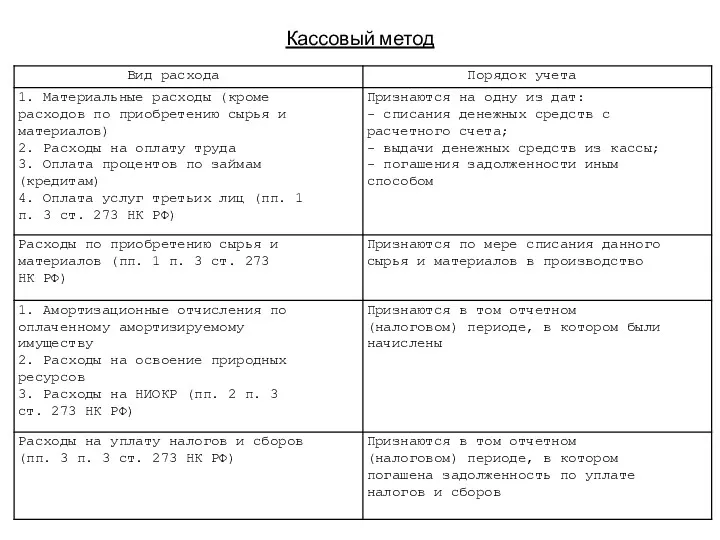

- 31. Кассовый метод Не могут определять доходы и расходы по кассовому методу: - банки; - компании с

- 32. Кассовый метод

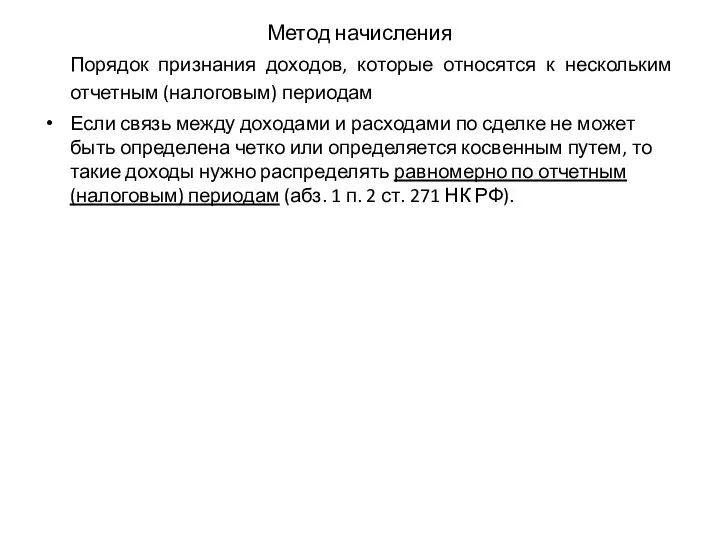

- 33. Метод начисления Порядок признания доходов, которые относятся к нескольким отчетным (налоговым) периодам Если связь между доходами

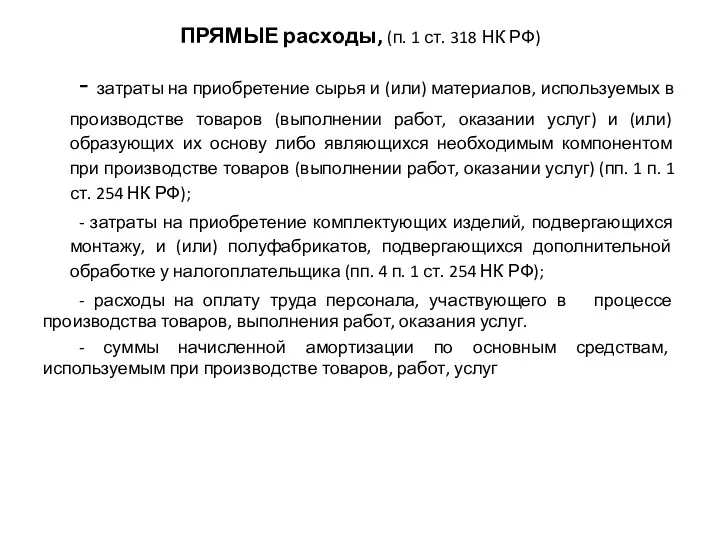

- 34. ПРЯМЫЕ расходы, (п. 1 ст. 318 НК РФ) - затраты на приобретение сырья и (или) материалов,

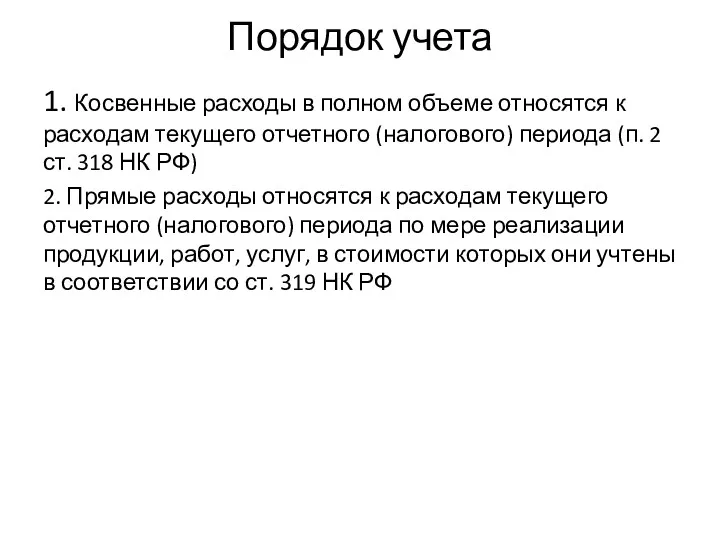

- 35. Порядок учета 1. Косвенные расходы в полном объеме относятся к расходам текущего отчетного (налогового) периода (п.

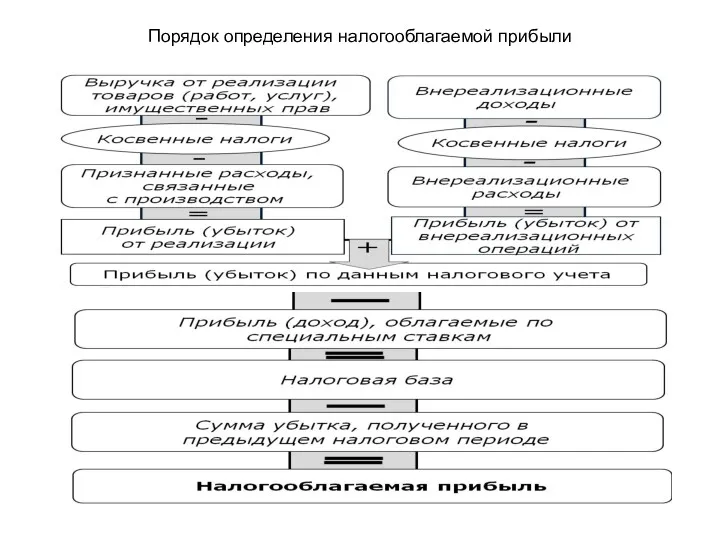

- 36. Порядок определения налогооблагаемой прибыли

- 38. Налоговый учет Налоговый учет - это система обобщения информации для определения налоговой базы по налогу на

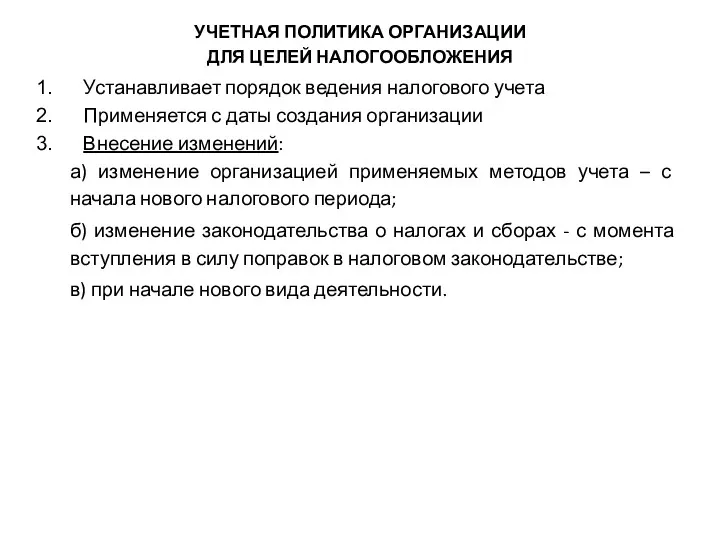

- 39. УЧЕТНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ Устанавливает порядок ведения налогового учета Применяется с даты создания организации

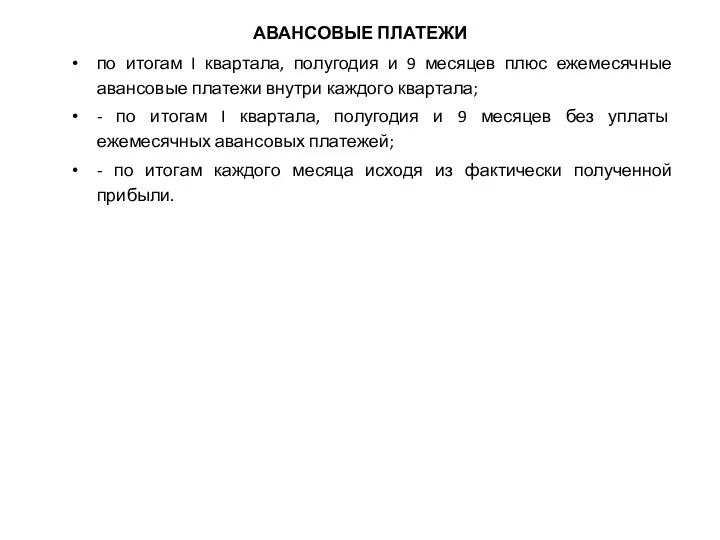

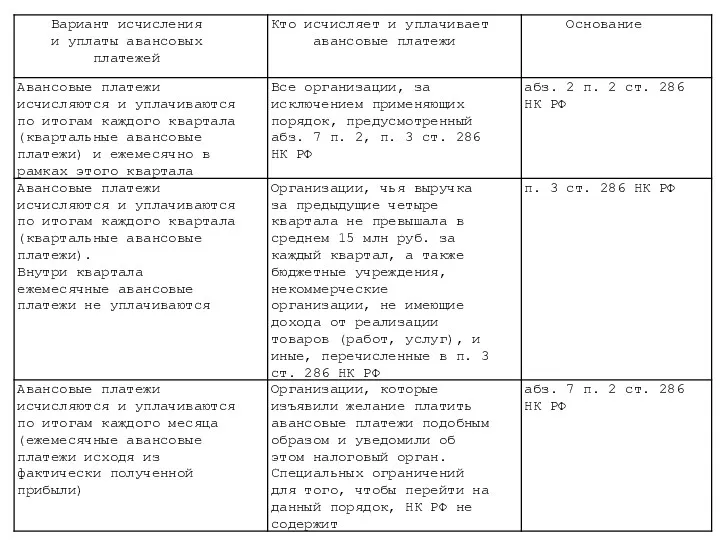

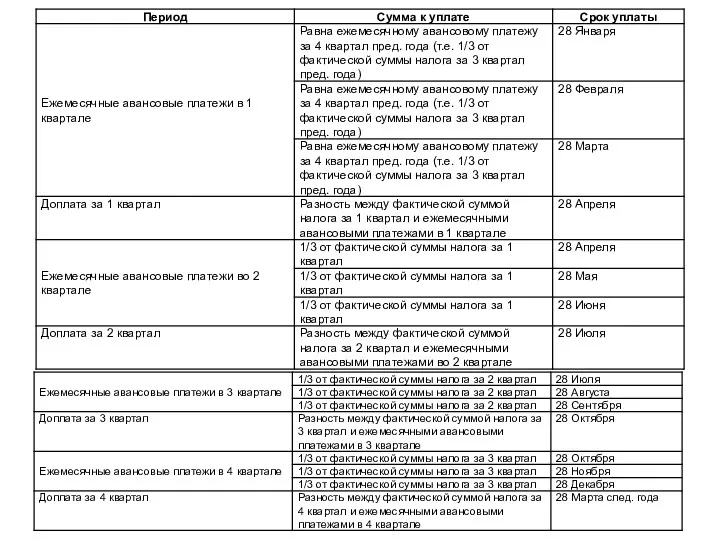

- 42. АВАНСОВЫЕ ПЛАТЕЖИ по итогам I квартала, полугодия и 9 месяцев плюс ежемесячные авансовые платежи внутри каждого

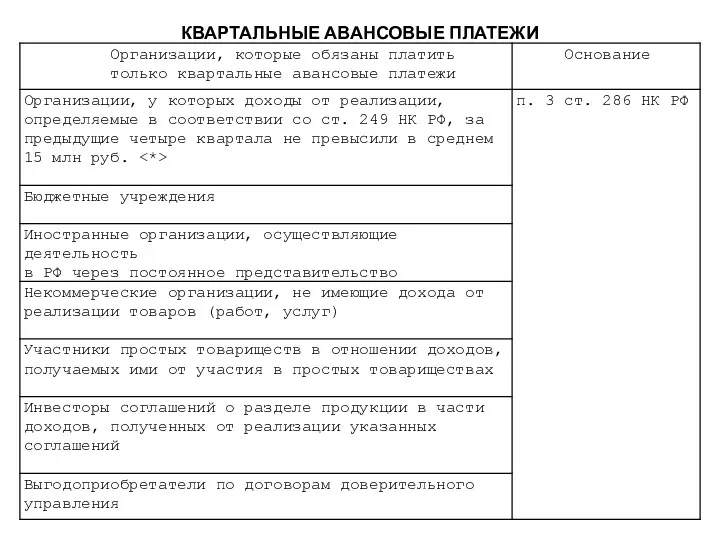

- 44. КВАРТАЛЬНЫЕ АВАНСОВЫЕ ПЛАТЕЖИ

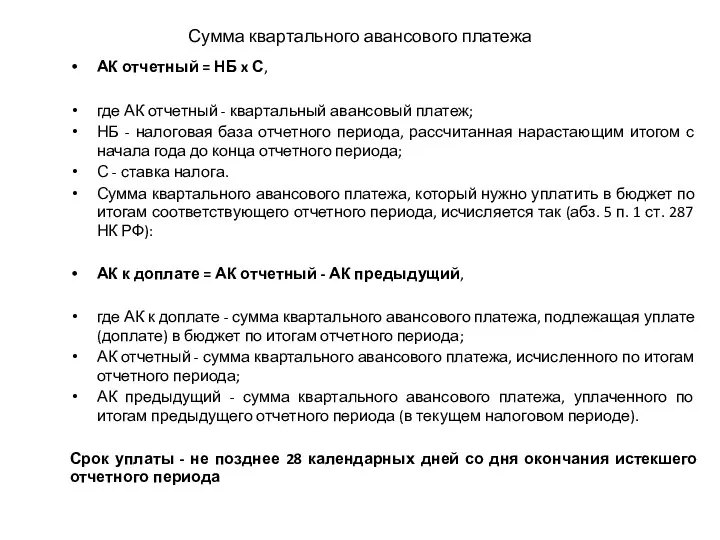

- 45. Сумма квартального авансового платежа АК отчетный = НБ x С, где АК отчетный - квартальный авансовый

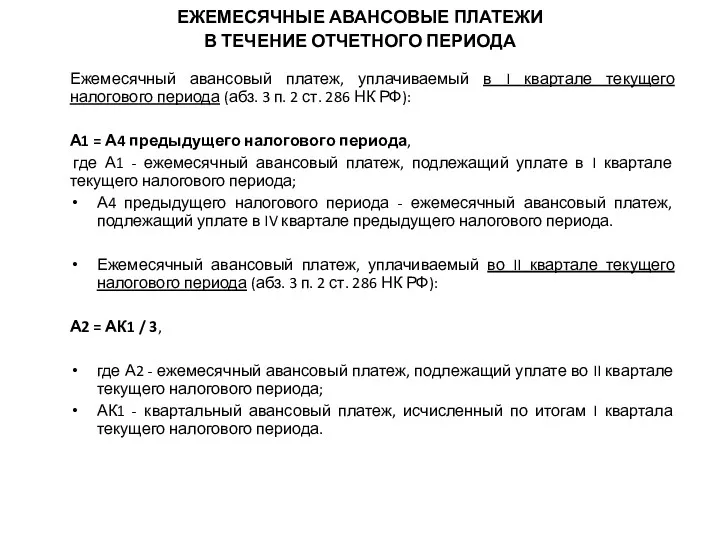

- 46. ЕЖЕМЕСЯЧНЫЕ АВАНСОВЫЕ ПЛАТЕЖИ В ТЕЧЕНИЕ ОТЧЕТНОГО ПЕРИОДА Ежемесячный авансовый платеж, уплачиваемый в I квартале текущего налогового

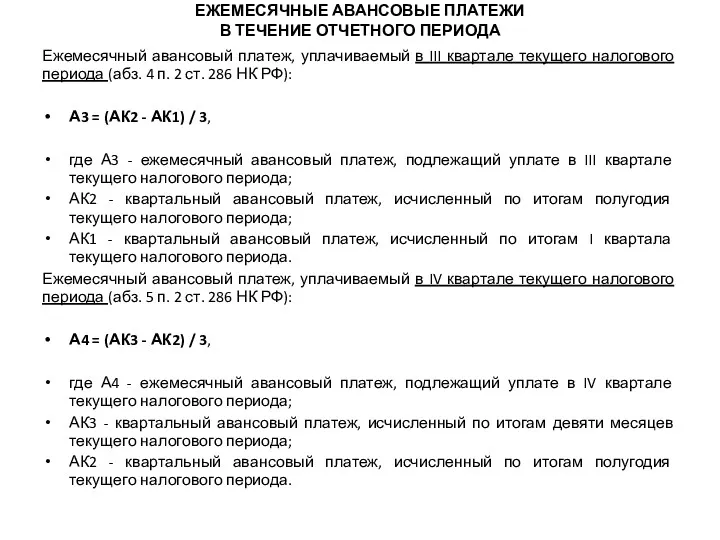

- 47. ЕЖЕМЕСЯЧНЫЕ АВАНСОВЫЕ ПЛАТЕЖИ В ТЕЧЕНИЕ ОТЧЕТНОГО ПЕРИОДА Ежемесячный авансовый платеж, уплачиваемый в III квартале текущего налогового

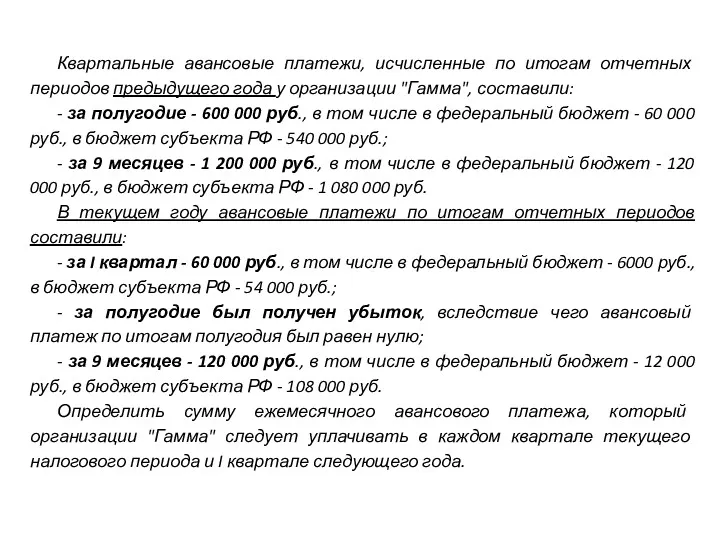

- 49. Квартальные авансовые платежи, исчисленные по итогам отчетных периодов предыдущего года у организации "Гамма", составили: - за

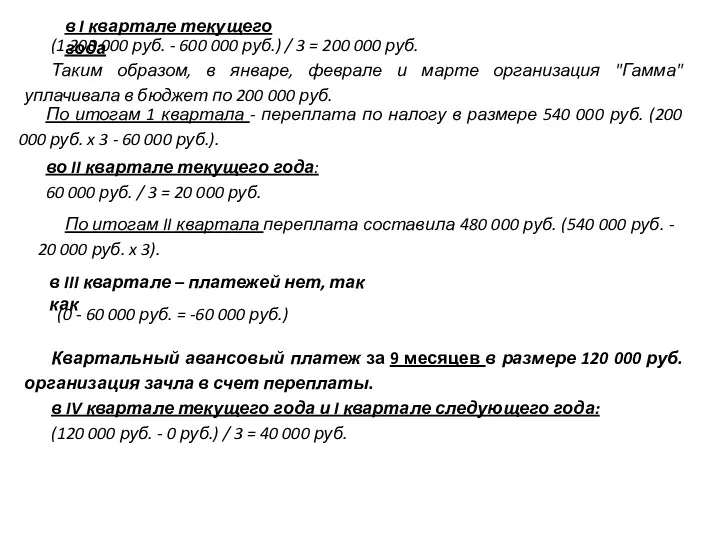

- 50. в I квартале текущего года (1 200 000 руб. - 600 000 руб.) / 3 =

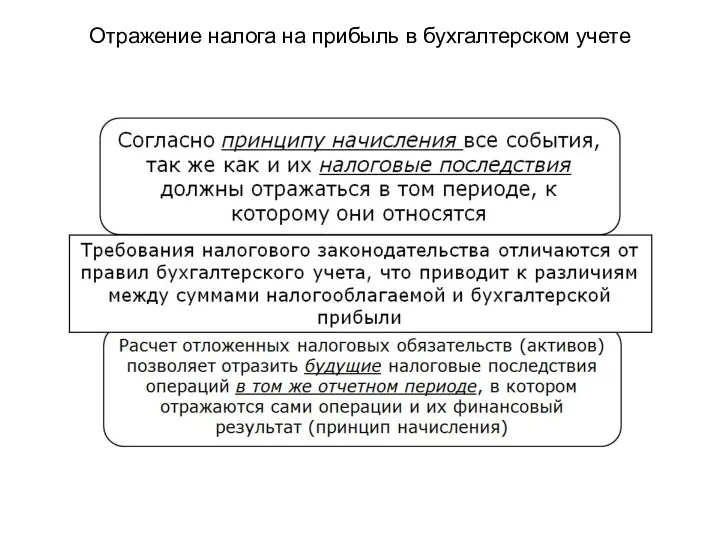

- 53. Отражение налога на прибыль в бухгалтерском учете

- 55. Скачать презентацию

Федеральная налоговая служба России

Федеральная налоговая служба России Оцінювання та калькуляція. (Лекція 6.4)

Оцінювання та калькуляція. (Лекція 6.4) Налог на добавленную стоимость

Налог на добавленную стоимость Заработная плата 291

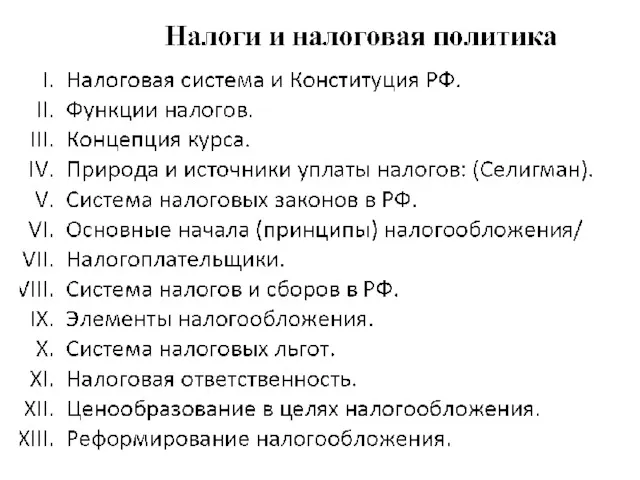

Заработная плата 291 Налоги и налоговая политика

Налоги и налоговая политика Безпека в галузі туризму. Технологія страхування в турдіяльності

Безпека в галузі туризму. Технологія страхування в турдіяльності Сущность и организация корпоративных финансов

Сущность и организация корпоративных финансов Фондовая биржа Сан-Паулу Bovespa

Фондовая биржа Сан-Паулу Bovespa Ұлттық байлық статистикасы

Ұлттық байлық статистикасы Қаржы тұрақтылығын талдау

Қаржы тұрақтылығын талдау Need money to grow your business

Need money to grow your business Пенсионная формула

Пенсионная формула Временная стоимость денег. Тема 3

Временная стоимость денег. Тема 3 Стандарти державного фінансового аудиту

Стандарти державного фінансового аудиту Электронные платежи. История развития электронных платежей

Электронные платежи. История развития электронных платежей Банковская гарантия и условия ее выдачи

Банковская гарантия и условия ее выдачи Учет основных хозяйственных процессов

Учет основных хозяйственных процессов Определение размера источника дивидендных выплат и его влияние на размер дивидендных выплат и дивидендную доходность госкомпаний

Определение размера источника дивидендных выплат и его влияние на размер дивидендных выплат и дивидендную доходность госкомпаний Налоги. Налоговая система России

Налоги. Налоговая система России Анализ бухгалтерской (финансовой) отчетности

Анализ бухгалтерской (финансовой) отчетности Совкомбанк. Ценности банка

Совкомбанк. Ценности банка Учет операций по договору комиссии

Учет операций по договору комиссии Международное финансовое право. Лекция 3

Международное финансовое право. Лекция 3 Сравнительный подход к оценке недвижимости. Метод сравнения продаж

Сравнительный подход к оценке недвижимости. Метод сравнения продаж Вопросы налогообложения НДФЛ сумм социальных выплат, в том числе в виде материальной помощи

Вопросы налогообложения НДФЛ сумм социальных выплат, в том числе в виде материальной помощи Межевание земельного участка под плотиной в с. Арзамасцевка

Межевание земельного участка под плотиной в с. Арзамасцевка Pendekatan utama dalam pengelolaan utang negara menurut perencanaan perangkat lunak dan pelaksanaan Anggaran Pendapatan dan Belanja Negara

Pendekatan utama dalam pengelolaan utang negara menurut perencanaan perangkat lunak dan pelaksanaan Anggaran Pendapatan dan Belanja Negara Суб'єкти ринку фінансових послуг. (Тема 2)

Суб'єкти ринку фінансових послуг. (Тема 2)