Содержание

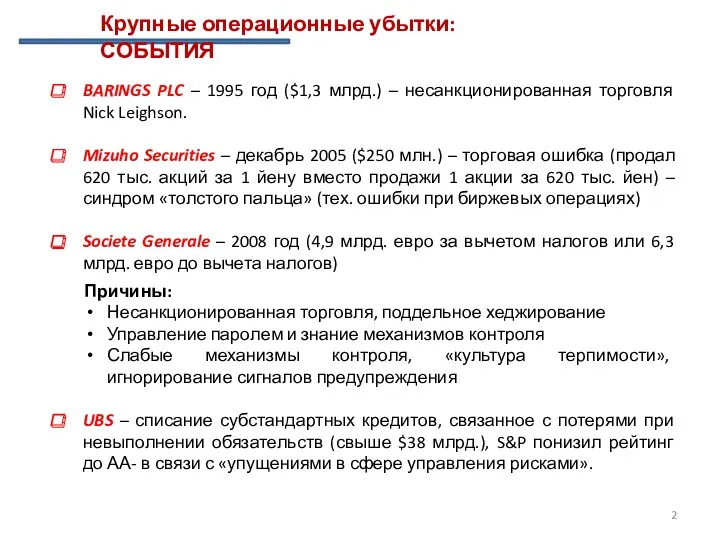

- 2. Крупные операционные убытки: СОБЫТИЯ BARINGS PLC – 1995 год ($1,3 млрд.) – несанкционированная торговля Nick Leighson.

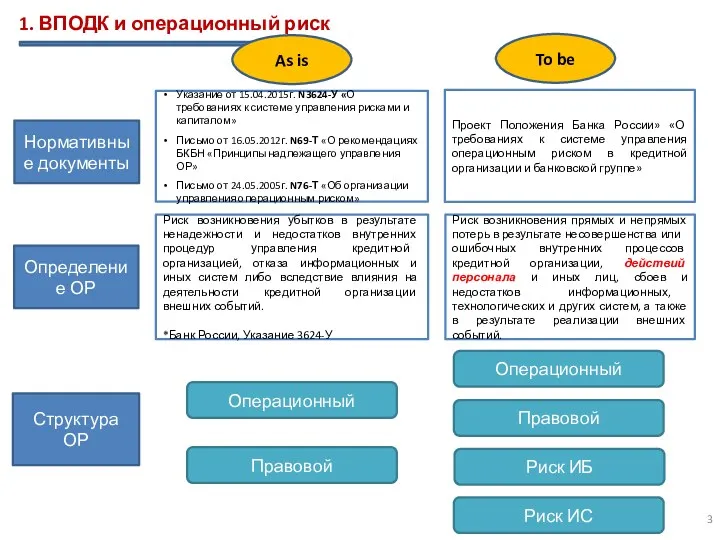

- 3. 1. ВПОДК и операционный риск Определение ОР Структура ОР Нормативные документы Риск возникновения убытков в результате

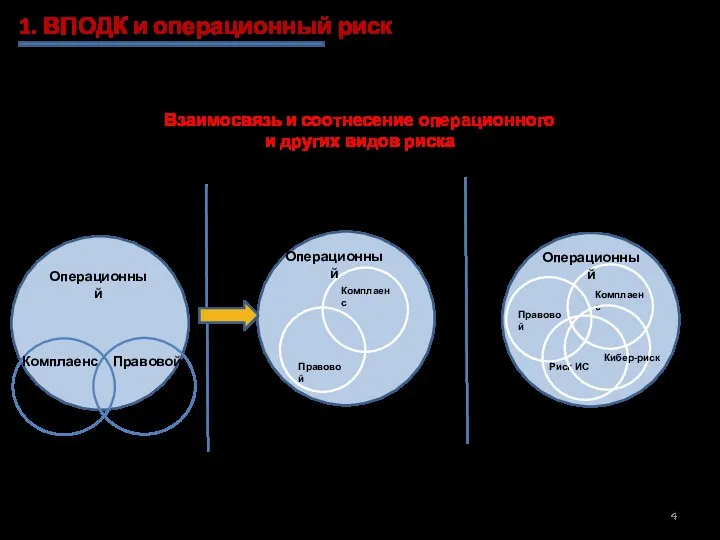

- 4. 1. ВПОДК и операционный риск Изменение в системе управления рисками вследствие введения в действие новых редакций

- 5. Операционный риск Правовой риск Источники: Несовершенство законодательства; Ошибки в контрактных документах; Нарушение договорных отношений с контрагентами;

- 6. Операционный риск Регуляторный риск Источники: Несоблюдение законодательства; Несоблюдение внутренних документов; Несоблюдение стандартов СРО; Противоправная деятельность применительно

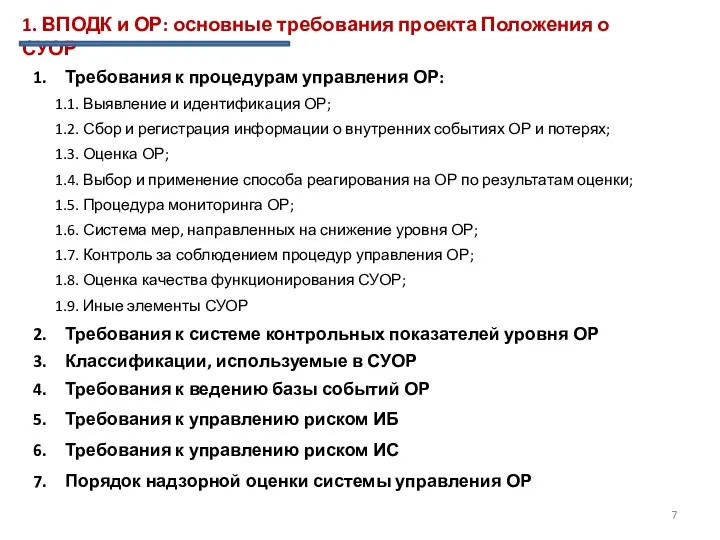

- 7. 1. ВПОДК и ОР: основные требования проекта Положения о СУОР Требования к процедурам управления ОР: 1.1.

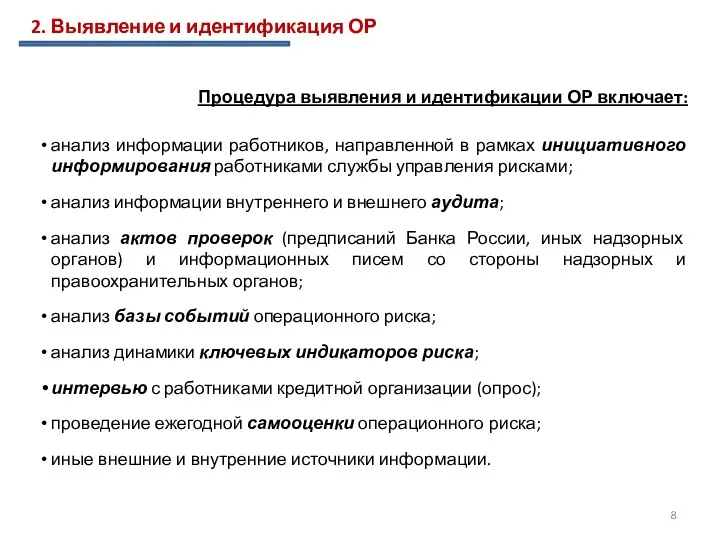

- 8. 2. Выявление и идентификация ОР Процедура выявления и идентификации ОР включает: анализ информации работников, направленной в

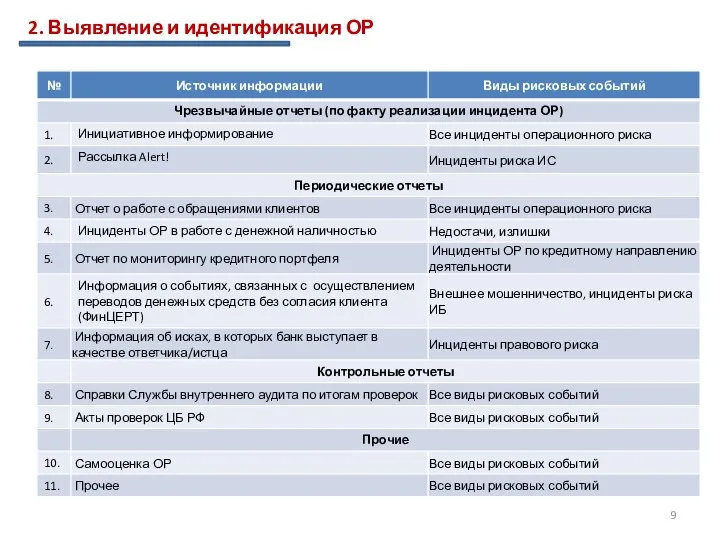

- 9. 2. Выявление и идентификация ОР

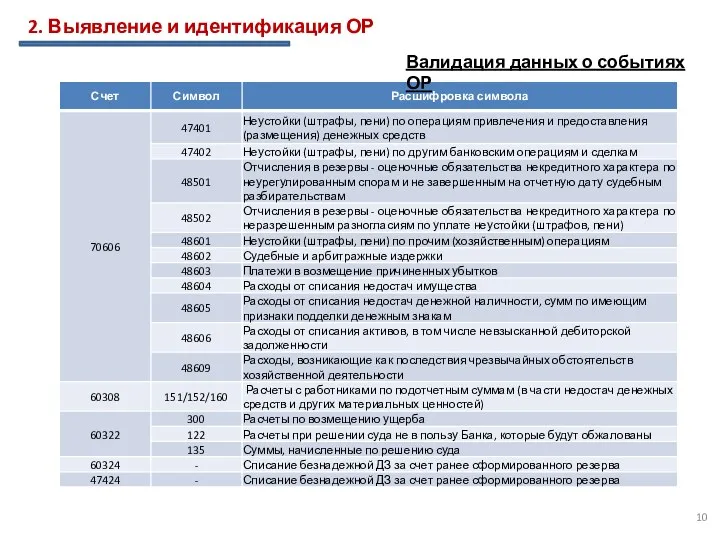

- 10. 2. Выявление и идентификация ОР Валидация данных о событиях ОР

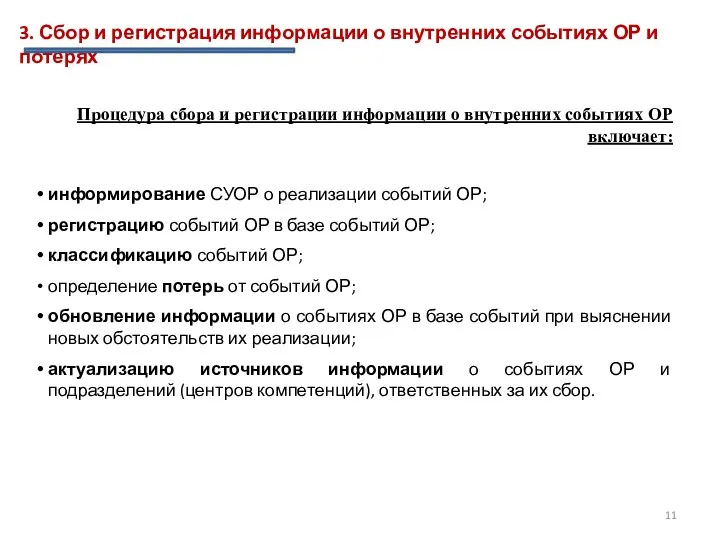

- 11. 3. Сбор и регистрация информации о внутренних событиях ОР и потерях Процедура сбора и регистрации информации

- 12. 3. Сбор и регистрация информации о внутренних событиях ОР и потерях Инциденты правового риска Регистрация осуществляется

- 13. Регистрации в аналитической базе данных подлежат групповые потери. Под групповыми потерями понимаются: события, вызванные одной общей

- 14. 4. Оценка ОР I. Количественная оценка ОР: агрегированная оценка уровня ОР по кредитной организации в целом,

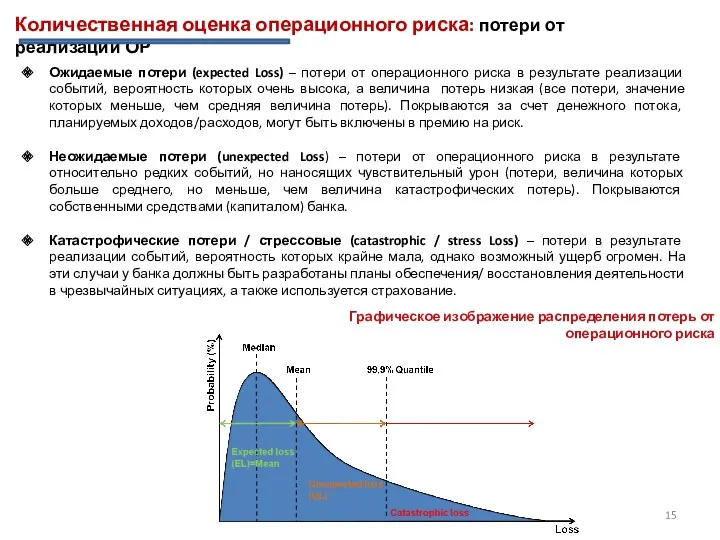

- 15. Количественная оценка операционного риска: потери от реализации ОР Ожидаемые потери (expected Loss) – потери от операционного

- 16. Количественная оценка операционного риска: подходы к расчету капитала под ОР Подходы к расчету капитала под операционный

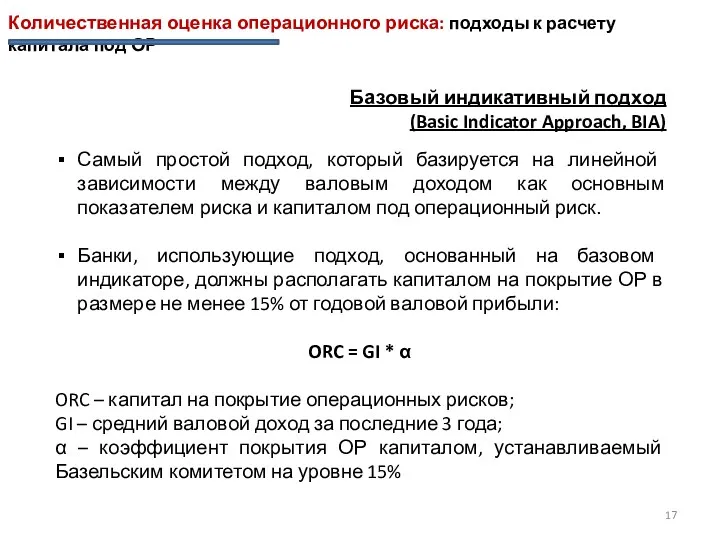

- 17. Количественная оценка операционного риска: подходы к расчету капитала под ОР Подходы к расчету капитала под операционный

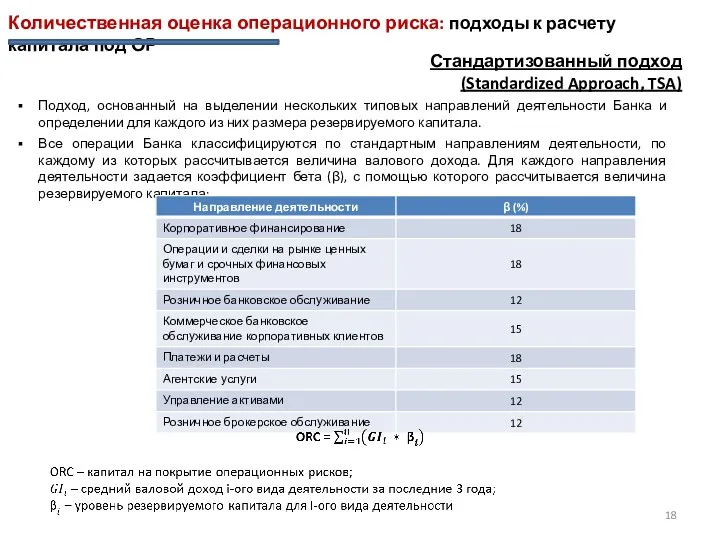

- 18. Количественная оценка операционного риска: подходы к расчету капитала под ОР Подходы к расчету капитала под операционный

- 19. Количественная оценка операционного риска: подходы к расчету капитала под ОР Альтернативный стандартизованный подход (Alternative Standardized Approach,

- 20. Применение «продвинутых» подходов Письмо Банка России от 29 июня 2011 г. N 96-Т «О методических рекомендациях

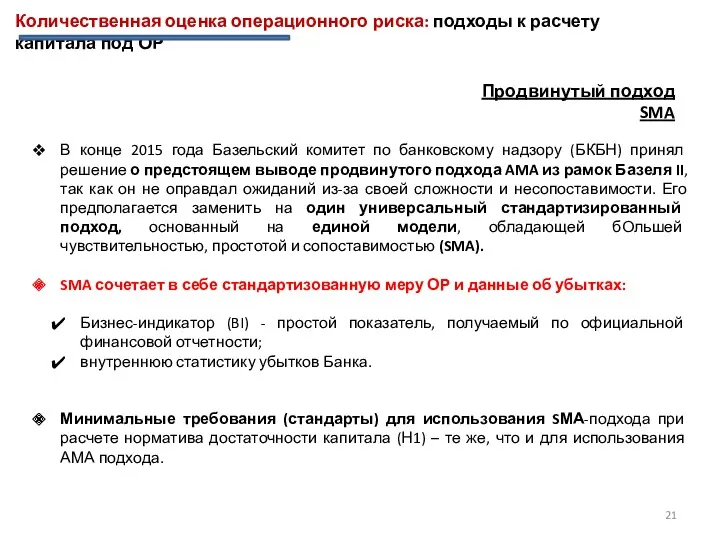

- 21. В конце 2015 года Базельский комитет по банковскому надзору (БКБН) принял решение о предстоящем выводе продвинутого

- 22. Построение карты операционных рисков Карта рисков – табличное или графическое представление уровня риска, принимаемого на себя

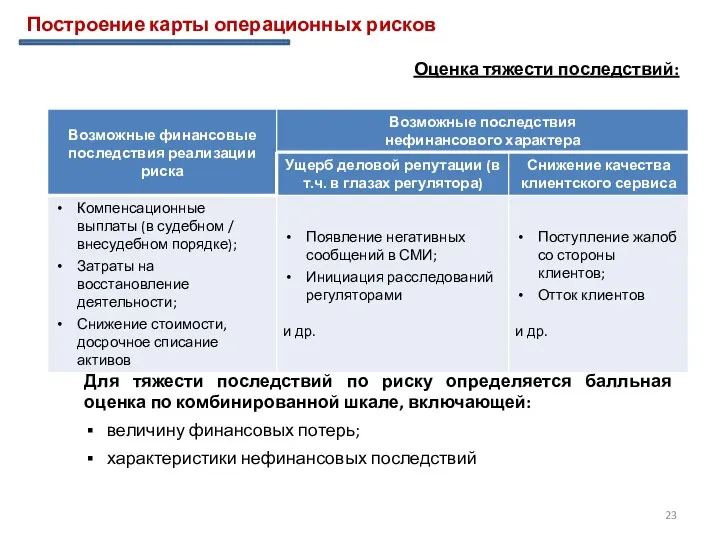

- 23. Построение карты операционных рисков Оценка тяжести последствий: Для тяжести последствий по риску определяется балльная оценка по

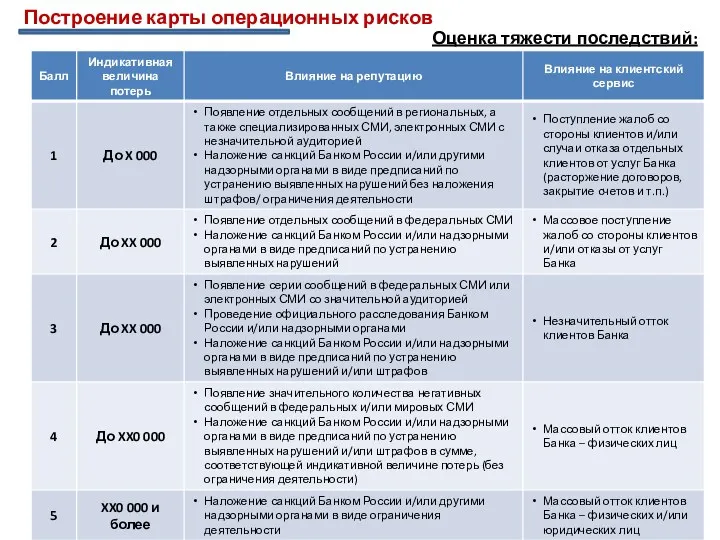

- 24. Построение карты операционных рисков Оценка тяжести последствий:

- 25. Построение карты операционных рисков Оценка вероятности реализации:

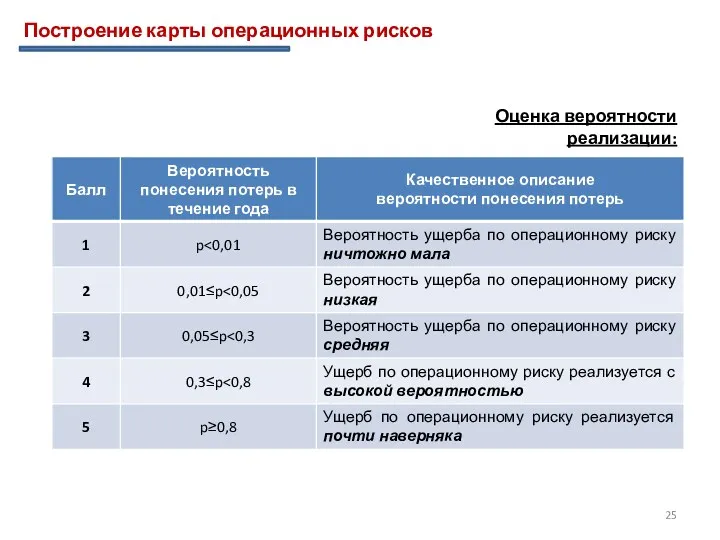

- 26. Построение карты операционных рисков Оценка рейтинга – балльная оценка с агрегированием оценок: вероятности понесения ущерба тяжести

- 27. Построение карты операционных рисков

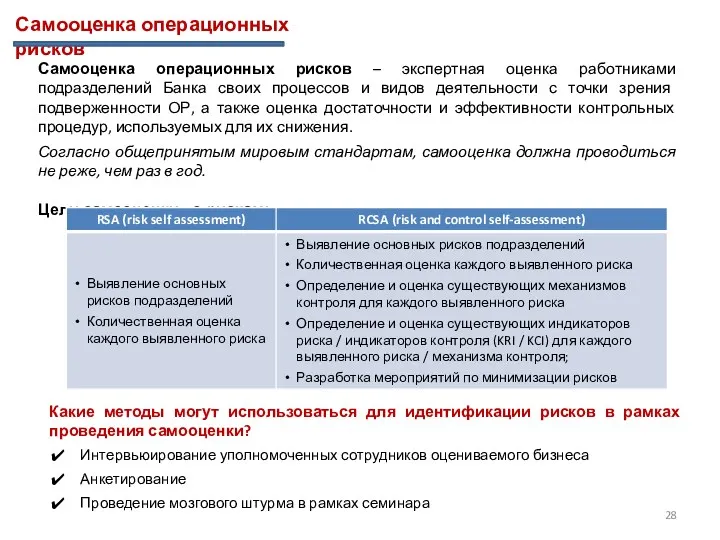

- 28. Самооценка операционных рисков Самооценка операционных рисков – экспертная оценка работниками подразделений Банка своих процессов и видов

- 29. Стресс-тестирование операционного риска Стресс-тестирование операционного риска - процедура оценки влияния возможного роста операционного риска на финансовые

- 30. Стресс-тестирование операционного риска Параметры сценариев (пример IFC)

- 31. 5. Выбор и применение способа реагирования на ОР по результатам оценки Процедура выбора и применения способа

- 32. 6. Мониторинг ОР Процедура мониторинга операционного риска включает: ключевые индикаторы риска (КИР); анализ статистики событий операционного

- 33. 6. Мониторинг ОР Информация о событиях ОР включается в отчетность в разрезе направлений деятельности и основных

- 34. 7. Меры, направленные на снижение уровня ОР I. Меры, направленные на предотвращение (снижение вероятности) событий ОР:

- 35. 8. Контроль за соблюдением процедур управления ОР Ответственность подразделений: Определение подразделения (центра компетенций) по каждому бизнес-процессу,

- 36. 9. Оценка качества функционирования СУОР Уполномоченное подразделение ежегодно осуществляет оценку качества функционирования СУОР (включая риск ИБ

- 37. 10. Иные элементы СУОР Перечень основных бизнес-процессов в разрезе направлений деятельности с указанием: функций подразделений-участников процесса;

- 38. 11. Требования к системе контрольных показателей уровня ОР Количественные контрольные показатели уровня операционного риска: общая сумма

- 39. 11. Требования к системе контрольных показателей уровня ОР Количественные контрольные показатели уровня риска ИБ: прямые потери

- 40. 12. Классификации, используемые в СУОР Все события ОР, включая события риска ИБ и риска ИС, классифицируются

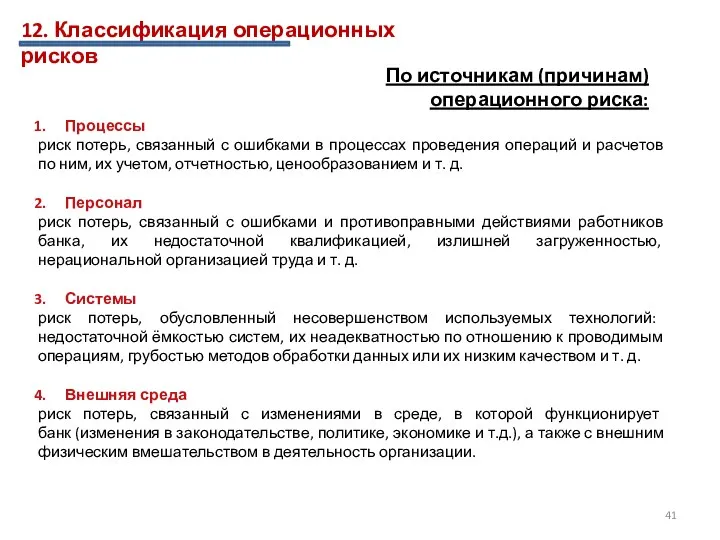

- 41. По источникам (причинам) операционного риска: Процессы риск потерь, связанный с ошибками в процессах проведения операций и

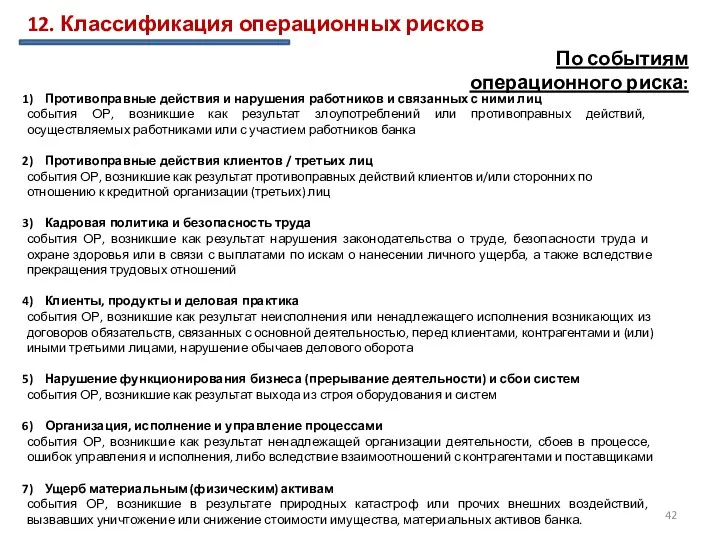

- 42. 12. Классификация операционных рисков Противоправные действия и нарушения работников и связанных с ними лиц события ОР,

- 43. Потеря – последствие события операционного риска в виде количественно оцениваемых негативных финансовых последствий для Банка, влияющих

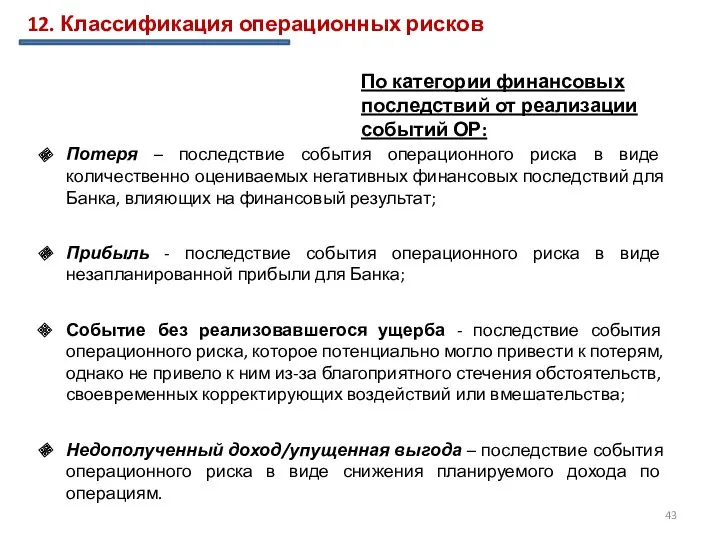

- 44. 12. Классификация операционных рисков По типам потерь от реализации операционного риска: Списания прямое снижение стоимости финансовых

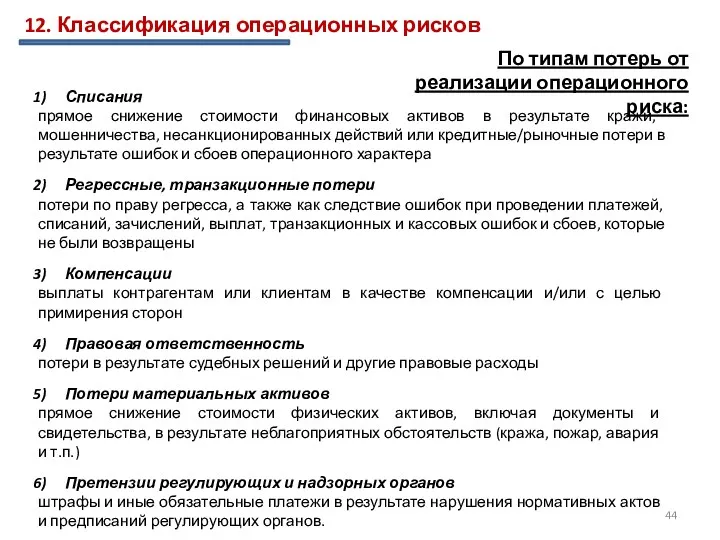

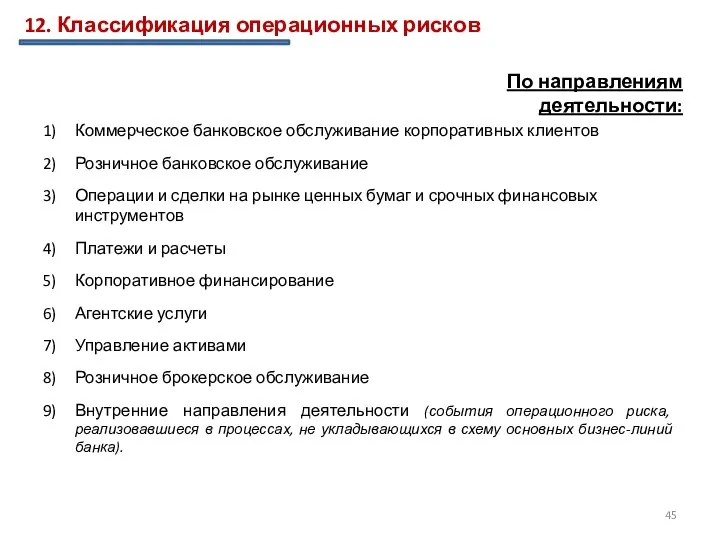

- 45. 12. Классификация операционных рисков По направлениям деятельности: Коммерческое банковское обслуживание корпоративных клиентов Розничное банковское обслуживание Операции

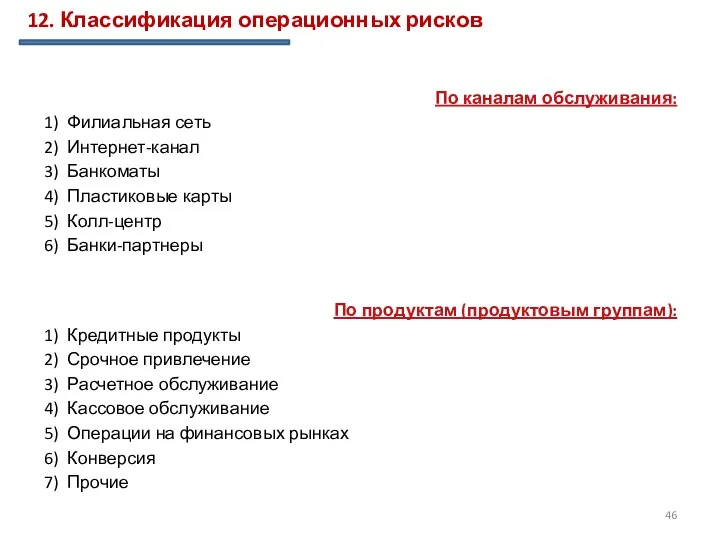

- 46. 12. Классификация операционных рисков По каналам обслуживания: Филиальная сеть Интернет-канал Банкоматы Пластиковые карты Колл-центр Банки-партнеры По

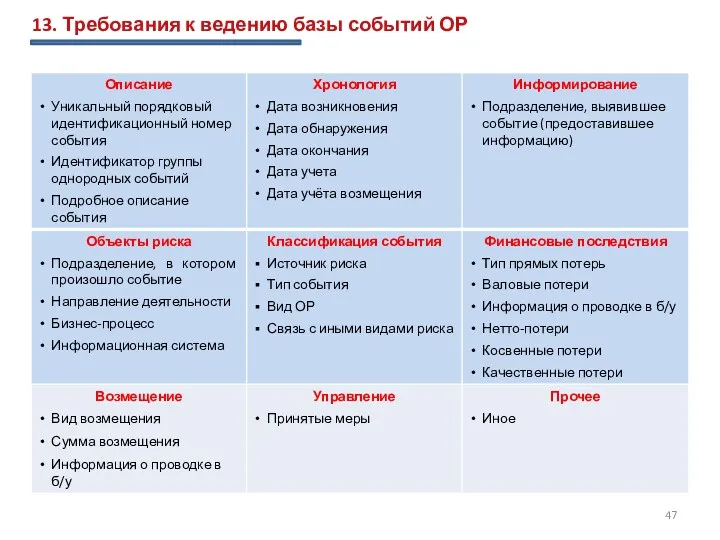

- 47. 13. Требования к ведению базы событий ОР

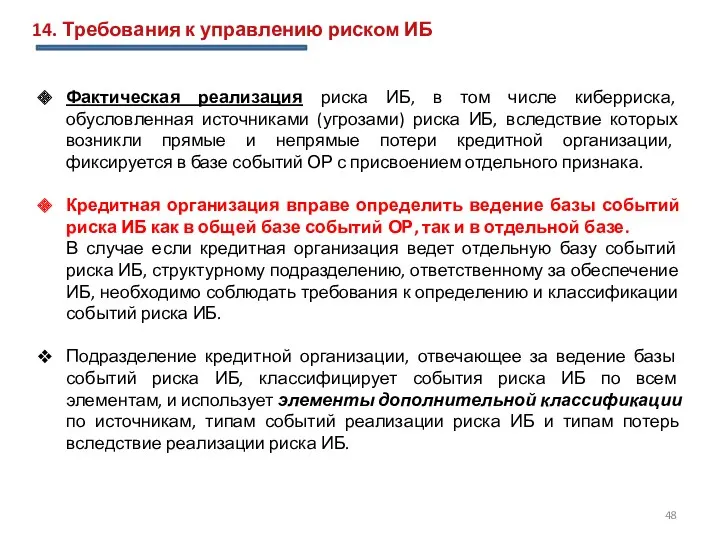

- 48. 14. Требования к управлению риском ИБ Фактическая реализация риска ИБ, в том числе киберриска, обусловленная источниками

- 49. 15. Требования к управлению риском ИC Ключевые моменты: Определение и соблюдение политики ИС; Проведение мероприятий, направленных

- 50. 16. Порядок надзорной оценки системы управления ОР Банк России ежегодно оценивает СУОР в рамках следующих видов

- 52. Скачать презентацию

Водный налог

Водный налог Кәсіпкерлік қызметті қаржыландыру

Кәсіпкерлік қызметті қаржыландыру Права и обязанности страхователей, застрахованных лиц, федеральных органов гос.власти по обязательному пенсионному страхованию

Права и обязанности страхователей, застрахованных лиц, федеральных органов гос.власти по обязательному пенсионному страхованию Амортизационная политика предприятия

Амортизационная политика предприятия Инвестирование в недвижимость. (Тема 2.3)

Инвестирование в недвижимость. (Тема 2.3) Сущность и функции финансов. Трактовки понятия финансы

Сущность и функции финансов. Трактовки понятия финансы Финансирование Пенсионного Фонда Российской Федерации

Финансирование Пенсионного Фонда Российской Федерации Тауарлар түсімін есептеу. Түскен тауарлардың қабылдануын құжаттық рәсімдеу

Тауарлар түсімін есептеу. Түскен тауарлардың қабылдануын құжаттық рәсімдеу Семейный бюджет. 3 класс

Семейный бюджет. 3 класс Принципы организации финансов организаций (предприятий)

Принципы организации финансов организаций (предприятий) Налог с доходов физического лица (НДФЛ)

Налог с доходов физического лица (НДФЛ) Қаржы-құқықтық категория ретіндегі салық

Қаржы-құқықтық категория ретіндегі салық Using Credit Cards: The Role of Open Credit

Using Credit Cards: The Role of Open Credit Финансовое право России

Финансовое право России Персонал организации (предприятия). Организация и оплата труда

Персонал организации (предприятия). Организация и оплата труда Вниманию страхователей!

Вниманию страхователей! Анализ финансового состояния предприятия и оценка финансовой устойчивости. Анализ ликвидности и платежеспособности

Анализ финансового состояния предприятия и оценка финансовой устойчивости. Анализ ликвидности и платежеспособности Продукты электронной коммерции от Альфа-Банка. Интернет-эквайринг

Продукты электронной коммерции от Альфа-Банка. Интернет-эквайринг Сущность и функции финансов, их роль в системе денежных отношений

Сущность и функции финансов, их роль в системе денежных отношений Налоги на прибыль

Налоги на прибыль Планирование и бюджетирование

Планирование и бюджетирование Оценка стоимости нематериальных активов и интеллектуальной собственности

Оценка стоимости нематериальных активов и интеллектуальной собственности Финансовая система Германии

Финансовая система Германии Финансовые институты. Банковская система

Финансовые институты. Банковская система Личное финансовое планирование

Личное финансовое планирование Прямые иностранные инвестиции

Прямые иностранные инвестиции Как раздробить бизнес и не привлечь внимание налоговиков. 17 признаков дробления и 3 главных правила

Как раздробить бизнес и не привлечь внимание налоговиков. 17 признаков дробления и 3 главных правила Управление прибылью предприятия

Управление прибылью предприятия