Слайд 2Производные финансовые инструменты (деривативы)

представляют собой право (обязательство) в будущем приобрести какой-либо инструмент

рынка ценных бумаг либо произвести обмен денежными потоками, привязанных к какому-либо показателю (процентным ставкам, валютному курсу, фондовым индексам и т.п.).

Слайд 3Своим возникновением финансовые деривативы во многом обязаны краху мировой Бреттон-Вудской валютной системе. Этот

крах породил неопределенности относительно курсов валют ведущих развитых стран, т.е. создал "питательную среду" для распространения деривативов.

Слайд 4Главные особенности производных инструментов

- Их цена базируется на цене лежащего в их

основе актива, конкретная форма которого может быть любой.

- Внешняя форма обращения производных инструментов аналогична обращению основных ценных бумаг.

- Более ограниченный временной период существования (обычно - от нескольких минут до нескольких месяцев) по сравнению с периодом жизни исходного актива (акции - бессрочные, облигации - годы и десятилетия).

- Они позволяют получать прибыль при минимальных инвестициях по сравнению с другими активами, поскольку инвестор оплачивает не всю стоимость актива, а только гарантийный (маржевой) взнос.

Слайд 5Производные финансовые инструменты имеют два основных признака «производности». Во-первых, в основе всегда лежит

базовый актив, а, во-вторых, его цена чаще всего определяется на основе цены базисного актива.

Слайд 6Финансовые инструменты подразделяются на первичные и производные (вторичные, деривативы).

Слайд 7Финансовые производные инструменты

· опционные контракты (опционы);

· форвардные контракты (форварды);

· фьючерсные контракты (фьючерсы);

· своповые

контракты (свопы);

· варранты;

· подписные права;

· депозитарные расписки;

· конвертируемые облигации и иные ценные бумаги;

· синтетические инструменты.

Слайд 8Общая характеристика производных финансовых инструментов

Слайд 9Опцион даёт право его держателю купить или продать определённое количество акций по курсу,

зафиксированному в контракте (цена исполнения), на определённую дату в будущем (европейский опцион) или в течение определённого периода (американский опцион) у лица, выписавшего опцион, но без обязательства осуществлять эту сделку.

Слайд 10Форвардный контракт представляет собой соглашение о покупке или продаже того или иного актива

в определённый момент времени в будущем по определённой цене.

Слайд 11Фьючерсный контракт– это контракт на покупку определённой партии товара по цене, устраивающей обе

стороны в момент заключения сделки, а сам товар поставляется продавцом спустя довольно продолжительное время.

Слайд 12Целью фьючерсных сделок является страхование (хеджирование) от финансовых потерь в связи с неблагоприятной

конъюнктурой на рынке, а также увеличение прибыли в результате спекулятивных операций на бирже.

Экономическое содержание хеджирования сводится к перенесению частично или полностью риска от данного участника рынка (хеджера) теми или иными способами на другого участника рынка, вступающего в договорные отношения с хеджером.

Слайд 13Депозитарная расписка– это производная ценная бумага, удостоверяющие владение акциями компании иностранного государства.

При использовании

механизма депозитарных расписок сам инвестор не приобретает иностранных ценных бумаг, а за него это делает депозитарий (соотечественник инвестора), который обязуется:

- управлять этими бумагами (голосовать акциями и т.п.) в соответствии с указаниями инвестора;

- доставлять инвестору денежные результаты владения иностранными ценными бумагами (дивиденды и др.);

- при необходимости доставить инвестору сами эти ценные бумаги (уступить права).

Слайд 14Своп– это соглашение между двумя компаниями об обмене в будущем платежами в соответствии

с определенными в контракте условиями.

Слайд 15Конвертируемые ценные бумаги–это ценные бумаги с фиксированным доходом, которые можно обменять на определённое

количество акций компании – эмитента. Их выпускают в виде привилегированных акций и облигаций.

Слайд 16Направления использования производных финансовых инструментов

Слайд 17Фьючерсы

Хедж производителя (или длинный хедж). Если производитель уже владеет каким-либо активом, но желает

продать его в какое-то время в будущем или защитить его стоимость от падения цены, он может продать фьючерсный контракт (отражающий то количество актива, которое он хочет продать).

Арбитражные операции могут проводиться и путем простого заключения сделок на базовый актив и фьючерс, когда считается, что цена одного из этих инструментов завышена по отношению к другому.

Хедж потребителя (или короткий хедж). Если кому-либо необходимо приобрести базовый актив, но требуемых для покупки средств сейчас не имеется или потребителю не нужна поставка этого актива ранее, чем через три месяца, основным поводом для беспокойства покупателя будет возможность повышения цены базового актива к тому времени, когда он будет действительно готов к принятию поставки.

Слайд 18Фьючерсы

Хедж по продолжительности действия. Поскольку справедливая фьючерсная цена рассчитывается на срок до окончания его

действия, затраты (проценты и т.д.) распределяются пропорционально для меньших отрезков времени.

Распределение средств по классам активов. Один из главных путей использования фьючерсов, особенно в управлении фондами, - это возможность переключать свои позиции с одной страны на другую, с одного рынка, сектора или ценной бумаги на другие в очень короткий срок.

Слайд 19Опционы

Страховое хеджирование. Особенный способ использования опционов пут - это обеспечение защиты от падения цены

базового инструмента, где стоимость такой защиты ограничена размером премии, уплаченной за опцион.

Спекуляция. Хотя не самим инструментом определяется, является ли инвестиция спекулятивной или нет, следует заметить, что опционы особенно удобны для использования в спекулятивных целях. Эффект финансового рычага, заложенный в опционах, означает, что за очень небольшие денежные суммы инвесторы могут получить доступ к большим объемам базовых ценных бумаг.

Увеличение дохода. В ситуации, когда процентные ставки высоки (и ожидается их падение), а цены на акции в последнее время были относительно неустойчивыми, опционы колл могут оказаться чрезвычайно дорогими (следствие спекулятивного рынка).

Сақтандыру және сақтандыру қызметі мәселелері бойынша өзгерістер мен толықтырулар енгізу туралы

Сақтандыру және сақтандыру қызметі мәселелері бойынша өзгерістер мен толықтырулар енгізу туралы Анализ прибыли и рентабельности предприятия и разработка мероприятий по их повышению

Анализ прибыли и рентабельности предприятия и разработка мероприятий по их повышению Проект Народный бюджет

Проект Народный бюджет Что такое деньги

Что такое деньги Финансовая грамотность

Финансовая грамотность Расчет заработной платы

Расчет заработной платы Анализ платежеспособности на основе показателей ликвидности и диагностика риска банкротства организации

Анализ платежеспособности на основе показателей ликвидности и диагностика риска банкротства организации Последующий контроль за сделками и иными действиями хозяйствующих субъектов и финансовых организаций

Последующий контроль за сделками и иными действиями хозяйствующих субъектов и финансовых организаций Бюджетирование. Виды бюджетов

Бюджетирование. Виды бюджетов Вексель. Применение векселя

Вексель. Применение векселя Банковская система и кредитно-денежная политика. Лекция 4

Банковская система и кредитно-денежная политика. Лекция 4 Организация учета и анализ использования основных средств (на примере ООО Горы Осинский район Пермский край)

Организация учета и анализ использования основных средств (на примере ООО Горы Осинский район Пермский край) Положение по бухгалтерскому учету Доходы организации

Положение по бухгалтерскому учету Доходы организации Финансовые институты. Банковская система

Финансовые институты. Банковская система Larry Williams in Moscow

Larry Williams in Moscow Программа Нұрлы Жер. Новые направления жилищного строительства

Программа Нұрлы Жер. Новые направления жилищного строительства Сущность и функции налогов

Сущность и функции налогов Мировая валютная система и мировой валютный рынок

Мировая валютная система и мировой валютный рынок Новое в пенсионном законодательстве

Новое в пенсионном законодательстве Аудит в системе финансового контроля РФ

Аудит в системе финансового контроля РФ Характеристика финансовых институтов, как объекта оценки. (Лекция 1)

Характеристика финансовых институтов, как объекта оценки. (Лекция 1) Внешнее долговое (заемное) финансирование энергосберегающих проектов

Внешнее долговое (заемное) финансирование энергосберегающих проектов Кубок Курской области по финансовым боям

Кубок Курской области по финансовым боям Отчет об изменениях капитала

Отчет об изменениях капитала Сущность и этапы процедуры банкротства экономического субъекта

Сущность и этапы процедуры банкротства экономического субъекта Предмет и метод бухгалтерского учета. Бухгалтерский баланс

Предмет и метод бухгалтерского учета. Бухгалтерский баланс Аудит. Сравнительная характеристика аудита и ревизии

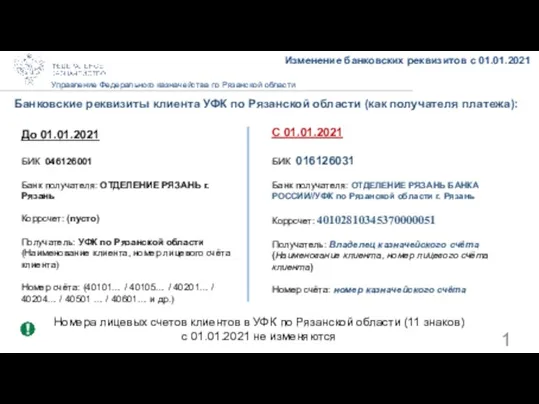

Аудит. Сравнительная характеристика аудита и ревизии Изменение банковских реквизитов

Изменение банковских реквизитов