Содержание

- 2. Кредитное финансирование

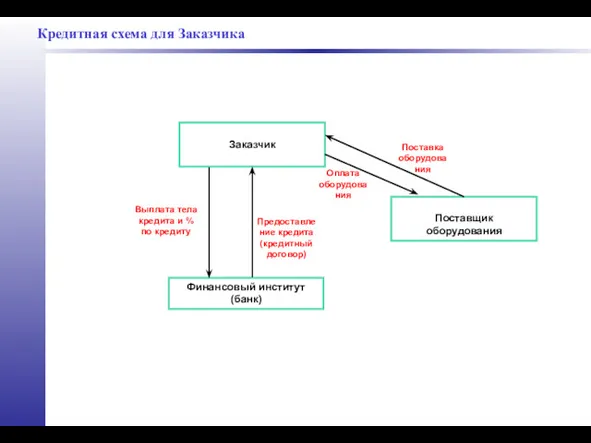

- 3. Кредитная схема для Заказчика Заказчик Поставщик оборудования Финансовый институт (банк) Оплата оборудования Поставка оборудования Предоставление кредита

- 4. Зарубежные финансовые институты, осуществляющие кредитование энергоэффективных проектов

- 5. Финансовые институты (долговое (заемное) финансирование) 2. Международная финансовая корпорация (IFC) 3. Российские финансовые институты 1. Европейский

- 6. Европейский Банк Реконструкции и Развития (российская программа финансирования устойчивой энергетики RUSEFF) Работа через российские банки –

- 7. Описание программы RUSEFF ЕБРР предоставляет кредиты энергоемким промышленным предприятиям, которые осуществляют модернизацию производства. Программа RUSEFF предоставляет

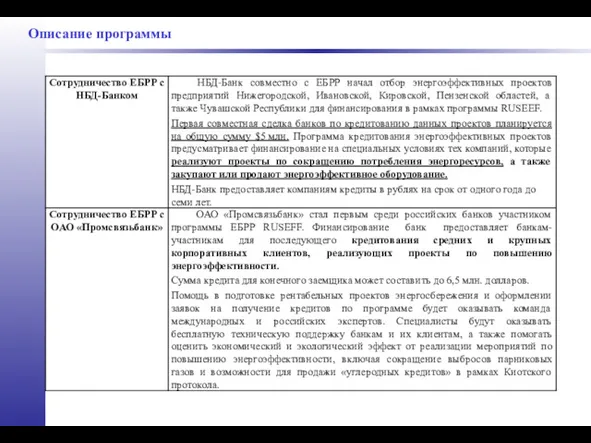

- 8. Описание программы

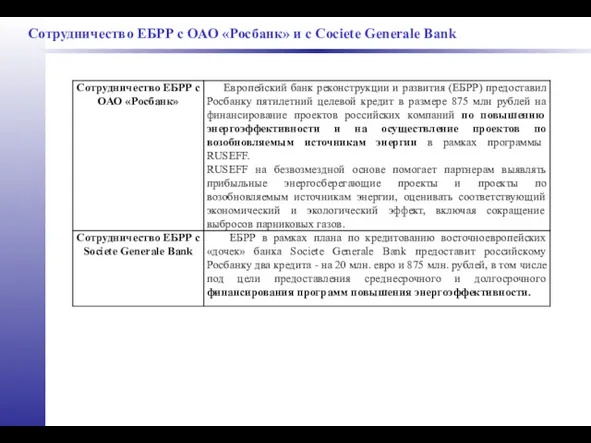

- 9. Сотрудничество ЕБРР с ОАО «Росбанк» и с Cociete Generale Bank

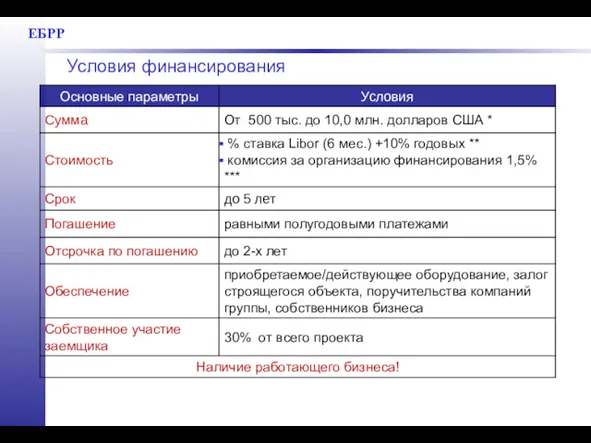

- 10. Условия финансирования ЕБРР

- 11. Слайд Примеры проектов, соответствующих требованиям RUSEFF Замена или модернизация энергоемкого производственного оборудования (топочные камеры, печи, сушки,

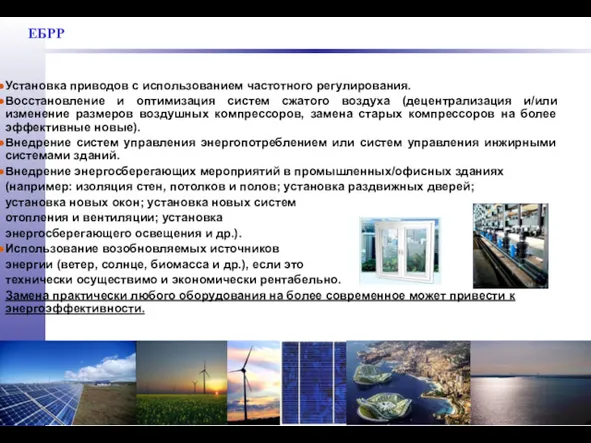

- 12. Слайд Установка приводов с использованием частотного регулирования. Восстановление и оптимизация систем сжатого воздуха (децентрализация и/или изменение

- 13. Международная Финансовая Корпорация (International Finance Corporation - IFC) 1. Работа напрямую с региональными инвестиционными программами (субсуверенное

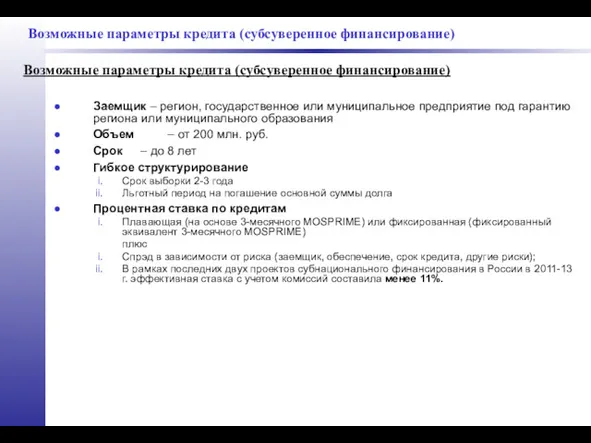

- 14. Возможные параметры кредита (субсуверенное финансирование) Заемщик – регион, государственное или муниципальное предприятие под гарантию региона или

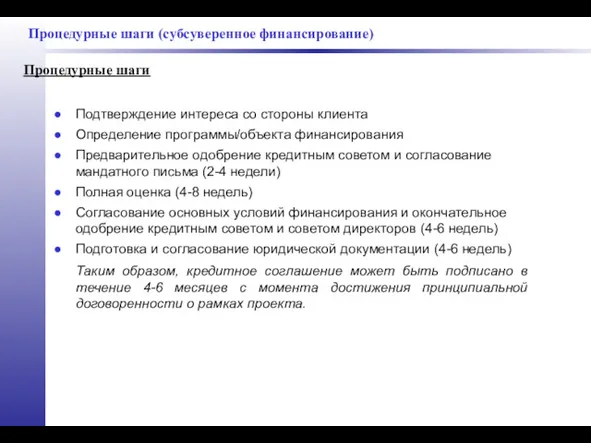

- 15. Подтверждение интереса со стороны клиента Определение программы/объекта финансирования Предварительное одобрение кредитным советом и согласование мандатного письма

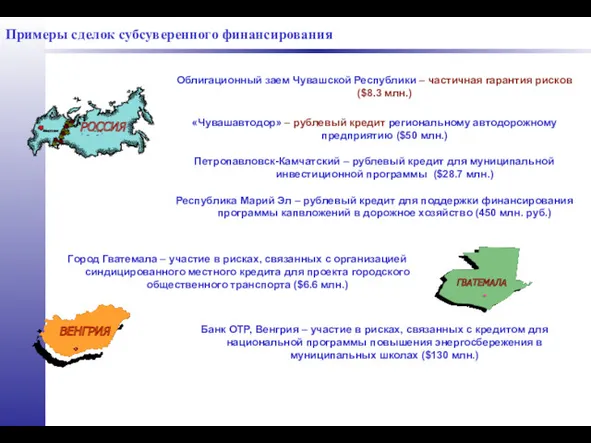

- 16. Примеры сделок субсуверенного финансирования Облигационный заем Чувашской Республики – частичная гарантия рисков ($8.3 млн.) «Чувашавтодор» –

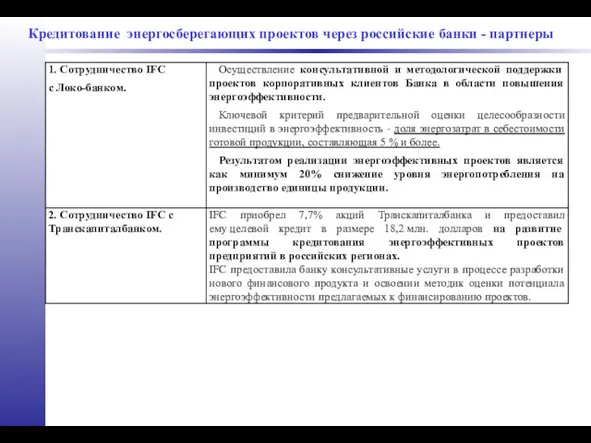

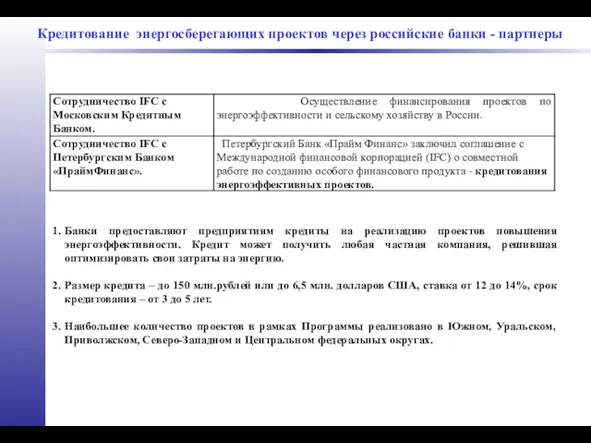

- 17. Кредитование энергосберегающих проектов через российские банки - партнеры

- 18. Банки предоставляют предприятиям кредиты на реализацию проектов повышения энергоэффективности. Кредит может получить любая частная компания, решившая

- 19. Российские финансовые институты, осуществляющие кредитование энергоэффективных проектов

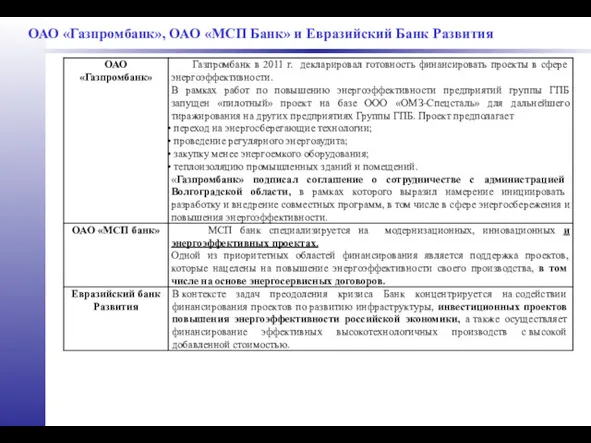

- 20. ОАО «Газпромбанк», ОАО «МСП Банк» и Евразийский Банк Развития

- 21. Экономическая эффективность проекта Окупаемость проекта Техническая состоятельность проекта Наличие законодательной и нормативно – правовой базы, обеспечивающий

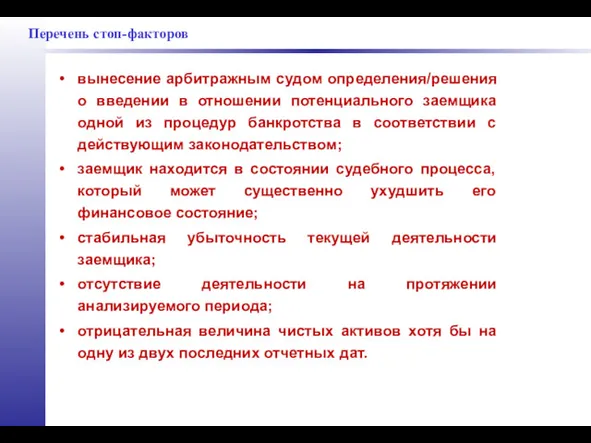

- 22. Перечень стоп-факторов вынесение арбитражным судом определения/решения о введении в отношении потенциального заемщика одной из процедур банкротства

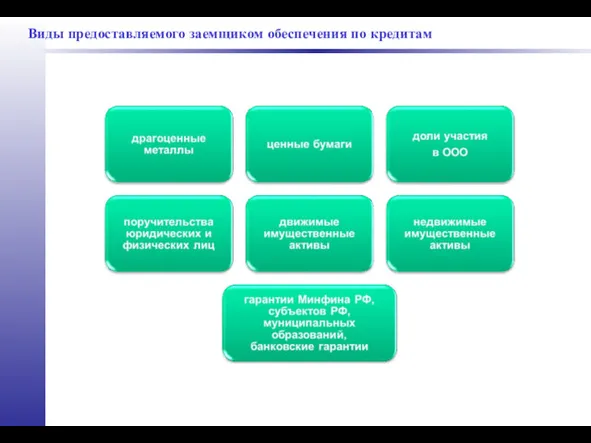

- 23. Виды предоставляемого заемщиком обеспечения по кредитам

- 24. Вариант финансового структурирования инвестиционного проекта - создание SPV Специализированная проектная компания (СПК) Проектоустроитель проекта 25% Вложения

- 25. Вариант финансового структурирования – инвестиционное товарищество Регламентируется Федеральным Законом № 335-ФЗ от 28.11.2011 года с поправками

- 26. Лизинговое финансирование

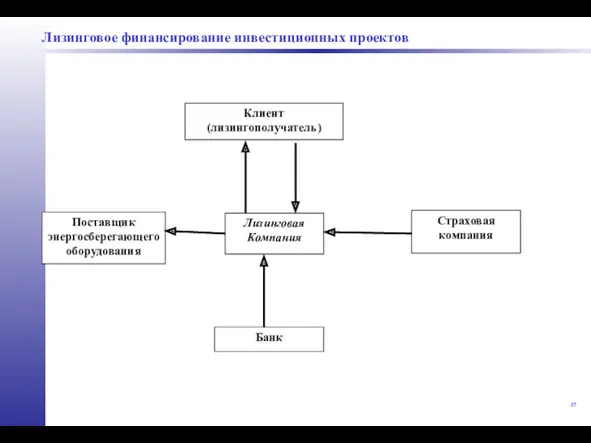

- 27. Лизинговое финансирование инвестиционных проектов Клиент (лизингополучатель) Лизинговая Компания Страховая компания Поставщик энергосберегающего оборудования Банк

- 28. Лизинговое финансирование инвестиционных проектов (процедура) Лизингополучатель самостоятельно определяет поставщика энергосберегающего оборудования и условия сделки (цены, сроки

- 29. Лизинговое финансирование инвестиционных проектов (процедура) 7. Объект лизинга (энергосберегающее оборудование) передается лизингополучателю во владение и пользование

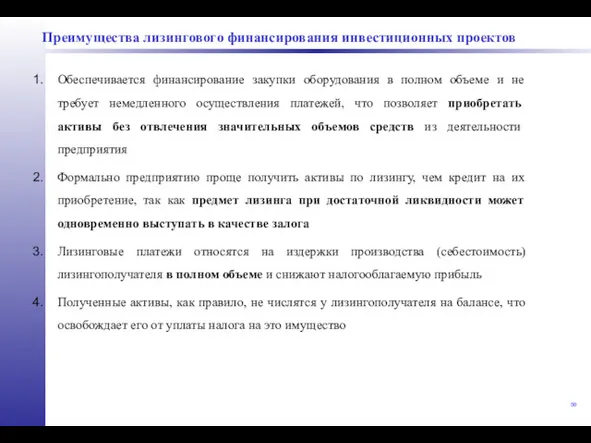

- 30. Преимущества лизингового финансирования инвестиционных проектов Обеспечивается финансирование закупки оборудования в полном объеме и не требует немедленного

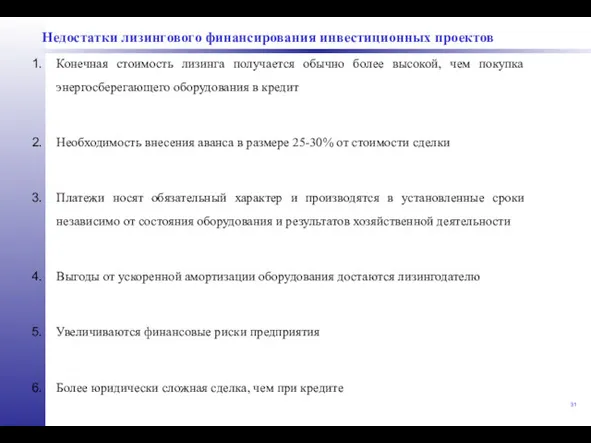

- 31. Недостатки лизингового финансирования инвестиционных проектов Конечная стоимость лизинга получается обычно более высокой, чем покупка энергосберегающего оборудования

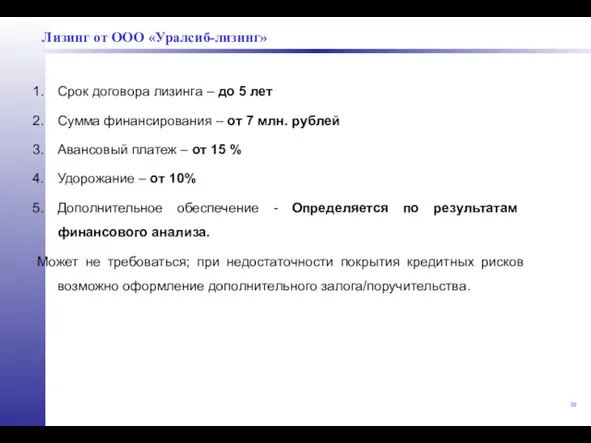

- 32. Лизинг от ООО «Уралсиб-лизинг» Срок договора лизинга – до 5 лет Сумма финансирования – от 7

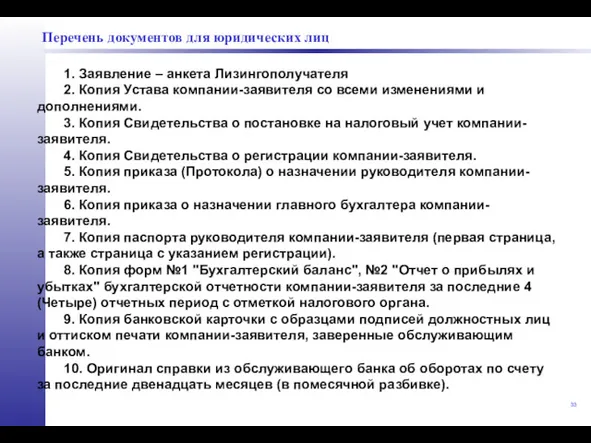

- 33. Перечень документов для юридических лиц 1. Заявление – анкета Лизингополучателя 2. Копия Устава компании-заявителя со всеми

- 34. Внешнее долевое финансирование энергосберегающих проектов

- 35. 1. ОАО «РусЭнергоИнвестГрупп» (Москва) Долевое финансирование инвестиционных проектов 2. ОАО «Halcyon Advisors» (Москва) 4. УК «КэпМэн

- 36. УК «Кэпмэн Russia» УК КэпМэн Раша осуществляет инвестиции в быстрорастущие средние российские компании. Компания КэпМэн начала

- 37. Использование закрытых паевых инвестиционных фондов недвижимости

- 38. Организационно-правовые схемы реализации проектов Модель реализации проектов с использованием закрытых паевых инвестиционных фондов недвижимости Нормативной базой

- 39. Финансирование энергосберегающих проектов через размещение инфраструктурных облигаций (DCM - Debt Capital Markets)

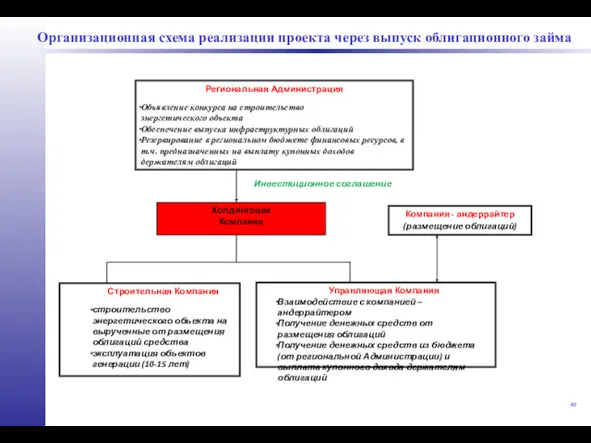

- 40. Организационная схема реализации проекта через выпуск облигационного займа

- 41. Алгоритм реализации облигационной схемы Механизм реализации Программы: Привлечение инвестиционных средств посредством выпуска (эмиссии) инфраструктурных облигаций. Основные

- 42. Алгоритм реализации облигационной схемы 6. Вырученные от размещения инфраструктурных облигаций финансовые средства направляются в ХК и

- 44. Скачать презентацию

Камни и Цветы Соснового Бора

Камни и Цветы Соснового Бора Подведение итогов за 9 месяцев 2017 года

Подведение итогов за 9 месяцев 2017 года Методика расчета и уплаты налогов НДС: порядок исчисления и уплаты, налоговые вычеты

Методика расчета и уплаты налогов НДС: порядок исчисления и уплаты, налоговые вычеты Анализ бюджета г. Брянска за 2015-2017 годы

Анализ бюджета г. Брянска за 2015-2017 годы Договор лизинга

Договор лизинга Техника продажи страховых услуг

Техника продажи страховых услуг Пенсионный фонд РФ

Пенсионный фонд РФ Доходы государственных учреждений

Доходы государственных учреждений Контроль за виконанням бюджету

Контроль за виконанням бюджету Анализ финансового состояния и результатов деятельности фирмы. Сущность и методы финансового анализа. (Тема 3.1)

Анализ финансового состояния и результатов деятельности фирмы. Сущность и методы финансового анализа. (Тема 3.1) Грантовая поддержка молодежных инициатив

Грантовая поддержка молодежных инициатив Правові основи бюджетної системи України. Бюджетні повноваження України та органів місцевого самоврядування

Правові основи бюджетної системи України. Бюджетні повноваження України та органів місцевого самоврядування Рынок криптовалют

Рынок криптовалют Фінансова звітність підприємства: сутність, склад та принципи формування

Фінансова звітність підприємства: сутність, склад та принципи формування Бухгалтерский учет основных средств и анализ эффективности их использования

Бухгалтерский учет основных средств и анализ эффективности их использования Банки. Банковская система

Банки. Банковская система Отчет об исполнении бюджета муниципального образования муниципального района Сыктывдинский за 9 месяцев 2017 года

Отчет об исполнении бюджета муниципального образования муниципального района Сыктывдинский за 9 месяцев 2017 года Формирование оценочной стоимости складского объекта недвижимости

Формирование оценочной стоимости складского объекта недвижимости Kako v 5 minutah rešiti davčni vidik kriptovalut

Kako v 5 minutah rešiti davčni vidik kriptovalut Валютно – финансовая среда международного менеджмента

Валютно – финансовая среда международного менеджмента Предложения по снижению расходов на выплату субсидии организациям, предоставляющим населению коммунальные услуги

Предложения по снижению расходов на выплату субсидии организациям, предоставляющим населению коммунальные услуги Финансовый результат деятельности предприятия

Финансовый результат деятельности предприятия Финансовая грамотность населения

Финансовая грамотность населения Учет и анализ амортизации основных средств

Учет и анализ амортизации основных средств Правовые основания для получения субъектами малого предпринимательства налоговых льгот и преференций

Правовые основания для получения субъектами малого предпринимательства налоговых льгот и преференций Судебно-правовая бухгалтерия. Предмет, объекты и метод бухгалтерского учёта. Тема 2

Судебно-правовая бухгалтерия. Предмет, объекты и метод бухгалтерского учёта. Тема 2 Практика применения ФСБУ 5/2019 Запасы

Практика применения ФСБУ 5/2019 Запасы