Содержание

- 2. Вопросы для обсуждения Учет операций по расчетному счету. Формы безналичных расчетов. Учет денежных средств, размещенных в

- 3. Нормативно-правовая база Положение Банка России от 19.06.2012г. №383-П «О правилах осуществления перевода денежных средств»; "Положение о

- 4. Учет операций по расчетному счету Вопрос 1

- 5. Документы, предоставляемые в банк для открытия расчетного счета организацией: заявление на открытие счета копии учредительных документов,

- 6. Документы, предоставляемые в банк для открытия расчетного счета организацией: лицензии (разрешения), выданные юридическому лицу на право

- 7. В этот же период подписывается договор банковского счета и по распоряжению управляющего банком организации присваивается номер

- 8. Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских

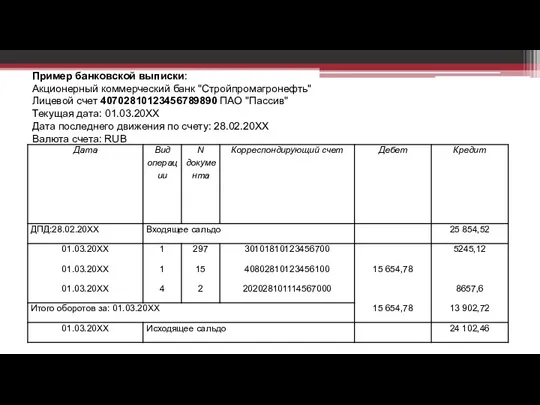

- 9. Пример банковской выписки: Акционерный коммерческий банк "Стройпромагронефть" Лицевой счет 40702810123456789890 ПАО "Пассив" Текущая дата: 01.03.20ХХ Дата

- 10. Внесение наличных денег на расчетный счет Для внесения наличных денег на расчетный счет, нужно оформить объявление

- 11. Снятие наличных денег с расчетного счета Для снятия наличных денег с расчетного счета, необходимо получить в

- 12. Снятие наличных денег с расчетного счета Денежный чек действителен в течение 10 дней с даты его

- 13. Закрытие расчетного счета Для закрытия расчетного счета, организация представляет в банк заявление в произвольной форме. Основанием

- 14. Формы безналичных расчетов Вопрос 2

- 15. Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых со своими контрагентами.

- 16. Формы безналичных расчетов (383-П) расчеты платежными поручениями; расчеты по аккредитиву; расчеты инкассовыми поручениями; расчеты чеками; расчеты

- 17. Платежное поручение (форма N 0401060) Если надо оплатить товары (работы, услуги), перечислить налоги в бюджет или

- 18. Платежное поручение (форма N 0401060) Списание денег с расчетного счета на основании платежного поручения отражают проводками:

- 19. Платежное требование (форма N 0401061) В договоре с покупателем (заказчиком) товаров (работ, услуг) организация может предусмотреть,

- 20. Инкассовое поручение (форма N 0401071) В договоре с покупателем товаров организация может предусмотреть, что их оплата

- 21. Учет денежных средств, размещенных в банках на депозитных счетах Вопрос 3

- 22. Депозитный счет - это банковский счет, на который зачисляется сумма банковского вклада. Согласно ст. 834 ГК

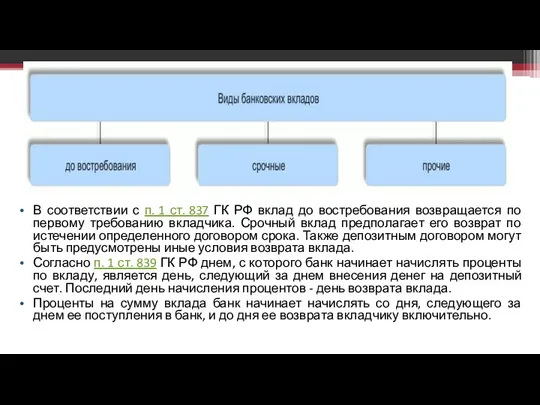

- 23. В соответствии с п. 1 ст. 837 ГК РФ вклад до востребования возвращается по первому требованию

- 24. Для открытия счета по депозиту в банк предоставляется: Свидетельство о государственной регистрации юридического лица Свидетельство о

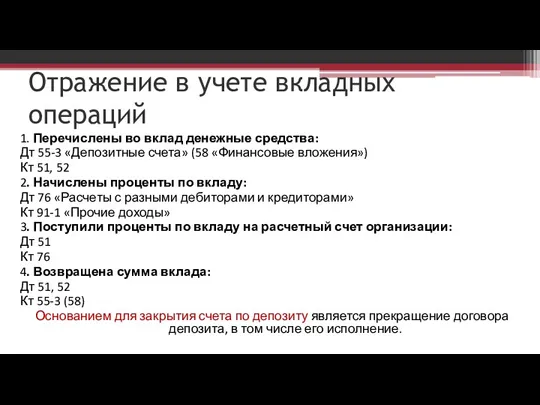

- 25. Отражение в учете вкладных операций 1. Перечислены во вклад денежные средства: Дт 55-3 «Депозитные счета» (58

- 26. Организация и порядок ведения кассовых операций Вопрос 4

- 27. Организация и порядок ведения кассовых операций Ответственность за сохранность денег и других ценностей, находящихся в кассе,

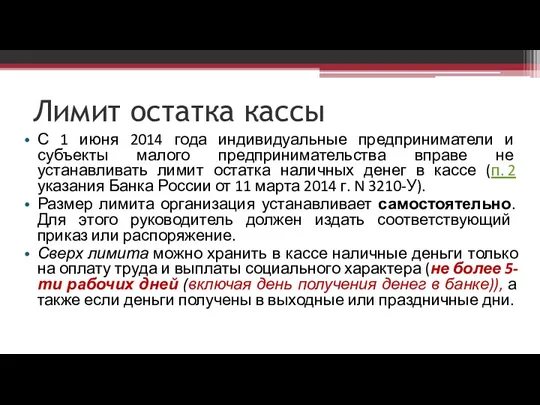

- 28. Лимит остатка кассы С 1 июня 2014 года индивидуальные предприниматели и субъекты малого предпринимательства вправе не

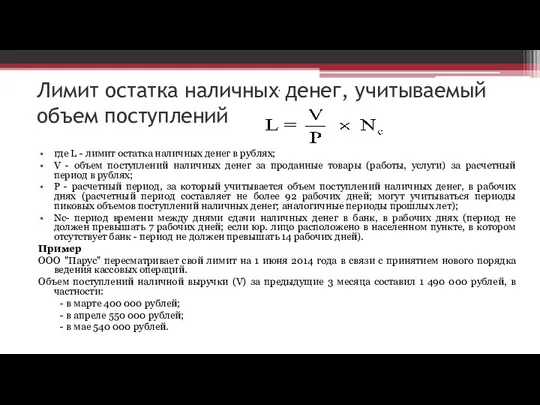

- 29. Лимит остатка наличных денег, учитываемый объем поступлений где L - лимит остатка наличных денег в рублях;

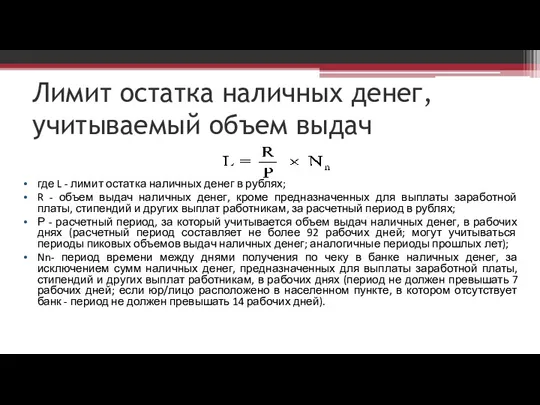

- 30. Лимит остатка наличных денег, учитываемый объем выдач где L - лимит остатка наличных денег в рублях;

- 31. Оформление приема и выдачи наличных денег в кассе Вопрос 5

- 32. Основания для отражения в бухгалтерском учете движения наличных денежных средств: приходный кассовый ордер (ПКО) расходный кассовый

- 33. Порядок приема наличных денег 1. При получении ПКО кассир проверяет: наличие подписи главного бухгалтера или бухгалтера,

- 34. Порядок приема наличных денег При несоответствии вносимой суммы наличных денег сумме, указанной в ПКО, кассир предлагает

- 35. Нумеруются ПКО с начала года. ПКО подписывается главным бухгалтером или бухгалтером, а при их отсутствии -

- 36. Порядок выдачи наличных денег Выдача наличных денег под отчет на расходы, связанные с осуществлением деятельности организации

- 37. Порядок выдачи наличных денег 2. Кассир выдает наличные деньги после проведения идентификации получателя наличных денег по

- 38. Порядок выдачи наличных денег 3. При выдаче наличных денег по РКО кассир подготавливает сумму наличных денег,

- 39. Порядок ведения кассовой книги В кассовой книге указывают сумму наличных денег, выданных или принятых в кассу,

- 40. Порядок ведения кассовой книги Каждый лист кассовой книги состоит из 2-х равных частей: одна из них

- 41. Порядок ведения кассовой книги Предварительно лист сгибают по линии отреза, подкладывая отрывную часть листа под часть

- 42. Бухгалтерский учет приходных и расходных кассовых операций Вопрос 6

- 43. Наличные деньги поступают в кассу организации: с банковских счетов организации от покупателей (выручка от продаж) от

- 44. Выдача наличных денег из кассы происходит в следующих случаях: выплата заработной платы и приравненных к ней

- 45. К счету 50 "Касса" могут быть открыты субсчета: 50-1 "Касса организации"; 50-2 "Операционная касса"; 50-3 "Денежные

- 46. Инвентаризация кассы. Оформление ее результатов Вопрос 7

- 47. Порядок и сроки проведения инвентаризации определяет руководитель. В обязательном порядке инвентаризация проводится: перед составлением годовой бухгалтерской

- 48. По результатам инвентаризации составляют акт инвентаризации наличных денежных средств (форма N ИНВ-15). В организации могут также

- 49. Перед началом инвентаризации работники, ответственные за сохранность ценностей в кассе, дают расписки в том, что все

- 50. Инвентаризационная комиссия составляет акт в 2 экземплярах: первый экземпляр передают кассиру; второй экземпляр - в бухгалтерию.

- 51. Главный бухгалтер организации должен указать, какая сумма ценностей числится в кассе по данным бухгалтерского учета. Акт

- 52. Если была выявлена недостача, руководитель может принять следующее решение: удержать сумму недостачи с материально ответственного лица;

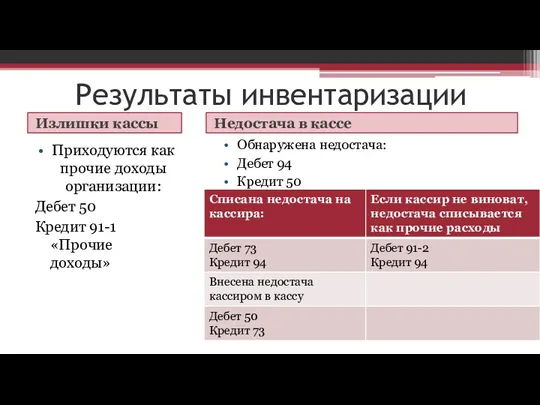

- 53. Результаты инвентаризации Излишки кассы Недостача в кассе Приходуются как прочие доходы организации: Дебет 50 Кредит 91-1

- 54. Контрольные вопросы 1. Какие первичные учетные документы применяются для ведения кассовых операций? 2. Каков порядок ведения

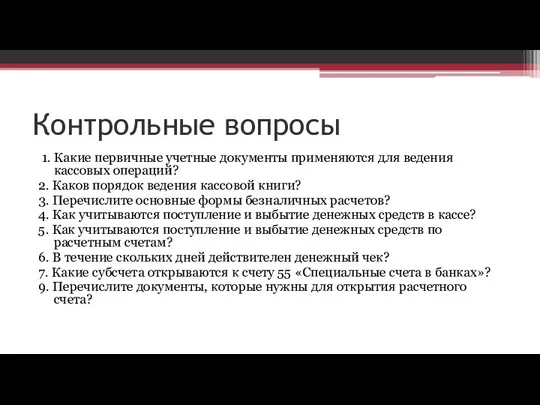

- 55. Тестовые задания по теме 2.2 Кассовых книг в организации может быть: а) одна; б) две; в)

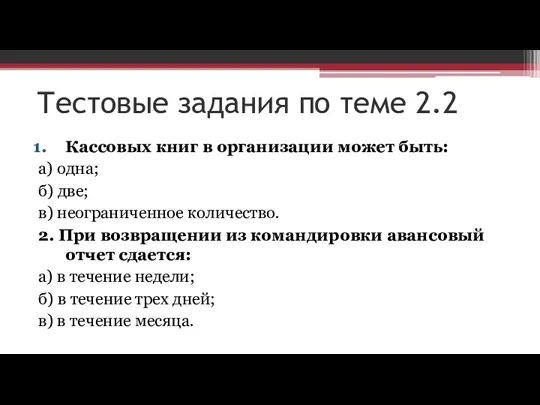

- 56. Тестовые задания по теме 2.2 3. Бухгалтерская проводка: Дт 50 Кт 75-1 означает: а) поступление денег

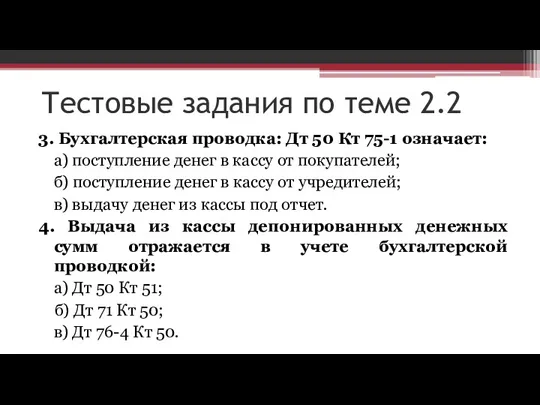

- 57. Тестовые задания по теме 2.2 5. Аккредитивная форма расчетов является более удобной для: а) поставщиков товаров;

- 58. Тестовые задания по теме 2.2 7. Денежные средства организации сверх установленного лимита остатка хранятся: а) в

- 59. Тестовые задания по теме 2.2 9. Расходование денежных средств из кассы оформляется: а) чеком; б) приходным

- 61. Скачать презентацию

Аналіз структури державних доходів України

Аналіз структури державних доходів України Отчет об исполнении бюджета городского округа Красноуфимск за 2015 год

Отчет об исполнении бюджета городского округа Красноуфимск за 2015 год Mathematics of selling section. Markup on selling price

Mathematics of selling section. Markup on selling price Учет и анализ: управленческий учет

Учет и анализ: управленческий учет Стратегия развития ООО Котлетарь на ближайшие 11 лет

Стратегия развития ООО Котлетарь на ближайшие 11 лет Анализ финансовой отчетности

Анализ финансовой отчетности Валюталық курс

Валюталық курс Государственная академическая стипендия

Государственная академическая стипендия Налоговая проверка

Налоговая проверка Социальные и медицинские услуги в праве социального обеспечения

Социальные и медицинские услуги в праве социального обеспечения Уровень и качество жизни населения

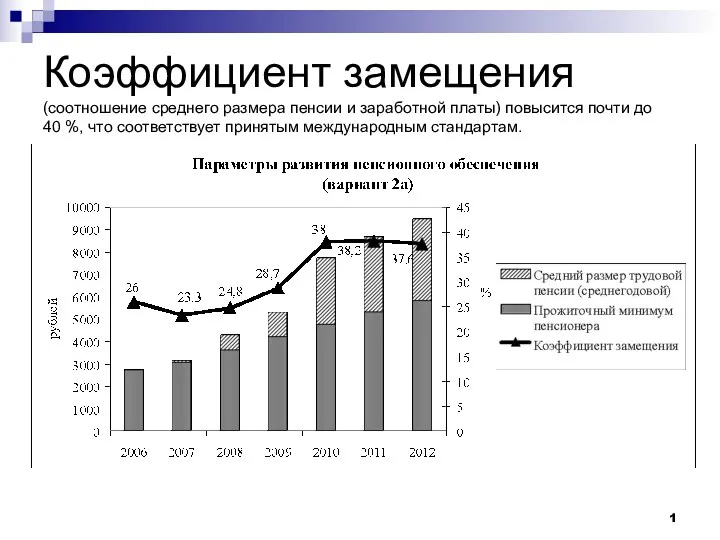

Уровень и качество жизни населения Теория о минимумах и максимумах рынка (дополнение к теории Доу)

Теория о минимумах и максимумах рынка (дополнение к теории Доу) Все что нужно знать о накопительной пенсии

Все что нужно знать о накопительной пенсии Мониторинг финансового поведения заемщиков физических и юридических лиц

Мониторинг финансового поведения заемщиков физических и юридических лиц Источники финансирования инвестиций

Источники финансирования инвестиций Аналитические возможности финансовой отчетности

Аналитические возможности финансовой отчетности Теоретические основы финансовой математики

Теоретические основы финансовой математики Доходы государственного бюджета

Доходы государственного бюджета Программа КриптоЮнит

Программа КриптоЮнит Financing of merger and acquisition

Financing of merger and acquisition Персонал предприятия и формы оплаты труда

Персонал предприятия и формы оплаты труда Анализ портфеля акций

Анализ портфеля акций Investment decision. Rules. (Lecture 6)

Investment decision. Rules. (Lecture 6) Види кредитів: споживчі кредити, автокредити, кредити на житло

Види кредитів: споживчі кредити, автокредити, кредити на житло Сущность и исторические аспекты корпоративной социальной ответственности; социальная ответственность бизнеса

Сущность и исторические аспекты корпоративной социальной ответственности; социальная ответственность бизнеса Бюджет, бюджетное устройство и бюджетная система

Бюджет, бюджетное устройство и бюджетная система Calculation of costs for production

Calculation of costs for production Санкционирование расходов бюджетного учреждения. Тема 11

Санкционирование расходов бюджетного учреждения. Тема 11