Валютные курсы и эффективность экспортных и импортных операций. Страхование валютных рисков. Хеджирование презентация

Содержание

- 2. Валютные курсы Валютный курс - это цена денежной единицы одной страны, выраженная в денежных единицах другой

- 3. Классификация валютных курсов: 1. В зависимости от сторон сделки различают курс покупателя и курс продавца. Курс

- 4. 4. По способам фиксации валютного курса различают: а) колеблющийся — свободно меняется под влиянием спроса и

- 5. 5. В зависимости от учета инфляции выделяют следующие валютные курсы: а) Номинальный валютный курс показывает обменный

- 6. 6. В зависимости от вида валютных сделок различают: а) Курс СПОТ – курс наличных (кассовых) сделок,

- 7. Валютные курсы и эффективность экспортных и импортных операций При снижении курса национальной валюты: экспортеры или получают

- 8. Валютные курсы и эффективность экспортных и импортных операций При повышении курса национальной валюты: внутренние цены становятся

- 9. Различие динамики курса и покупательной способности валюты также влияет на развитие международных экономических отношений: Если внутреннее

- 10. Страхование валютных рисков Валютный риск – это опасность валютных потерь, связанных с изменением курса иностранной валюты

- 11. Меры по минимизации рисков: Защитные оговорки: Золотая оговорка основана на фиксации золотого содержания валюты платежа на

- 12. Срочные сделки: Валютный опцион - сделка между покупателем опциона и продавцом валют, которая дает право покупателю

- 13. Открытые валютные позиции Валютная позиция (открытая валютная позиция) — несовпадение активов (требований) и пассивов (обязательств) в

- 14. Операции по снижению риска с помощью деривативов (форвардов, опционов и фьючерсов) получили название хеджирование. Хеджирование —

- 15. Виды хеджирования Классическое (чистое) хеджирование – хеджирование путем занятия противоположных позиций на рынке. Первый вид хеджирования,

- 16. Предвосхищающее хеджирование - предполагает покупку или продажу задолго до заключения сделки на рынке реального товара. В

- 17. Селективное хеджирование - вид хеджирования, при котором сделка по реальному товару и сделка на фьючерсном рынке

- 18. Валютная спекуляция это торговля иностранной валютой с целью извлечения спекулятивной прибыли на разнице в валютных курсах.

- 19. Временной арбитраж предполагает получение прибыли в результате изменения обменных курсов во времени. Пространственный арбитраж сводится к

- 20. Воздействие спекулятивных сделок на экономическую ситуацию Стабилизирующая спекуляция предполагает осуществление сделок двоякого рода. Во-первых, скупку иностранной

- 21. Дестабилизирующая спекуляция сводится либо к продаже иностранной валюты, когда ее обменный курс низок или падает в

- 22. Вывод: Последствия колебаний валютного курса зависят от валютно-экономического потенциала страны, ее экспортной квоты, позиции в международных

- 24. Скачать презентацию

Nomad Life. Company Values

Nomad Life. Company Values Research proposal Liquidity risk management in banks

Research proposal Liquidity risk management in banks Облікова політика підприємства

Облікова політика підприємства Оценка рыночной стоимости жилого дома и земельного участка сравнительным подходом

Оценка рыночной стоимости жилого дома и земельного участка сравнительным подходом Бухгалтерский учет основных средств и анализ эффективности их использования

Бухгалтерский учет основных средств и анализ эффективности их использования Порядок открытия лицевых счетов. Лицевой счет с кодом 71

Порядок открытия лицевых счетов. Лицевой счет с кодом 71 Бюджет для граждан городского округа Саранск за 2015 год

Бюджет для граждан городского округа Саранск за 2015 год

Анализ кредитного портфеля 30 крупнейших банков РФ (млрд. руб.)

Анализ кредитного портфеля 30 крупнейших банков РФ (млрд. руб.) Аудитті ұйымдастыру және жүргізу тәртібі

Аудитті ұйымдастыру және жүргізу тәртібі Зарплатная карта Твой плюс

Зарплатная карта Твой плюс Методи обліку витрат та калькулювання собівартості продукції

Методи обліку витрат та калькулювання собівартості продукції Стипендиальное обеспечение студентов. Положение о стипендиальном обеспечении и других формах материальной поддержки обучающихся

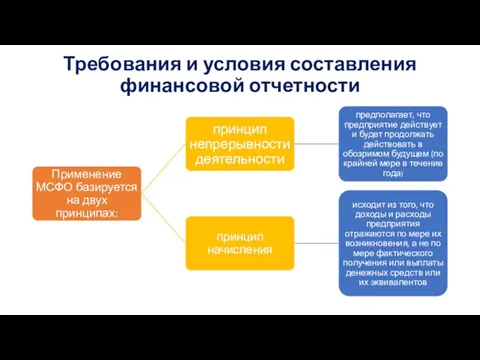

Стипендиальное обеспечение студентов. Положение о стипендиальном обеспечении и других формах материальной поддержки обучающихся Требования и условия составления финансовой отчетности

Требования и условия составления финансовой отчетности Фонд поддержки предпринимательства в г. Киров

Фонд поддержки предпринимательства в г. Киров Накопительный пенсионный фонд ЛУКОЙЛ–ГАРАНТ

Накопительный пенсионный фонд ЛУКОЙЛ–ГАРАНТ Налог на прибыль

Налог на прибыль Учет таможенных платежей при экспорте и импорте

Учет таможенных платежей при экспорте и импорте Финансы и финансовая деятельность государства

Финансы и финансовая деятельность государства Практикум по начислению и взиманию республиканских налогов и сборов

Практикум по начислению и взиманию республиканских налогов и сборов Оптимизация денежных потоков организации на примере ООО Вент-Сервис Гарант

Оптимизация денежных потоков организации на примере ООО Вент-Сервис Гарант Организация бухгалтерского учета кассовых операций

Организация бухгалтерского учета кассовых операций Себестоимость продукции

Себестоимость продукции Повестка заседания управляющего совета МАДОУ Детский сад № 94 г. Перми от 28.01.2019г

Повестка заседания управляющего совета МАДОУ Детский сад № 94 г. Перми от 28.01.2019г Основы теории и организации бухгалтерского учета

Основы теории и организации бухгалтерского учета Этика оценщиков

Этика оценщиков Цінова політика підприємства та ціноутворення в системі міжнародного маркетингу

Цінова політика підприємства та ціноутворення в системі міжнародного маркетингу Аудит операций с ценными бумагами

Аудит операций с ценными бумагами