Содержание

- 2. PRIVĀTAIS FINANSĒJUMS - VĒRTSPAPĪRI No investora viedokļa vērtspapīrs ir dokuments, kas tā īpašniekam dod noteiktas finansiāla

- 3. AKCIJAS Akcija – vērtspapīrs, kas apliecina īpašuma tiesības un dod tiesības saņemt zināmu ienākumu no uzņēmuma

- 4. AKCIJU VEIDI Parastās akcijas – akcijas īpašnieks var: piedalīties akcionāru sapulcēs un balsot; saņemt dividendes, ja

- 5. AKCIJU VEIDI Priekšrocību akcijas – atšķirībā no parasto akciju īpašniekiem, priviliģēto akciju īpašnieki: saņem ikgadējas fiksētas

- 6. AKCIJU VEIDI Personāla akcijas –par šo akciju īpašnieku var kļūt tikai akciju sabiedrību darbinieki: tiek pārdotas

- 7. OBLIGĀCIJAS Obligācijas – vērtspapīrs, kas apliecina aizdevuma tiesības un nodrošina fiksēta ienākuma saņemšanu. Nopērkot obligācijas to

- 8. OBLIGĀCIJAS Atšķirībā no akcijām obligācijas: nedod tiesības piedalīties uzņēmumu peļņā un uzņēmuma pārvaldē, nedod balsstiesības; īpašnieks

- 9. OBLIGĀCIJU VEIDI Diskonta obligācijas – pārdod zem nominālvērtības, piemēram, obligācijas nominālvērtība ir Ls1000, to dzēsīs pēc

- 10. OBLIGĀCIJU VEIDI Kupona obligācijas – ir noteikta procentu likme no nominālvērtības. Pircējs nopērk pa nominālvērtību, bet

- 11. VĒRTSPAPĪRU TIRGUS Vērtspapīru tirgus (fondu tirgus ) - regulēts tirgus, kur notiek darījumi ar dažāda veida

- 12. VĒRTSPAPĪRU TIRGUS ĻAUJ uzņēmumiem (vērtspapīru emitentiem) piesaistīt finanšu līdzekļus. Uzņēmums emitējot akcijas, iegūst papildus ienākumus no

- 13. VĒRTSPAPĪRU EMISIJU VEIC EMITENTI akciju sabiedrība, kas var emitēt akcijas, obligācijas; valsts, kas var emitēt parādzīmes

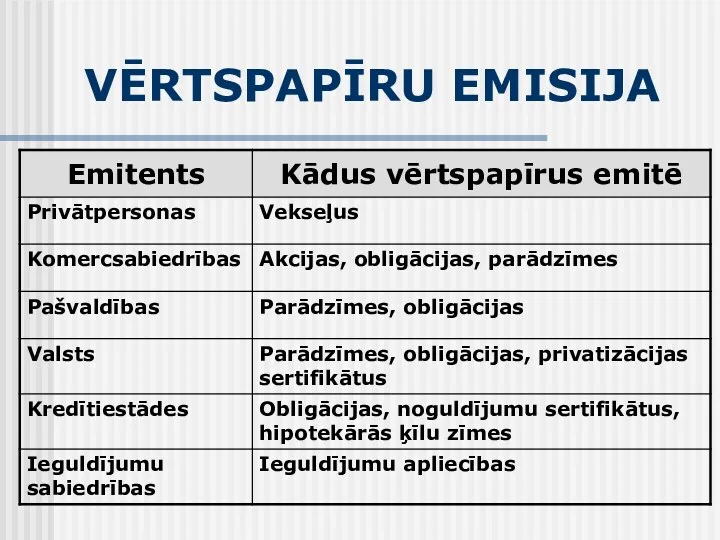

- 14. VĒRTSPAPĪRU EMISIJA

- 15. VĒRTSPAPĪRU EMISIJU VEIC EMITENTI Vērtspapīrus emitēt (laist apgrozībā) drīkst tikai ar Vērtspapīru tirgus komisijas atļauju.

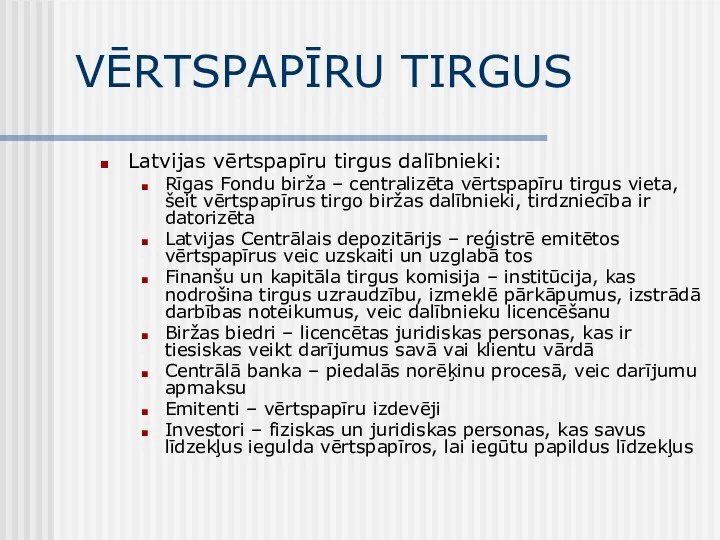

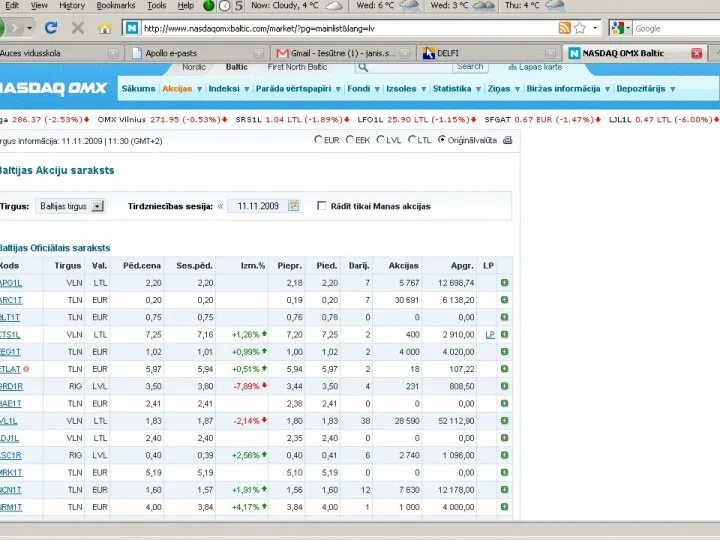

- 16. VĒRTSPAPĪRU TIRGUS Latvijas vērtspapīru tirgus dalībnieki: Rīgas Fondu birža – centralizēta vērtspapīru tirgus vieta, šeit vērtspapīrus

- 17. VĒRTSPAPĪRU TIRDZNIECĪBA Tirdzniecība notiek Rīgas Fondu biržā. Vērtspapīru tirdzniecība notiek tikai ar banku vai brokeru sabiedrības

- 18. VĒRTSPAPĪRU TIRDZNIECĪBA Vērtspapīri tiek tirgoti tikai dematerializētā formā. Dematerializētā formā izlaists vērtspapīrs (dematerialized security) - finanšu

- 19. VĒRTSPAPĪRU TIRDZNIECĪBA - PROCESS Jādodas uz komercbanku vai brokeru sabiedrību, kura ir Rīgas Fondu biržas dalībniece,

- 20. VĒRTSPAPĪRU TIRDZNIECĪBA - PROCESS Brokeris iesniedz fondu biržā klienta uzdevumu. Tas jāveic, pirms sākas tirgus sesija.

- 21. VĒRTSPAPĪRU TIRDZNIECĪBA - PROCESS Brokeris nosūta klientam paziņojumu par uzdevuma izpildīšanu, un pircējs kļūst par vērtspapīru

- 22. VĒRTSPAPĪRU TIRDZNIECĪBA - PROCESS Norēķināšanās ar akcijām notiks trešajā dienā pēc pirkuma (T+3), pēc tam, kad

- 23. VĒRTSPAPĪRU TIRGUS Investēšana – vērtspapīru pirkšana, lai iegūtu peļņu (dividendes) un piedalītos uzņēmuma darbībā ilgākā laika

- 24. SPEKULĀCIJA AR AKCIJĀM Divas no taktikām: buļļu – cer uz peļņu no akciju vērtības celšanās precīzas

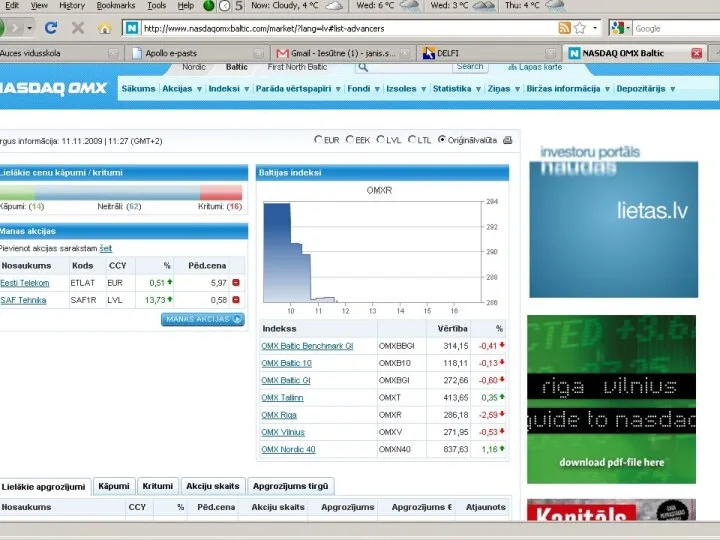

- 25. FONDU TIRGUS AKTIVITĀTES RĀDĪTĀJI Indekss (index) - vairāku uzņēmumu vērtspapīru cenu matemātisks rezultāts, kas raksturo indeksā

- 26. FONDU TIRGUS AKTIVITĀTES RĀDĪTĀJI Pasaulē fondu tirgū tiek izmantoti vairāki indeksi, lai raksturotu tirgus efektivitāti. Ievērojamākais

- 27. FONDU TIRGUS AKTIVITĀTES RĀDĪTĀJI Sakot ar 2004. gada 27. septembri Rīgas Fondu biržā tiek izmantots indekss

- 28. FONDU TIRGUS AKTIVITĀTES RĀDĪTĀJI 2005. gada 3. oktobrī OMX grupā ietilpstošās Kopenhāgenas, Stokholmas, Helsinku, Rīgas, Tallinas

- 29. FONDU TIRGUS AKTIVITĀTES RĀDĪTĀJI Fondu tirgus kapitalizāciju aprēķina, summējot visu kotēto uzņēmumu akciju tirgus vērtību (akcijas

- 32. IEGULDĪJUMU FONDI Latvijā no 2001.gada; Izstrādā naudas ieguldīšanas politiku un piesaista naudas līdzekļus; Piesaistīto naudu iegulda

- 33. IEGULDĪJUMU FONDU PLĀNI Aktīvais – liela daļa naudas tiks ieguldīta akcijās – augsta riska pakāpe; Sabalansētais

- 34. PENSIJU FONDI Otrā līmeņa fondos obligāta dalība visiem, kas dzimuši pēc 1971.g.1.jūlija, bet brīvprātīga tiem, kas

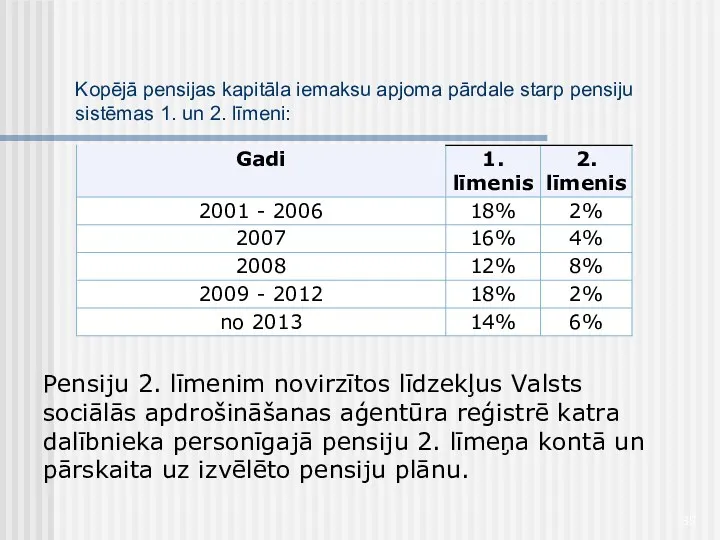

- 35. Kopējā pensijas kapitāla iemaksu apjoma pārdale starp pensiju sistēmas 1. un 2. līmeni: Pensiju 2. līmenim

- 36. Situācija Latvijā uz 31.12.2010

- 37. RISKA KAPITĀLA FONDI Veido privātie investori + valsts; Mērķis – finansiāli atbalstīt perspektīvus uzņēmums, bet kuru

- 38. Vekselis - viena no rēķinu samaksas kārtošanā izmantotā forma – ir dokuments, ar kuru vekseļa devējs

- 39. Vekseli var izmantot kā komerckredīta formu un arī kā maksāšanas līdzekli. Kā maksāšanas līdzeklis vekselis jau

- 40. - Vienkāršo vekseli dod aizņēmējs, kurā jābūt: - apzīmējumam, kas izteic ,ka darījumu akts ir vekselis;

- 41. Tratu jeb pārvedu vekseli izraksta kreditsors. Tratā ir jābūt: - apzīmējumam, kas izsaka, ka darījumu akts

- 42. Katrs likumīgs tratas vai vekseļa turētājs vai persona, pie kuras atrodas trata līdz maksāšanas termiņam, var

- 43. Vekseļa un tratas uzrādīšanas termiņi var būt: - ar uzrādīšanu, - noteiktā laikā pēc uzrādīšanas, -

- 45. Скачать презентацию

Сферы применения BlockChain в бизнесе

Сферы применения BlockChain в бизнесе Региональные программы государственных гарантий в сфере здравоохранения

Региональные программы государственных гарантий в сфере здравоохранения Проблемы расчета внешнего износа промышленных предприятий

Проблемы расчета внешнего износа промышленных предприятий Banking. History of banks

Banking. History of banks Учет основных средств организации

Учет основных средств организации Анализ собственного и заемного капитала

Анализ собственного и заемного капитала Налоговое регулирование предпринимательской деятельности

Налоговое регулирование предпринимательской деятельности Франциядағы бухгалтерлік есеп

Франциядағы бухгалтерлік есеп Комплекс мероприятий по увеличению выручки организации в сфере торговли автомобилями. ООО Рольф Хендэ

Комплекс мероприятий по увеличению выручки организации в сфере торговли автомобилями. ООО Рольф Хендэ Банковские союзы и ассоциации, как элемент национальной банковской системы

Банковские союзы и ассоциации, как элемент национальной банковской системы Finance transformation controllers. Induction course

Finance transformation controllers. Induction course Анализ оборачиваемости оборотных активов

Анализ оборачиваемости оборотных активов Доходы предприятия и финансовые результаты его деятельности

Доходы предприятия и финансовые результаты его деятельности Транспортный налог в Челябинской области на 2016 год

Транспортный налог в Челябинской области на 2016 год Фундаментальный анализ финансовых рынков

Фундаментальный анализ финансовых рынков Налоги в образовании. Налоговая система РФ

Налоги в образовании. Налоговая система РФ Инвестирование в недвижимость. (Тема 2.3)

Инвестирование в недвижимость. (Тема 2.3) Кредитная система России конца 19 - начала 20 века

Кредитная система России конца 19 - начала 20 века Вопросы назначения мер социальной поддержки и субсидий по оплате жилищно-коммунальных услуг в АС АСП

Вопросы назначения мер социальной поддержки и субсидий по оплате жилищно-коммунальных услуг в АС АСП Сбер. Простые правила использования карты

Сбер. Простые правила использования карты Виды и элементы налогов

Виды и элементы налогов Администрация сельского поседения Сосновка. Об исполнении бюджета за 1 квартал 2023 г

Администрация сельского поседения Сосновка. Об исполнении бюджета за 1 квартал 2023 г Бюджет для граждан

Бюджет для граждан Управление основными и оборотными средствами предприятия

Управление основными и оборотными средствами предприятия История возникновения и развития аудита

История возникновения и развития аудита Организация аудиторской проверки по международным стандартам аудита

Организация аудиторской проверки по международным стандартам аудита Валютный контроль для малого бизнеса

Валютный контроль для малого бизнеса Денежные выплаты в помощь гражданам по оплате жилого помещения и коммунальных услуг, детского садика, проезда школьника

Денежные выплаты в помощь гражданам по оплате жилого помещения и коммунальных услуг, детского садика, проезда школьника