Слайд 2

Банковский риск - присущая банковской деятельности возможность (вероятность) понесения банком

потерь и (или) ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных

с внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.)

внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.).

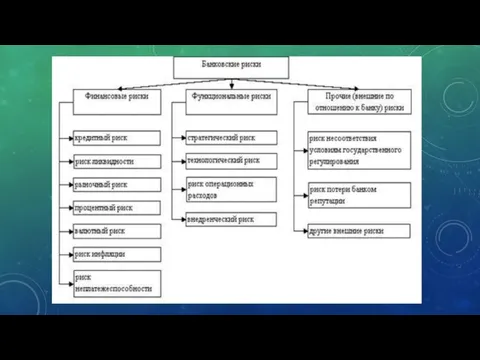

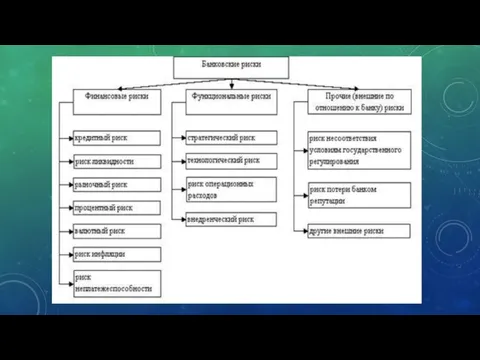

Слайд 3

Слайд 4

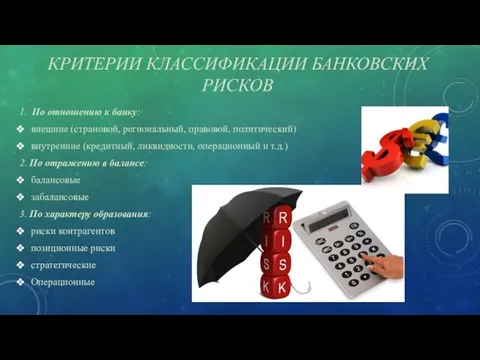

КРИТЕРИИ КЛАССИФИКАЦИИ БАНКОВСКИХ РИСКОВ

1. По отношению к банку:

внешние (страновой, региональный, правовой,

политический)

внутренние (кредитный, ликвидности, операционный и т.д.)

2. По отражению в балансе:

балансовые

забалансовые

3. По характеру образования:

риски контрагентов

позиционные риски

стратегические

Операционные

Слайд 5

4. По степени агрегированности:

локальные (риски инструментов, контрагентов)

совокупные (риск портфеля)

5. По характеру

проявления:

финансовые

нефинансовые (имидживые)

6. По срочности воздействия:

инвестиционные

оперативные

Слайд 6

УПРАВЛЕНИЕ РИСКАМИ

Идентификация риска - выделение и описание отдельных рисков, определение влияющих

на них факторов.

Измерение риска - разработка методов и показателей, делающих риск измеримым, выбор наиболее подходящих к конкретному риску методов оценки.

Принятие (финансирование) риска - наличие (создание) амортизатора, способного погасить воздействие риска (капитал, резервы).

Минимизация риска - ограничение, предотвращение или страхование риска.

Слайд 7

МЕТОДЫ УПРАВЛЕНИЯ РИСКАМИ

Административные - организация контроля, распределение полномочий и уровней ответственности,

обучение и мотивация персонала, доступ к необходимой информации для принятия решений.

Экономические - анализ объекта и источника риска, а также факторов, влияющих на него, расчет и установление лимитов, создание резервов, хеджирование.

Слайд 8

К ТИПИЧНЫМ БАНКОВСКИМИ РИСКАМИ ОТНОСЯТСЯ:

Кредитный риск - риск возникновения у банка

организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед банком в соответствии с условиями договора.

Слайд 9

ОБЛАСТИ ФОРМИРОВАНИЯ КРЕДИТНОГО РИСКА

Внешняя среда функционирования банка -кредитора и заемщика;

экономика

заемщика, его финансы, эффективность управления бизнесом;

организация кредитования в банке.

Факторы, влияющие на реализацию кредитного риска:

добрая воля заемщика, его репутация;

способность заемщика обеспечить необходимый приток денежных средств, его финансовое состояние;

качество кредитуемого проекта;

изменение будущей стоимости и качества залога, обеспечивающего кредит;

отраслевые риски;

кредитная политика банка.

Слайд 10

СТРАНОВОЙ РИСК

(включая риск неперевода средств) - риск возникновения убытков в результате

неисполнения иностранными контрагентами (юридическими, физическими лицами) обязательств из-за экономических, политических, социальных изменений, вследствие того, что валюта денежного обязательства может быть недоступна контрагенту из-за особенностей национального законодательства (независимо от финансового положения самого контрагента).

Слайд 11

РЫНОЧНЫЙ РИСК

Риск возникновения у банка убытков вследствие неблагоприятного изменения рыночной стоимости

финансовых инструментов торгового портфеля и производных финансовых инструментов , а также курсов иностранных валют и драгоценных металлов.

Рыночный риск включает в себя фондовый риск, валютный и процентный риски.

Слайд 12

ФОНДОВЫЙ РИСК

Риск убытков вследствие неблагоприятного изменения рыночных цен на фондовые ценности

торгового портфеля и производные финансовые инструменты под влиянием факторов, связанных с эмитентом фондовых ценностей и производных финансовых инструментов,

общими колебаниями рыночных цен на финансовые инструменты.

Слайд 13

Валютный риск - риск убытков вследствие неблагоприятного изменения курсов иностранных валют

и драгоценных металлов по открытым банком позициям в иностранных валютах и (или) драгоценных металлах.

Процентный риск - риск возникновения финансовых потерь (убытков) вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебалансовым инструментам кредитной организации.

Слайд 14

РИСК ЛИКВИДНОСТИ

Риск несбалансированной ликвидности имеет две стороны:

риск недостаточной ликвидности — опасность

того, что банк не сможет своевременно выполнить свои обязательства и потребуется продажа отдельных видов активов или приобретение дополнительных денежных средств при неблагоприятных рыночных условиях;

риск излишней ликвидности — опасность потери дохода из-за избытка высоколиквидных, но мало или не имеющих дохода активов и, как следствие, неоправданное финансирование низкодоходных активов за счет привлеченных средств.

Слайд 15

ОПЕРАЦИОННЫЙ РИСК

Риск возникновения убытков в результате несоответствия характеру и масштабам деятельности

банка и требованиям законодательства внутренних порядков и процедур проведения банковских операций и других сделок, их нарушения служащими банка или иными лицами (вследствие некомпетентности, непреднамеренных или умышленных действий или бездействия), несоразмерности (недостаточности) функциональных возможностей (характеристик) применяемых банком информационных, технологических и других систем и их отказов в результате воздействия внешних событий.

Слайд 16

ПРАВОВОЙ РИСК

Риск возникновения у банка убытков вследствие:

несоблюдения банком требований нормативных правовых

актов и заключенных договоров;

допускаемых правовых ошибок при осуществлении деятельности

несовершенства правовой системы (противоречивость законодательства, отсутствие правовых норм по регулированию отдельных вопросов)

Слайд 17

Стратегический риск - риск возникновения у банка убытков в результате ошибок

(недостатков), допущенных при принятии решений, определяющих стратегию деятельности банка.

Надзор и регулирование деятельности банков и страховых компаний

Надзор и регулирование деятельности банков и страховых компаний Анализ публичного бюджета Лысьвенского городского округа

Анализ публичного бюджета Лысьвенского городского округа Электронные платежные системы

Электронные платежные системы Учет, анализ и аудит дебиторской и кредиторской задолженности в организации (на примере ООО Профи Гласс

Учет, анализ и аудит дебиторской и кредиторской задолженности в организации (на примере ООО Профи Гласс Личное финансовое планирование

Личное финансовое планирование Банковские информационные системы

Банковские информационные системы Кому подходит новый режим?

Кому подходит новый режим? Финансовый отдел администрации Торопецкого района. Формирование бюджета города Торопца

Финансовый отдел администрации Торопецкого района. Формирование бюджета города Торопца Supply and demand

Supply and demand Операции на международном валютном рынке

Операции на международном валютном рынке Планирование производства. Тема 3

Планирование производства. Тема 3 Эволюция мировой валютной системы

Эволюция мировой валютной системы Корпорация қаржысының жайкүйін бағалау және қаржының тұрақтылығына қол жеткізу жолы

Корпорация қаржысының жайкүйін бағалау және қаржының тұрақтылығына қол жеткізу жолы Финансы и кредит

Финансы и кредит Тактическое финансовое планирование

Тактическое финансовое планирование Корпоративные финансы. Сущность и функции корпоративных финансов

Корпоративные финансы. Сущность и функции корпоративных финансов Гранты Президента Российской Федерации на развитие общества в 2018 году

Гранты Президента Российской Федерации на развитие общества в 2018 году Управление затратами. Понятие и классификация затрат. Методы управление затратами. Директ-костинг

Управление затратами. Понятие и классификация затрат. Методы управление затратами. Директ-костинг Финансовые риски и способы их минимизации презентация

Финансовые риски и способы их минимизации презентация Единый сельскохозяйственный налог

Единый сельскохозяйственный налог ОАО АСБ Беларусбанк

ОАО АСБ Беларусбанк Бюджет для граждан

Бюджет для граждан Состав таможенных платежей

Состав таможенных платежей Basic financial statements

Basic financial statements Управление финансовыми потоками на ОАО Хлебозавод № 5

Управление финансовыми потоками на ОАО Хлебозавод № 5 Проблемы наличного обращения

Проблемы наличного обращения Финансовые меры поддержки для СМСП по муниципальной программе Развитие и поддержка малого и среднего предпринимательства

Финансовые меры поддержки для СМСП по муниципальной программе Развитие и поддержка малого и среднего предпринимательства Порядок исполнения бюджета Свердловской области

Порядок исполнения бюджета Свердловской области