Содержание

- 2. ВОПРОСЫ ДЛЯ ИЗУЧЕНИЯ: Понятие и структура денежного оборота. Организация наличного-денежного оборота. Принципы наличного денежного обращения. Сущность

- 3. 1. ПОНЯТИЕ И СТРУКТУРА ДЕНЕЖНОГО ОБОРОТА Денежный оборот – процесс непрерывного движения наличных и безналичных денег

- 4. СТРУКТУРА ДЕНЕЖНОГО ОБОРОТА: 1. По форме денег: налично-денежный оборот; безналичный денежный оборот. 2. По характеру экономических

- 5. СТРУКТУРА ДЕНЕЖНОГО ОБОРОТА: 3. По субъектам оборота: Межбанковский; Банковский; Между физ. лицами; Между предприятиями и организациями;

- 6. 2. ОРГАНИЗАЦИЯ НАЛИЧНОГО-ДЕНЕЖНОГО ОБОРОТА. НАЛИЧНО-ДЕНЕЖНЫЙ ОБОРОТ ОРГАНИЗУЕТСЯ И РЕГУЛИРУЕТСЯ ГОСУДАРСТВОМ В ЛИЦЕ ЦБ РФ.

- 7. ФУНКЦИИ ЦБ РФ В СФЕРЕ НДО: исключительное право эмиссии наличных денег, организации их обращения и изъятия

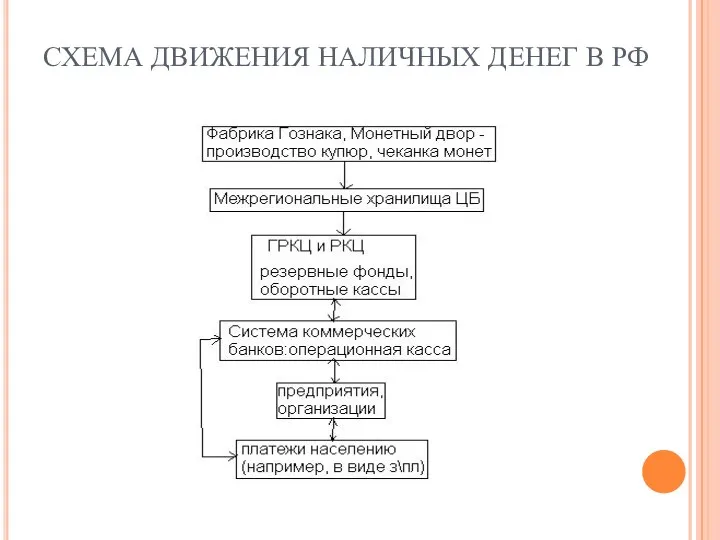

- 8. СХЕМА ДВИЖЕНИЯ НАЛИЧНЫХ ДЕНЕГ В РФ

- 9. РЕГУЛИРОВАНИЕ Указание ЦБ РФ О ПОРЯДКЕ ВЕДЕНИЯ КАССОВЫХ ОПЕРАЦИЙ ЮРИДИЧЕСКИМИ ЛИЦАМИ И УПРОЩЕННОМ ПОРЯДКЕ ВЕДЕНИЯ КАССОВЫХ

- 10. 3. ПРИНЦИПЫ НАЛИЧНОГО ДЕНЕЖНОГО ОБРАЩЕНИЯ Лимитирование остатка касс хозяйственных субъектов. Лимит остатка кассы - это максимальная

- 11. ПРИНЦИПЫ НАЛИЧНОГО ДЕНЕЖНОГО ОБРАЩЕНИЯ 2. Все наличные денежные средства, превышающие установленный лимит, должны сдаваться в обслуживающие

- 12. ПРИНЦИПЫ НАЛИЧНОГО ДЕНЕЖНОГО ОБРАЩЕНИЯ 4. Лимитирование суммы одного платежа наличными деньгами – 100 тыс. руб. 5.

- 13. 4. СУЩНОСТЬ И ПРИНЦИПЫ ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЕТОВ Безналичные расчеты – это расчеты, осуществляемые без использования наличных

- 14. ПРАВОВАЯ БАЗА ПРОВЕДЕНИЯ БЕЗНАЛИЧНЫХ РАСЧЕТОВ Гражданский Кодекс РФ, ч. II, глава 45 «Банковский счет», глава 46

- 15. ПРИНЦИПЫ РАСЧЕТОВ: 1. Безналичные расчеты осуществляются по банковским счетам, открываемым для хранения и перевода средств. 2.Списание

- 16. ФОРМЫ РАСЧЕТОВ Форма расчетов – это урегулированные законодательством способы исполнения через банк денежных обязательств предприятий, организаций

- 17. РАСЧЕТНЫЙ ДОКУМЕНТ – ИНСТРУМЕНТ ПЛАТЕЖА Расчетный документ – основание для проведения операций по банковским счетам. Оформляется

- 18. 5. ВИДЫ БАНКОВСКИХ СЧЕТОВ. ДОГОВОР БАНКОВСКОГО СЧЕТА Инструкция «Об открытии и закрытии банковских счетов, счетов по

- 19. ВИДЫ БАНКОВСКИХ СЧЕТОВ Текущие счета открываются физическим лицам для совершения расчетных операций, не связанных с предпринимательской

- 20. ВИДЫ БАНКОВСКИХ СЧЕТОВ Бюджетные счета открываются лицам, осуществляющим операции со средствами бюджетов всех уровней бюджетной системы

- 21. ОТКРЫТИЕ СЧЕТА Открытие клиентам банковских счетов производится банками при условии наличия у клиента правоспособности (дееспособности). Основанием

- 22. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ОТКРЫТИЯ СЧЕТА Свидетельство о государственной регистрации в качестве юридического лица либо в качестве

- 23. ТИПОВОЙ ДОГОВОР БАНКОВСКОГО СЧЕТА СОДЕРЖИТ СЛЕДУЮЩИЕ РАЗДЕЛЫ: Предмет договора. Права и обязательства сторон. Оплата услуг. Ответственность

- 24. ПРАВИЛА ПРОВЕДЕНИЯ ОПЕРАЦИЙ ПО СЧЕТУ По договору банковского счета банк обязуется принимать и зачислять поступающие на

- 25. ОБЯЗАННОСТИ БАНКА: открыть и вести банковский счет клиента; своевременно предоставлять необходимые документы; обеспечивать клиента бланками расчетно-денежных

- 26. ОБЯЗАННОСТИ КЛИЕНТА: соблюдать действующие нормативные акты о банковской деятельности, регулирующие осуществление расчетных и кассовых операций; предоставлять

- 27. ФИНАНСОВЫЕ УСЛОВИЯ: Комиссионное вознаграждение за обслуживание счета (в соответствии с тарифами банка) Минимальный неснижаемый остаток по

- 28. СРОК ДЕЙСТВИЯ ДОГОВОРА: С момента подписания обеими сторонами в течение 1 года. Если ни одна из

- 29. РАСТОРЖЕНИЕ ДОГОВОРА: Со стороны клиента – в любое время по письменному заявлению. Со стороны банка –

- 30. ОЧЕРЕДНОСТЬ СПИСАНИЯ ДЕНЕЖНЫХ СРЕДСТВ СО СЧЕТА Календарная – при достаточном количестве средств Принудительная – при недостаточном

- 31. Формы безналичных расчетов расчеты платежными поручениями; расчеты по аккредитиву; расчеты инкассовыми поручениями; расчеты чеками; расчеты в

- 32. Платежное поручение - распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную

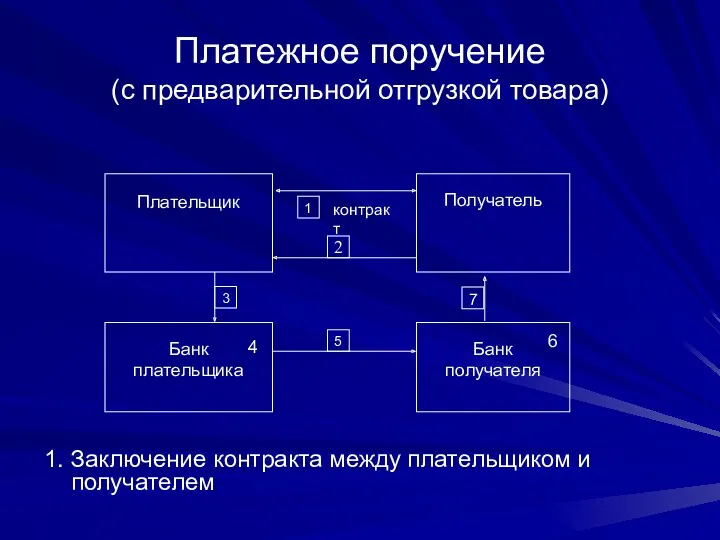

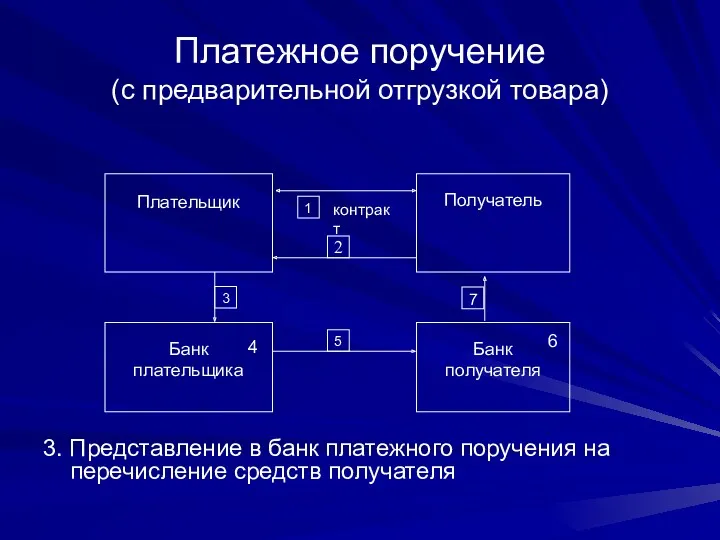

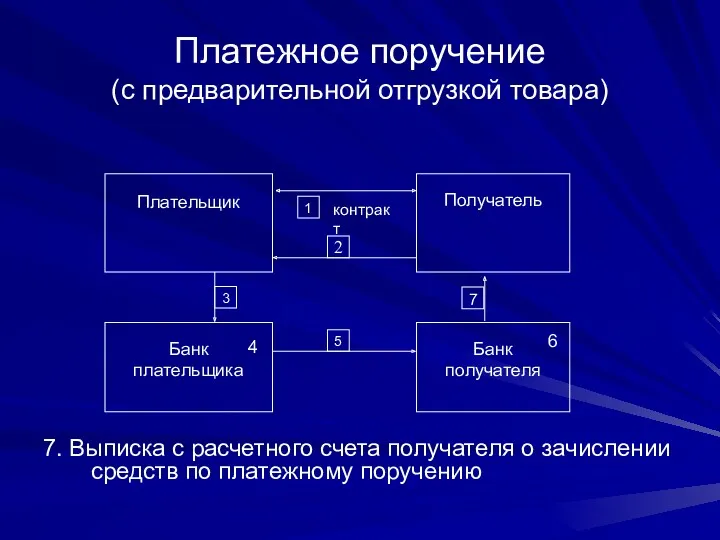

- 33. Платежное поручение (с предварительной отгрузкой товара) 1. Заключение контракта между плательщиком и получателем 4 6

- 34. Платежное поручение (с предварительной отгрузкой товара) 2. Отгрузка продукции, выполнение работ, оказание услуг с передачей счетов-фактур

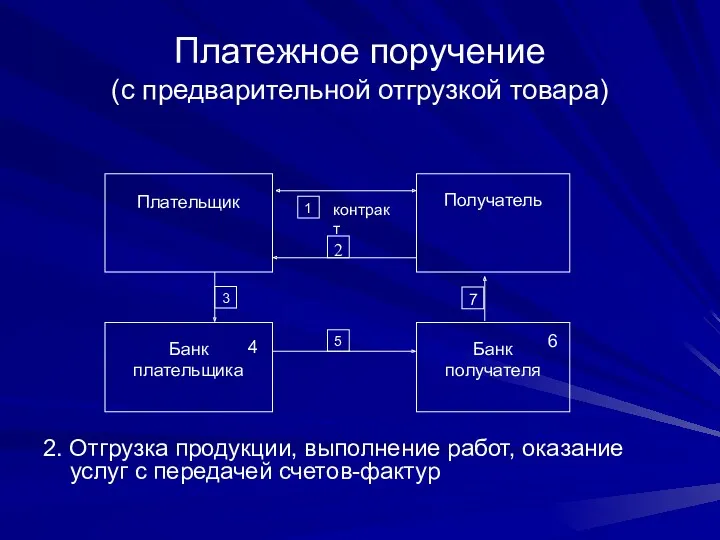

- 35. Платежное поручение (с предварительной отгрузкой товара) 3. Представление в банк платежного поручения на перечисление средств получателя

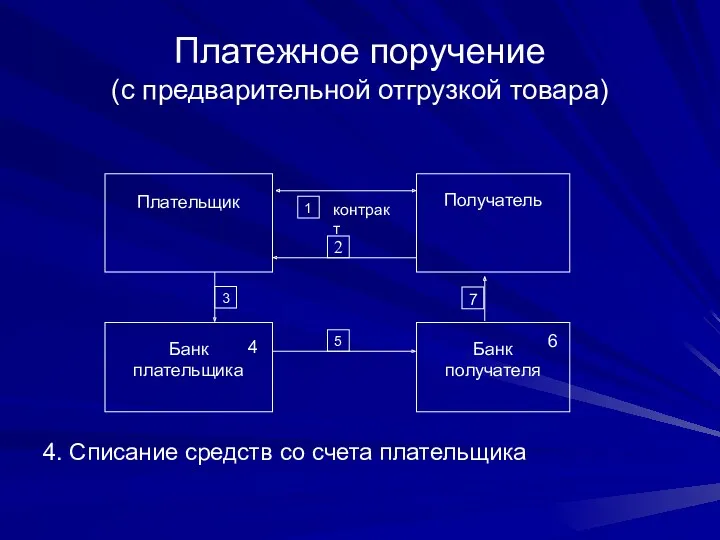

- 36. Платежное поручение (с предварительной отгрузкой товара) 4. Списание средств со счета плательщика 4 6

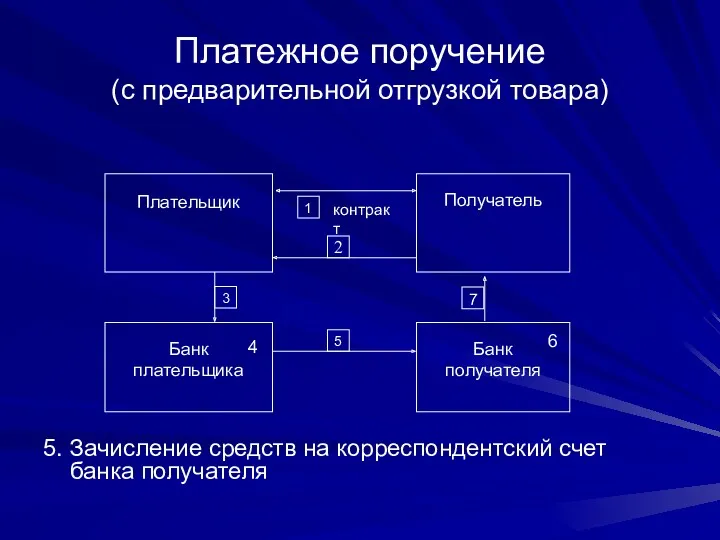

- 37. Платежное поручение (с предварительной отгрузкой товара) 5. Зачисление средств на корреспондентский счет банка получателя 4 6

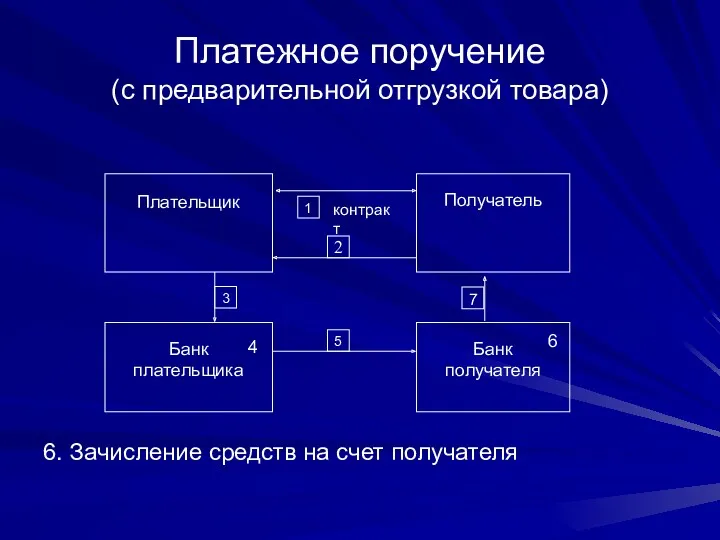

- 38. Платежное поручение (с предварительной отгрузкой товара) 6. Зачисление средств на счет получателя 4 6

- 39. Платежное поручение (с предварительной отгрузкой товара) 7. Выписка с расчетного счета получателя о зачислении средств по

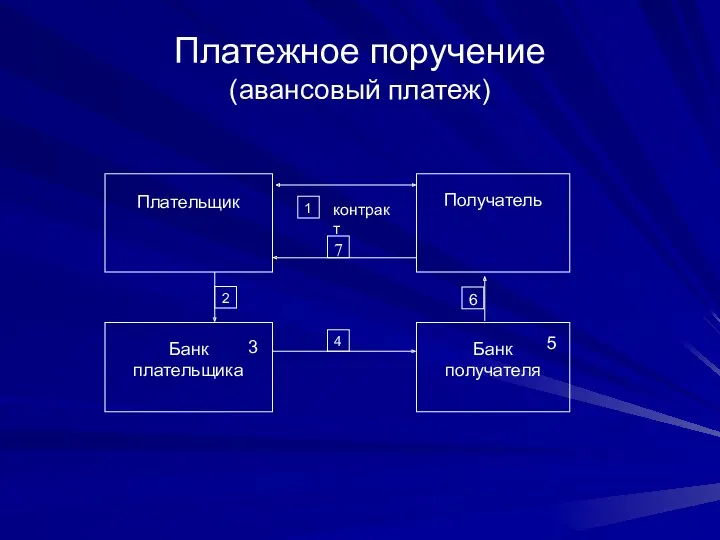

- 40. Платежное поручение (авансовый платеж) 3 5

- 41. заключение контракта между плательщиком и получателем представление в банк платежного поручения на перечисление средств получателя списание

- 42. Преимущества расчетов платежными поручениями: Высокая скорость расчетов Простота документооборота Низкая стоимость Возможность использовать для расчетов как

- 43. Недостатки расчетов платежными поручениями: Отсутствие гарантий выполнения обязательств участниками расчетов Невозможность проведения комплексных сделок

- 44. Расчеты с использованием платежных требований Платежные требования применяются при осуществлении безналичных расчетов в форме перевода денежных

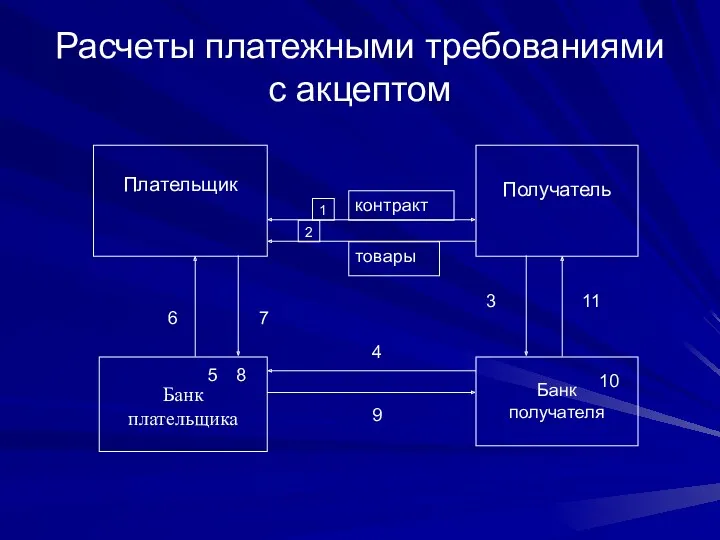

- 45. Расчеты платежными требованиями с акцептом Плательщик Получатель Банк плательщика Банк получателя 1 контракт 2 товары 4

- 46. Заключение контракта между плательщиком и получателем Отгрузка продукции, выполнение работ, оказание услуг Представление в банк платежного

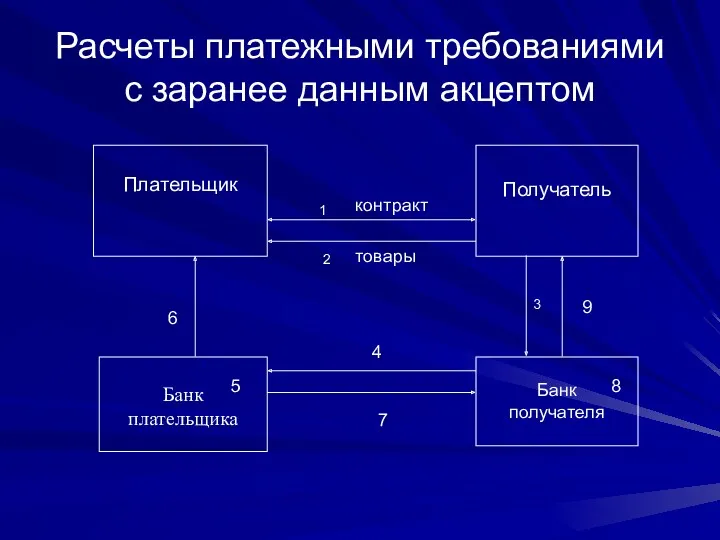

- 47. Расчеты платежными требованиями с заранее данным акцептом Плательщик Получатель Банк плательщика Банк получателя 1 контракт 2

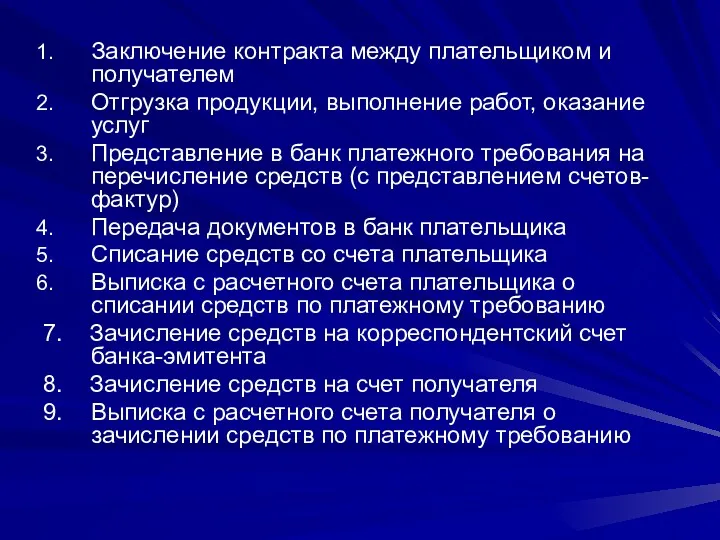

- 48. Заключение контракта между плательщиком и получателем Отгрузка продукции, выполнение работ, оказание услуг Представление в банк платежного

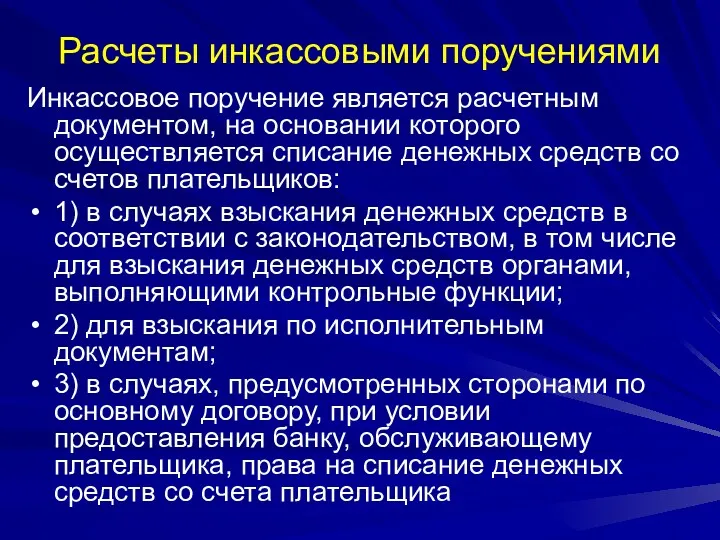

- 49. Расчеты инкассовыми поручениями Инкассовое поручение является расчетным документом, на основании которого осуществляется списание денежных средств со

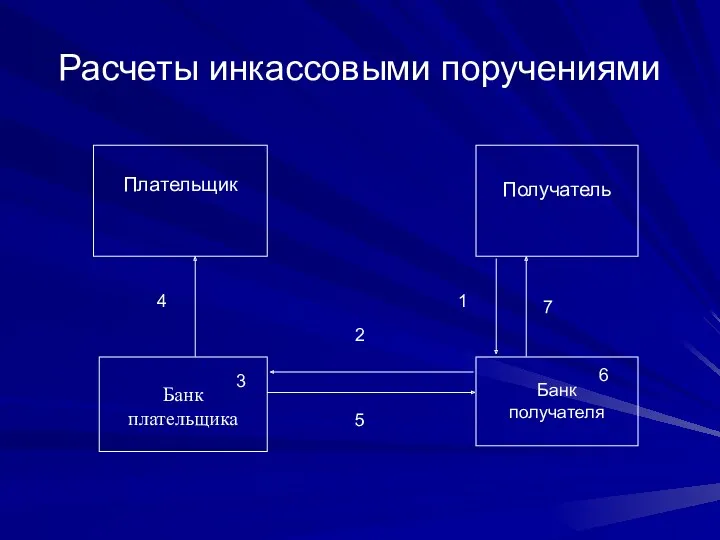

- 50. Расчеты инкассовыми поручениями Плательщик Получатель Банк плательщика Банк получателя 3 2 4 5 6 1 7

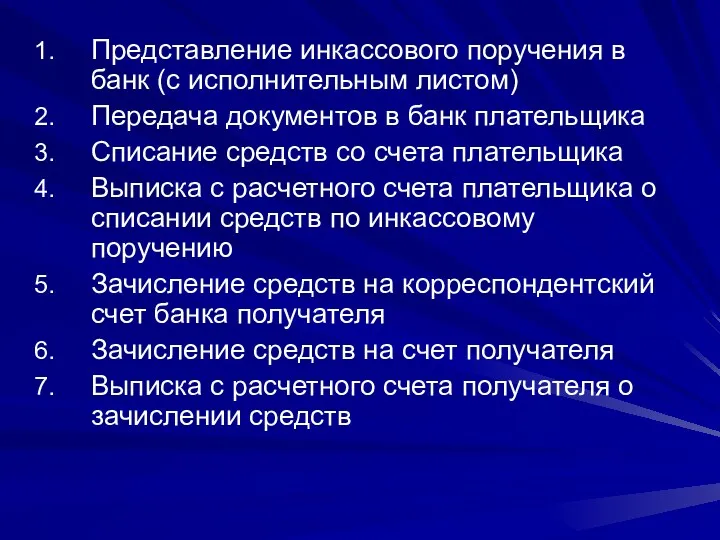

- 51. Представление инкассового поручения в банк (с исполнительным листом) Передача документов в банк плательщика Списание средств со

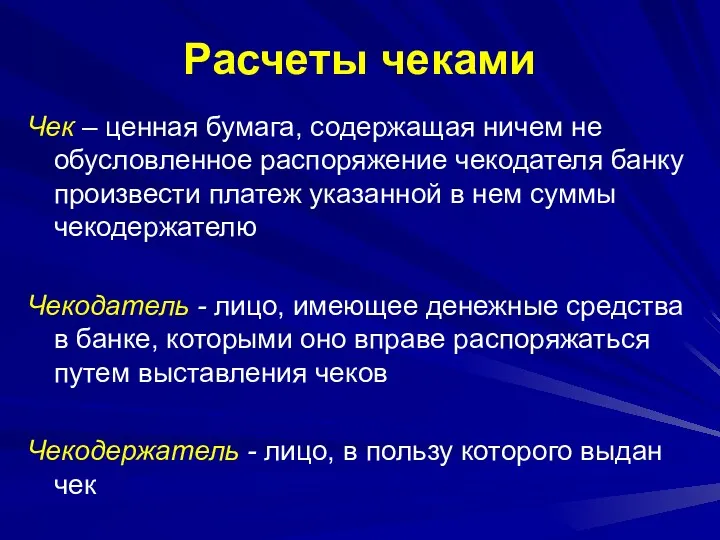

- 52. Расчеты чеками Чек – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной

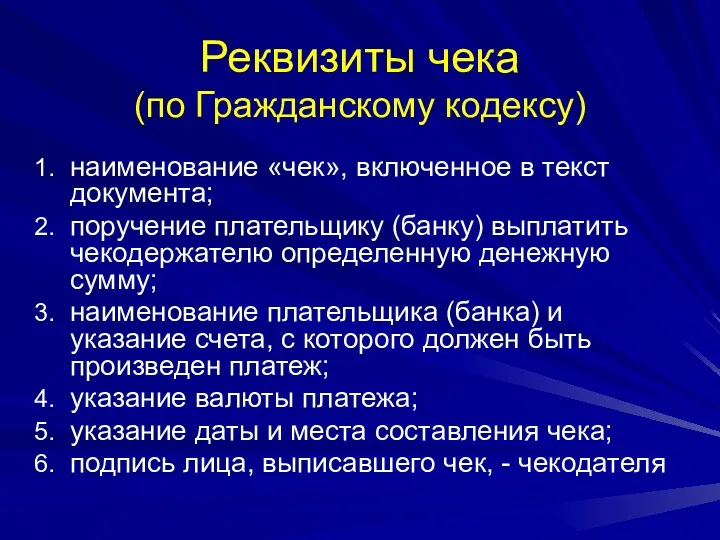

- 53. Реквизиты чека (по Гражданскому кодексу) наименование «чек», включенное в текст документа; поручение плательщику (банку) выплатить чекодержателю

- 54. Оплата чека за счет средств, находящихся на счете чекодателя за счет средств, депонированных чекодателем на отдельном

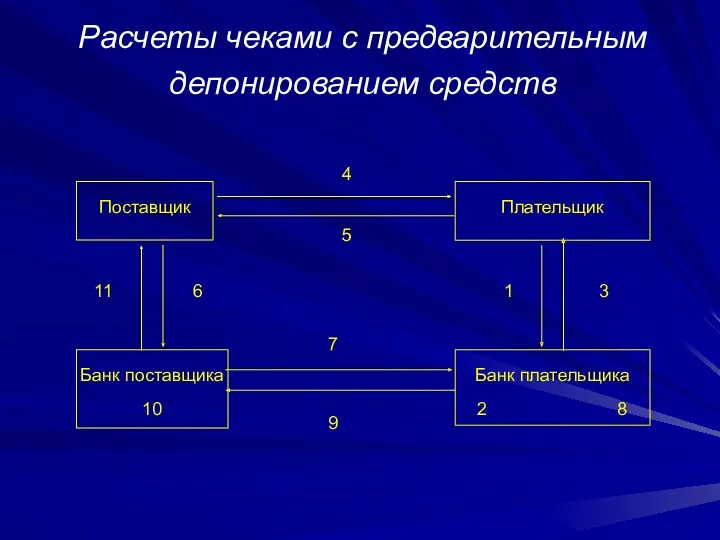

- 55. Расчеты чеками с предварительным депонированием средств Плательщик Банк поставщика 10 Банк плательщика 2 8 Поставщик 4

- 56. 1 – заявление и платежное поручение на покупку чековой книжки; 2 – депонирование средств; 3 –

- 57. Преимущества: возможность передачи прав по чеку по индоссаменту гарантирование платежа по чеку посредством аваля Недостатки: чеки

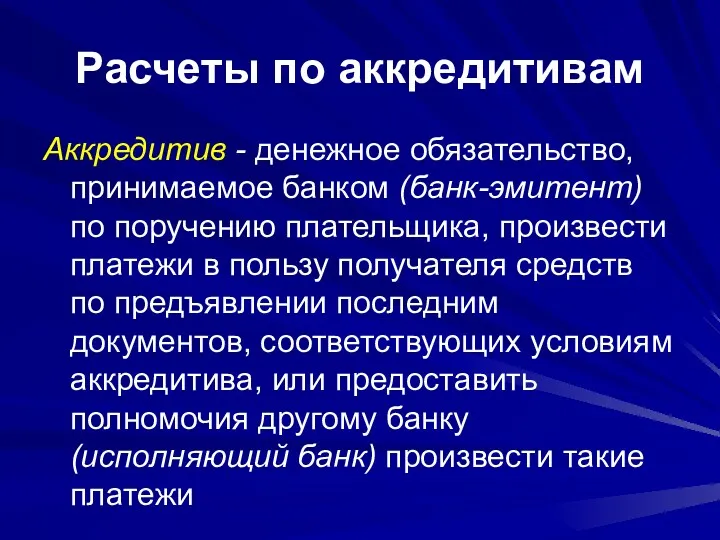

- 58. Расчеты по аккредитивам Аккредитив - денежное обязательство, принимаемое банком (банк-эмитент) по поручению плательщика, произвести платежи в

- 59. Виды аккредитивов покрытые (депонированные) и непокрытые (гарантированные); отзывные и безотзывные(могут быть подтвержденными)

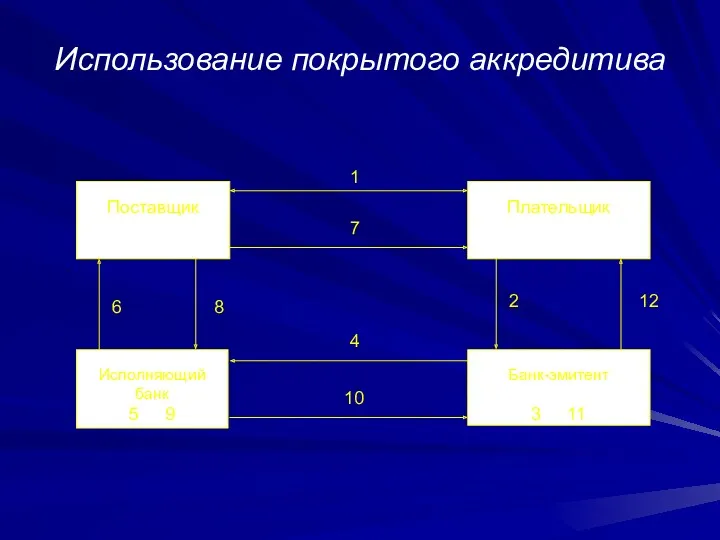

- 60. Использование покрытого аккредитива Плательщик Исполняющий банк 5 9 Банк-эмитент 3 11 Поставщик 2 1 4 6

- 61. заключение договора между поставщиком и покупателем; заявление на открытие аккредитива; списание средств со счета плательщика, приход

- 62. Использование непокрытого аккредитива Плательщик Исполняющий банк 7 8 Банк-эмитент 10 Поставщик 2 1 3 4 5

- 63. заключение договора между поставщиком и плательщиком; заявление на открытие аккредитива; извещение исполняющего банка об открытии аккредитива;

- 64. Преимущества: гарантии выполнения договорных отношений для поставщика и покупателя, возможность предоставления кредита Недостатки: высокая стоимость, большой

- 65. Использование векселей в расчетах Вексель - это безусловное письменное долговое обязательство строго установленной законом формы, дающее

- 66. Виды векселей Простой вексель (соло-вексель) - простое и ничем не обусловленное обязательство векселедателя уплатить определенную сумму

- 67. 1. Инкассирование векселей выполнение банком поручения векселедержателя по получению платежа по векселю в срок подобные векселя

- 68. 2. Домициляция векселей Действия по поручению своего клиента-плательщика по своевременному совершению платежа по векселю Домициляция осуществляется

- 69. Банк не несет никакой ответственности, если платеж не состоится Клиент-плательщик сам обязан к сроку платежа по

- 70. ПРОТЕСТ ВЕКСЕЛЯ Это публичный акт нотариальной конторы, которая официально фиксирует отказ от платежа по векселю. Совершается

- 71. РАСЧЕТЫ БАНКОВСКИМИ КАРТАМИ Положение ЦБ РФ № 266-П «Об эмиссии банковских карт и об операциях, совершаемых

- 72. Виды платежных карт 1. По материалу, из которого они изготовлены: - бумажные (картонные); - пластиковые; -

- 73. 4. По виду проводимых расчетов дебетовые карты кредитные карты 5. По владельцам: индивидуальная карта корпоративная карта

- 74. ВИДЫ БАНКОВСКИХ КАРТ Расчетная (дебетовая) карта Кредитная карта Предоплаченная карта

- 75. Расчетная (дебетовая) карта вид банковской карты, предназначенной для совершения операций в пределах установленной кредитной организацией ‑

- 76. Кредитная карта вид банковской карты, предназначенной для совершения операций ее держателем, расчеты по которым осуществляются за

- 77. Предоплаченная карта вид банковской карты, предназначенной для совершения операций ее держателем, расчеты по которым осуществляются кредитной

- 78. ВИДЫ ДЕЯТЕЛЬНОСТИ БАНКОВ: Эмиссия; Выдача карт других эмитентов; Эквайринг. Кредитная организация вправе одновременно осуществлять эмиссию банковских

- 79. эквайринг - деятельность кредитной организации, включающая в себя осуществление расчетов с организациями торговли (услуг) по операциям,

- 80. Банкомат как элемент электронной системы розничных платежей АТМ (automated teller machine) – это многофункциональный банковский автомат,

- 82. Скачать презентацию

Страхование рисков. Взаимодействие человека со страховыми компаниями

Страхование рисков. Взаимодействие человека со страховыми компаниями Корпоративні фінанси. Робочий капітал корпоративних підприємств. (Тема 8)

Корпоративні фінанси. Робочий капітал корпоративних підприємств. (Тема 8) Система добровольного медицинского страхования

Система добровольного медицинского страхования Отчет об исполнении бюджета муниципального образования по Рахьинскому городскому поселению

Отчет об исполнении бюджета муниципального образования по Рахьинскому городскому поселению Транспортный налог в Алтайском крае

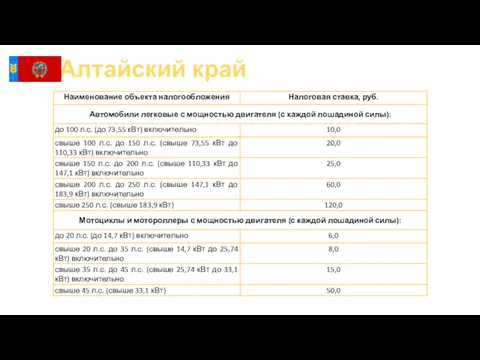

Транспортный налог в Алтайском крае Сутність і функції кредиту

Сутність і функції кредиту Департамент трейдинга. Отчет, октябрь 2023

Департамент трейдинга. Отчет, октябрь 2023 Поддержка промышленности Московской области

Поддержка промышленности Московской области Аудиторское заключение

Аудиторское заключение Электронные больничные и прямые выплаты ФСС

Электронные больничные и прямые выплаты ФСС Учет поступления и расходования денежных средств (на примере НИИЦ (г. Курск) ФГУП 18 ЦНИИ МО РФ)

Учет поступления и расходования денежных средств (на примере НИИЦ (г. Курск) ФГУП 18 ЦНИИ МО РФ) Управление финансовыми рисками

Управление финансовыми рисками Pensionnoe_obespechenie_V_Rossii_got_1704947623

Pensionnoe_obespechenie_V_Rossii_got_1704947623 Структура доходов и расходов бюджетов. Финансовое право

Структура доходов и расходов бюджетов. Финансовое право Қазіргі коммерциялық банктер

Қазіргі коммерциялық банктер Международный валютный фонд

Международный валютный фонд Research proposal Liquidity risk management in banks

Research proposal Liquidity risk management in banks Актуальные вопросы исчисления и уплаты налога на добавленную стоимость в 2019 году

Актуальные вопросы исчисления и уплаты налога на добавленную стоимость в 2019 году Bank centralny

Bank centralny Об обязательном пенсионном страховании в РФ

Об обязательном пенсионном страховании в РФ Органы, осуществляющие финансовую деятельность РФ

Органы, осуществляющие финансовую деятельность РФ Какие денежные средства в банке являются застахованными

Какие денежные средства в банке являются застахованными Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц (НДФЛ) Оптимизация ассортимента сервисных услуг на предприятиях ресторанного бизнеса

Оптимизация ассортимента сервисных услуг на предприятиях ресторанного бизнеса Теоретико-методические основы оценки эффективности инновационных проектов

Теоретико-методические основы оценки эффективности инновационных проектов Аудит учредительных документов и учетной политики организации

Аудит учредительных документов и учетной политики организации Первые шаги к финансовому успеху подростка. Повышение осознанности и ответственности в финансовых вопросах

Первые шаги к финансовому успеху подростка. Повышение осознанности и ответственности в финансовых вопросах Правовые основы аудиторской деятельности

Правовые основы аудиторской деятельности