Слайд 2

ГОСУДАРСТВЕННЫЙ БЮДЖЕТ.

Специфические функции государства в рыночной экономике связаны: с регулированием

размещения ресурсов; с распределением доходов; с воздействием на колебания экономической активности в рамках деловых циклов.

Специфические ресурсы государства для производства общественных благ – это налоги, посредством которых государство обязывает граждан на принудительной основе участвовать в коррекции провалов рынка.

Слайд 3

ГОСУДАРСТВЕННЫЙ БЮДЖЕТ.

Доходы любого экономического агента складываются:

из доходов от использования

принадлежащих ему факторов производства (характерно для домашних хозяйств и фирм);

из безвозмездных поступлений со стороны других лиц на добровольной основе (характерно для домашних хозяйств и фирм);

из безвозмездных поступлений со стороны других лиц на принудительной основе (характерно для государства).

Слайд 4

ГОСУДАРСТВЕННЫЕ РАСХОДЫ

Ресурсный потенциал общественного сектора, сформированный на базе государственных доходов, реализуется

посредством государственных расходов, которые осуществляются в денежной и натуральной формах.

Государственные расходы – это платежи, не подлежащие возврату, не создающие и не погашающие финансовых требований; являются затратами, связанными с осуществлением государством своих функций.

Слайд 5

ГОСУДАРСТВЕННЫЕ РАСХОДЫ

Государственные расходы включают:

закупки товаров и услуг;

монетарные трансакции из

государственного в частный сектор

оплату труда государственных служащих;

социальные выплаты;

обслуживание государственного долга;

трансферты.

Слайд 6

КЛАССИФИКАЦИЯ ГОСУДАРСТВЕННЫХ РАСХОДОВ

функциональная классификация отражает функциональное назначение расходов. Расходы группируют

по целевому назначению: военные, экономические, социальные, внешнеэкономические и внешнеполитические, на содержание аппарата управления и др.. Указанный подход дает представление о приоритетах в экономических действиях государства;

Слайд 7

КЛАССИФИКАЦИЯ ГОСУДАРСТВЕННЫХ РАСХОДОВ

экономическая классификация – это группировка общественных расходов по

экономическому содержанию, отражающая виды финансовых операций, с помощью которых государство выполняет свои функции как внутри страны, так и во взаимоотношениях с другими странами. Различают три категории расходов: текущие расходы, капитальные расходы, предоставление кредитов (бюджетных ссуд) за вычетом погашения.

Слайд 8

КЛАССИФИКАЦИЯ ГОСУДАРСТВЕННЫХ РАСХОДОВ

Текущие расходы – это часть расходов бюджетов, обеспечивающая

текущее функционирование органов государственной власти, бюджетных учреждений и т. п.

Капитальные расходы – это часть расходов бюджетов, обеспечивающая инновационную и инвестиционную деятельность.

Слайд 9

КЛАССИФИКАЦИЯ ГОСУДАРСТВЕННЫХ РАСХОДОВ

Институциональная классификация отражает распределение бюджетных средств по главным

распорядителям средств федерального бюджета, т.е. по исполнительным структурам государственной власти (министерствам, департаментам).

Главный распорядитель средств - руководитель органа государственной власти РФ, имеющий право распределять средства федерального бюджета по подведомственным распорядителям и получателям бюджетных средств.

Слайд 10

ТЕОРЕМА О ДЕЦЕНТРАЛИЗАЦИИ

Теорема о децентрализации: если бюджетная децентрализации не влияет

на уровень издержек, то децентралиованное принятие решений в отношении поставки локального общественного блага либо эффективнее централизованного, либо, по крайне мере, не уступает ему с точки зрения эффективности.

Преимущества децентрализации тем больше, чем значительнее межрегиональные различия в готовности платить за благо и чем ниже эластичность готовности платить по цене.

Слайд 11

ГИПОТЕЗА ТИБУ

Гипотеза Тибу: при наличии большого числа территориальных единиц и интенсивной

миграции населения бюджетная децентрализация способствует Парето-улучшениям, так как она создает предпосылки для адекватного выявления предпочтений, касающихся локальных общественных благ, и наиболее полной реализации этих предпочтений.

Слайд 12

Слайд 13

МОДЕЛИ РОСТА ГОС.РАСХОДОВ. ЗАКОН ВАГНЕРА

Слайд 14

МОДЕЛИ РОСТА ГОС.РАСХОДОВ. ЗАКОН ВАГНЕРА

Слайд 15

Слайд 16

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА

Чиновники общественного сектора и недобросовестные политики

могут получить выгоду за счет перекладывания ответственности на других и от нецелевого использования общественных ресурсов в своих интересах.

Что ведет к повышению степени налогообложения за пределы социального оптимума.

Слайд 17

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА

Отмечается особая роль лоббистских усилий в

формировании налоговых льгот, которые предлагают значительные выгоды малым группам избирателей за счет некоторых малых потерь для большого числа избирателей (льготы МСП).

Слайд 18

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА

Формирование налоговых систем с ярко выраженным

прогрессивным эффектом стимулирует высокодоходные группы населения к самоорганизации, которая облегчается их контролем над финансовыми ресурсами.

Слайд 19

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА

Непрозрачность налоговой системы усиливает автономность политиков,

бюрократов и групп специальных интересов.

Слайд 20

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА

Политики, максимизирующие голоса избирателей, могут быть

склонны к снижению эффективных налоговых ставок для тех налогоплательщиков-избирателей, которые могли бы составить им оппозицию.

Мощь оппозиции нарастает с ростом налогового бремени.

Слайд 21

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА

На субнациональном уровне существенное влияние на

формирование налоговой структуры оказывает присутствие конкурирующих территориальных единиц, поскольку власти опасаются бегства налоговой базы в другие регионы.

Слайд 22

2.4. ВЛИЯНИЕ НАЛОГОВ НА ПОВЕДЕНИЕ ГОСУДАРСТВА. ВЫВОДЫ

Максимизирующие голоса политики должны

принимать во внимание:

Организационные издержки;

Эффективность оппозиции;

Конкурирующие налоговые территориальные единицы;

Степень определенности налоговой базы, с которой сталкиваются налогоплательщики-избиратели.

Слайд 23

Слайд 24

НАЛОГОВОЕ БРЕМЯ: ОПРЕДЕЛЕНИЕ

НАЛОГОВОЕ БРЕМЯ — мера, степень, уровень экономических ограничений, создаваемых отчислением

средств на уплату налогов, отвлечением их от других возможных направлений использования.

Величина налогового бремени зависит прежде всего от видов налогов и налоговых ставок.

Слайд 25

НАЛОГОВОЕ БРЕМЯ: ОПРЕДЕЛЕНИЕ

Распределение налогового бремени между налогоплательщиками опирается на два принципа:

а) увязка налога с получаемыми за счет него благами;

б)принцип платежеспособности: чем выше доходы лица, чем больше у него способность платить, тем более высоким должен быть налог, которым облагается лицо;

Слайд 26

ПРОБЛЕМА РАСПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ

Налоги определяются законодательством.

Рационально действующие индивиды будут искать новый

оптимум в новых условиях: как правило, направленное на снижение налогового бремени.

Налогообложение влияет на относительные цены и, следовательно, механизмы, меняющие размещение ресурсов и цены.

Слайд 27

СФЕРА ДЕЙСТВИЯ НАЛОГА

Сфера действия налога включает в себя всех тех индивидов,

которые в результате введения данного налога испытывают снижение уровня функции полезности.

Потеря полезности может быть связана с необходимостью покупать товары и услуги, с отказом от покупки и др.

Слайд 28

ПЕРЕМЕЩЕНИЕ НАЛОГА

Перемещение налога – расхождения между сферой налоговых обязательств по конкретному

налогу и сферой его действия.

Бремя перемещается вперед, если продавец может переложить некоторую часть своих налоговых выплат на покупателей своего товара.

Бремя перемещается назад, если налогоплательщик под действием налога сокращает сумму своих затрат.

Слайд 29

МОДЕЛЬ РАСПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ, ПОРОЖДЕННОГО АКЦИЗОМ

Х

р

D

S

S(1+t)

X2

X1

p1

p2 (1+t)

p2

А

В

С

Слайд 30

МОДЕЛЬ РАСПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ, ПОРОЖДЕННОГО АКЦИЗОМ

Рассмотрим случай пропорционального налога на рынке

совершенной конкуренции

Х – суммарный выпуск, р –цена продукции.

Рыночное равновесие достигнуто в т. В (Х1, р1).

Вводится налог на выпуск t .

Равновесие в т. А (Х2, р2(1+t)) – продавцы должны принять падание цены до р2, но цена сокращается не на всю величину налога, т.е. продавцы сдвигают часть бремени на покупателей.

Слайд 31

МОДЕЛЬ РАСПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ, ПОРОЖДЕННОГО АКЦИЗОМ

Потребители потеряют часть потребительского излишка, равную

трапеции р2(1+t),А,В,р1.

Производители потеряют: р1,В,С,р2.

Выигрыш правительства от налоговых доходов – прямоугольник р2(1+t),А,С,р2.

Необратимые потери общества – треугольник АВС.

Слайд 32

МОДЕЛЬ РАСПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ, ПОРОЖДЕННОГО АКЦИЗОМ

Распределение налогового бремени и относительная величина

необратимых потерь зависят от крутизны наклонов кривых спроса и предложения (эластичности).

Слайд 33

МОДЕЛЬ РАСПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ, ПОРОЖДЕННОГО АКЦИЗОМ

Если предложение неэластично, то налоговое бремя

несут продавцы и не возникает необратимых потерь.

При совершенно эластичном предложении налоговое бремя несут покупатели, включая необратимые потери.

При неэластичном спросе потребители несут все бремя, включая необратимые потери.

Слайд 34

НАЛОГОВОЕ БРЕМЯ

Важно сопоставлять объемы потерь и выгод, что приводит к понятию

избыточного налогового бремени.

Избыточное налоговое бремя – количественная характеристика искажающего действия налога, замеряющая «потери благосостояния».

Величина необратимых потерь и представляет собой избыточное налоговое бремя.

Слайд 35

ИЗБЫТОЧНОЕ НАЛОГОВОЕ БРЕМЯ

Таким образом, в случае искажающего налога дополнительное развитие общественного

сектора не компенсирует полностью потери налогоплательщиков.

Однако необходимо принять во внимание также излишек потребителя, связанный с потреблением услуг общественного сектора.

Поэтому рациональная налоговая политика ориентируется на минимизацию избыточного налогового бремени.

Слайд 36

ИЗБЫТОЧНОЕ НАЛОГОВОЕ БРЕМЯ

Факторы, влияющие на величину избыточного налогового бремени:

Параметры, характеризующие рассматриваемое

налоговое изменение (налоговая ставка, налоговая база);

Параметры, характеризующие функции спроса и предложения;

Параметры начального состояния экономики.

Слайд 37

ИЗБЫТОЧНОЕ НАЛОГОВОЕ БРЕМЯ

Теоретический анализ показывает общую тенденцию опережающего темпа роста избыточного

налогового бремени по сравнению с налоговыми доходами при увеличении налога.

Слайд 38

ИЗБЫТОЧНОЕ НАЛОГОВОЕ БРЕМЯ

Так, в США прирост налоговых доходов на 1 долл.

Требует от налогоплательщиков выплат в диапазоне 1,2-1,4 долл., т.е. ИНБ составляет примерно треть доходов.

Слайд 39

ПРОГРАММЫ ОБЩЕСТВЕННЫХ РАСХОДОВ

Программы предполагают:

Выявление приоритетов, целей и задач формирования программы общественных

расходов;

Формирование системы мероприятий в соответствии с целями и задачами;

Выбор инструментов достижения цели;

Мониторинг реализации программ.

Слайд 40

ПРОГРАММЫ ОБЩЕСТВЕННЫХ РАСХОДОВ

Экономическая сфера действия программ не совпадает с кругом его

непосредственных плательщиков; программа общественных расходов приносит выгоды не одним только своим непосредственным реципиентам.

Реципиенты – те, кто безвозмездно или на льготных условиях получает какие-либо блага или денежные средства за счет общественного сектора.

«Сфера действия программы общественных расходов» - круг лиц, на которых распространяются выгоды, обусловленные данной программой.

Слайд 41

ПРОГРАММЫ ОБЩЕСТВЕННЫХ РАСХОДОВ

Программы общественных расходов в натуральной форме делятся на:

лимитированные программы – потребление отдельного товара или услуги субсидируется лишь в ограниченных пределах;

нелимитировнные программы - потребление отдельного товара или услуги субсидируется лишь в неограниченных пределах.

Лимитированные программы:

порождают меньшие чистые потери, чем нелимитированные, поскольку для части реципиентов не возникает эффект замещения;

предполагают ломанные бюджетные ограничения, с которыми связаны существенные искажения.

Салық ұғымымен салық жүйесі ұғымы тығыз байланысты

Салық ұғымымен салық жүйесі ұғымы тығыз байланысты Принципы и формы организации платежной системы государства. (Тема 1)

Принципы и формы организации платежной системы государства. (Тема 1) Налог на доходы физических лиц

Налог на доходы физических лиц Облигации. Основные понятия

Облигации. Основные понятия Формирование учетной политики организации. Тема 6

Формирование учетной политики организации. Тема 6 Финансово-правовая норма

Финансово-правовая норма Меры поддержки частных инвесторов в моногородах

Меры поддержки частных инвесторов в моногородах Финансы как экономическая категория. Тема 1

Финансы как экономическая категория. Тема 1 Банки. Банковская система

Банки. Банковская система КАСКО - добровольное страхование транспортного средства

КАСКО - добровольное страхование транспортного средства Финансы коммерческих организаций и предприятий

Финансы коммерческих организаций и предприятий Инвестиционная среда и механизмы инвестиционного рынка

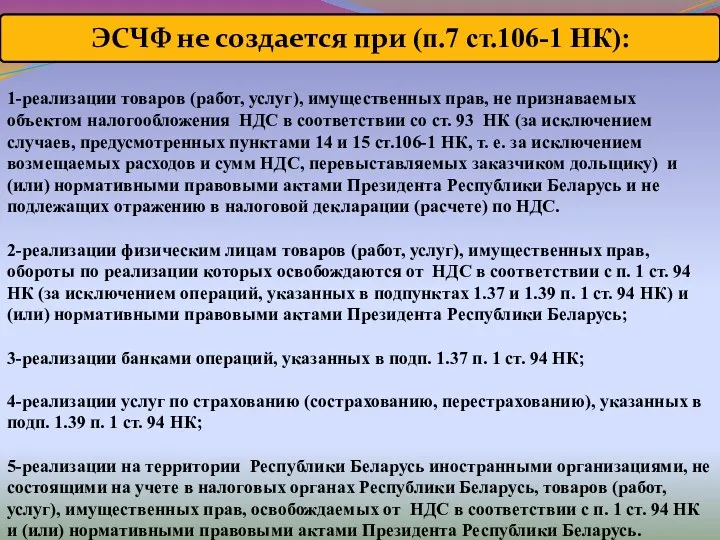

Инвестиционная среда и механизмы инвестиционного рынка Электронный счет-фактура (ЭСЧФ)

Электронный счет-фактура (ЭСЧФ) Российский университет дружбы народов. Стипендии в РУДН

Российский университет дружбы народов. Стипендии в РУДН Методы определения таможенной стоимости товаров. Лекция 1

Методы определения таможенной стоимости товаров. Лекция 1 Инвестиционная политика предприятия

Инвестиционная политика предприятия Расходы и доходы

Расходы и доходы Факторы влияющие на рынок недвижимости

Факторы влияющие на рынок недвижимости Анализ динамики и структуры пассивов банковской системы России. Банковского сектора Ростовской области

Анализ динамики и структуры пассивов банковской системы России. Банковского сектора Ростовской области Сыбайлас жемқорлық – індет, оны жою – міндет

Сыбайлас жемқорлық – індет, оны жою – міндет Подоходный налог с физических лиц

Подоходный налог с физических лиц Подходы к оценке стоимости коммерческого банка. Тема 5

Подходы к оценке стоимости коммерческого банка. Тема 5 Налог на имущество физических лиц

Налог на имущество физических лиц Національна, економічна і фінансова безпека України

Національна, економічна і фінансова безпека України Состав и информационные задачи бухгалтерской отчетности

Состав и информационные задачи бухгалтерской отчетности Нарық қатынасы жүйесіндегі инвестициялар

Нарық қатынасы жүйесіндегі инвестициялар Кроссворд по финансовой грамотности дошкольников 5-7 лет

Кроссворд по финансовой грамотности дошкольников 5-7 лет Методы оценки риска var (value at risk)

Методы оценки риска var (value at risk)