Содержание

- 2. это оценка банком заемщика с точки зрения возможности и целесообразности предоставления ему денежных средств (кредита), определения

- 3. При решении этой задачи специалисты соприкасаются с двумя понятиями: «кредитоспособность» и «платежеспособность», которые имеют существенные отличия

- 4. это способность (возможность) и готовность (наличие желания) юридического или физического лица своевременно и в полном объеме

- 5. это способность и готовность лица своевременно и в полном объеме погасить свои кредитные долги (основную сумму

- 6. Кредитоспособность и платежеспособность: А. Какое из понятий шире? Б. Описать сходство и отличие этих понятий. Домашнее

- 7. Используемые в разных банках системы оценки отличаются числом показателей, различными подходами к самим показателям (характеристикам) и

- 8. Различные подходы – начиная с субъективных (экспертных) оценок кредитными специалистами коммерческих банков и заканчивая автоматизированными системами

- 9. позволяют банкам осуществлять взвешенную оценку, как личных качеств потенциального заемщика, так и его финансового состояния. В

- 10. создаются банками на основе факторного анализа. Данная система использует накопленную базу данных «хороших», «удовле-творительных» и «неблагополучных»

- 11. Выделяют : 1) скоринговые модели; 2) методика определения платежеспособности; 3) андеррайтинг. Банк применяет каждую из методик

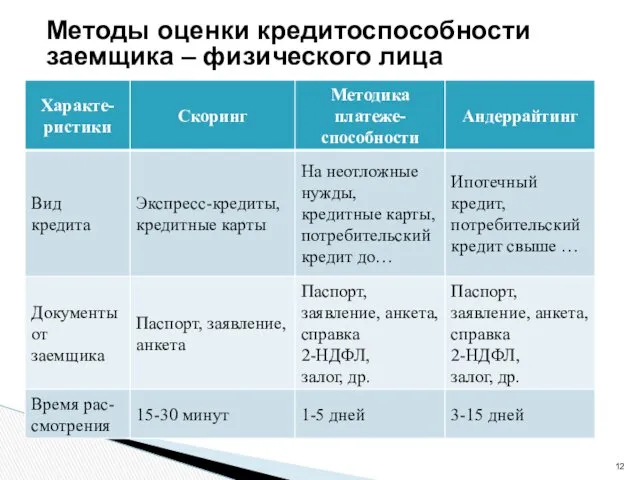

- 12. Методы оценки кредитоспособности заемщика – физического лица

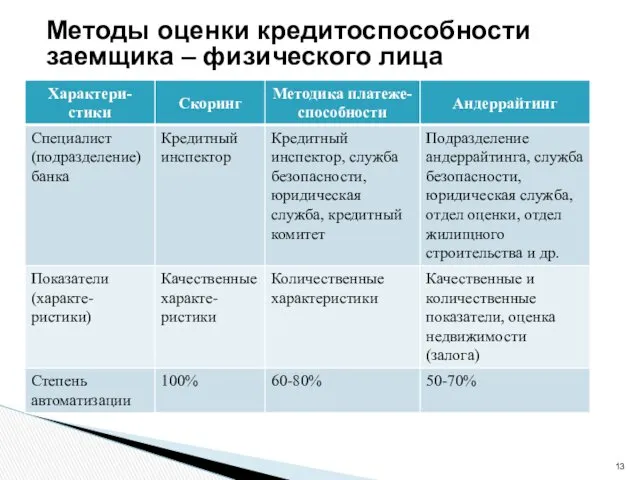

- 13. Методы оценки кредитоспособности заемщика – физического лица

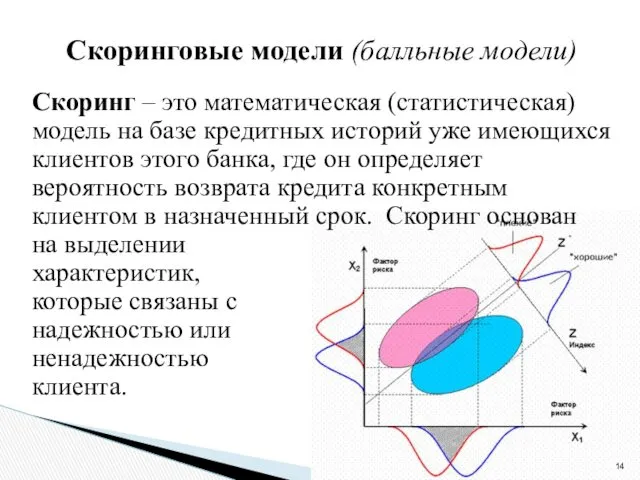

- 14. Скоринг – это математическая (статистическая) модель на базе кредитных историй уже имеющихся клиентов этого банка, где

- 15. Техника кредитного скоринга представляет собой оценку в баллах характеристик, позволяющих с достаточной достоверностью определить степень кредитного

- 16. Скоринг

- 17. Одной из самых известных является модель Дюрана. Он выявил группы факторов, позволяющих максимально определить степень кредитного

- 18. А. Описать модель Дюрана. Б. Описать другую скоринговую модель. В. Описать особенности применения скоринга в России.

- 19. является более сложной (по сравнению со скорингом) и применяется при выдаче кредитов на неотложные нужды, кредитных

- 20. Для оценки платежеспособности клиента кредитным инспекторам необходимо проанализировать большое количество документов. Их обязательное предоставление клиентом, с

- 21. процедура оценки банком вероятности погашения или непогашения запрашиваемого кредита. Предполагает изучение платёжеспособности и кредитоспособности потенциального заёмщика

- 22. Выписать: а) полный комплект документов, необходимых для получения ипотечного кредита; б) разделы заявления-анкеты на получение кредита.

- 23. заработная плата по основному месту работы, включая доход за сверхурочную работу и премии; доход от работы

- 24. заемщиком или сотрудником банка заполняется анкета, содержащая ряд сведений: персональные данные (ФИО, пол, дата рождения, прежняя

- 25. фактическое место жительства; семейное положение, количество детей, количество лет в браке, наличие иждивенцев; образование; основное место

- 26. сведения о доходах (доход по основному месту работы, сумма дополнительных личных доходов, документы, подтверждающие доход); сведения

- 27. При рассмотрении заявки кредитный специалист оценивает заемщика по внешнему виду, по поведению, по личным качествам; осуществляет

- 28. Кредитный специалист прозванивает все телефоны для сбора информацию о заемщике, которая подтверждает или опровергает сведения анкеты.

- 29. Из анкеты № 1. Заемщик – мужчина 26 лет, прописан в городе Новосибирске 2 года, не

- 30. по анкете №1 можно определить следующие отрицательные моменты: а) молодой человек – 26 лет, при этом

- 31. отрицательные моменты (продолжение): В практике некоторых банков молодые люди до 25 лет с семейным положением холост

- 32. Любой модели Скоринга присущи следующие недостатки: 1. Обладает внутренней противоречивостью, как бы и кем бы она

- 33. ….недостатки: 3. Нельзя скопировать даже очень хорошую скоринговую модель не только из другой страны, но и

- 35. Скачать презентацию

Государственная поддержка малого и среднего бизнеса

Государственная поддержка малого и среднего бизнеса Финансирование ЦСМ

Финансирование ЦСМ Особенности финансов организаций различных организационно-правовых форм собственности

Особенности финансов организаций различных организационно-правовых форм собственности Государственный бюджет

Государственный бюджет Формирование и использование оборотных активов (оборотного капитала) корпорации

Формирование и использование оборотных активов (оборотного капитала) корпорации Межбюджетные трансферты

Межбюджетные трансферты Кредитование физических лиц: процедура и обеспечение возврата на примере ДО Ступинский Банк Возрождение (ПАО)

Кредитование физических лиц: процедура и обеспечение возврата на примере ДО Ступинский Банк Возрождение (ПАО) Издержки и выручка предприятия

Издержки и выручка предприятия Экологический сбор

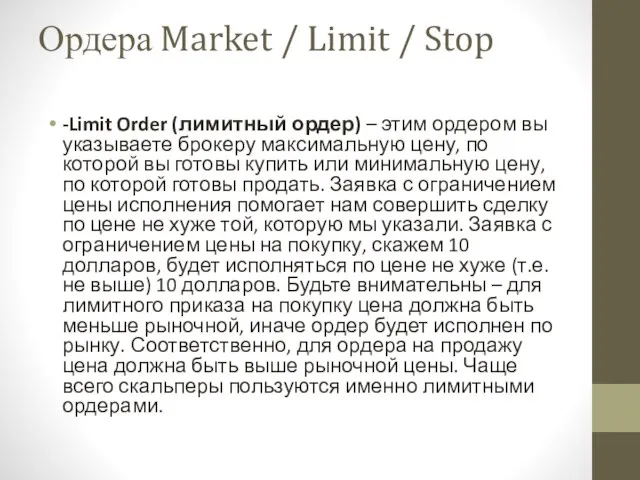

Экологический сбор Ордера Market / Limit / Stop

Ордера Market / Limit / Stop Обов'язкові види страхування від нещасних випадків і професійних захворювань

Обов'язкові види страхування від нещасних випадків і професійних захворювань Итоги рынка недвижимости 2015 года г. Екатеринбург

Итоги рынка недвижимости 2015 года г. Екатеринбург Бюджетная классификация

Бюджетная классификация Обучение Агентов ГПХ. АО ОТП Банк

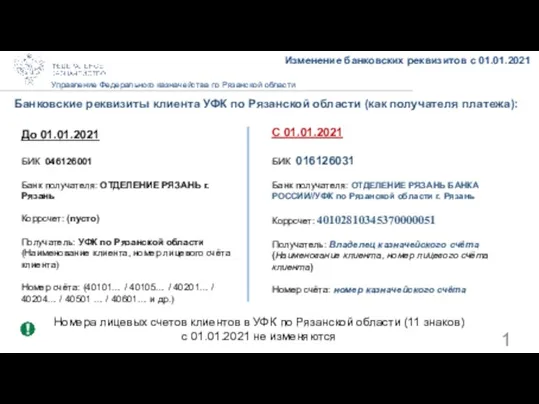

Обучение Агентов ГПХ. АО ОТП Банк Изменение банковских реквизитов

Изменение банковских реквизитов Актуальные вопросы формирования бюджетной (бухгалтерской) отчетности

Актуальные вопросы формирования бюджетной (бухгалтерской) отчетности Правовые основы анализа хозяйственной деятельности и аудита

Правовые основы анализа хозяйственной деятельности и аудита Финансовая работа в первичной профсоюзной организации

Финансовая работа в первичной профсоюзной организации Регулирование в сфере электроэнергетики: обзор результатов 2016 г. и грядущих изменений в законодательство

Регулирование в сфере электроэнергетики: обзор результатов 2016 г. и грядущих изменений в законодательство Финансовая грамотность - оружие устраняющее коррупцию

Финансовая грамотность - оружие устраняющее коррупцию Инкассация

Инкассация Учет финансовых вложений

Учет финансовых вложений Учет денежных средств

Учет денежных средств Финансирование предпринимательской деятельности. Лекция 5

Финансирование предпринимательской деятельности. Лекция 5 Бухгалтерский учет

Бухгалтерский учет Основные активные операции коммерческого банка

Основные активные операции коммерческого банка Сложные случаи учёта НДС в 1С:Бухгалтерии 8

Сложные случаи учёта НДС в 1С:Бухгалтерии 8 Презентация Транспортый налог

Презентация Транспортый налог