Содержание

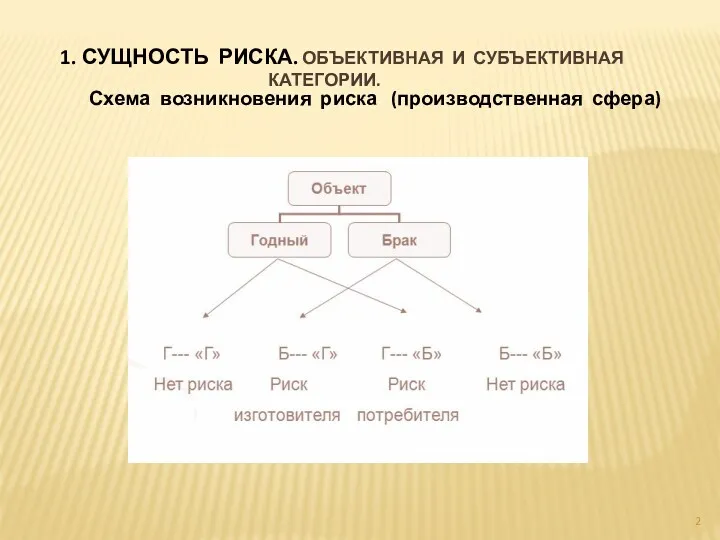

- 2. 1. СУЩНОСТЬ РИСКА. ОБЪЕКТИВНАЯ И СУБЪЕКТИВНАЯ КАТЕГОРИИ. Схема возникновения риска (производственная сфера)

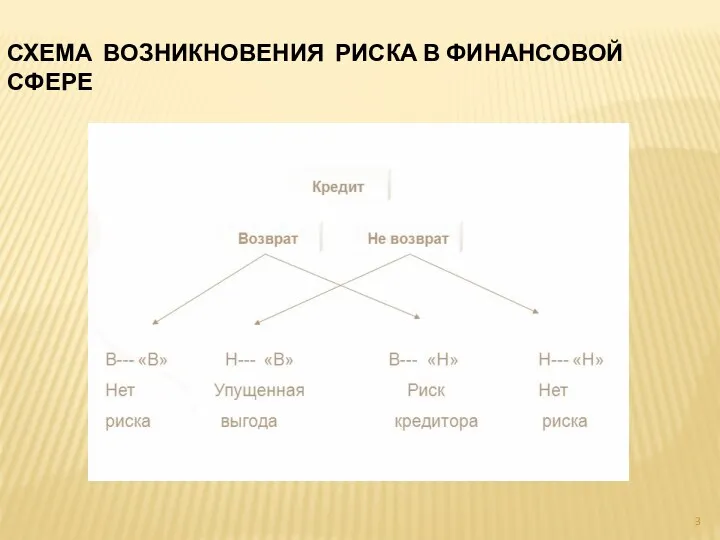

- 3. СХЕМА ВОЗНИКНОВЕНИЯ РИСКА В ФИНАНСОВОЙ СФЕРЕ

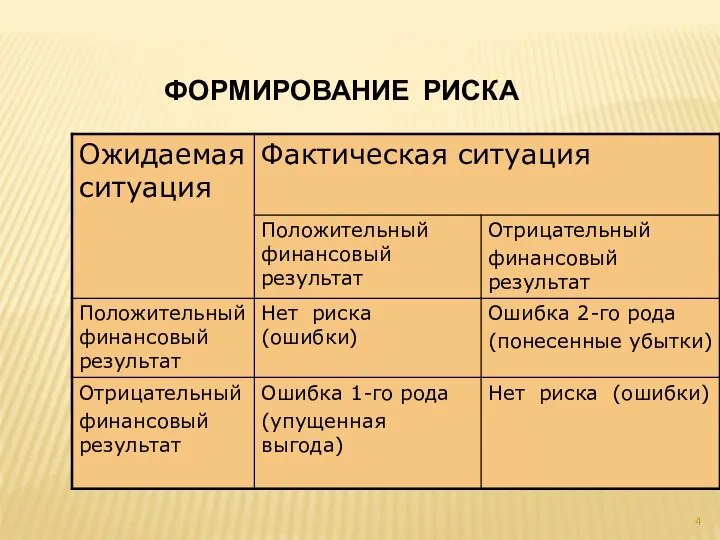

- 4. ФОРМИРОВАНИЕ РИСКА

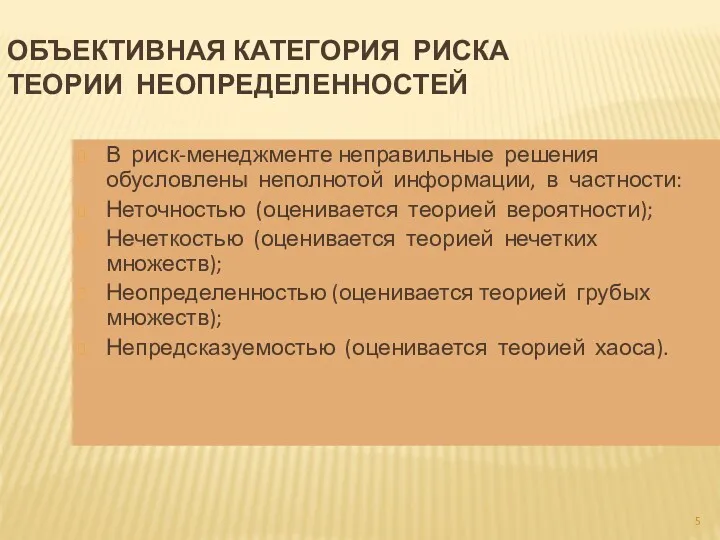

- 5. ОБЪЕКТИВНАЯ КАТЕГОРИЯ РИСКА ТЕОРИИ НЕОПРЕДЕЛЕННОСТЕЙ В риск-менеджменте неправильные решения обусловлены неполнотой информации, в частности: Неточностью (оценивается

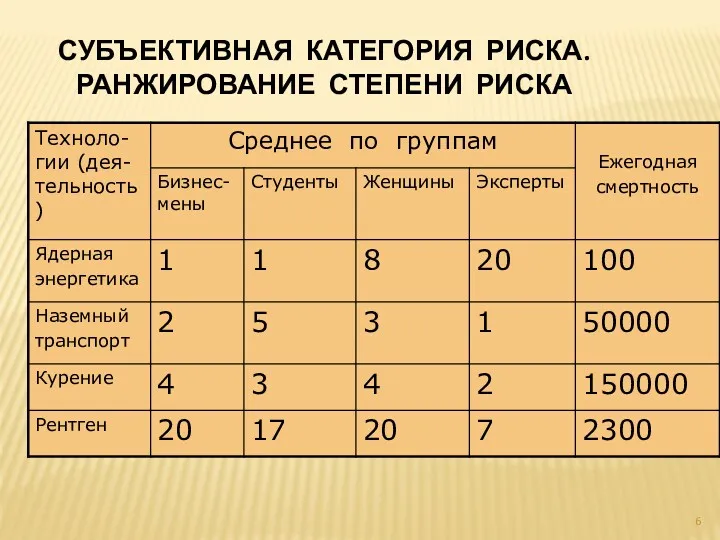

- 6. СУБЪЕКТИВНАЯ КАТЕГОРИЯ РИСКА. РАНЖИРОВАНИЕ СТЕПЕНИ РИСКА

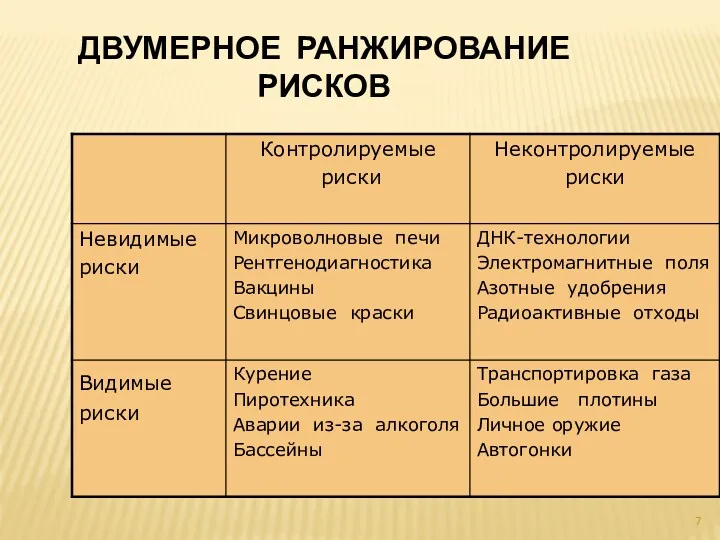

- 7. ДВУМЕРНОЕ РАНЖИРОВАНИЕ РИСКОВ

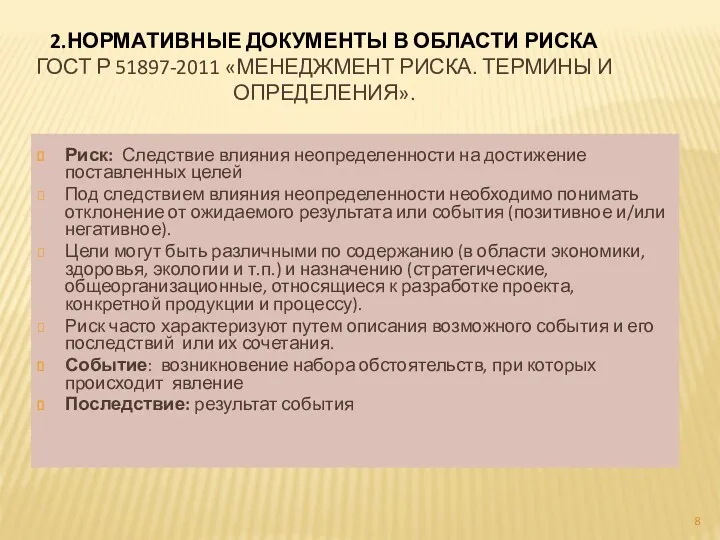

- 8. 2.НОРМАТИВНЫЕ ДОКУМЕНТЫ В ОБЛАСТИ РИСКА ГОСТ Р 51897-2011 «МЕНЕДЖМЕНТ РИСКА. ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ». Риск: Следствие влияния

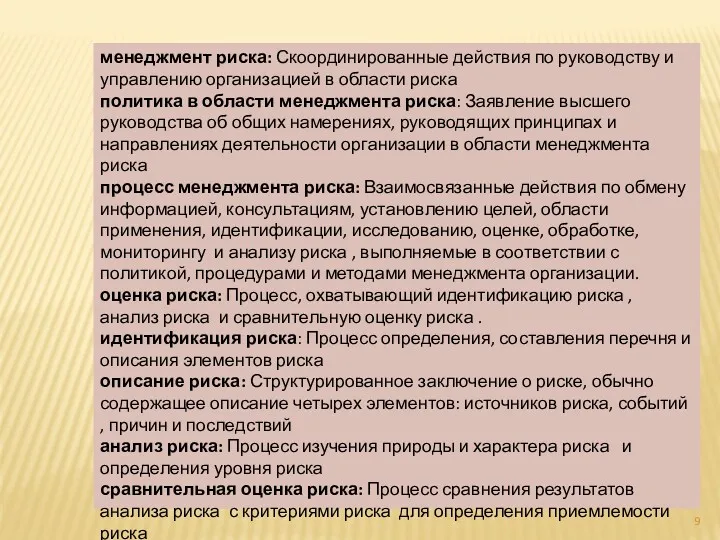

- 9. менеджмент риска: Скоординированные действия по руководству и управлению организацией в области риска политика в области менеджмента

- 10. НАЦИОНАЛЬНЫЙ СТАНДАРТ ГОСТ Р ИСО/МЭК 31010-2011

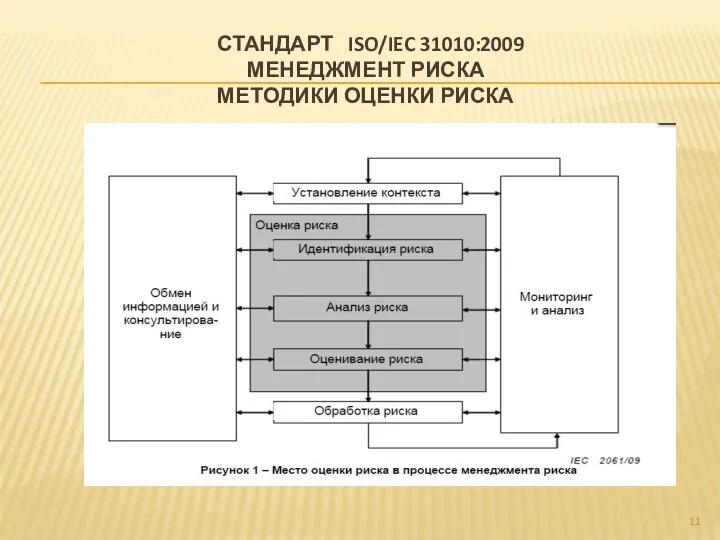

- 11. СТАНДАРТ ISO/IEC 31010:2009 МЕНЕДЖМЕНТ РИСКА МЕТОДИКИ ОЦЕНКИ РИСКА

- 12. При установлении контекста определяют основные параметры менеджмента риска и устанавливают область применения и критерии для остальных

- 13. ИДЕНТИФИКАЦИЯ РИСКА Идентификация риска – это процесс выявления, исследования и описания рисков. Целью идентификации риска является

- 14. АНАЛИЗ РИСКА Анализ риска включает рассмотрение причин и источников рисков, их последствий и вероятности того, что

- 15. Качественная оценка применяется для определения последствия, вероятности и уровня риска по таким уровням значимости, как «высокий»,

- 16. ОЦЕНИВАНИЕ РИСКА Оценивание риска включает сравнение количественно оцененных уровней риска с критериями риска, определенными при установлении

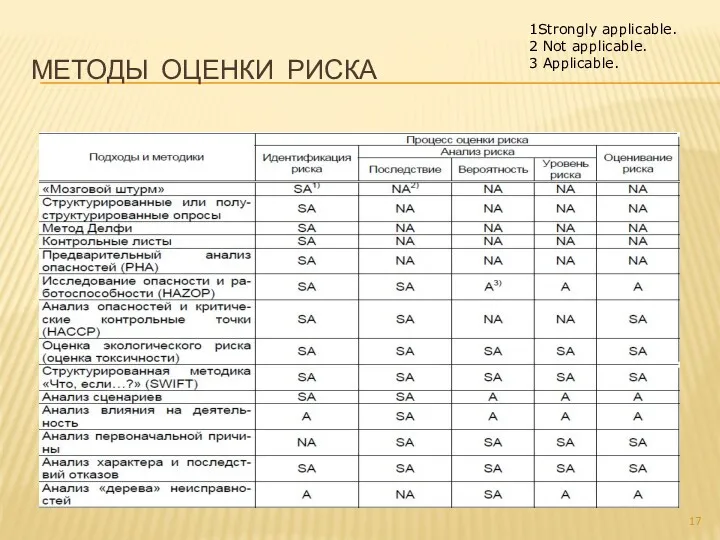

- 17. МЕТОДЫ ОЦЕНКИ РИСКА 1Strongly applicable. 2 Not applicable. 3 Applicable.

- 18. ПРОДОЛЖЕНИЕ 1Strongly applicable. 2 Not applicable. 3 Applicable.

- 19. СОКРАЩЕНИЯ HAZOP - Hazard and operability studies PHA - Primary hazard analysis HACCP - Hazard Analysis

- 20. 3. ЦЕЛИ И ЗАДАЧИ РИСК-МЕНЕДЖМЕНТА Р-М - система анализа, оценки и управления риском. РМ является центральной

- 21. Задачи РМ: выявление и описание рисков; качественная/количественная оценка рисков; выбор стратегий управления риском; управление рисками и

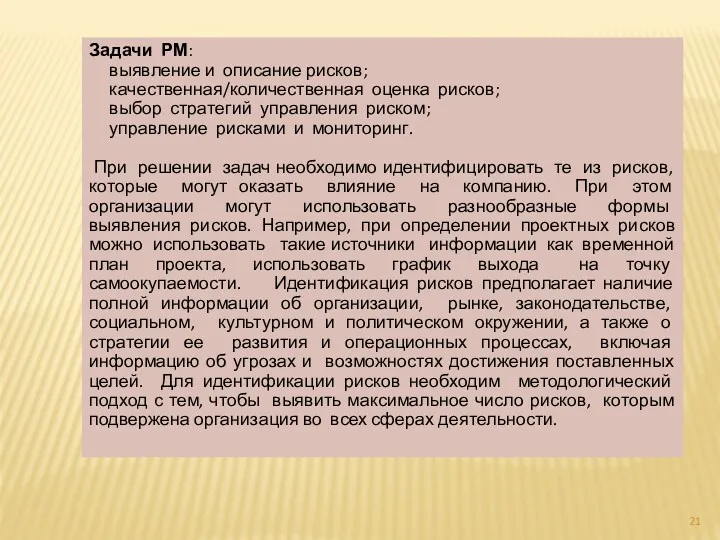

- 22. 4. ОПИСАНИЕ РИСКА. КАРТА РИСКА. Описание рисков дает возможность расставить приоритеты и выделить те риски, подробное

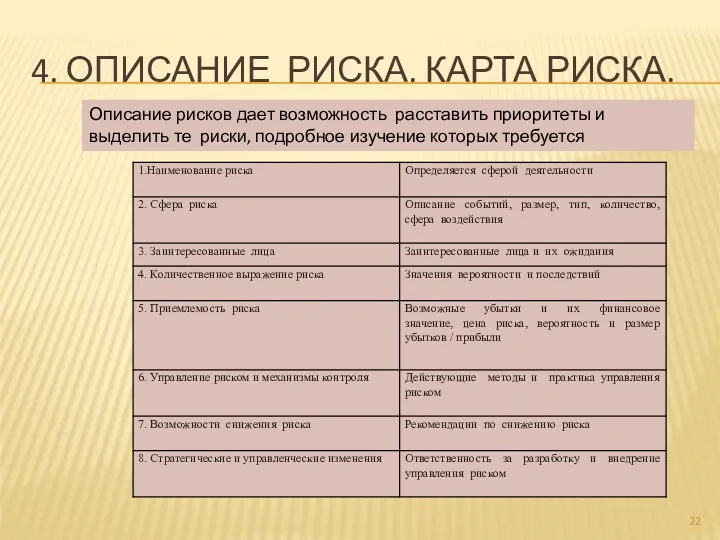

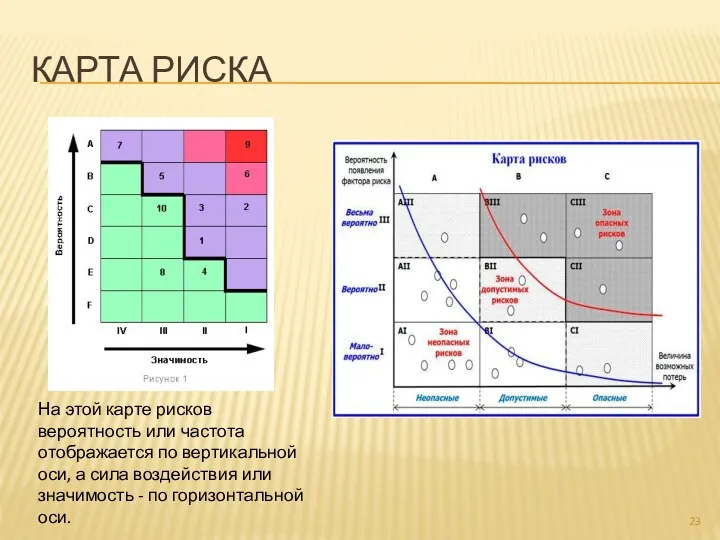

- 23. КАРТА РИСКА На этой карте рисков вероятность или частота отображается по вертикальной оси, а сила воздействия

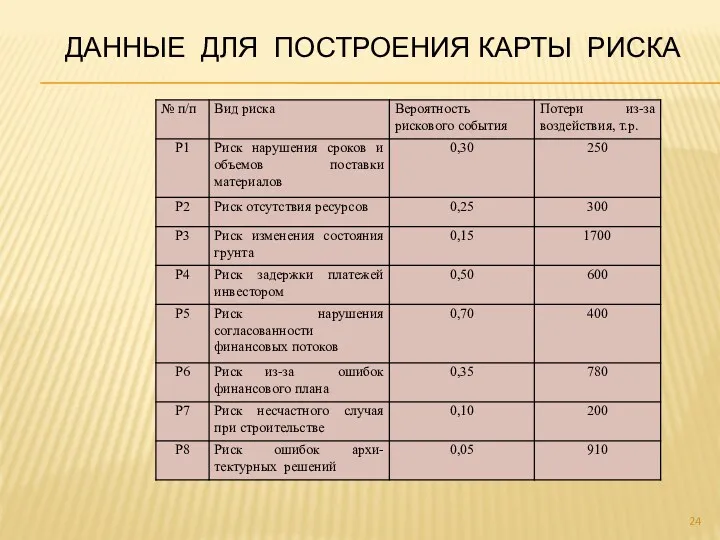

- 24. ДАННЫЕ ДЛЯ ПОСТРОЕНИЯ КАРТЫ РИСКА

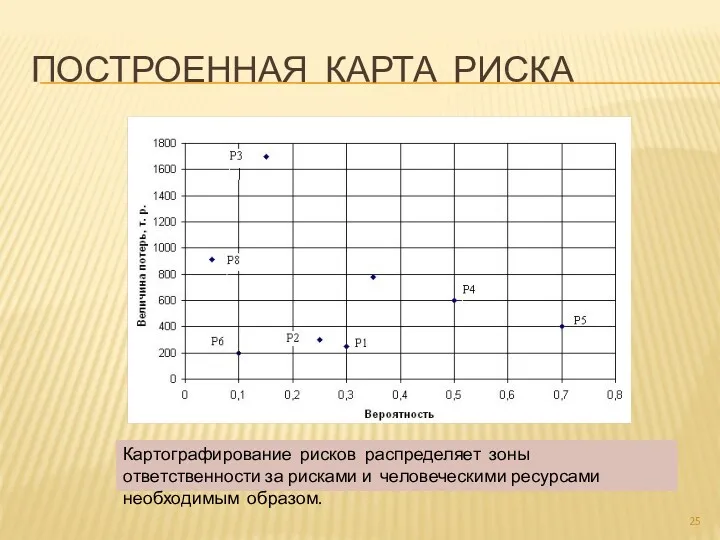

- 25. ПОСТРОЕННАЯ КАРТА РИСКА Картографирование рисков распределяет зоны ответственности за рисками и человеческими ресурсами необходимым образом.

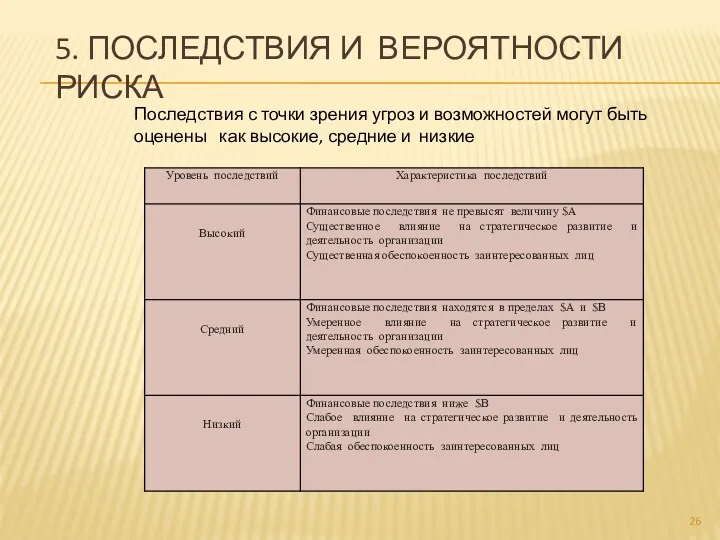

- 26. 5. ПОСЛЕДСТВИЯ И ВЕРОЯТНОСТИ РИСКА Последствия с точки зрения угроз и возможностей могут быть оценены как

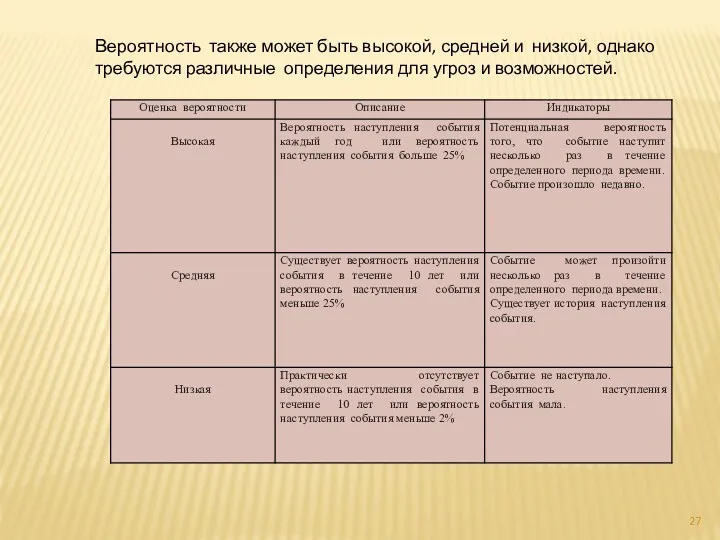

- 27. Вероятность также может быть высокой, средней и низкой, однако требуются различные определения для угроз и возможностей.

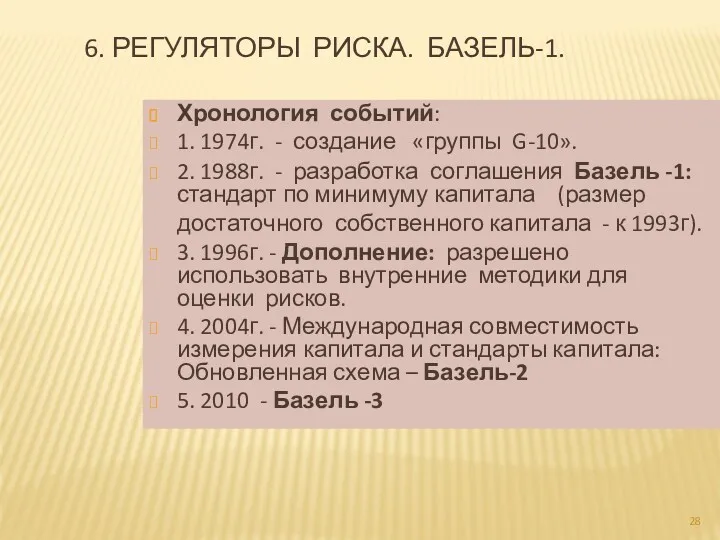

- 28. 6. РЕГУЛЯТОРЫ РИСКА. БАЗЕЛЬ-1. Хронология событий: 1. 1974г. - создание «группы G-10». 2. 1988г. - разработка

- 29. Первое Базельское соглашение (Basel Accord), известное как Базель-1, было заключено в 1988г. и представляло собой важный

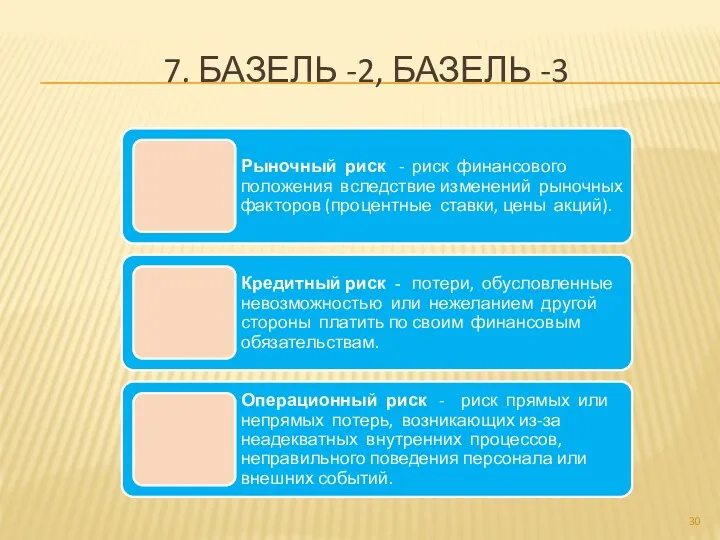

- 30. 7. БАЗЕЛЬ -2, БАЗЕЛЬ -3

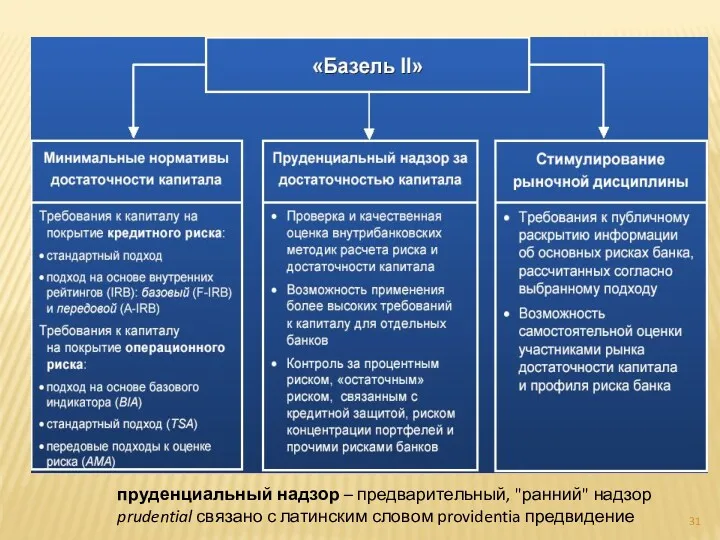

- 31. пруденциальный надзор – предварительный, "ранний" надзор prudential связано с латинским словом providentia предвидение

- 32. ТРЕХБЛОЧНАЯ СТРУКТУРА БАЗЕЛЬ-2 первый блок: требования к минимальному капиталу для перекрытия кредитного, рыночного и операционного рисков.

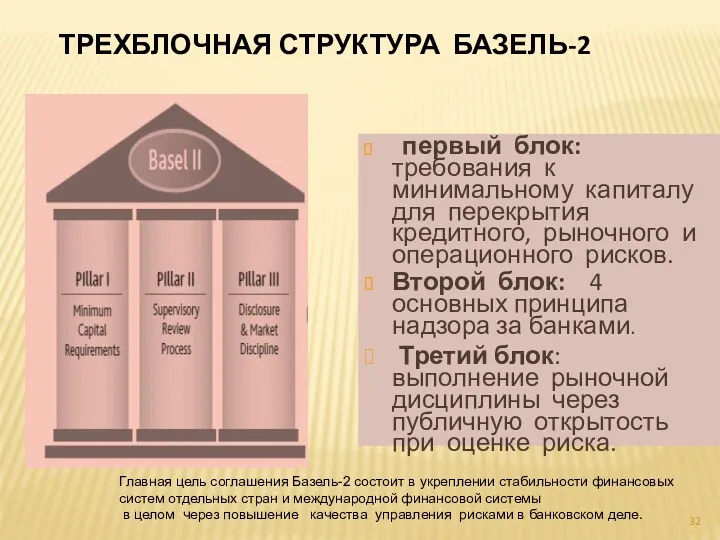

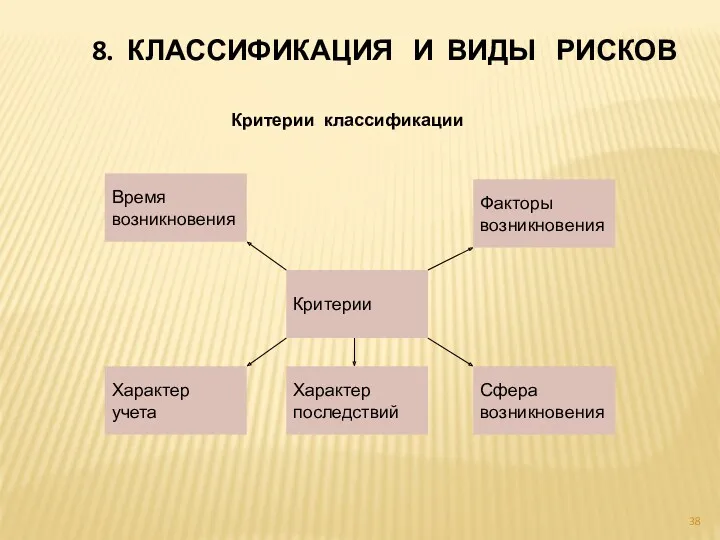

- 38. 8. КЛАССИФИКАЦИЯ И ВИДЫ РИСКОВ Критерии Время возникновения Факторы возникновения Характер учета Характер последствий Сфера возникновения

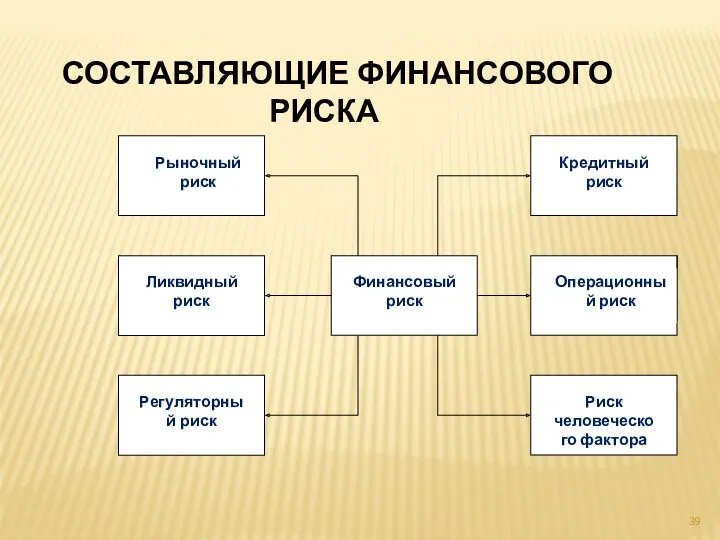

- 39. СОСТАВЛЯЮЩИЕ ФИНАНСОВОГО РИСКА

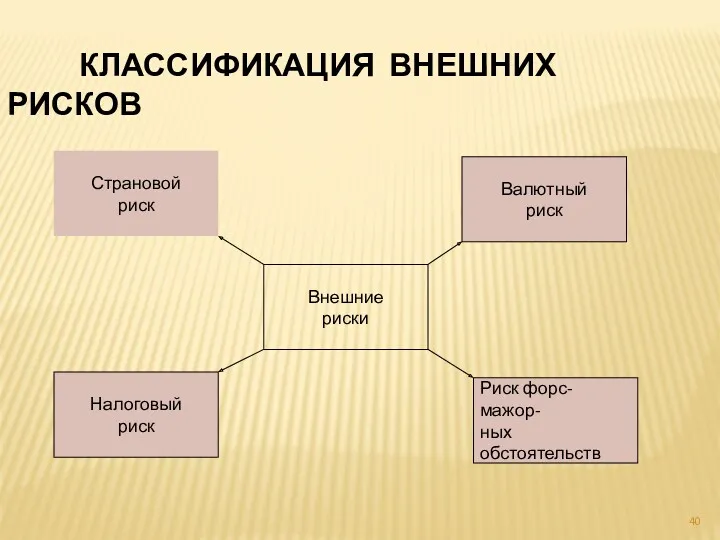

- 40. Внешние риски Налоговый риск Валютный риск Риск форс-мажор- ных обстоятельств Страновой риск КЛАССИФИКАЦИЯ ВНЕШНИХ РИСКОВ

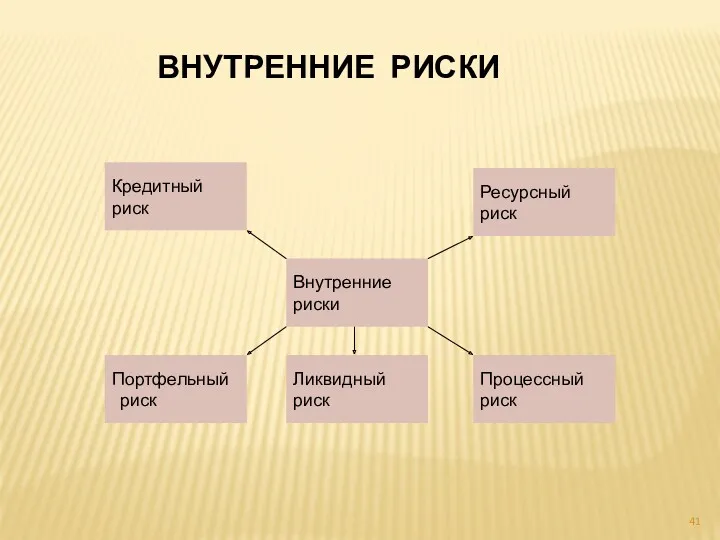

- 41. ВНУТРЕННИЕ РИСКИ Внутренние риски Кредитный риск Ресурсный риск Портфельный риск Ликвидный риск Процессный риск

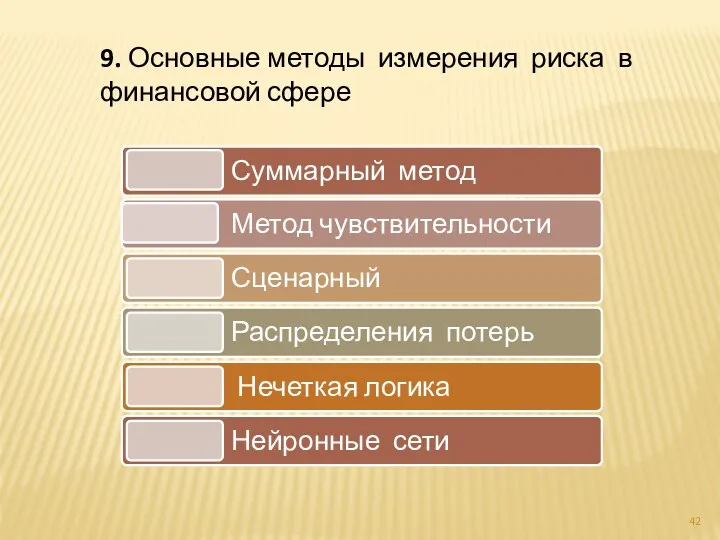

- 42. 9. Основные методы измерения риска в финансовой сфере

- 43. Риск портфеля = сумме стоимостей отдельных акций 9.1. Суммарный метод

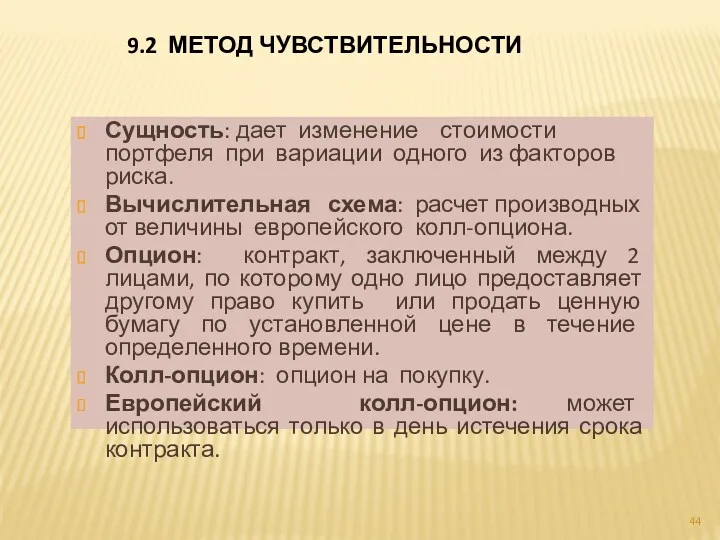

- 44. 9.2 МЕТОД ЧУВСТВИТЕЛЬНОСТИ Сущность: дает изменение стоимости портфеля при вариации одного из факторов риска. Вычислительная схема:

- 45. ФОРМУЛА БЛЭКА-ШОУЛСА где S – цена акции; Φ(d1) - функция распределения нормального закона; К - цена

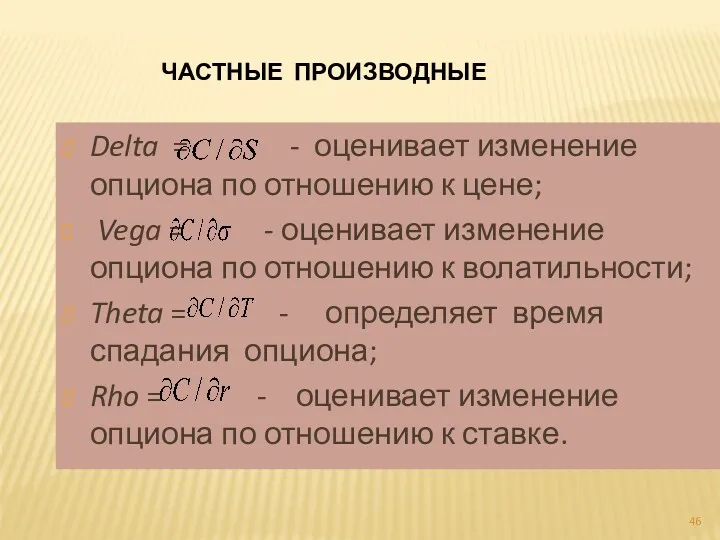

- 46. ЧАСТНЫЕ ПРОИЗВОДНЫЕ Delta = - оценивает изменение опциона по отношению к цене; Vega = - оценивает

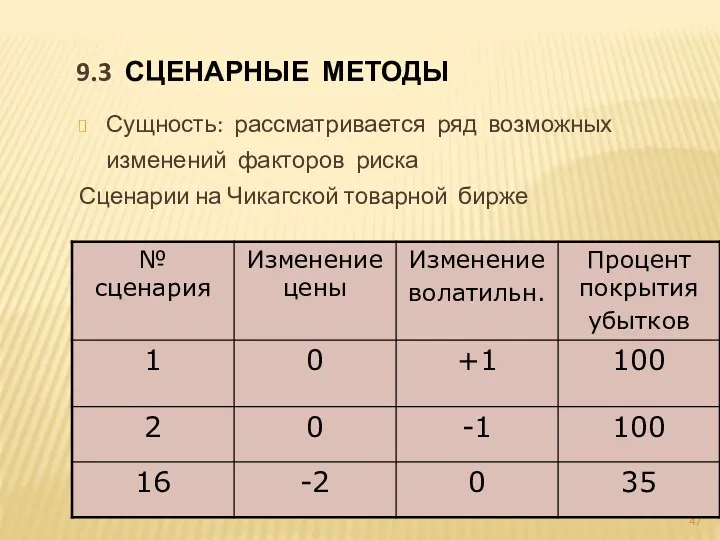

- 47. 9.3 СЦЕНАРНЫЕ МЕТОДЫ Сущность: рассматривается ряд возможных изменений факторов риска Сценарии на Чикагской товарной бирже

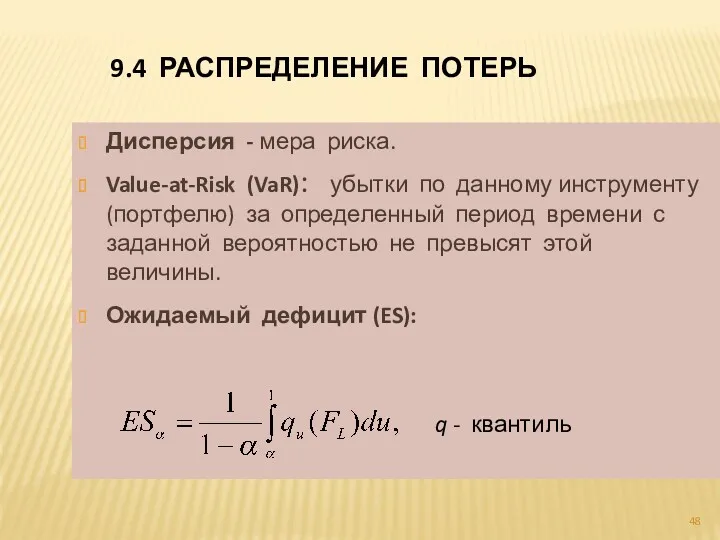

- 48. 9.4 РАСПРЕДЕЛЕНИЕ ПОТЕРЬ Дисперсия - мера риска. Value-at-Risk (VaR): убытки по данному инструменту (портфелю) за определенный

- 49. 9.5 НЕЧЕТКАЯ ЛОГИКА (FUZZY LOGIC) Сущность НЛ: в ней используются лингвистические переменные (вместо обычных числовых) или

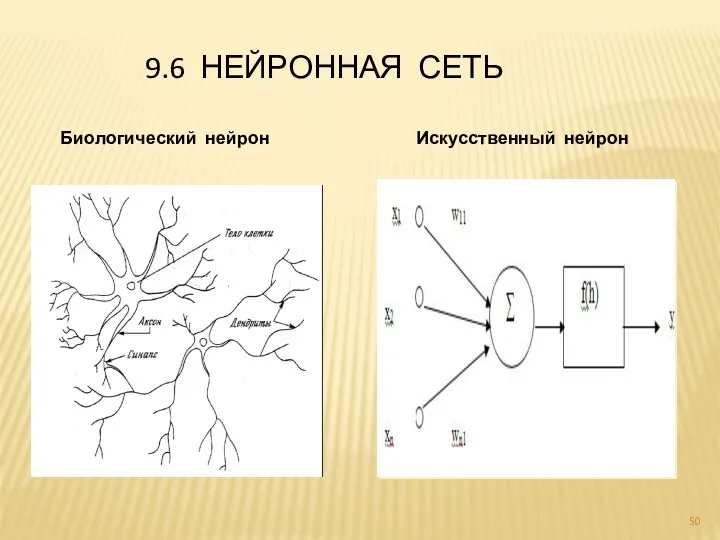

- 50. 9.6 НЕЙРОННАЯ СЕТЬ Биологический нейрон Искусственный нейрон

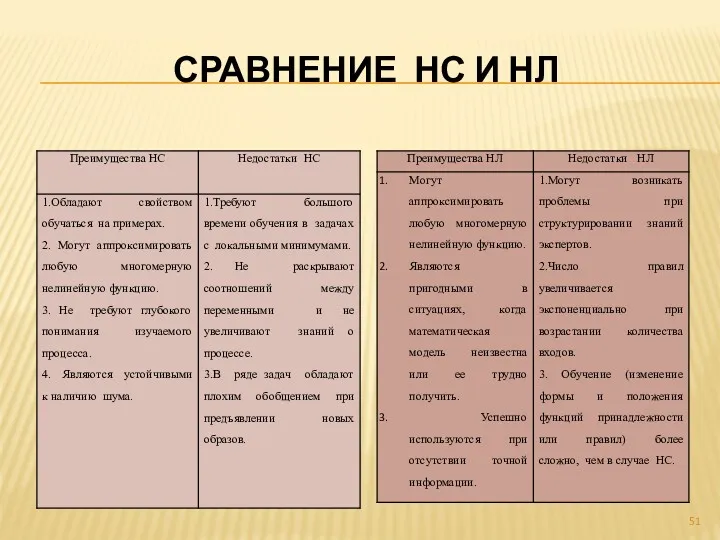

- 51. СРАВНЕНИЕ НС И НЛ

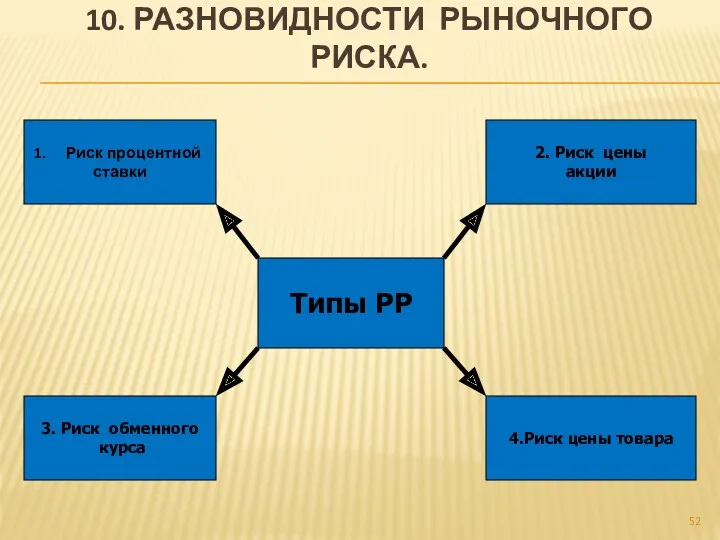

- 52. 10. РАЗНОВИДНОСТИ РЫНОЧНОГО РИСКА. Типы РР Риск процентной ставки 2. Риск цены акции 3. Риск обменного

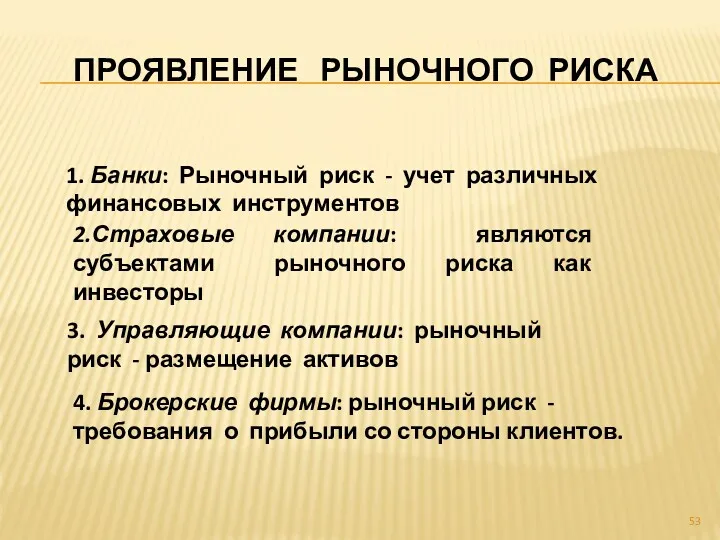

- 53. ПРОЯВЛЕНИЕ РЫНОЧНОГО РИСКА 1. Банки: Рыночный риск - учет различных финансовых инструментов 2.Страховые компании: являются субъектами

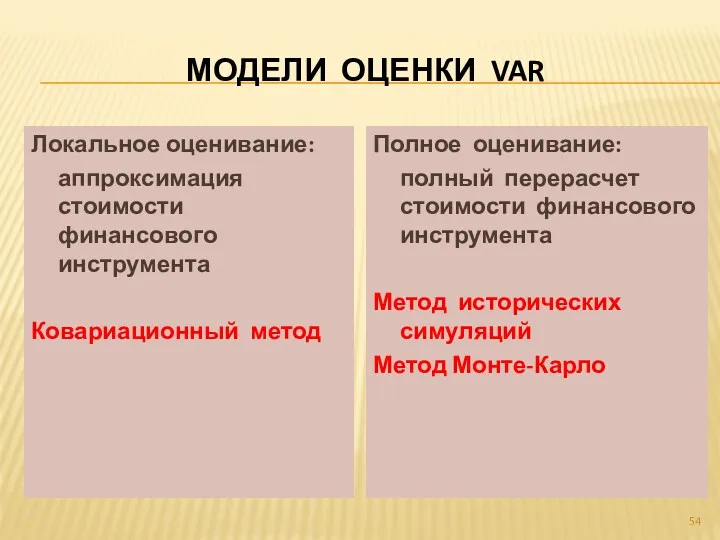

- 54. МОДЕЛИ ОЦЕНКИ VAR Локальное оценивание: аппроксимация стоимости финансового инструмента Ковариационный метод Полное оценивание: полный перерасчет стоимости

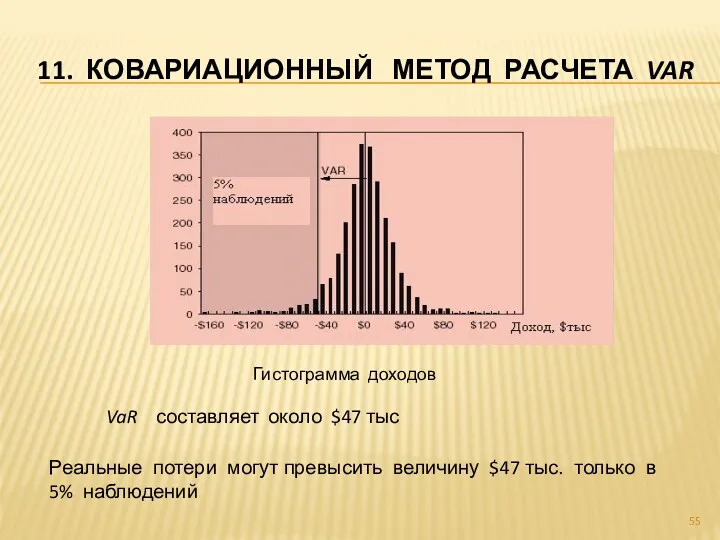

- 55. 11. КОВАРИАЦИОННЫЙ МЕТОД РАСЧЕТА VAR Гистограмма доходов VaR составляет около $47 тыс Реальные потери могут превысить

- 56. КВАНТИЛЬ РАСПРЕДЕЛЕНИЯ вероятность того, что Х .

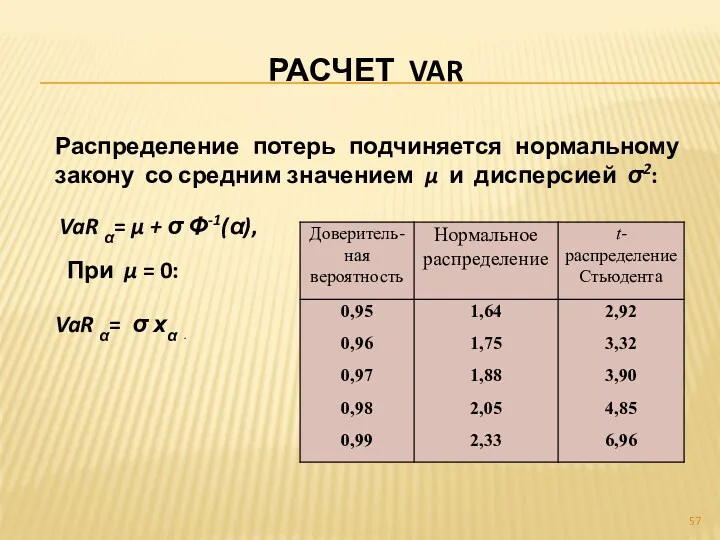

- 57. РАСЧЕТ VAR Распределение потерь подчиняется нормальному закону со средним значением μ и дисперсией σ2: VaR α=

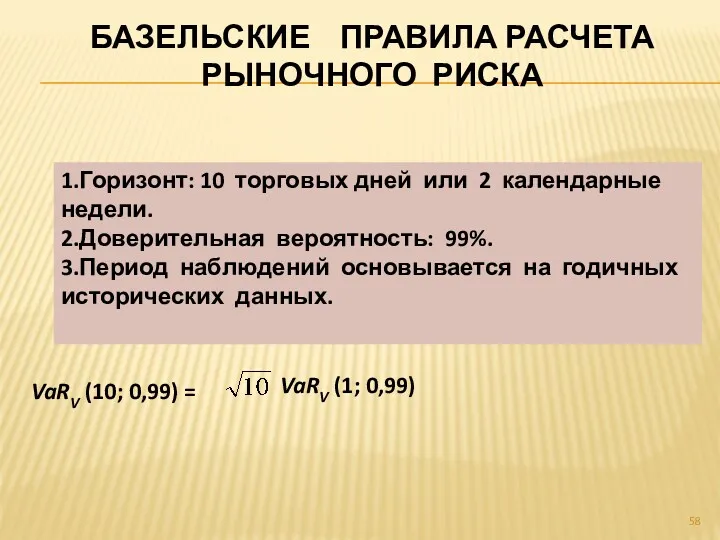

- 58. БАЗЕЛЬСКИЕ ПРАВИЛА РАСЧЕТА РЫНОЧНОГО РИСКА 1.Горизонт: 10 торговых дней или 2 календарные недели. 2.Доверительная вероятность: 99%.

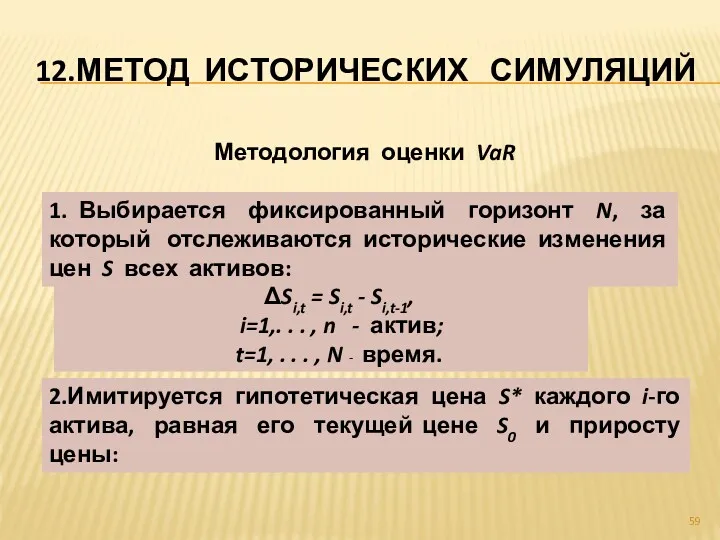

- 59. 12.МЕТОД ИСТОРИЧЕСКИХ СИМУЛЯЦИЙ Методология оценки VaR 1. Выбирается фиксированный горизонт N, за который отслеживаются исторические изменения

- 60. S*i,t = Si,0 + ΔSi,t. . 3. Производится переоценка всего портфеля по исторически имитированным ценам, и

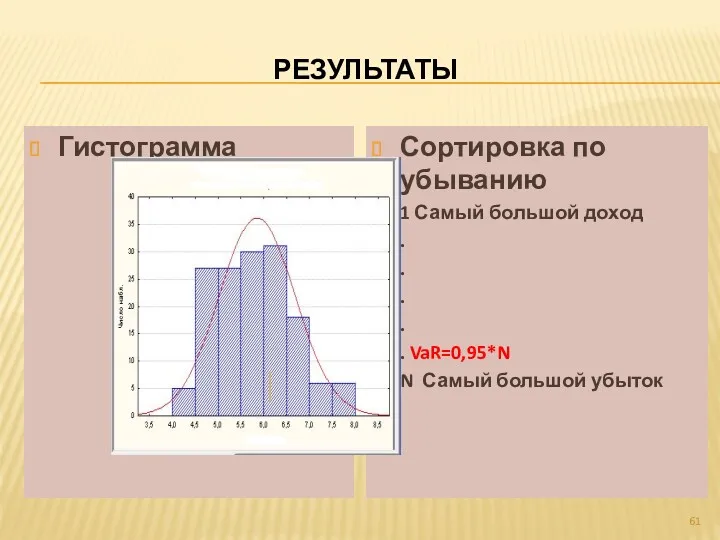

- 61. РЕЗУЛЬТАТЫ Гистограмма Сортировка по убыванию 1 Самый большой доход . . . . . VaR=0,95*N N

- 62. 13. МЕТОД МОНТЕ-КАРЛО ПРИ РАСЧЕТЕ VAR. ГЕОМЕТРИЧЕСКОЕ БРОУНОВСКОЕ ДВИЖЕНИЕ 1. Процесс Винера (броуновское движение): перемещение переменной

- 63. ГЕНЕРАЦИЯ СЛУЧАЙНЫХ ВЕЛИЧИН Розыгрыш значения непрерывной СВ X с заданной функцией распределения (ФР) W(x) сводится к

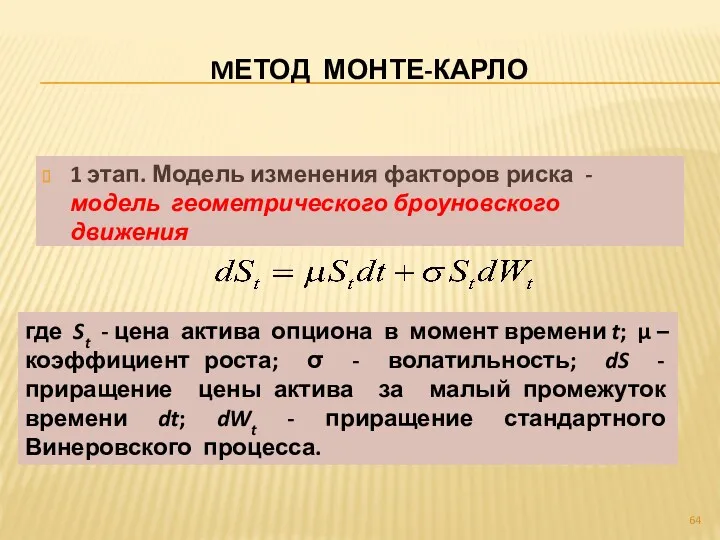

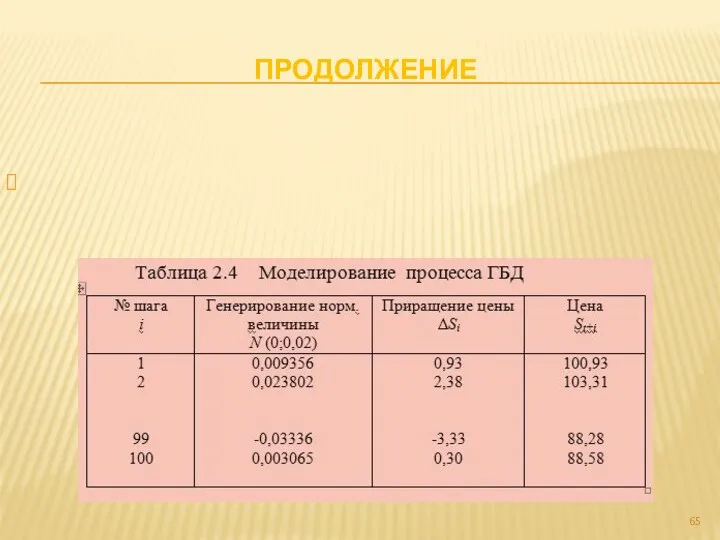

- 64. MЕТОД МОНТЕ-КАРЛО 1 этап. Модель изменения факторов риска - модель геометрического броуновского движения где St -

- 65. ПРОДОЛЖЕНИЕ

- 66. ПРОДОЛЖЕНИЕ

- 67. 2 этап. Генерация сценариев по портфелю активов Генерирование сценария основного актива по уравнению для двух моментов

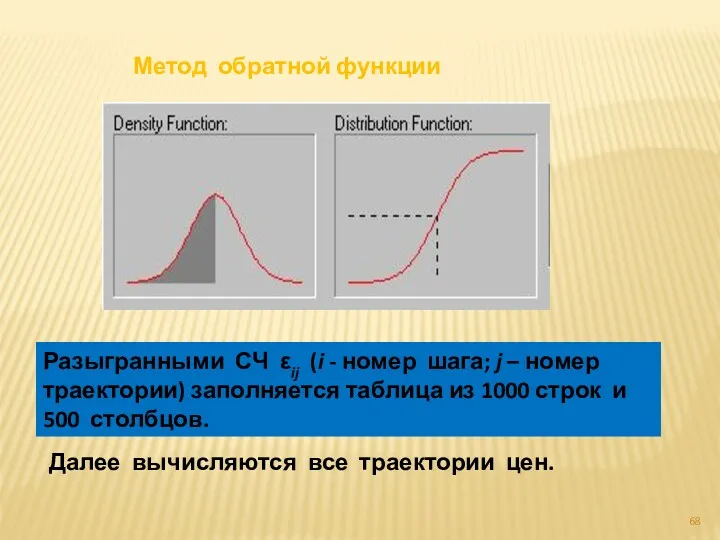

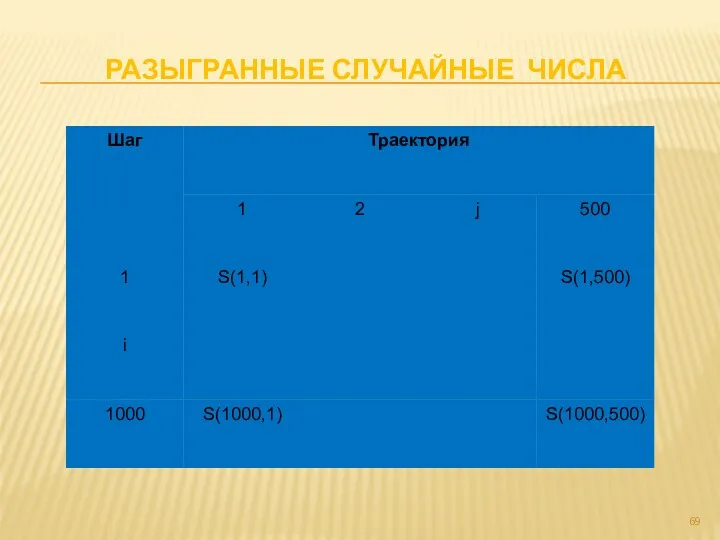

- 68. Метод обратной функции Разыгранными СЧ εij (i - номер шага; j – номер траектории) заполняется таблица

- 69. РАЗЫГРАННЫЕ СЛУЧАЙНЫЕ ЧИСЛА

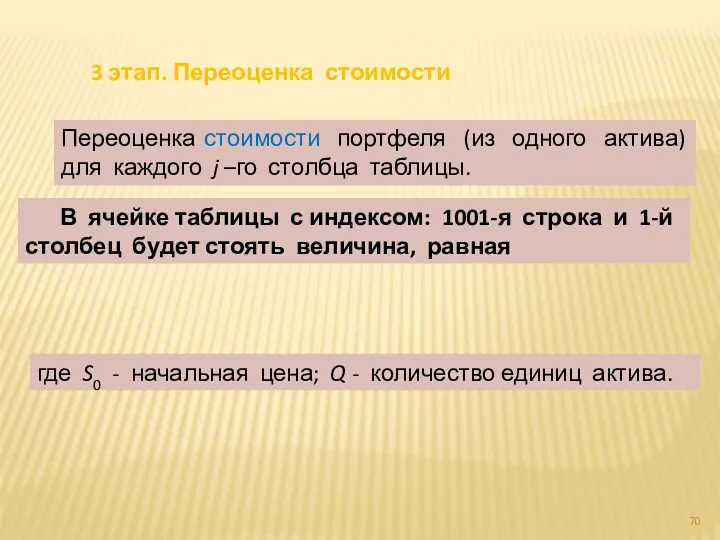

- 70. Переоценка стоимости портфеля (из одного актива) для каждого j –го столбца таблицы. 3 этап. Переоценка стоимости

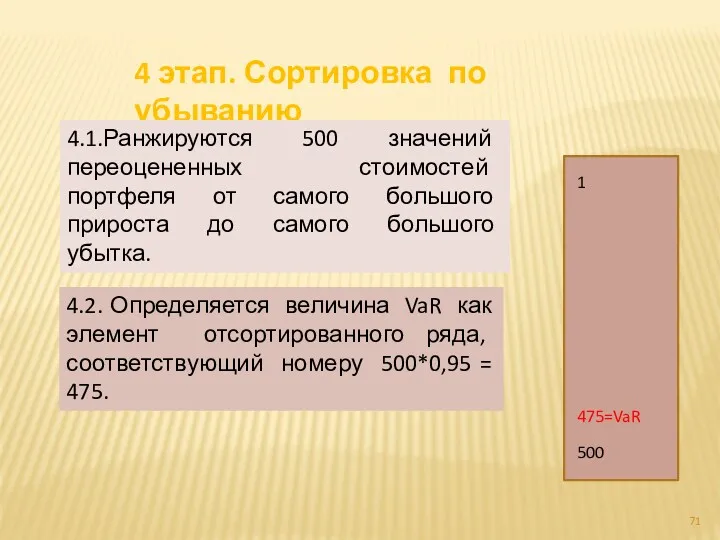

- 71. 4 этап. Сортировка по убыванию 4.1.Ранжируются 500 значений переоцененных стоимостей портфеля от самого большого прироста до

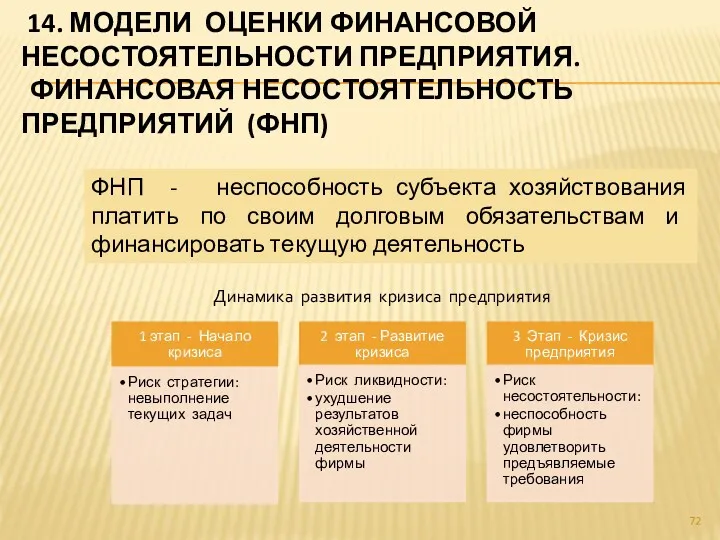

- 72. 14. МОДЕЛИ ОЦЕНКИ ФИНАНСОВОЙ НЕСОСТОЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ. ФИНАНСОВАЯ НЕСОСТОЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЙ (ФНП) ФНП - неспособность субъекта хозяйствования платить

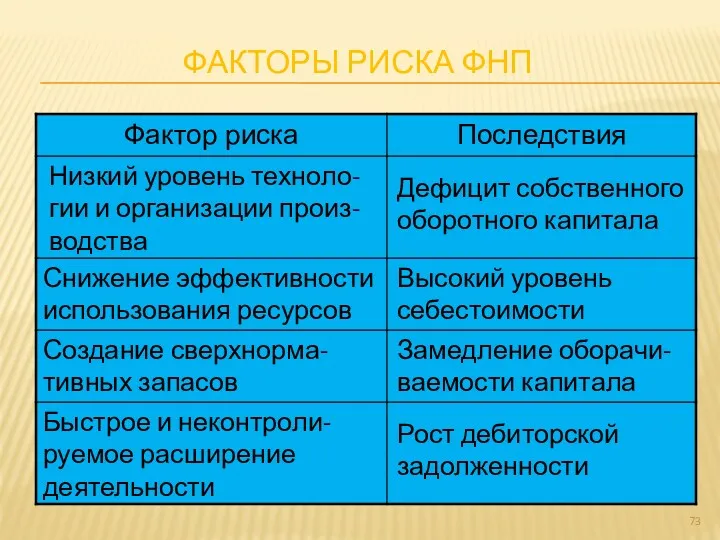

- 73. ФАКТОРЫ РИСКА ФНП Низкий уровень техноло-гии и организации произ-водства Дефицит собственного оборотного капитала Снижение эффективности использования

- 74. МОДЕЛИ РИСКА ФНП Модели риска ФНП Комплексная балльная система Рейтинговый финансовый анализ Дискриминант- ные факторные модели

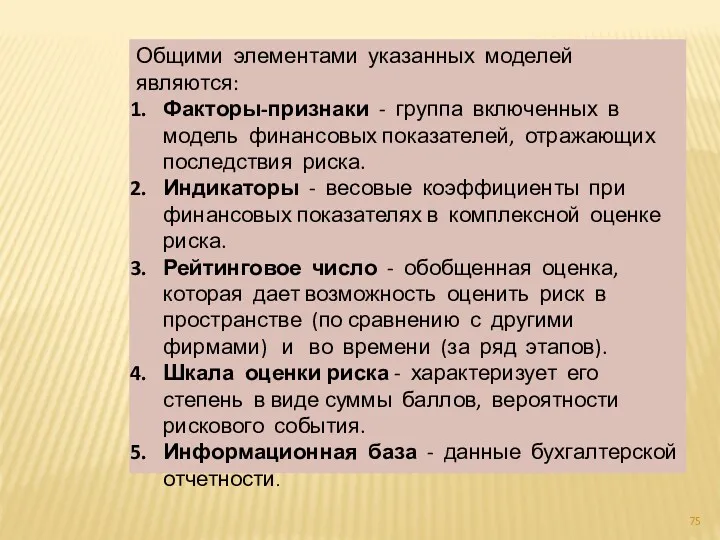

- 75. Общими элементами указанных моделей являются: Факторы-признаки - группа включенных в модель финансовых показателей, отражающих последствия риска.

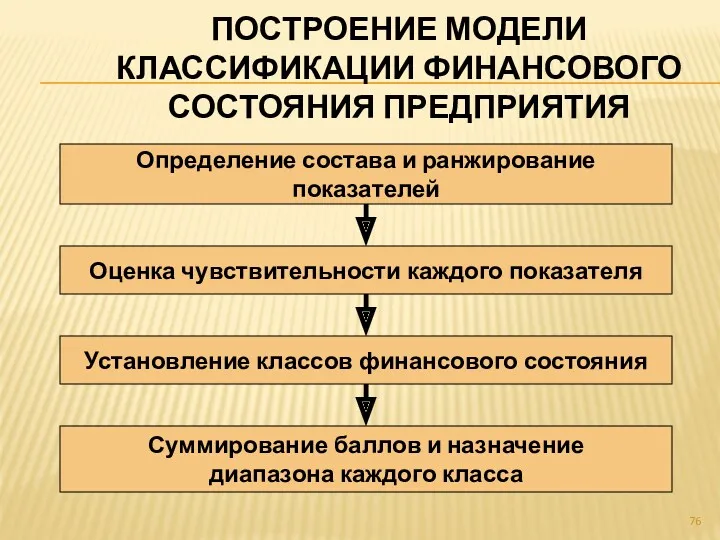

- 76. ПОСТРОЕНИЕ МОДЕЛИ КЛАССИФИКАЦИИ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Суммирование баллов и назначение диапазона каждого класса Установление классов финансового

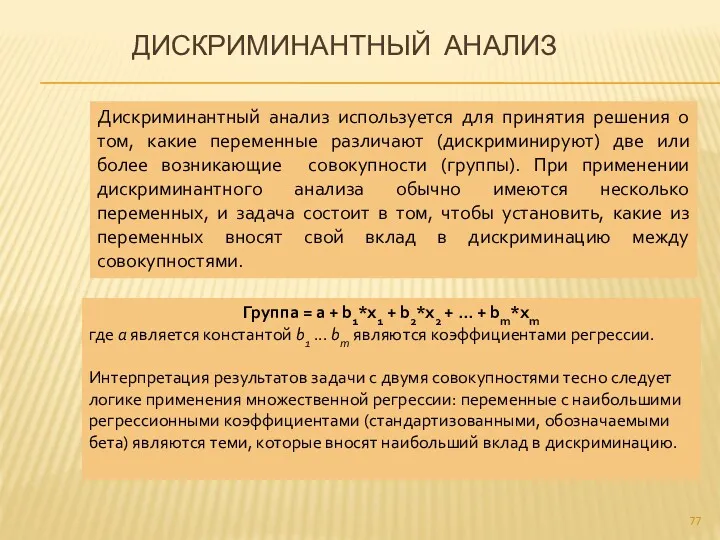

- 77. Дискриминантный анализ используется для принятия решения о том, какие переменные различают (дискриминируют) две или более возникающие

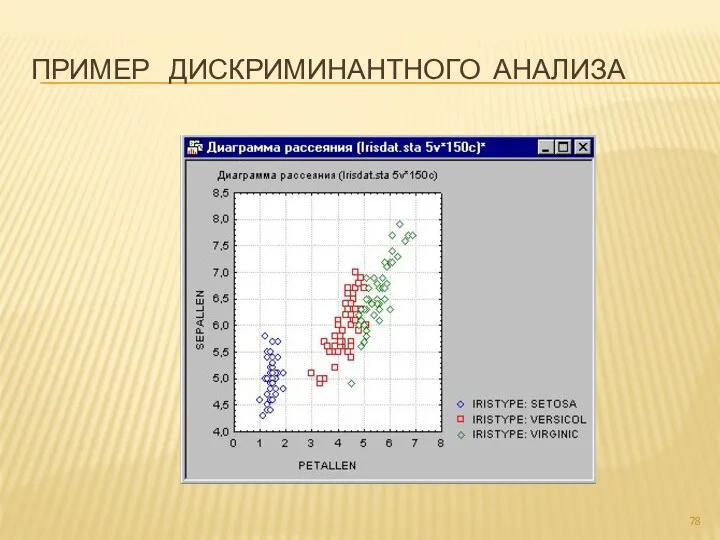

- 78. ПРИМЕР ДИСКРИМИНАНТНОГО АНАЛИЗА

- 79. 15. МОДЕЛИ АЛЬТМАНА. 1. Двухфакторная модель Альтмана: Z = -0,387 – 1,073KтЛ + 0,058К , 1.Z

- 80. 2.Пятифакторная модель Альтмана: Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + 1,0Х5 Z Z>2,90

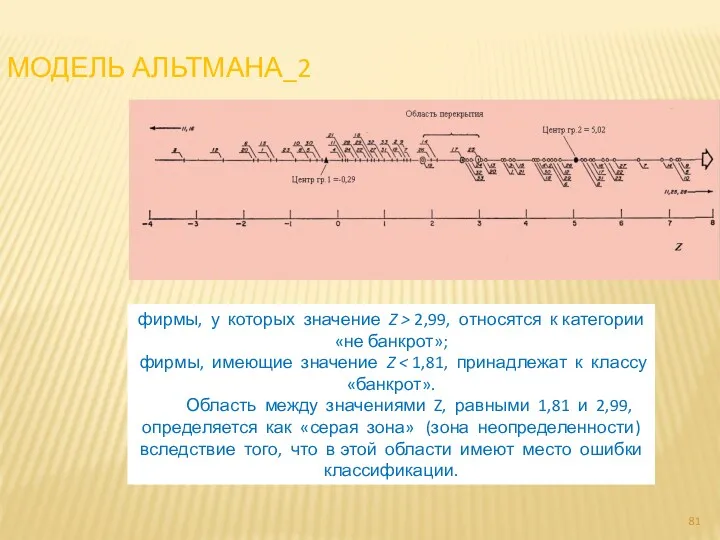

- 81. МОДЕЛЬ АЛЬТМАНА_2 фирмы, у которых значение Z > 2,99, относятся к категории «не банкрот»; фирмы, имеющие

- 82. МОДЕЛЬ АЛЬТМАНА_3 Необходимо отметить, что выборка из 66 предприятий, обследованных Альтманом, является случайной, и любая другая

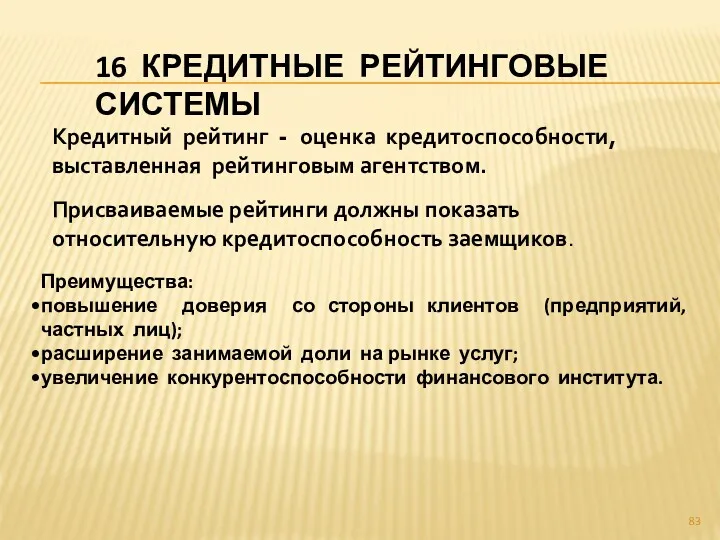

- 83. 16 КРЕДИТНЫЕ РЕЙТИНГОВЫЕ СИСТЕМЫ Кредитный рейтинг - оценка кредитоспособности, выставленная рейтинговым агентством. Присваиваемые рейтинги должны показать

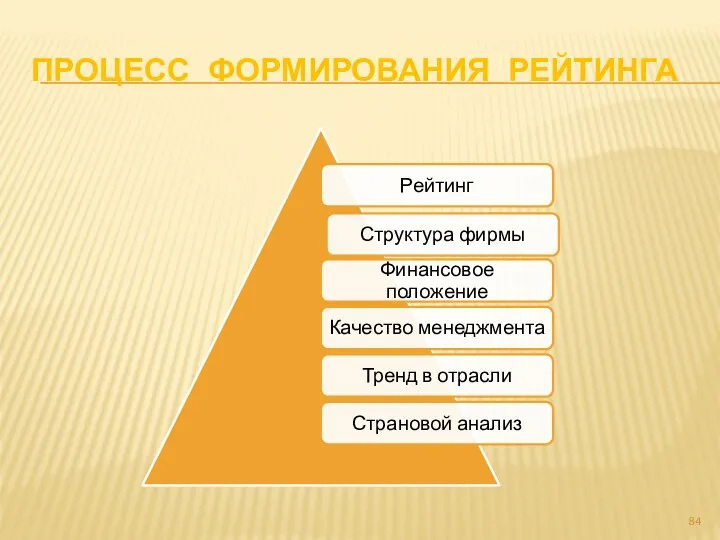

- 84. ПРОЦЕСС ФОРМИРОВАНИЯ РЕЙТИНГА

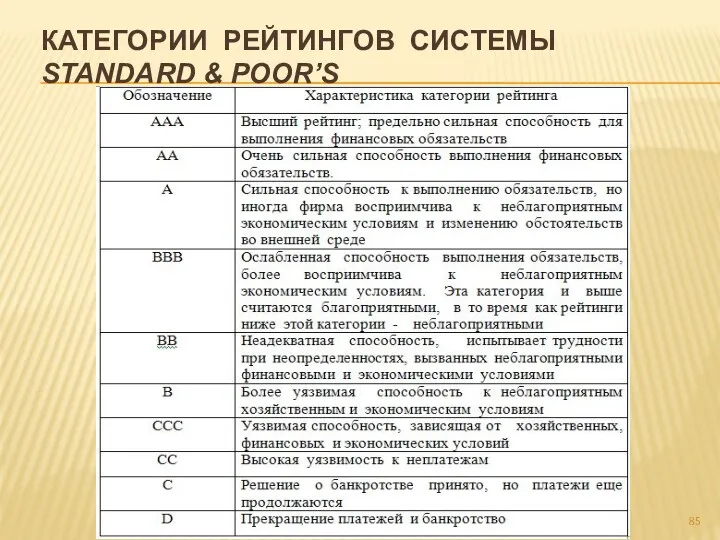

- 85. КАТЕГОРИИ РЕЙТИНГОВ СИСТЕМЫ STANDARD & POOR’S

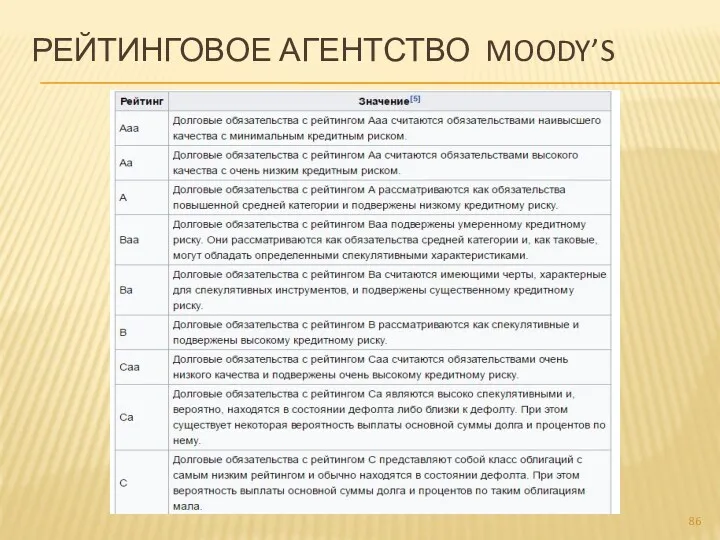

- 86. РЕЙТИНГОВОЕ АГЕНТСТВО MOODY’S

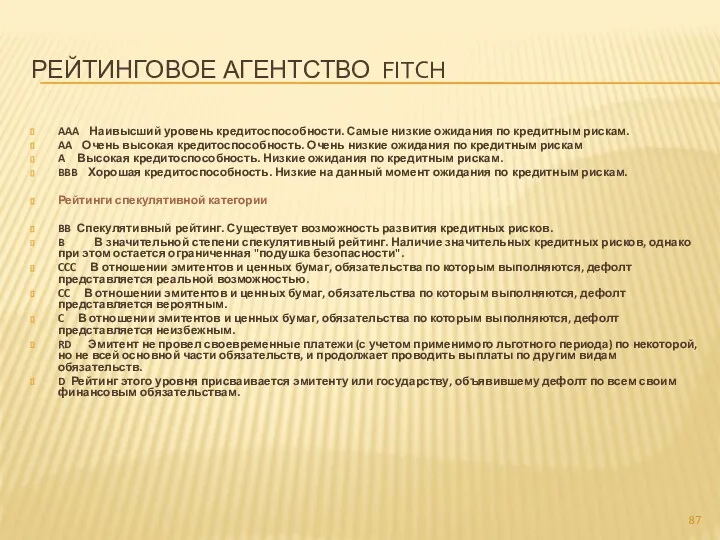

- 87. РЕЙТИНГОВОЕ АГЕНТСТВО FITCH AAA Наивысший уровень кредитоспособности. Самые низкие ожидания по кредитным рискам. AA Очень высокая

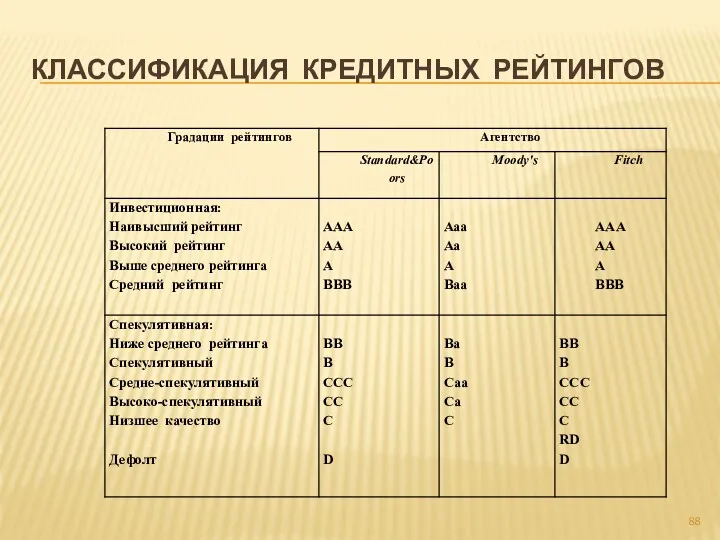

- 88. КЛАССИФИКАЦИЯ КРЕДИТНЫХ РЕЙТИНГОВ

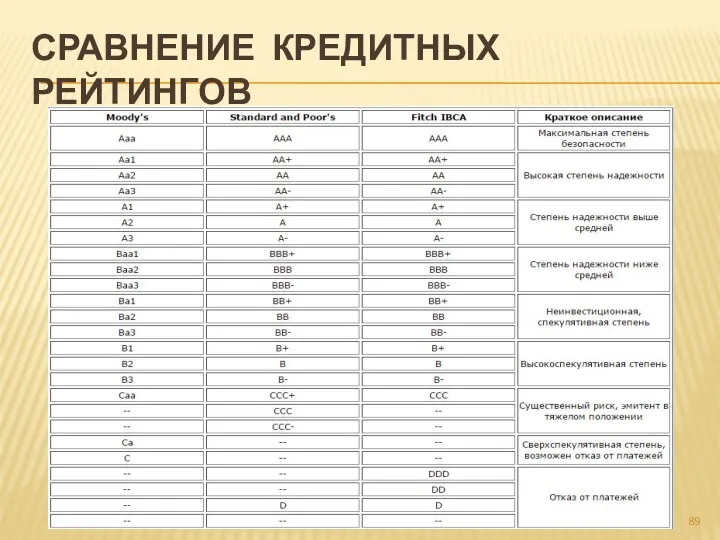

- 89. СРАВНЕНИЕ КРЕДИТНЫХ РЕЙТИНГОВ

- 90. РОССИЯ - КРЕДИТНЫЙ РЕЙТИНГ

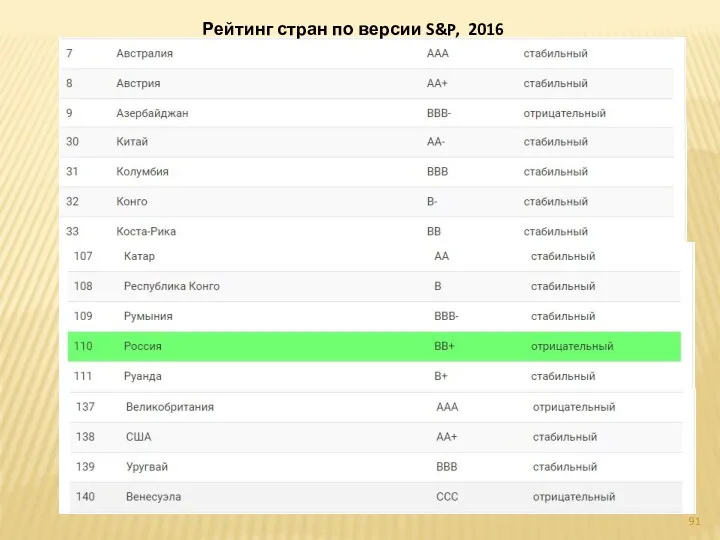

- 91. Рейтинг стран по версии S&P, 2016

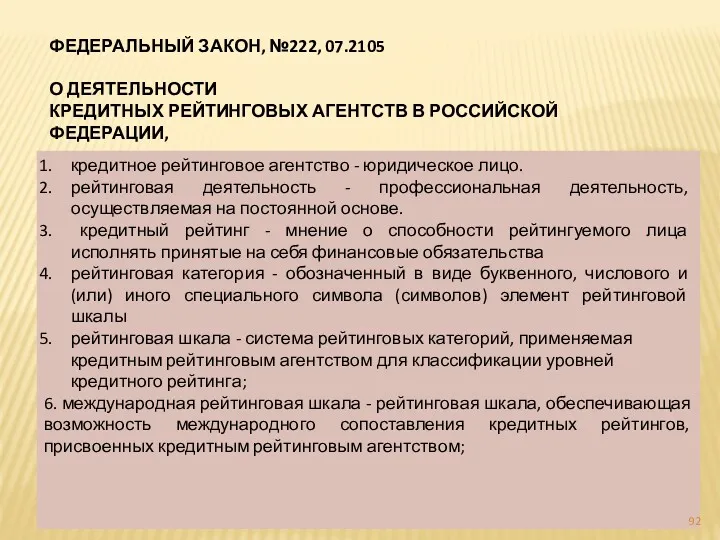

- 92. ФЕДЕРАЛЬНЫЙ ЗАКОН, №222, 07.2105 О ДЕЯТЕЛЬНОСТИ КРЕДИТНЫХ РЕЙТИНГОВЫХ АГЕНТСТВ В РОССИЙСКОЙ ФЕДЕРАЦИИ, кредитное рейтинговое агентство -

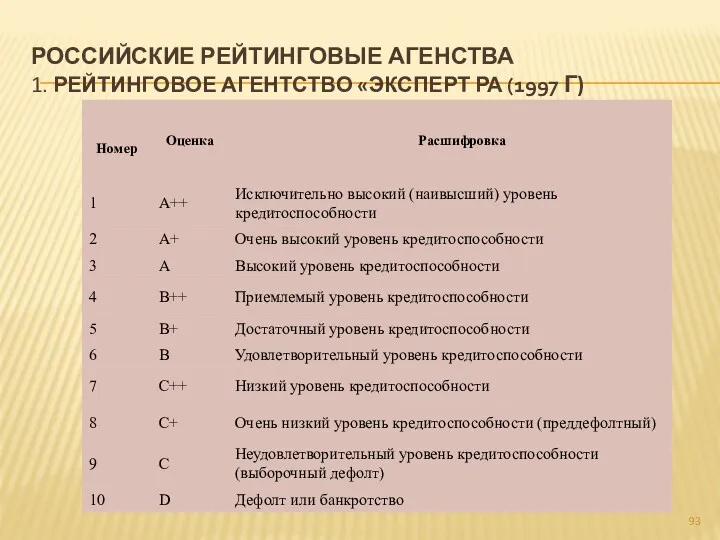

- 93. РОССИЙСКИЕ РЕЙТИНГОВЫЕ АГЕНСТВА 1. РЕЙТИНГОВОЕ АГЕНТСТВО «ЭКСПЕРТ РА (1997 Г)

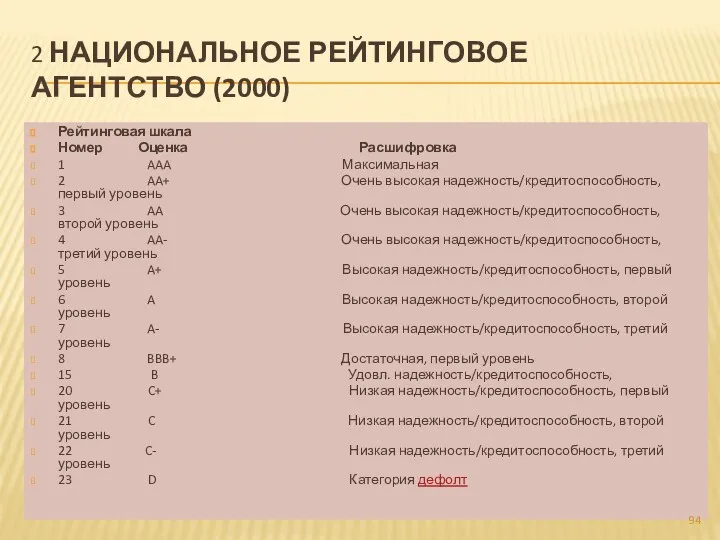

- 94. 2 НАЦИОНАЛЬНОЕ РЕЙТИНГОВОЕ АГЕНТСТВО (2000) Рейтинговая шкала Номер Оценка Расшифровка 1 AAA Максимальная 2 AA+ Очень

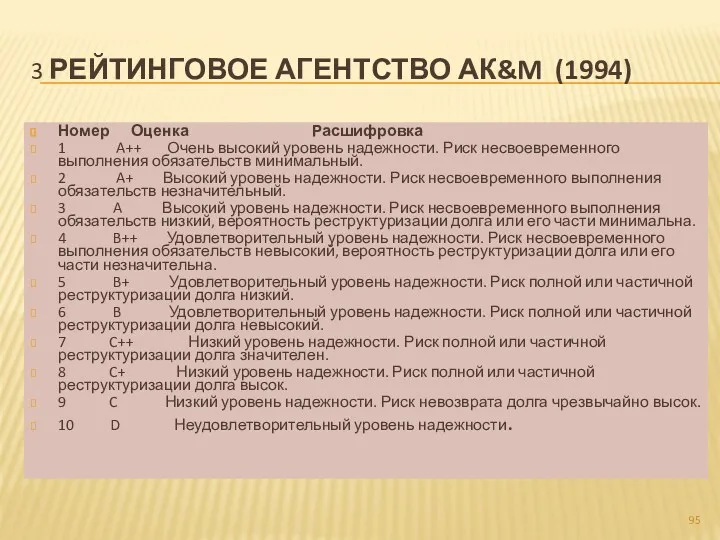

- 95. 3 РЕЙТИНГОВОЕ АГЕНТСТВО АК&M (1994) Номер Оценка Расшифровка 1 A++ Очень высокий уровень надежности. Риск несвоевременного

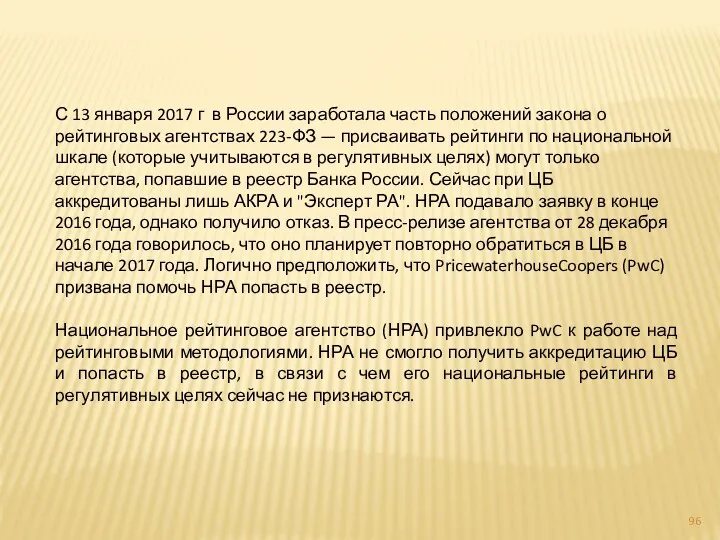

- 96. С 13 января 2017 г в России заработала часть положений закона о рейтинговых агентствах 223-ФЗ —

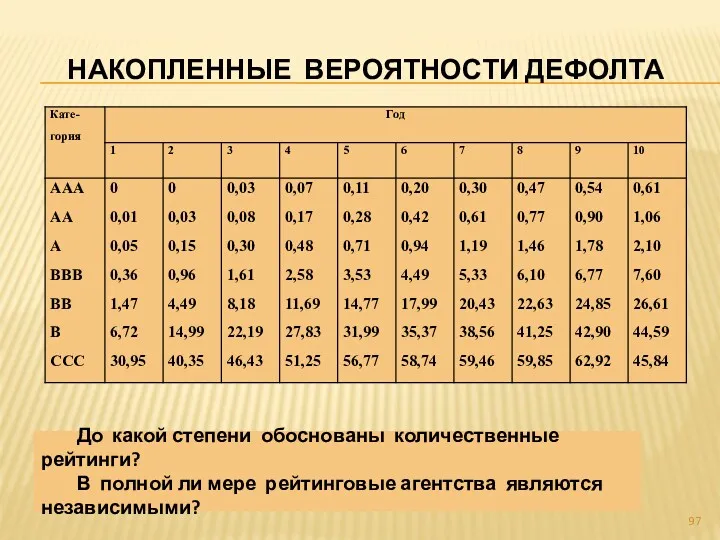

- 97. НАКОПЛЕННЫЕ ВЕРОЯТНОСТИ ДЕФОЛТА До какой степени обоснованы количественные рейтинги? В полной ли мере рейтинговые агентства являются

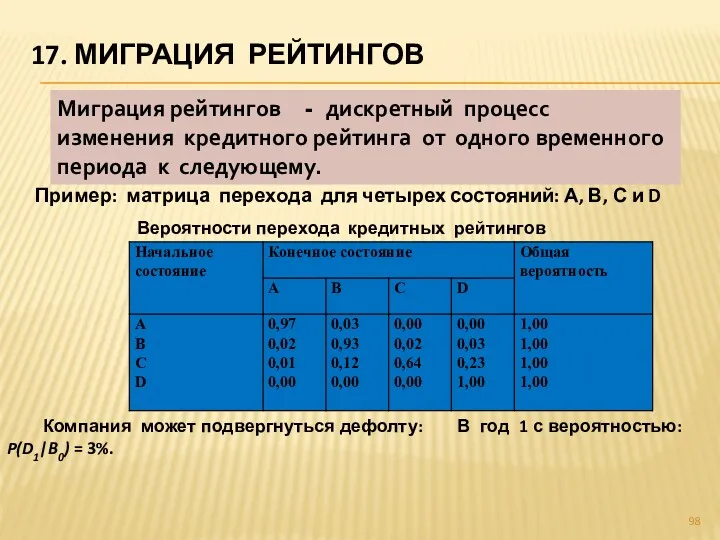

- 98. 17. МИГРАЦИЯ РЕЙТИНГОВ Миграция рейтингов - дискретный процесс изменения кредитного рейтинга от одного временного периода к

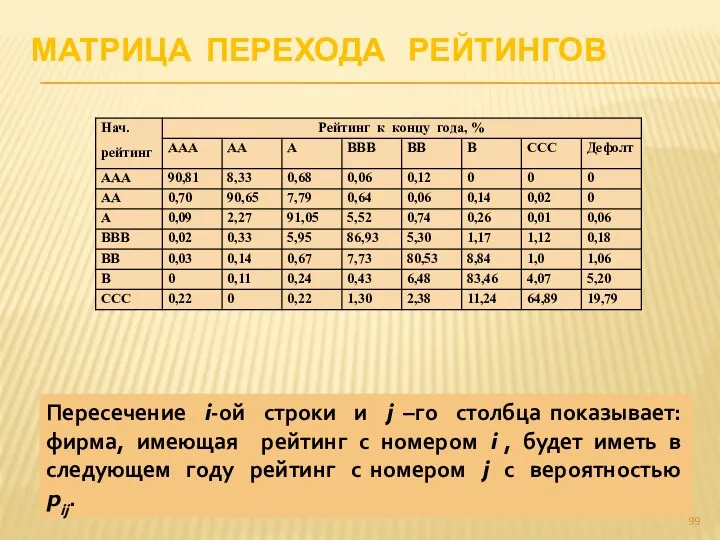

- 99. МАТРИЦА ПЕРЕХОДА РЕЙТИНГОВ Пересечение i-ой строки и j –го столбца показывает: фирма, имеющая рейтинг с номером

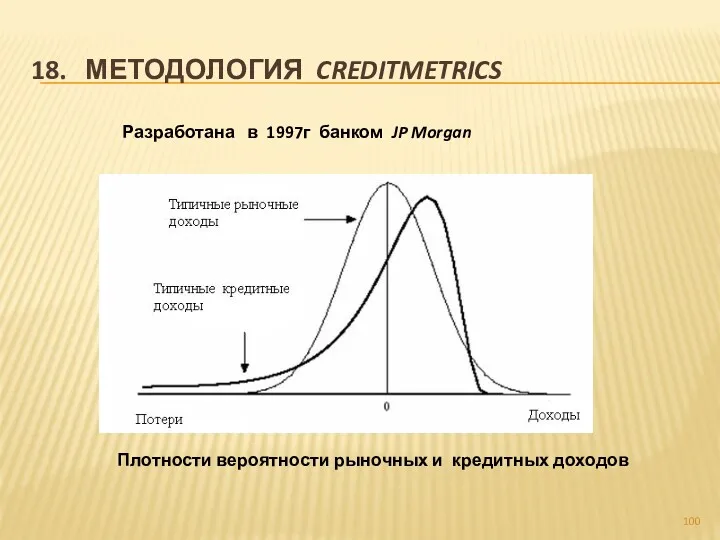

- 100. 18. МЕТОДОЛОГИЯ CREDITMETRICS Разработана в 1997г банком JP Morgan Плотности вероятности рыночных и кредитных доходов

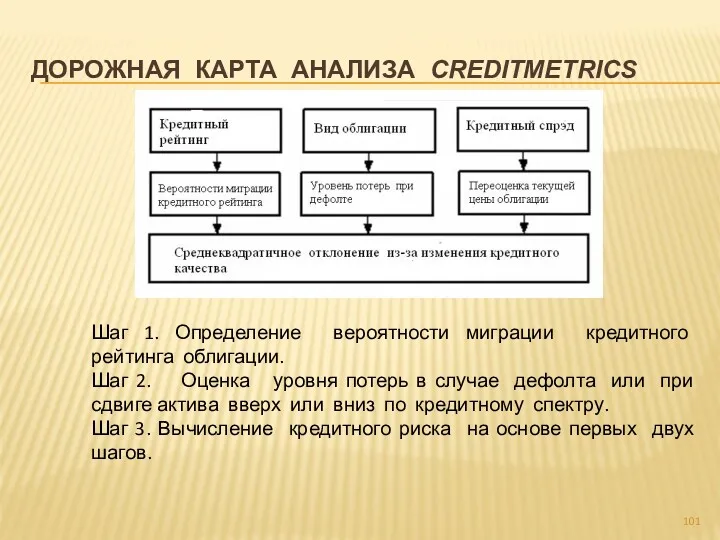

- 101. ДОРОЖНАЯ КАРТА АНАЛИЗА CREDITMETRICS Шаг 1. Определение вероятности миграции кредитного рейтинга облигации. Шаг 2. Оценка уровня

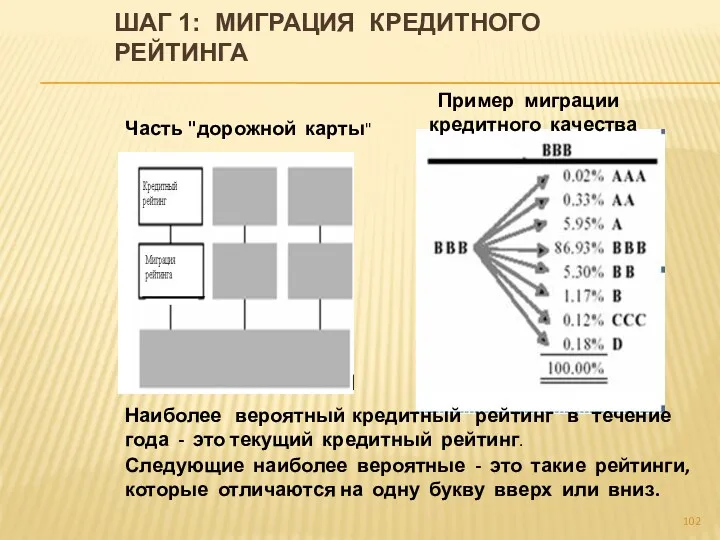

- 102. ШАГ 1: МИГРАЦИЯ КРЕДИТНОГО РЕЙТИНГА Пример миграции кредитного качества Наиболее вероятный кредитный рейтинг в течение года

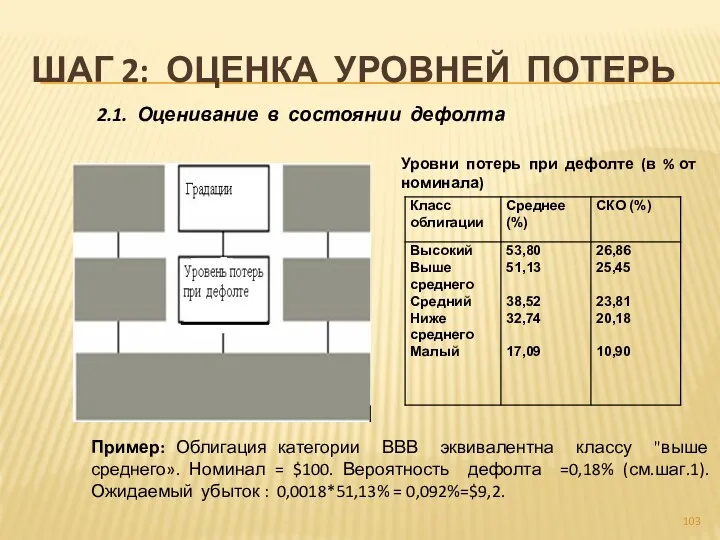

- 103. ШАГ 2: ОЦЕНКА УРОВНЕЙ ПОТЕРЬ 2.1. Оценивание в состоянии дефолта Уровни потерь при дефолте (в %

- 104. 2.2 ОЦЕНИВАНИЕ ПРИ МИГРАЦИИ РЕЙТИНГА Здесь подверженность риску оценивается другими методами: 1. Для каждой рейтинговой категории

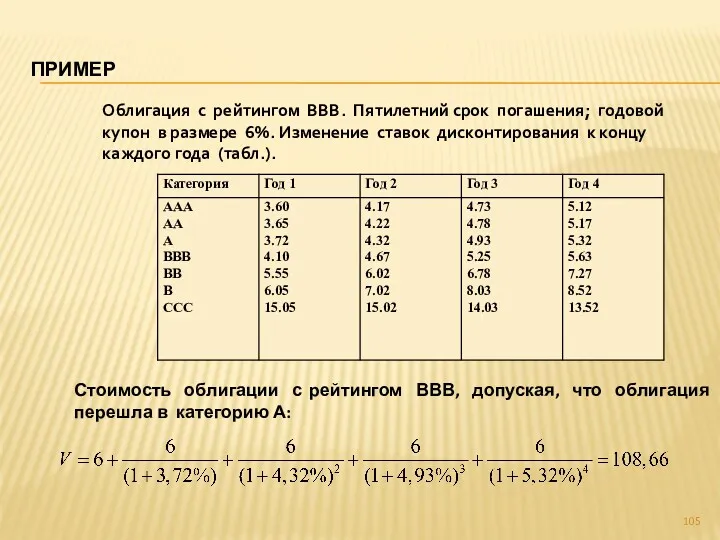

- 105. ПРИМЕР Облигация с рейтингом ВВВ. Пятилетний срок погашения; годовой купон в размере 6%. Изменение ставок дисконтирования

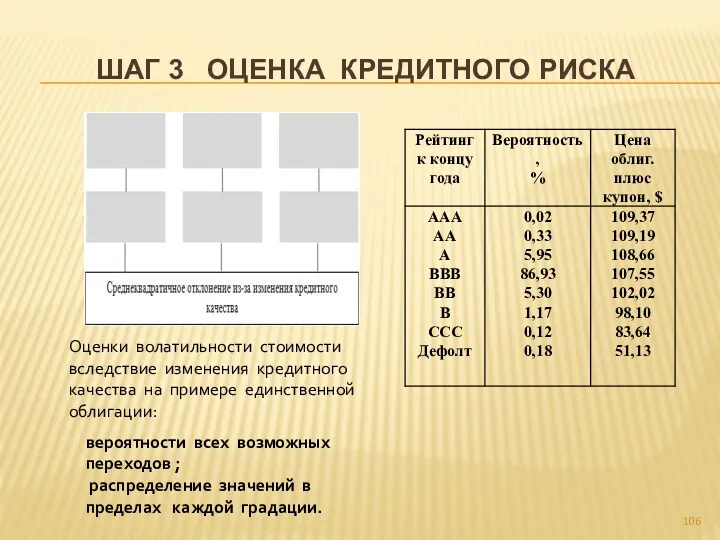

- 106. ШАГ 3 ОЦЕНКА КРЕДИТНОГО РИСКА Оценки волатильности стоимости вследствие изменения кредитного качества на примере единственной облигации:

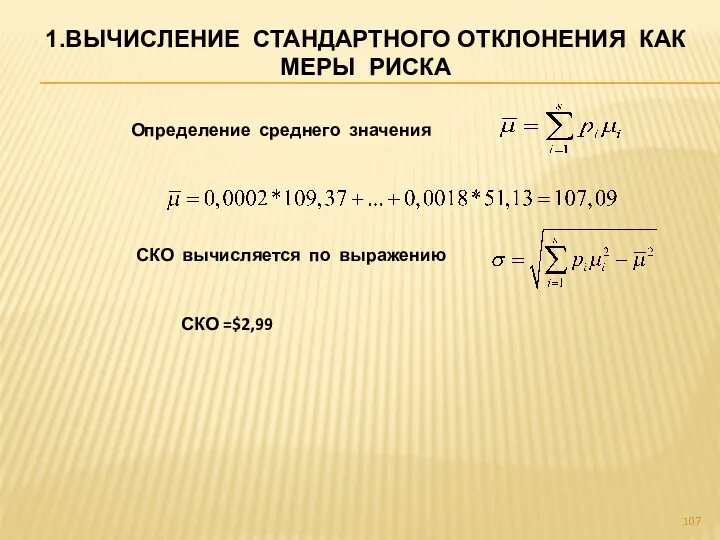

- 107. 1.ВЫЧИСЛЕНИЕ СТАНДАРТНОГО ОТКЛОНЕНИЯ КАК МЕРЫ РИСКА Определение среднего значения , . СКО вычисляется по выражению СКО

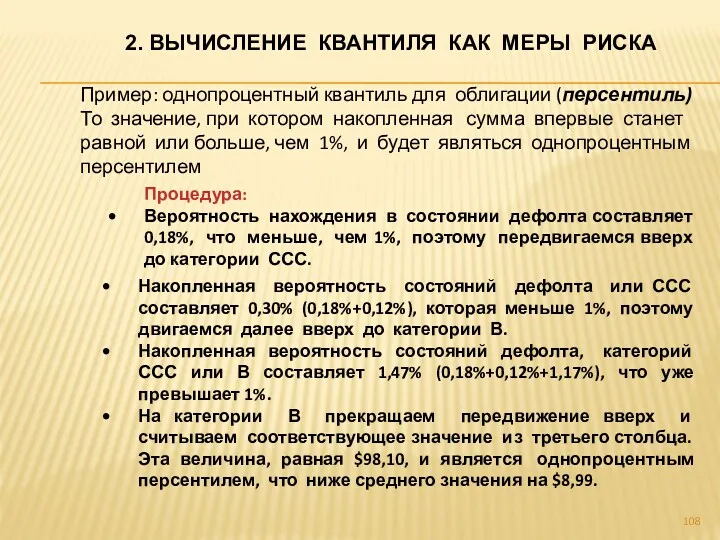

- 108. 2. ВЫЧИСЛЕНИЕ КВАНТИЛЯ КАК МЕРЫ РИСКА Пример: однопроцентный квантиль для облигации (персентиль) То значение, при котором

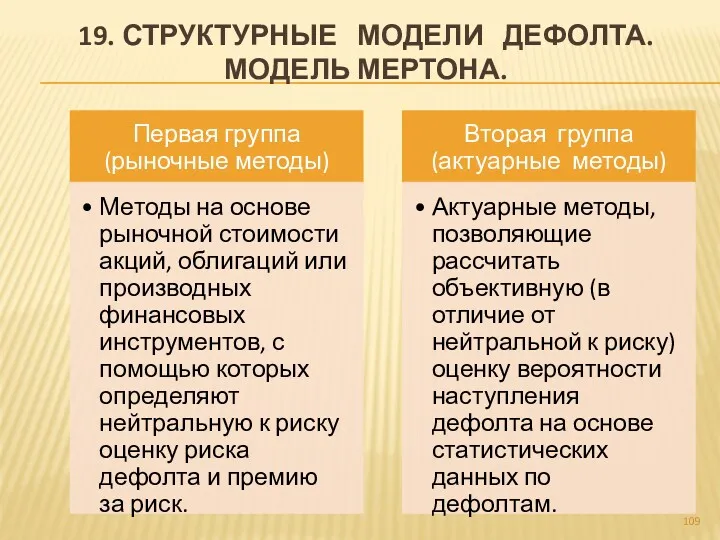

- 109. 19. СТРУКТУРНЫЕ МОДЕЛИ ДЕФОЛТА. МОДЕЛЬ МЕРТОНА.

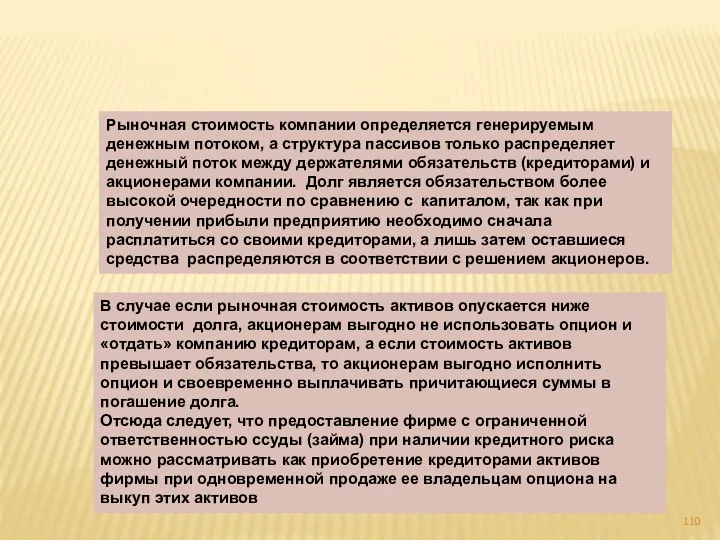

- 110. В случае если рыночная стоимость активов опускается ниже стоимости долга, акционерам выгодно не использовать опцион и

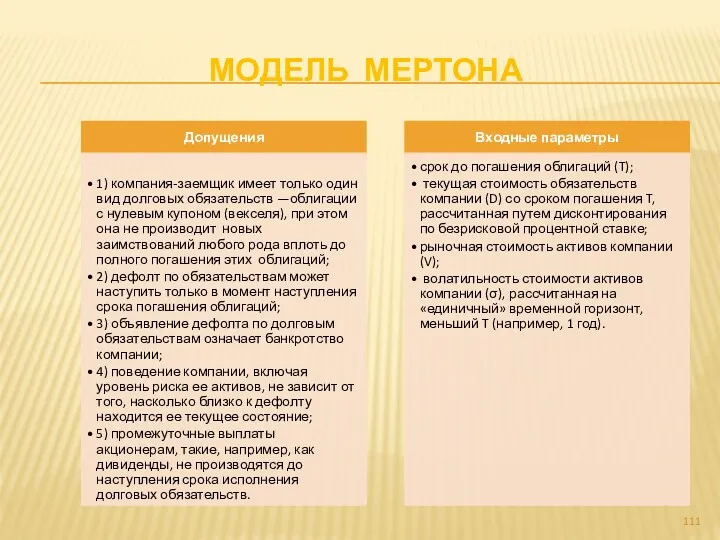

- 111. МОДЕЛЬ МЕРТОНА

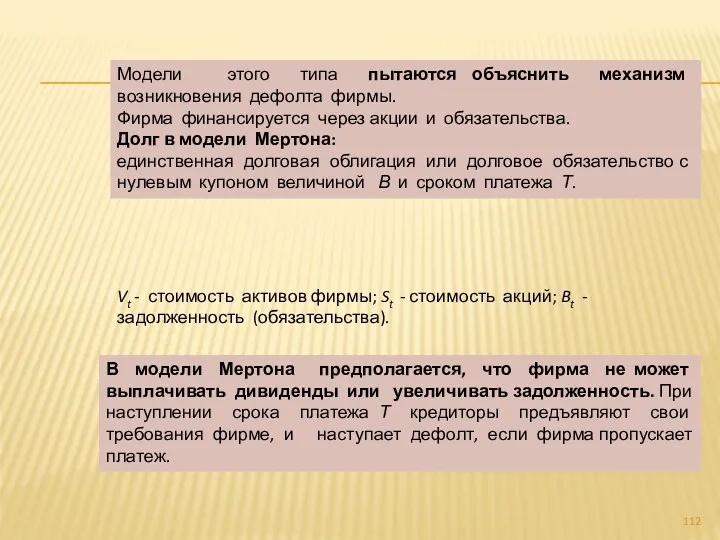

- 112. Модели этого типа пытаются объяснить механизм возникновения дефолта фирмы. Фирма финансируется через акции и обязательства. Долг

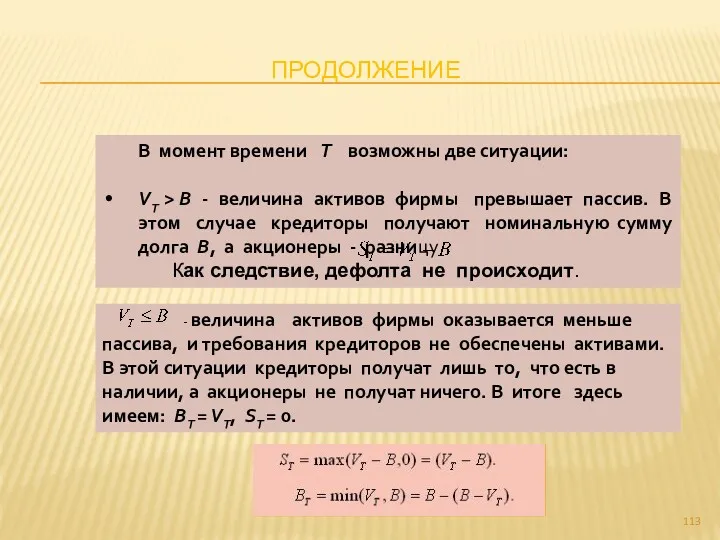

- 113. ПРОДОЛЖЕНИЕ В момент времени Т возможны две ситуации: VT > B - величина активов фирмы превышает

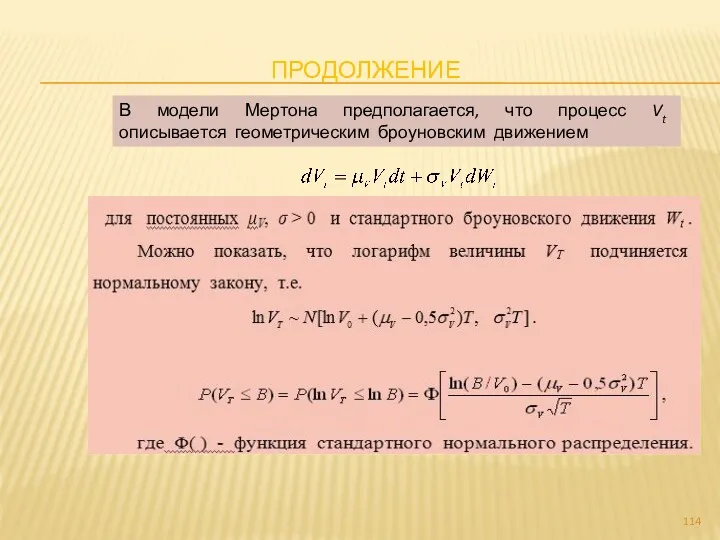

- 114. ПРОДОЛЖЕНИЕ В модели Мертона предполагается, что процесс Vt описывается геометрическим броуновским движением

- 115. 20. KMV-модель KMV-модель основана на модели Мертона. Разработчики модели: S.Kealhofer, J.McQuown, O.Vasicek. Дефолт наступает в ситуации,

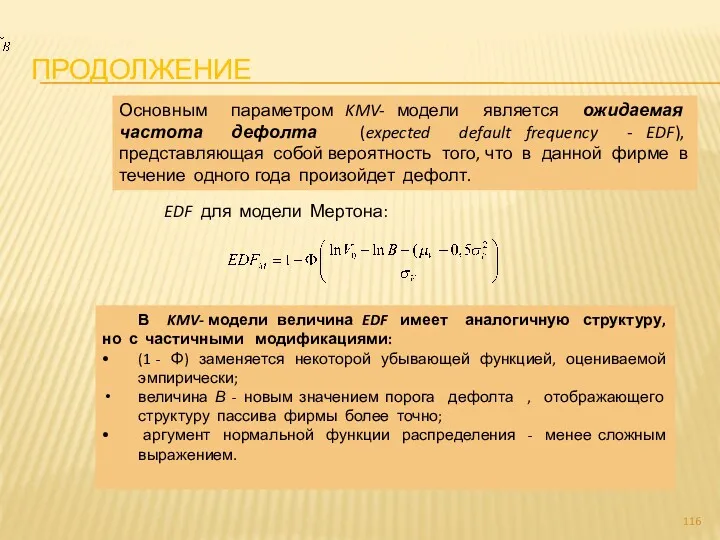

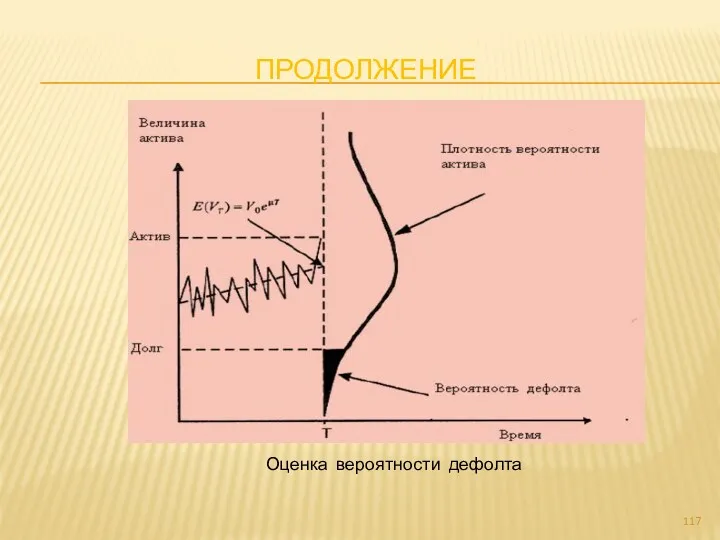

- 116. ПРОДОЛЖЕНИЕ Основным параметром KMV- модели является ожидаемая частота дефолта (expected default frequency - EDF), представляющая собой

- 117. ПРОДОЛЖЕНИЕ Оценка вероятности дефолта

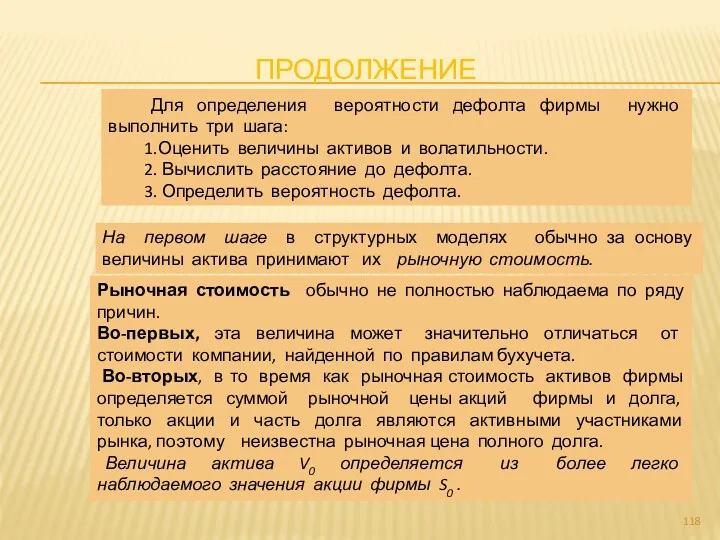

- 118. ПРОДОЛЖЕНИЕ Для определения вероятности дефолта фирмы нужно выполнить три шага: 1.Оценить величины активов и волатильности. 2.

- 119. ПРОДОЛЖЕНИЕ На втором шаге определяется расстояние до дефолта (distance to default - DD), которое представляет собой

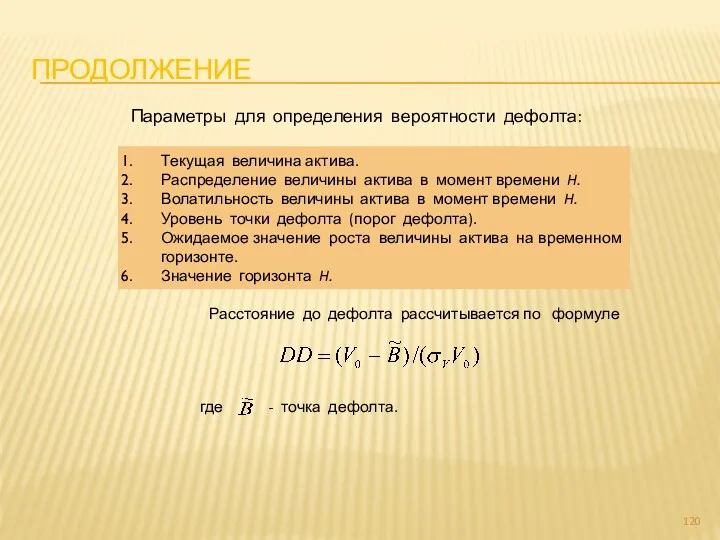

- 120. ПРОДОЛЖЕНИЕ Параметры для определения вероятности дефолта: Текущая величина актива. Распределение величины актива в момент времени H.

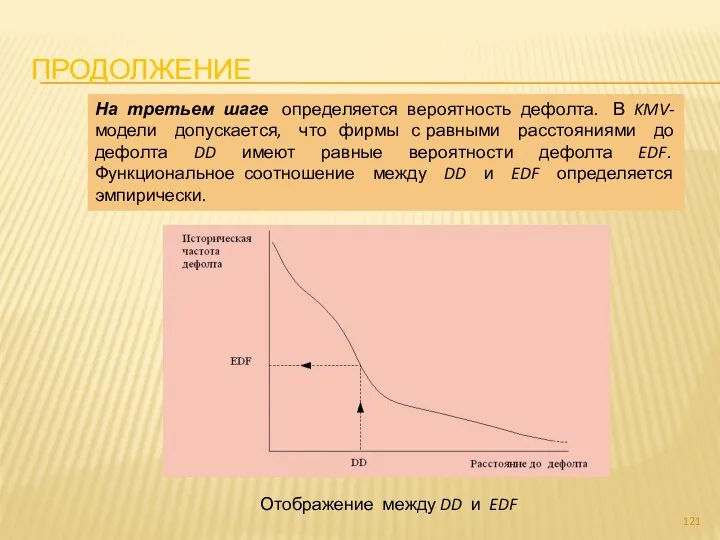

- 121. ПРОДОЛЖЕНИЕ На третьем шаге определяется вероятность дефолта. В KMV-модели допускается, что фирмы с равными расстояниями до

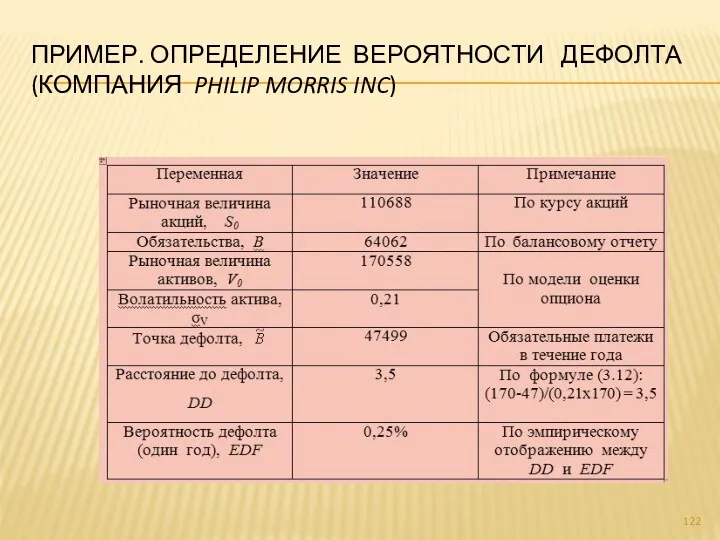

- 122. ПРИМЕР. ОПРЕДЕЛЕНИЕ ВЕРОЯТНОСТИ ДЕФОЛТА (КОМПАНИЯ PHILIP MORRIS INC)

- 123. 22.СКОРИНГОВЫЕ КАРТЫ

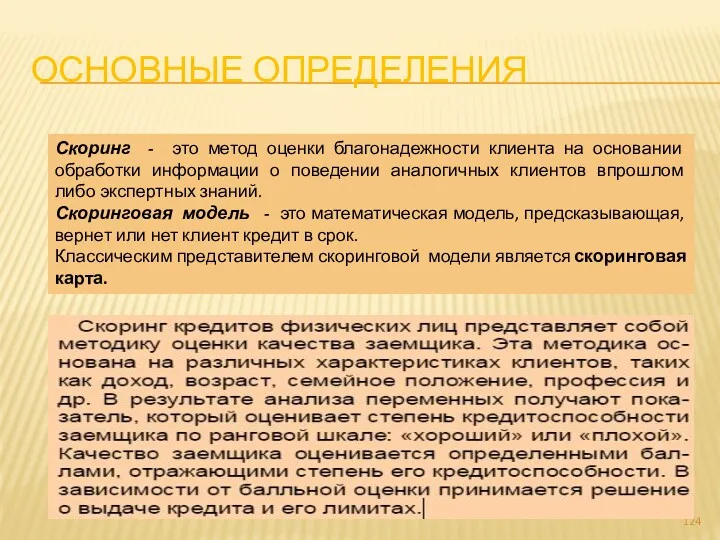

- 124. ОСНОВНЫЕ ОПРЕДЕЛЕНИЯ Скоринг - это метод оценки благонадежности клиента на основании обработки информации о поведении аналогичных

- 125. ПРОЦЕДУРА РАССМОТРЕНИЯ АНКЕТЫ

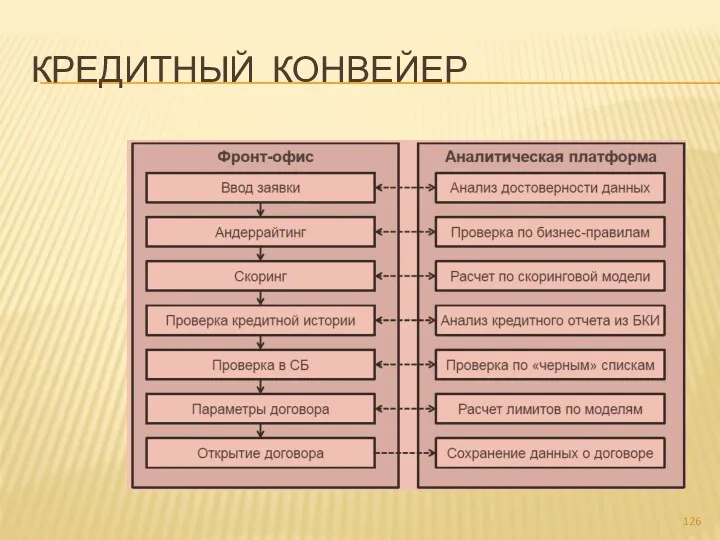

- 126. КРЕДИТНЫЙ КОНВЕЙЕР

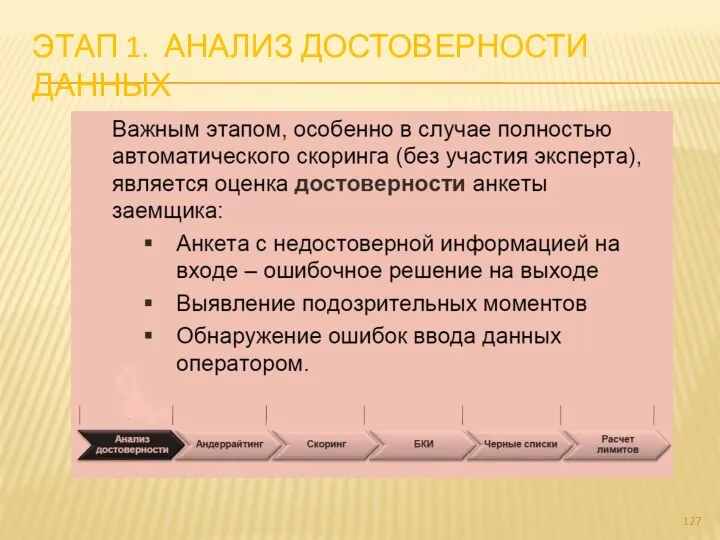

- 127. ЭТАП 1. АНАЛИЗ ДОСТОВЕРНОСТИ ДАННЫХ

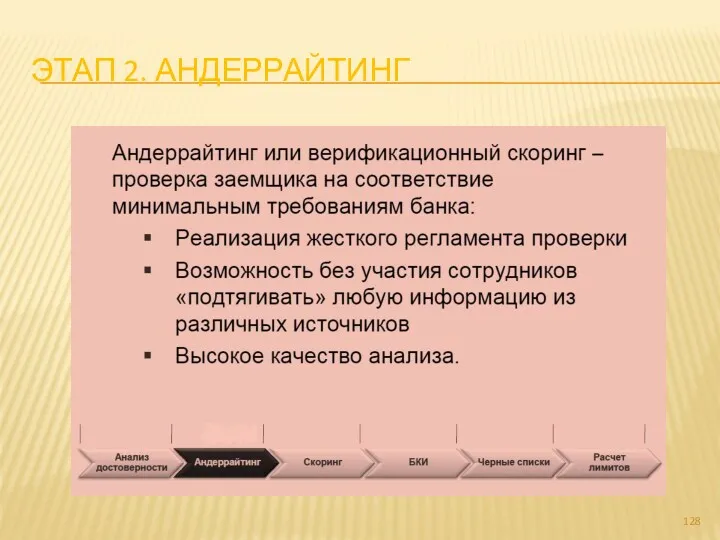

- 128. ЭТАП 2. АНДЕРРАЙТИНГ

- 129. ЭТАП 3. СКОРИНГ

- 130. СКОРИНГ: ЦИКЛ РАЗРАБОТКИ КАРТЫ

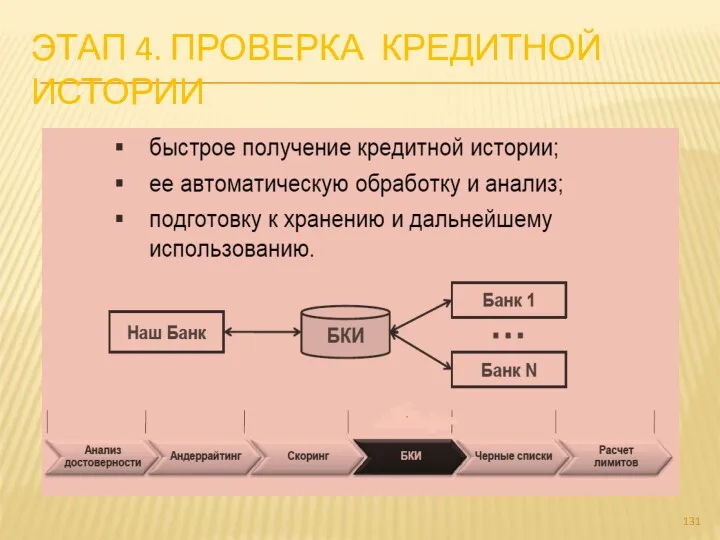

- 131. ЭТАП 4. ПРОВЕРКА КРЕДИТНОЙ ИСТОРИИ

- 132. ЭТАП 5. ПРОВЕРКА ПО «ЧЕРНЫМ» СПИСКАМ

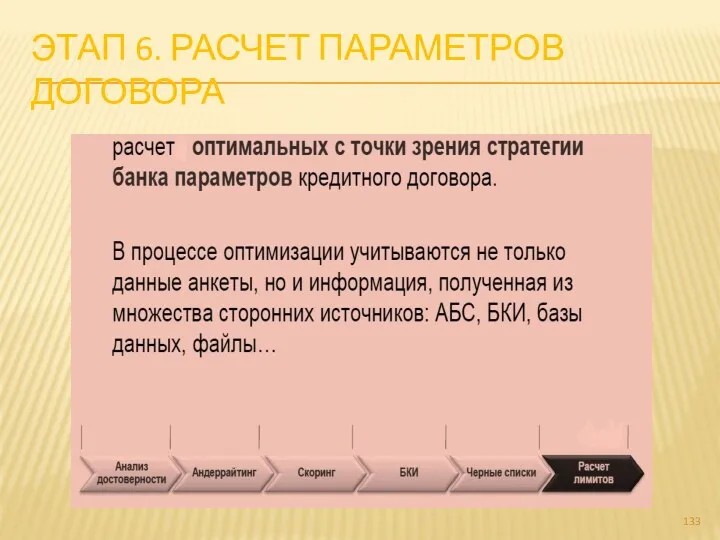

- 133. ЭТАП 6. РАСЧЕТ ПАРАМЕТРОВ ДОГОВОРА

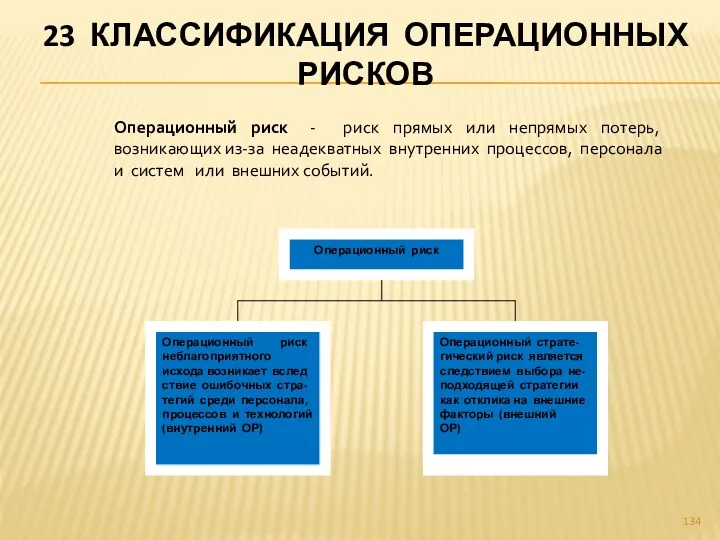

- 134. 23 КЛАССИФИКАЦИЯ ОПЕРАЦИОННЫХ РИСКОВ Операционный риск - риск прямых или непрямых потерь, возникающих из-за неадекватных внутренних

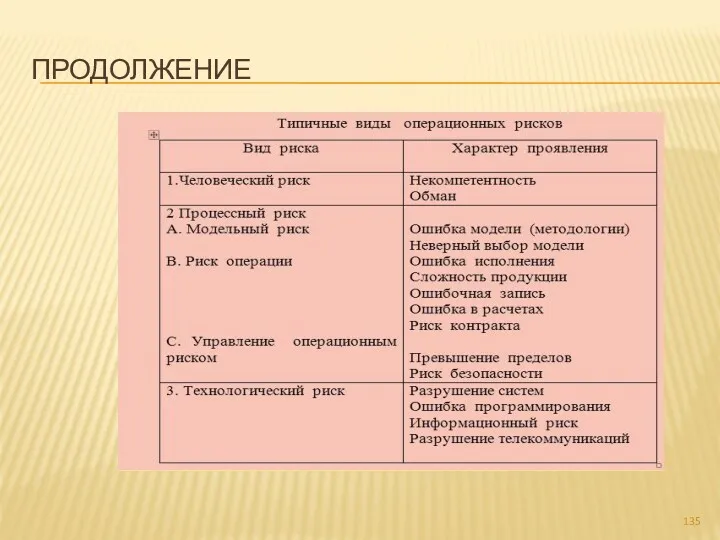

- 135. ПРОДОЛЖЕНИЕ

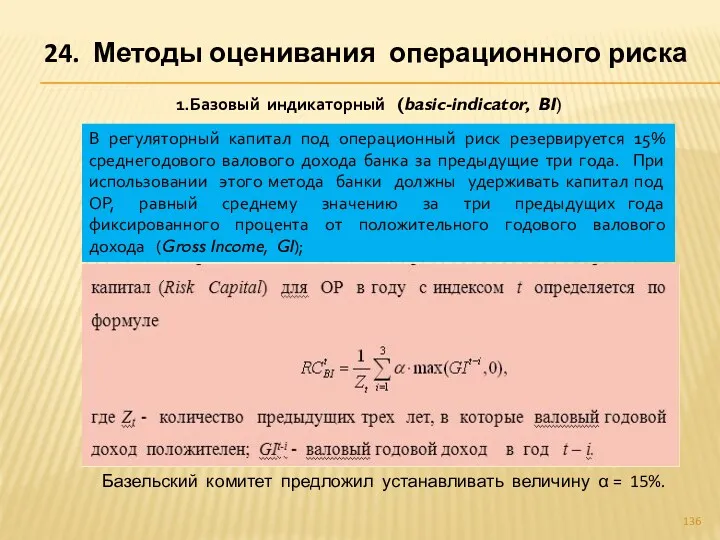

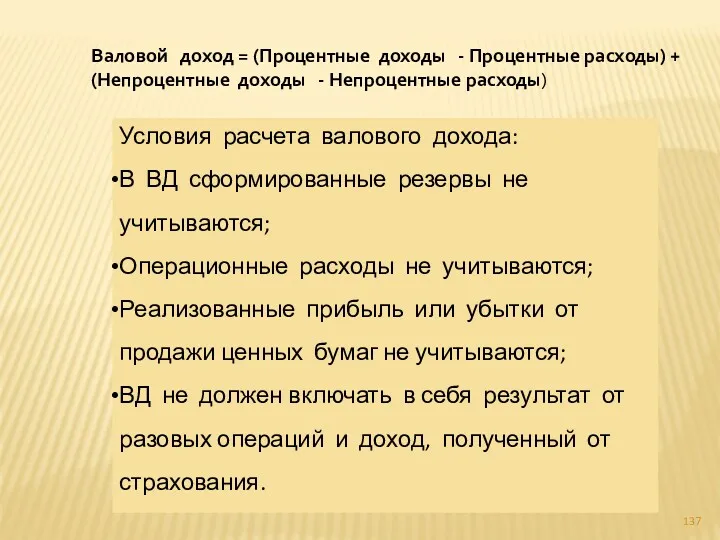

- 136. 24. Методы оценивания операционного риска 1.Базовый индикаторный (basic-indicator, BI) В регуляторный капитал под операционный риск резервируется

- 137. Валовой доход = (Процентные доходы - Процентные расходы) + (Непроцентные доходы - Непроцентные расходы) Условия расчета

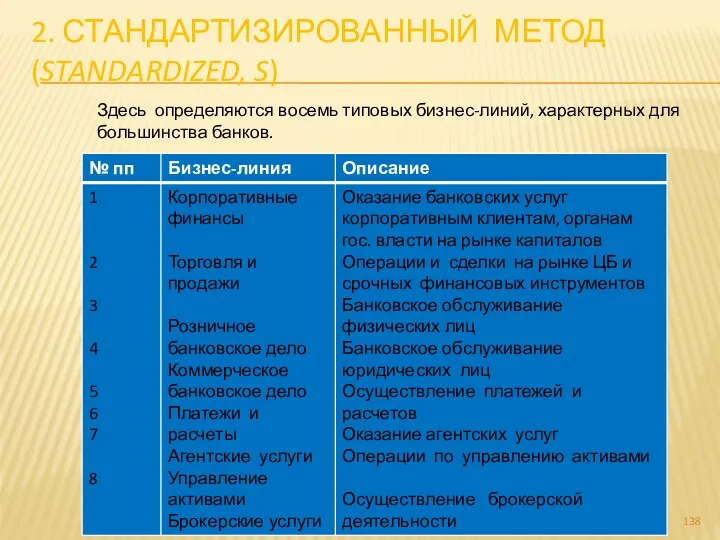

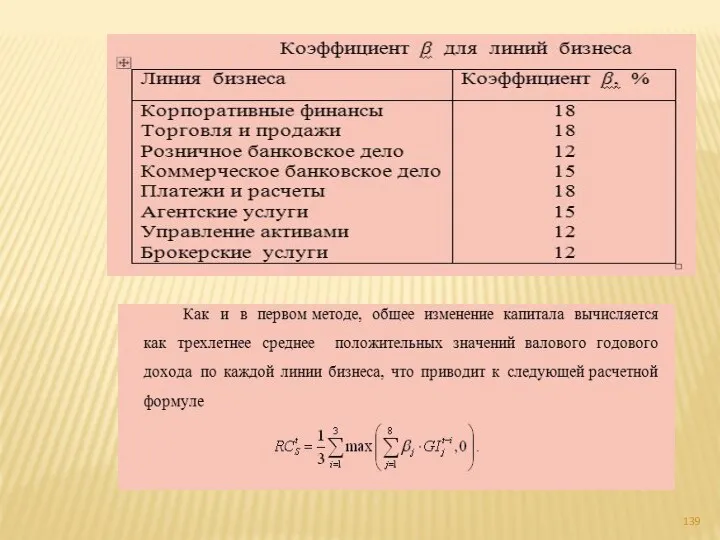

- 138. 2. СТАНДАРТИЗИРОВАННЫЙ МЕТОД(STANDARDIZED, S) Здесь определяются восемь типовых бизнес-линий, характерных для большинства банков.

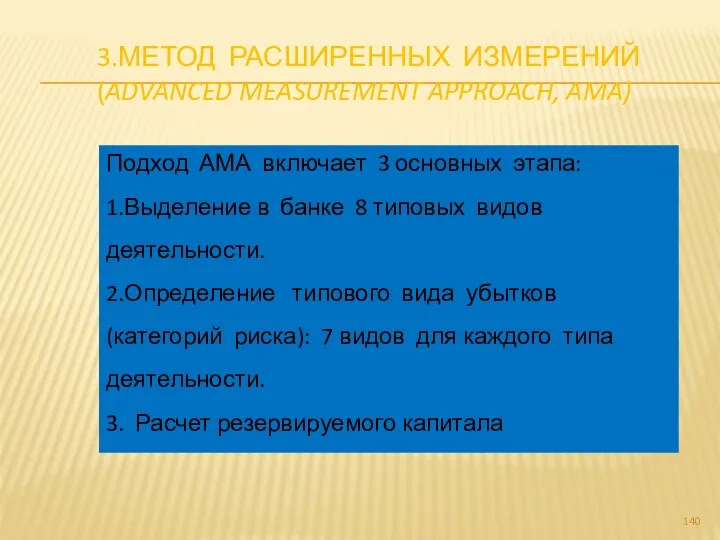

- 140. 3.МЕТОД РАСШИРЕННЫХ ИЗМЕРЕНИЙ (ADVANCED MEASUREMENT APPROACH, AMA) Подход АМА включает 3 основных этапа: 1.Выделение в банке

- 141. Базельским комитетом стандартизированы 7 категорий Операционного Риска : 1.Внутреннее мошенничество 2. Внешнее мошенничество. 3.Трудовые отношения и

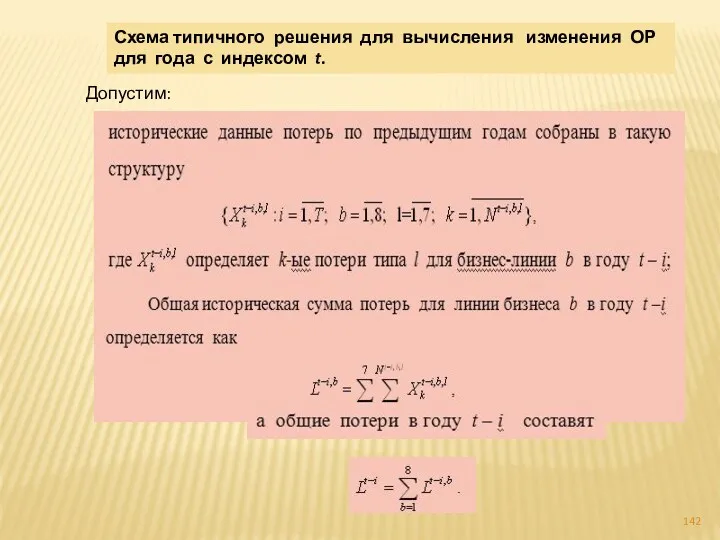

- 142. Схема типичного решения для вычисления изменения ОР для года с индексом t. Допустим:

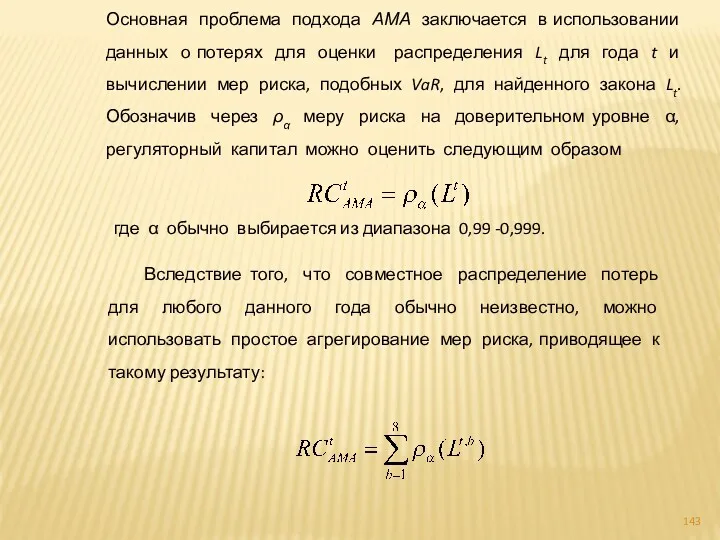

- 143. Основная проблема подхода АМА заключается в использовании данных о потерях для оценки распределения Lt для года

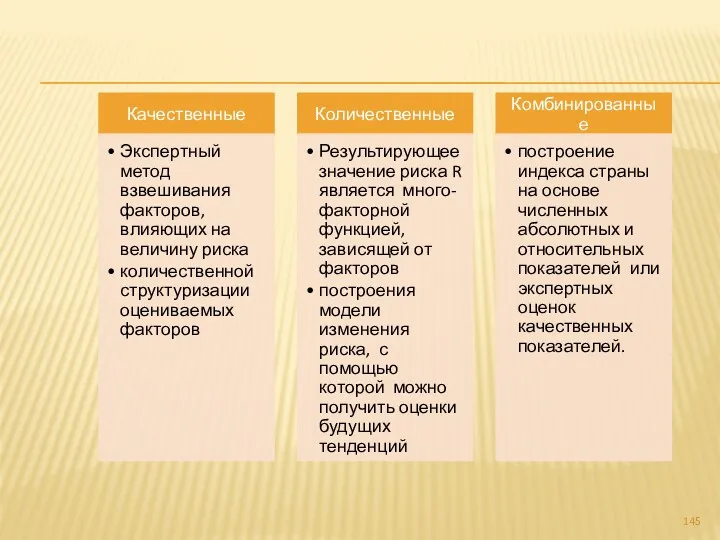

- 144. 25. СТРАНОВОЙ РИСК Операционный риск возникает из-за неадекватных внутренних процессов или внешних событий. К последним следует

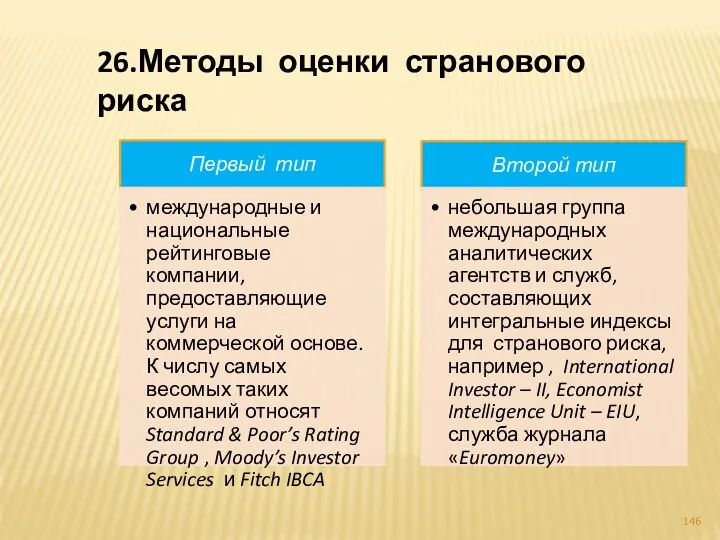

- 146. 26.Методы оценки странового риска

- 147. Категории оценки

- 148. РЕЙТИНГИ STANDARD & POOR'S

- 149. Суверенный рейтинг агентства S&P некоторых стран с переходной и развивающейся экономикой

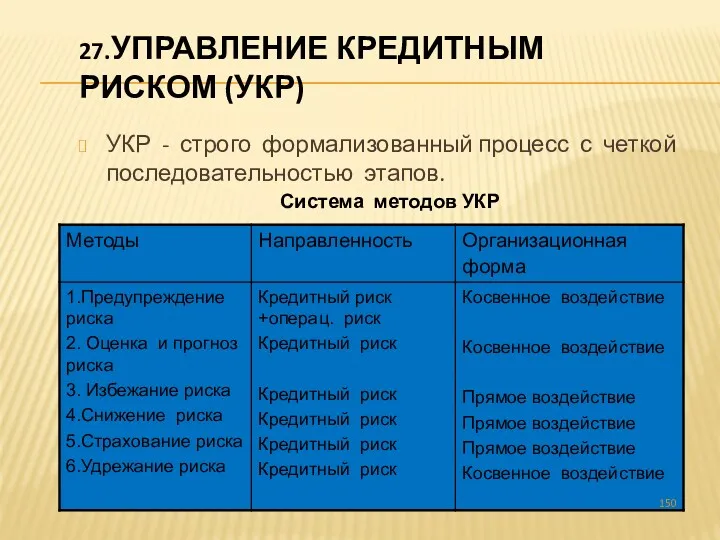

- 150. 27.УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (УКР) УКР - строго формализованный процесс с четкой последовательностью этапов. Система методов УКР

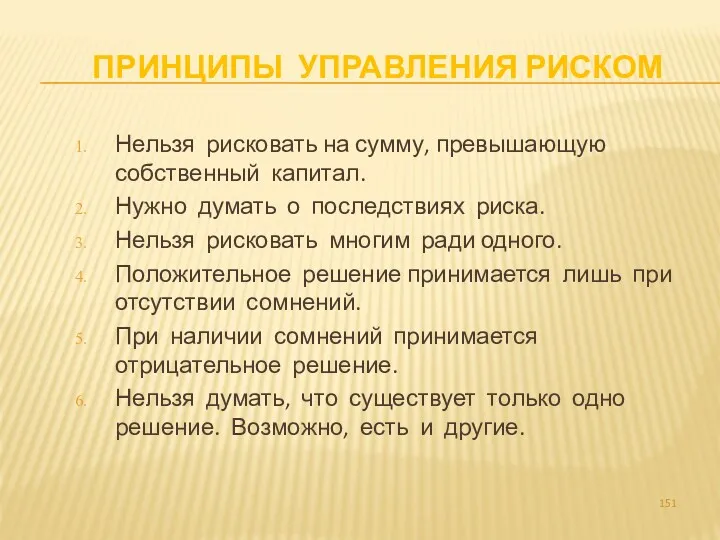

- 151. ПРИНЦИПЫ УПРАВЛЕНИЯ РИСКОМ Нельзя рисковать на сумму, превышающую собственный капитал. Нужно думать о последствиях риска. Нельзя

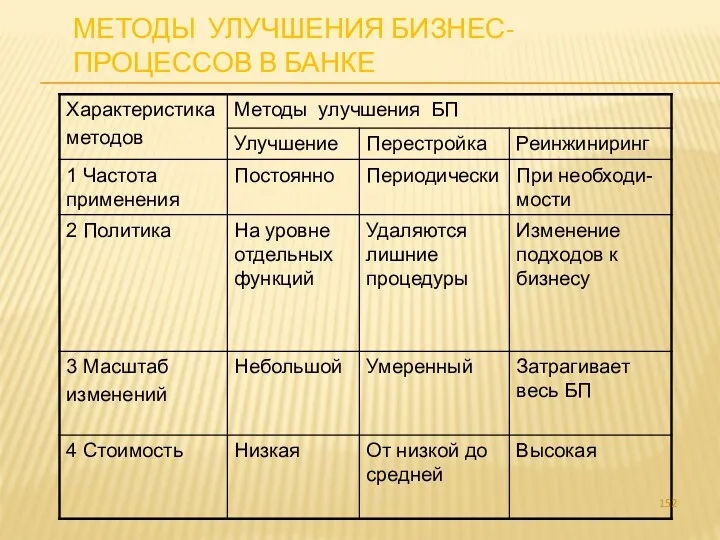

- 152. МЕТОДЫ УЛУЧШЕНИЯ БИЗНЕС-ПРОЦЕССОВ В БАНКЕ

- 153. УЛУЧШЕНИЕ КРЕДИТНОГО ПРОЦЕССА В БАНКЕ Кредитный процесс - организация кредитной деятельности банка

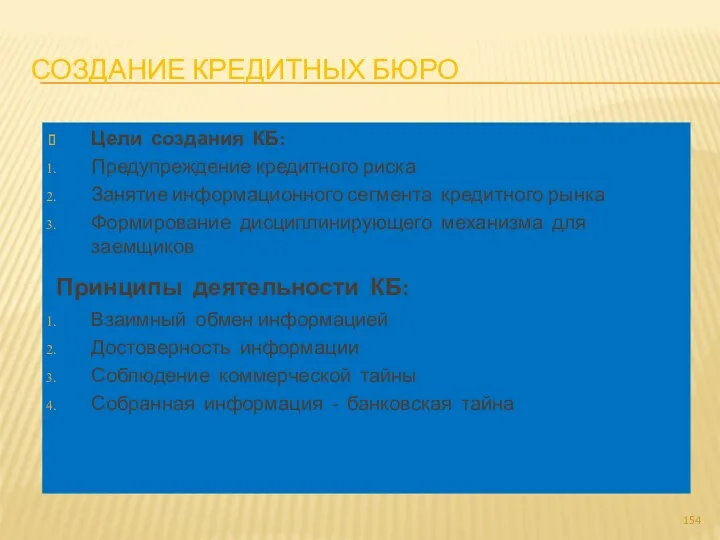

- 154. СОЗДАНИЕ КРЕДИТНЫХ БЮРО Цели создания КБ: Предупреждение кредитного риска Занятие информационного сегмента кредитного рынка Формирование дисциплинирующего

- 155. ПРЕДОСТАВЛЕНИЕ ДАННЫХ В КРЕДИТНОЕ БЮРО Главный продукт КБ – кредитный отчет с информацией о текущих обязательствах

- 156. СОЗДАНИЕ РЕЗЕРВОВ НА ПОКРЫТИЕ БАНКОВСКИХ РИСКОВ Банк обязан создавать резервы, порядок формирования и использования которых устанавливается

- 157. СТРАХОВАНИЕ БАНКОВСКИХ КРЕДИТНЫХ РИСКОВ

- 158. 28. УПРАВЛЕНИЕ ОПЕРАЦИОННЫМ РИСКОМ Основные методы: Идентификация, оценка и мониторинг ОР Ограничение ОР системами лимитов. Создание

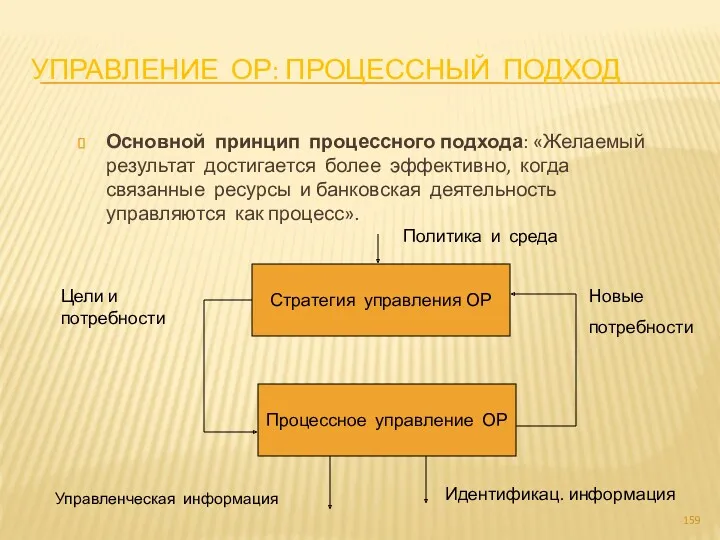

- 159. УПРАВЛЕНИЕ ОР: ПРОЦЕССНЫЙ ПОДХОД Основной принцип процессного подхода: «Желаемый результат достигается более эффективно, когда связанные ресурсы

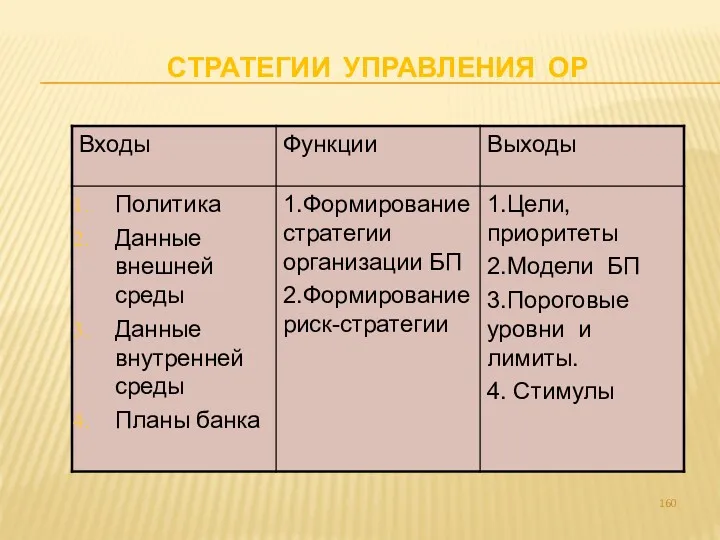

- 160. СТРАТЕГИИ УПРАВЛЕНИЯ ОР

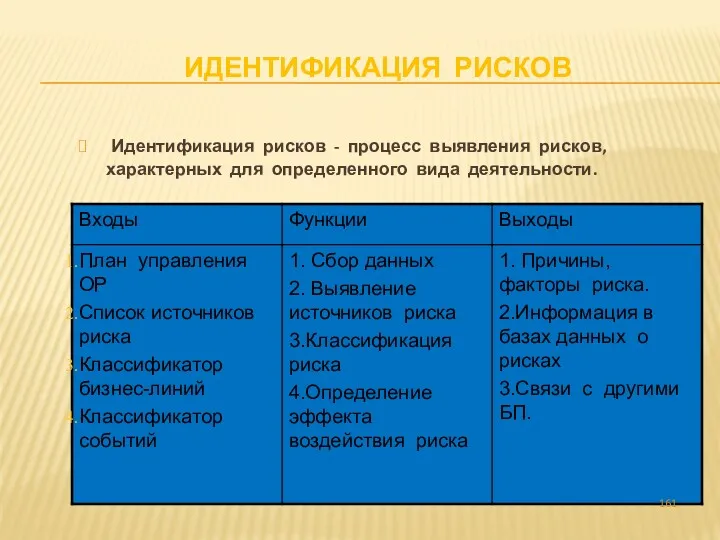

- 161. ИДЕНТИФИКАЦИЯ РИСКОВ Идентификация рисков - процесс выявления рисков, характерных для определенного вида деятельности.

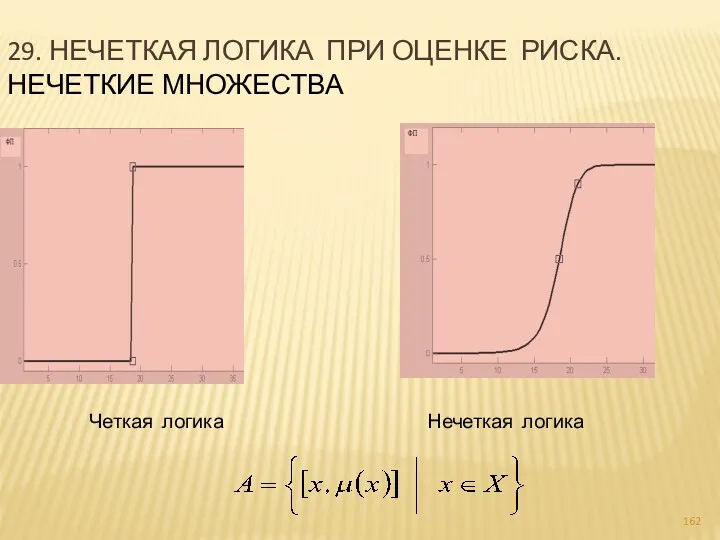

- 162. 29. НЕЧЕТКАЯ ЛОГИКА ПРИ ОЦЕНКЕ РИСКА. НЕЧЕТКИЕ МНОЖЕСТВА Четкая логика Нечеткая логика

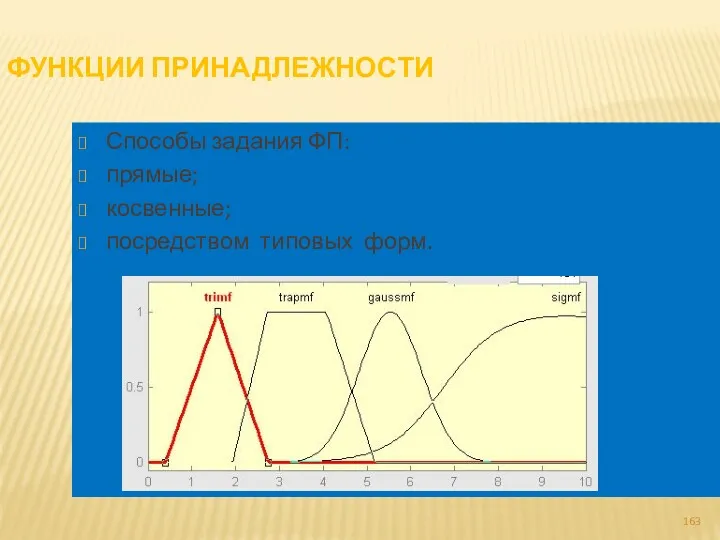

- 163. ФУНКЦИИ ПРИНАДЛЕЖНОСТИ Способы задания ФП: прямые; косвенные; посредством типовых форм.

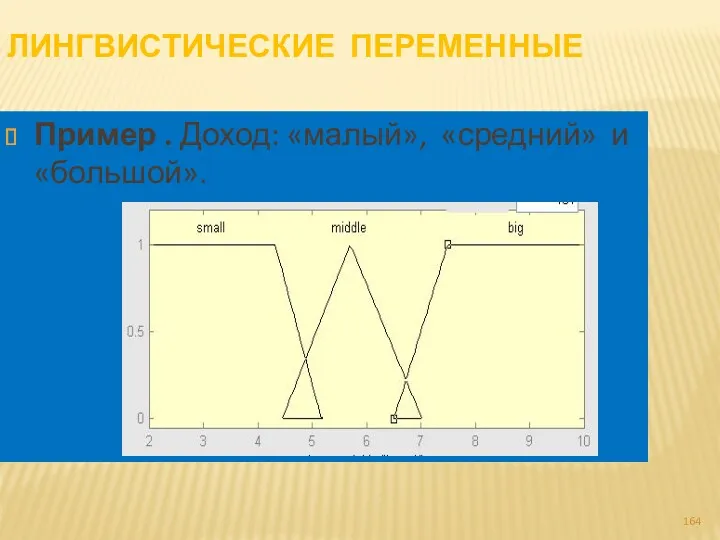

- 164. ЛИНГВИСТИЧЕСКИЕ ПЕРЕМЕННЫЕ Пример . Доход: «малый», «средний» и «большой».

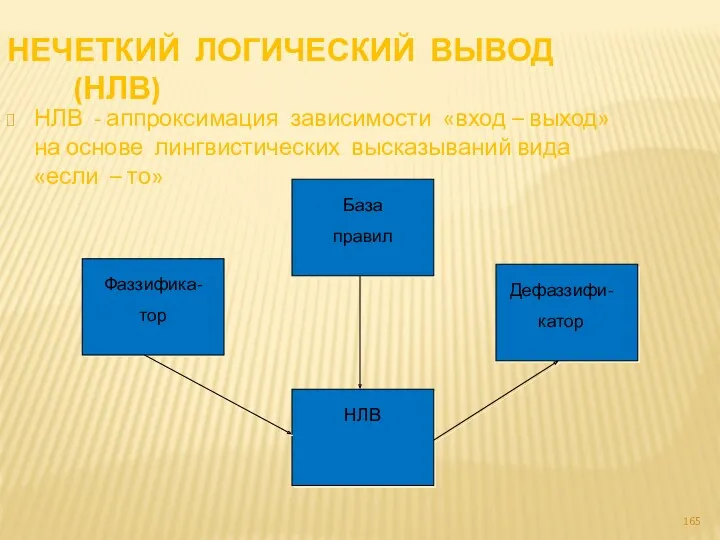

- 165. НЕЧЕТКИЙ ЛОГИЧЕСКИЙ ВЫВОД (НЛВ) НЛВ - аппроксимация зависимости «вход – выход» на основе лингвистических высказываний вида

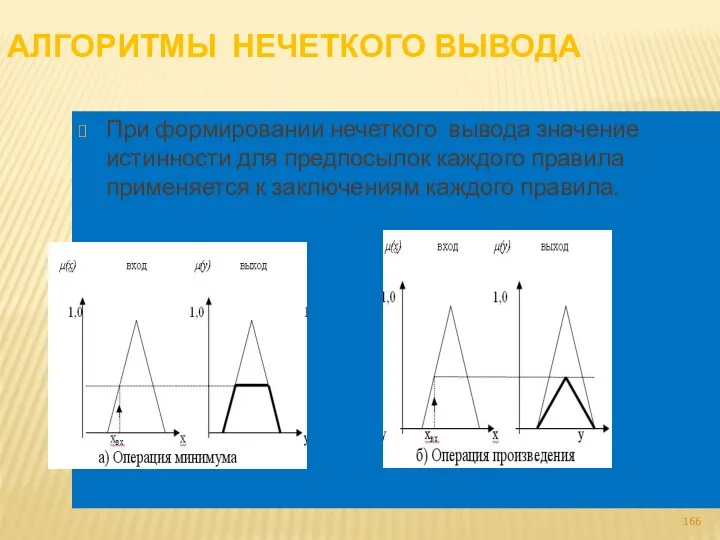

- 166. АЛГОРИТМЫ НЕЧЕТКОГО ВЫВОДА При формировании нечеткого вывода значение истинности для предпосылок каждого правила применяется к заключениям

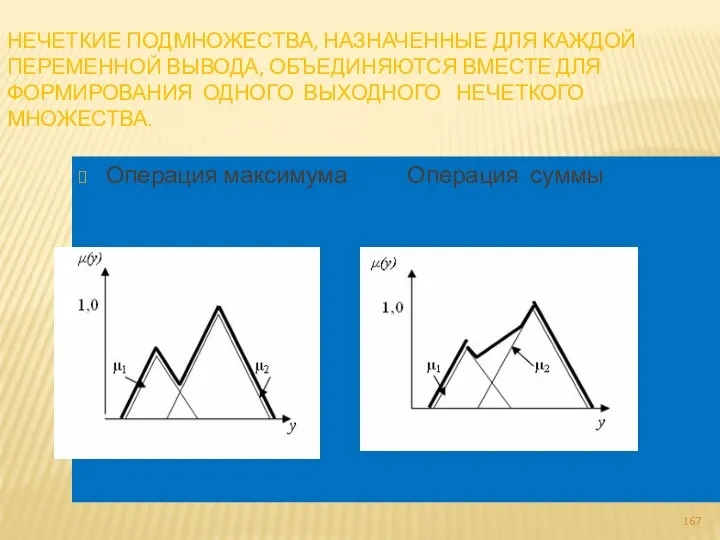

- 167. НЕЧЕТКИЕ ПОДМНОЖЕСТВА, НАЗНАЧЕННЫЕ ДЛЯ КАЖДОЙ ПЕРЕМЕННОЙ ВЫВОДА, ОБЪЕДИНЯЮТСЯ ВМЕСТЕ ДЛЯ ФОРМИРОВАНИЯ ОДНОГО ВЫХОДНОГО НЕЧЕТКОГО МНОЖЕСТВА. Операция

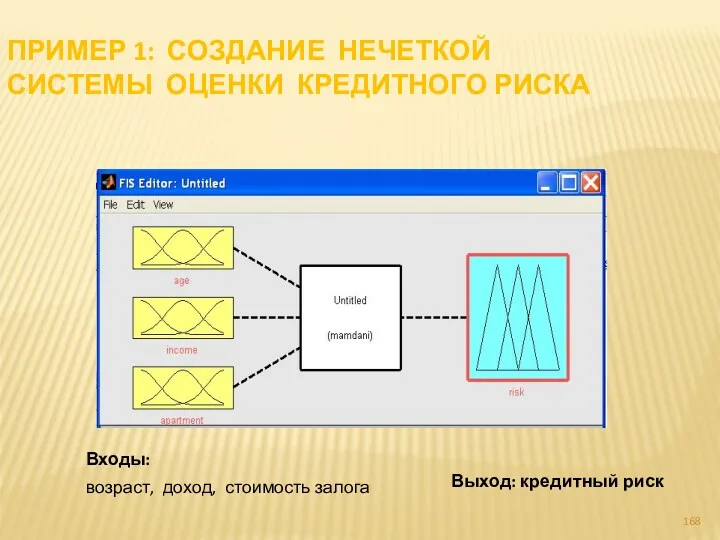

- 168. ПРИМЕР 1: СОЗДАНИЕ НЕЧЕТКОЙ СИСТЕМЫ ОЦЕНКИ КРЕДИТНОГО РИСКА возраст, доход, стоимость залога Выход: кредитный риск Входы:

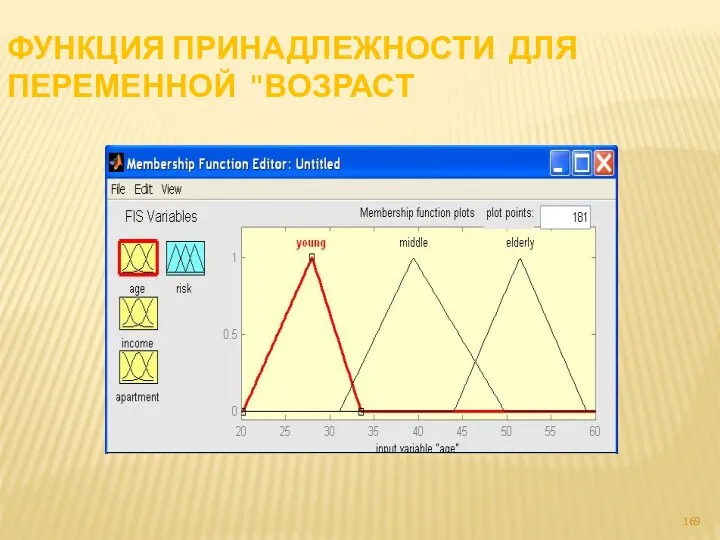

- 169. ФУНКЦИЯ ПРИНАДЛЕЖНОСТИ ДЛЯ ПЕРЕМЕННОЙ "ВОЗРАСТ

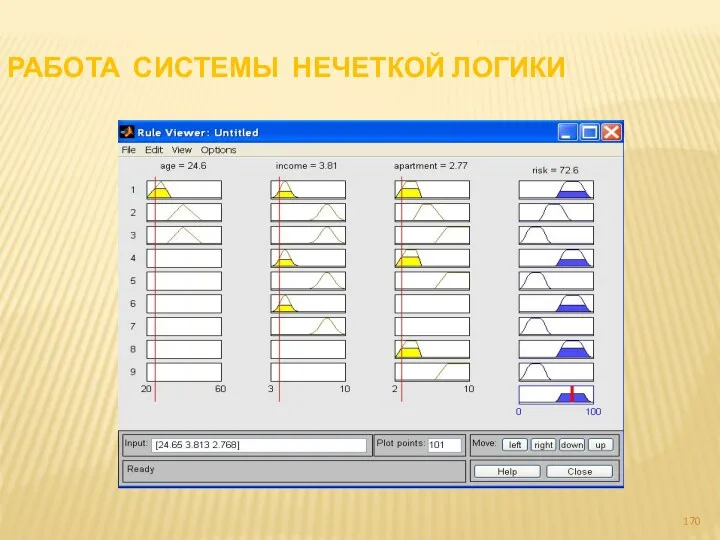

- 170. РАБОТА СИСТЕМЫ НЕЧЕТКОЙ ЛОГИКИ

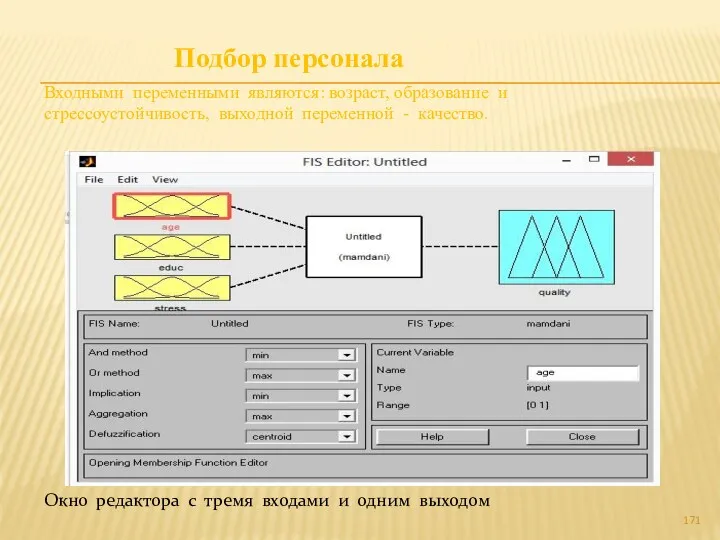

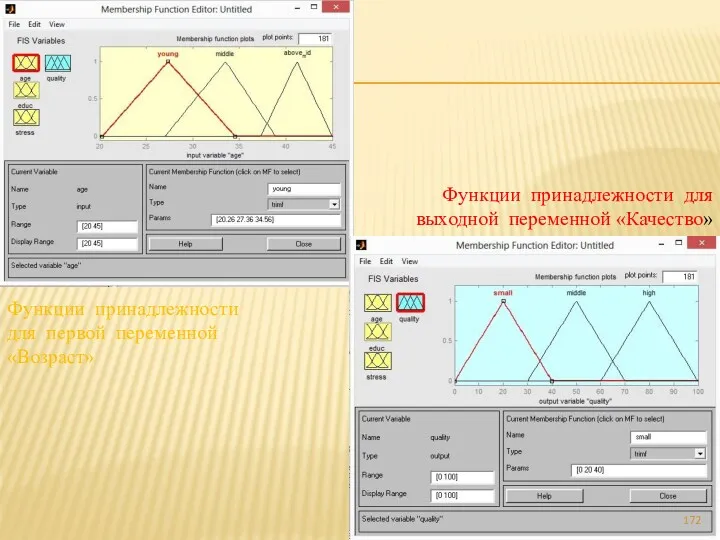

- 171. Подбор персонала Входными переменными являются: возраст, образование и стрессоустойчивость, выходной переменной - качество. Окно редактора с

- 172. Функции принадлежности для первой переменной «Возраст» Функции принадлежности для выходной переменной «Качество»

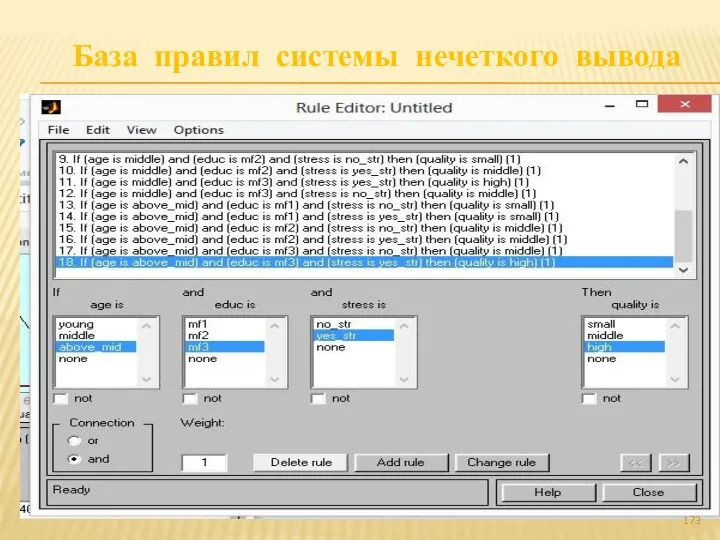

- 173. База правил системы нечеткого вывода

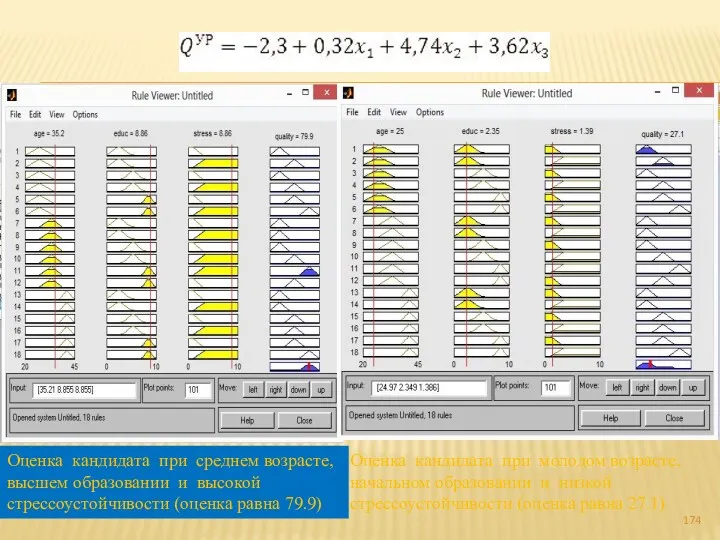

- 174. Оценка кандидата при среднем возрасте, высшем образовании и высокой стрессоустойчивости (оценка равна 79.9) Оценка кандидата при

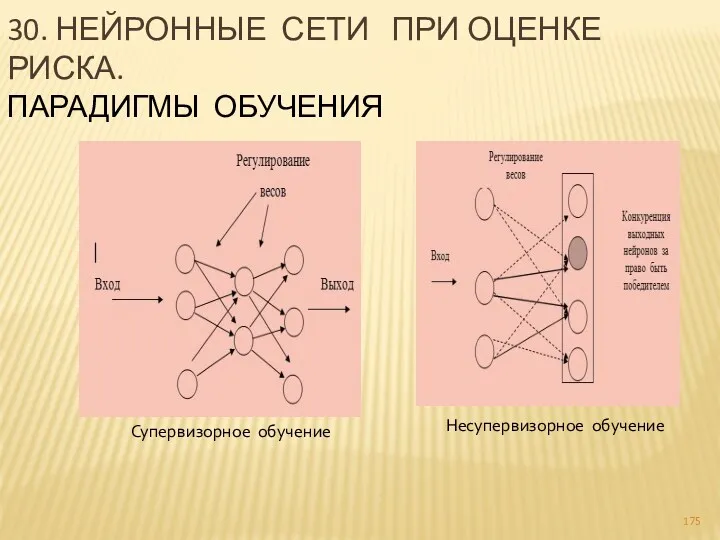

- 175. 30. НЕЙРОННЫЕ СЕТИ ПРИ ОЦЕНКЕ РИСКА. ПАРАДИГМЫ ОБУЧЕНИЯ Супервизорное обучение Несупервизорное обучение

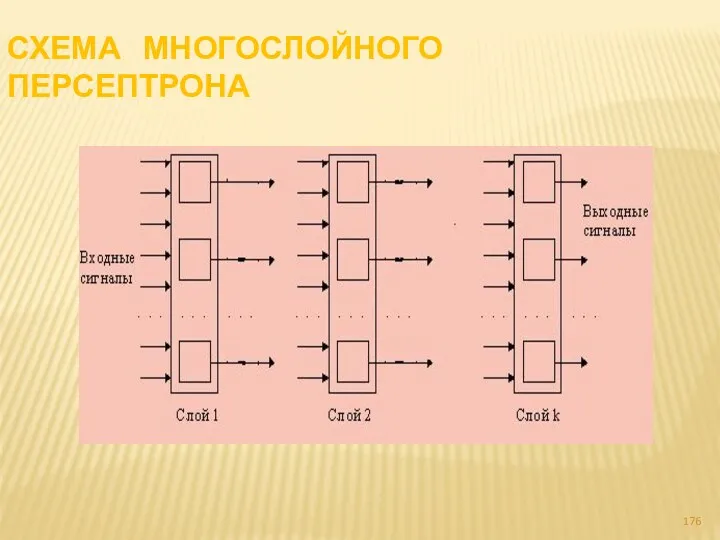

- 176. СХЕМА МНОГОСЛОЙНОГО ПЕРСЕПТРОНА

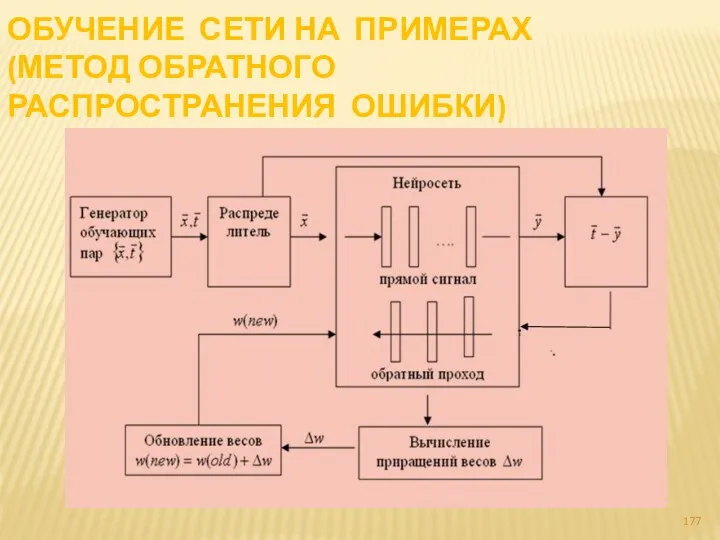

- 177. ОБУЧЕНИЕ СЕТИ НА ПРИМЕРАХ (МЕТОД ОБРАТНОГО РАСПРОСТРАНЕНИЯ ОШИБКИ)

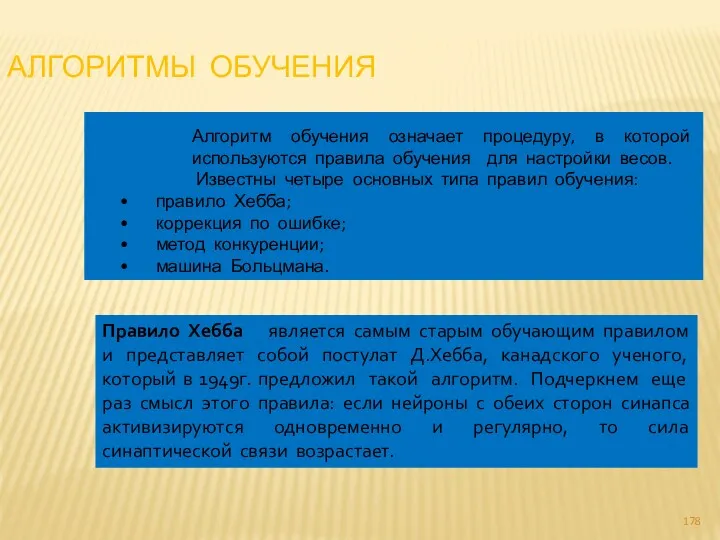

- 178. АЛГОРИТМЫ ОБУЧЕНИЯ Алгоритм обучения означает процедуру, в которой используются правила обучения для настройки весов. Известны четыре

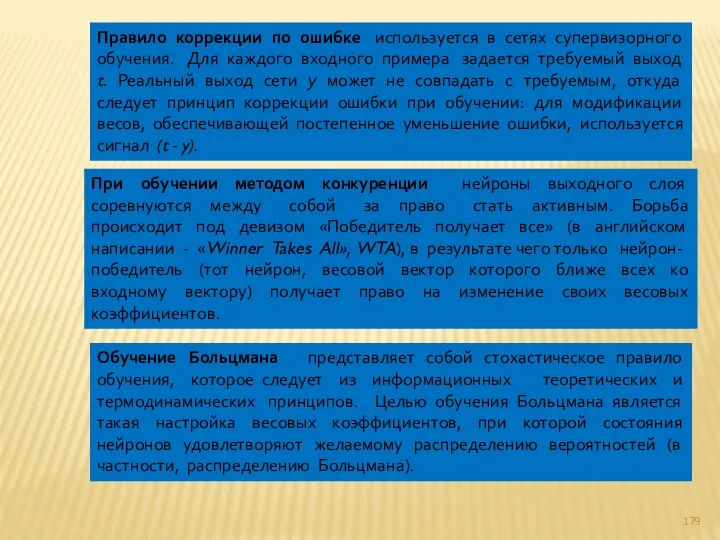

- 179. Правило коррекции по ошибке используется в сетях супервизорного обучения. Для каждого входного примера задается требуемый выход

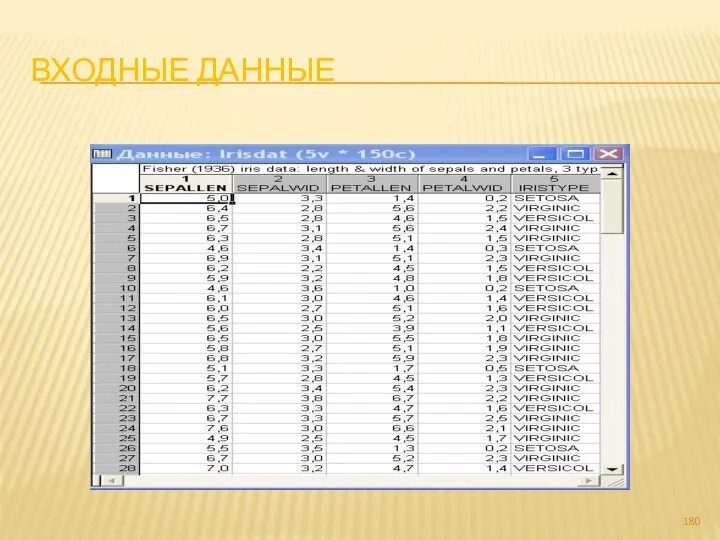

- 180. ВХОДНЫЕ ДАННЫЕ

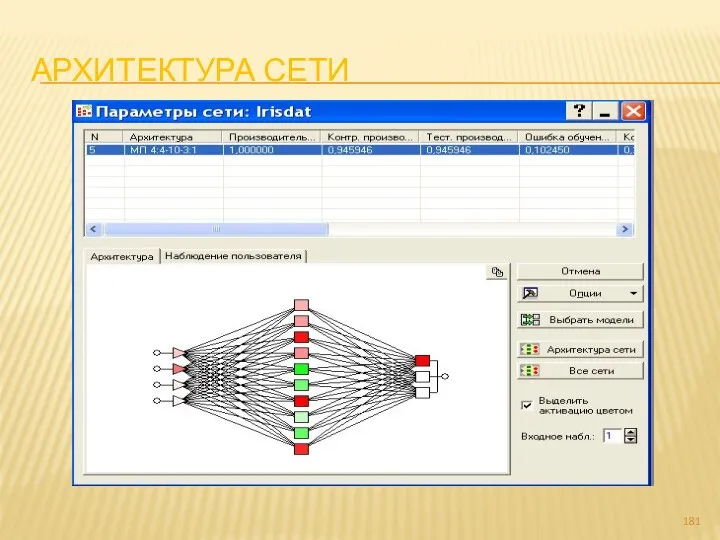

- 181. АРХИТЕКТУРА СЕТИ

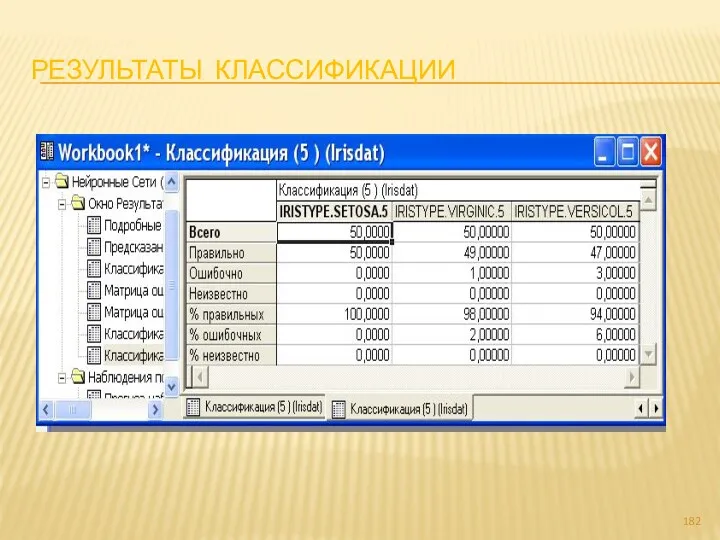

- 182. РЕЗУЛЬТАТЫ КЛАССИФИКАЦИИ

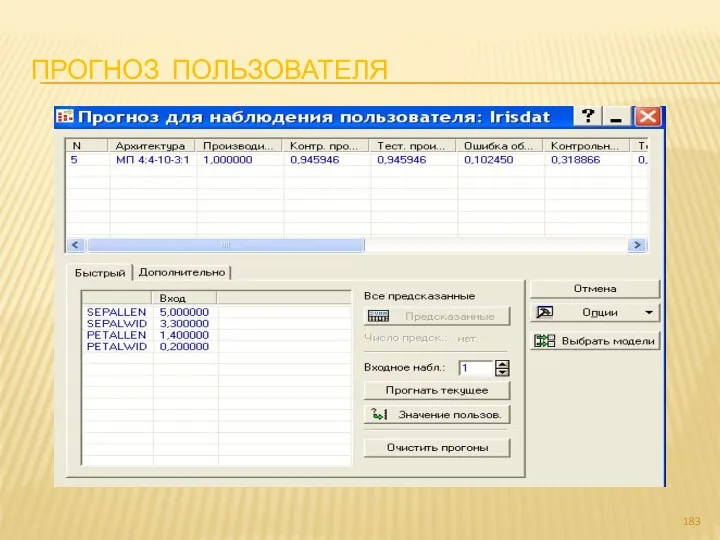

- 183. ПРОГНОЗ ПОЛЬЗОВАТЕЛЯ

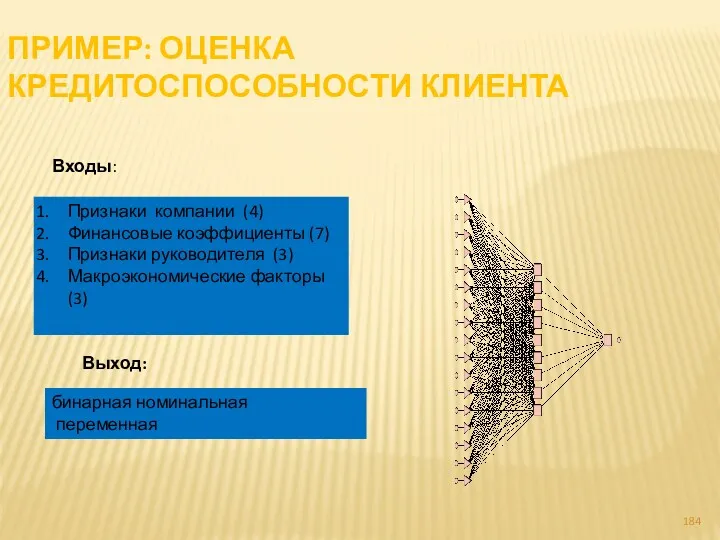

- 184. ПРИМЕР: ОЦЕНКА КРЕДИТОСПОСОБНОСТИ КЛИЕНТА Признаки компании (4) Финансовые коэффициенты (7) Признаки руководителя (3) Макроэкономические факторы (3)

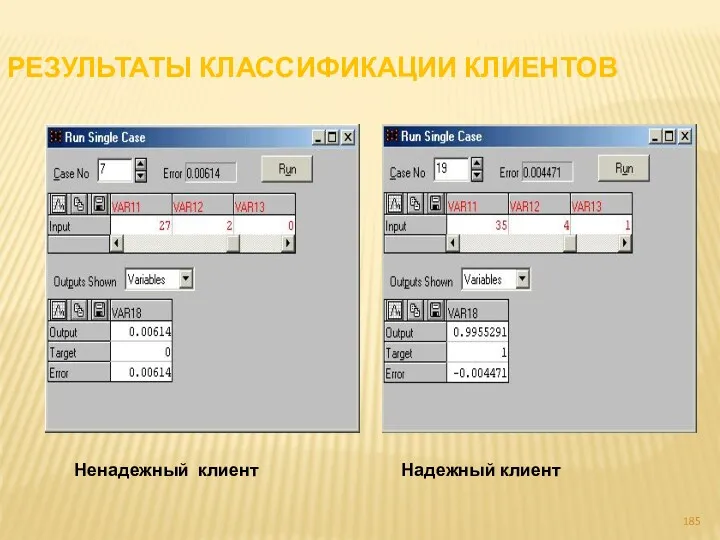

- 185. РЕЗУЛЬТАТЫ КЛАССИФИКАЦИИ КЛИЕНТОВ Ненадежный клиент Надежный клиент

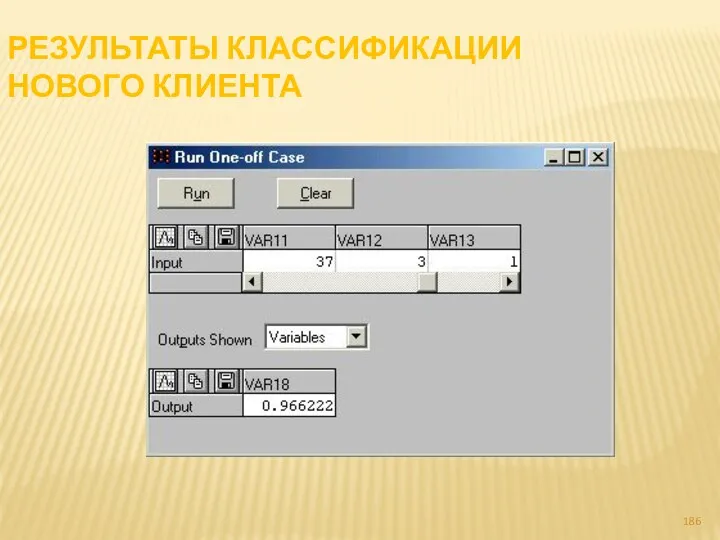

- 186. РЕЗУЛЬТАТЫ КЛАССИФИКАЦИИ НОВОГО КЛИЕНТА

- 187. ЗАДАЧА ВЫБОРА СТРАТЕГИИ 5 входных признаков: 1 - качество оказываемых услуг; 2 - количество свободных денежных

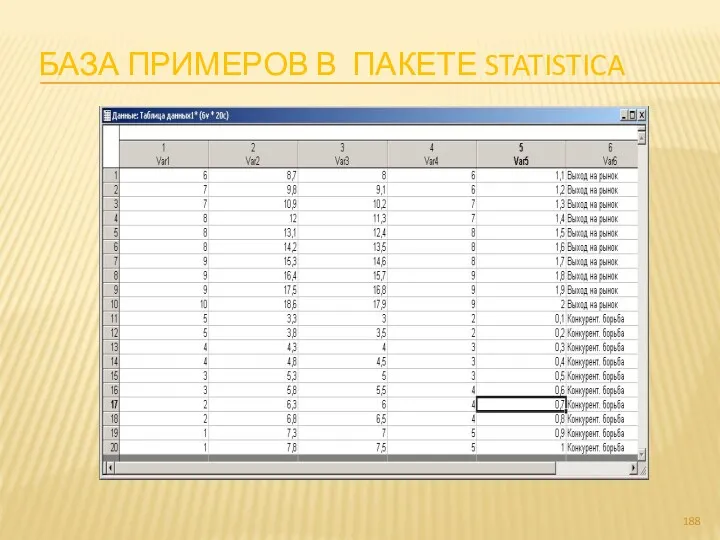

- 188. БАЗА ПРИМЕРОВ В ПАКЕТЕ STATISTICA

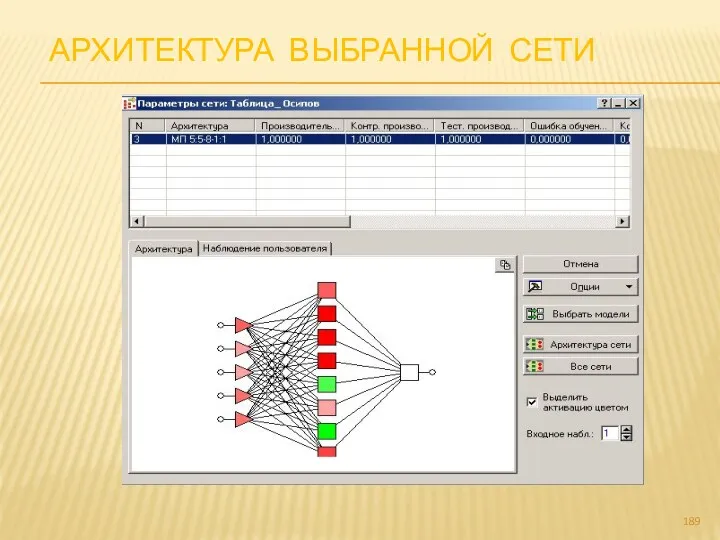

- 189. АРХИТЕКТУРА ВЫБРАННОЙ СЕТИ

- 191. Скачать презентацию

Федеральная налоговая служба России

Федеральная налоговая служба России Оцінювання та калькуляція. (Лекція 6.4)

Оцінювання та калькуляція. (Лекція 6.4) Налог на добавленную стоимость

Налог на добавленную стоимость Заработная плата 291

Заработная плата 291 Налоги и налоговая политика

Налоги и налоговая политика Безпека в галузі туризму. Технологія страхування в турдіяльності

Безпека в галузі туризму. Технологія страхування в турдіяльності Сущность и организация корпоративных финансов

Сущность и организация корпоративных финансов Фондовая биржа Сан-Паулу Bovespa

Фондовая биржа Сан-Паулу Bovespa Ұлттық байлық статистикасы

Ұлттық байлық статистикасы Қаржы тұрақтылығын талдау

Қаржы тұрақтылығын талдау Need money to grow your business

Need money to grow your business Пенсионная формула

Пенсионная формула Временная стоимость денег. Тема 3

Временная стоимость денег. Тема 3 Стандарти державного фінансового аудиту

Стандарти державного фінансового аудиту Электронные платежи. История развития электронных платежей

Электронные платежи. История развития электронных платежей Банковская гарантия и условия ее выдачи

Банковская гарантия и условия ее выдачи Учет основных хозяйственных процессов

Учет основных хозяйственных процессов Определение размера источника дивидендных выплат и его влияние на размер дивидендных выплат и дивидендную доходность госкомпаний

Определение размера источника дивидендных выплат и его влияние на размер дивидендных выплат и дивидендную доходность госкомпаний Налоги. Налоговая система России

Налоги. Налоговая система России Анализ бухгалтерской (финансовой) отчетности

Анализ бухгалтерской (финансовой) отчетности Совкомбанк. Ценности банка

Совкомбанк. Ценности банка Учет операций по договору комиссии

Учет операций по договору комиссии Международное финансовое право. Лекция 3

Международное финансовое право. Лекция 3 Сравнительный подход к оценке недвижимости. Метод сравнения продаж

Сравнительный подход к оценке недвижимости. Метод сравнения продаж Вопросы налогообложения НДФЛ сумм социальных выплат, в том числе в виде материальной помощи

Вопросы налогообложения НДФЛ сумм социальных выплат, в том числе в виде материальной помощи Межевание земельного участка под плотиной в с. Арзамасцевка

Межевание земельного участка под плотиной в с. Арзамасцевка Pendekatan utama dalam pengelolaan utang negara menurut perencanaan perangkat lunak dan pelaksanaan Anggaran Pendapatan dan Belanja Negara

Pendekatan utama dalam pengelolaan utang negara menurut perencanaan perangkat lunak dan pelaksanaan Anggaran Pendapatan dan Belanja Negara Суб'єкти ринку фінансових послуг. (Тема 2)

Суб'єкти ринку фінансових послуг. (Тема 2)