Содержание

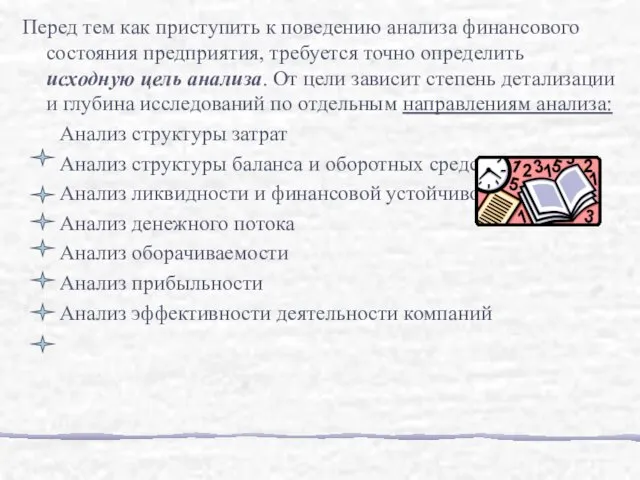

- 2. Перед тем как приступить к поведению анализа финансового состояния предприятия, требуется точно определить исходную цель анализа.

- 3. Рекомендуется проводить следующие виды анализа: Экспресс-диагностика предприятия Оценка финансовой деятельности предприятия Подготовка обоснований для инвестиций

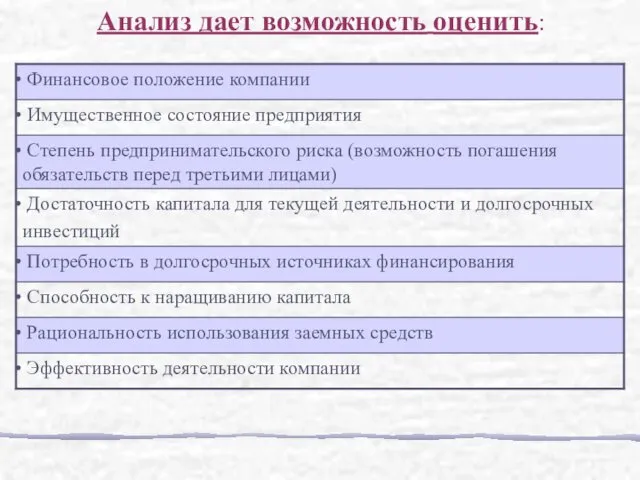

- 4. Анализ дает возможность оценить:

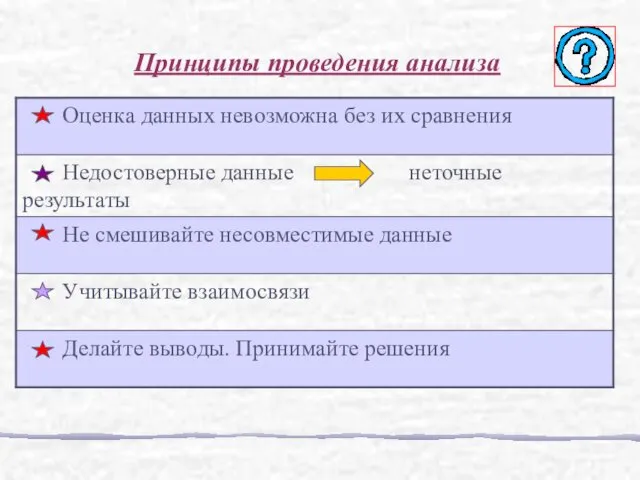

- 5. Принципы проведения анализа

- 6. Баланс Форма № Финансовая отчетность Аналитические справки Статистическая информация Интервью Расчет необходимых данных Возможные пути решения

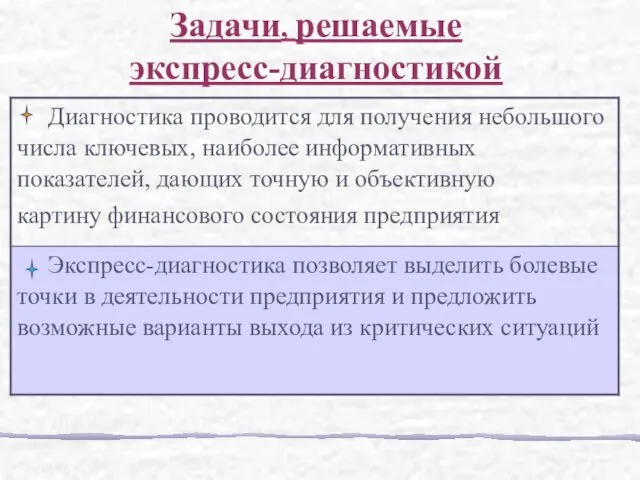

- 7. Задачи, решаемые экспресс-диагностикой

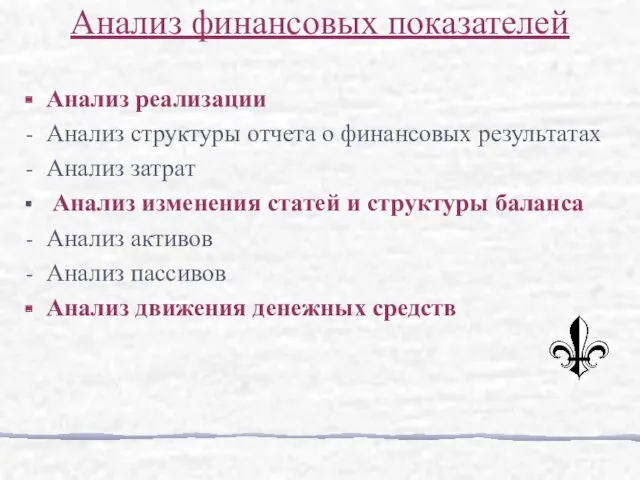

- 9. Анализ реализации Анализ структуры отчета о финансовых результатах Анализ затрат Анализ изменения статей и структуры баланса

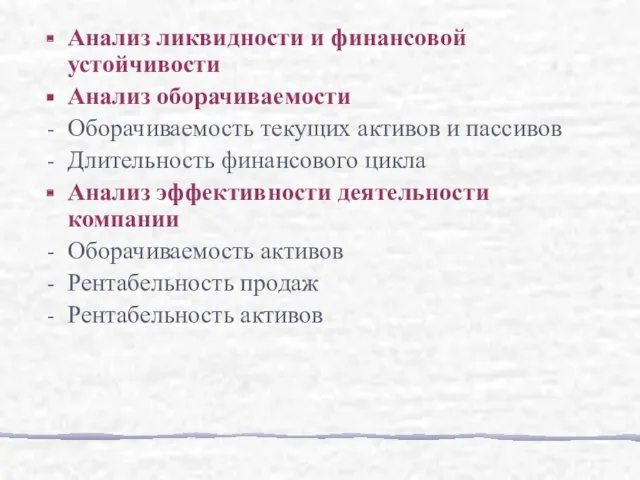

- 10. Анализ ликвидности и финансовой устойчивости Анализ оборачиваемости Оборачиваемость текущих активов и пассивов Длительность финансового цикла Анализ

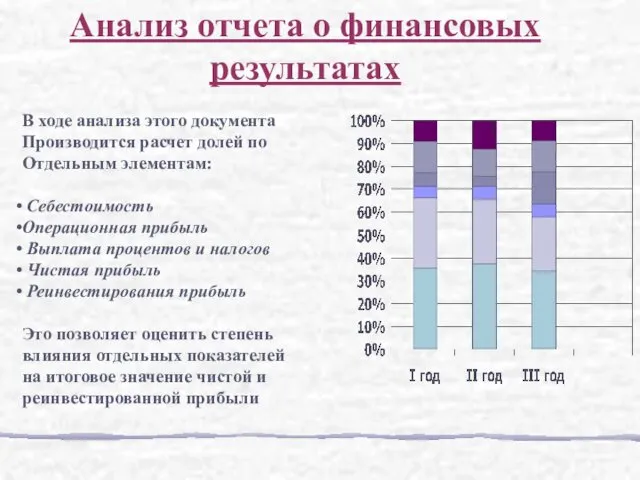

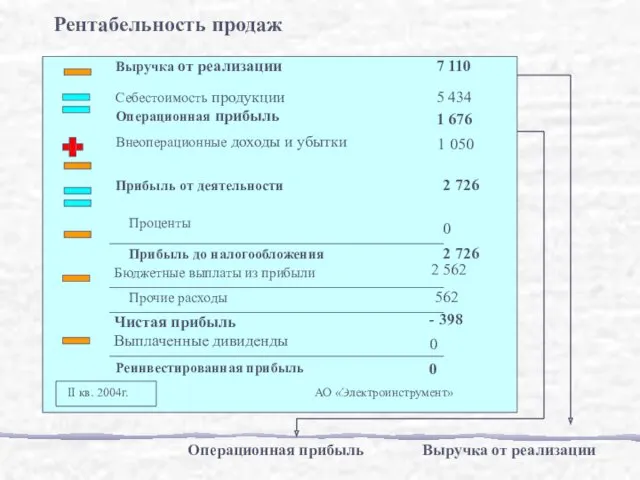

- 11. В ходе анализа этого документа Производится расчет долей по Отдельным элементам: Себестоимость Операционная прибыль Выплата процентов

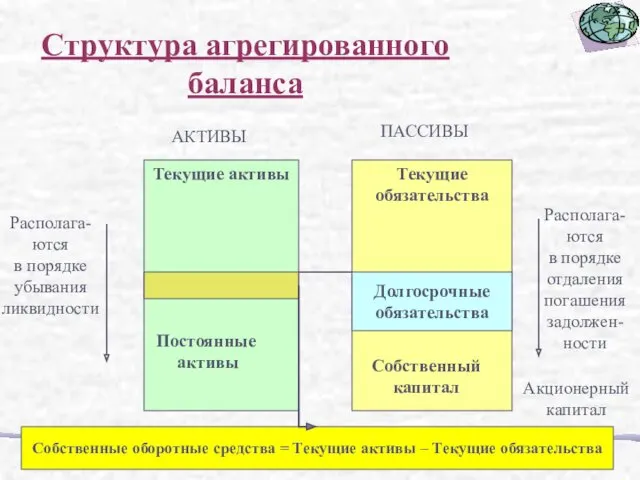

- 12. Текущие активы Текущие обязательства АКТИВЫ ПАССИВЫ Располага- ются в порядке убывания ликвидности Располага- ются в порядке

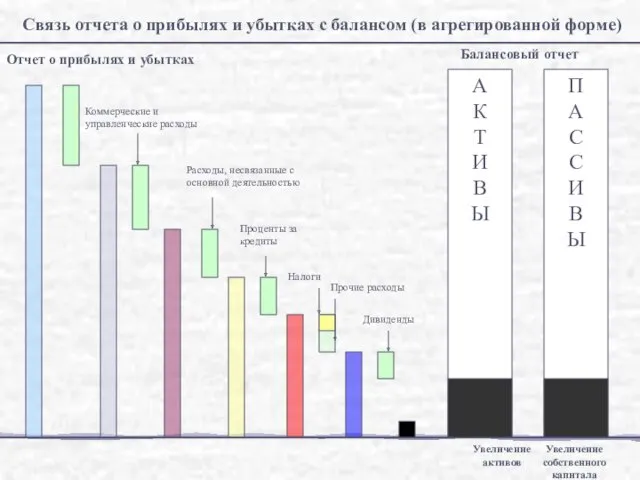

- 13. Коммерческие и управленческие расходы Расходы, несвязанные с основной деятельностью Проценты за кредиты Налоги Прочие расходы Дивиденды

- 14. Выручка от реализации Валовая прибыль Операционная прибыль Прибыль до вычета % и налогов Прибыль до вычета

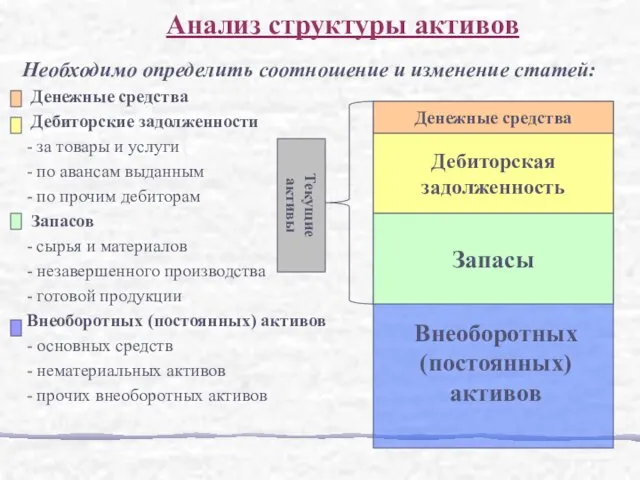

- 15. Необходимо определить соотношение и изменение статей: Денежные средства Дебиторские задолженности - за товары и услуги -

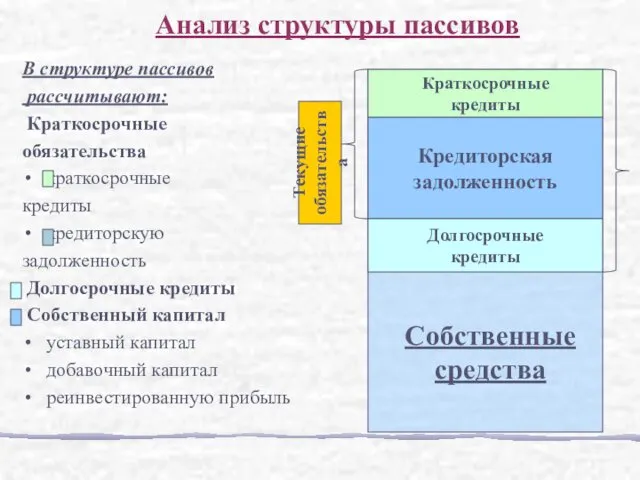

- 16. В структуре пассивов рассчитывают: Краткосрочные обязательства краткосрочные кредиты кредиторскую задолженность Долгосрочные кредиты Собственный капитал уставный капитал

- 17. Величина собственных оборотных средств – это разность между текущими активами и текущими обязательствам. Текущие активы Текущие

- 18. Анализ изменения структуры и изменения статей баланса показывает: какова величина текущих и постоянных активов, как изменяется

- 19. насколько велика доля собственных средств и в какой степени компания зависит от заемных средств каково распространения

- 20. Различают денежные потоки: от основной деятельности (операционной): движение денежных средств в процессе производства и реализации основной

- 21. Зарплата, расходы Кредиторская задолженность Денежные средства Дебиторская задолженность Незавершенное производство Готовая продукция Операционная прибыль Амортизация Схема

- 22. «притоки» «оттоки» Проценты по кредитам Налоги Выплата из прибыли Приобретение долгосрочных активов Капитальное строительство Выплата кредитов

- 23. Анализ денежного потока позволяет получить ответы на вопросы: 1.Чем объясняется различия между полученной прибылью и наличием

- 24. Ликвидность баланса показывает, в какой степени предприятие способно расплатиться по краткосрочным обязательствам текущими активами. В качестве

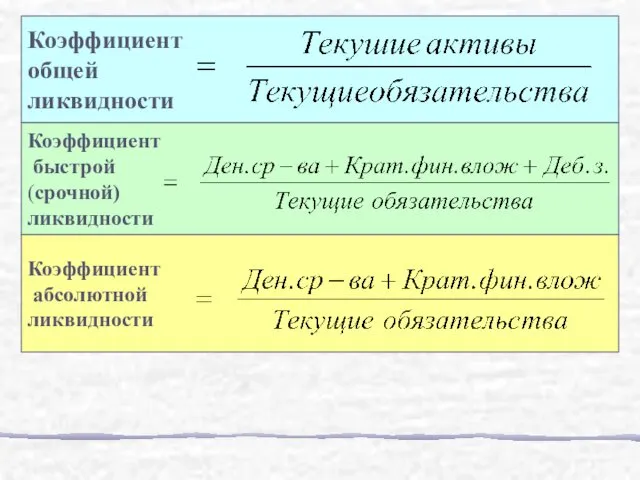

- 25. Коэффициент общей ликвидности Коэффициент быстрой (срочной) ликвидности Коэффициент абсолютной ликвидности

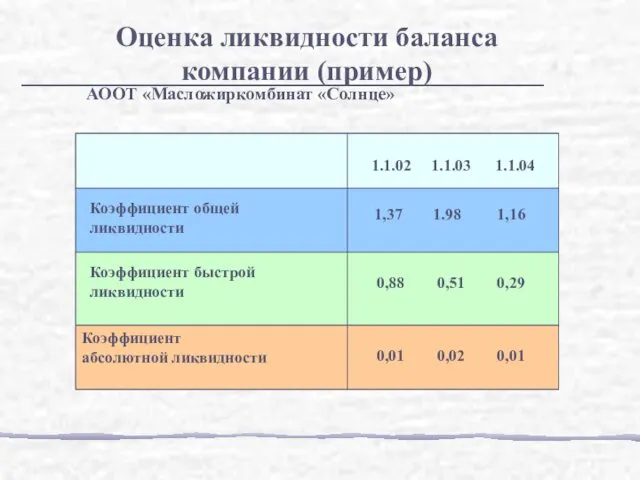

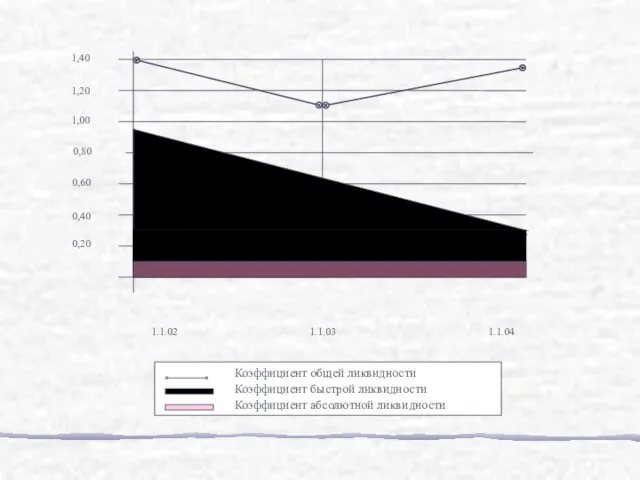

- 26. АООТ «Масложиркомбинат «Солнце» Оценка ликвидности баланса компании (пример)

- 27. Коэффициент общей ликвидности Коэффициент быстрой ликвидности Коэффициент абсолютной ликвидности

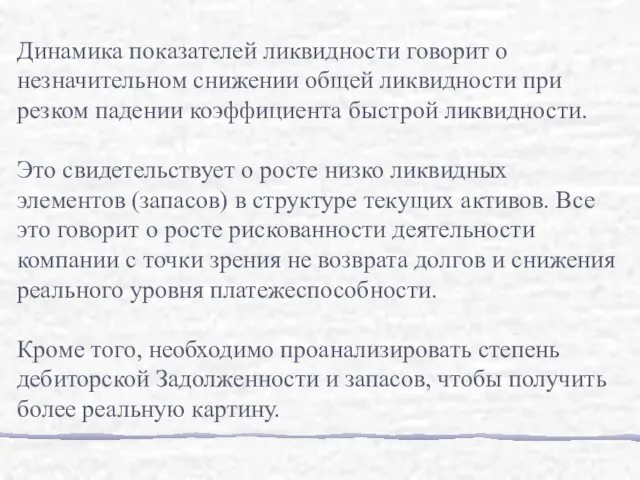

- 28. Динамика показателей ликвидности говорит о незначительном снижении общей ликвидности при резком падении коэффициента быстрой ликвидности. Это

- 29. Финансовая устойчивость отражает уровень риска деятельности компании и зависимости от заемного капитала. В качестве базового можно

- 30. В качестве оценочных коэффициентов используются: Коэффициент автономии Коэффициент финансирования Коэффициент маневренности собственных средств

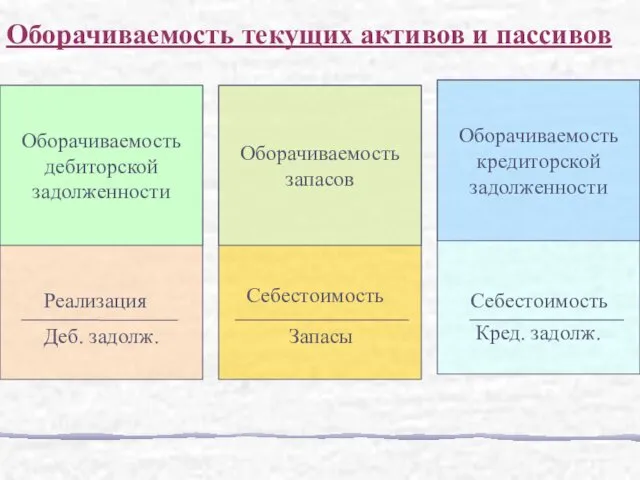

- 31. Оборачиваемость дебиторской задолженности Реализация Деб. задолж. Оборачиваемость запасов Себестоимость Запасы Оборачиваемость кредиторской задолженности Себестоимость Кред. задолж.

- 32. Период оборота дебиторской задолженности 360 Обор. деб. задолж. (Срок реализации) период оборота запасов 360 Обор.запасов Период

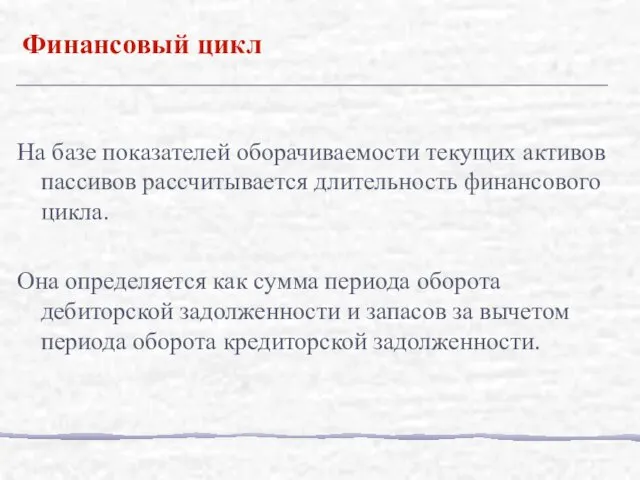

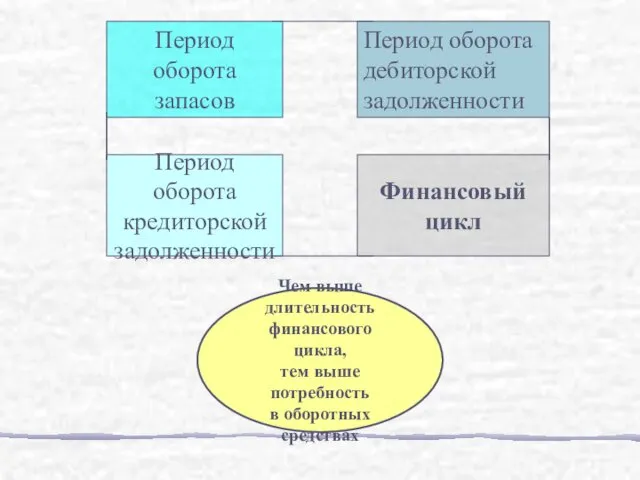

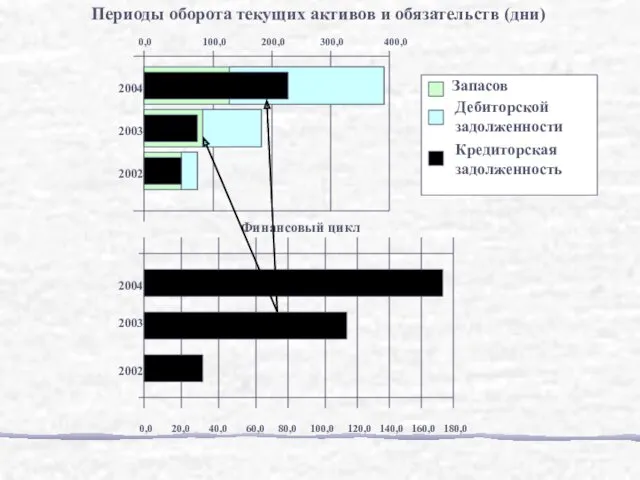

- 33. На базе показателей оборачиваемости текущих активов пассивов рассчитывается длительность финансового цикла. Она определяется как сумма периода

- 34. Период оборота дебиторской задолженности Период оборота запасов Финансовый цикл Период оборота кредиторской задолженности Чем выше длительность

- 35. АООТ Масложиркомбинат «Солнце» Период оборота текущих активов и пассивов (пример)

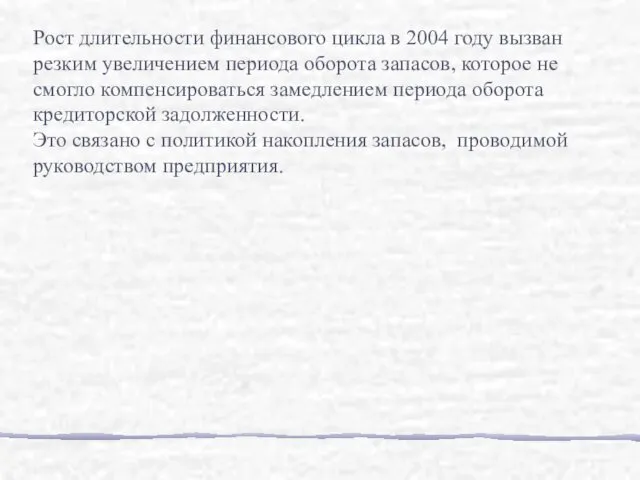

- 36. Рост длительности финансового цикла в 2004 году вызван резким увеличением периода оборота запасов, которое не смогло

- 37. 0,0 100,0 200,0 300,0 400,0 Периоды оборота текущих активов и обязательств (дни) Запасов Дебиторской задолженности Кредиторская

- 38. Показатель оборачиваемости активов отражает, сколько раз за период оборачиваемости, капитал вложен в активы предприятия. Рост данного

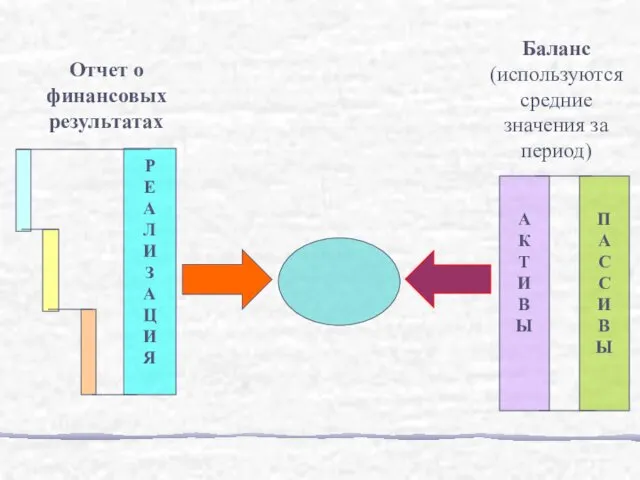

- 39. Р Е А Л И З А Ц И Я А К Т И В Ы

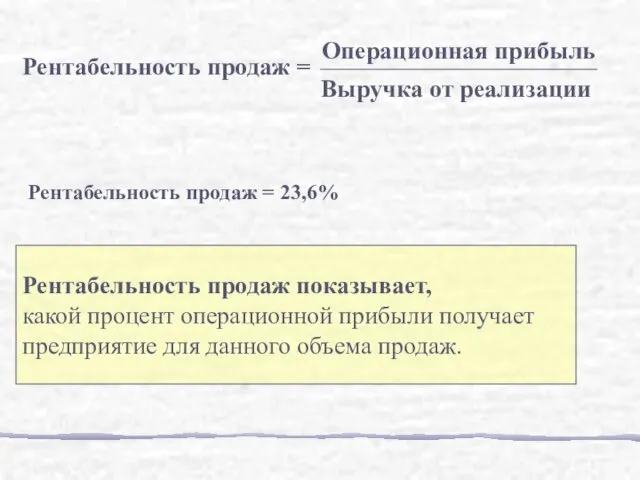

- 40. Операционная прибыль Рентабельность продаж Выручка от реализации

- 41. Рентабельность продаж показывает, какой процент операционной прибыли получает предприятие для данного объема продаж. Рентабельность продаж =

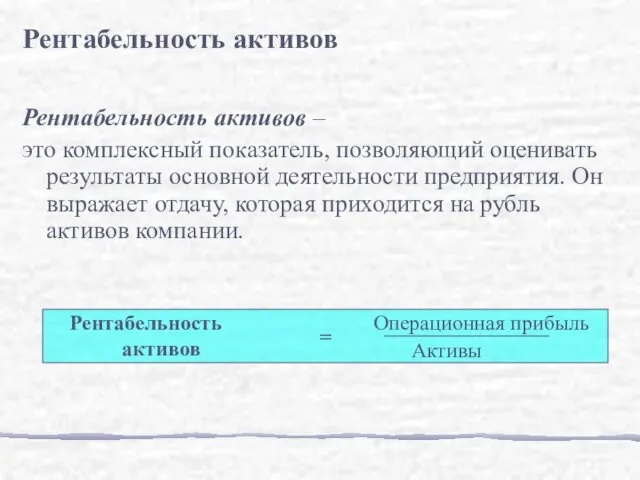

- 42. Рентабельность активов – это комплексный показатель, позволяющий оценивать результаты основной деятельности предприятия. Он выражает отдачу, которая

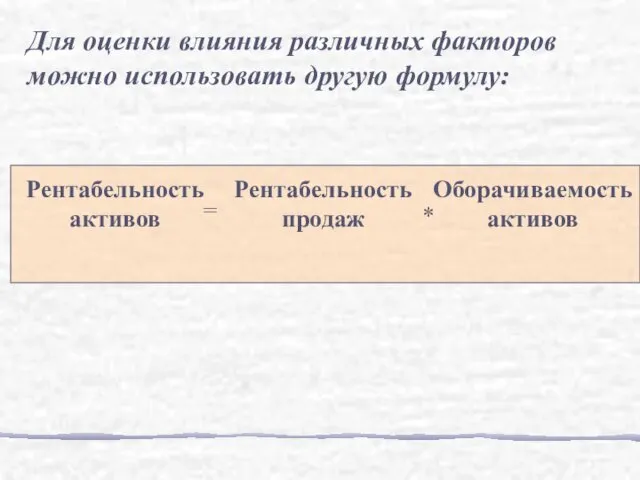

- 43. Рентабельность активов = Рентабельность продаж * Оборачиваемость активов Для оценки влияния различных факторов можно использовать другую

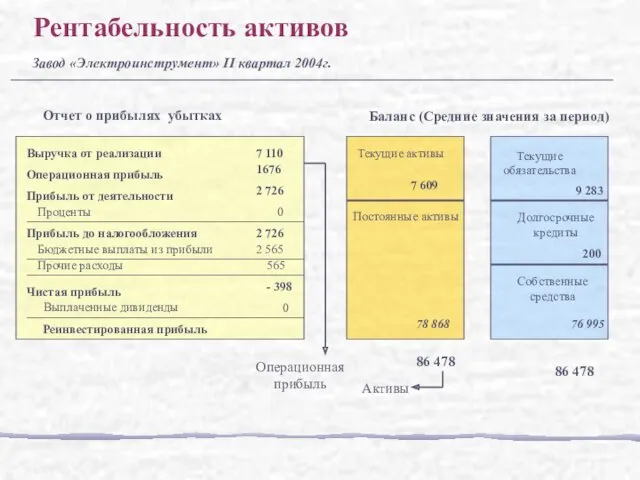

- 44. Выручка от реализации 7 110 Операционная прибыль 1676 Прибыль от деятельности 2 726 Проценты Прибыль до

- 46. Скачать презентацию

МСА 620 “Использование работы эксперта”

МСА 620 “Использование работы эксперта” Федеральное казначейство

Федеральное казначейство Повышение эффективности управления дебиторской и кредиторской задолженностью организации

Повышение эффективности управления дебиторской и кредиторской задолженностью организации Организация системы финансового контроля. Тема 1.2

Организация системы финансового контроля. Тема 1.2 Законодавче регулювання інвестиційної діяльності в будівельній галузі

Законодавче регулювання інвестиційної діяльності в будівельній галузі Внедрение персонифицированного финансирования дополнительного образования детей в Вологодской области

Внедрение персонифицированного финансирования дополнительного образования детей в Вологодской области Present value essentials

Present value essentials Организация работы бухгалтерской службы кредитной организации

Организация работы бухгалтерской службы кредитной организации Определение себестоимости продукции. Ее состав и виды. Роль калькулирования себестоимости продукции в управлении производством

Определение себестоимости продукции. Ее состав и виды. Роль калькулирования себестоимости продукции в управлении производством Учет нематериальных активов

Учет нематериальных активов Несие алуға қажетті құжаттар

Несие алуға қажетті құжаттар Основы портфельного инвестирования на рынке ценных бумаг

Основы портфельного инвестирования на рынке ценных бумаг Capital Budgeting and Risk

Capital Budgeting and Risk Что такое карта рассрочки

Что такое карта рассрочки НДФЛ-2016. Внесение изменения в статью 218 части второй Налогового кодекса РФ

НДФЛ-2016. Внесение изменения в статью 218 части второй Налогового кодекса РФ Ипотека в Росбанк Дом

Ипотека в Росбанк Дом Новая продуктовая линейка АО Микрофинансовая компания Пермского края при финансовой поддержке Правительства Пермского края

Новая продуктовая линейка АО Микрофинансовая компания Пермского края при финансовой поддержке Правительства Пермского края Прогноз значения курса доллара

Прогноз значения курса доллара Заработная плата 291

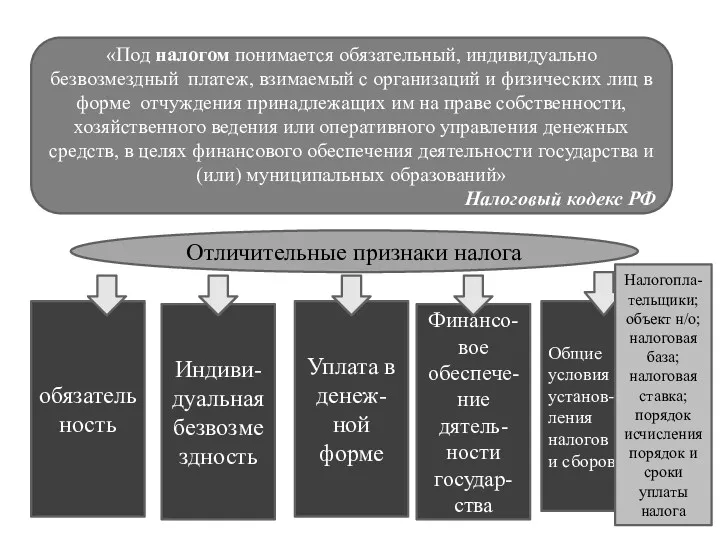

Заработная плата 291 Отличительные признаки налога

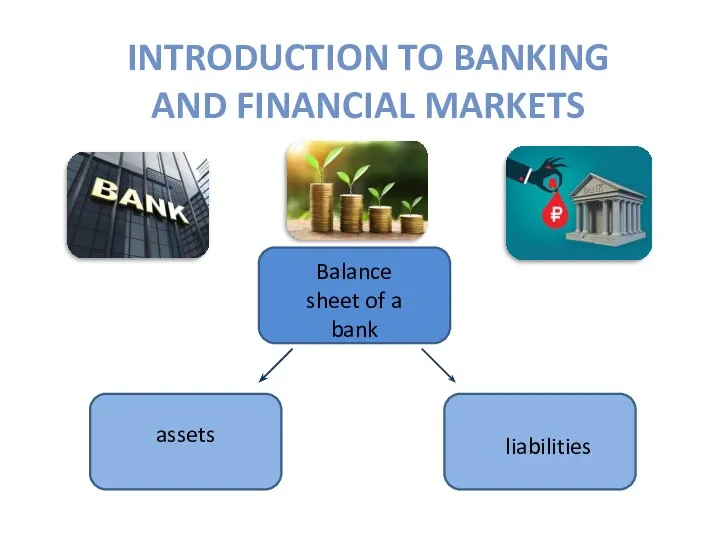

Отличительные признаки налога Balance sheet of a bank assets liabilities

Balance sheet of a bank assets liabilities Аралық бақылау тапсырмасы

Аралық бақылау тапсырмасы Технический анализ

Технический анализ Коммерческий проект по установке и дальнейшему сопровождению систем Глонасс и аудио-визуального контроля Глаз

Коммерческий проект по установке и дальнейшему сопровождению систем Глонасс и аудио-визуального контроля Глаз Pojam i klasifikacija troškova. Menadžersko računovodstvo hotela

Pojam i klasifikacija troškova. Menadžersko računovodstvo hotela Первичные документы по кассовым операциям

Первичные документы по кассовым операциям Заработная плата. Удержания по исполнительным документам

Заработная плата. Удержания по исполнительным документам Основные этапы выявления конкурентных преимуществ

Основные этапы выявления конкурентных преимуществ