Содержание

- 2. Кредитный риск Риск неуплаты заемщиком основного долга и процентов, причитающихся кредитору. Кредитный риск связан как с

- 3. Основные причины : неблагоприятные изменения в экономике страны; кризисные ситуации в отдельных отраслях экономики в целом,

- 4. Разновидности кредитного риска: Портфельный риск - связан с качеством активов банка и их распределением по отдельным

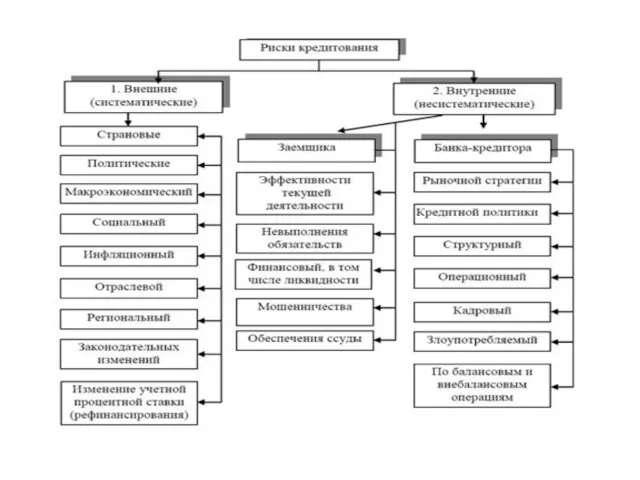

- 5. Кредитный риск зависит: от внешних факторов - состояния экономической среды, кредитоспособности клиента, рыночной стоимости обеспечения; от

- 6. Кредитный риск зависит от кредитоспособности заемщика. Улучшение качества и количества информации о кредитоспособности потенциального заемщика в

- 8. Виды риска: Риск непогашения кредита означает опасность невыполнения заемщиком условий кредитного договора: полного и своевременного возврата

- 9. Виды риска: Риску непогашения кредита предшествует риск кредитоспособности заемщика, под которым понимается неспособность заемщика выполнить свои

- 10. Оценка кредитного риска: Кредитный риск определяется как относительная величина потерь, приходящихся на единицу выданных кредитов, и

- 11. Оценка кредитного риска: Совокупная сумма обязательств включает, учтенные векселя клиента, овердрафт по расчетному счету заемщика, гарантии

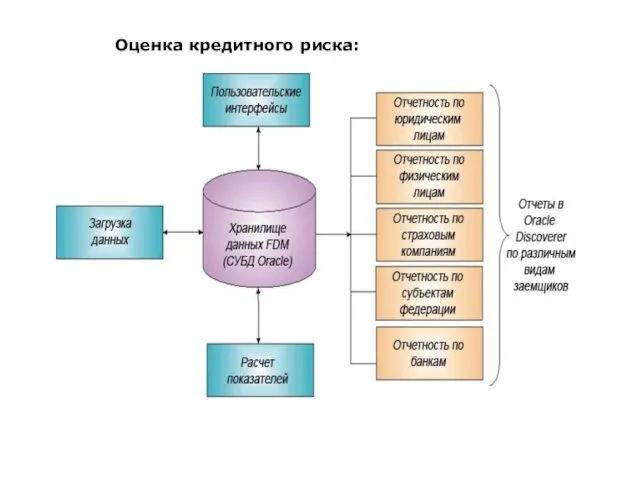

- 12. Оценка кредитного риска:

- 13. Наиболее яркое проявление кредитного риска - дефолт. Дефолт - это неисполнение контрагентом в силу неспособности или

- 15. Скачать презентацию

Надзор и регулирование деятельности банков и страховых компаний

Надзор и регулирование деятельности банков и страховых компаний Анализ публичного бюджета Лысьвенского городского округа

Анализ публичного бюджета Лысьвенского городского округа Электронные платежные системы

Электронные платежные системы Учет, анализ и аудит дебиторской и кредиторской задолженности в организации (на примере ООО Профи Гласс

Учет, анализ и аудит дебиторской и кредиторской задолженности в организации (на примере ООО Профи Гласс Личное финансовое планирование

Личное финансовое планирование Банковские информационные системы

Банковские информационные системы Кому подходит новый режим?

Кому подходит новый режим? Финансовый отдел администрации Торопецкого района. Формирование бюджета города Торопца

Финансовый отдел администрации Торопецкого района. Формирование бюджета города Торопца Supply and demand

Supply and demand Операции на международном валютном рынке

Операции на международном валютном рынке Планирование производства. Тема 3

Планирование производства. Тема 3 Эволюция мировой валютной системы

Эволюция мировой валютной системы Корпорация қаржысының жайкүйін бағалау және қаржының тұрақтылығына қол жеткізу жолы

Корпорация қаржысының жайкүйін бағалау және қаржының тұрақтылығына қол жеткізу жолы Финансы и кредит

Финансы и кредит Тактическое финансовое планирование

Тактическое финансовое планирование Корпоративные финансы. Сущность и функции корпоративных финансов

Корпоративные финансы. Сущность и функции корпоративных финансов Гранты Президента Российской Федерации на развитие общества в 2018 году

Гранты Президента Российской Федерации на развитие общества в 2018 году Управление затратами. Понятие и классификация затрат. Методы управление затратами. Директ-костинг

Управление затратами. Понятие и классификация затрат. Методы управление затратами. Директ-костинг Финансовые риски и способы их минимизации презентация

Финансовые риски и способы их минимизации презентация Единый сельскохозяйственный налог

Единый сельскохозяйственный налог ОАО АСБ Беларусбанк

ОАО АСБ Беларусбанк Бюджет для граждан

Бюджет для граждан Состав таможенных платежей

Состав таможенных платежей Basic financial statements

Basic financial statements Управление финансовыми потоками на ОАО Хлебозавод № 5

Управление финансовыми потоками на ОАО Хлебозавод № 5 Проблемы наличного обращения

Проблемы наличного обращения Финансовые меры поддержки для СМСП по муниципальной программе Развитие и поддержка малого и среднего предпринимательства

Финансовые меры поддержки для СМСП по муниципальной программе Развитие и поддержка малого и среднего предпринимательства Порядок исполнения бюджета Свердловской области

Порядок исполнения бюджета Свердловской области