Содержание

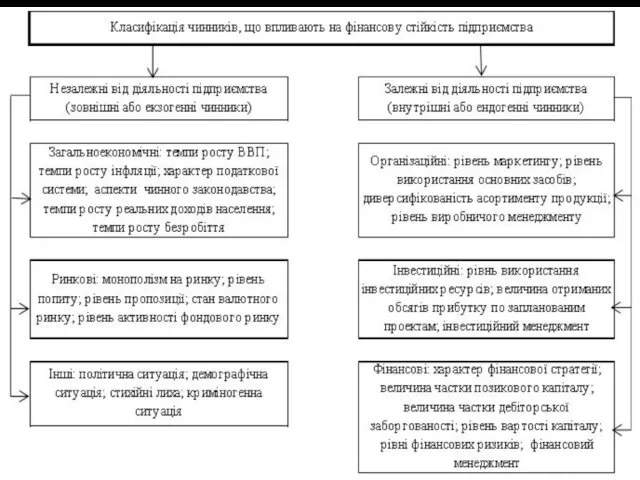

- 2. План лекції Сутність та фактори, що впливають на фінансову стійкість підприємства. Методика аналізу фінансової стійкості підприємства.

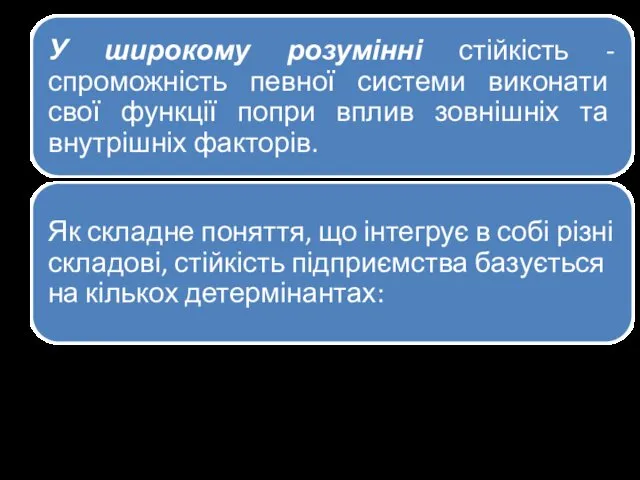

- 3. СУТНІСТЬ ТА ФАКТОРИ, ЩО ВПЛИВАЮТЬ НА ФІНАНСОВУ СТІЙКІСТЬ ПІДПРИЄМСТВА.

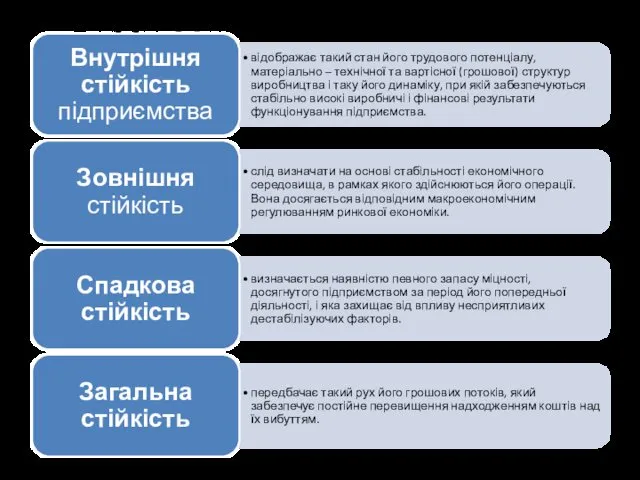

- 5. Види стійкості підприємства

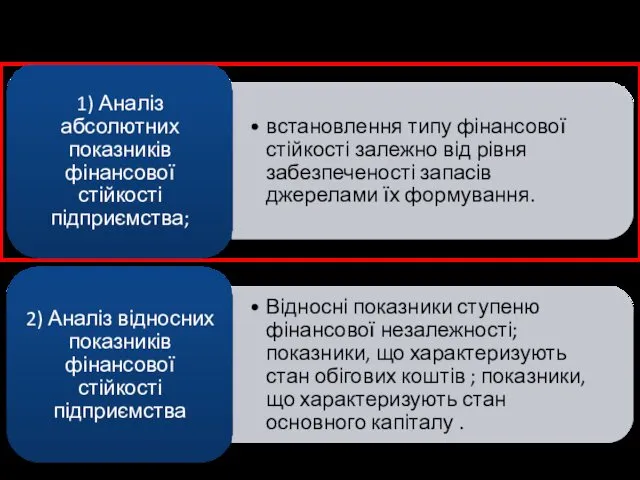

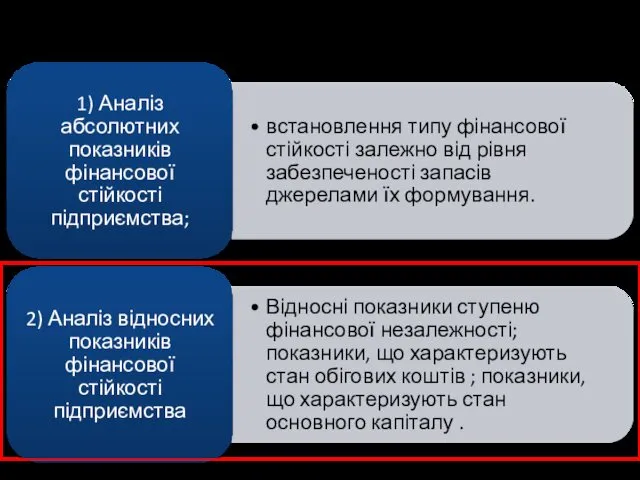

- 8. 2. МЕТОДИКА АНАЛІЗУ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

- 9. Етапи аналізу фінансової стійкості підприємства

- 10. Аналіз абсолютних показників, що відбивають ступінь фінансової стійкості підприємства, дозволяє перевірити, які джерела засобів і в

- 11. 1. РОЗРАХУНОК ПОКАЗНИКІВ ДЖЕРЕЛ ФОРМУВАННЯ ЗАПАСІВ 1. Наявність власних оборотних коштів для формування запасів: де ВОК

- 12. 2. Наявність власних і довгострокових позикових джерел формування запасів : де ВДДФ – власні і довгострокові

- 13. 2. РОЗРАХУНОК ПОКАЗНИКІВ ЗАБЕЗПЕЧЕНОСТІ ЗАПАСІВ ДЖЕРЕЛАМИ ЇХ ФІНАНСУВАННЯ Трьом показникам наявності джерел формування запасів відповідають три

- 14. 3. ІНТЕРПРЕТАЦІЯ ТИПІВ ФІНАНСОВОЇ СТІЙКОСТІ 1. абсолютна фінансова стійкість - наявний надлишок власних оборотних коштів для

- 15. 2. нормальна фінансова стабільність – наявний надлишок власних і довгострокових позикових джерел для фінансування запасів: Запаси

- 16. 3. нестійке фінансове становище – наявний надлишок нормальних джерел фінансування запасів : - Запаси забезпечуються за

- 17. Фінансова нестійкість уважається припустимою, якщо виконуються такі умови: виробничі запаси (ВЗ) і готова продукція (ГП), товари

- 18. критичне фінансове становище – має місце нестача нормальних джерел фінансування запасів: Запаси не забезпечуються джерелами їх

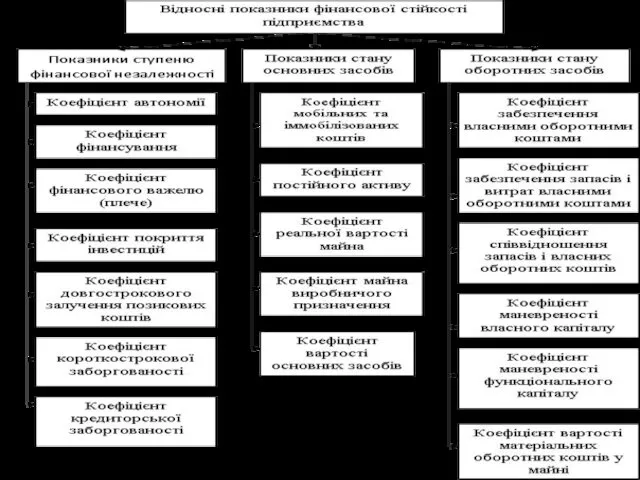

- 19. Етапи аналізу фінансової стійкості підприємства

- 21. Плече фінансового важеля, або коефіцієнт фінансового ризику - це відношення позикового капіталу до власного: Свідчить про

- 22. Коефіцієнт покриття інвестицій характеризує частку власного капіталу і довгострокових зобов’язань в загальній сумі активів підприємства: Це

- 23. Коефіцієнт довгострокового залучення позикових коштів визначається як співвідношення довгострокових позикових коштів до суми власного капіталу та

- 24. Коефіцієнт короткострокової заборгованості виражає частку короткострокових зобов’язань підприємства у загальній сумі зобовязань: Система відносних показників фінансової

- 25. Коефіцієнт кредиторської заборгованості виражає частку кредиторської заборгованості підприємства у загальній сумі позикових коштів: Система відносних показників

- 26. Коефіцієнт забезпеченості поточних активів власними оборотними коштами (Кз.п.а.) показує, яка частина оборотних коштів підприємства була сформована

- 27. Коефіцієнт забезпеченості запасів власними оборотними коштами (Кз.з.) – це відношення власних оборотних коштів до величини матеріальних

- 28. Коефіцієнт співвідношення запасів підприємства і власних оборотних коштів: Цей показник є оберненим до показника забезпеченості запасів.

- 29. Коефіцієнт забезпеченості запасів власними (довгостроковими) джерелами їх формування, який дорівнює відношенню суми власних оборотних і довгострокових

- 30. Вважається, що для підтримки достатнього рівня фінансової стабільності не менше ніж 10% обсягу реалізації повинно бути

- 31. Показник маневреності функціонального капіталу: Показник характеризує ту частину власних оборотних коштів, яка знаходиться в формі грошових

- 32. Коефіцієнт співвідношення мобільних та іммобілізованих коштів : де ДЗ –поточна дебіторська заборгованість; ПФІ – поточні фінансові

- 34. Скачать презентацию

Денежно-кредитная система и монетарная политика государства

Денежно-кредитная система и монетарная политика государства Финансовое планирование

Финансовое планирование Новая система мотивации

Новая система мотивации Роль и политика национального банка Республики Беларусь в процессе внедрения в банковскую практику МСФО

Роль и политика национального банка Республики Беларусь в процессе внедрения в банковскую практику МСФО Money Idioms

Money Idioms Страховые пенсии в РФ

Страховые пенсии в РФ Отчет об исполнении бюджета муниципального района. Стерлитамакский район Республики Башкортоста

Отчет об исполнении бюджета муниципального района. Стерлитамакский район Республики Башкортоста Организация налоговых проверок

Организация налоговых проверок Реабилитация бизнеса, если финансовые организации отказывают в проведении операций или в заключении договора банковского счета

Реабилитация бизнеса, если финансовые организации отказывают в проведении операций или в заключении договора банковского счета Налоговая система Республики Беларусь

Налоговая система Республики Беларусь Эффективность функционирования организации

Эффективность функционирования организации Виды ценных бумаг. Другие основные ценные бумаги

Виды ценных бумаг. Другие основные ценные бумаги Учет амортизации и методы ее начисления

Учет амортизации и методы ее начисления Проблемы расчета внешнего износа промышленных предприятий

Проблемы расчета внешнего износа промышленных предприятий Формирование и анализ финансовой отчетности

Формирование и анализ финансовой отчетности Финансы. Сущность, функции, роль

Финансы. Сущность, функции, роль Специализированные кредитно-финансовые институты

Специализированные кредитно-финансовые институты Системы учета производственных затрат и калькулирования себестоимости продукции

Системы учета производственных затрат и калькулирования себестоимости продукции Налоги и налоговая система

Налоги и налоговая система Газпромбанк (Акционерное общество)

Газпромбанк (Акционерное общество) Оплата сверхурочных часов и ночных работ, доплата в праздничные и выходные дни

Оплата сверхурочных часов и ночных работ, доплата в праздничные и выходные дни Практика применения ФСБУ 5/2019 Запасы

Практика применения ФСБУ 5/2019 Запасы Понятие и развитие социального обеспечения

Понятие и развитие социального обеспечения Structuring. Transaction Framework

Structuring. Transaction Framework Правовые основы финансового контроля

Правовые основы финансового контроля Деньги. Кредит. Банки

Деньги. Кредит. Банки Резервы роста прибыли и уровня рентабельности

Резервы роста прибыли и уровня рентабельности Управление финансами

Управление финансами