Содержание

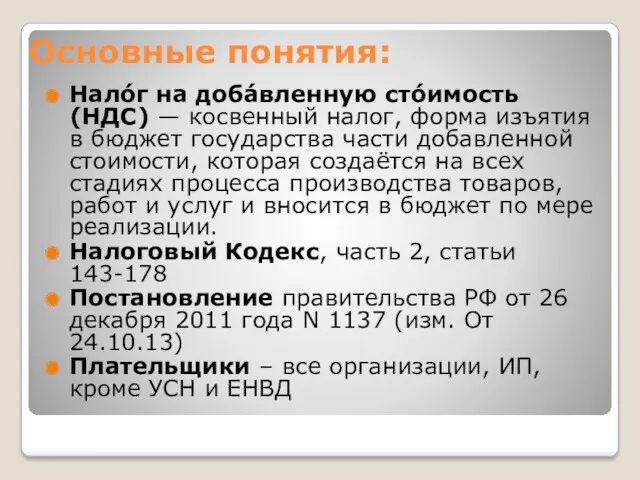

- 2. Нало́г на доба́вленную сто́имость (НДС) — косвенный налог, форма изъятия в бюджет государства части добавленной стоимости,

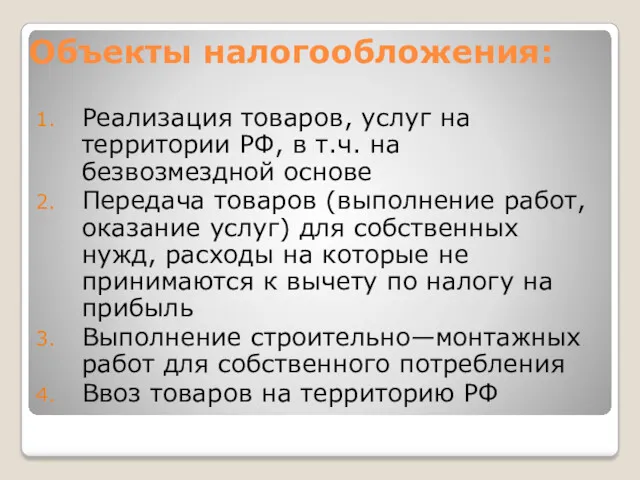

- 3. Объекты налогообложения: Реализация товаров, услуг на территории РФ, в т.ч. на безвозмездной основе Передача товаров (выполнение

- 4. Налоговые ставки 18% 10% 0% БезНДС 18/118 10/110

- 5. Главный документ по НДС Счет-Фактура документ, удостоверяющий фактическую отгрузку товаров или оказание услуг и их стоимость

- 6. Два основных понятия Начисление НДС (увеличивает сумму НДС) Вычет по НДС (уменьшает сумму НДС)

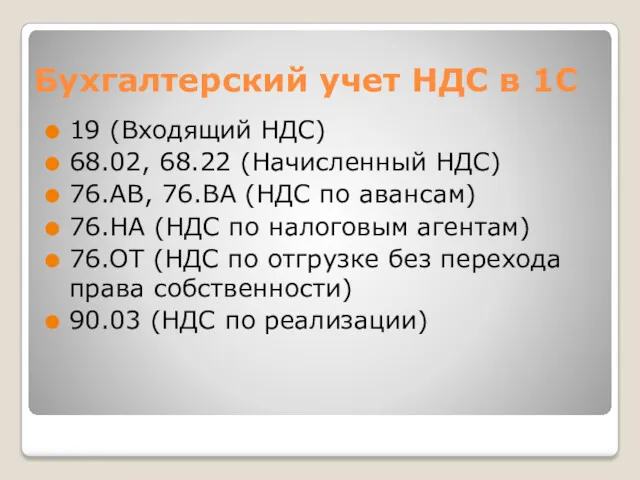

- 7. Бухгалтерский учет НДС в 1С 19 (Входящий НДС) 68.02, 68.22 (Начисленный НДС) 76.АВ, 76.ВА (НДС по

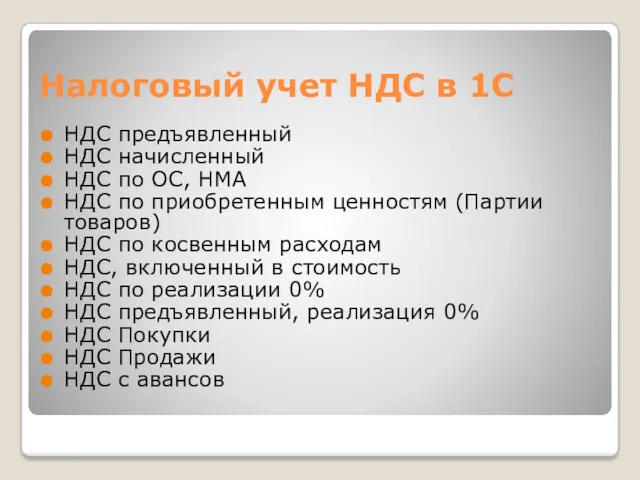

- 8. Налоговый учет НДС в 1С НДС предъявленный НДС начисленный НДС по ОС, НМА НДС по приобретенным

- 9. Формы отчетности по НДС Декларация по налогу на добавленную стоимость (не позднее 20-го числа месяца, следующего

- 10. Регистры учета Книга покупок Книга продаж Журнал учета полученных и выставленных счетов-фактур

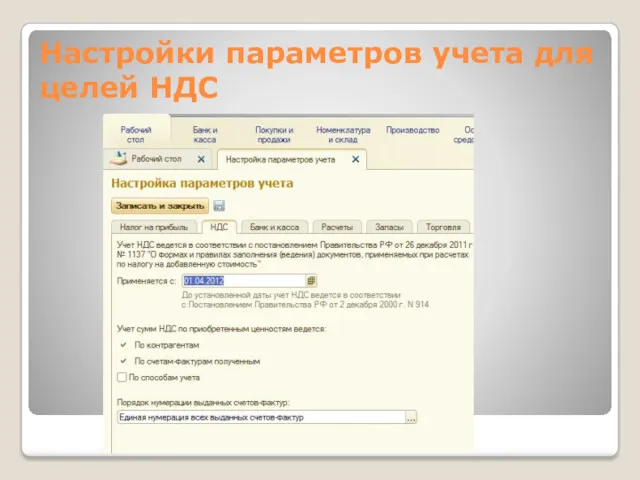

- 11. Настройки параметров учета для целей НДС

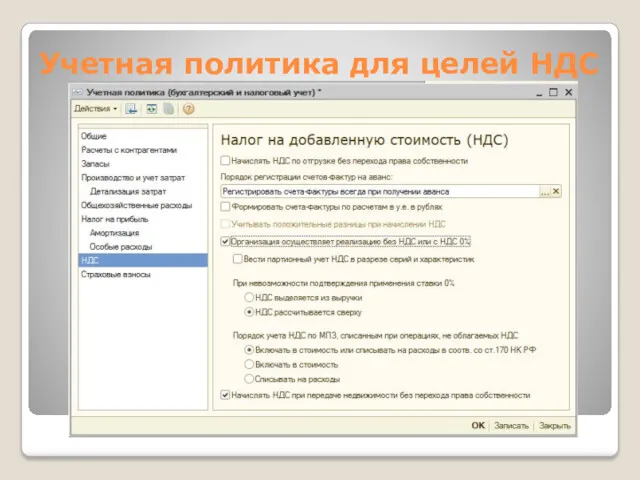

- 12. Учетная политика для целей НДС

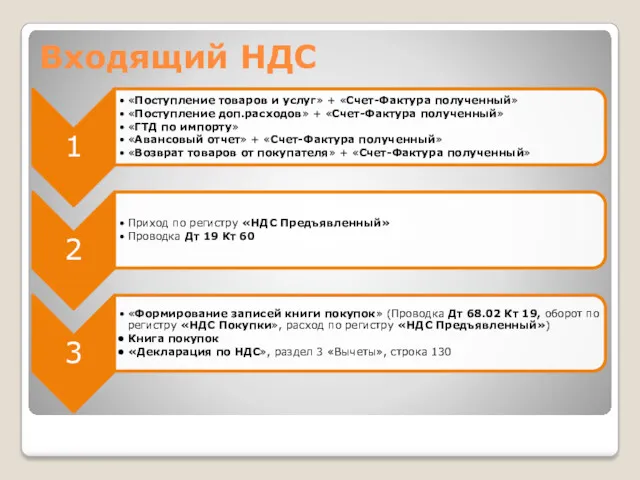

- 13. Входящий НДС

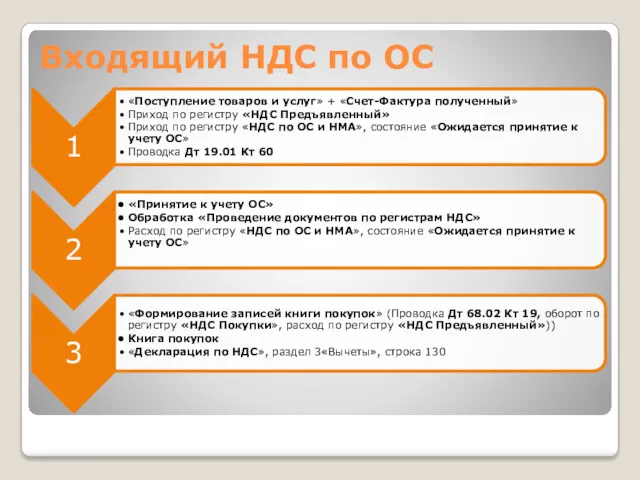

- 14. Входящий НДС по ОС

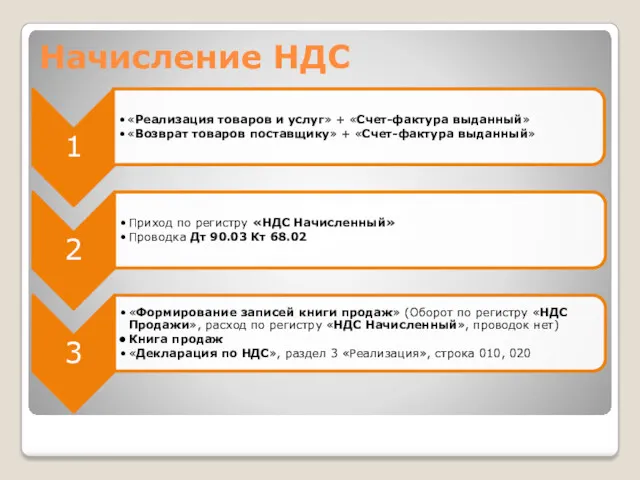

- 15. Начисление НДС

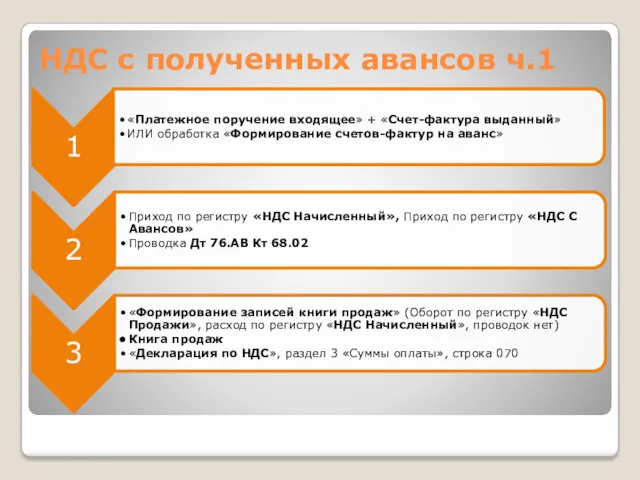

- 16. НДС с полученных авансов ч.1

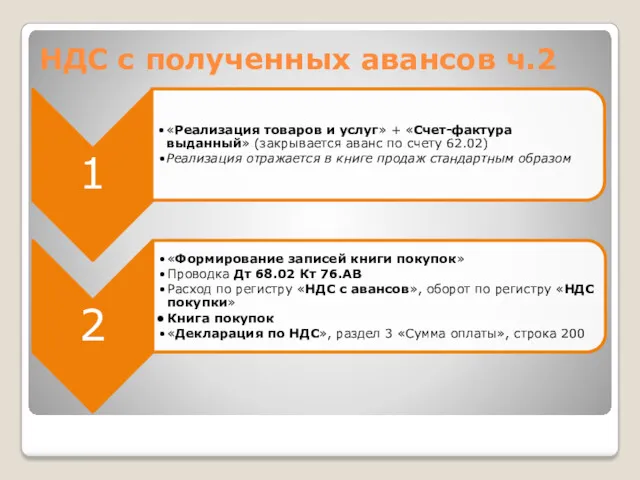

- 17. НДС с полученных авансов ч.2

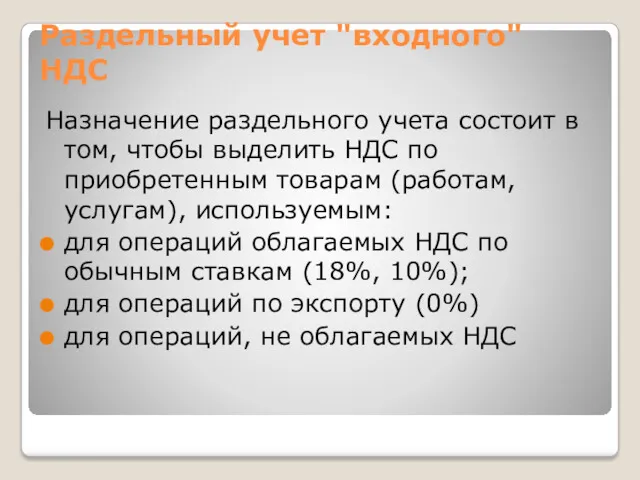

- 18. Раздельный учет "входного" НДС Назначение раздельного учета состоит в том, чтобы выделить НДС по приобретенным товарам

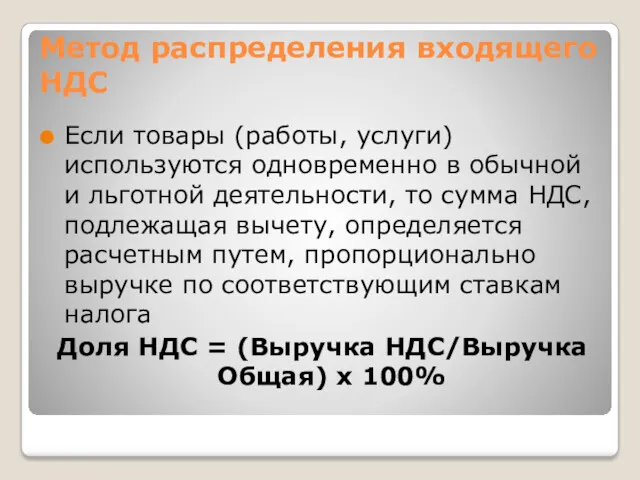

- 19. Метод распределения входящего НДС Если товары (работы, услуги) используются одновременно в обычной и льготной деятельности, то

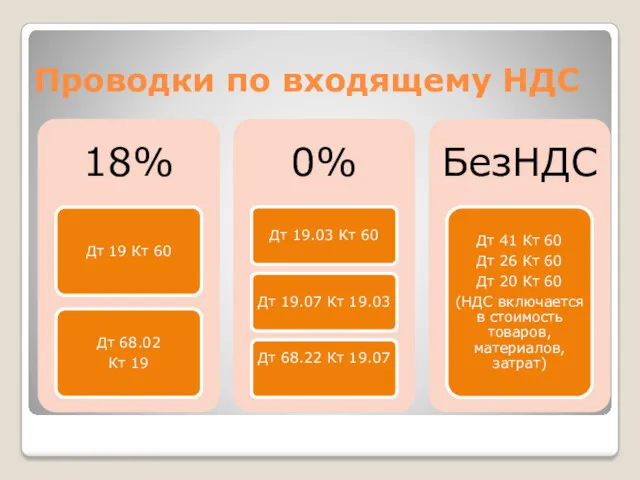

- 20. Проводки по входящему НДС

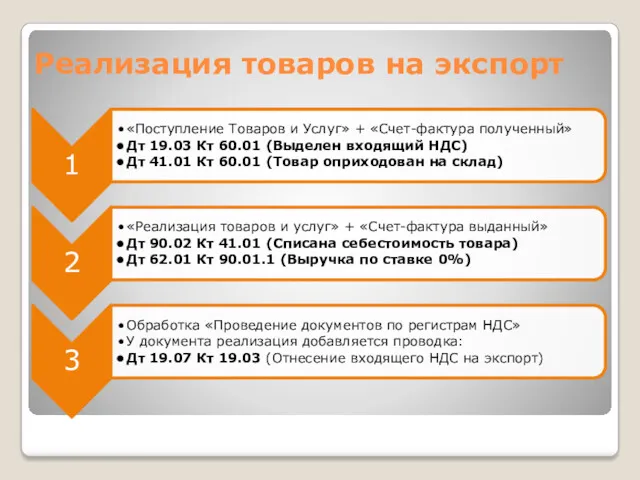

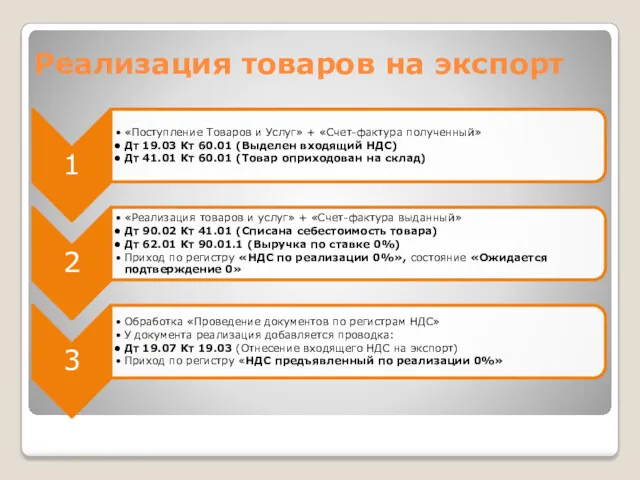

- 21. Реализация товаров на экспорт

- 22. Реализация товаров на экспорт

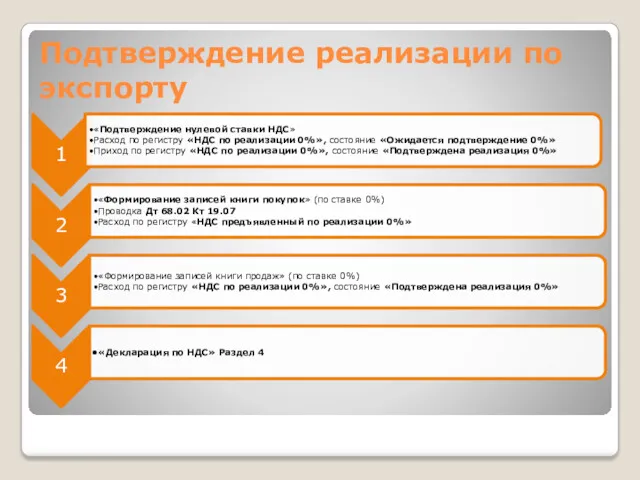

- 23. Подтверждение реализации по экспорту

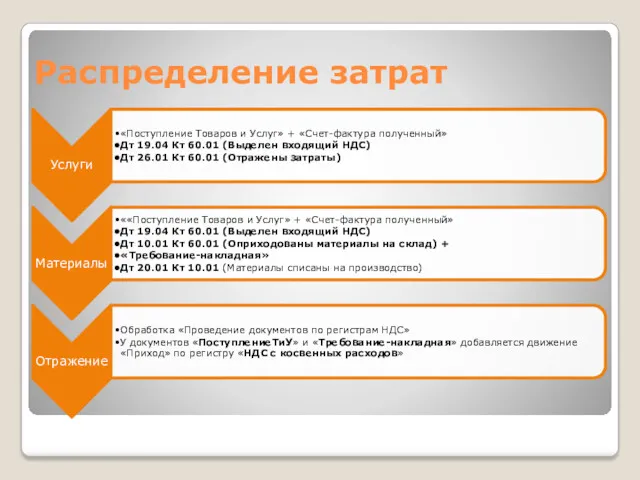

- 24. Распределение затрат

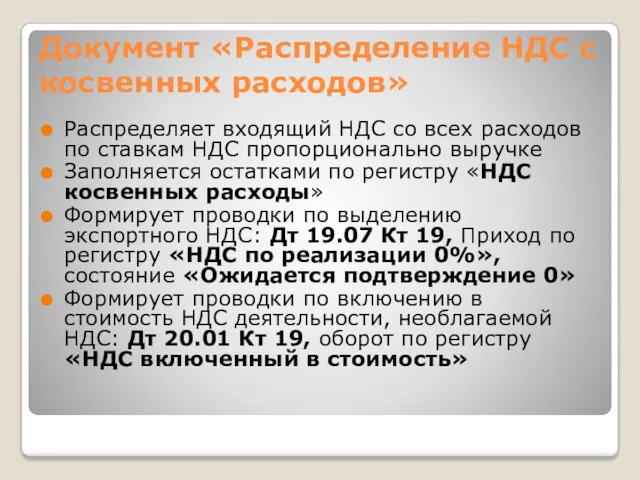

- 25. Документ «Распределение НДС с косвенных расходов» Распределяет входящий НДС со всех расходов по ставкам НДС пропорционально

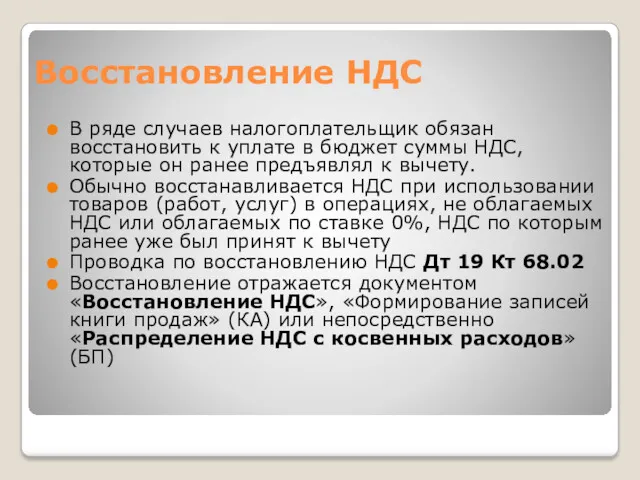

- 26. Восстановление НДС В ряде случаев налогоплательщик обязан восстановить к уплате в бюджет суммы НДС, которые он

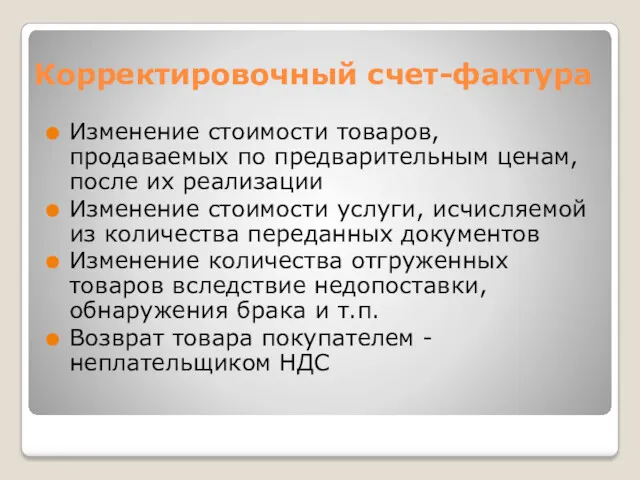

- 27. Корректировочный счет-фактура Изменение стоимости товаров, продаваемых по предварительным ценам, после их реализации Изменение стоимости услуги, исчисляемой

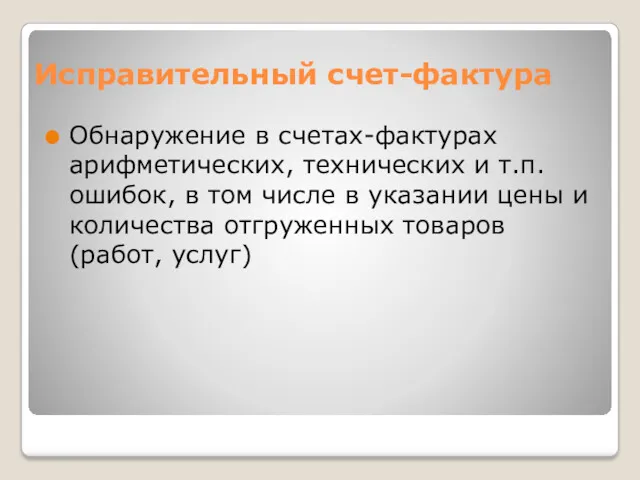

- 28. Исправительный счет-фактура Обнаружение в счетах-фактурах арифметических, технических и т.п. ошибок, в том числе в указании цены

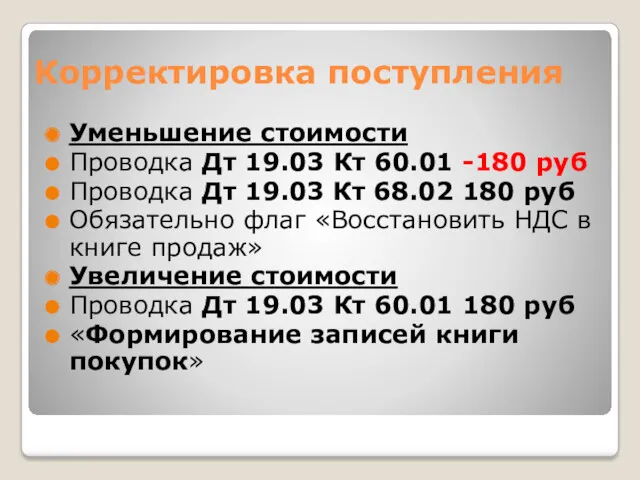

- 29. Корректировка поступления Уменьшение стоимости Проводка Дт 19.03 Кт 60.01 -180 руб Проводка Дт 19.03 Кт 68.02

- 31. Скачать презентацию

Выездная налоговая проверка

Выездная налоговая проверка Финансовые инструменты: раскрытие информации

Финансовые инструменты: раскрытие информации Ежемесячный отчет август 2016

Ежемесячный отчет август 2016 Сметно-бюджетное финансирование

Сметно-бюджетное финансирование Анализ эффективности инвестиционных проектов

Анализ эффективности инвестиционных проектов Тема: Податки і податкове право в Україні

Тема: Податки і податкове право в Україні Цена. Цели ценообразования

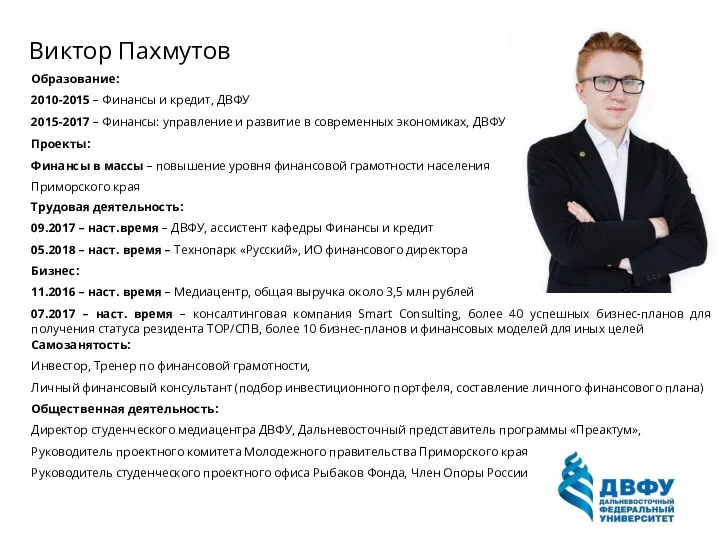

Цена. Цели ценообразования Финансовая грамотность

Финансовая грамотность Бюджет муниципального района Миякинский район Республики Башкортостан на 2017 год и плановый период 2018-2019 годов

Бюджет муниципального района Миякинский район Республики Башкортостан на 2017 год и плановый период 2018-2019 годов Облік і звітність суб'єктів малого підприємництва – юридичних осіб

Облік і звітність суб'єктів малого підприємництва – юридичних осіб Методы продаж банковских продуктов и услуг

Методы продаж банковских продуктов и услуг Распределение бумаг по группам

Распределение бумаг по группам Финансовая грамотность

Финансовая грамотность Зарубіжний досвід пенсійного забезпечення населення та напрями його використання у вітчизняній практиці

Зарубіжний досвід пенсійного забезпечення населення та напрями його використання у вітчизняній практиці Анализ прозрачности бюджета и бюджетного процесса в Республике Таджикистан

Анализ прозрачности бюджета и бюджетного процесса в Республике Таджикистан Дискуссионные вопросы финансов и структуры финансовой системы РФ

Дискуссионные вопросы финансов и структуры финансовой системы РФ Денежно-кредитная политика как основа денежно-кредитного регулирования

Денежно-кредитная политика как основа денежно-кредитного регулирования Заміщення вакансії начальника відділу банківських гарантій АТ Банк Альянс

Заміщення вакансії начальника відділу банківських гарантій АТ Банк Альянс Результаты мониторинга электронной базы данных деклараций на товары, корректировок таможенной стоимости и таможенных платежей

Результаты мониторинга электронной базы данных деклараций на товары, корректировок таможенной стоимости и таможенных платежей Ұлттық байлық статистикасы

Ұлттық байлық статистикасы Фінансовий менджмент. Тема 4

Фінансовий менджмент. Тема 4 Управление финансовым риском. Тема №6

Управление финансовым риском. Тема №6 Пенсионный фонд РФ, его роль, проблемы формирования и использования на УПФР по Цильнинскому району

Пенсионный фонд РФ, его роль, проблемы формирования и использования на УПФР по Цильнинскому району Оценка зданий и сооружений

Оценка зданий и сооружений Организация платежной системы

Организация платежной системы Облік, аналіз і аудит товарів на підприємстві роздрібної торгівлі

Облік, аналіз і аудит товарів на підприємстві роздрібної торгівлі Применение кода Село в годовой отчетности по форме СЗВ-стаж за 2019 год

Применение кода Село в годовой отчетности по форме СЗВ-стаж за 2019 год Основные направления реализации Стратегии повышения финансовой грамотности в Российской Федерации

Основные направления реализации Стратегии повышения финансовой грамотности в Российской Федерации