Содержание

- 2. Сұрақтар: Айналым капиталының терминологиясы Таза айналым капиталы және ағымдағы қаржылық қажеттіліктер Айналым капиталын басқару стратегиялары: агрессивтік,

- 3. Әдебиеттер тізімі Бригхем Ю., Гапенски Л. Финансовый менеджмент. Том 2, глава 20. Ван Хорн. Основы финансового

- 4. Айналым капиталы - бір операциондық цикл ішіндегі ағымдағы қысқа мерзімді активтер айналымы. Таза айналым капиталы –

- 5. Осыған байланысты таза айналым капиталы баланс бойынша есептеуде екі тәсіл қолданылады: Таза айналым капиталы (ТАК) =

- 6. Айналым капиталын басқару – ағымдағы активтердің құрылымы мен керекті деңгейін сақтау үшін ұйымның айналымдағы активтері мен

- 7. Ақшалай қаражаттың жетіспеушілігі немесе меншікті капиталдың айналымдылығын ағымдағы қаржылық қажеттілік деп атайды (АҚҚ) АҚҚ = шикізат

- 8. Қаржылық менеджердің мақсаты: АҚҚ мөлшерінің төмендету немесе оның мүлдем “-” теріс сан етіп шығару Басқа сөзбен

- 9. ҚЭҚ (қаржылық эксплутациялық қажеттілік) үшін теріс мәнді шығару үшін, оның шамасына әсер ететін факторларды ескеру қажет.

- 10. Үшіншіден, өндірістің және дайын өнімнің жүзеге асуының маусымдығы, сонымен қатар шикізат пен материалдармен қамтамасыз ету; Төртіншіден,

- 11. АҚҚ төмендету әдістері ( АҚҚ теріс мән болуы) Айналым капиталының айналымдылығын жылдамдату , айналым капиталын пайдалану

- 12. Операциондық цикл бұл активтердің жеке түрлерінің ауысу процесінде болатын айналымдағы активтердің барлық сомасының толық айналу уақыты

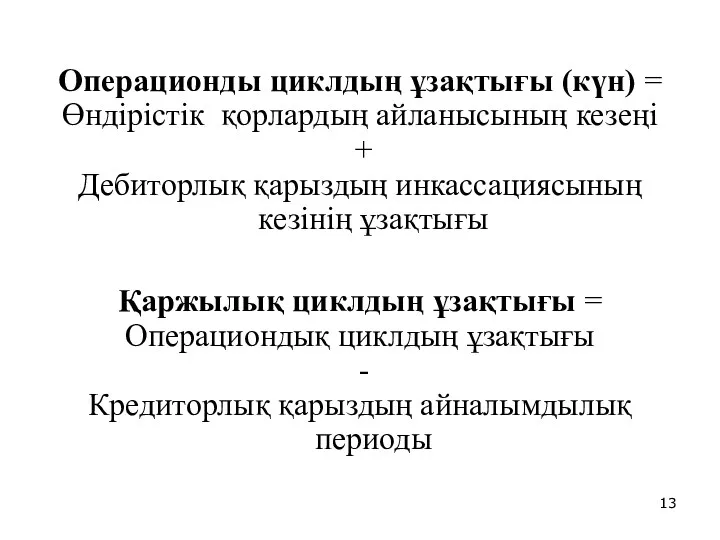

- 13. Операционды циклдың ұзақтығы (күн) = Өндірістік қорлардың айланысының кезеңі + Дебиторлық қарыздың инкассациясының кезінің ұзақтығы Қаржылық

- 14. Айналым капиталының қолдану тиімділігінің көрсеткіштері Айналым капиталының бір айналым ұзақтығы (күнмен) Берілген кезең ішіндегі айналым жылдамдығы

- 15. Активтердің секрьютизациясы Кепілдендірілген бағалы қағаздарды эмиссиялауды білдіреді. Бұл операцияның мағынасы келісіде: кейбір несиелік ұйымдар берілген несиені

- 16. Факторинг Факторингті клиентіңіздің қарызгерлерінен ақшалай қаражаттарды қайтару және оның қарыздық талаптарын басқарумен айналасатын спициализацияланған мекеме деп

- 17. Факторинг қызметінің құны 2 элементтен тұрады: Комиссия (қызмет көрсету үшін шот сомасынан алынатын пайыз) әлемдік тәжірибеде

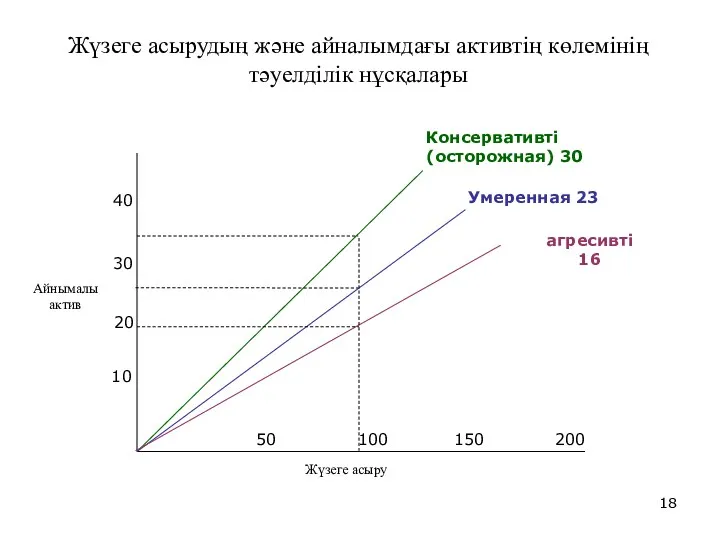

- 18. Жүзеге асырудың және айналымдағы активтің көлемінің тәуелділік нұсқалары Айнымалы актив Жүзеге асыру 10 20 30 40

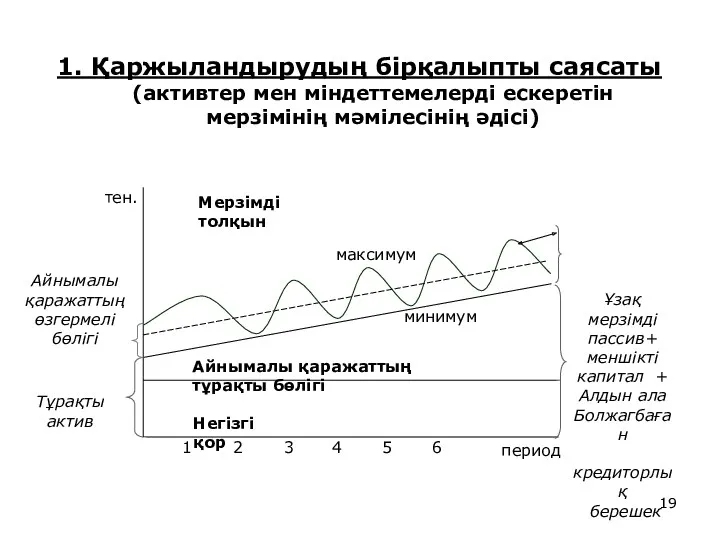

- 19. Мерзімді толқын 1. Қаржыландырудың бірқалыпты саясаты (активтер мен міндеттемелерді ескеретін мерзімінің мәмілесінің әдісі) тен. период 1

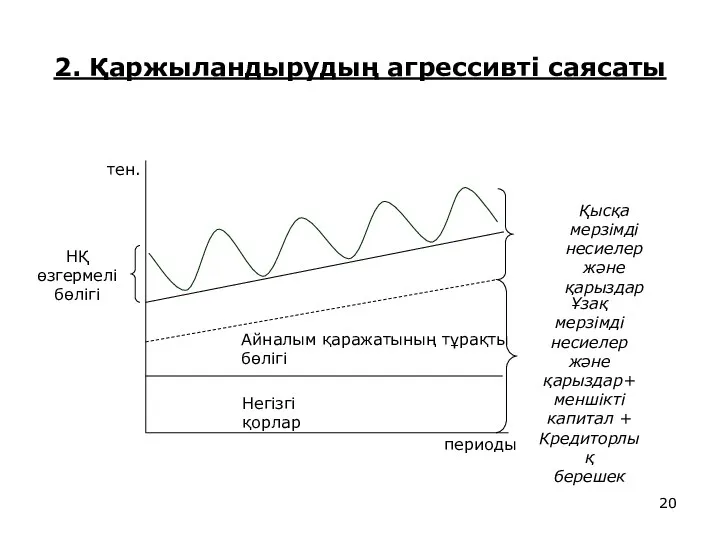

- 20. Айналым қаражатының тұрақты бөлігі Негізгі қорлар НҚ өзгермелі бөлігі Қысқа мерзімді несиелер және қарыздар Ұзақ мерзімді

- 21. 3. Қаржыландырудың консервативті саясаты Негізгі қорлар Айналым қаражатының тұрақты бөлігі Ұзақ мерзімді несиелер және қарыздар+ меншікті

- 22. Қысқа мерзімді қаржыландырудың көздері Аударымдар Тауар және қызмет, жұмыс үшін кридиторлық берешек Банктік несие Бағалы қағаз

- 23. Аударымдар Ақысыз (спонтанный) несиені білдіретін үнемі жаңаратын қысқа мерзімді міндеттемелер

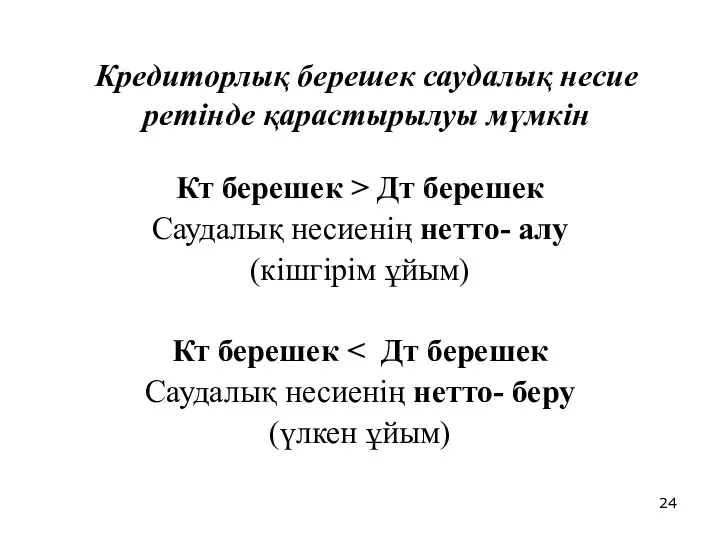

- 24. Кредиторлық берешек саудалық несие ретінде қарастырылуы мүмкін Кт берешек > Дт берешек Саудалық несиенің нетто- алу

- 25. Аяқ астынан болатын қаржыландыру (spontaneous financing) Операциондық қызметті жүргізу барысында кенеттен пайда болатын кредиторлық берешек және

- 26. Тәжірибе көрсеткендей саудалық несиені беру сатушы мен сатып алушы үшін де тиімді болуы мүмкін, себебі саудалық

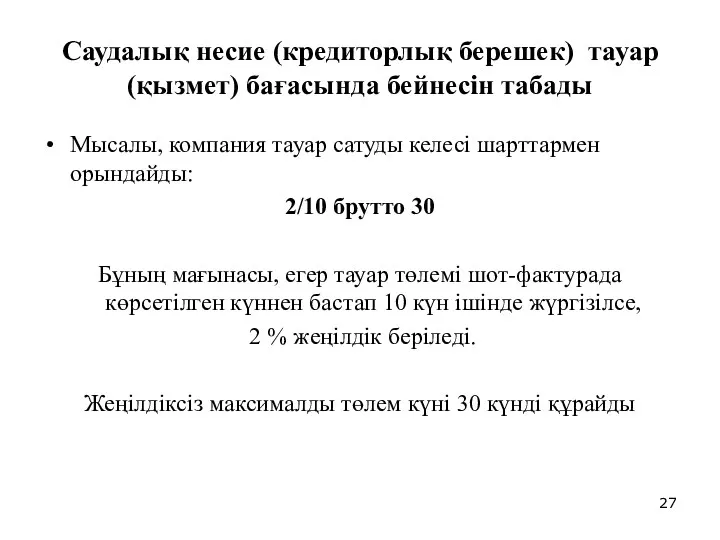

- 27. Саудалық несие (кредиторлық берешек) тауар (қызмет) бағасында бейнесін табады Мысалы, компания тауар сатуды келесі шарттармен орындайды:

- 28. Жеңілдіктен бас тарту келесі формула арқылы анықталады: % жеңілдік: (100 - % жеңілдік) х [360/(несие беру

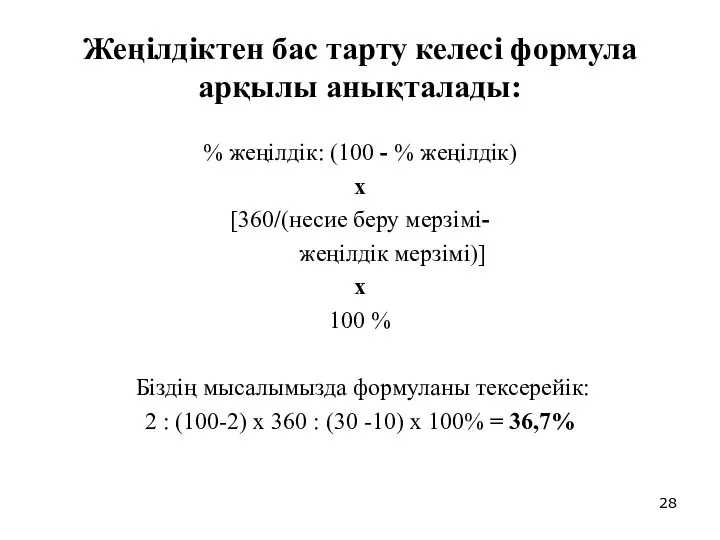

- 29. Коммерциялық қағаздар - көбіне тұрақты ірі компаниялармен шығарылатын жай вексельдің түрлері. Бұл көздің бағасы банктік несиеге

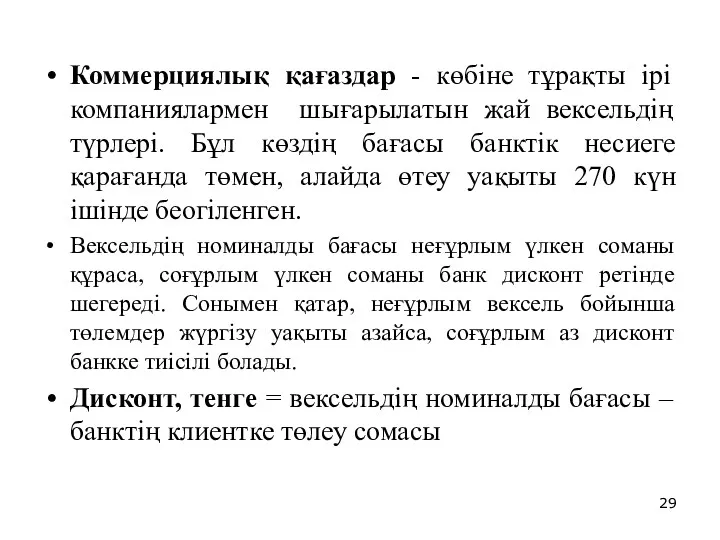

- 31. Скачать презентацию

Управління формуванням фінансових ресурсів на підприємстві

Управління формуванням фінансових ресурсів на підприємстві Основы бухгалтерского учета: построение бухгалтерской службы, структура учета, предпосылки и элементы рациональной организации

Основы бухгалтерского учета: построение бухгалтерской службы, структура учета, предпосылки и элементы рациональной организации Бухгатерлік есеп және салық салу негіздері

Бухгатерлік есеп және салық салу негіздері Учет и анализ денежных средств в ООО НПК Механика сервис

Учет и анализ денежных средств в ООО НПК Механика сервис Международный стандарт финансовой отчетности (IAS) 2. Запасы

Международный стандарт финансовой отчетности (IAS) 2. Запасы Loans and Credits

Loans and Credits Корпоративные финансы. Источники финансирования предприятий

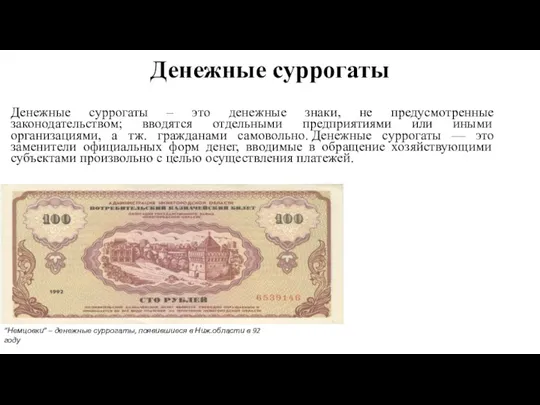

Корпоративные финансы. Источники финансирования предприятий Денежные суррогаты

Денежные суррогаты Социальное обеспечение со стороны пенсионного фонда РФ

Социальное обеспечение со стороны пенсионного фонда РФ Накопительная пенсия в системе обязательного пенсионного страхования

Накопительная пенсия в системе обязательного пенсионного страхования Принципы банковского кредитования и их развитие в современных условиях

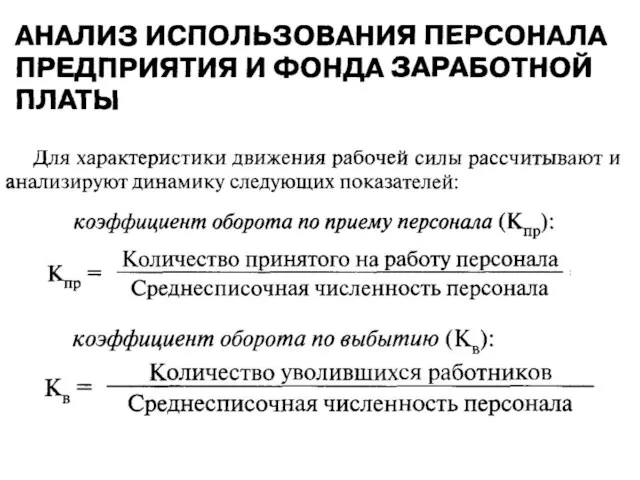

Принципы банковского кредитования и их развитие в современных условиях Анализ использования персонала предприятия и фонда заработной платы

Анализ использования персонала предприятия и фонда заработной платы Рахат акционерлік қоғамы

Рахат акционерлік қоғамы Отчет по экологическому проекту инициативного бюджетирования

Отчет по экологическому проекту инициативного бюджетирования IMO member state audit scheme workshop for maritime administrations. Procedures

IMO member state audit scheme workshop for maritime administrations. Procedures Bank centralny

Bank centralny Налоги АО ФИНАМ

Налоги АО ФИНАМ Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость (НДС) Методы ценообразования

Методы ценообразования Решение финансового кейса, разработанное командой Акулы бизнеса

Решение финансового кейса, разработанное командой Акулы бизнеса Бухгалтерлік есеп нысандары. Лекция 13

Бухгалтерлік есеп нысандары. Лекция 13 Credit rating

Credit rating Налогообложение физических лиц в РФ

Налогообложение физических лиц в РФ Единый сельскохозяйственный налог

Единый сельскохозяйственный налог Бухгалтерские счета и двойная запись

Бухгалтерские счета и двойная запись Финансы в компании. Грамотный и эффективный учет денег

Финансы в компании. Грамотный и эффективный учет денег Об обязательном пенсионном страховании в РФ

Об обязательном пенсионном страховании в РФ Особенности формирования проекта бюджета города Москвы на 2018 год и плановый период 2019 и 2020 годов

Особенности формирования проекта бюджета города Москвы на 2018 год и плановый период 2019 и 2020 годов